编者按:

自2月底土地“两集中”新规发布以来,历时4个月,22城首批集中供地圆满收官,这场土地端的狂欢点燃了房企热情,也助推了楼市热度的蹿升。为此,和讯房产梳理了22城土地集中出让数据进行排名,复盘首轮土拍的方方面面。

从上篇稿件,我们了解到在这次集中供地中,龙头房企表现非常优越,尤其是华南区域的龙头房企和长三角地区的规模房企,在土地市场表现斩获颇丰。今天,我们继续为大家盘点,房企在集中土拍中所呈现的特点。

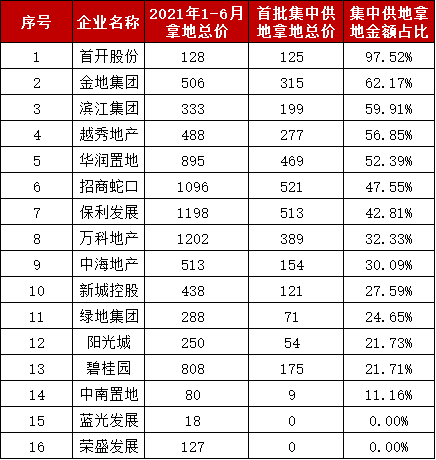

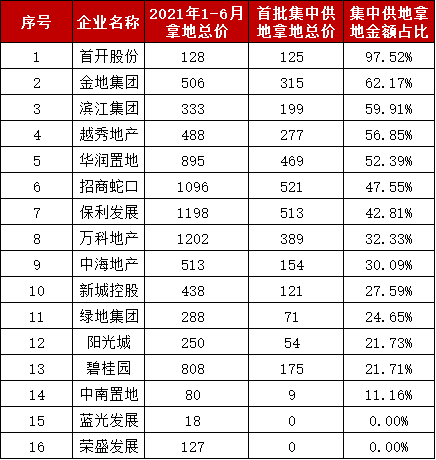

注:1-6月新增土储包括公开市场拿地、收并购等渠道。

从规模角度看,50强房企基本拿走了大部分地块。亿翰智库数据显示,20强企业拿走超过三成地,50强企业拿走约五成地,100强出让金占比超过六成,建面占比55%。

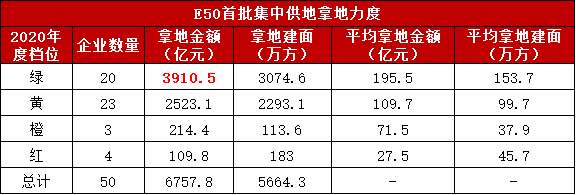

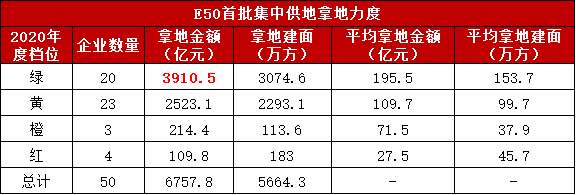

不过,也有例外,那就是财务能力较弱的房企,部分高负债房企甚至没有成功拿到地块。亿翰智库数据显示,以2020年度三道红线所处档位来看,财务状况越稳健,拿地力度越大,绿档房企拿地力度远远高于其他档位房企。

注:三道红线档位为亿翰智库监测的E50房企2020年三道红线踩线情况。

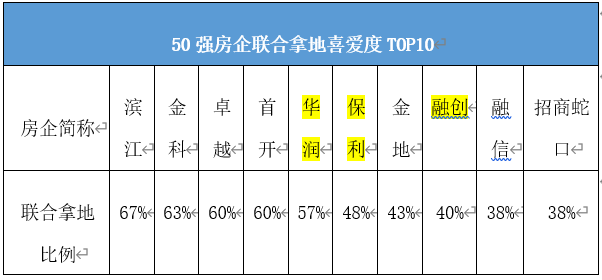

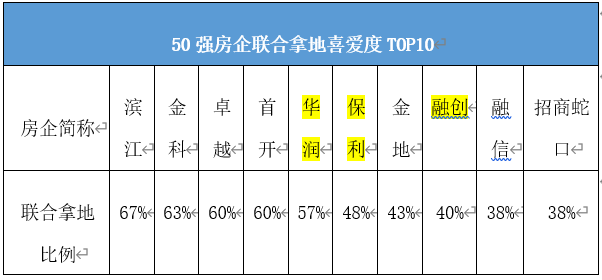

龙头房企实力强劲,但出于多种原因,华润、保利、融创等龙头房企非常喜欢联合拿地。亿翰智库数据显示,华润和保利的联合拿地比例基本都在50%上下。此外,诸如滨江、金科、卓越、首开等房企也偏爱联合拿地,比如,滨江在杭州拿了五宗地,其中四宗是以联合体形式获得。

对于联合拿地,业内普遍认为,在现有融资渠道下,联合拿地是提高拿地的成功率的途径,不仅如此,对于那些资金紧张但有较强规模诉求的企业而言,联合拿地是提高自身竞争力的重要途径。

不过,整体来看,企业合作拿地占比不高,只在部分城市合作拿地占比显著,例如北京合作拿地占比近五成,宁波也高达34%。

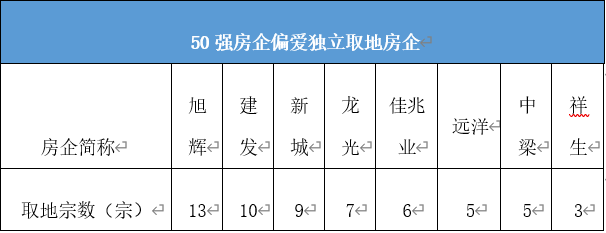

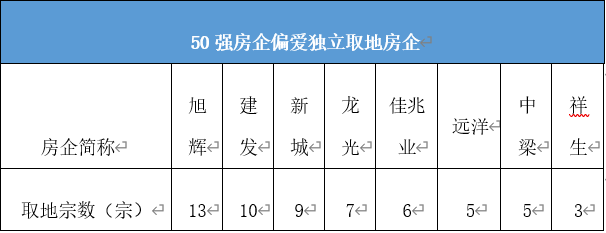

由于参与拍地需要提前支付保证金,而集中供地就意味着需要巨额的保证金,这对于很多房企来说,相当于提高了参与门槛,不过,即便如此,大部分房企依然钟爱独立拿地,比如,旭辉、建发、新城控股等房企。

贝壳研究院数据显示,旭辉独立拿了13宗地块,建发也独立拿了10宗地,其余房企如新城、龙光、佳兆业等则拿地宗数不超过10宗。从额度看,独立拿地房企的额度远不及联合拿地的的力度,亿翰智库数据显示,旭辉在本次集中供地中拿地额为124亿元,而滨江集团的拿地总额为199.3亿元,比前者高出75.3亿元。

不同城市的销售速度和溢价均有差异,近年来长三角和珠三角成为楼市热土,这一点也表现在了土拍市场上,试点22城之外,房企更偏爱南方城市。

根据贝壳研究院统计,盘点出上半年TOP50房企中“花钱最多”与“囤粮最多”的TOP10城市,温州、东莞、中山、南宁、徐州5个城市同时出现在两个榜单中。整体来看,上半年房企22城以外更偏爱“南方”城市。

由于公开市场拿地要经过激烈的竞争,成本往往比较高,近年来,随着城市更新以及产业地产的发展,很多房企更倾向于通过多种方式拿地,不同房企在拿地方式上日趋分化。

亿翰智库数据显示,金地、越秀更加依靠集中供地扩储,拿地金额占比在六成左右,而其他头部房企如华润、万科等进入半数左右集中供地城市,集中供地金额占比在三到五成间。

从上表可以看出,碧桂园虽然也在22城拿地,但其主要布局仍是集中在22城之外的三四县城市,数据显示,碧桂园集中供地金额在上半年拿地额中仅占两成左右,新城控股、绿地等企业集中供地中拿地的城市不多,也不太依赖集中供地。

这样的拿地选择与房企自身优势息息相关,对于全国布局的房企来说,集中供地的占比与其布局战略高度相关,比如,碧桂园主攻热门区域的三四县城市,因此集中拿地不多。这也意味着,不同拿地方式将走向不同的发展道路,多年来房企高度雷同的业务结构正在改变。