1000家mall新开27000余家店,谁在反弹?

门店开开关关,关乎品牌生存之大事,映射商场魅力之高低。《开关店报告》系列,用数据告诉你品牌、品类开关店背后行业之变,以及商场沉浮轨迹。此篇为,2021上半年购物中心品牌开关店分析。

2021年上半年,消费市场逐渐回暖。

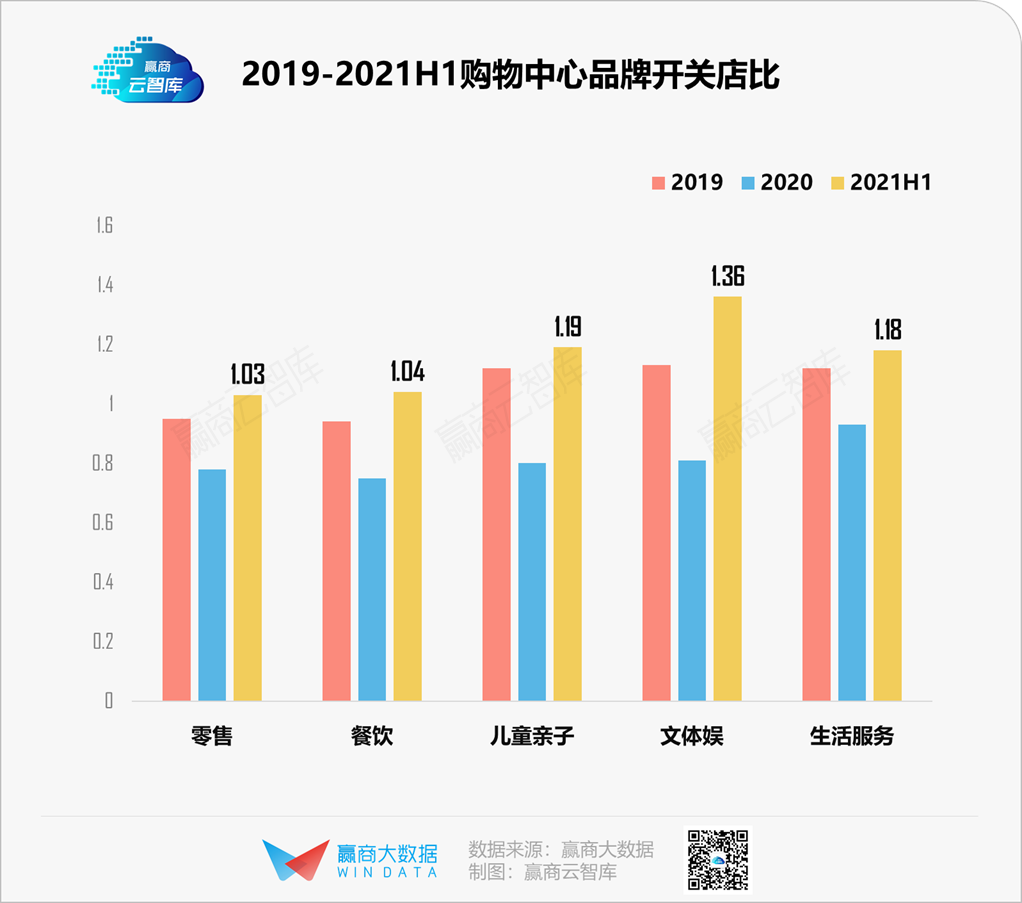

从开关店情况来看,23城1000家购物中心各业态品牌门店均呈小幅扩张态势,新关店25000余家,新开店27000余家,整体开关店比1.07,相比2020年以及疫情爆发前均有明显提升。

究其原因,2020年疫情造成空置率攀升,今年上半年mall招商积极向品牌商伸出橄榄枝,品牌商重整旗鼓拓展意愿较强,市场信心得到提振。

统计范围 :上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州23个城市(2019、2020年数据不含佛山、南昌),商业面积5万㎡及以上的已开业购物中心(下同) “品牌门店开关店比”=开店数/关店数比值>1,表示品牌门店发展呈现扩张状态(开店数>关店数)比值=1,表示品牌门店发展持平(开店数=关店数)比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

一、5大业态开关店数据透视:谁在反弹,谁在拖后腿

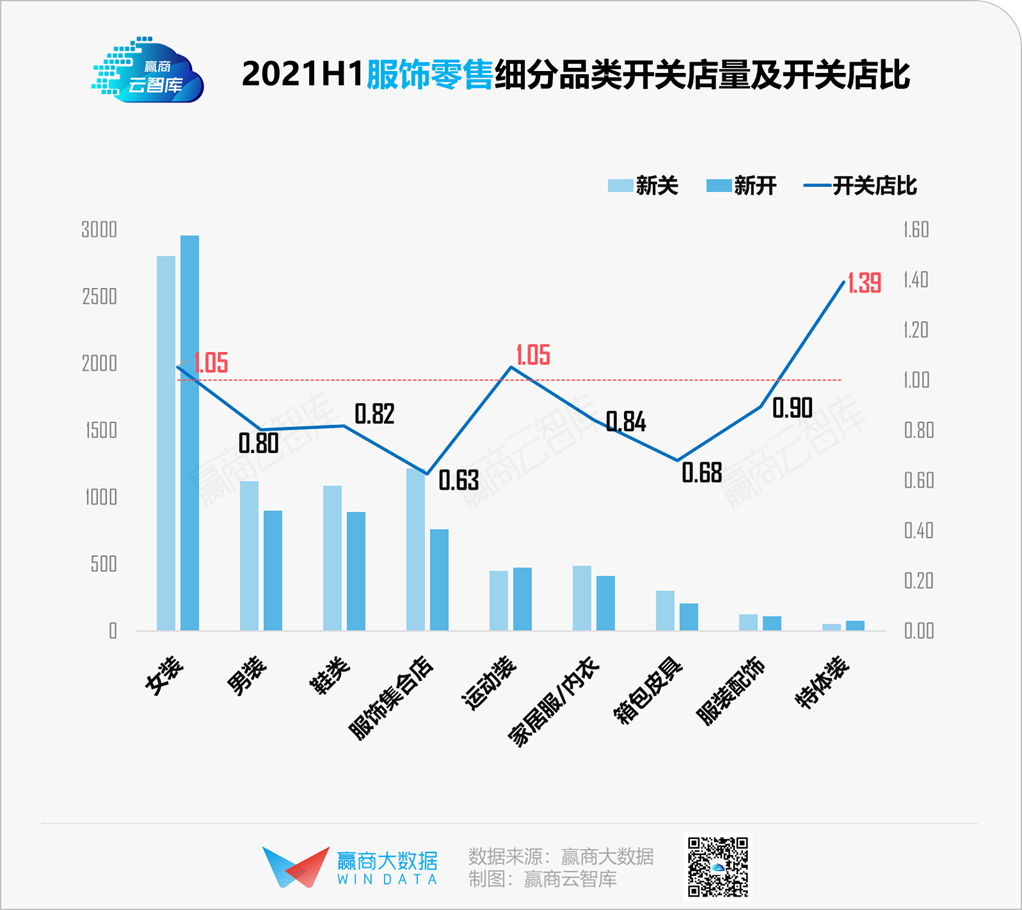

1、服饰零售:持续承压,女装触底反弹,服饰集合店“大地震”

2021上半年,虽零售业态整体呈现上行,但服饰零售“拖后腿”——整体开关店比0.89,生存空间被其余业态分食。相比2020年开关店比0.72的数字,虽稍显回暖,但何时能摆脱颓势,仍是未知数。

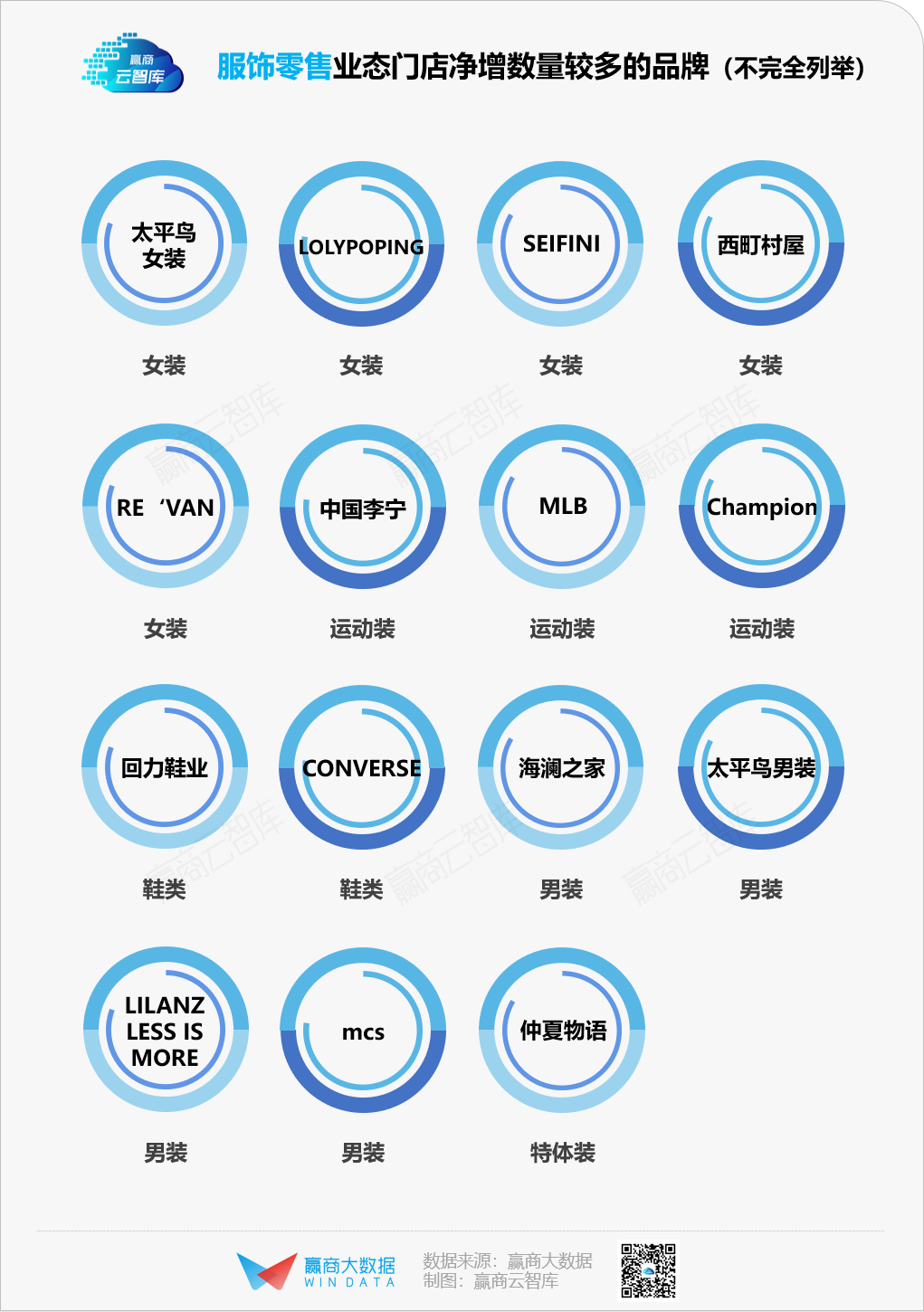

从细分品类来看,女装、运动装、特体装表现最好,开关店比大于1,发展向好。其中:

■ 女装在2020年开关店比仅为0.70,而今触底反弹。主要受太平鸟、西町村屋、RE‘VAN、LOLY POPING、EMU等多个实力品牌积极扩张带动。

■ 运动装延续2020年坚挺态势,开关店比略有提升。中国李宁一枝独秀,在样本购物中心内新开店约20家,Champion、鸿星尔克亦表现不俗。

■ 特体装虽门店数量较少,但增速喜人,开关店比高达1.39,为服饰中表现最好的品类。在“圈地自萌”的Z世代人群助攻下, “三坑”服饰品牌如雨后春笋般涌现,仲夏物语新开门店超过10家,格格屋jk、猫星系、秋山野阿布、十二光年等也成了mall招商新宠。

在大多数服饰品类开关店情况较2020年有所改善或持平的情况下,服饰集合店却“意外”掉队,开关店比0.63,较2020年的0.75不升反降。

具体来看,波司登大幅关店,在样本购物中心内净关店近70家。这与集团财报中披露的信息吻合(年度羽绒服业务的零售网点总数净减少716家),受疫情影响叠加,且其原先以批发代理商为主的传统经营模式已不具备市场竞争力。不过,通过渠道转型,高线城市布局持续深入、数字化运营、去库存管理等,实现营收、净利双位数增长。

波司登以外,不管是Pull&Bear、Bershka、GANT等国外品牌,还是佐丹奴、ME&CITY、WESTLINK等本土品牌,这些主打快时尚、大众休闲服饰的服饰集合店品牌,净关店数量均在10家以上,呈现剧烈收缩态势。节节败退的服饰集合店们,亟需给消费者一个新的购买理由。

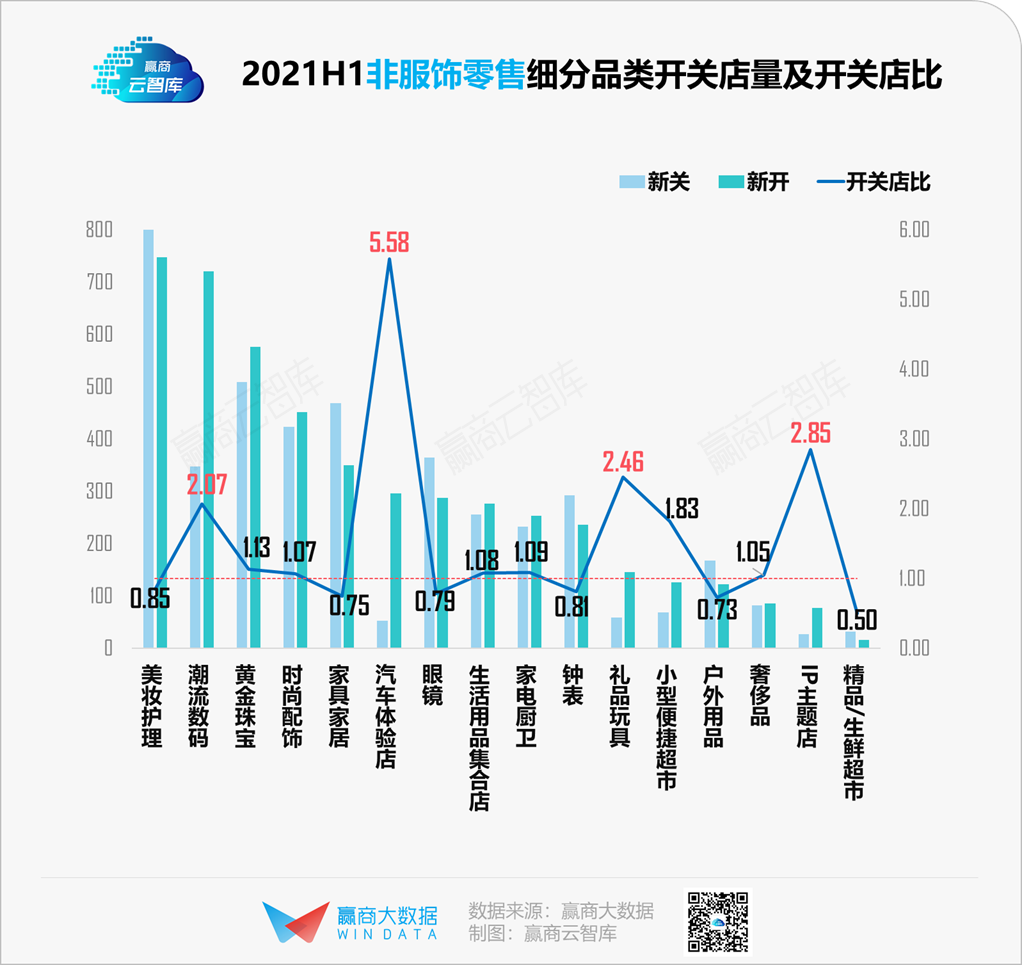

2、非服饰零售:新能源汽车一骑绝尘,美妆“冰火两重天”

2021上半年,非服饰零售业态整体开关店比1.24,呈现上行态势。汽车体验店高速扩张,开关店比高达5.58;IP主题店、礼品玩具、潮流数码、小型便捷超市等延续扩张态势,开关店比超过1.80。

新能源汽车品牌打响市场抢夺战,小鹏汽车、上汽R汽车、广汽埃安、蔚来空间、比亚迪新能源体验中心、特斯拉体验店、威马汽车城市展厅……超过10个汽车体验店品牌加速渗透购物中心渠道,净开店数量均在10家以上。于购物中心而言,这类品牌承租面积大、承租能力强,且代表了智能化的新生活方式,不仅能保障物业收益,还能吸引高消费力年轻客群,一举多得。

IP主题店、潮流数码、礼品玩具、小型便捷超市等品类,上行态势主要由强势品牌带动。如潮流数码中的小米之家,净增门店超过100家;IP主题店中的泡泡玛特、TOPTOY净增门店均在20家左右;截止8月底,酷乐潮玩新开72家,今年底前预估净增百余家,高人气潮玩品牌正成为购物中心吸引年轻客流的标配。

美妆护理虽呈现小幅收缩,但其仍是非服饰零售中的“大头”。具体看,平价品牌发展遇挫,高端品牌势头强劲,呈现“冰火两重天”的局面:

■ 近一两年“红透半边天”的本土新锐平价美妆品牌,如WOW COLOUR、完美日记,前者大幅关店近30家,剧烈收缩,后者门店数量亦呈现萎缩;继伊蒂之屋败走后,韩国平价美妆品牌Innisfree亦难逃被抛弃的厄运,门店大幅缩减30家以上。

■ 本土高端护肤品牌林清轩加速崛起,净增门店超过10家,为护肤品类佼佼者;SEPHORA、Dior化妆品、兰蔻、娇兰、魅可、CHANEL美妆等欧美高端品牌,净增门店均在5家以上。

■ 值得注意的是,疫情让香水取代了口红给消费者带来精神愉悦体验,香水品类热度居高,RE调香室、Barachie、BVLGARI香水等品牌均加快了扩张步伐。

3、餐饮:休闲餐饮打响抢位战,日韩料理扭转颓势

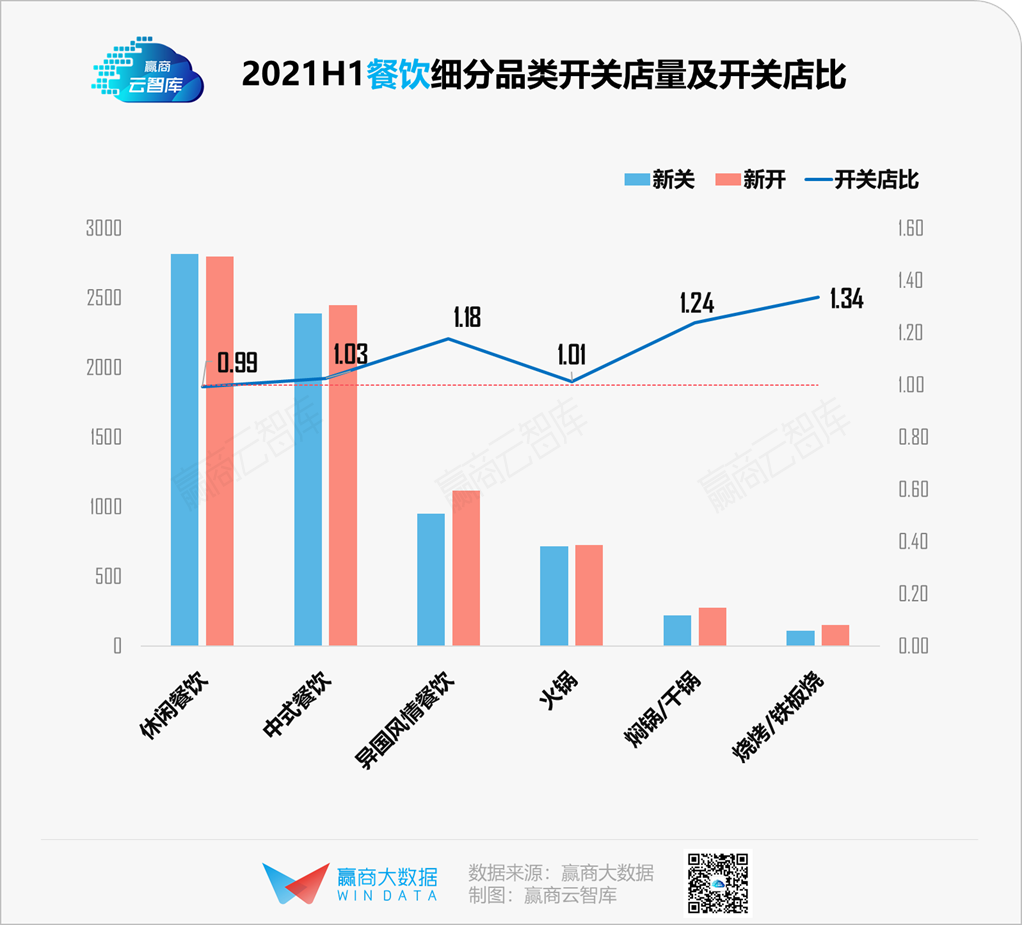

2021上半年,餐饮整体开关店比1.04,呈现小幅扩张。除了休闲餐饮开关店比略小于1外,其余细分品类均大于1,烧烤/铁板烧延续扩张态势,开关店比为餐饮中最高。

休闲餐饮是唯一开关店比小于1的细分品类。具体看:

■ 茶饮赛道竞争白热化,连锁品牌以高速扩张占领市场。两大主打中高端的头部直营品牌喜茶、奈雪的茶保持强劲势头,在样本购物中心净增门店超过30家;茶百道、书亦烧仙草、蜜雪冰城等平价茶饮亦通过加盟模式、布局下沉市场持续扩大规模。值得注意的是,魔杰电竞旗下复合业态茶饮品牌魔杰的茶、养生茶饮品牌椿风、国潮茶饮品牌GOYEAHTEA宫野等正通过差异化模式及定位悄悄逆袭。而曾经红极一时的一芳水果茶、快乐柠檬,如今大幅关店;瑞幸旗下高调出道的小鹿茶门店锐减,沦为“弃子”。

■ 上半年斩获较多融资的咖啡赛道,呈现上行趋势。瑞幸咖啡、Tim Hortons为最具实力玩家,净增门店均在20家以上;后起之秀M stand亦奋起直追,净增门店超过10家。

■ 烘焙甜品表现最差,开关店比为0.88,仍处转型阵痛期,但较2020年收缩态势有所减弱。南洋大师傅、鲜芋仙、面包新语、许留山等品牌老化、创新乏力,持续关店;新中式烘焙泸溪河桃酥、墨茉点心局,日式可颂人气品牌月枫堂等新兴品牌,以及玩转年轻化的好利来,凭借独特设计包装、空间/产品创新频频出圈,发展向好。

中式餐饮小幅扩张,开关店比略大于1。其中:

■ 符合健康饮食趋势的茶餐厅、粤菜呈现上行,敏华冰厅、文通冰室、点都德等品牌备受市场青睐;中式简(快)餐、湘菜持续稳步扩张;

■ 价位偏高、菜品精致的海鲜(河鲜)、江浙菜等,持续遇冷;川菜小幅收缩,除了头部品牌太二酸菜鱼、以小酒馆模式走红的先启半步颠等,大多数品牌调整力度不大。

异国风情餐饮扭转颓势,开关店比达1.18,较2020年大幅改善:

■ 这一逆转主要受日式料理、韩式料理“翻身”带动,两者开关店比分别为1.74、1.31。日式料理中的日式快餐、日式火锅、日式烧烤拓店力度大,如池奈·日式咖喱蛋包饭、一绪寿喜烧、九田家等,净增门店10家以上;韩式料理中的韩式烧烤积极扩张,如酒拾烤肉、花味烤肉等。对于热衷异国餐饮体验,又注重菜品性价比的消费者而言,上述细分品类的日韩料理是后疫情时代餐饮“报复性消费”的优选。

■ 西式正餐、西式简(快)餐表现低迷,开关店比分别为0.76、0.87。深陷同质化、菜品单一、营销力弱的西式正餐,风光不再;西式简(快)餐市场集中度高,面临发展停滞的困境,规模不再是麦当劳们的发展重点,保住自己的市场份额才是。

火锅小幅扩张,开关店比略大于1,呈现两极分化。新开店主要集中在少量实力品牌中,如海底捞、杨国福麻辣烫、呷哺呷哺;新关店则多为体量较小的麻辣烫品牌、以及热度消退的鱼火锅品牌。

4、儿童亲子:儿童教育/游乐表现优异,儿童服务形势严峻

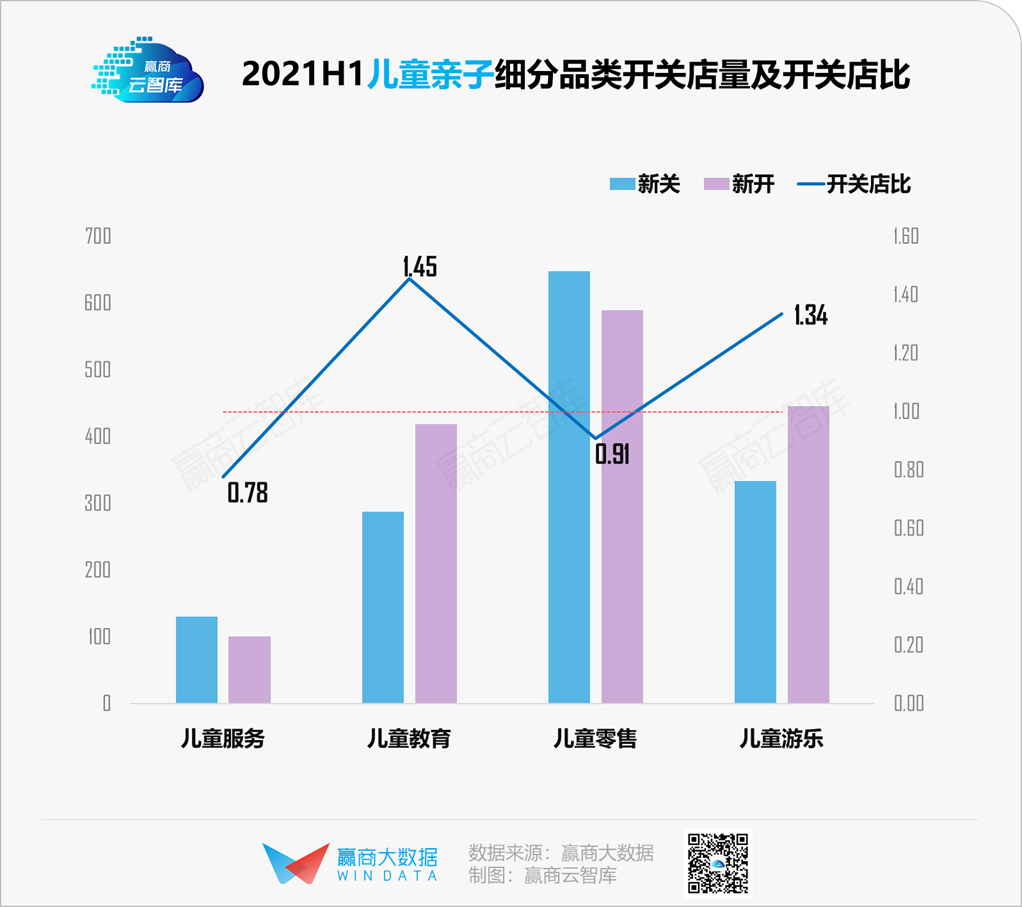

2021上半年,儿童亲子整体开关店比1.19,呈现明显回暖态势。“三胎”政策利好儿童相关消费,儿童教育、儿童游乐继续领跑,儿童零售、儿童服务收缩放缓。

儿童教育在上半年表现优异,其中才艺培训、思维/科技培训深受家长青睐,新开店数量远超新关店数量。相对于孩子的成绩、语言技能,这群教育理念先进的年轻父母,对教育的功利性需求下降,更注重培养孩子的综合素养的需求。而随着“双减”政策落地,未来儿童教育或将面临新一轮洗牌。

儿童游乐亦呈现扩张,各细分品类门店均正向增长,其中儿童运动馆、儿童游乐园表现最好。儿童运动馆、儿童游乐园均能让城市中的孩子动起来、让家长解放双手,是炎炎夏日的室内遛娃圣地。

儿童零售小幅收缩,主要受童装/童鞋、母婴童用品所累。

■ 童装/童鞋中,adidas kids、gxg kids、安踏儿童等受母公司战略调整影响,大幅关店;

■ 母婴童用品品牌同质化程度较高,消费者品牌忠诚度较弱,且面临母婴电商、社交媒体母婴大V的“打劫”,竞争力较弱。

儿童服务依然形势严峻,儿童餐厅、儿童摄影、儿童书店、儿童医疗健康等均以收缩为主;儿童理发逆势扩张,主要由于Z世代家长更趋于精细化育儿,追求精致生活方式。

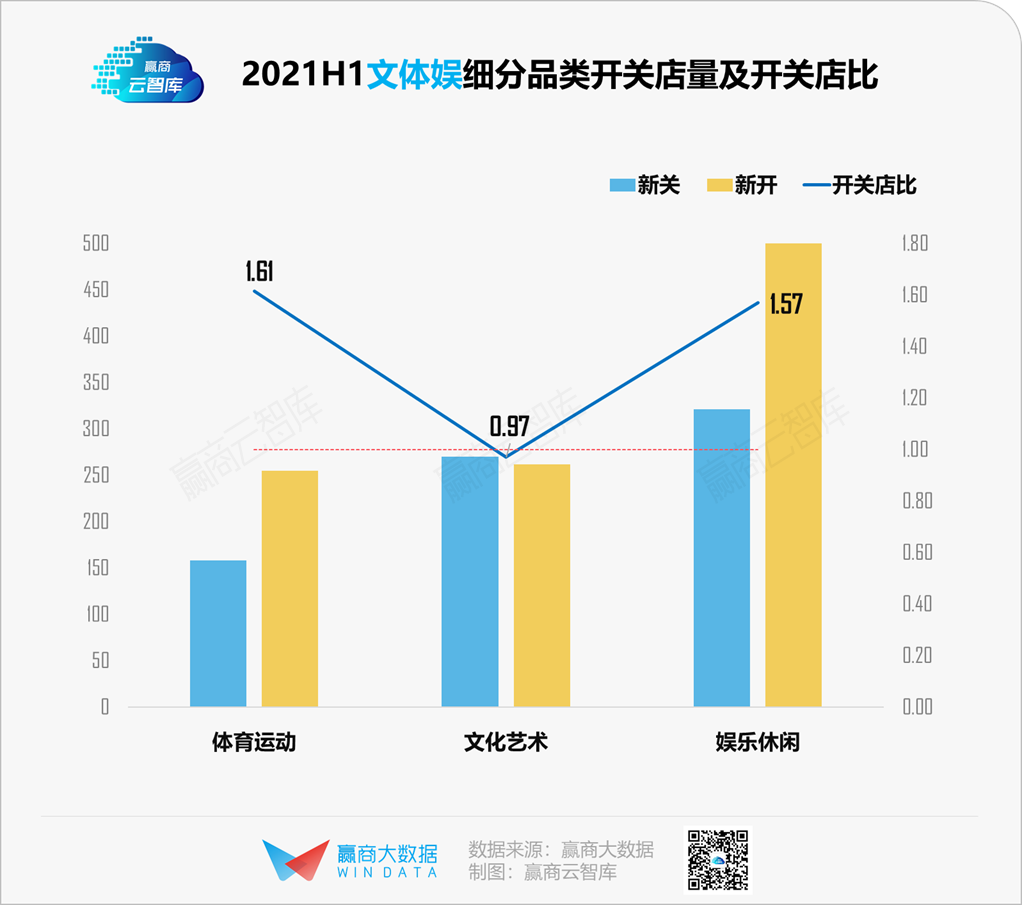

5、文体娱:整体发展向好,体育运动/娱乐休闲积极扩张

2021上半年,文体娱整体开关店比1.36,为五大业态中表现最优异者。其中,体育运动、娱乐休闲大幅扩张;文化艺术小幅收缩。

体育运动开关店比1.61,积极扩张,疫情防控常态化,加之通过运动增强免疫力成为新生活方式,外出健身需求水涨船高。健身会所、瑜伽、球馆等积极进mall,典型品牌如乐刻运动、SUPERMONKEY超级猩猩健身、乐旋乒乓连锁,净增门店均在10家以上。

娱乐休闲开关店比1.57,新开店数量较多。站上“夜经济”风口、满足年轻群体社交娱乐需求的VR体验馆、酒吧、密室逃脱、桌游吧大力拓店,萎靡一时的KTV亦卷土重来。典型品牌如集K歌、游戏、影音、酒馆为一体的聚会便利店“唱玩星球”,最低消费10元/人,新开店近20家。

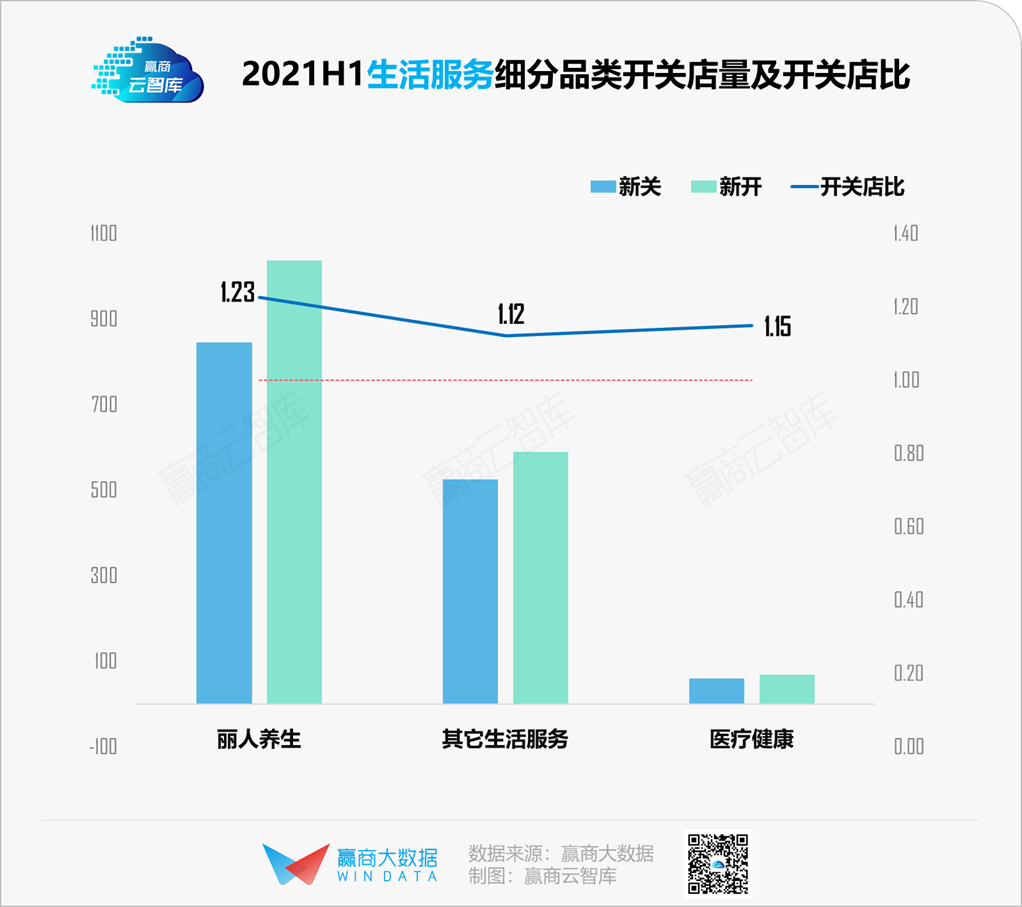

6、生活服务:围绕“美好生活”的品类备受追捧

2021上半年,生活服务整体开关店比1.18,各细分品类均有所扩张。疫情防控常态化,消费者对于“美好生活”相关品类的消费意愿有所提升。

丽人养生扩张幅度较大,美发、美容spa、足疗按摩等释压型品类备受消费者追捧,积极布局购物中心;其它生活服务中,宠物店、照相馆持续扩张,成为购物中心的体验新宠;医疗服务方面,齿科/口腔护理是品质生活客群的新刚需,发展向好。

二、城市/商圈/购物中心开关店分析:品牌商开店逻辑变了

1、一线城市“抢”餐饮,二线城市全面开花

一线城市除餐饮扩张势头优于二线城市外,其余业态均被赶超,且其零售业态呈现收缩。二线城市消费崛起、营商环境改善,加之一线城市零售物业租金高企、竞争激烈,品牌商进驻二线城市的意愿不断提升。

2、零售向区域商圈迁移,新兴商圈积极发展亲子/生活相关业态

市级商圈零售业态经营承压、加速洗牌,而区域商圈零售业态却呈现上行,反映零售业态加速向租金更低、人口消费力亦较强的地方迁移。

新兴商圈的儿童亲子、文体娱、生活服务业态发展势头优于成熟商圈,但成熟商圈对于零售、餐饮业态的吸引力更强。可见,新兴商圈更倾向于满足亲子、休闲、生活需求。

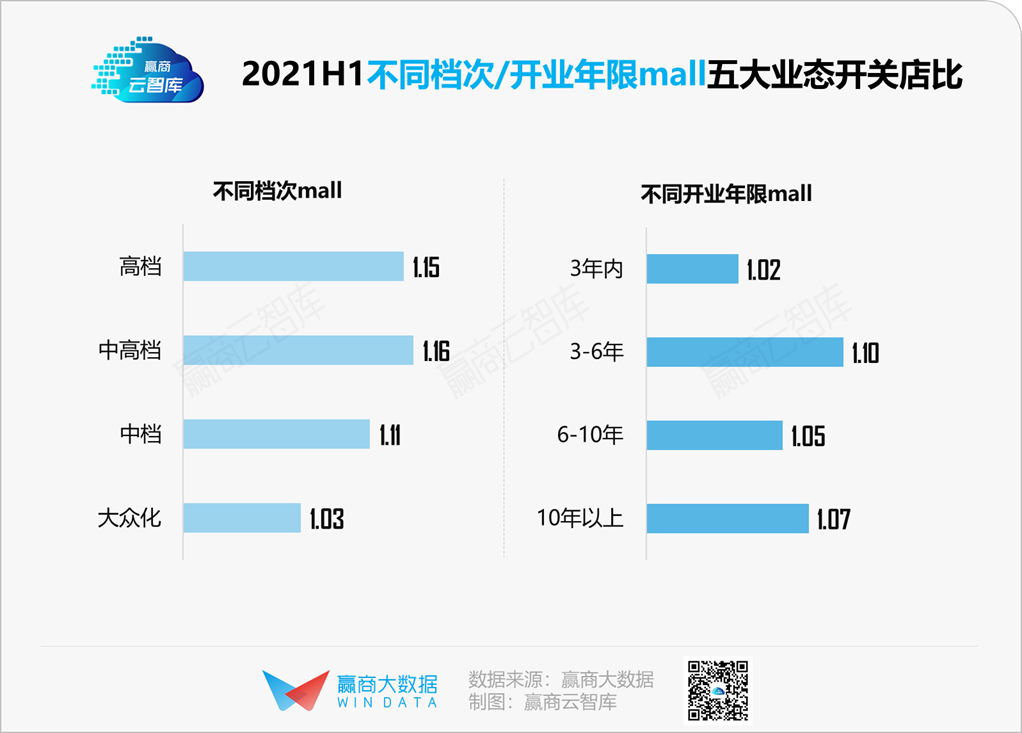

3、中高档/高档mall、开业3年以上的mall更受品牌商青睐

中高档、高档购物中心开关店比相对较高,这些项目往往背靠实力集团,拥有稳定的品牌招商资源,且在营销活动、数字化转型等方面创新举措较多,客流、业绩较有保障,品牌商进驻意愿更强;

开业3年以上的mall,在上半年的新开门店相对较多,对品牌的吸引力更强。

在那个商业圈“不堪回首”的2020年,开关店比跌至0.78,1000余家mall关店近78000家,数字触目惊心。所幸到了2021年,消费市场回归热闹,“人头攒动”的mall又回来了。

但随着疫情常态化和不断反复,后续市场仍具有不确定性,上半年的繁荣景象是否还能延续全年仍是未知数,购物中心、品牌们必须时刻做好应对下一次危机的充足准备。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)