9月单月共64起融资,新消费方向散了

出品/壹览商业

作者/刘华玉 编辑/薛向

新消费越来越让人捉摸不透。

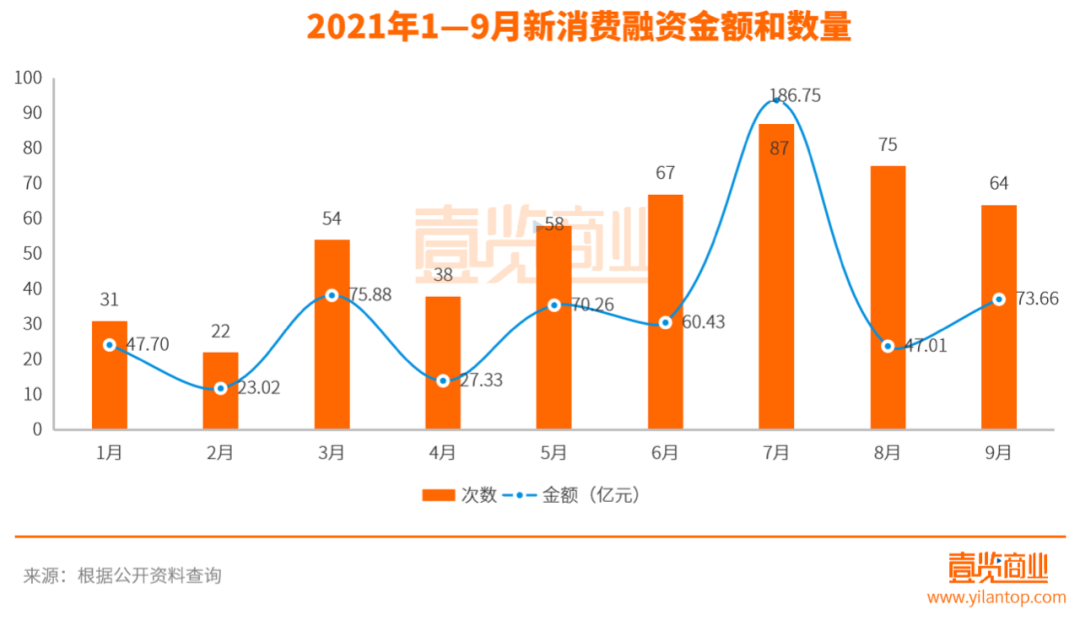

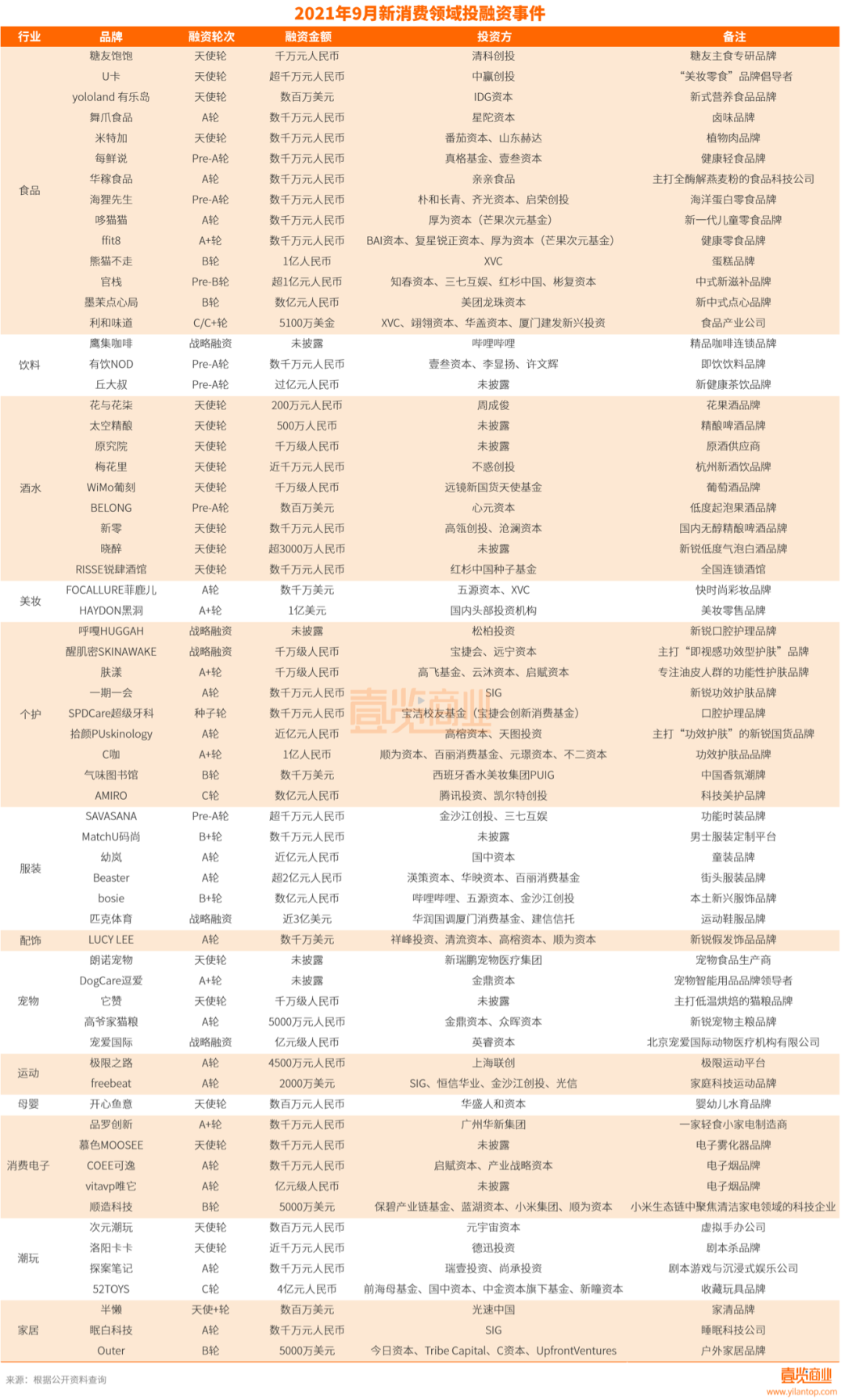

据《壹览商业》不完全统计,9月份新消费领域共发生64起融资事件,融资金额为73.66亿元。数量上虽然仅比8月份少9起,但融资金额有所回升,环比上涨了57%。

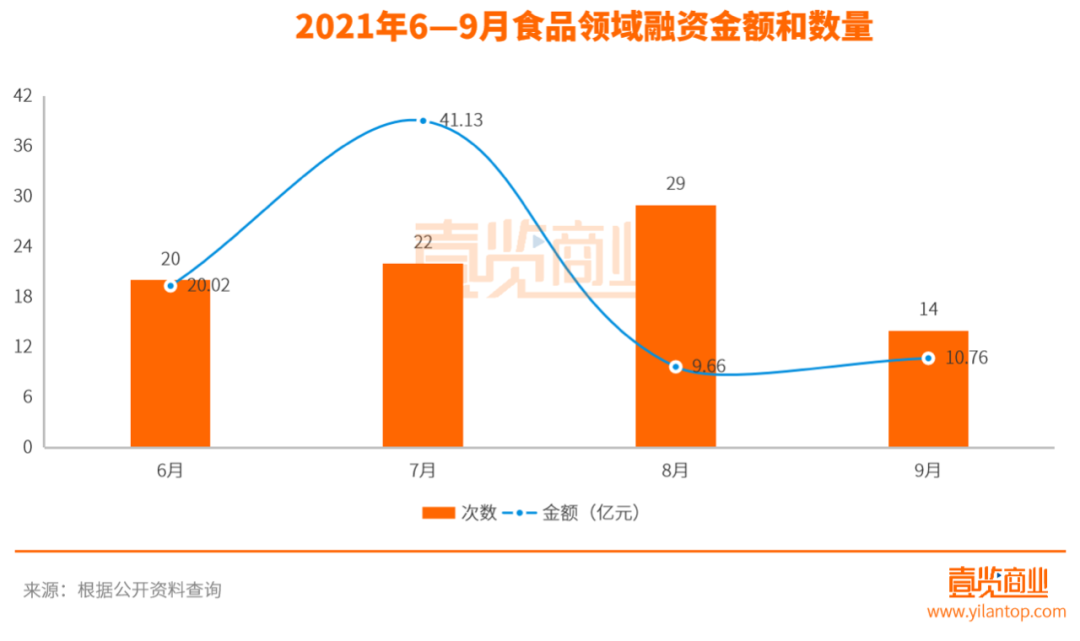

从业态分布来看,9月新消费不再集中在某个单一领域,而是相对分散。以食品领域为例,向来备受资本关注的食品在本月也略显平淡,融资数量较上个月减少过半。而且融资也并没有集中到其他领域。

从投资机构来看,除了上个月比较活跃的金沙江创投和顺为资本两家投资机构外,还新增了SIG和XVC,这四家投资机构各投了3家品牌。而前两个月相对活跃的险峰长青、CMC资本和梅花创投等投资机构在本月则不见其动作。

从融资数量来看,9月融资数量最多的依旧是食品领域。据《壹览商业》统计数据显示,今年食品领域的热度居高不下,无论是融资数量还是融资金额都比其他领域多得多。但在本月,食品领域仅发生14起融资事件,融资金额接近11亿元。数量比8月减少15起,比7月减少8起,呈现断崖式下滑。

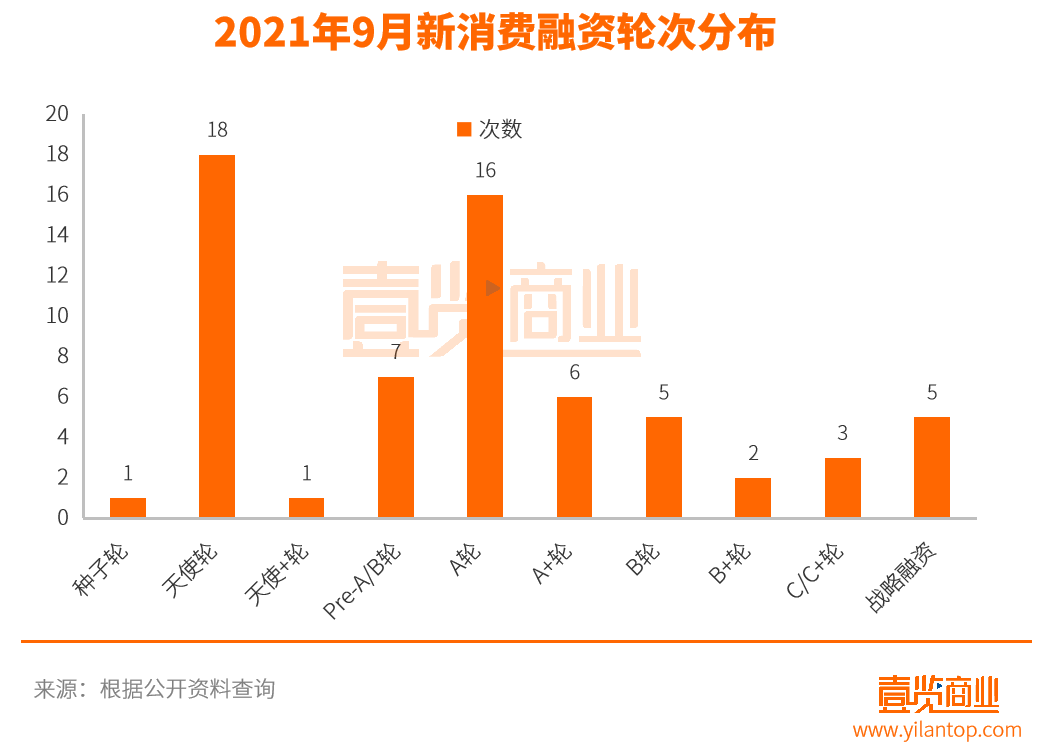

从融资轮次来看,9月的新消费品牌融资主要集中在早期阶段,64起融资事件中,发生在B轮以前的融资占比超过76%。其中天使轮发生18起,A轮发生16起,数量与上个月持平。战略融资仅为上个月的一半,为5起。

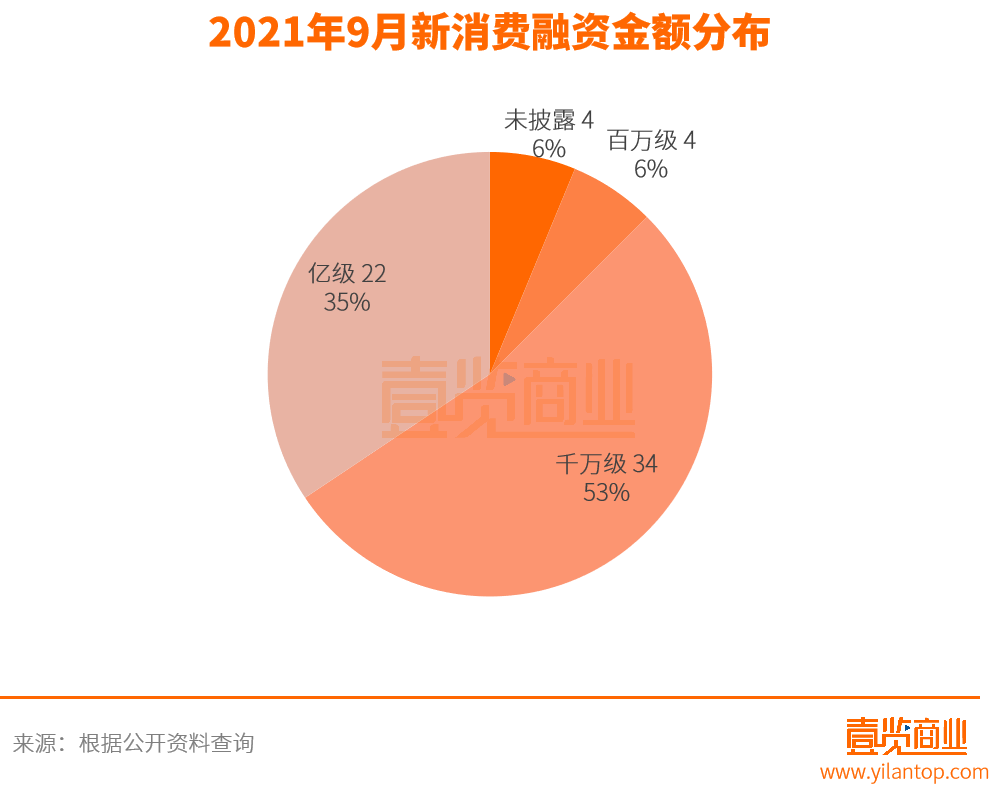

从融资金额来看,9月的融资金额仍以千万级为主,获千万级融资的品牌有34个,占比为53%,融资金额为8.226亿元;获亿级以上的品牌有22个,占比为34%,融资金额为65.304亿元,占总融资金额的89%;获百万级的品牌仅4个,融资金额仅为0.13亿元。其中,获亿级以上的品牌主要集中在食品、服装和个护领域,各发生4起。

01

匹克体育发力,欲“重回A股”

9月,服装领域表现出色。据《壹览商业》统计数据显示,今年服装领域共发生21起融资事件,融资金额约为39亿元。其中,9月份的融资数量和融资金额都为全年最高。数据显示,9月份服装领域共发生了6起融资事件,融资金额为25.6亿元,占全年服装领域融资金额的66%。

值得一提的是,成立于1989年的运动鞋服品牌匹克体育在9月获得由华润国调厦门消费基金领投的近3亿美元融资,为本月融资金额之最。据36氪报道,匹克正在推动A股上市流程,预计将于明年递交首份申报材料。这是匹克从港股退市五年之后,再度喊出了“重回A股”的口号。

据了解,2005年,匹克成为姚明所在的休斯敦火箭队唯一主场的赞助商。作为第一个进入NBA赛场的中国运动品牌,匹克在国际市场有着很高的名气,业务遍及欧、美、亚、非、澳五大洲100多个国家和地区。

但在2011年到2015年期间,国内运动品牌研发设计能力弱、产品同质化严重等固有的通病显露无疑。匹克也未能幸免,在这几年间营收和股价双双暴跌。到2016年,匹克股价甚至一度跌到1港元左右,并不被市场看好,只好从港股退市。此后几个月,匹克召开“回归A股发展论坛”,但局面仍未改变。

直到现在,随着全民健身战略的推动,国内体育运动产业正处于上升期,体育品牌遇到了一个很好的机遇。匹克选择在这个时候发力,《壹览商业》认为,自新疆棉事件爆发后,李宁、安踏、鸿星尔克和匹克等逾三十个国产品牌公开发声支持新疆棉,一时之间,支持国潮的呼声达到了高潮。匹克抓住国潮红利,迎来了业绩的增长,并迅速融资近15亿启动“重回A股上市”的计划。

除了获最高融资金额的匹克体育,还有3个品牌获得亿级以上融资金额。分别是无性别服装品牌Bosie、街头服装品牌Beaster和童装品牌幼岚,融资金额分布为3亿元、2亿元和1亿元。

公开资料显示,Bosie自2018年成立以来共获得6轮融资,先后获得了真格基金、青山资本、金沙江创投、五源资本和哔哩哔哩等明星投资机构青睐。据悉,Bosie成立以来,连续三年保持200%的增长,至今已开出25家门店,品牌累计销售额突破10亿元。

02

从“妆美”到“肤美”

随着女性“悦己”观念的成熟,女性在对“美”的追求上有了更多的讲究,逐渐从追求“妆美”到追求“肤美”方向过渡。同时也推动了护肤市场的消费升级。

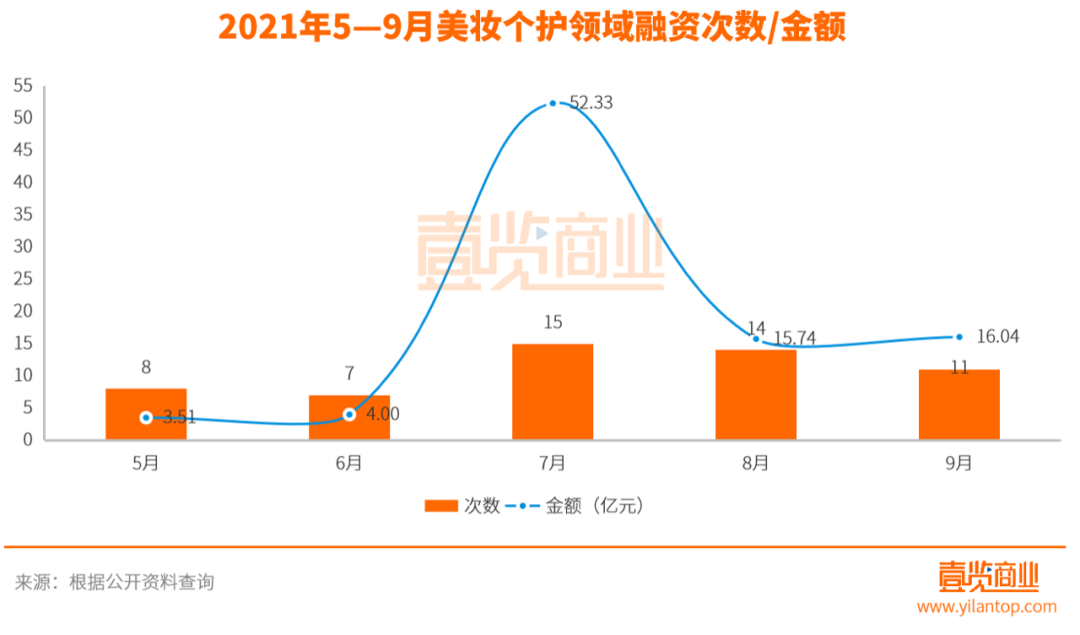

根据《壹览商业》统计数据显示,整个9月美妆个护领域共发生11起融资事件,融资金额为16.04亿元,数量比8月少3起,但融资金额还要多出0.3亿元。

从细分赛道来看,美妆领域发生2起融资事件,比8月少3起;融资金额比8月增加了3.51亿元,为8.32亿元。个护领域的融资数量则与前两个月发生的9起持平,融资金额比8月略有缩减,缩减近2亿元。

在美妆领域,成立于2020年底的HAYDON黑洞获得1亿美元的A+轮融资,融资金额仅次于匹克体育。投资方为国内头部投资机构。本次融资后估值达到10亿美元。

据了解,HAYDON黑洞定位为全球高端美妆零售品牌,目前单店月均客流量超12万人次,平均客单价近400元。今年年底,HAYDON黑洞计划进驻全国超16个重点城市,解锁20+家门店,致力成长为中国乃至全球高端美妆零售第一品牌。

此外,快时尚彩妆品牌FOCALLURE菲鹿儿获得由五源资本和XVC联合投出的数千万美元A轮融资。值得一提的是,菲鹿儿是目前调色师THE COLORIST店内彩妆类目销售前十位的品牌。

在个护领域,9起融资事件中,主打“功效护肤”的赛道汇聚了拾颜PUskinology、C咖、一期一会、醒肌密SKINAWAKE和肤漾等5个品牌,其中拾颜和C咖两个品牌融资金额都超过1亿元人民币。

此外,以美妆镜出圈的科技美护品牌AMIRO和中国香氛品牌气味图书馆分别获得数亿元和数千万美元的融资。与护肤和美妆相比,中国香水市场仍处于起步阶段,未来还有很大的爆发空间。

03

国内家居市场薄弱

据《壹览商业》统计数据显示,今年以来,新消费领域共发生496起融资事件,融资金额超过612亿元。其中,数量最多的是食品领域发生的149起融资事件,融资金额约接近138亿元。而融资数量最少的则是家居领域。

数据显示,今年家居领域共发生8起融资事件,分别发生于4月和6月各1起,7月和9月各3起。融资金额为27亿元,其中,7月融资金额为23.22亿元,占了家居领域总金额的86%。融资金额主要流向欧洲家居在线交易平台ManoMano。

在9月,美国户外家居品牌Outer获得由今日资本领投的5000万美元B轮融资。这是Outer今年以来获得的第2轮融资。上一轮融资发生在1月份,融资金额为1050万美元,投资方包括红杉资本中国基金、SHEIN和梅花创投等。而成立于上海的眠白科技和广东的半懒则获得数额不等的千万级融资。

通过这8起融资事件,不难看出,因为一些发达国家的家居品牌已经发展成熟,资本更倾向于投资这些头部品牌。而对于国内的一些新兴家居品牌,资本更多的是持观望态度。

04

这些领域也值得关注

除了家居领域的融资数量增长以外,消费电子领域也增速明显。本月消费电子领域发生5起融资事件,融资金额为5.1亿元。其中有三起为电子烟品牌,如vitavp唯它获得亿元级A轮融资,慕色MOOSEE和COEE可逸分别获得数千万人民币融资。

同处于消费电子赛道的顺造科技获得5000万美元B轮融资,为本月消费电子领域融资之最。据了解,顺造科技成立于2019年,是小米生态链中聚焦清洁家电领域的科技企业,目前打造了手持无线吸尘器、智能扫地机器人以及智能洗地机三大清洁家电品类。

此外,这些品牌也获得数额较大的亿元级融资。如收藏玩具品牌52TOYS获得4亿元C轮融资,为今年整个潮玩行业发生的最大一笔融资;食品产业公司利和味道完成合计5100万美元的C轮与C+轮融资;新中式点心品牌墨茉点心局获得由美团龙珠投出的数亿元B轮融资,值得一提的是,这是其近半年以来获得的第三轮融资。

显然,激烈的新消费市场,已经沦为头部品牌之间的竞争。只有跟上国家政策的变化和不断满足消费者的需求升级,才更容易在众多消费品牌中脱颖而出。

附:2021年8月新消费融资事件

备注:融资以品牌或媒体披露时间为主,涉及多个赛道的首选品牌/企业的主营业务。对于向市场公开金额的融资,计算中用实际数字。对于没有公开的金额融资,部分融资额数据为估算值,计算方法如下:数十万=50万;数百万=300万;数千万=3000万;数亿=30000万;近亿及亿元=10000万;千万级=1000万;百万级=100万。外币经过换算,未披露融资金额暂不计入。