护童科技冲刺A股!去年营收5.47亿元、净利润6601万元

近日,浙江护童人体工学科技股份有限公司(以下简称“护童科技”)的创业板IPO申请已获受理,中信证券为其独家保荐人。

护童科技主营业务为易升降、多功能儿童学习桌椅等产品的研发、设计、生产及销售。如果能够成功上市,护童科技将成为“儿童学习桌椅第一股”。

1

IPO前夕大额分红

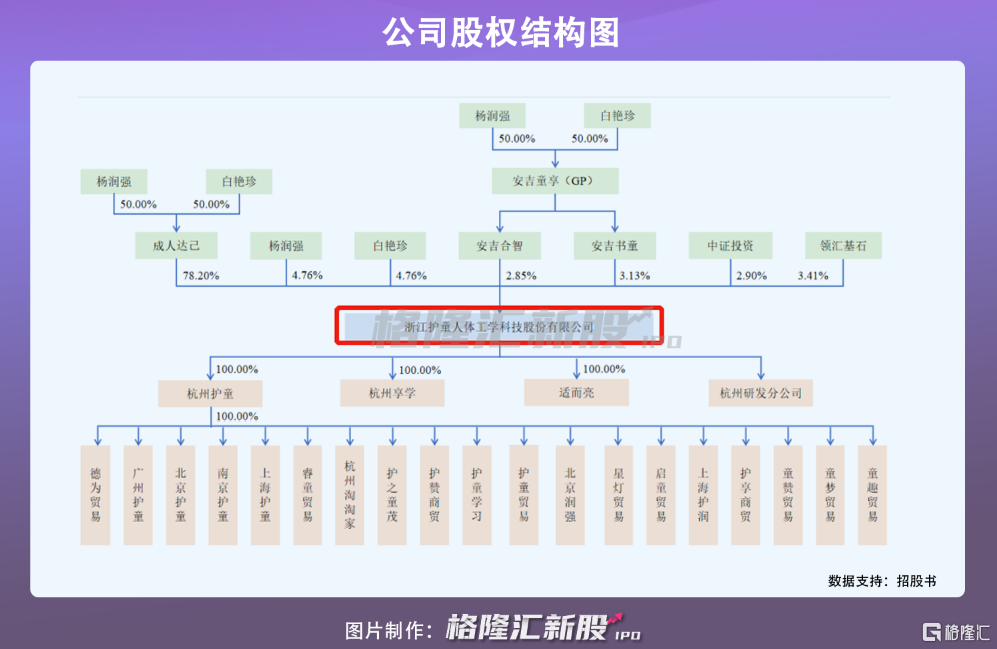

护童科技前身是护童有限,于2015年由杨润强和白艳珍分别出资 1500 万元成立,而后于2020年整体变更为股份有限公司。

从股权占比来看,护童科技是一家典型的夫妻店模式,其中杨润强与白艳珍分别直接持股4.76%,同时,二人通过控制成人达已、安吉合智和安吉书童间接持有护童科技84.18%股份,合计共控制护童科技93.69%的股份。

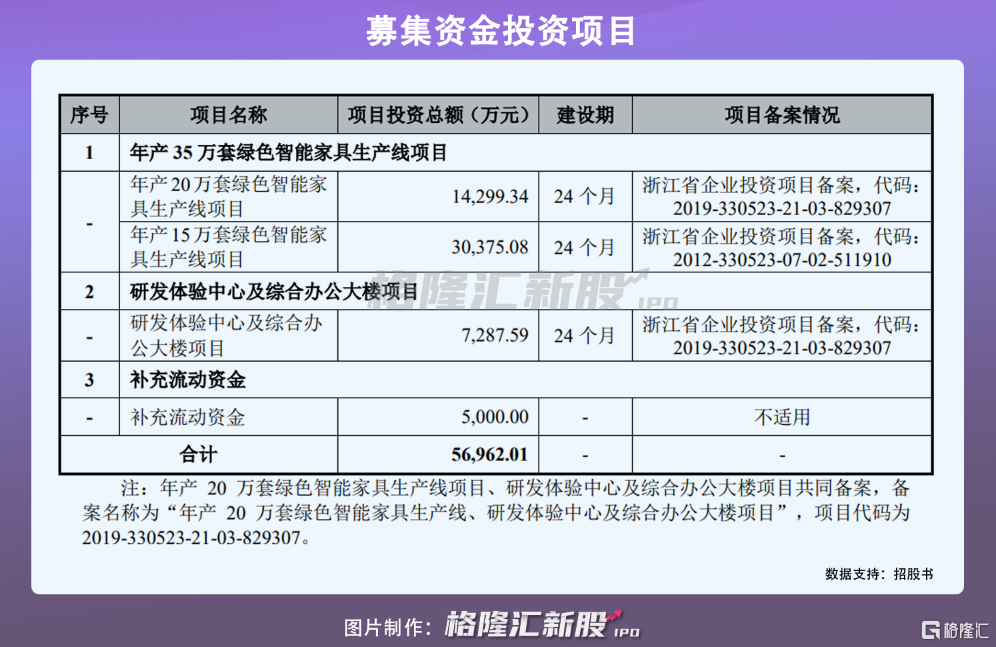

本次IPO,公司拟募资资金5.70亿元,分别投向年产 35 万套绿色智能家具生产线项目、研发体验中心及综合办公大楼项目和补充流动资金。

但值得注意的是,从公司财务数据来看,今年上半年流动资产合计3.7亿元,且流动负债实现正收益。同时,IPO前夕,公司进行了4140万元的现金分红,按股东持股比例来算,杨润强与白艳珍夫妇合计分红或约3878万元。

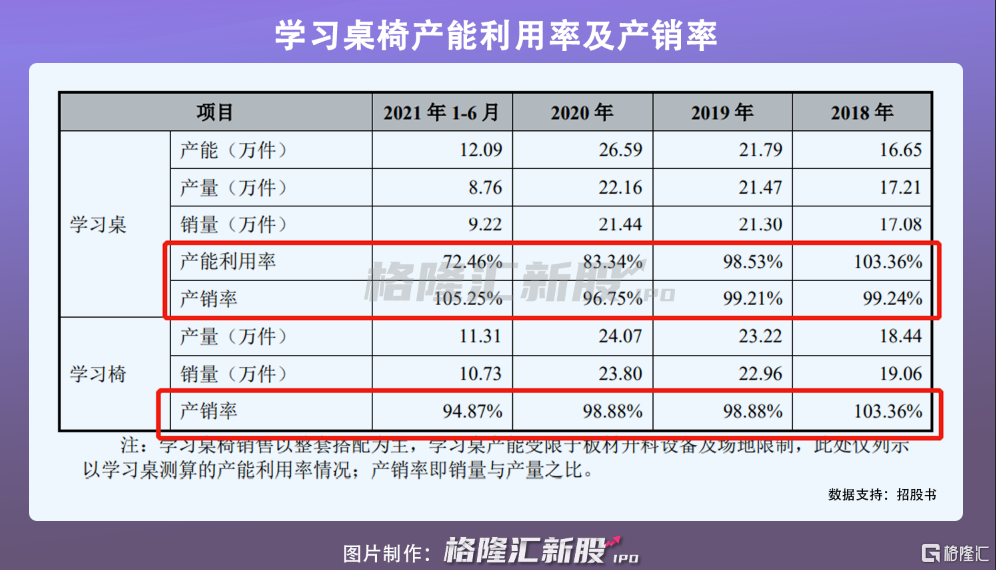

除了补充流动资金募资用途存疑外,公司的另一募资用途年产35万套绿色智能家具生产线项目存在争议。

根据招股书,公司的主要产品是学习桌、学习椅,报告期内,二者合计贡献的营收占到了总营收的八成以上。但值得注意的是,就产销率来看,其主营产品已经接近饱和。可以预见,如果未来公司继续募资扩产,一定程度上或面临不能有效消化新增产能的风险。

2

未来盈利存下滑风险

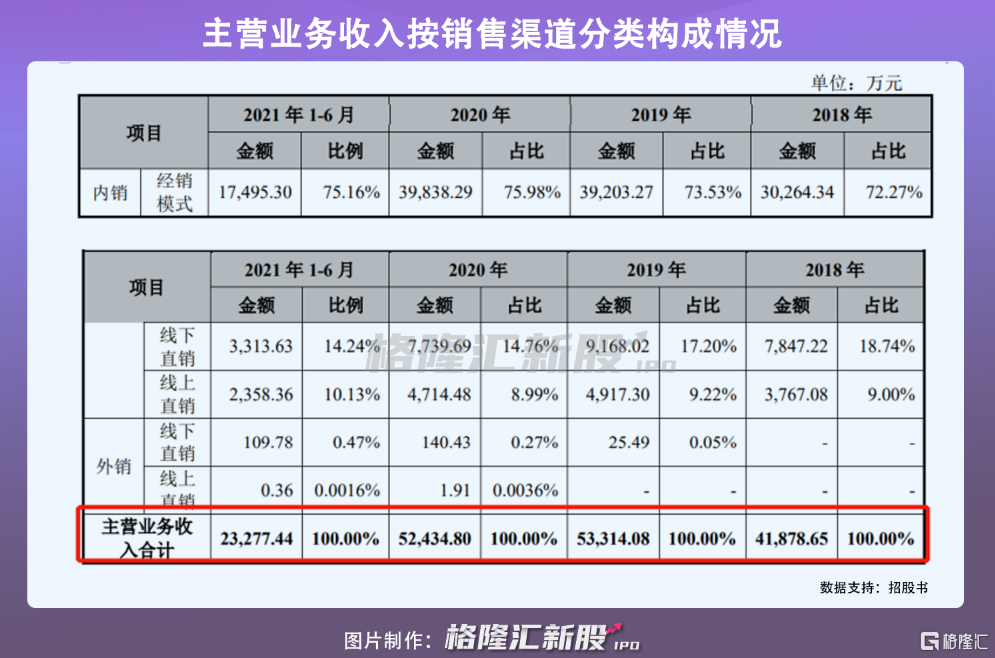

聚焦公司业务经营来看,公司业绩还出现波动下滑的趋势。其中,营收从2019年的5.51亿元下滑至2020年的5.47亿元;净利润也从2019年的8728万元下滑至2020年的6601万元。

根据招股书,业绩下滑的原因系受到销售收入下滑影响。公司是采取“经销模式为主、直销模式为辅、线上线下相结合”的销售模式,而2020年其经销模式收入增速放缓,且内销中线上和线下销售出现了不同程度的下滑。

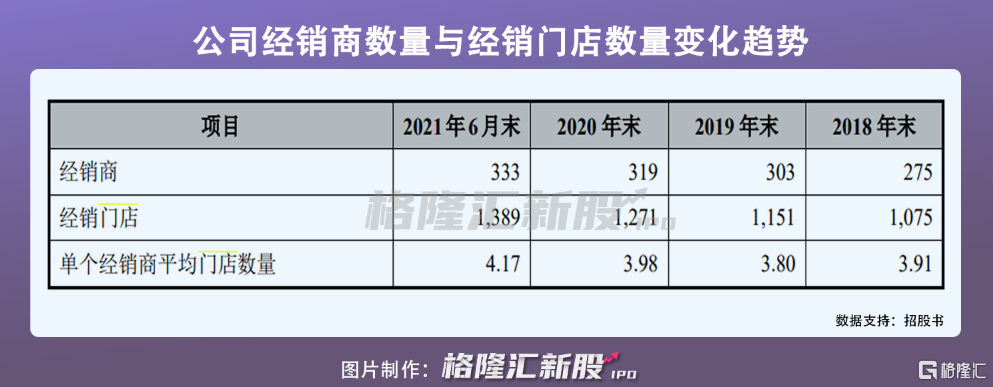

但令人疑惑的是,报告期内,公司的经销商和经销门店呈现逐年增加的趋势,截至今年上半年,公司拥有经销商333家,经销门店数量进一步增加至1389个。而未来如果公司仍将保持以经销模式为主的产品销售模式,其或因销售收入继续下降,从而导致经营业绩出现波动。

另一方面,从外部市场环境来看,近年来,随着消费升级及健康理念的兴起,符合儿童消费群体身心成长的学习桌椅市场需求不断释放,预计到2024年我国市场规模突破 200 亿元。

不过,由于市场竞争格局已经基本稳定,且增量市场红利吸引更多企业加大生产投入力度,公司一定程度上面临市场竞争加剧的风险。虽然公司具有一定的市场优势,根据艾瑞咨询数据,2019 年中国 3000 元/套以上儿童学习桌椅产品中,公司市场占有率第一,但是随着竞争日趋白热化,公司或因行业平均利润率的下滑,从而致使市场地位或出现变动。

3

小结

相比传统家具,护童科技以儿童群体为核心消费中心,其业务增长点具有一定的新颖特点。但是,IPO前夕大额分红,且产品产销量饱和下,仍计划募资扩产,引起了市场投资者的注意。与此同时,营收和净利润双双下滑,红海市场凸显,如果公司不及调整销售策略,其未来业务成长性压力犹存。