融创拟16.73亿抛售杭州两地块股权予滨江集团

11月1日,杭州滨江房产集团股份有限公司(简称“滨江集团”)发布关于收购项目股权的公告称,将以6.38亿元分别收购杭州两个项目50%股权、49%股权,并提供10.35亿元的股东借款,交易方为融创。

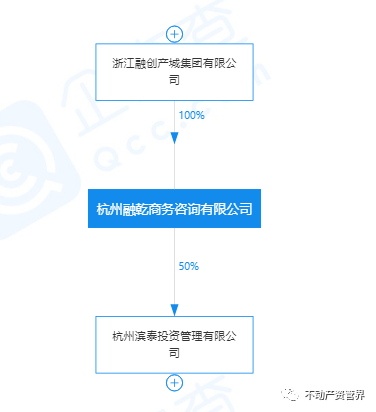

公告显示,10月29日,滨江集团与融创旗下杭州融乾商务咨询有限公司(简称“杭州融乾”)、杭州滨泰投资管理有限公司(简称“滨泰投资”)、杭州滨融房地产开发有限公司(简称“滨融公司”)签订《关于杭政储出(2019)12号地块之合作开发协议之补充协议二》。根据该协议的约定,滨江集团将以5000万元收购杭州融乾持有的滨泰投资50%股权。

交易完成后,滨江集团持有滨泰投资100%的股权,并通过滨泰投资持有滨融公司100%股权。滨融公司系杭政储出(2019)12号地块的开发主体。

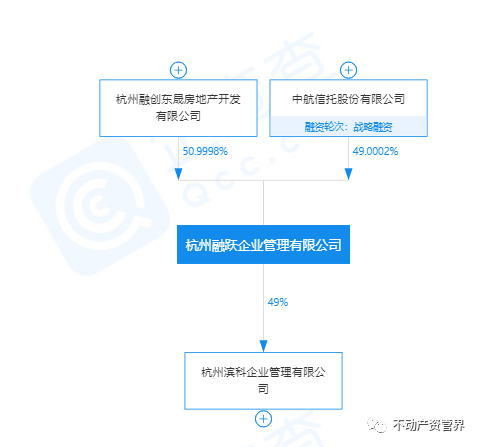

同一天,滨江集团与融创旗下杭州融跃企业管理有限公司(简称“杭州融跃”)、杭州滨科企业管理有限公司(简称“杭州滨科”)、杭州滨来置业有限公司(简称“滨来置业”)签订《关于杭政储出(2020)35号地块之合作开发协议之补充协议二》。根据该协议的约定,滨江集团将以5.88亿元收购杭州融跃持有的杭州滨科49%股权;另外,滨江集团将向杭州融跃支付其提供的股东借款本息合计10.35亿元。

交易完成后,滨江集团持有杭州滨科100%股权,并通过杭州滨科持有滨来置业100%股权。滨来置业系杭政储出(2020)35号地块的开发主体。

而根据此前拿地信息显示,滨江集团分别在2019年、2020年摘得上述两宗地块,合计出资113.8亿元。随后,滨江集团曾引入融创参与这两宗地块的开发。

值得一提的是,融创一边出手收购物业公司权益,一边又抛售资产进行套现。

就在11月1日,融创旗下融创服务(01516.HK)和第一服务控股(02107.HK)发布联合公告,融创服务以6.92亿元收购第一服务总计约3.22亿股股份,收购价格为2.15元/股,收购的股份占第一服务已发行股本的32.22%。

此外,近日融创发布还公告称,今年 6 月 1 日至 10 月 28 日期间,融创累计出售约 1863.9 万股贝壳找房美国存托股票,相当于约 5591.7 万股贝壳 A 类普通股,总代价约为 5.54 亿美元。

折算下来,融创此举套现约 35 亿元。按照 C 轮的融资价格,融创此次交易实现了税前溢利约 24.3 亿元。

但是,若按照去年底财报上已经将股价盈利加在账面价值后再来算,那这笔交易又将造成融创在 2021 年亏损约 27.2 亿元。

有分析指出,融创此次出售贝壳找房股份,有两个原因,一是融创资金面紧张,需要套现还债;二是贝壳找房股价跌破发行价,融创或不再看好其发展前景。