运动鞋服赛道,新势力如何突围?

00

今天我们要讲的是一个特别难做的品类。

在讲它之前,我们不妨随意打开一个新消费榜单,日化、食品、速食等赛道都涌现了诸多新锐品牌。而在服饰领域,运动鞋服这个近年来增长最快的细分赛道,却少有品牌上榜。

创业者和资本方似乎都自动绕开了这一领域;或者虽有勇者,但还迟迟没有跑出来。

然而在近几年,确有一些国际品牌跑出了自己的通路。15年前后安德玛来势汹汹,险些挤下阿迪;18年Lululemon强势崛起,引得头部公司也开始关注瑜伽这一细分市场;今年9月,ON昂跑在纳斯达克敲钟;11月初,Allbirds也迎来了上市。

而运动鞋服这个品类之所以难做,在于头部效应特别明显,非常容易形成“强者恒强”的局面。最直观的就是阿迪、耐克长达30年的“统治”,如今李宁和安踏的崛起,也一直霸占着国内运动鞋服品牌前二的位置。

剖开来看,长期的积累和细分之下,各个价格段都有了核心品牌,市场几乎被完全瓜分。后进入者很难卡位。

所以,本文看似在讲运动鞋,实则想探讨的是:红海品类及已进入存量市场的赛道,新势力该如何做?

文章会先从一代挑战者「耐克」讲起,它崛起之时还处在产业的蓝海时期,但等它站稳了脚跟,运动鞋服市场的格局开始趋于稳定;再看在新竞争「安德玛」、「Lululemon」、「Allbirds」和「ON昂跑」等新势力运动鞋品牌如何破局,探寻新品牌突破大牌封锁的路径与方法论。

希望通过观察运动鞋服品类新势力,向每一个赛道的挑战者传递一些新思路。

01

初代新势力:吃到每一波红利的耐克

在消费品领域,许多品牌是踩着前人的肩膀登上巅峰的。

而回顾当下运动鞋服领域NO.1耐克的发展路径,我们发现,精准的吃到了每一波运动浪潮的红利,可谓是品类中的“踏浪选手”。

在耐克成立之前,New Balance、匡威在美国都已具有了不小的市场知名度;阿迪达斯和PUMA则在欧洲打的不可开交;日本也出现了鬼冢虎。

但当时的运动鞋服赛道还没有现在这么“卷”,50-60年代,各大割据一方的运动品牌刚刚开始全球化进程。品牌间的争斗刚开始从在世界性赛事上偶尔打个照面,变成了同一区域市场营销的“贴身肉搏”。

而耐克的创始人菲尔奈特,就在这波浪潮中前往日本,进入鬼冢虎学习制鞋技术,并凭借果断的决断力成为了鬼冢虎在美国的代理商,创立品牌「蓝带」将鬼冢虎运动鞋销往美国。

奈特并不甘于做鬼冢虎的“搬运工”,在代理的过程中,他发现了虎牌运动鞋不适合美国人的部分,因此在鬼冢虎爆款mexico 66的基础上加入了缓震中底。随后,鬼冢虎公司采用了他的设计,这款鞋以Onitsuka Tiger Cortez发布。

这也为后来的纠纷埋下了隐患。一方面,奈特在蓝带公司之外另成立了新品牌「耐克」,独立生产Cortez鞋;另一方面,鬼冢虎意识到了美国市场的价值,通过各种手段企图收购蓝带公司。

矛盾不断激化之下,奈特与鬼冢虎品牌对簿公堂,最终Cortez鞋的生产权同时归两家公司所有。为防患未然而创立的品牌耐克,则在和鬼冢虎分道扬镳后一步步走向了巅峰。

这一阶段,赛事营销还是各家品牌的主阵地。Adidas通过世界杯、奥运会的球鞋赞助大举进攻国际市场,在60-70年代风靡全球;锐步也一举拿下多项赛事的赞助权。

初生的耐克丝毫不示弱,在与鬼冢虎割席后,推出抓地力强的华夫饼跑鞋,成为了当时的爆款。

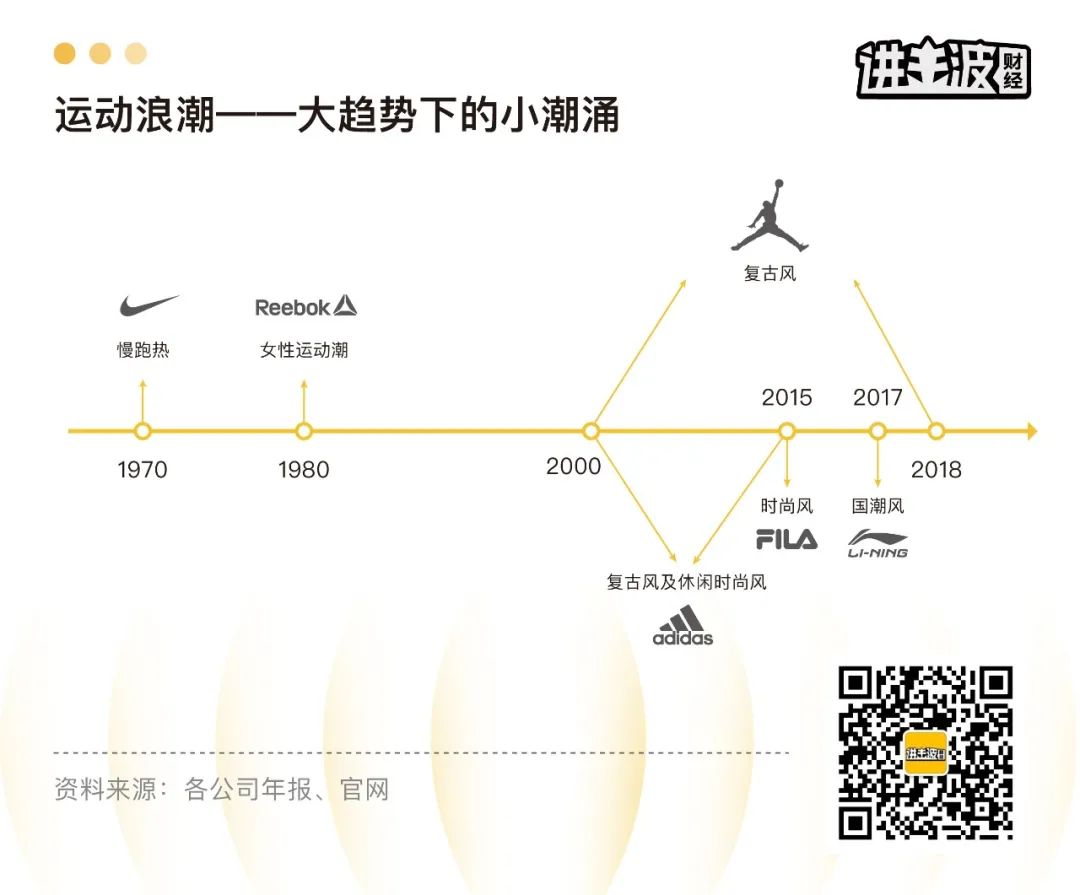

而推动耐克崛起的第二因素,是美国运动浪潮的起落。60-70年代兴起的慢跑热,使运动从赛场、学校渗透进了大街小巷。创拥有一双好跑鞋,成为了几乎所有人的刚需。

这波生活方式的改变,使得红海变蓝海。原本在专业运动场打的不可开交的运动鞋服品牌的竞争,也从深度体育人群转变扩大到了广域的市场。在这波浪潮中,耐克推出多款高性能避震的科技鞋和气垫鞋,迎来了奠定市场地位的爆发性增长。

随后,在慢跑热的红利渐渐退去之时,耐克又将目标转向了健身领域,加固篮球条线,最终多线开花,在专业运动领域和休闲运动鞋服市场都站稳了脚跟。

1980 年,耐克在纽约上市,并一举挤下了先发的匡威和锐步,与阿迪携手站上了运动品牌的TOP2。

正因在发展期吃到了每一波红利,耐克才能超越前人,实现后发先至。

但是耐克之后,运动鞋服市场的状况已与耐克入场时大不相同。第二代新势力面临的是巨头林立,红利被彻底瓜分的市场。

02

新的王座,新的局

90年代之后,运动鞋服的品牌格局已基本稳定。Adidas和耐克稳坐头两把交椅,PUMA、新百伦、锐步、鬼冢虎的新系列亚瑟士等品牌紧随其后,运动鞋服市场已基本被切割占领。

此时,运动鞋服已不再是个「新进入者友好」的市场,主要因素有三:

首先,它的行业集中度非常高。

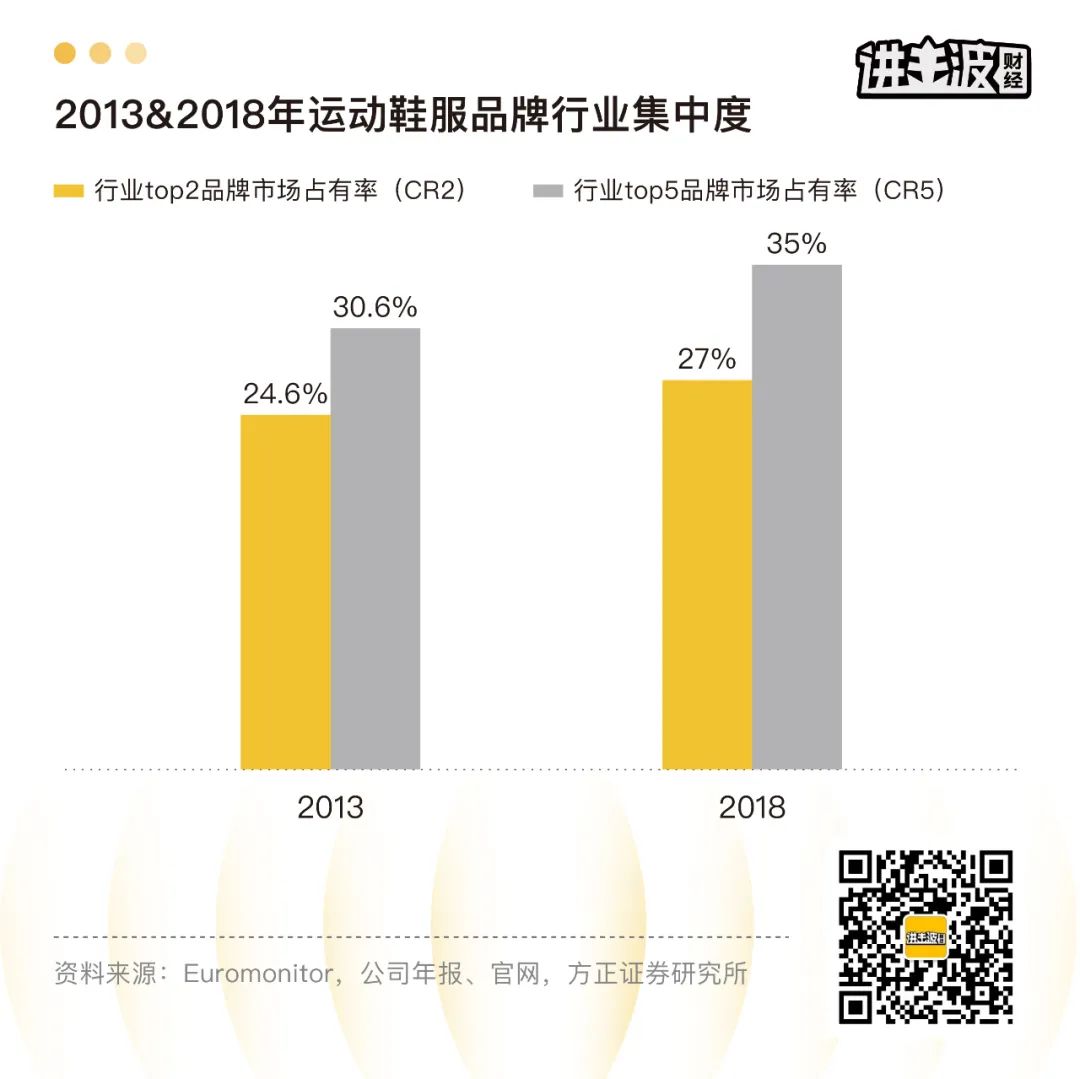

国际市场来看,2013年全球运动鞋服的市场集中度,行业前5名占据了30.6%的市场份额,而阿迪和耐克加起来占了24.6%。这意味着,后三名只能分到6%的市场份额。到2018年这一比例进一步升高,行业前五的市场占比达到了35%,前二市占率达到了27%。

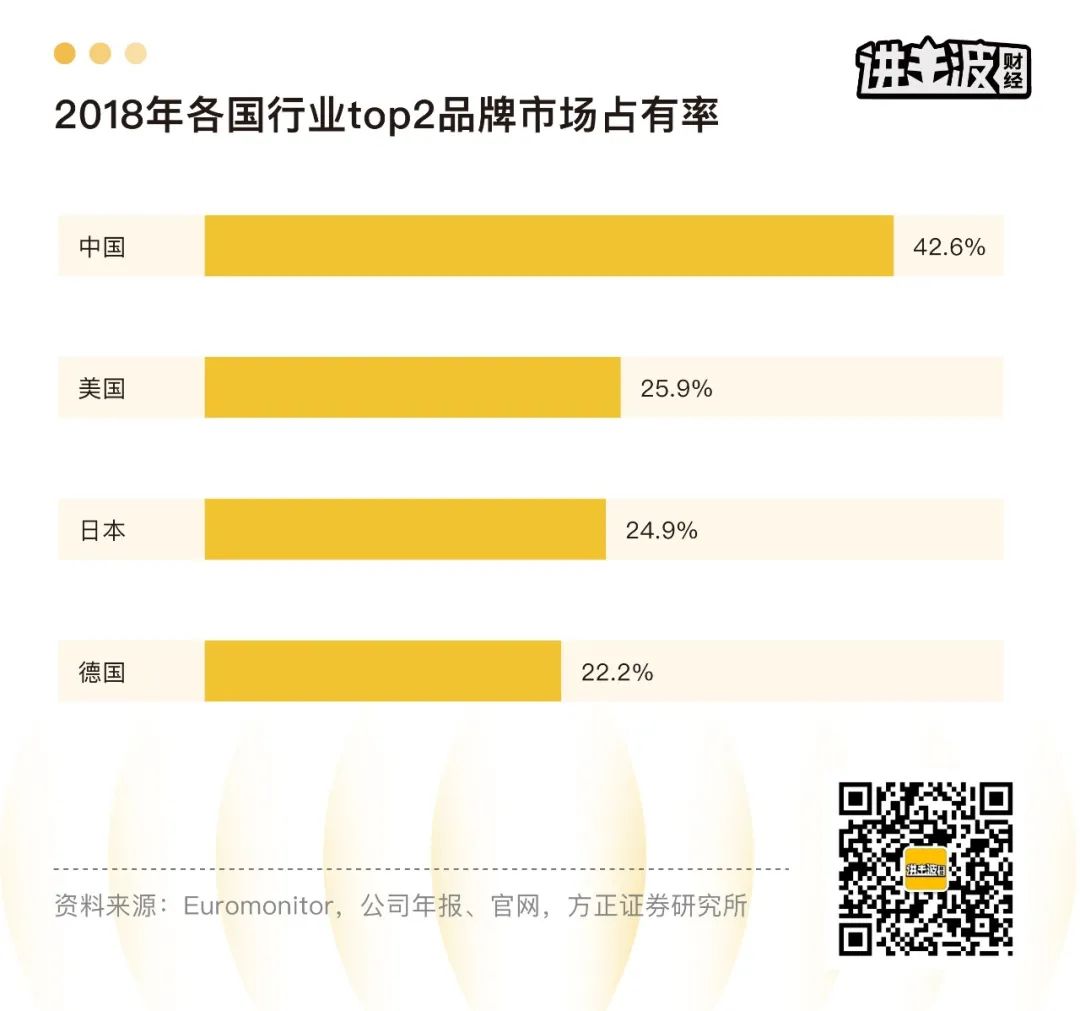

这样的行业集中度在中国市场更加明显。阿迪和耐克两位巨头坐拥中国42.6%的运动鞋服市场,在全球来看是最高的比例。

充分竞争的优势是很多竞争对手来争夺同一个赛道,资源被充分调动,市场自由度和活力被极大释放。而另一方面,这也会造成浪费。

一个真正成熟的市场,多是双寡头状态。比如可口和百事,阿迪和耐克,伊利和蒙牛。

很明显,运动鞋服已进入了成熟市场的状态,新人想要“上位”难度不低。

其次,运动鞋服领域的技术壁垒是不低的。

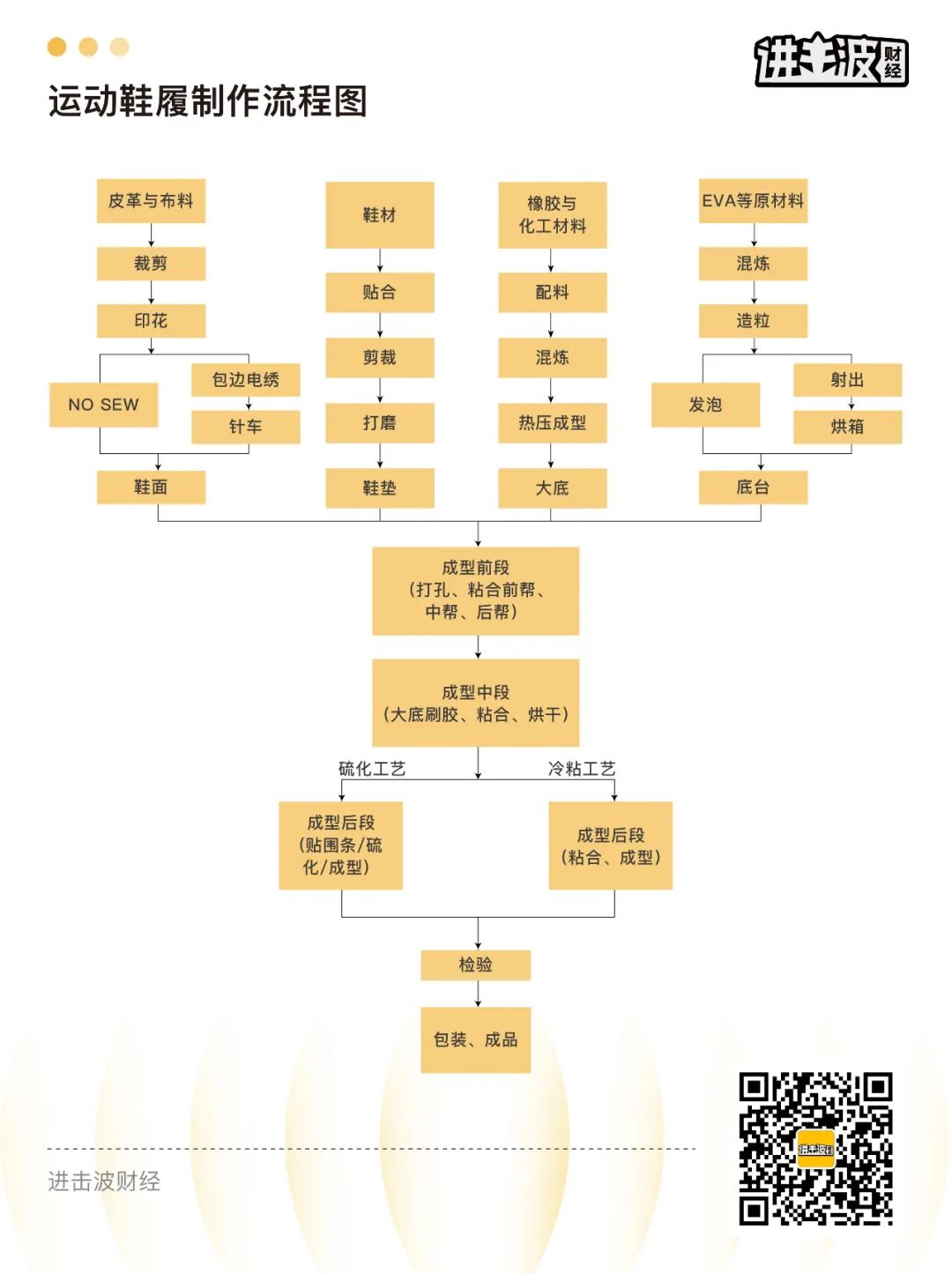

不同于普通快消服饰品牌的快速更迭,运动鞋服领域一直有一定门槛。运动服饰的壁垒主要在于面料工艺和剪裁设计,而运动鞋的生产链路则要比运动服饰复杂许多。

从鞋底工艺到打板、面料选择和制作,哪怕请工厂代工,也需要很大的资金投入和环节把控能力。

而在进入生产阶段之前,更尖端的鞋底科技也为头部品牌构筑了技术护城河。

在运动品牌花钱买下专利后,还需要大量资金投入和反复的研发设计及测试,才能最终呈现在消费者面前。

历史上几次运动鞋头部品牌的竞争与排名变换,就与运动鞋底技术有关。

美国太空总署 (NASA)的工程师弗兰克·鲁迪在1978年发明Air气垫技术后,先找到了已初具规模的“大厂”adidas(阿迪)、convese(匡威)、reebok(锐步),但因当时此项技术尚不成熟,市场并不看好,巨头们纷纷拒绝了这项鞋底技术的尖端科技。

当时刚成立没几年的耐克却看到了这项发明的潜力,花不多的钱将专利买下。随后,Air Tailwind、Air Revolution 们相继问世,40多年长盛不衰,至今仍是 Nike 关键的中底技术。

其实近年来崛起的新消费品牌也是一样的道理,许多新势力们之所以能够挑战老消费,看似是营销玩的好,实际上还是靠技术解决痛点的能力。

但是光有技术的不够的,技术≠用户感知。品牌和产品有多厉害,要通过营销让技术成就可感化。

因此,形成头部效应与壁垒更关键的是营销端的投入。

一般C端品牌都是需要营销投放的,但运动品牌更为不同的是,为了更垂直的触达目标群体,他们在营销费用之外,还要另付一大笔费用拿下赛事的赞助权。

赛事赞助和体育明星代言,在很长一段时间决定了一个品牌能否走向大众市场。这也使得体育品牌营销较其他快消品牌需要更大资金投入,无形将许多新入局者挡在了门外。

2008年,阿迪达斯花费13亿美金拿下北京奥运会赞助权,巨额赞助费确实在营收状况上有所表现,2008年阿迪达斯的营收增速迎来一个小高峰。

其他年份也亦然,图中圈出的年份均有世界杯或奥运会。从1998年至今,11个大赛中8个赛事当年营收增速好于前一年,且大概率好于前后两年。

在经历了近百年的发展后,体育鞋服也成为了一个标品化程度高的成熟市场。与此同时,90年代后,也确实有一些品牌突出重围出现在大家视野。

商业世界的魅力之所在,就在于其未知与嬗变。

新老品牌间恍若一个个轮回,沿着一定的逻辑、在新的趋势下变化迭代。没有永远的赢家,也没有一劳永逸的王座。

新品牌们在登场后乘势而起,不按常理出牌、发展之迅速,让经历过大风大浪的传统巨头们也伤透了脑筋。

03

裂隙:新势力们的破局之机

看似牢不可破的技术、营销等壁垒,也在近年来有松动的痕迹。

技术壁垒的不稳定性,主要体现在两方面。

一方面,技术总是在不断进步的,壁垒不是永久的。如果竞争品牌有了更尖端的技术创新,原有的技术优势就可能都荡然无存。加之制鞋技术很难做到绝对保密,专利技术争端也时有发生。

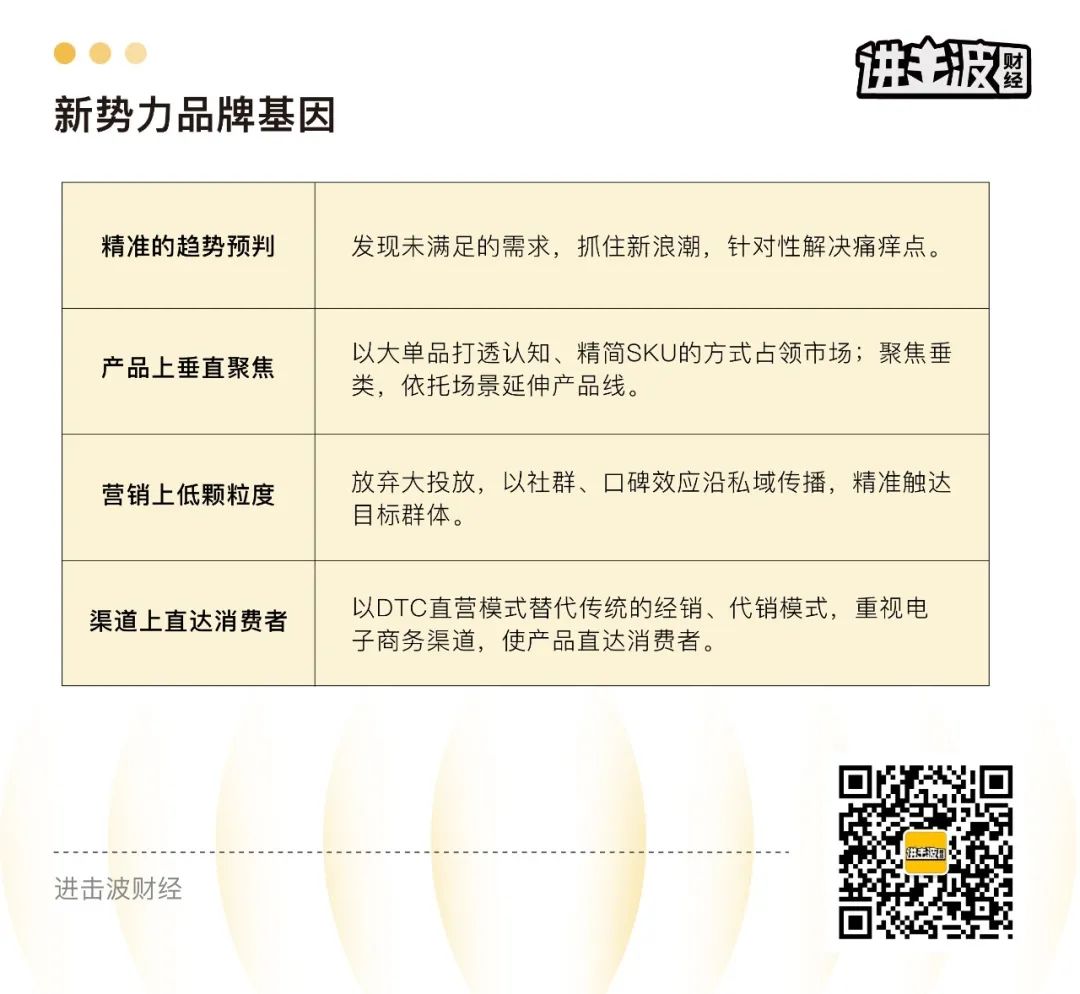

另一方面,技术的壁垒只能在已知领域获得一段时间的优势,但在广大的空白市场,谁抢先站位,谁就是赢家。诸如Lululemon和安德玛这样的品牌,崛起靠的是错位竞争,其爆红的本质往往是发现新需求,并用产品完美解决消费者痛点,拿下新开辟的细分市场。

如果技术壁垒难以阻挡追赶者,横亘在新品牌面前的还有营销投放这座真金白银堆出来的大山。而值得新品牌们庆幸的是,新的传播环境与消费者特质,使得大投放策略的曝光阻力也逐渐消散。

更丰富的娱乐方式使得人们对体育的注意力被分散转移。同时,大型赛事赞助权的影响力似乎也在减弱。

现在的消费者对大型赛事是祛魅的,观众们对于比赛的关注也不是平均分配注意力,他们会更关注本国具有优势的项目。而拿下单个运动队的赞助,传播效果有时并不输整体赛事赞助商。

比如阿迪达斯拿下2008年北京奥运会的赞助权,却被李宁以一场「伏击营销」打了个措手不及。通过赞助央视体育频道主持人的出镜服装,拿下了中国跳水队、射击队、体操队、乒乓球队等国家强项运动队的赞助,李宁成功成为了“人们心目中的奥运赞助商”。高达37.4%中国受访者认为北京奥运赞助商是李宁,而真正的奥运赞助商阿迪达斯的认知率仅有22.8%。

大型赛事影响力下降的趋势在阿迪的营收增速中也有所体现,虽说2016年里约奥运会赞助权落入耐克手中,但阿迪2018年拿下了世界杯赞助权,也未能挽回品牌增速的颓势,一定程度上预示了营销环境的改变。

当我们反观Lululemon、allbirds和昂跑这样相对年轻的品牌,会发现这批新运动品牌从未在体育赛事赞助和签代言人的方面恋战。

他们的营销方式往往更加具有互联网基因,多通过社群营销+KOL推广的方式。这使得他们省下了大额的投放费用,反而更精准的触达了目标消费者。

最重要的是,如果能抓住这些时代大趋势下的小潮涌,比巨头们先一步认知并占领市场,后来者就有机遇。

最初,耐克站稳脚跟与70年代美国的慢跑热脱不开关系,90年代重回巅峰也与压中篮球热有关。类似的还有90年代锐步聚焦女性市场力压阿迪,lululemon预判瑜伽热打透垂类......这些后来者的发迹和崛起都能从当时的运动浪潮中寻得蛛丝马迹。

同时,随着人们自我意识的进一步提升,越来越多人加入到日常健身的行列中,在竞技体育之外,许多日常运动人群也成为了重要的购买力。新品牌就在新一轮的细分与消费升级浪潮中慢慢壮大,从不起眼的嫩芽,长成了撼动巨头的参天大树。

04

安德玛路径:错位需求的满足

上世纪90年代,阿迪达斯与耐克终于击败了凭借女性运动领域“回春”的锐步,开启了双雄争霸的阶段。

新的双子星也在此时悄悄孕育。

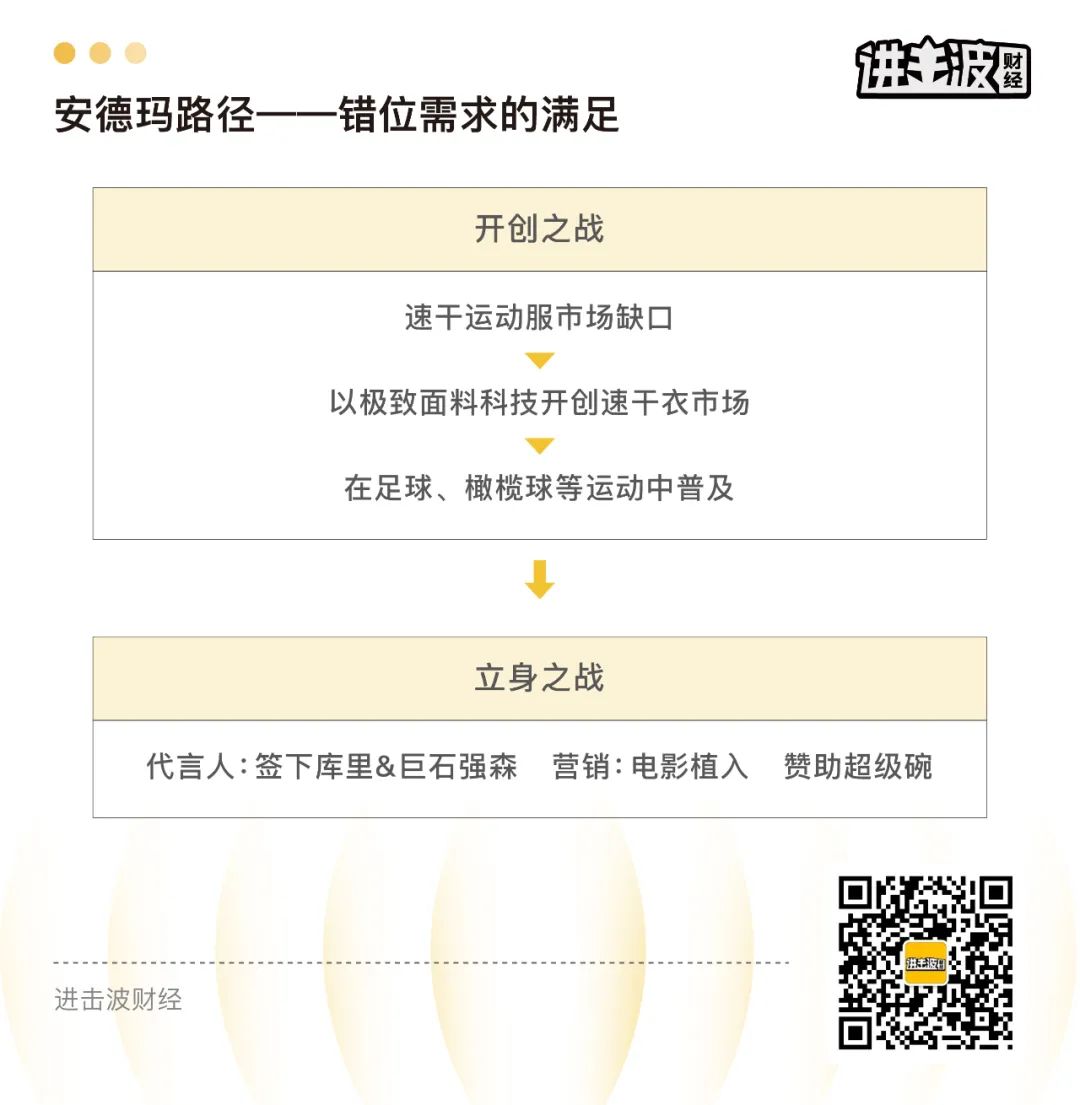

首先跑出来的,是发现消费者痛点的安德玛。

1996年,普朗克在美国创立了品牌「安德玛」。作为一名橄榄球运动员,他敏锐的察觉到,棉质衣服穿在厚重的护具内非常容易被汗水浸透且难以干燥,紧贴皮肤非常不适,而当时的运动品牌都未针对这一问题推出运动装备。

普朗克发现了商机,他注册公司并开发了一款命名为HeatGear的T恤,其核心科技是一种能让运动员在剧烈运动中保持身体清爽和轻盈的材料,轻薄易干。

最先被安德玛盯上的,是气候炎热城市的大学足球队,他们对于速干衣的需求会更为迫切。在初步打通后,安德玛还进一步在橄榄球大联盟球队之间的推广,与众多体育联盟展开合作。

良好的口碑使得越来越多运动队选用了安德玛的运动衣,而此时阿迪和耐克还在运动鞋领域激战正酣。因为没有和耐克阿迪“正面对抗”,安德玛在前期并没有遭遇巨头的围剿。

它开拓了一种需求,而非直接瓜分既有市场。也许你还是会买耐克,但你也同样需要安德玛。就这样,依托独特的材料工艺,最初在速干衣市场上安德玛几乎是所向披靡的。

在实现了0-1的开拓后,安德玛在专业运动领域站稳脚跟,随后向大众市场的进军,它在电影《美国队长2》、《复仇者联盟2》及《速度与激情》系列中频繁出现,以电影植入等方式拓展大众市场。

于此同时,安德玛在代言人选择上也眼光独到,签下被耐克看走眼的NBA明星库里,让它的销量暴涨7.5倍。此后库里在NBA的出色表现让安德玛超越阿迪达斯,成为全美第二大体育用品制造商,直逼耐克。2005年IPO后的近10年,安德玛销售额仅仅有两个季度没有到达10%以上,增长速度可见一般。

在与巨石强森等的明星、运动员合作过程中,安德玛也逐渐形成了以展现力量感与男性气概的品牌特质。这既帮助其开拓了广阔的运动市场,也一定程度上成为了他的局限,使其没办法像耐克一样吃到每一波红利。

安德玛更像是上一轮运动品牌的补位者,依然采取了体育赞助合作和大投放策略,凭借对消费者痛痒点的洞察和优秀的产品拿下市场。

而另一个同在90年代创立的运动品牌,则更像是下一个时代的开启者。它就像女生的“安德玛”,通过展现女性气质,在细分的垂直领域做到了让巨头们侧目,它就是「Lululemon」。

05

Lululemon路径:社群营销超车

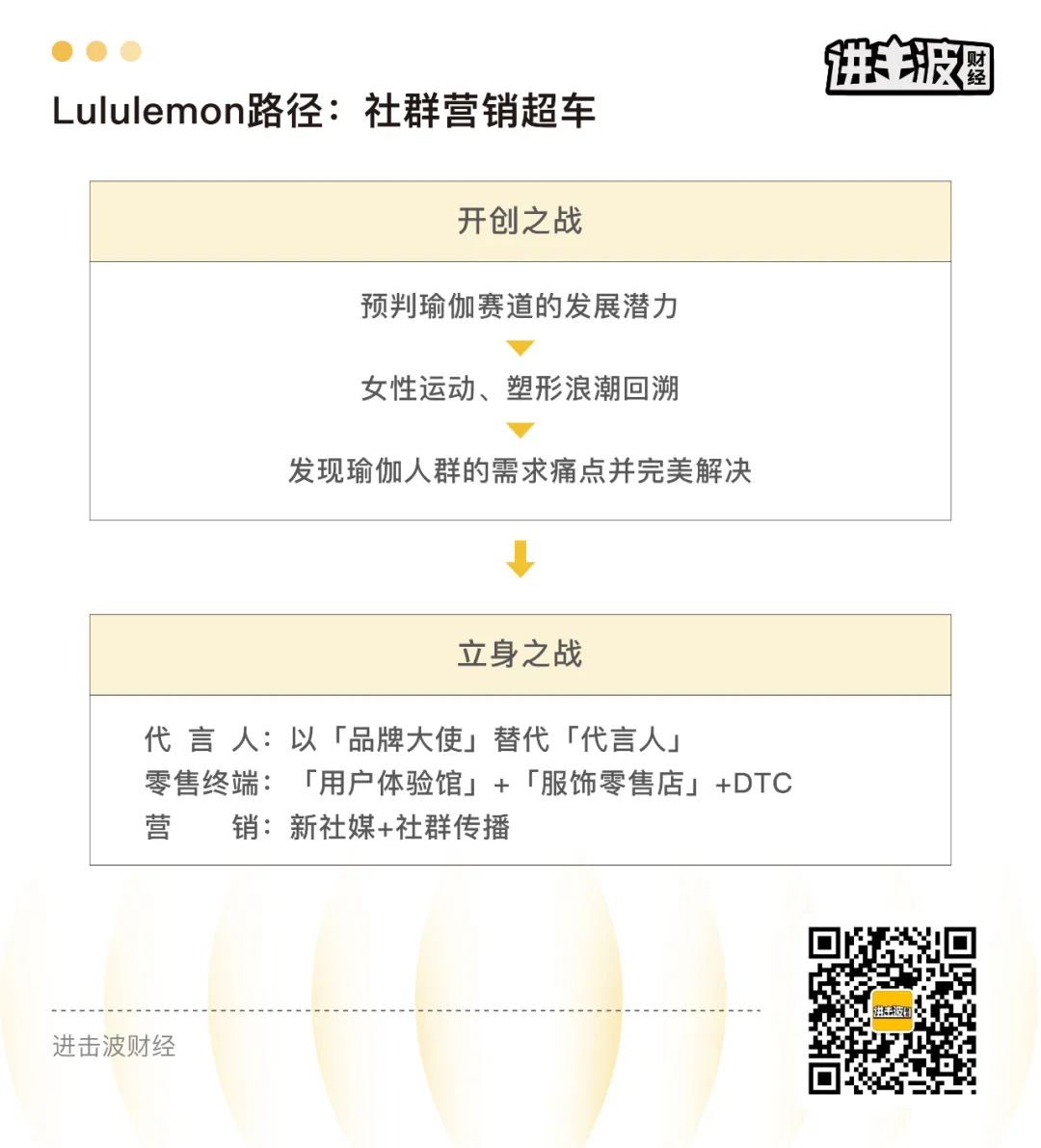

Lululemon的创始人Chip Wilson是在观察到社区瑜伽课报名人数上升后,意识到瑜伽浪潮来临的。在参与瑜伽课程的过程中,他注意到参与瑜伽运动的女性缺少贴身、轻薄、便于活动的运动服,便产生了创立一个瑜伽服品牌的想法。

故事到这里,还与大多数运动品牌的发展史没有太大的不同,但在小范围获得成功后,Lululemon没有像传统运动品牌一样,重投放、搞赞助、找名人代言,而是寻找打造瑜伽群层内的KOL,并配合课程体验、垂直零售等方式形成营销闭环。

在Lululemon,替代「代言人」的是「品牌大使」。通过寻找当地最红的瑜伽老师或健身教练教练加入计划,鼓励其在所在社群推广或录制视频宣传瑜伽运动,能够在垂类中拥有更大的影响力,由此形成品牌的线下口碑和社群影响力。

此外在零售终端上,采取直营店的模式也助其将体验式营销的策略变为现实。从1998年温哥华第一家门店开始,Lululemon门店一直具有「用户体验馆」和「服饰零售店」的双重作用。

这种模式的另一个著名案例是苹果体验店,但Lululemon的直营店比苹果体验店的开设更早。除了产品体验外,Lululemon的店铺将产品的应用场景在店内重建,以线下终端聚拢私域,也撬动了很多潜在的瑜伽人群。

据2019年财报显示,在Lululemon 的收入构成中,线下直营门店营收占比为 62.9%。但2020年,疫情之下大量线下店铺关店,线上电商的DTC 业务迎来增长,对公司的收入贡献从 2019 Q1 的27% 翻倍增长到如今54%,相比线下零售店给公司带来了更大的利润贡献。

Lululemon的开创之战,可以说是发现了瑜伽人群的需求痛点并完美解决,加之赶上了新一波女性运动浪潮的起飞,才在巨头林立的运动鞋服市场找到了切口。

而真正打的漂亮的是它的立身之战,在新媒介打破传统营销壁垒的机遇下,通过兴趣社群、社交网络及DTC渠道实现反超。

06

Allbirds路径:品牌理念的胜利

这款被称为“硅谷足力健”的休闲鞋品牌诞生于2016年,仅5年后就走向了上市。

虽然它并不能算传统意义上的专业运动鞋,但凭借独特的品牌概念和舒适的脚感,它确实抢夺了众多大品牌的休闲运动鞋市场,并掀起了一股简约的“硅谷风”。

在此前,运动鞋领域经历了从专业性到时尚性的转向,将休闲鞋领域的蛋糕也瓜分殆尽了。这时运动鞋的竞争只能向两极发展:成为超级工具,或者打造超级概念。

超级工具,是指将功能性拉满,打造出运动黑科技吸引某一项目的发烧友。这群人的消费能力和愿意为运动鞋付出的金钱远超我们的想象,且圈层粘性和传播力极强,足以帮助一些新势力扛过初创时期。下一部分我们要展开讲的on昂跑走的就是这一路径。

打造超级概念,意思则是通过建构全人类价值概念,打造独特的品牌调性。所谓的“全人类价值”,即一些能够超出民族、区域文化形成的普遍共识,比如「环保」。在打造超级概念点上,做的最好的无疑是Allbirds。

据technavio调研结果显示,环保和定制化是近年来影响运动鞋领域最大的关键词。而定制化又很难规模生产,因此环保概念也成了运动品牌们争相追逐的焦点。

Allbirds从创立之初就把“环保”理念刻进了DNA。在前期资金不足时,Allbirds根本没有考虑传统运动品牌的大营销打法,而将前期的资金全部用于了面料开发。其产品原料主要来自羊毛、桉树和甘蔗,整体生产过程都尽可能做到低碳环保。

在产品研发完成后,因为缺乏生产费用,Allbirds甚至在Kickstarter网站上启动了众筹,短短4天就募集到了12万美元,这也让Allbirds的鞋子出厂前就在环保圈火了一把。

随着新鞋的上市,Allbirds的齿轮逐渐转了起来。除了得到众筹参与者的喜爱与支持,它还在上市半年后得到了硅谷科技大佬的认可,几次在Snapchat和Twitter上推荐,让许多男款鞋子一售而空。

沿着硅谷大佬们有效的社交网络,Allbirds也收获了许多投资圈、影视圈名人的喜欢。甚至有江湖传言,“但凡是个风险投资人,十有八九都穿着Allbirds的鞋子”。

引得大佬们青睐的,一方面是Allbirds过硬的产品力,比如其面料科技、舒适脚感和方便清洗的特点。另一方面,也在于它的环保实践完全看不出故意立人设的痕迹,不用担心“塌房”。

它最惊人的行为,莫过于把花费两年时间及数百万美元的“sweet foam”技术,在2018年却对外开源了。理由,是为了能让这种环保技术能更多的被运用于鞋子制作领域。

Allbirds的行为仿佛在说:“所有利于环保的行动,我们都可以做,哪怕无法形成技术上的壁垒”。这一看似后退一步的行为,却堵住了哪些质疑Allbird的悠悠众口,进一步加深了泛环保圈层对它的认可。

随后,Allbirds也推出了功能性跑鞋系列,开始从休闲鞋品牌向专业运动市场进军。要知道这可是阿迪耐克的专业领域,在“虎口夺食”的Allbirds也非常聪明,与阿迪达斯合作推出了联名款,而最终它能否扛过巨头的围剿还尚未可知。

进军专业运动领域只是Allbirds野心的一小部分,Allbird还计划根据核心科技的应用场景垂直延伸,这在运动鞋服新势力中也显得与众不同,却与它的核心技术与品牌理念高度契合。在谈及未来发展时Allbird也表示,会围绕面料科技,向更广泛的纺织、家装等领域延伸。

Allbirds 2020年营收达到了2.19亿,而营销费用为5527.1万美元,在总营收中仅仅占4%。依靠品牌内涵吸引的核心人群为其形成了营销“自来水”,使其能将更多的精力应用在新产品与面料科技的开发之中。

07

昂跑路径:专业主义的回归

当想起阿迪和耐克时,我们可能很难形成对它的品牌特点的概括。因为涉猎过多的细分领域,以及休闲运动条线的大肆推进,使得巨头们的体量显得庞大。

复杂系统可以占有更大的市场份额,同时,大体量也必然带来形象的模糊。当品牌定位模糊到人们只能用“很厉害”来概括的时候,品牌专业性和独特性难免会被稀释,专业领域的机遇就会再度出现了。

昂跑成立于2010年,其创始人曾是铁人三项运动员,对运动鞋的性能非常敏感。on 昂跑成立之初非常的低调,却在今年成功IPO,对很多不关注运动鞋新势力的人来说它几乎是腾空出世的。

从一开始,它就致力于将品牌塑造为具有专业性的跑鞋品牌,且长久垂直深耕于跑鞋领域,在技术和设计上都具有自己的壁垒。比如其贯穿鞋履中底的CloudTec专利技术,既可以缓震,又能在起跑时给给跑步提供动力。

虽然没有研究表明它的性能要高于耐克阿迪的跑鞋条线,但是在巨头专业性“失焦”之时深耕垂直领域,也帮助昂跑收获了一群跑步及户外运动发烧友。

随着网球巨星费德勒的加入,昂跑也推出了专业的网球鞋,向更广泛的运动领域开拓。从现阶段看,昂跑始终保持着对专业领域的深耕。

今年9月赴美IPO之后,昂跑首日涨幅45%,市值约95亿美元。11月中旬,它更是公布了上市后的首份财报,第三季度销售额同比大涨68%,毛利率提升至60.2%。

正像上一段说的那样,打造超级工具能够抓住巨头之间的缝隙,在功能性、时尚性以及身份认同上为消费者提供至少一种价值,就能在巨头的缝隙中扎稳根。

08

未来:新势力的发展抉择

总结起来,Lululemon、Allbirds们往往拥有这样的基因:

这是新时代商业环境的新机遇,也是品牌逆袭的通用“公式”,不仅在运动鞋服领域,在大多数消费领域都能够奏效。

随着体育产业发展和普及,越来越多消费者度过了“展示性运动”的阶段,开始向深度玩家过渡。在自己热爱的领域深耕,人们对装备专业性的要求也在提高。

而耐克和阿迪达斯两大行业巨头,走过了深耕垂类的阶段、逐渐走向了“大而全”的品牌路径之后,却很难掉头重塑市场认知。

起初我认为,这是巨头们没落的号角:虽然大众化的策略能占领更广阔的大众运动休闲市场,但缺点也是分散的火力,使得一些处在消费升级阶段的体育爱好者们转向了安德玛、Lululemon这样品牌调性更加鲜明、更具圈层符号价值的垂类品牌。

这给了运动细分领域的新品牌们突破巨头防线的机会,更细分、功能性强、场景及圈层吸引力更强的品牌,完全可以在某一个细分品类称王。

而当我仔细观察这些运动鞋服的新势力后却发现,在走过了最初的站稳脚跟的阶段,特别是走向上市之后,他们也纷纷开始向更广泛的领域转型。

凭借专业紧身衣一炮而红做运动品牌安德玛,用了18年时间在北美市场逆袭阿迪达斯、直逼耐克,在开辟了运动鞋条线并大范围推进之时,却只用了2年时间跌落谷底。

吃尽了瑜伽和她经济红利的lululemon,也在2019年宣布了新五年增长计划,布局运动鞋市场,并进一步拓展男装条线。试水鞋类业务和个人护理产品、推出奢侈品牌Lab等等行动。Allbirds开始转向功能性跑鞋系列,on昂跑也开始进军网球等细分运动市场。

也许它们有着打败阿迪和耐克的梦想,但只要想着打败,就难免步其后尘。阿迪达斯和耐克面临的品牌失焦问题,走向大众市场的Lululemon们也必然会遇到。

继续以极简SKU的专业化道路,还是拥抱耐克、阿迪早已站稳脚跟的大众化市场?只要想拓展,小众和垂直的优势难免被稀释,这是所有挺过第一阶段、走向上市的新势力品牌们必须要面临的问题与挑战。