多品牌联动下的DTC数字化转型:安踏如何跑通国际化?

核心内容

1、DTC助力品牌转型提效。

2、切入小众专业领域打造第三条增长曲线。

3、多品牌策略推动增长,但国际化路线还未走通。

2月4日,2022年北京冬季奥运会开幕式再次将世人的目光聚集在运动员以及运动品牌之上。安踏体育作为北京2022年冬奥会和冬残奥会官方体育服装合作伙伴,获得了更为广泛的曝光和关注。

资本市场也一同给予了相应“反馈”。截至2月4日收盘,安踏体育(2020.HK)股价上涨6.35%。

安踏体育于1月19日公告显示,2021年第四季度,安踏主品牌流水同比实现10%-20%中段增长,较2019第四季度实现10%-20%高段增长;其中,FILA同比高单位数增长,较2019第四季度增35%-40%;其他品牌同增30%-35%,较2019第四季度增涨100%-105%。公司预计,2021年收入同比不低于35%,归母净利润(不含分占合营公司亏损)同比不低于35%。安踏多品牌的策略再次得到市场印证。

此前,NIKE(耐克)二季度业绩于2021年12月21日公布,营收同比增长1%至113.6亿美元,但是来自大中华区的营收却下降了20%;无独有偶,2021年8月,阿迪达斯二季度在华销售额也下降了16%。与国外巨头在国内经营受挫相反的是一些国内头部运动品牌市占率的持续提升。如安踏集团的运动鞋市占率在2020年已经提升到10.4%,运动服市占率(已经超过了耐克和阿迪达斯)则达到了22.3%。

此外,从天下网商近两年双十一品牌榜单来看,以安踏为代表的国货运动品牌正在追赶和超越国外品牌。2020年双十一品牌排行榜中李宁和安踏分列第三、四名,2021年这两个品牌双十一销售额已经超过阿迪达斯。

01

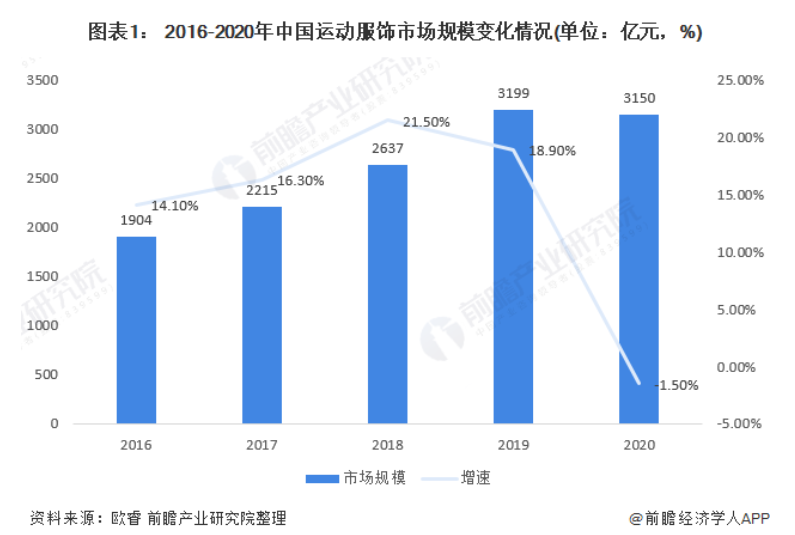

转型契机:行业库存危机

据前瞻产业研究院,2007年至2020年,中国运动鞋服市场零售规模从790亿元增长至3150亿元,CAGR达到12.3%。尽管2020年受到疫情影响,但整体市场规模相较2019年仅下降1.5%。相较于整个鞋服市场仅约6%的复合增长率,具备运动属性的功能性鞋服赛道显露出了高增长潜力。

来源:前瞻产业研究院

而谈及国内的运动鞋服品牌就绕不开晋江,这个距离世界鞋服代工之都莆田仅百余公里的小城,是包括安踏、特步、匹克、361°、金莱克等诸多国内运动品牌的孕育之地。这些起源于福建晋江的晋江系品牌,早期主要通过从事外贸OEM业务,完善了体育服饰的生产能力和资本的原始积累。随着生产规模扩大和市场竞争加剧,从上世纪90年代,众多企业尝试注册商标,开始自主的品牌化运营。

而后它们开始加码品牌营销,如李宁,创始人是奥运冠军,采取了将品牌和中国体育事业绑定的方式,从1992年开始就连续赞助中国奥运代表团,并在2001年成为中国奥委会战略合作伙伴,以此扩大了李宁品牌的知名度;安踏则首次签约本土奥运冠军孔令辉,并在央视投放广告,通过这种方式也迅速扩大了品牌影响力;同时期的运动品牌如德尔惠和特步等,也开始学习这种“赛事赞助+明星代言+广告投放”营销模式,并与娱乐明星签约。

中国申奥成功以及中国男足世界杯出线等事件催化下,体育用品消费需求快速扩容,借助这个窗口,本土体育品牌也迅速扩张并前后登陆资本市场,李宁2004年率先登陆港交所、随后安踏(2007年)、特步(2008年)、361°(2009年)、匹克(2009年)等也紧随其后,并借助资本市场的支持再次扩张,其中李宁门店一度在2008年曾达到6245家(2020年李宁门店数量缩减为5912家)。

不过,赛事驱动下品牌的过度扩张也导致了短期市场供应过剩,同时,企业版图的快速扩张也导致其自身内部管理决策与市场脱节,经营效率问题凸显,在多米诺骨牌效应之下,整个行业在2011-2013年出现渠道库存危机。

早期,这些体育服饰企业为了尽快实现市场渗透,采用了多级经销商模式,下游经销商订货会统一下单生产,而品牌方主要负责产品设计和品牌营销。由于对终端消费者需求和渠道库存水平缺乏掌控,行业始终面临货品滞销和渠道存货堆积的风险,严重制约了体育服饰企业的市场反应力和抗风险能力。

库存问题是鞋服企业的生产经营长期痛点,经营效率的提升优化则是解决库存问题的关键。库存危机的爆发重塑了行业格局,也让业内玩家意识到把握市场信息及时反馈的重要性,开始减少代理层级并增设直营店铺,从批发转向零售,管理模式也走向扁平化。安踏也在这一时期完成自己从“品牌批发商”向“品牌零售商”的转型,这也是其后来在2020年提出DTC模式的雏形。

02

DTC转型:从品牌批发到直营零售

这里有必要介绍一下DTC模式。

DTC的全称为Direct to Customer,直译为直接面向消费者,即绕过中间商(包括经销商、分销商、零售商等)、直接与消费者进行沟通的销售模式。从本质上看,DTC转型包括两块核心内容:

首先是渠道结构变革,通过增加直营门店和线上渠道销售占比,打通线下“人(包括消费者在内的每一个环节参与者)、货(即产品)、场(即终端店铺和供应链)”,优化统一终端门店标准(面积、陈列、数字化水平),精细化管理提升全渠道运营效率。

其次是进行数字化转型,将业务流程全面打通,包括线上线下渠道互通,前端与后端的数据实时连接,用沉淀数据驱动效率提升。比如,在“消费互联网”这一前端,通过各种移动终端小程序、直营电商、直播等让品牌方与消费者之间直接建立联系,把握市场需求的动态变化;在“产业互联网”这一后端,通过打通工厂、物流、门店数据,提升反应能力和发货补货速度,降低门店存货。

DTC并非是什么新模式,疫情之前这种模式在国外已经被广泛应用。国际头部运动或休闲服饰公司中COLM(哥伦比亚户外)、DECK(德克斯)、LEVI(李维斯)、UAA(安德玛)、VFC(威富)、NIKE(耐克)等较早就开始采用DTC。

这对国内运动品牌来说却是新尝试,安踏在2020年8月公告称,要将安踏主品牌进行DTC转型,将原本线下分销商运营的门店(约35%近3500家门店)转型为直营模式,计划将自己从“品牌零售商”向“直营零售商”转型,安踏称其整个DTC改革自2020第三季度开始,到2021第一季度已阶段性结束,2021年半年报显示,其渠道变革计划的3500家门店当中约有60%已经完全由安踏直营,40%由加盟商按照安踏运营标准营运。

作为直接面向消费者业务的另一部分,在线上,安踏主要采取开拓私域流量激活沉淀的会员、强化电商发展等方式,构建包括天猫、京东、拼多多、唯品会、微信小程序等在内的线上全平台体系,并通过强化直播互动和事件营销主题活动分波段拉新。安踏公布的数据显示,2021年双十一安踏集团电商累计成交额约为46.5亿元(同期李宁双十一成交额约10.6亿元),同比增长61%。

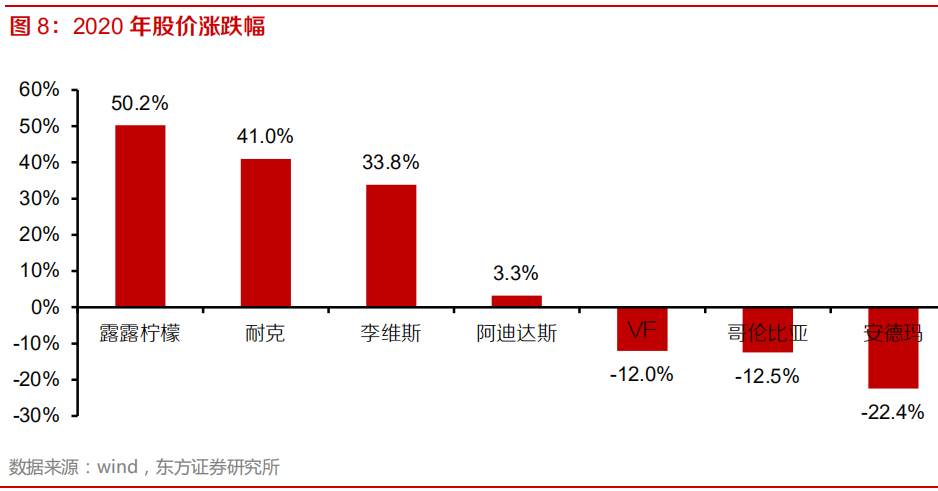

外部因素上,国外一些头部休闲和运动品牌在DTC战略之下的强劲增长(特别是在疫情期间),让以安踏为代表的国内玩家看到了直面消费者可能带来的机会。例如,Nike在2015年明确将DTC作为集团战略,根据相关财报,其2015-2020年总收入CAGR为5.44%,而DTC业务所带来的收入符合增长率为14.37%;疫情期间,作为行业内DTC业务占比最高的Lululemon(瑜伽服品牌商)展现出强劲的经营韧性,其DTC业务(Lululemon的DTC仅为线上收入)带来收入增长88.6%,也使得其股价在2020年疫情期间一骑绝尘,涨幅高达50.2%。

来源:东方证券研究所

内部因素上,安踏主品牌过往凭门店数提升拉动收入增长的方式或许已经进入瓶颈期,而其过去所采取的某些尝试未能给出有效反馈。安踏曾推出过新品牌系列(安踏PLUS),想要通过提升产品结构、提升单价等方式尝试突破增长瓶颈,但最终效果和市场反馈一般。同时其门店数量增长已处极点,过往年报数据显示,安踏主品牌门店数在2018年就已经超过10000家(同期如李宁门店数量在7000家左右),2019年安踏首次按照品牌公布营收,当年其安踏主品牌收入174.5亿,同比增长21.8%,而2020年营收157.49亿,同比下降了9.7%。

从短期的经营结果来看,安踏DTC 转型在渠道方面的经营提效已初见成效,线上线下渠道融合和店效提升推动了安踏主品牌毛利率。2021年半年报经营数据显示,其DTC 业务收入为 37.03 亿元(占比为 35%),毛利率较2020年同期上升约11.2%;平均单店店效约30万元,高于同期批发门店店效和 2019 年同期。

不过,安踏的DTC变革方式相较于国际品牌所采取的策略来说较为激进。国际品牌对于核心经销商(例如滔搏和宝胜)态度较为温和,以加强集团合作、数字化赋能为主,这也可能是由于国内品牌经销商综合实力普遍不及滔搏、宝胜等国际品牌经销商——2020年滔搏的收入规模甚至超过安踏集团,达到360.2亿元。

而与国内的竞争对手李宁对比来看,二者对于数字化赋能的理解有一定相似性,但在品牌和门店渠道整合上差异明显。

李宁品牌DTC关键策略

(来源:Runwise咨询分析)

李宁的DTC转型是基于“单品牌、多品类、多渠道”策略,在品牌方面,李宁专注于“李宁”主品牌的建设,并在专业运动品牌之上给自己打造“国潮”标签,倾向于以东方IP打造新品。2018年在先后两次登上纽约时装周之后,李宁摆脱了“国产货=LOW”的这个标签,开始以国潮的身份活跃在大家的视野里。这也使得其打造的“中国李宁”这一高端潮流运动品牌的产品定价上有更多能够自己把握的空间。

此外,对于门店策略,李宁采取的是在加强渠道整合的基础上,打造标杆单店模型(如店铺视觉形象上的升级、选址和盈利模式上的改变)再逐步推广的方式。与安踏的收回代理转直营的方式相反,李宁对于特许经销的依赖在进一步加强,其直营店的数量占比也在逐年下降。2019年财报显示,李宁特许经销商占营收比48.6%,同比提高4.2%;直营店铺占比28.1%,减少5.1%。在数量上其直营门店也呈现逐渐递减的趋势,2018年其直营门店1506家,2019年减少14.2%,缩减至1292家,2020年再次缩减至1187家。

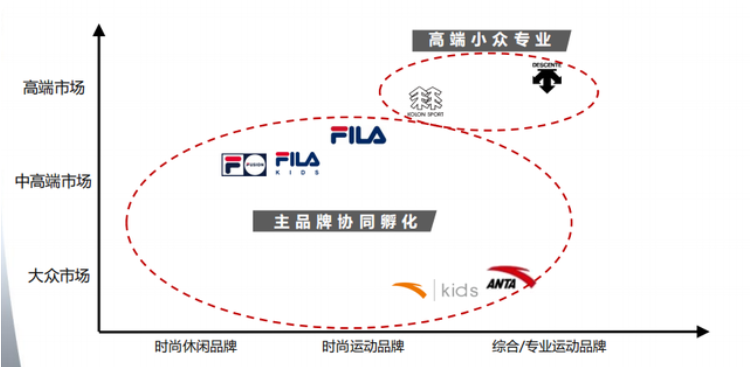

安踏的转型则是基于“单聚焦、多品牌、全渠道”战略(聚焦运动领域,以多个品牌联动覆盖不同消费场景,线上线下全面布局)。现在回头看,更早一些,2009年至2012年期间,安踏旗下另一品牌斐乐从原本分销模式到直营模式的调整或许就是安踏整体经营逻辑转变的开始。

03

多品牌推动增长,国际化能否走通?

安踏的转型从收购海外品牌开始,同时其以多品牌战略进行“国际化”的尝试也是如此。

斐乐是安踏收购的第一个海外品牌(在2009年8月12日,安踏以3.14亿人民币从百丽国际手中收购斐乐在中国市场的全部业务),作为安踏试水国际化的第一步,接手一个连年亏损的斐乐,在当时是连同行都看不懂的迷惑操作,因为在此之前,作为可能比安踏更懂分销的百丽国际都没能将其盘活。

或许安踏觉得收购斐乐是“捡了个便宜”,所以采取的转型手段也很大胆,用三年时间,将主打分销模式的斐乐全部转为直营,定位于时尚运动。关于安踏如何重新经营定位斐乐,在我们此前的研究中《股价两年涨了300%,安踏凭什么》认为除了安踏本身强大的运营能力,对接手斐乐后的精准定位起了关键作用。

很显然,最后的结果证明安踏确实捡到了大便宜。2014年斐乐品牌扭亏为盈,此后连续保持强势增长,安踏集团2020年年报显示,安踏集团总营收同比增长4.7%至355亿元,净利润51.62亿元,取得了历史最好的业绩。其中斐乐系列营收已经超越主品牌安踏,达到174.5亿元,同比增长18.1%,且已经连续五年保持了中双位数以上的正增长。当前,斐乐已经成为安踏在国内的第二增长曲线。

来源:公司年报

除去定位于大众市场的母品牌安踏和定位中高端市场的斐乐系列,安踏定位在高端市场的第三条增长曲线依旧是“买”来的。盘活斐乐让安踏尝到了收购带来的甜头,2016年安踏收购了高端滑雪品牌迪桑特(Descente)和斯潘迪(Sprandi),并于2017年收购了户外运动品牌可隆(KOLONSPORT)。

安踏在实际运营DESCENTE的过程中,复制、借鉴了许多来自斐乐的成功经验,包括直营模式的采用和高端商圈的选择等。2020年,安踏其他品牌的营收占比仅为6.6%,不过增速已达到35.4%。其中,DESCENTE营收增速为60%,营业利润率提升到20%以上,KOLONSPORT收入增长20%,也首度实现扭亏为盈。

在高端品牌的定位中切入滑雪、户外等专业运动领域可能是出于自身尝试“走出去”的考量。近年来在国内兴起的专业运动热潮,如攀岩、滑雪、冰球、越野跑等,早已在国外风靡多年,在篮球、跑步等领域的高端品牌里,耐克和阿迪达斯无疑是国际运动品市场的两座大山,与此相比,滑雪、户外对安踏来说更可能是一个实现国际化的机会。

但是,或许2018年收购的AmerSports才是安踏集团“做世界的安踏”的关键。安踏在斐乐、迪桑特、可隆等品牌经营中其实更符合“独立经营的中国代理商”的身份,安踏拥有其在国内的研、产、销的权利,但这些品牌在中国以外的其他地方与安踏并无太多相关性。不过,从安踏近两年开始着手收购斐乐海外经营权的举动来看(当前已获得斐乐在包括新加坡等东南亚国家的经营权),安踏在海外的布局已加快。

而AmerSports的主要市场就在海外,旗下包括了户外装备中的顶级品牌:始祖鸟(Arc’teryx)、山地户外越野品牌费洛蒙(Salomon)、网球装备品牌Wilson、滑雪装备品牌Atomic、运动腕表等户外装备品牌Suunto和健身器械品牌必确(Precor)等,安踏或许能够借助这个平台,为其出海打通供应链基础。

2022年1月18日,安踏集团旗下亚玛芬体育(Amer Sports)公告称,将旗下运动表品牌Suunto(颂拓)出售给猎声科技(为小米生态链企业),产品线和品牌更加聚焦。

2021年12月18日,安踏集团在成立30年之际,发布了新的十年战略,与此前制定的“单聚焦、多品牌、全渠道”战略相比,最大的变化则是明确了“全球化”对“全渠道”的战略替代。其中AmerSports也被其视为强化中国、北美和欧洲市场地位的关键点。

安踏创始人丁世忠曾言“不做中国的耐克,要做世界的安踏”。不过,“一招吃遍天下鲜”的打法已不适用当下多变且精细化的消费场景,安踏尽管拥有在整合斐乐上的成功经验,但是其在国际化方面的积累和储备时间并不算长,能否利用收购完成后的协同效应真正的走通“国际化”,对于安踏来说仍是个巨大的挑战。

参考资料:

1、东方证券-从海外到国内,全方位透视运动服饰行业DTC战略,2021年6月

2、国金证券-运动服饰行业深度报告:聚焦黄金赛道,发掘国产体育品牌机会,2021年3月

3、前瞻产业研究院-2021年中国运动服饰行业市场规模及发展前景分析,2021年8月