2021新消费投融资500+,被金主爸爸争抢的“潜力股”都有谁?!

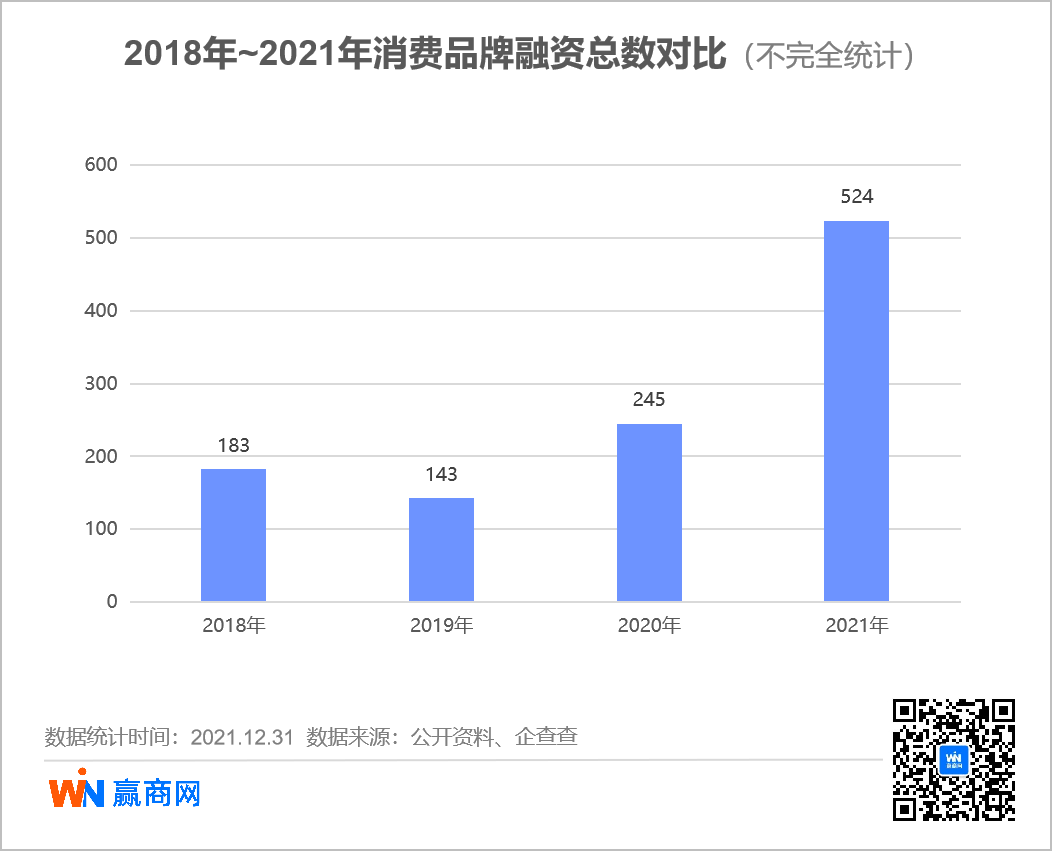

2021年,近年新消费投融资最狂热的一年。

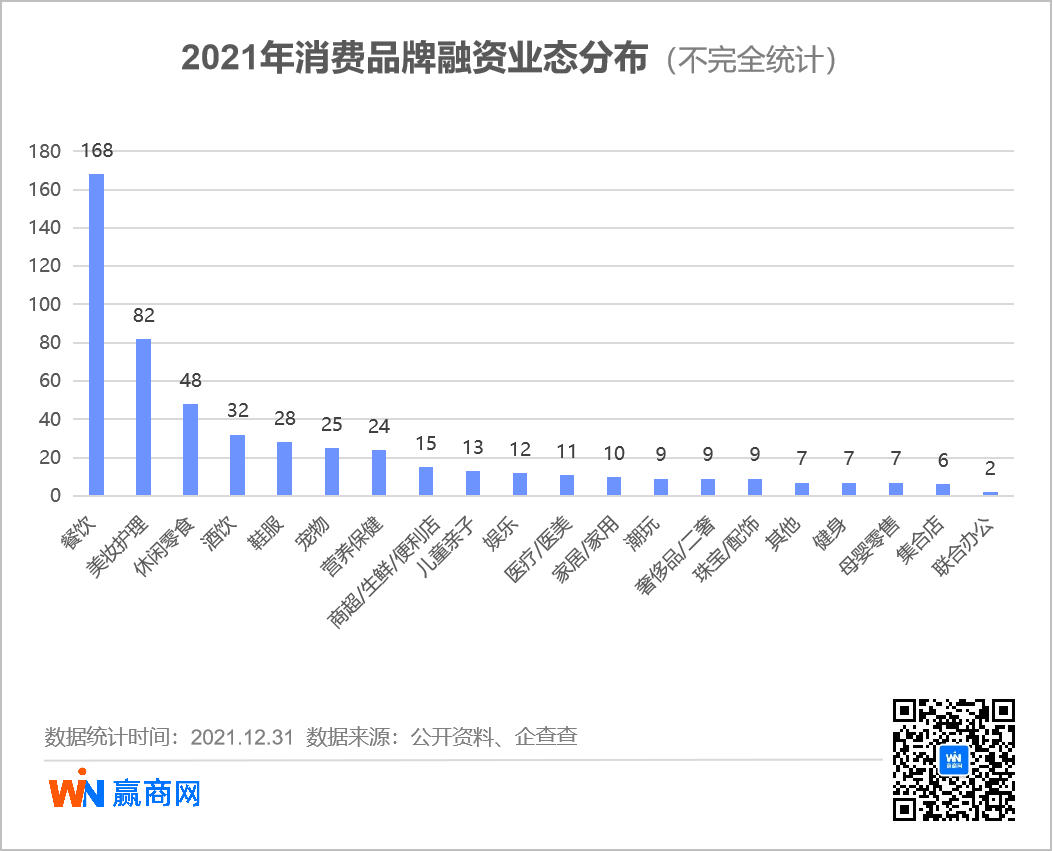

2021年,全年消费品牌投融资事件多达524起,创近4年来新高。餐饮、美妆、酒饮、鞋服、宠物等多个品类爆发,其中餐饮、美妆是当之无愧的“抢手货”,分别有168起、82起融资,远超其他业态。

资本凶猛,推高品牌估值。蜜雪冰城估值高达200亿元,喜茶涨至600亿元;咖啡赛道中,Manner coffee估值达到13亿美元,平均单店估值达1200万美元,为星巴克的3倍。

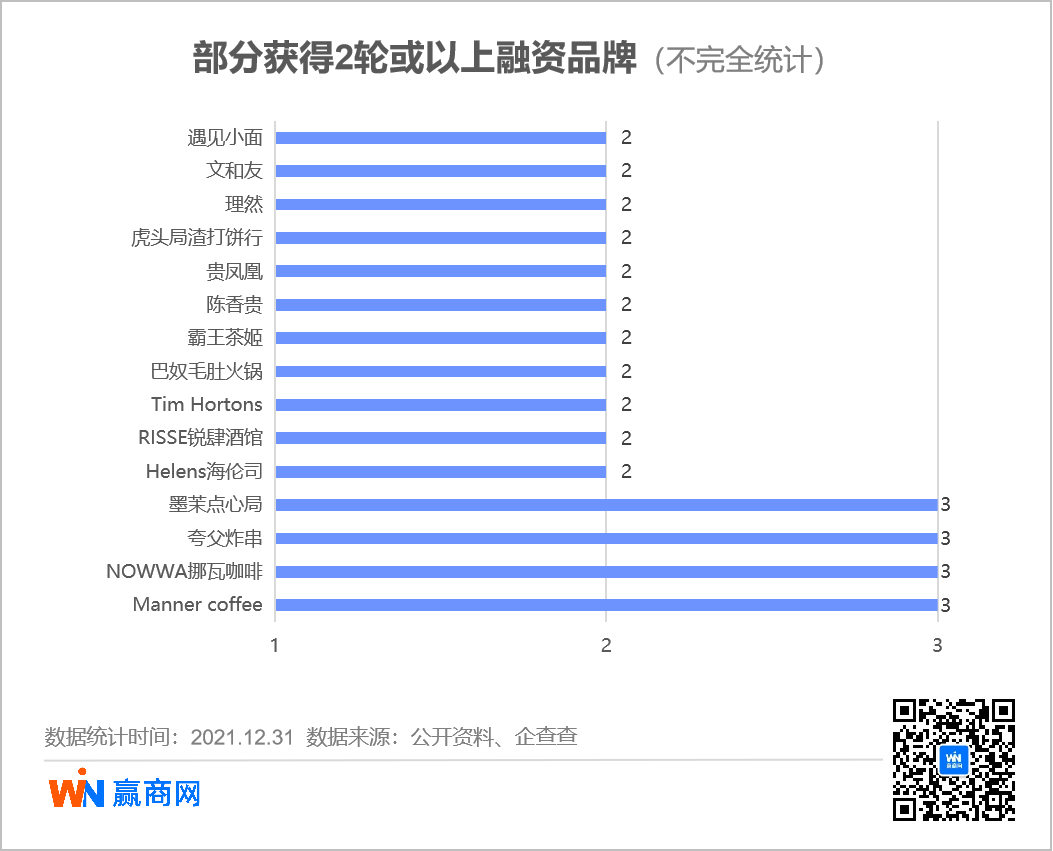

此外,高频融资品牌迭出。78个品牌获得两轮及以上融资,其中新兴品牌“霸占”六成。

熟面孔之外,资本争抢的“潜力股”还有谁?转身“投资狂魔”的头部品牌,会在哪些赛道与“金主爸爸们”抢食?

说明:

²本文所指“消费品牌”圈定范围大致为餐饮、美妆护理、服饰、儿童亲子、生活服务、时尚精品、酒水/饮料、商超/生鲜、宠物、健身等核心业态,线上线下融合的消费品牌。

²“新兴品牌”指2017年后成立的品牌。

²为了方便统计,Pre-A、A+、A++轮次,都归入A轮;B、C、D轮同理。

全年524起投融资,CVC模式“大爆发”

2021年,消费品牌投融资事件多达524起,几乎追上过去3年之和。其中,早期融资最活跃,A轮及以前融资占比达62%,较2020年提升近10个百分点;全年亿元级、10亿元级融资共161起,占比约31%,与上年几乎持平。

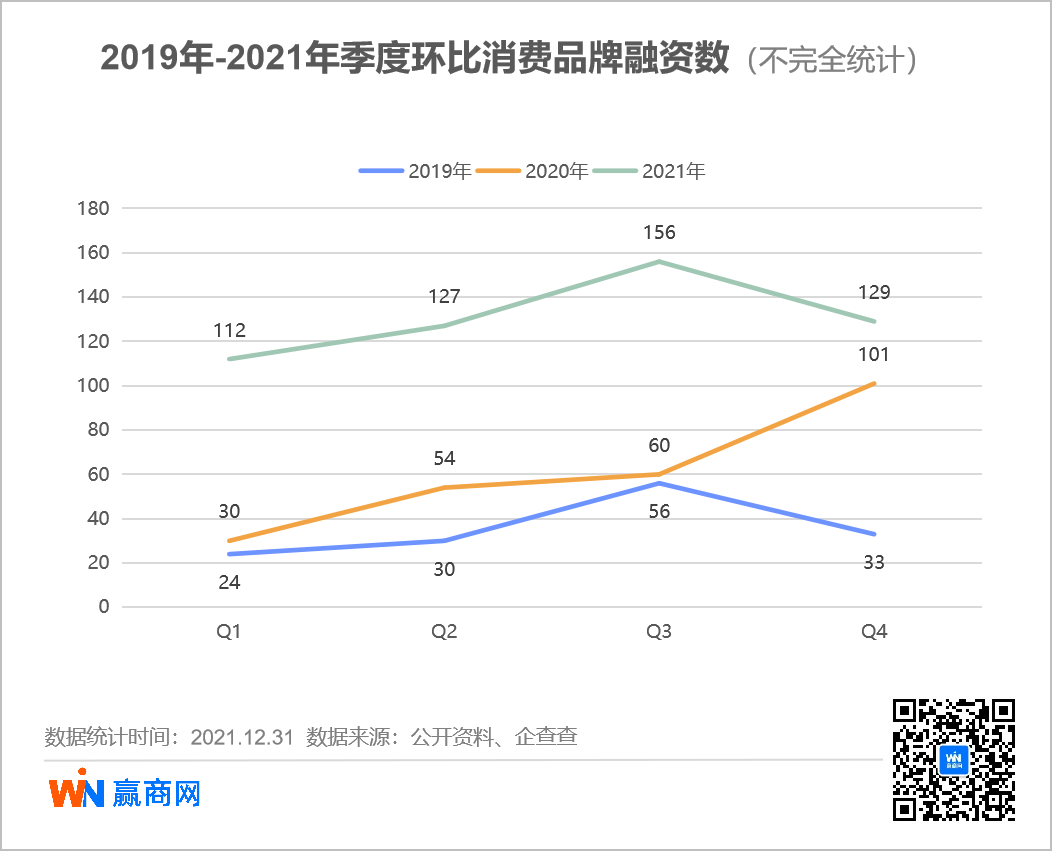

//时间曲线:季度融资数均超110起,单月最高56起

2019年、2020年,下半年消费市场融资行为明显较上半年活跃,而2021年期间虽有起伏,但全年融资数长居高位:

从季度来看,季度融资数均超110起,而2020年仅有第4季度突破100起;其中,3季度达到顶峰,融资数为156起,已经赶超2019全年(143起)。

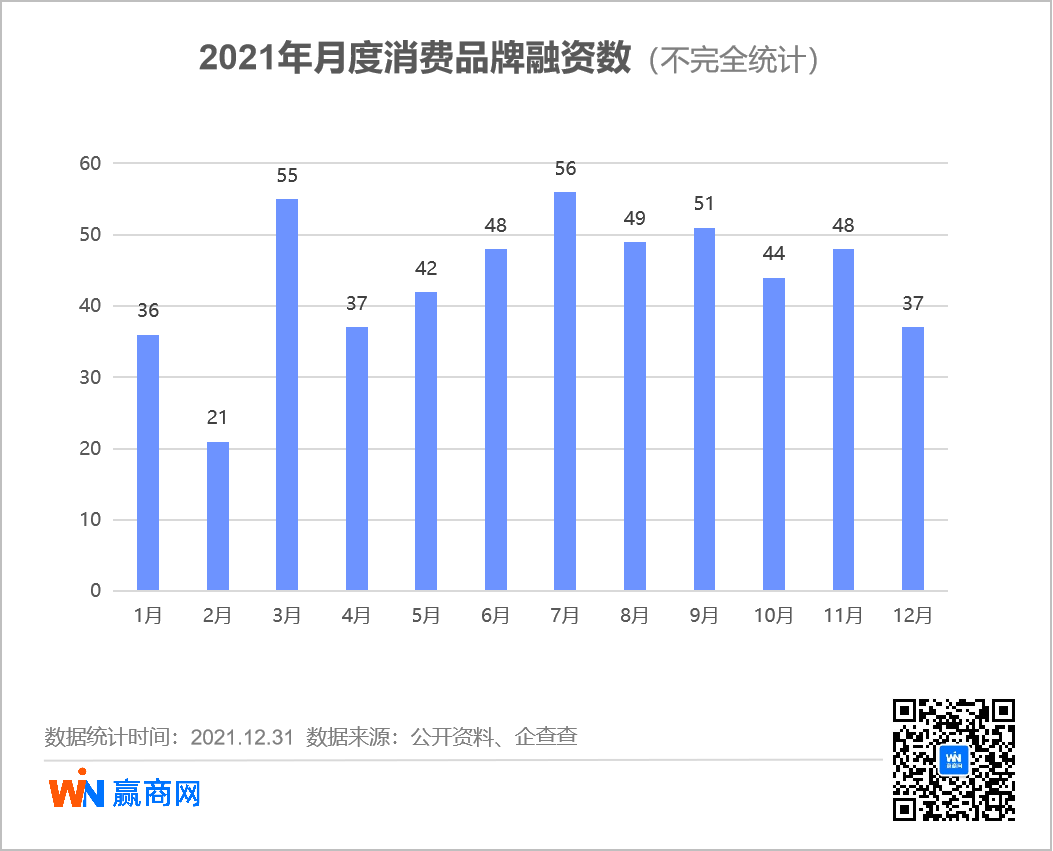

从月份来看,仅2月为21起,其余11个月均超35起。第一个爆发节点为春节后,3月融资数为55起;7月是另一个“分水岭”,融资数为56起,达全年高峰。

//品类矩阵:“吃喝”、美妆热度提升,小众业态崛起

刚需“吃喝”,自是资本眼中香饽饽。2021年,与“吃喝经济”相关的融资事件共有248起,占比高达47%,其中餐饮以168起继续领跑,休闲零食和酒饮分别有48起、32起。

颜值经济,依旧火热。2021年,美妆护理成资本关注的第二大赛道,共有82起融资事件。

主流之外,呈现“百花齐放”。其中,鞋服、宠物、营养保健业态的融资事件均超20起,娱乐、儿童亲子、医疗/医美等5个业态则为10-15起,其余8个业态不超10起。

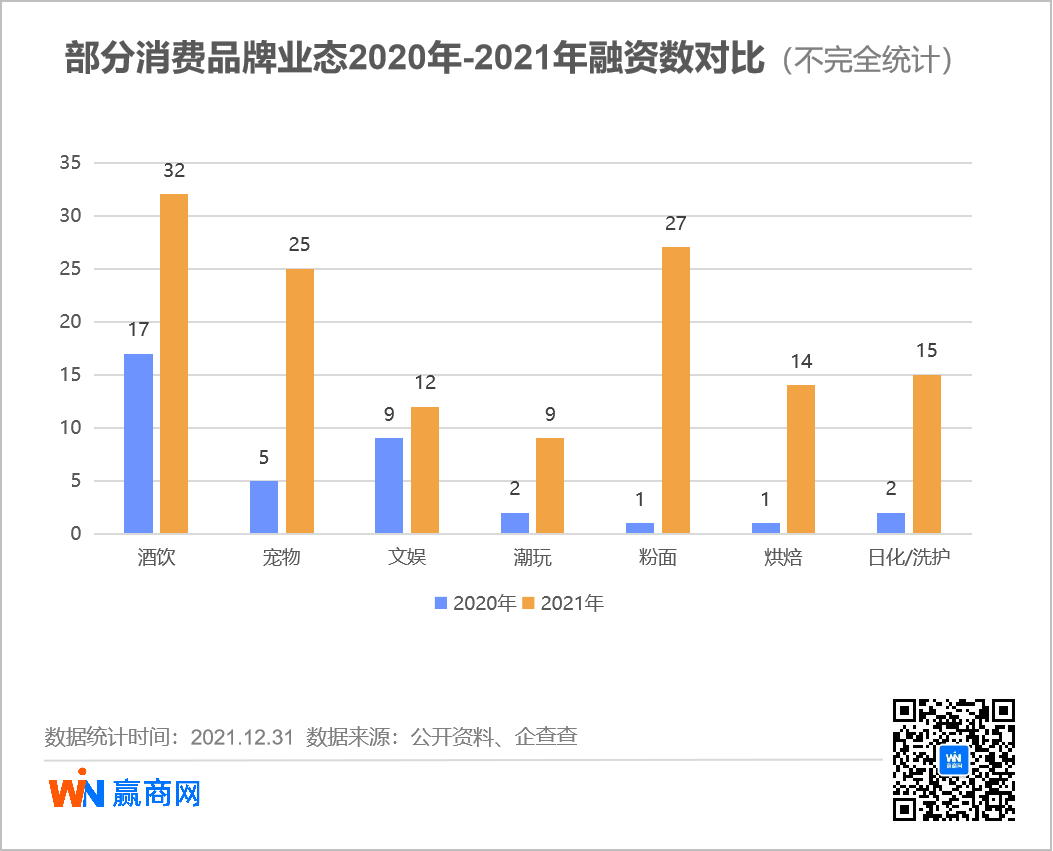

有意思的是,酒饮、宠物、潮玩、粉面等一些原本小众的业态,在2021年被资本围猎,融资数明显上涨,原因有二:

一是瞄准年轻一代,潮玩在Z世代群体中走红,剧本杀“挤”下老旧KTV成社交新宠;

二是传统品类“年轻化”,门店设计时尚化,一改土气形象;跨界联名、短视频等营销活动一样不落,曝光率大涨。

//融资轮次:78个品牌获多轮融资,奈雪、海伦司成功“上岸”

2021年,高频融资项目数量激增,融资轮次(包括IPO)在两轮及以上的品牌有78个,同比翻了一倍多。其中,奈雪的茶和Helens海伦司登陆港股,分别成为茶饮、小酒馆“第一股”。

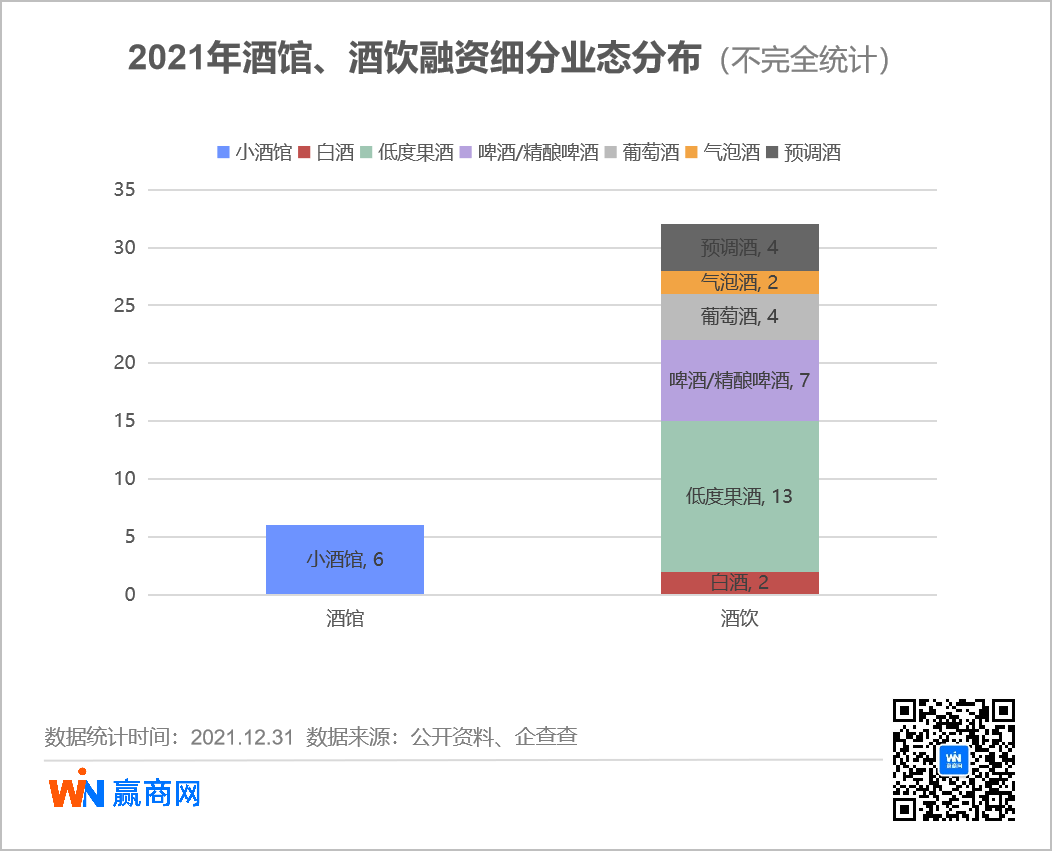

茶饮赛道日渐成熟,已跑出喜茶等头部企业,并不时传出品牌IPO计划;小酒馆赛道虽仍处初期,潜力可观,除海伦司外另有3个品牌——猫员外、RISSE锐肆酒馆、Blue Ark获得融资,但融资轮次均为天使轮或A轮。

与小酒馆一样,潮玩、奢侈品/二奢、休闲赛道零食虽然爆火,但尚处于起步阶段,品牌最新一轮融资集中在A轮或B轮。宠物、健身、美妆护理、鞋服等相对成熟,已有品牌步入中后期融资。

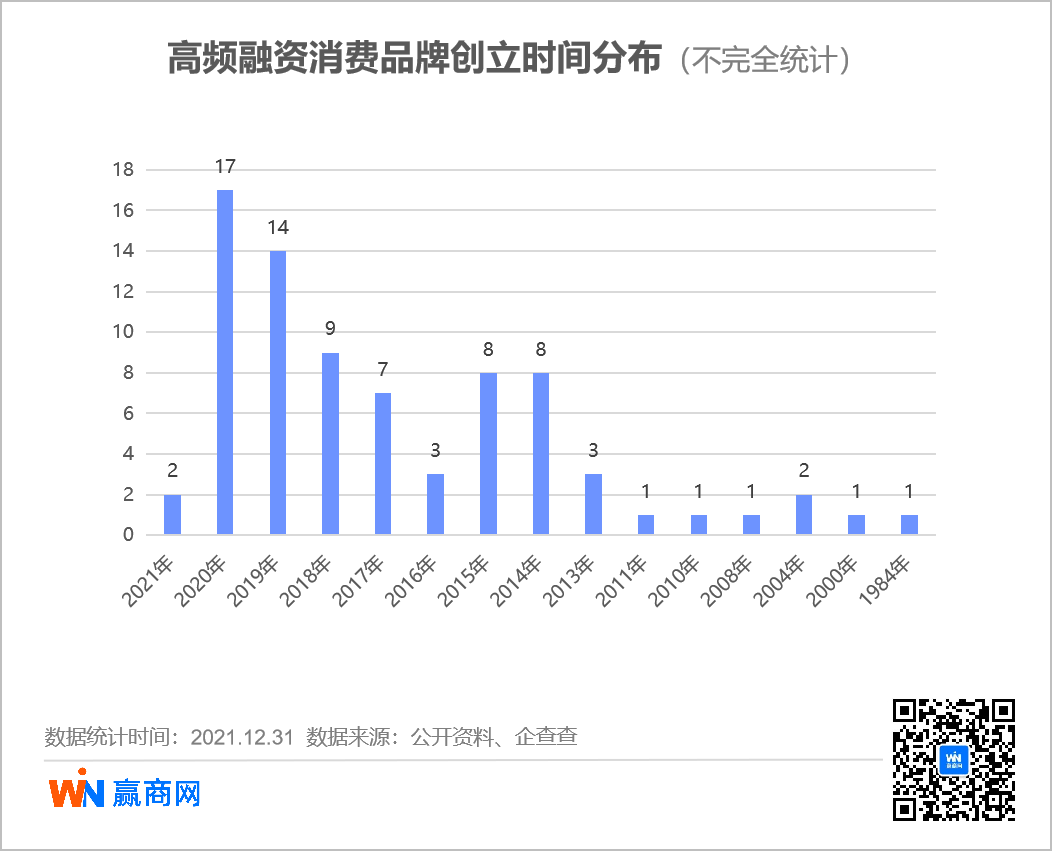

另值一提的是,就创立时间来看,高频融资的消费品牌多为新兴品牌,共有49个,占比达到63%,创立时间主要集中在2019年、2020年。其中理然、NOWWA挪瓦咖啡是名副其实的资本宠儿,连续两年获得多轮融资;墨茉点心局后劲足,2021年5个月内连获3轮融资,其中2轮融资额均为数亿元。

//投资主体:全年128起CVC投资案例,喜茶连投5个品牌

近年来,越来越多头部企业转身做起了投资。2021年这一趋势尤为明显,全年CVC投资案例(即由企业独立投资或企业与VC共同投资的案例)共有128起,占比超过24%,投资方涉及餐饮、科技、地产、服饰、影视等多个领域。

餐企做CVC投资的案例共有15起,占比为26%,其中喜茶最积极,共有5起投资。就模式而言,主要有两类:

一是瞄准与主业务相关品牌,喜茶、蜜雪冰城、茶颜悦色主要投资咖啡、茶饮领域;

二是“跨界”投资其他品类,豪客来、绝味爱上“吃面”。

玩法不一,目的趋同——补齐短板,寻找增量。

◎图片来源:喜茶官方微博

实际上,餐企做投资,已不是新鲜事。早在2017年,绝味就开始参与设立投资基金,至今参与了20余起投资事件。此风潮在2021年大热,一个很重要的原因是,疫情过后行业不稳定性大增,餐饮门店生存周期逐年走低,餐企越发明白“鸡蛋不能放在一个篮子里”,纷纷押注潜力股,就算主品牌陷入低谷,手上仍有不少“王牌”来支撑集团发展。

品类多样性背后:消费全面进阶

《美国大城市的死与生》写道,维持城市生机和活力,最重要的因素是城市社区的多样性,包括社区功能、商业形态、人群等的多样性。

多样性理论,在新消费发展语境中,同样适用。复盘2021年全年新消费投融资情况发现,多个业态都呈现明显的多样性特征。消费品牌围绕人群的多层次需求,进行多种维度的多样性创新,包括定位、产品、场景等的多样性。

中国新消费,正在全面进阶。

//餐饮三大王牌持续爆火,微醺与重口味齐飞

“吃喝”是日常生活中的永恒话题,资本市场也是如此,去年与“吃喝”经济相关的融资事件仍占绝大数,且各个细分赛道都有“优秀课代表”。

茶饮、咖啡、粉面“霸屏”

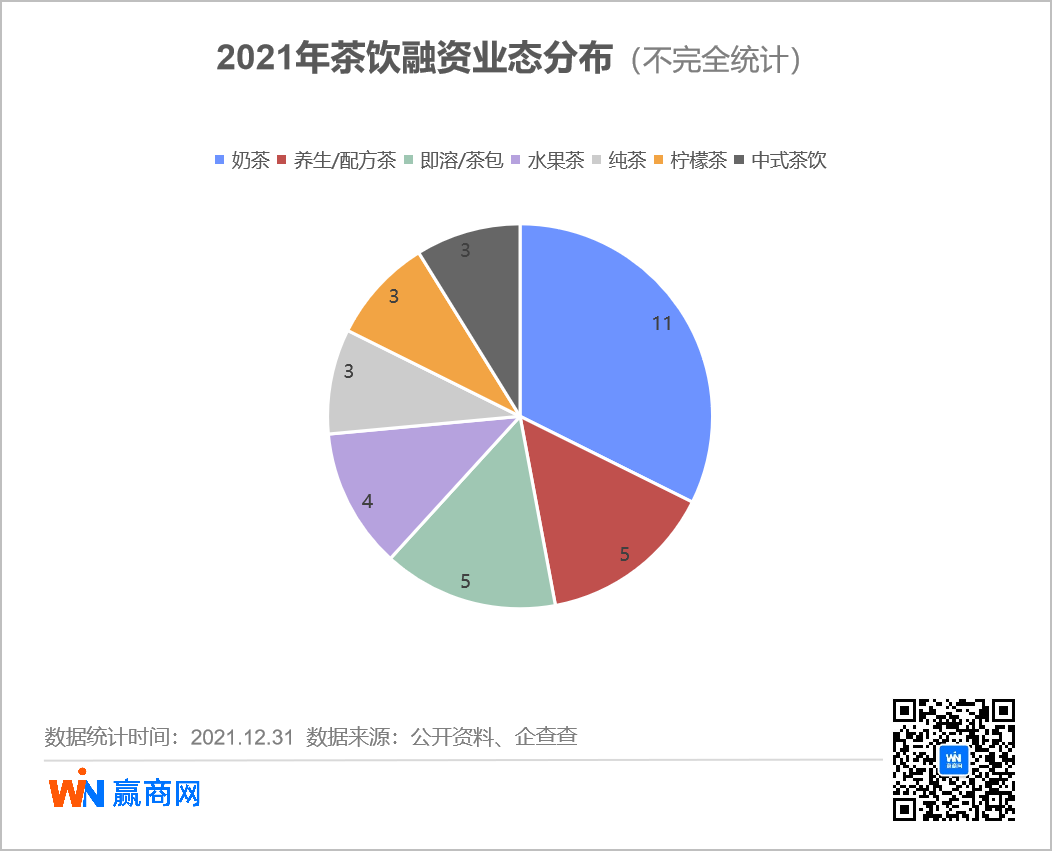

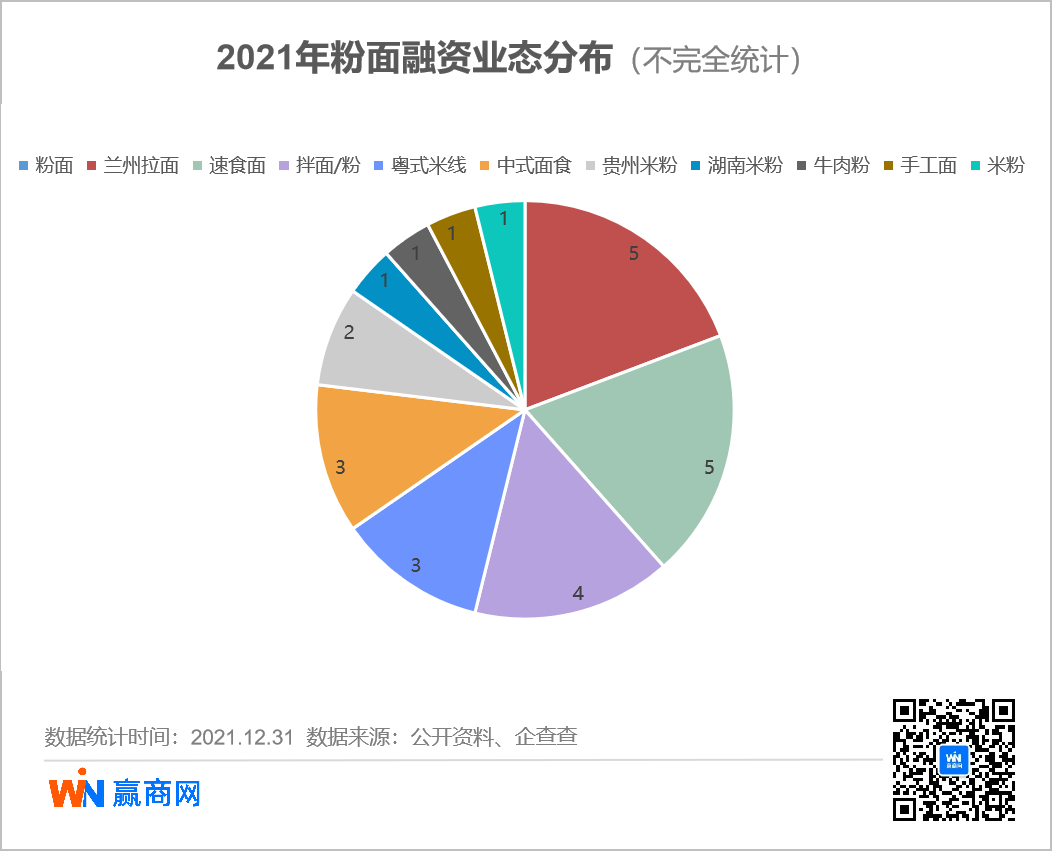

茶饮、咖啡、粉面堪称餐饮界的三大“王牌”,分别有34起、25起、26起融资事件,占据了“半壁江山”。其中,茶饮、粉面业态有“厮杀”苗头,除了品类日益多样,两个头部企业——奈雪的茶、谭仔国际如愿上市,也刺激了同行敏感神经。

咖啡赛道上,资本的关注度从线上转到线下,全年近八成融资事件涉及连锁咖啡馆,“内卷”加剧:一方面,本土咖啡加速扩张,NOWWA挪瓦咖啡1年新开约千家门店,目前已超1500家,或成“瑞幸2.0”;另一方面,外资咖啡集体发力,Tims中国宣布完成上市前融资,蓝瓶咖啡(Blue Bottle Coffee)正式入华,有望倒逼中国精品咖啡馆加速走向精细化管理和运营。

微醺&重口味“风头渐起”

微醺经济升温,“酒馆界黑马”海伦司上市,刺激资本闻风而动,纷纷涌入。2021年与“酒”相关的融资事件共38起,其中酒饮占32起,几乎较2020年翻了一倍。同时,酒饮赛道呈现出多样性的特点,融资热潮从最初的低度果酒延伸至多种酒类。

让资本为之疯狂的还有卤味经济。

2020年的融资市场,卤味品类难寻踪影,2021年却出现了“大爆发”,相关融资事件16起,热卤品牌包揽了四分之一。然而,“热卤”目前面临着同质化问题,无论是盛香亭、研卤堂,还是热卤食光,门店主色调均为红色,餐具也为“红金碗”包装,产品结构则是“小吃+主食+甜品”,难免会让消费者产生审美疲劳。

//“颜值经济”全方位升级,从头发武装到牙齿

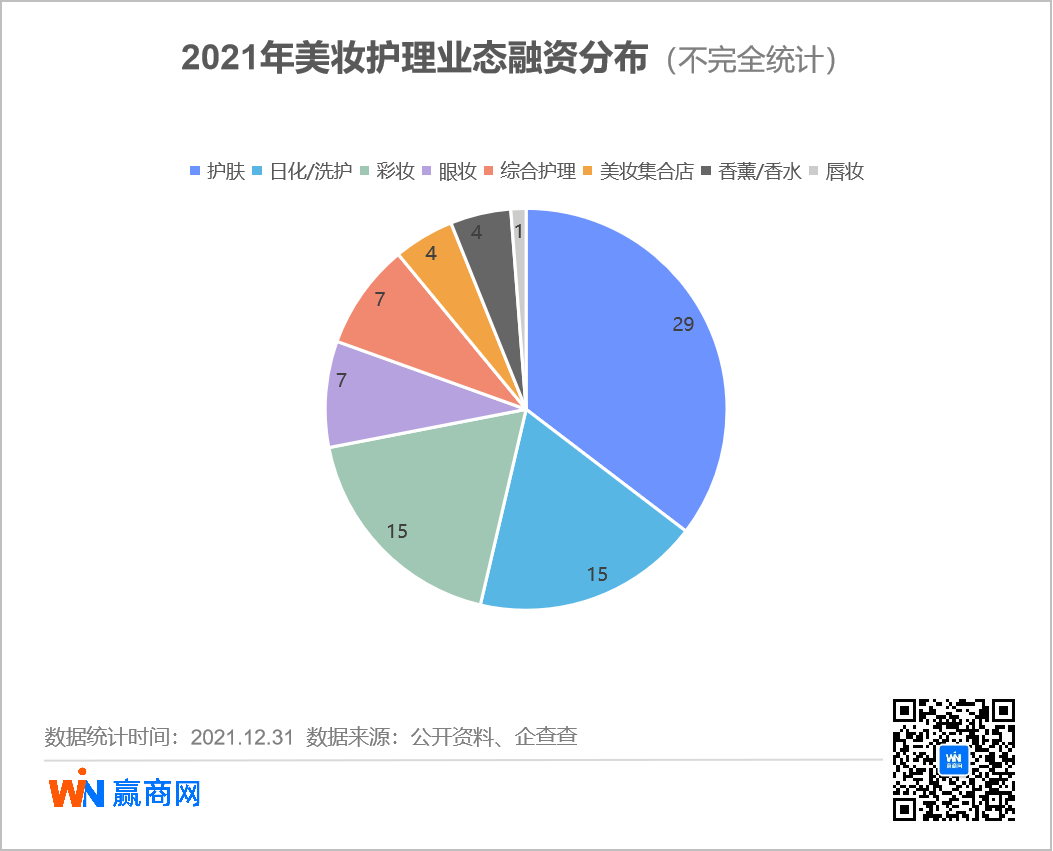

消费不断升级,“颜值”的业态也成为了资本追逐的对象,美妆护理领域是最大的战场,全年共计82起融资,其中护肤品类融资最热门,占比超35%。

护肤品类出现一个重要趋势——功能性护肤品牌快速崛起,主打“功效护肤”的林清轩、C咖、溪木源、优时颜、自然旋律等年内均斩获过亿元融资,其中溪木源完成C轮3亿元融资后,估值飙至40亿元。

不再只局限于“脸”,头发、牙齿都成了时下年轻人“折腾”的对象,敏锐的资本嗅到了商机,开始了新一轮争夺战。2021年,与牙齿、美发相关的融资事件分别有17起、3起。

具体来看,与牙齿相关的品牌主要有两类:一是口腔护理,如参半NYSCPS、熊猫刷牙、Moqi漱口水等,其中参半NYSCPS1年内连续拿下4轮融资,成为年内融资次数最多的消费品牌之一;二是医美/医疗机构,包括美维口腔等连锁诊所,以及美立刻、悦笑科技等矫正口腔服务商。

美发相关品牌则有3个——头发护理品牌“橙蔻”,以及男士理发理容品牌“MANUP理派”、头发洗护连锁店品牌“洗个头发Mr. Judy”。有意思的是,洗个头发Mr. Judy主打洗发和护理,不开设剪发、染烫等项目,瞄准新中产女性;MANUP理派则面向18-50岁品质男士,主打线下体验门店+男性个护产品模式。

◎图片来源:洗个头发Mr. Judy

//80后、90后精细养娃,“四脚吞金兽”消费进阶

二胎开放,三孩又来,儿童经济大有可为。

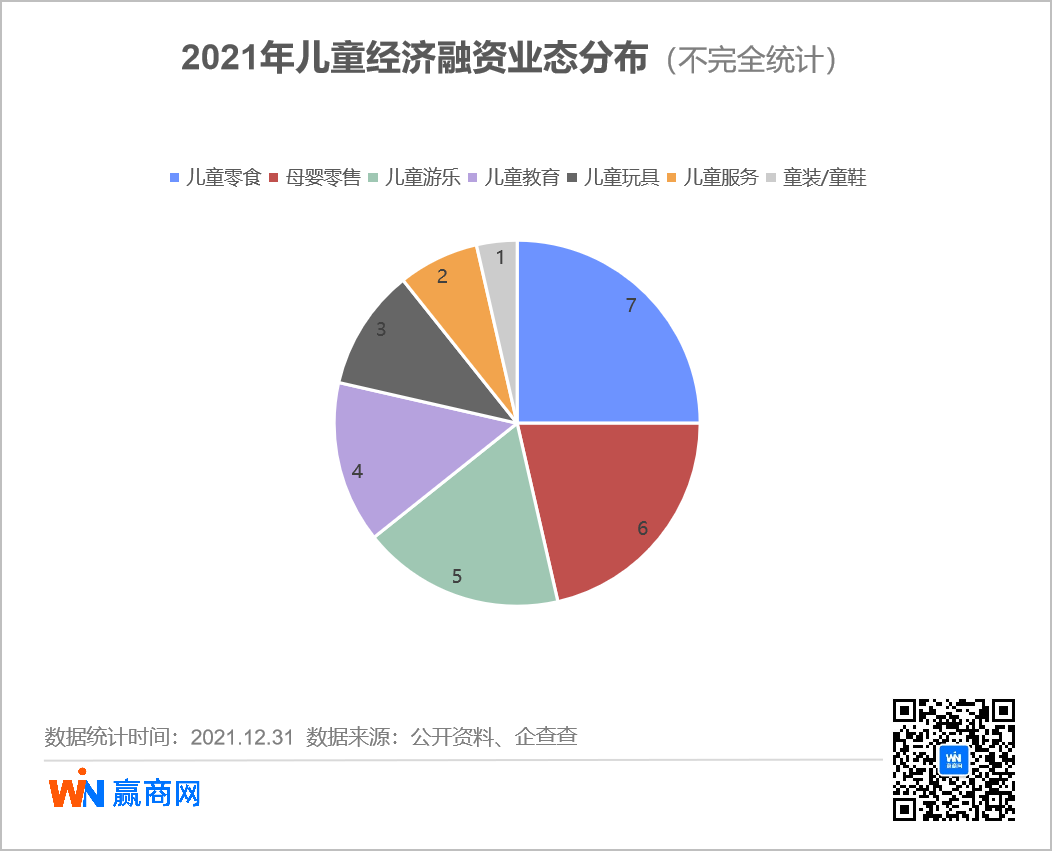

2021年5月底,国家正式宣布开放“三胎”政策,瞬间点燃创投圈。2021年全年,与 “四脚吞金兽”消费相关融资事件共28起,其中超六成融资事件发生在“三胎”政策落地之后。

从业态分布来看,儿童零售是主力,儿童零食、母婴零售、儿童玩具、童装/童鞋融资事件共计17起,占比高达59%;剩余11起融资事件零散分布在儿童游乐、儿童教育、儿童服务三大赛道。

儿童零食表现最为抢眼,以7起融资事件拔得头筹,成为资本最青睐的子品类,天然、健康、营养是它们的定位亮点。随着80后、90后为人父母,成为消费主力军,育儿观念和消费理念也随之升级,尤其疫情过后,他们更注重儿童健康,为宝宝选购零食时不再只为满足口腹之欲,更关注营养与安全。

◎图片来源:蔬格乐

“双减”政策之下,K12赛道快速降温,非学科类教育培训悄然升温,育想家、火星人俱乐部、猩猩橙、种子新星累计获得5轮融资。非K12教育类业态升温固然有政策的影响,但也离不开新一代父母的育儿观念的更新,他们更注重孩子的全面发展,学科学习之外,体育、才艺培训也要“安排”上。

据QuestMobile在2020年6月发布的一份针对孩子年龄在0~12岁、自己年龄在25~40岁的《2020儿童经济洞察报告》显示,有接近一半的家庭,儿童支出占比达到了家庭总支出的30~50%,9成年轻父母月育儿成本过千元。80后、90后成为家长中的“主力军”,他们拥有较好的经济基础,追求高品质生活,育儿支出自然水涨船高;同时,他们奉行“精细化养娃”,这也催生了许多新的消费需求。

◎图片来源:摄图网

2021年,在资本的刺激下,消费市场呈现全面多样化,各个细分赛道活跃起来,背后是个体需求日趋多元化,当代年轻消费者既是打工人,也是潮爸潮妈,在“悦己”的同时,也需要“顾娃”。

在“悦己”方面,吃喝上不再满足于“温饱”,而是左手撸串、右手握酒;同时随着统一的消费审美“失效”,开始从面部到头发、口腔层层把控。“顾娃”方面,则更加注重食品的健康和营养成分,同时也希望全方位满足孩子玩乐、学习的需求。

需要注意的是,虽新消费投融资热度居高不下,但单月融资数起起落落,在7月达到峰值,随即呈下降趋势,有人认为消费投资开始降温,但也有人认为资本不过回归理性而已。

过去两年,各地疫情反复,品牌短期内会面临一些挑战,消费行业充满了不确定性,投资人也变得更谨慎。