疫情股市双杀,消费品牌企业该如何穿越下行周期(上)

行业的信心正在受到考验。据赢商大数据2021客流报告显示,全国3万方以上购物中心对应的日均客流绝对数在三、四季度急转向下,同比增速分别为-10.10%、-17.15%。

尽管有部分明星品牌或品类逆市发展,但更多的品牌在下行周期中,由于之前盲目开店,放大了自身的问题,陷入了闭店及现金流危机。有的品牌企业甚至因为在2021年年初对经济形势过分乐观,激进扩张,陷入坍塌式的危机。

风物长宜放眼量。在中长期,中国消费市场将如何发展?品牌企业应当如何提升渠道管理能力,穿越周期波动?

我们将从中国消费行业市场结构、线下零售渠道特征、渠道建设数字化三方面,尝试回答这个问题。本篇为上篇,主要介绍中国消费行业特点。

01、垄断竞争市场结构决定,多品牌是企业常见发展策略

由于中国消费者持续的需求迭代,和大部分消费品类进入门槛较低的原因,零售消费行业持续有新玩家,尤其是在餐饮、女装、时尚服饰等大品类领域。有些爆品一夜红遍天下,有些默默落幕。

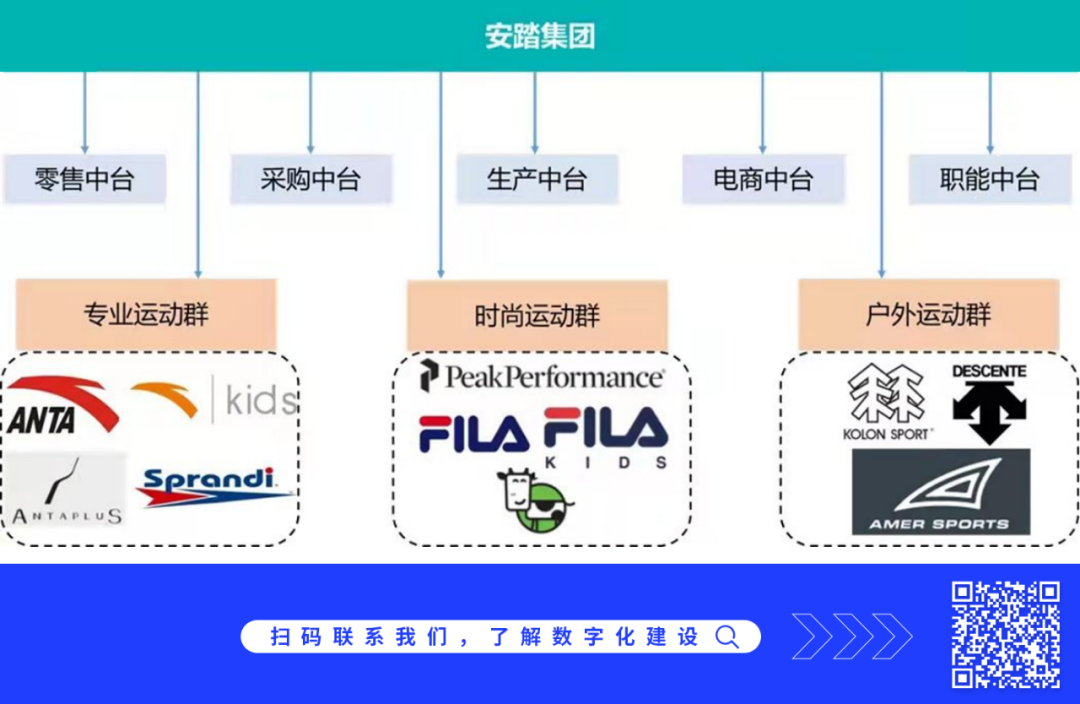

在这种垄断竞争市场结构下,多品牌战略是品牌企业的常见发展策略,安踏、九毛九集团等通过多品牌战略实现了快速发展。但是,由于资源诅咒与路径依赖,培育新品牌不是一件容易成功的事情。另一方面,若子品牌发展优于主品牌,但无法协调两者关系,反而会引起持续的管理动荡。

从企业管理角度来看,最优解似乎是大中台小品牌的管理架构,将设计、商品等偏前端的职能留给事业部,将采购、渠道等偏后端的职能留在中台,既实现管理的规范化,又提高内部资源的利用率。

但要实现中台化,数字化是前置条件,中台部门既需要实现内部管理规范化,也需要通过对接外部数据及分析板块实现管理提效。自从2020年疫情开始以来,赢商tech对接了较多集团型客户,均基于以上行业背景开展中台化与数字化建设。

02、中国消费行业仍处于初级阶段,数据意识淡薄渠道建设粗旷

近年来消费行业的一大亮点是国货崛起,随着国内产业链的不断升级,国货品质已经具备国际竞争力,叠加国民自信增长,国产品牌走上快速发展之路。

但是,如果看连锁化率,中国本土消费市场则处于较初级的阶段,餐饮赛道上,平均连锁化率只有5%,离美国30%尚有较大空间。

目前大部分国内品牌企业的管理能力较差,管理理念落后。由于国内体量庞大的消费市场会极大加速一个品牌的成长,很多新锐品牌过早获得的阶段性成功会让企业高层习惯将成功进行内归因,虽然招聘了很多业内资深职业经理人,但数据意识淡薄,决策大多靠信仰与直觉,为企业后续发展带来较大隐患。

在疫情之前,新兴玩家的增长速度很快,甚至在舆论上有赶超巨头之感;但是,在疫情打击之下,新兴玩家的运营管理水平和风险抵御能力的短板就暴露了。

例如这几年风起云涌的火锅、茶饮、潮玩饰品以及最近的中式品质快餐领域,涌现了很多现象级的品牌。但是由于发展太快,加之背后资本推动,大部分品牌在渠道建设上面大都比较粗旷。

要么是经营上选择全代理开店模式,要么在开店管理及网规落地上机制混乱。当品牌红利褪去,可能会面对业绩崩塌式下滑。也许,最终存活并稳步发展的反而会是那些扎实打通单店模型,有效执行精准选址的“后进”品牌。

赢商tech旗下赢在选址,赋能品牌门店精准选址

03、消费市场高度分层化,企业决策者容易陷入信息茧房

由于国内区域发展的高度领集聚性,与不同地区的不平衡,中国消费行业事实上是一个高度分层化的结构。同时人口众多,每个层面上都有庞大的人群,身处其中的决策者往往容易落入信息茧房,做出错误决策。

按照消费场景来看,第一分层在于线上与线下。

线上的分层不属于本文重点,只提一下线上流量趋势。由于线上可达性极强,消费者在不同平台间切换成本较低,因此随着流量进入存量时代,各平台流量费用正持续上升,且暂时看不到上限。这决定了获取线上流量成本不断抬升,转向转下是理性决策。

对于线下,由于地理属性以及收入不平等现象,在不同城市线级之间、同一城市不同商圈之间、同一商圈内不同项目之间甚至同一项目不同功能区域之间的消费模式都有较大的差异。

①城市分析

对消费而言,城市级别的分层需要考虑收入以及消费集聚两方面,首先需要考察收入差别。

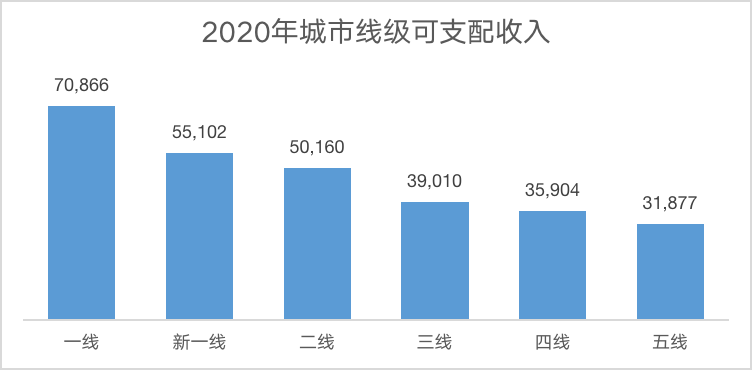

国家统计局关于居民收入的关键指标主要是城镇/农村居民可支配收入,然而我们在实际工作中发现,可支配收入并不能很好解释城市之间消费力的差异,从下图可看出一线城市与四、五线城市的可支配收入差异只有2倍左右。

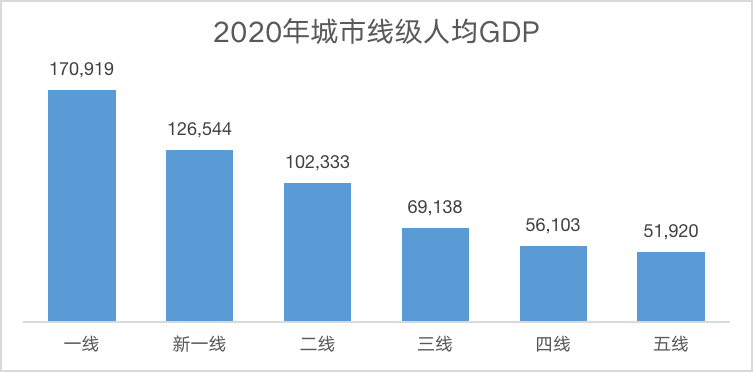

因此实际上我们在应用上会更多参考人均GDP这个指标。经验上看,除去30%再投资额,剩下的可以大致理解成收入。

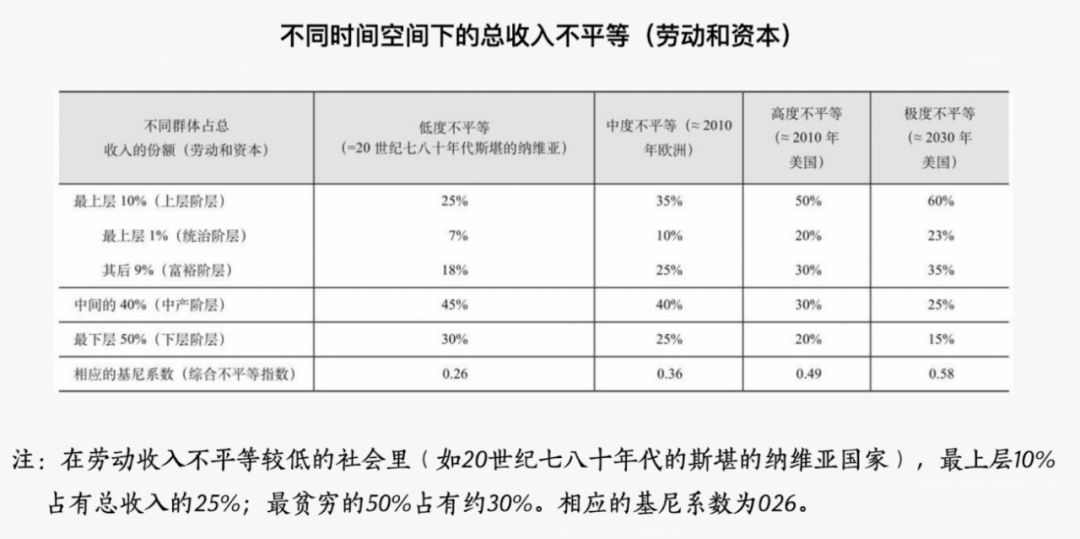

但同时我们也知道收入是不均等的,为了作出有用的分析,也必须考虑此差别,对此我们可以参考皮凯蒂在《21世纪资本论》中关于收入不平等的数据。

至此可以大致还原不同城市线级间不同阶层的收入水平,下图分别列出了中度不平等与高度不平等状态下,不同阶层的收入,值得注意的是此处所说收入包含劳动收入与资本收益(不动产租金、股票收益)。

通过各阶层月收入以及分摊到各地级市的阶层人数,就能大概了解不同城市线级间消费的局面以及个人消费者的消费能力。例如对于一件200元左右的运动装,一线或新一线的中产或许消费起来压力不大,但去到三线,月均收入骤减,购买时可能需要多思考。

假如该运动装品牌要在三线开店,瞄准的就是富裕及以上人群,这时候就需要关注单城市目标群体数量。例如三线城市该群体平均有53万人,按照客单及渗透率,能不能开,能开多少店大概就有一个概念。当然,以上基于地级市的统计在会带来一个偏差,低线级城市城区与县市经济差异不大,因此目标客群在地域上会更分散。

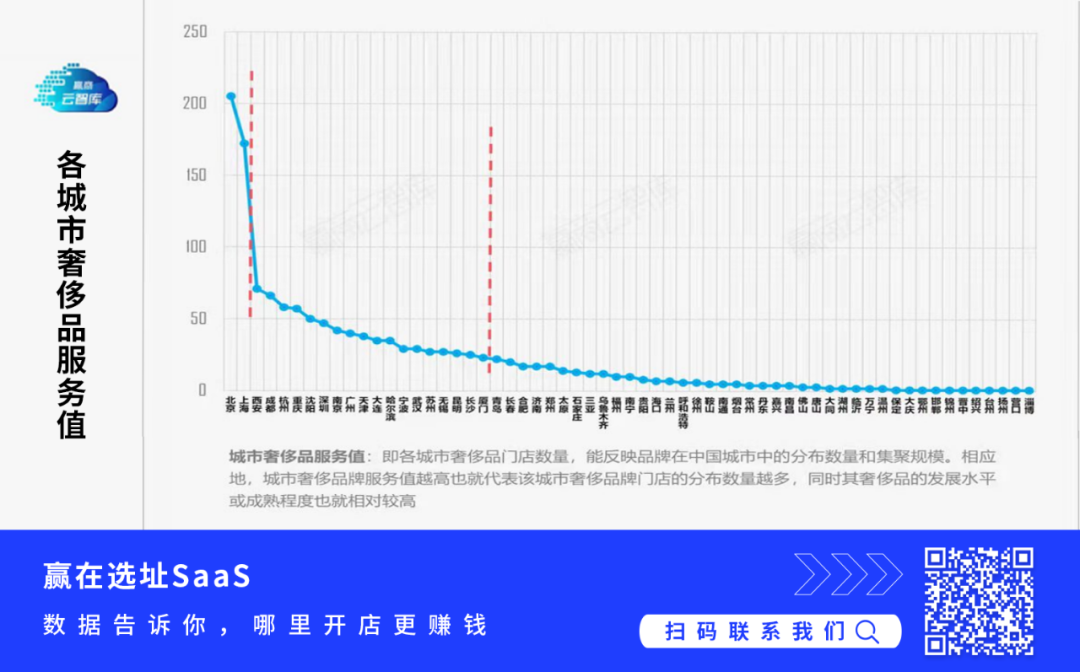

另外一个需要考虑的是消费集聚的问题,高溢价商品往往只会开在核心城市,这一方面由于富裕阶层习惯往高线级城市消费,另一方面通过品牌集聚,能够营造更好的购物氛围,提升线下购买体验感。

②商圈分析

除了城市分层,同一城市之内,不同商圈之间的差异也会非常大,这种差异本质上是一种生活场景的分割重组。

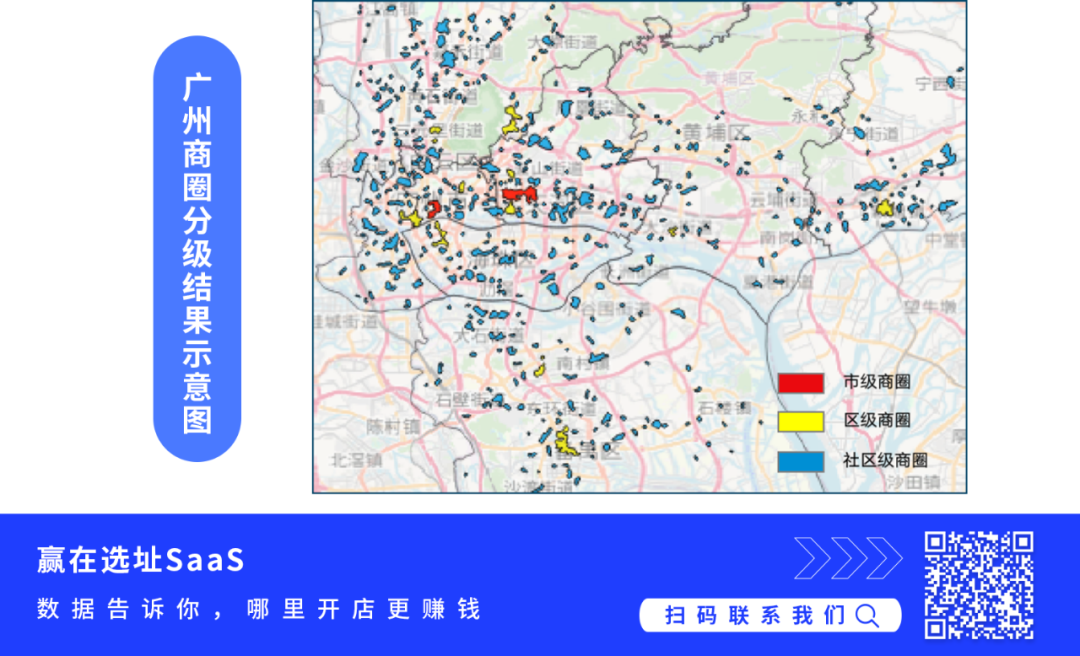

首先,在城市中商圈的数量比较多。通过对商业poi进行聚合提取,在广州我们发现了大概1400个商圈。当然其中很多是类似村里两条交汇路口形成的商圈,通过对商业能级进行过滤后,仍然有大概400个相对优质,符合连锁品牌进驻的商圈。

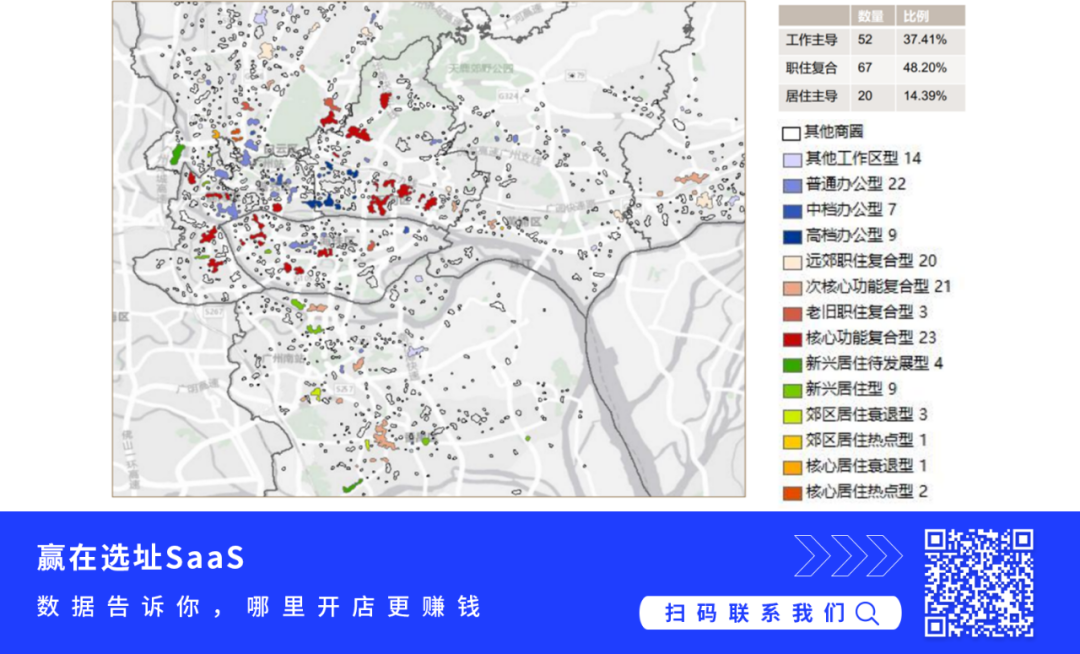

其次,按照不同消费场景还可以对商圈进行分类。我们曾按照职住关系对部分商圈进行分类,在对特定商圈进行考察后可以明显感觉不同类型商圈之间商业氛围的区别。

例如老旧职住符合型商圈中,主要消费人群是中老年人,该商圈宠物业态做得就挺不错。又例如核心居住热点型商圈中,居住了很多小太阳家庭,工作日白天基本是老人带着小孩在散步,周末就充满商业活力,该地区的社区商业一般比较发达。

因此为了“吃透”一个城市,往往需要通过数据首先对商圈进行整体规划与初步筛选,再结合一线人员进行现场信息补充与落地分析。

项目分析

到了同一个商圈内部,还存在商业项目之间的分层。商圈内部项目竞合关系是比较复杂的,因为他们之间对内是竞争关系,对外又是合作关系。一个好的商圈生态往往是多项目错位经营,形成商业合力向周边其他商圈争取客流。

为了研究这个现象,首先需要对项目进行标签化,实现对项目“调性”这个感性用词的量化改造。通过研究商业项目内品牌组合关系以及场内客群画像,在五个维度上对项目进行了分层分级,一定程度上能够描述项目定位的差异性。

同一商圈内,项目间首先存在档次的错位,常见的组合是一个高档商场搭配几个中高档以及大众化商场。其次在消费场景上,餐饮型主要面对上班族以及周边社区居民的日常聚餐需求,而儿童亲子型则更多服务周边家庭客群周末带娃的场景。

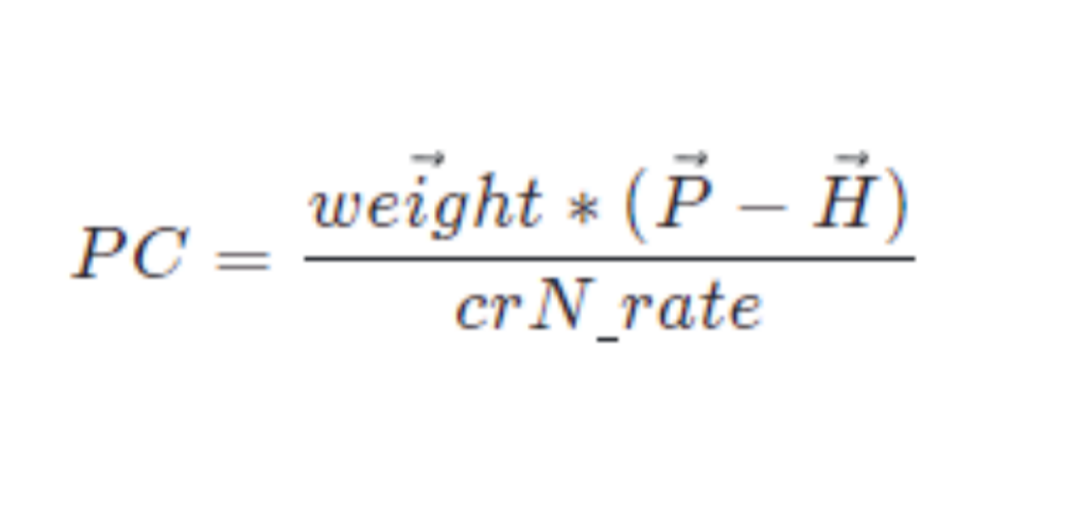

在标签化的基础上,后续就可以对商圈内竞争关系进行量化计算。赢商tech内部对于每个项目的相对竞争优势(PC)有以下计算公式,其中最重要的是计算本项目(P)与其他项目(H)在诸如体量、运营商等级以及项目定位上的欧拉距离。有了度量方法后,后续在新项目评估、项目招调上都可以进行效果测算。

③场内分析

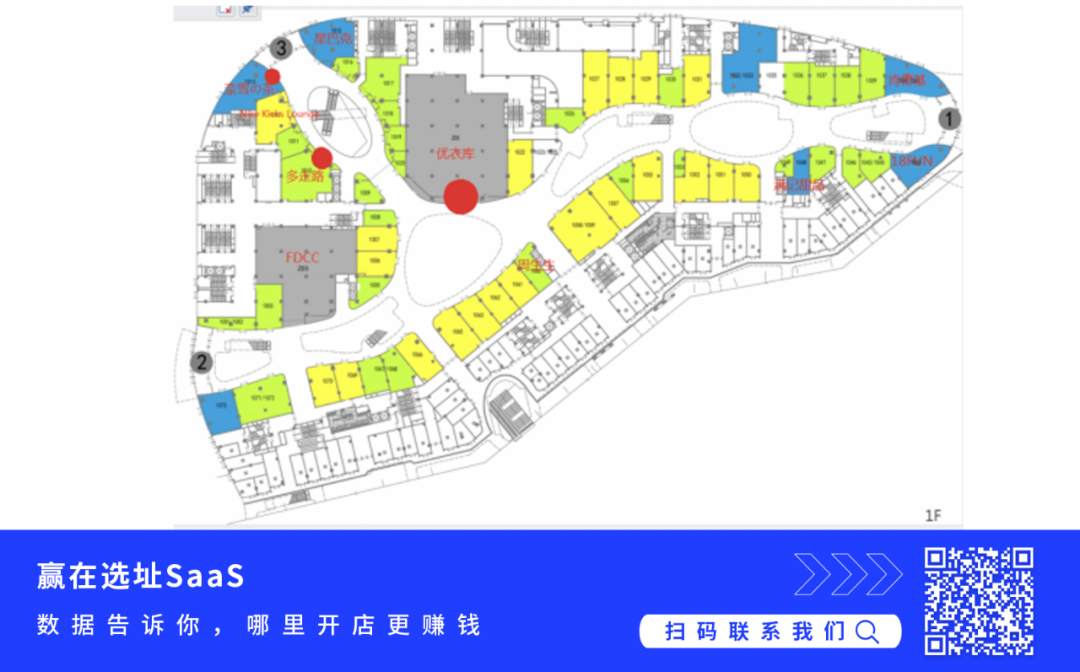

在同一个项目内部,由于动线以及功能分区的因素,不同铺位的商业价值也会有明显差异。我们曾通过硬件的方式分析过某购物中心内部消费者游逛路线,有两个重要发现。

第一个发现是消费者有明显的游逛偏好。从大的分类上看主要有零售类(约1万人)、餐饮类(约1.2万人)以及亲子类客群(约0.36万人),三者无论是游逛路线或时长都有明显差异。

第二个发现是购物中心内部关于冷热区的传统认知需要深化。例如在下图,某项目为了拉动右上角冷区,当时引入了肯德基,但是零售类客群基本上不会去肯德基,因此周边的零售店铺虽然路过客流很大,但进店率很低,业绩都不太好。

-总结-

在垄断竞争市场结构下,催生了多品牌战略,品牌企业为了进行支撑平台建设,需要数字化系统实现管理规范以及管理提效。

数据意识以及有效的数据决策对企业战略制定非常关键,这个因素在目前市场环境不景气的背景下,往往会成为成败关键。

面对高度分层的市场,为了避免信息茧房,运用数字化是解决信息不对称的最有效方式。

赢在选址SaaS,让品牌精准拓店 扫码咨询

本篇文章主要介绍中国消费领域特点,后续文章我们会继续围绕线下零售渠道特征以及渠道建设数字化两方面进行分享,尝试为品牌企业穿越下行周期提供一点思路。