万字拆解lululemon、蕉下:精品、女性、新中产,品牌出圈密码?

作者丨大君 报道 | 消费界

导读:

品牌总有千万种方式让自己出圈,有黑出圈的,有红出圈的,有主动出圈的,也有被动出圈的,但不管哪一种出圈姿势,能带来持续的利益才是品牌最想要的。在这一点上,lululemon的出圈方式足以封神。

lululemon被认为是继Nike、adidas后,最为成功的运动服装品牌。在2010—2012年期间,lululemon连续三年挤进《财富》杂志增长最快公司的排行榜;2019年lululemon市值超过Under Armour,成为运动鞋服界仅次于Nike、adidas的第三名,并在今年3月份披露了2021财年全年财报后,市值一度超越460亿美元,碾压同时段adidas的240亿美元市值。

lululemon作为本文的主角,我们将复盘过往20多年,其所创造的“秋裤外穿”style是如何一步步出圈赢麻的,即lululemon从小众人群突围,成为上东区太太们人手必备,再到成为全球少女的时尚标签的完整链路。

同时我们将探讨,蕉下在国内是如何操作类似的出圈方式,从垂直细分领域一路杀出,走向大众市场的。相较前者,蕉下显然要逊色得多,先不说顺义别墅区的富太太们是否非穿不可,就是一大票互联网冲浪儿也未必分得清,周冬雨代言的是蕉下,还是蕉内?

两者并非同一量级的选手。2021年,lululemon拿下了62.57亿美元的营收,而蕉下的营收是24.10亿元人民币。不过,这并不影响蕉下凭借与lululemon诸多神似的出圈动作,从一把小黑伞起家,成长到国内防晒市场服饰品牌第1名,以及冲刺“中国城市户外第一股”。

1、瑜伽裤与lululemon的诞生

在创立lululemon之前,创始人Chip Wilson正在经历一段痛苦的创业旅程。他所运营的名为Westbeach Snowboard滑雪设备公司,因为市场上同质化的产品与竞争对手的日益增多,生意清淡。在接到一个500万的滑雪服订单时,在破产边缘苦撑的公司,甚至没有钱支付订单所需要的3万美金的拉链,最后只能卖了30%的公司股份换来了这批拉链。

1998年,Chip Wilsonma最终卖掉了Westbeach Snowboard,并开始幻想成为Nike的总裁。过往的创业经验,和曾经身为运动员的成长背景让他信心满满,“没有人比我更了解运动鞋子,运动心理学和技术服装。”

Nike是否也是这么想的不得而知。但这一年将成为改变Chip Wilson和Nike发展轨迹的起点。而曾有机会将Chip Wilson收入麾下的Nike彻底与其失之交臂。在近几年的财报中,Nike不得不连续将出自于Chip Wilson之手的lululemon列为心腹大患,并向lululemon学习经营之道。

那段时间,闲下来的Chip Wilson因为后背经常疼痛,开始了瑜伽锻炼。瑜伽课上,他发现市场上并没有针对瑜伽运动的专业服装,大家得穿着舞蹈服训练。但对于瑜伽运动来说,舞蹈服并不合适,且由于面料与剪裁其本身就存在大量问题:闷气、不合身、暴露隐私、内缝摩擦导致皮疹等。

常年混迹于专业运动设备里的Chip Wilson决定亲自设计瑜伽服。他使用一种用来为女性滑雪运动员做内衣的面料,开发出了可快速排汗透气的黑色弹力瑜伽裤。

根据Chip Wilson所说,瑜伽裤的创作初衷是将生活方式和健康知识传递给更多的人,Chip Wilson在自己创作的书《Little Black Stretchy Pants》中回忆道,“如果这个过程还能卖出去衣服就更好了”。这与日后Chip Wilson公开点评大码女性不适合lululemon时的人设出入颇大。

不久之后,Chip Wilson便在温哥华创立了lululemon公司,同时开设了小型设计室、零售店和瑜伽训练馆。为了成为瑜伽裤的品类杀手,lululemon开启了自我内卷。

运动者极为在乎穿着感受,在运动中,穿着的不舒适感会被无数倍地放大,只有当穿着感觉良好时,运动者脑中不再有其他杂念,才会将动作完成得更为畅快、完美。因此,lululemon的设计理念是给予运动者最为舒服的感触体验,并确保产品的功能性。

在针对传统运动健身服存在的延展性弹力缺陷,与穿着舒适度缺陷(吸汗、速干、亲肤等性能的不足)问题,lululemon通过工艺升级配合面料研发、缝纫、加工工艺升级,赋予产品良好的伸展弹性、包覆性、亲肤特性。

例如通过裆部无缝剪裁及菱形内衬设计,历史性解决瑜伽裤“骆驼趾”(私处形状外凸)问题,以美观代替了穿着尴尬,并保护了使用者的身体隐私。

图片来源:国海证券

瑜伽裤与瑜伽运动强关联,可以说,Chip Wilson是将瑜伽运动的相关服饰类市场视为了自己的基础市场。而此时的时代背景是,瑜伽运动在全球的兴起、美国女性健身运动市场的迅速增长,与居家运动的流行。

1)瑜伽运动在全球的兴起:“瑜伽”源于印度,强调身体与意识的合一。由于瑜伽运动的初始投入少、门槛低,一张瑜伽垫即可入门;噪音小,无须担心楼下邻居的上门问候,极为适合城市打工族;没有时间、场地限制,在家也能随时练习,且可享受身体与精神的双重快乐,因而瑜伽在全球城市化进程中,对打工人具有广泛的吸引力。在2015年的国际瑜伽日上,全球有2.5亿人举行了庆祝活动,可粗略推断,全球瑜伽练习者至少有三亿人。

对于lululemon初步涉足的北美市场而言,瑜伽文化正在成为主流文化的一部分。据HarvardHealth的统计数据,有28%的美国人曾经尝试过瑜伽运动。其中,乔布斯堪称瑜伽运动顶级狂热粉,《一个瑜伽行者的自传》是乔布斯下载在Pad 2的上唯一的电子书,其在时代杂志上照片,展示的也是瑜伽动作里的全莲花体式。此外,碧昂斯、贾斯汀·汀布莱克、希拉里•克林顿、吉赛尔•邦辰均是瑜伽运动爱好者。

2)美国女性健身运动市场的迅速增长:1990—2000年期间美国女性高等教育入学率持续稳定在65%左右。随着女性高等教育的普及推广,女性独立意识增强,并拥有了更好的就业机会,经济能力随之增强。与此同时,全美结婚人口比例、人口自然出生率逐年减缓,单身女性群体数量增加,她们有更多的时间与更强的经济能力支持健身市场的增长,成为瑜伽运动的潜在受众。

3)居家运动的流行:生活节奏快、脑力运动增加,与懒宅的生活方式,让更多人处于亚健康状态。不少人开始渴望足不出户,通过瑜伽来保持健康、恢复活力。近两年,新冠疫情的反复在减少大众外出时长与频次的同时,也提升了健康意识,居家运动人数大幅上涨,适宜居家锻炼的瑜伽运动市场持续扩容。

三大因素驱动瑜伽服装市场崛起。根据Grand View Research数据,从2020年开始,瑜伽服装市场将以6.2%的CAGR增长,在2025年达到478亿美元。由此可见,lululemon选择的基础市场拥有足够强劲的增长动力。

而lululemon利用领先于行业的产品设计与品牌先发优势,也成功实现了将品牌标准与瑜伽健身装备行业标准挂钩。发展至2007年在纳斯达克上市,lululemon已在加拿大拥有38家门店,在美国拥有17家门店,年营业收入达到2.8亿美元。

2、防晒伞中的不速之客——蕉下

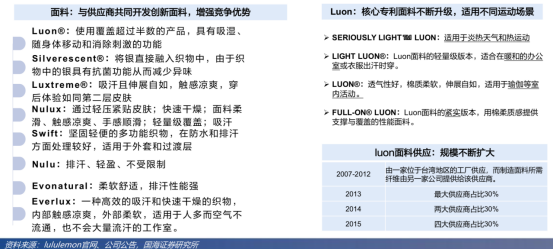

在lululemon完成上市的第7年,位于太平洋对岸的蕉下锋芒初露,其所推出的首款防晒双层小黑伞以“双层伞面+L.R.C涂层”为产品特色,将对紫外线的阻隔能力提高到97%以上,首发5000把,两小时内即售罄。

防晒伞是近年晴伞具中的强势力量。由于需要有效隔离紫外线,才能降低皮肤的损伤,因而防晒伞相较雨伞对面料的要求更高,且由于夏季需要频繁使用,消费者对伞柄的质量、开关的流畅度、伞具的耐用性与便捷性等等都有一定的要求。

但现实情况是,国内大部分企业生产的防晒伞集中在低端领域,具有产品竞争力的企业数量较少,并且行业内仿制、产品质量差等乱象层出不穷。

针对上述消费者与行业痛点,蕉下从提升遮阳、耐用性、流畅使用等体验入手,通过面料及工艺方面的研发与改良,打造出高效阻隔、静音开合的防晒伞,防晒妥妥成了技术活。此外,蕉下还在产品外观和设计方面,采用浮世绘、中国古典风等多样化的设计风格,推出可放进女士包包的口袋伞、胶囊伞等。整体突出“一眼惊艳,科技感拉满、随身携带”的特征。

图片来源:国盛证券

尽管SKU精简,但蕉下对核心伞具单品的迭代和升级颇为重视与频繁。2017年以来,仅胶囊系列伞就进行了三次升级改造,在物理防晒、开合力度音量、尺寸和重量等方面均进行了不同程度的改良。

图片来源于网络

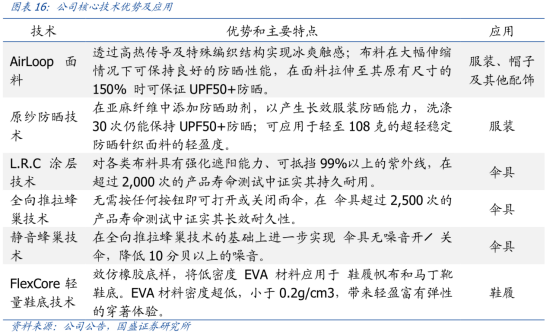

一门心思做伞的蕉下,可以说是选择了伞具市场作为基础市场。相对于lululemon选择瑜伽服作为基础市场,蕉下的基础市场并不性感。

尽管国内伞具已从过去功能单一的避雨用具,发展成为针对不同场景、不同场合的晴伞、雨伞、广告伞、庭院伞、沙滩伞、工艺伞等各种功能的伞,甚至成长出家喻户晓的天堂伞,将伞具从品类升级到品牌,完成了市场的早期教育。

但伞具市场规模本身有限。根据观研天下数据,2016年至2019年,我国伞具业的市场规模从69亿元增至73.2亿元,年复合增长率仅为1.99%。未来几年若能保持过往的经济增长环境,伞具业的市场规模预计在2025年达到103.5亿元左右,这与瑜伽服的市场规模相差甚远。

目前,我国现有的伞具生产企业已经超过了2000家,但年产值过亿的企业只有31家,产值超过500万元的企业也仅有200家左右。伞具企业的集体“低调发展”,也在一定程度上印证了伞具市场发展空间的相对狭窄。

图片来源:天风证券

很显然蕉下的小黑伞就是卷上天,也只是伞。除使用场景局限于室外,使用频次还要受天气、温度影响。伞具更新换代速度再快,对消费者的吸引力也有限,极少会有人为了体验不一样的防晒感觉,而一年内购买多把伞,复购率同样有限。

种种迹象表明,蕉下的天花板要远低于lululemon。直到2019年,将伞具作为公司核心产品的蕉下,实现的最高营收是3.8亿元,其中伞具业务占比86.9%,实现营收3.35亿元。同时段lululemon实现营收39.79亿美元,二者在营收能力上相差甚远。

1、lululemon:从小众人群中走出

有一个段子是,在所有留学生中,只有一种留学生不需要自己开口讲在哪个国家留学,就能被众人准确猜出,原因是她穿着瑜伽裤。瑜伽裤堪称加拿大人手必备的国民级服饰,而让瑜伽裤从小众运动市场,走向大众人群的关键推手正是lululemon。

正如Chip Wilson在书中所说,lululemon不仅为健身房存在。事实上,lululemon不仅不是只为瑜伽而生,它甚至不是仅为运动而生,“普适性”、“多场景性”是lululemon成为北美logo的底层密码。

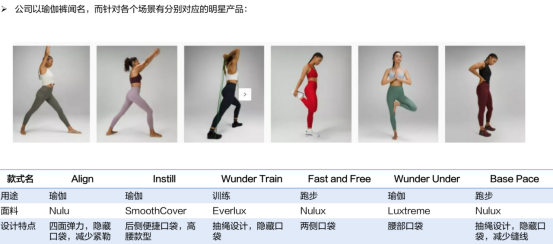

触感轻柔、延展极佳、吸水透气的各类面料,所带来的舒适的穿着体验,本身就与部分日常生活场景需求重合,这让lululemon拥有了向瑜伽运动之外的场景扩展的基础。lululemon也主动围绕瑜伽、跑步、训练、出行等不同场景下的舒适感和功能性,进行设计、剪裁,打造出了包括裤子、短裤、上衣、夹克、内衣等产品的多品类矩阵。

图片来源于网络

以跑步场景下的Fast and Free产品为例,Nulux面料具备排行干爽、四面弹力、轻盈遮覆的特点,能够减少运动中来自衣物的阻力,让消费者心无旁骛专注跑步,两侧和腰部的口袋可放置手机等随身物品,反光细节则提高了夜跑人群的安全性。

此外,lululemon能从小众人群走出,并非仅是产品对于多场景的契合,还有对目标人群心理的精准洞察与满足。由于客群多为女性,lululemon对于美的追求、对于如何通过服饰让女性更为自信的追求十分突出:

利用面料、剪裁拉伸腿型、凸显曲线,或者藏肉显瘦,让产品自带滤镜;

消费者无论是愿意露出自己的锁骨,还是肩胛,总能找到相应的设计展示身材;

同款产品一般拥有多种颜色,可随心搭配高跟鞋、包包,适合运动、约会、逛街各种场景;

时尚元素、多种亮点的加入,让产品符合潮流趋势……

如果说死亡芭比粉是直男眼中的女性审美偏好,那么lululemon就像极了贴心的男闺蜜,将女性对服饰的功能需求、情感需求李姐得十分到位。

而在lululemon从瑜伽裤初始品类向多场景品类扩充,追赶潮流趋势,并结合自身研发设计能力拉伸创造市场需求的同时,Ath-leisure(运动休闲服饰,即多个场合身穿同一类型服饰——一件衣服既可穿来运动,也可穿着约会、逛街、通勤等)潮流趋势正风靡北美。

Athleisure的追随者主要是在1980—2000年间出生的千禧一代,他们热衷运动健身以保持健康的生活方式,也习惯身着舒适的运动休闲服饰出现在不同的场合。此外,他们是市场消费的主力群体。根据Grand View Research数据Athleisure服装全球市场已超3000亿美元,并以超8%的CAGR增长。

这与lululemon的以细分领域服饰、满足多个场合与时尚的要求相契合。目前lululemon已进入的运动市场总计规模超2000亿美元,且市占率市场靠前。而Nike在财报中也不无傲娇地宣称,虽然公司生产专业运动鞋,但很大部分顾客还是出于休闲目的使用,并开始多次提及lululemon,将其列为在此领域强有力的竞争对手。

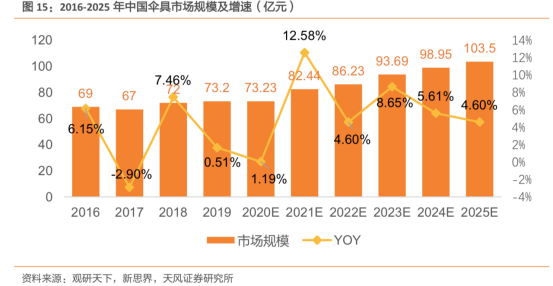

一个小插曲,lululemon以优质的面料闻名,品牌核心面料多达12种。但lululemon用于制造产品的面料、技术和工艺的知识产权通常不是公司所独有的,而是由供应商拥有或控制。

这意味着竞争对手能够轻松制造和销售具有与lululemon产品相似的性能特征、面料或款式的服饰。

但相比于对上述方面知识产权的敷衍,lululemon对设计、剪裁工艺、花色等极为重视,并申请了众多的外观设计专利,以形成对产品的保护。

Chip Wilson对此的解释是,一种产品一旦发明,行业内就会出现模仿者,但是如果发明者是第一个申请商标的,则会构建企业的护城河,名称就会等同于整个行业。

例如Gore-Tex是戈尔公司独家发明和生产的一种面料,而始祖鸟是第一个采用Gore-Tex面料做户外冲锋衣的品牌,并被公认为冲锋衣产品的顶流。行业中同样的案例还有维克罗之于Velcro(魔术贴)。这从侧面反映了lululemon真正受消费者欢迎的是其创造的时尚美学。

瑜伽运动的兴起带来广阔潜在市场空间的同时,由于细分品类尚未制定设计标准,lululemon拥有先发优势,可将产品品牌标准与瑜伽健身装备行业标准挂钩,在短期内将拥有难以复刻的产品力、品牌力与渠道力,并可转化成流量,从而在市占率上一马当先。

但品牌的先发优势,随着时间的流逝逐渐消失、被后来者赶超的不计其数。如果仅是专注于瑜伽服的专业性、功能性,那么不在乎面料专利权的lululemon在被竞争者无门槛模仿中,成为第二个Westbeach Snowboard,似乎也并非毫无可能。

然而在利用先发优势的基础上,同时打造审美的领先性、掌握时尚话语权,为消费者提供持续的吸引力,以此维系自身在细分市场的地位显然更为可行。这便不难解释,为什么lululemon重视时尚美学,以联名跨界合作、限量款挖掘产品高端时尚属性标签。

“以3倍的价格购买比原来质量好的产品”,高价是lululemon的显著特征,也是助力其成名、完成从小众市场走向大众市场的另一个重要原因。

一条裤子一般不低于80美元,上衣不低于50美元,lululemon的产品向来昂贵,且较少打折,其高定价能力即便是同领域的Nike、Under Armour也要直呼内行。lululemon的高溢价并不仅仅来源于瑜伽裤的质量与时尚感,还包括其所打造的对“健康生活”的信仰:

在曼哈顿的Bryant公园里,lululemon每周举办两次开放式瑜伽课程,每次有400多名女性参加。百人场面的人类高质量生活方式,很难不令人震撼、被感染。在更多城市,lululemon还会不定期地组织线下瑜伽、冥想、晨跑等活动,宣扬积极健康的生活态度;

贴身的运动裤在女性身上除了勾勒身材,抖擞的更是一种长期进行身材管理的自信。住豪宅、背铂金包只能以物质展示地位,不免被指责炫富方式的粗鄙,但穿上lululemon瑜伽服的那一刻等于是在昭告天下:老娘不仅有钱、有时间,还有品味、有追求,快看这完美的身材;

在自家推出的购物袋上,lululemon会印上各式各样的励志或表达生活态度的语句,例如“friends are more important than money”,而这种购物袋通常出现的地区是,美国上东区的大街上。那么对于焦虑的中产阶级与普通人来说,我穿着你穿着的瑜伽裤,我拥有着你拥有着的人生态度,那我们算不算一个段位?

很难说,lululemon与顾客之间仅是简单的买卖关系,消费者更像是品牌态度的代言人,品牌信仰的追随者,而为信仰付费是个玄学问题,再贵都合情合理。毕竟产品有价、信仰无价。

lululemon将愿意为品牌高价付费的这一群体,虚构为一个名叫Ocean的女性,这是对理想顾客的描述:“32岁,年收入10万美元的单身女性,很忙,有自己的公寓,爱运动和时尚,每天会花上一个半小时锻炼。”

lululemon的消费人群也的确符合这一描述。艾薇儿、波姬·小丝、凯特·温丝莱特等诸多社会名人与中产阶级女性都曾身穿lululemon。她们也被称为super girls,即受过高等教育、爱去健身房的有钱又有闲的新一代消费群体。

显然这群人对大众消费观念、消费行为有着强烈的影响力,是将小众人群生活方式推向大众市场的关键力量,而她们本身又是快速增长着的人群。即便在国内,这些人也是美妆博主、健身KOL的理想人选,凭借着积极生活、追求健康、自律的人设,对普通打工人形成精神鞭策与消费引导。

一个更大的背景是,进入二十一世纪后,全球经济增长、家庭财富增加,与阶级固化、社会流动性变差同时发生,新一代消费主体追求健康、精致,对于心仪产品在价格上有极高的包容度;愿意冲破阶层壁垒、为体验不一样的生活买单的消费特点,为高定价的中高端品牌提供了发展契机。

高价虽然未必是检验品牌是否高端的唯一标准,但却是必要条件。高定价的中高端品牌,除本身在中产阶级群体经济能力承受范围之内,所能带来的还包括上东区太太、明星大咖们同样在消费的优越感,从而吸引被平均的普通人消费。在过去的二十多年,中高端品牌是全球消费升级最大的受益者之一。

2、蕉下:从防晒伞到防晒全品类,再到一站式户外的两级连跳

话题再回到蕉下,不同于lululemon抓住细分品类向不同人群渗透的出圈方式,蕉下选择的是抓住核心卖点,进行品类扩张的破圈之路。2019年后,蕉下在防晒伞的单一品类外,开始迅速向全系列防晒服饰扩张,并逐步打造轻户外功能性产品。

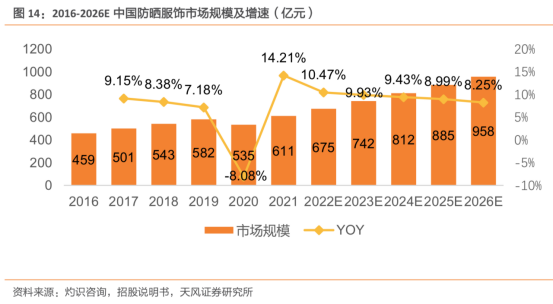

货比货要扔,人比人气死人,赛道与赛道之间的对比同样如此。2021年国内伞具行业市场规模不足85亿元,防晒服饰市场却高达611亿元。

紫外线中的UVA、UVB波段光线能够使得人体皮肤色素沉淀、加速衰老。近些年随着国内消费者保护皮肤健康、防晒意识的提高,以及深埋在内心里对“一白遮百丑”的执念,对防晒产品产生庞大需求,并带动物理防晒产品高增。

根据灼识咨询,从2021年至2026年,防晒服饰的市场规模预计将以9.4%的年复合增长率增长,2026年市场规模将达到958亿元。

图片来源:天风证券

防晒服饰市场主要包括具有防晒功能的衣服、伞具、帽子、墨镜、口罩、披肩、袖套及手套等产品。防晒服饰市场与伞具市场出现品类重合,这使得深耕防晒伞的蕉下切换赛道,摆脱单一品类、进击防晒服饰市场具有天然优势。

2017—2019年,蕉下围绕“防晒”的核心卖点,从伞具延伸至袖套、帽子等非伞类防晒品后,进一步扩展至防晒服,以及口罩等配饰类目。而这期间,帽子、配饰等迎合户外活动产品的出现,又为蕉下开辟了一块新版图。

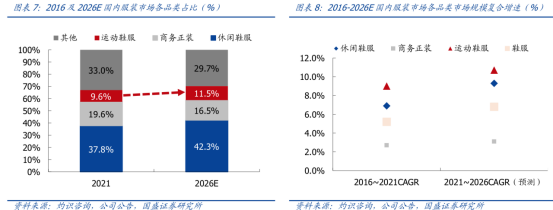

2021年蕉下进一步实现由防晒品类到城市户外全品类的横向拓展,生长出马丁靴、帆布鞋、休闲鞋及运动鞋等非防晒品类产品。由于生活观念的转变、政策引导、冬奥助力等因素驱动,非竞技类运动和户外活动热度持续增长,带动运动及泛户外鞋服市场高增长。

图片来源:国盛证券

在此背景下,蕉下的营收迅速蹿升。2019年到2021年的三年间,品牌CAGR高达150%,2021年营收更是较2020年暴涨203.14%,达到24.07亿元,其中非防晒产品的收入为4.96亿元,收入贡献率从2019年的0.7%增至2021年的20.6%。

从小众人群走向大众市场的这一阶段,蕉下也并非与lululemon完全没有相似之处。同lululemon一样,蕉下同样选择以功能性与时尚属性,征服中产阶级女性、新锐白领。

蕉下的产品通常兼顾时尚感与专业性,通过面料和材料技术的不断改进,实现产品舒适性、品质感和功能性的平衡;对同一性能产品进行不同剪裁、配色,满足女性在不同场景下的独特需求;通过设计和美学,满足消费者的心里期待—防晒也要潮,以此提高产品的受欢迎程度。

以蕉下的防晒帽为例,有渔夫帽、棒球帽及遮阳帽等多个款式,分别针对不同户外场景下的需求;防晒帽都采取轻薄透气的AirLoop面料,具备高达UPF50+的防晒效果,可阻隔超过95%的紫外线;超大帽檐设计在实现皮肤保护的同时,形成视觉上的瘦脸效果,满足审美需求。

蕉下的产品也拥有高溢价。例如蕉下的防晒伞价格多在200—280元之间,且不说高于中低端市场50元以下的定价,即便是相较天堂伞50—170元之间的定价也要高出不少,被网友调侃为“有中产那味儿了”,“智商税来交下(蕉下)”。

图片来源:中泰证券

而能为蕉下高定价付费的核心人群也的确以新锐白领、精致妈妈、资深中产为主。高价让蕉下跳出了市场的红海区域,但也让品牌陷入“智商锐”的质疑声中。百度搜索“蕉下智商税”,相关词条多达53万条。

1、lululemon的高增长之路

lululemon最被称道的就是其社群营销与DTC模式。在依靠深耕垂直细分领域站稳小众市场,紧抓消费趋势撬动大众市场,定位中产阶级消费群体斩获消费升级的需求增量后,社群营销成为帮助lululemon扩充客群规模、强化消费者粘性的利器,DTC模式则助力品牌进行需求洞察、获得更佳的经营表现。

在lululemon创立之初,店铺里的衣架都装有滚轮,非营业时间,衣架会被推到一旁。清场后,瑜伽老师带领学员和瑜伽爱好者上课。这一幕将消费场景和使用场景重叠,带来的是产品在感官上的强烈冲击力。同时因为教练对运动垂直领域人群直接进行影响,可精准地提高产品在目标客群视野范围内的曝光率,占领运动者心智。

在多年的发展中,lululemon始终与瑜伽教练保持紧密合作,并将合作对象扩展到运动员、企业家、艺术家等各行各业拥有影响力的KOL/KOC。lululemon为KOL/KOC提供场地与专属折扣,KOL/KOC则在店内开设免费运动课程或其他活动,并代表lululemon进行品牌宣传。

KOL/KOC与门店的绑定,可有效地为品牌吸引顾客并将其转化为粉丝。根据gymsquare报告,瑜伽爱好者主要练习场景是线下,选择瑜伽课最看重的因素是教练,并且超十分之一的爱好者重视社群氛围。

另据NPD Checkout数据,lululemon的客户对该品牌非常忠诚。在截至2022年1月的12个月内,lululemon的美国客户在该品牌上的支出占其在运动服装品牌整体支出的30%,而Fabletics、Under Armour和adidas的这一数字均不到10%。

这种选择垂直领域KOL进行社群营销,而非选择明星进行品牌大规模曝光的营销方式,使lululemon在保持品牌调性的同时,营销费用低于行业水平。反映在lululemon整体经营上,是利润率的提升,以及品牌全面扩张下运营效率提升。

与其他品牌通常将直营门店作为DTC渠道不同,lululemon的DTC单纯指线上业务,包括官网和移动应用程序等。

2008年经济危机期间,lululemon面临库存过剩,Chip Wilson想要通过发展线上业务,或是自建工厂、由品牌控制产品的生产制造解决问题。

Chip Wilson最终选择了前者,原因是其认为即便由品牌直接参与生产制造,也并不能解决库存问题;而电商业务则可在线上直接获得消费者关于产品面料、质量、设计的反馈,和产品销量趋势,这为解决库存问题提供了可能。

此后,DTC渠道逐渐蓄力,并成为lululemon业绩增量的重要来源。

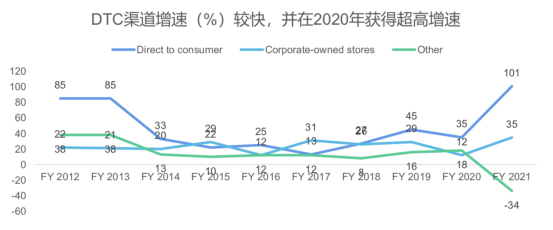

从2017年开始,lululemon的DTC业务占比稳定在20%—30%。

图片来源:国海证券

2020年,全球受疫情影响门店关闭,以及居家瑜伽的需求推动,DTC成为lululemon主要销售渠道,该项营收占比超过线下达52%。同时,受益于DTC业务的超高增速,在全球多数运动品牌经历不同程度的业绩下滑时,lululemon依然实现了10.6%的同比增长。

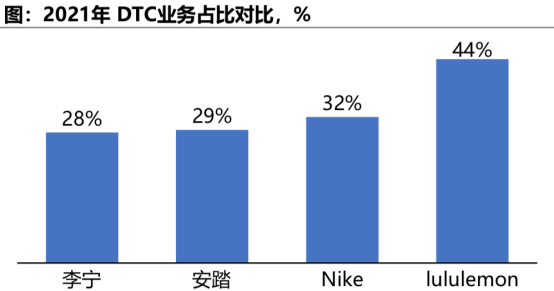

2021年,在线下门店重新开放,带来线下业务有所恢复的情况下,DTC业务占比仍达到了44%,来自于DTC渠道的收入涨幅为22%,达到约27.53亿美元。

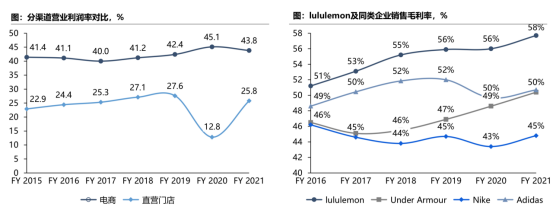

DTC模式也让lululemon在成本、产品创新、营销投入、运营效率等各个方面对比线下模式有了革新,为品牌带来了相较同类品牌更高的利润率。

图片来源:富途证券

近些年,lululemon正试图从拳头产品扩展到全运动服饰,将目标客群从女性拓展至男性,通过多点开花,为营收增速打上一针兴奋剂。

事实上早在2011年,lululemon的营收增速就开始出现下滑势头。在2011—2014年,lululemon分别实现营业收入7.12亿美元、10.01亿美元、13.70亿美元、15.91亿美元;营收增速分别为57.17%、40.59%、36.86%、16.13%,一年不如一年。

陷入增长焦虑的lululemon矛头直指男性服装市场,相继推出男士夹克、外套等,但都不温不火。直到一款取名非常直白的“防止蛋蛋撞击裤”(Anti-Ball Crushing,简称ABC)的推出,局面迎来转机,这款售价128美元的裤子,在市场上大获成功。

时间来到2019年,lululemon提出由三大增长动力“power of three”驱动的的五年成长计划。三大动力分别为产品创新、全渠道用户体验,以及国际市场扩张。

在产品创新方面,男性产品作为创新的主要方向,被再度提及——lululemon希望借助跑步、训练,办公、旅行、通勤等领域的新品类扩张,男装收入规模能够较2018年增加一倍以上。

在全渠道用户体验方面,发力DTC模式,加强品牌健康生活方式理念的渗透。借助门店、品牌活动、社群运营等方式,向客群更高效的传递品牌信仰,并扩大消费者规模以及品牌黏性。lululemon预计到2023年其DTC业务收入将翻倍。

在国际市场扩张方面,lululemon在继续深耕美国和加拿大市场外,将中国、亚太区、欧洲、中东和非洲的市场作为品牌渗透的重点区域。并计划到2023年其国际市场业务收入能够增长三倍。

五年时间未到,lululemon 在2022年4月,即宣布上述目标均已全部实现:过去三年整体营收的复合增长率达到了24%;男装业务从2019年的6.9亿美元上升至2021年15.4亿美元,占比达到25%;全球开设门店数量达到574家,中国成为其全球第三大市场。

在此期间,lululemon还完成了对智能健身镜品牌Mirror的收购,将运动场景扩展至家庭健身中,与自身业务形成协同效应。

在2022年提出的新一轮五年增长中,lululemon计划到2026年男装产品线和数字化业务实现1倍以上的增长,全球化业务增长达到3倍。为实现这一目标,lululemon决定加倍关注三大战略方向,即:

在产品创新上,利用触感科学这一独特的创新视角,从单品设计、面料研发等多角度发力,进行跨品类创新,在跑步、训练、瑜伽和日常通勤核心品类之外,向网球、高尔夫、徒步和鞋履等的新品类拓展。

今年3月,lululemon首次发布了一款专为女性设计的跑鞋blissfeel,在北美、中国大陆和英国发售。这代表着品牌正式进军鞋履品类,并完成对女性消费者从头至脚运动装备的完整覆盖,lululemon追求规模扩张的野心可见一斑。

在全渠道用户体验上,lululemon意在通过与Mirror进行更深程度的绑定,包括两者会员相互打通,共享付费内容等,加强品牌、社区和产品之间的互动;并计划从品牌活动、新的门店体验、会员计划等方面入手,打造更具沉浸感的健身市场。

在市场开拓上,拓展、进入亚太和欧洲业务未覆盖的国家,并计划到2026年,将中国大陆发展为其全球第二大市场。

lululemon把宝押在了中国,和中国企业热衷在公告中说出海,目的一样,都是为了赚票子,不同的是前者是回应机遇,后者经常是制造机遇。

根据胡润研究院公布的白皮书数据,截至2018年底,中国中产阶级人数已经达到了3320万户,其中北上广的中产数量占到了中国大陆中产总数的一半。在生育率持续下降的国内一线城市,有钱又有闲的中产阶级,无疑将是lululemon正在寻觅的,新一批中国版的“super girls”。

2、蕉下的吸引力来源

今年4月,蕉下正式向港交所递交招股说明书,拟主板挂牌上市,冲刺“中国城市户外第一股”。9年时间从小透明,到站在资本市场门口,蕉下的营收增长迅速,2021年其整体营收达到24.07亿元。而能够踩着油门向前冲,砸了大钱的全渠道覆盖与内容营销出了大力。

自2013年,蕉下在天猫开设首家线上店铺到目前为止,国内主流线上购物平台均能找到蕉下的产品。

除却线上,线下的各类渠道同样是蕉下的舞台。截至2021年底,蕉下在全国23个城市拥有66家门店的销售网络,其中35家门店是直营门店。此外,蕉下还通过零售网络的第三方(即品牌的大客户)销售产品,以拓宽线下销售渠道,包括连锁商超、便利店和百货商店。

蕉下的线上线下全渠道覆盖,在渠道方面的主动扩张,意在不断增加客户触点,形成区域性覆盖,以及加强消费者触达。简单来说,就是只要消费者想买,就随时随地能买到。

那么,接下来的问题就成了,如何让消费者想买?蕉下的答案是内容营销。这与lululemon的社群营销虽有所区别,但同样注重交互性、品牌与消费者之间亲密关系的建立。

在双微一抖、天猫、小红书等新兴渠道上,蕉下的“图文+短视频+直播”的内容轰炸,在培养消费者对产品原理、功能、设计的认识的同时,为消费者提供了密切参与感,并形成了舆论的持续发酵。而软文和测评等多样化的内容,则进一步将防晒与蕉下划等号,强化了市场心智。

此外,蕉下在电影《三生三世十里桃花》热映时推出的依桃系列小黑伞,《最好的我们》热映时推出的联名款情侣防晒伞,以文化为卖点将伞所代表的“守护爱情,也守护你”的故事理念,传递给感性的女性消费者,并展示出品牌的潮流感、温度与情怀,在形成消费者好感度的同时,也是在激发消费者购买欲。

蕉下还借助明星、大V、KOL等意见领袖,如迪丽热巴、赵露思等,触达其粉丝流量,且由于意见领袖具备较强的名人光环,其所普及的包括紫外线防护相关知识、对防晒产品的测评与推荐,往往对粉丝具有较强的吸引力与说服力,带动流量转化销量。

据蕉下公告,2021年其与超过600个KOL合作,铺天盖地的博主推荐,虽屡被网友诟病“水军画风浓厚”,但效果显著,这为蕉下带来了45亿的浏览量。

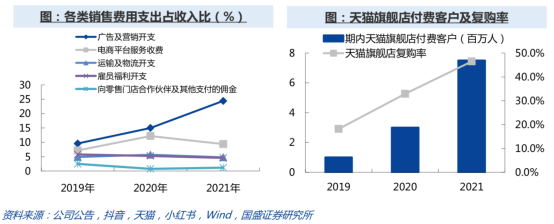

凭借精准高效的内容营销方式与大规模的投放,蕉下的品牌拥趸者迅速增加,复购率也有了明显的提升。根据公司公告,蕉下天猫旗舰店付费客户人数从2019年的100万人迅速增加至2021年的750万人,复购率从2019年18.2%提升至2021年46.5%。

图片来源:国盛证券

另一方面,品牌知名度的提升与消费客群的扩大,也带来了渠道业绩的增长、分销商合作意愿的提升,与数量的增加。

与此同时,刷屏的营销也让蕉下在烧钱的道路上愈走愈远。2019—2021年间蕉下分销及销售开支分别达到1.25亿元、3.23亿元、11.04亿元,占比当年营收32.4%、40.7%、45.9%,并呈逐年递增趋势。但三年间蕉下自身的盈利分别仅有1968万元、3941万元、1.36亿元,坐实为网红打工人设。

这顿在营销上的操作听起来颇为熟悉,没错,这是完美日记的绝活。不幸的是,完美日记的增长神话破灭后,股价已经不足1美元,并在上个月宣布,母公司收到了退市警告。

但这一切似乎并不关蕉下什么事。