李宁收购Clarks,但买买买不等于国际化

作者:常敏潇

近日,运动品牌李宁的第一大股东非凡中国发布公告称,将于6月15日召开股东特别大会,届时将正式批准其收购英国知名鞋履品牌Clarks的交易。

以李宁为首的中资财团将持有Clarks 51%的股份,而Clarks创始家族成员的持股比例,从之前84%的绝对控股减持到49%,这是拥有百年历史的Clarks首次对外出售品牌控股权。

Clarks总部位于英国,作为欧洲顶级鞋履品牌,Clarks已经拥有近两百年的历史,在全球100多个国家及地区拥有594家销售门店,推出过袋鼠靴、沙漠靴等经典设计。

非凡中国控股有限公司成立于2000年,由李宁担任主席兼CEO。非凡中国目前是在香港上市李宁有限公司的第一大股东,持股比例约为 13.30%。非凡中国有着极为广泛的业务范畴,其核心业务为“多品牌鞋服”,旗下有李宁、红双喜、堡狮龙等多个服装鞋履品牌,同时,“运动体验”是公司在服装业务外的另一大业务板块,包括全国多所李宁运动中心、全明星滑冰俱乐部及LNG电竞俱乐部等多条业务线。

值得注意的是,此次对英国知名鞋履品牌Clarks的收购,并非非凡中国首次收购国际品牌,此前,非凡中国就曾收购香港休闲服装品牌堡狮龙(Bossini),意大利的Sitoy AT 及其副线品牌 i29等国际知名品牌。

本次收购让李宁又将一个百亿体量的鞋服品牌收入囊中。

中国品牌的收购狂潮

李宁对海外品牌的收购并非个案,过去十年来,中国企业纷纷出海,争先恐后的收购海外品牌。

知名体育品牌安踏,早在2009年就收购了意大利运动休闲品牌FILA(斐乐)的大中华业务、此后陆续收购了韩国户外品牌Kolon(可隆)、登山运动品牌Sprandi(斯潘迪)、冬季运动品牌Descente(迪桑特)、加拿大始祖鸟Arcteryx、童装品牌Kingkow(小笑牛)及瑞典Peak Performance等海外知名服装品牌。

安踏对FILA(斐乐)的收购可以被视为中资企业收购海外品牌的经典案例之一,自从纳入安踏旗下后,FILA无论是从业务拓展还是对全球市场的开拓,都推动了安踏的品牌发展。

2021年,安踏总营收达493.28亿元,一跃超过此前一直遥遥领先的阿迪达斯中国,坐上了仅次于耐克(510.2亿元营收)的国内体育运动品牌第二把交椅。其中,FILA 2021年收入同比增长25%达到218.22亿元,成为安踏旗下第二个营收突破200亿的品牌,FILA 营收总额占集团2021年总收入的44.2%,仅次于安踏品牌的48.7%。

另一家体育品牌特步,对海外品牌的收购也有着积极的态度。2019年,特步与Wolverine公司签订合资协议,在中国内地、香港及澳门开展Merrell(迈乐)、Saucony(索康尼)的开发、营销及分销,并全资收购了“K-Swiss(盖世威)、Palladium(帕拉丁)”两个品牌。

热衷买买买的除了服装鞋履等品类,中国金主还瞄准了高端市场,不断尝试收购海外奢侈品品牌。

山东如意在此前就曾多次收购欧洲奢侈品品牌股份,巅峰时期,如意集团一度持有全世界40余个奢侈品牌,坐拥4家上市公司。其中不乏英国男装品牌Gieves&Hawkes、日本成衣巨头瑞纳Renown、法国SMCP等诸多中国消费者耳熟能详的品牌。

山东如意收购海外高端品牌,其初衷本是撕掉中国服装产业的廉价标签,通过收购海外一线品牌打入高端市场。如意集团董事长邱亚夫早前在社交媒体上公开表示,再给我十年时间,我能创造一个能和LV、阿玛尼比肩的中国品牌。

一边是野心勃勃的买家,另一边则是捉襟见肘的卖家。

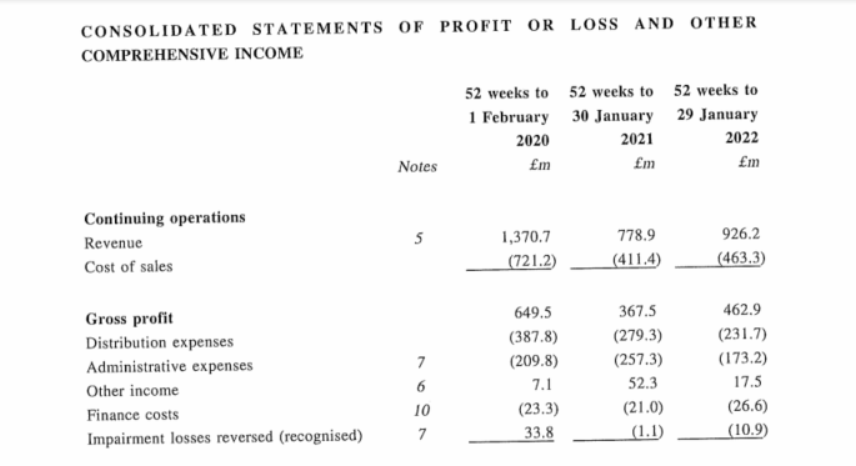

Clarks也可以被视为海外传统家族品牌的代表,其无法适应互联网时代新的消费模式,在电商的冲击下,品牌的经营日渐困难,根据Clarks官网年报显示,从2014年起,Clarks的销售额就开始停滞不前,到了2018年,Clarks亏损了3100万英镑,在2019年,亏损进一步扩大,达到8200万英镑,随即而来的疫情更是让Clarks的经营状况雪上加霜。

其2021年财报显示,公司销售额因在2021年闭店数月而锐减,亏损金额达到1.5亿英镑。

Clarks近三年财务状况丨图片来源企业官网

图片来源企业官网

靠收购真能弯道超车?

在众多中国企业豪掷千金之时,人们最关注的还是收购海外品牌的方式是否真切的帮助品牌打入全球化市场。

作为安踏旗下最受人称道的收购品牌FILA,虽然在国内一跃超过阿迪达斯,成了200亿大单品,但由于安踏只是收购了FILA在大中华地区的经营权,因此,安踏对FILA的影响力,无论是战略规划还是产品营销都仅限于国内。而在安踏公布的2021年年报中,安踏体育提及品牌在中国大陆和海外地区共拥有9403家安踏门店,却并未在财报中提供海外市场的营收数据。

361°也在国际市场的开拓道路上频频受阻,据其2021财年年报显示,361°集团在海外拥有的750余个销售点,全年的国际业务总额仅为0.9亿元,占总营收约1.5%,而361°曾在2017年定下“国际业务营收五年内占比达10%”的目标。

李宁在国际化业务的拓展中也陷入了同样尴尬的处境。据李宁2021年的财报显示,其海外业务占总营收的比重也仅有1.3%左右,与公司在2009年提出的“十年后实现20%收入来自海外”战略目标相差甚远。

此前疯狂收购海外品牌的山东如意集团的国际化路径,也并未向董事长邱亚夫所设想的方向发展,如意集团豪掷千金买来的奢侈品帝国,在不到十年的实践中债务压顶、分崩离析。

据上交所发布的公告显示,截至2021年6月,山东如意负债402亿元,集团实际实控人邱亚夫被法院执行悬赏。从早前手握多个高端品牌,在国际市场上声名鹊起,到时尚帝国的接连亏损、全面崩溃,只在顷刻之间。

值得注意的是,如意集团对海外企业的收购是利用政府资金做杠杆,进而一举撬动上百亿的收购计划。曾有业内人士总结了如意收购模式:低价买入海外品牌,打包上市后,获得资金,再接着下一轮收购。

在海外品牌的收购问题上,如意集团的野心大且操之过急,集团多次在海外品牌面临连续巨额亏损的情况下做出收购决定,而以制造起家的如意集团本就缺乏做品牌零售经验,当步子买的太大超出自身能力时,企业必然无法控制局面,在顷刻之前倒塌。

可见,单纯的并购并不能保证国有品牌实现国际化,真正让国有品牌走进海外市场,实现营收,才是真正的国际化。

会花钱只是第一步,归根到底,海外并购考验的是中国本土品牌的综合能力。

本文图片来自:企业官方