不薅“洋”毛,8000亿免税巨头中免估值崩盘

作者|Eastland

全球最大的免税巨头被投资者追捧过头了。

2021年,中国旅游集团中免股份有限公司(简称“中免”,代码601888.SH)营收676.8亿、同比增长28.7%;归母净利润96.5亿、同比增长57.2%。

2022年Q1,中免营收167.8亿、同比下降7.5%;归母净利润25.6亿、同比下降10%。

2022年6月13日收盘,中免收于178.31元、静态市盈率36.06倍。尽管中免已从2021年高点(402.8元)回落53.6%,36倍PE、3500亿市值仍然高估。原因有三:一是免税业务天花板很低;二是中免“内向”;三是中免盈利能力及资产状况。

“内向型”免税做不大

免税行业是旅游行业的子行业,服务对象是海外游客(没有享受目的地国家的福利也就没有纳税义务)。

欧、美、日等发达国家开展免税业务不仅能够繁荣旅游业,还能尽量多地销售本国商品,促进就业、改善国际收支平衡。

有海外购物经历的人都知道,免税商品只能卖给我们这些“外国人”而且必须带回自己的国家方能拆封使用。在办理退税的机场,海关人员会抽查行李,确保申报免税的商品被带离本国。

我国于1979年正式批准免税商品销售业务,由“出国人员服务总公司”和“中国免税公司”两家国有企业专营。

中国开展免税业务的初衷也是赚取外汇、增加外汇储备,服务对象是来华旅游、经商的海外人士。

几经变迁,中国开展免税业的宗旨、主要服务对象都发生了变化 :

随着国际交流增加,因公、因私出国的中国人越来越多,回来后手里多少有些外汇;海外亲友回国探亲会带一些外汇……向他们出货免除中国关税的海外商品可以把民间的外汇收集起来,扣除购买“洋货”的成本还能有所剩余,遥想当年每一笔外汇对国家都非常宝贵。

2000年之后,钱包鼓胀的中国人到全世界买买买。此时我国外储丰盈,居民手里那点外汇没必要花大力气“回笼”。有数据说中国人买洋货,按金额算80%以上发生在海外,20%在免税店。在机场设免税店把洋货卖给国人,冠冕堂皇的理由是“夺回”部分市场。

2011年,借鉴日本冲绳、韩国济州岛,通过“离岛免税”振兴旅游经济的经验,海南省开启了离岛免税试点。

把本国商品卖给外国人并且只卖给外国人,“外向型”免税业务的本质是“薅洋毛”。而不论出于何种目的——回笼民间外汇、“夺回”部分洋货销售渠道还是振兴海岛旅行经济,都是用外汇购买外国商品,再卖给中国人的“内向型”免税业务。

“内向型免税”有历史成因也比较符合国情,本身无可厚非。但要明白它的发展必然会受到限制:第一,要消耗外汇,不会增加我们的外储;第二,生产同类商品的中国企业失去了部分市场;第三国家没收到关税,只有免税店赚了个差价。

到目前为止,我国财政部只发出8张免税牌照。“双十一”单日成交4000多亿,中免一年免税商品销售金额只有400多亿。国家什么不发8万张、80万张免税牌照?因为,任何主权国家都不会让“内向型免税”做大。

天猫淘宝的天花板是高达几十万亿的社会商品零售总额,内向型免税不过1000亿左右。1000亿的天花板下容不了市值1000亿的上市公司。

海南离岛免税的蛋糕

中国免税业最大的蛋糕在海南。

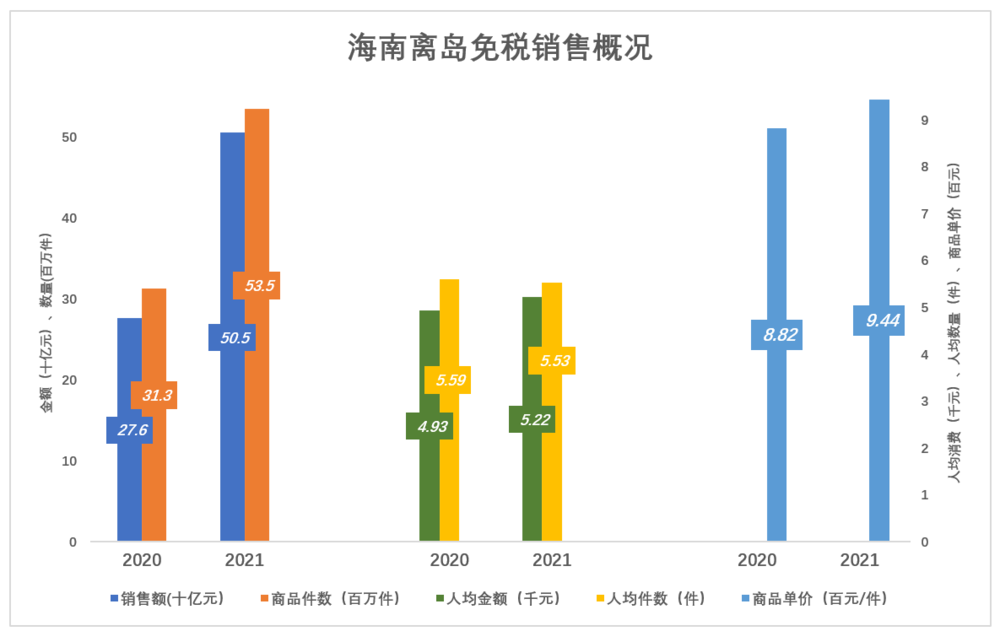

2021年,在疫情防控进入常态化的背景下,海南旅游业稳步复苏,全省接待游客8100万人次,恢复至2019年的97.5%,而旅游总收入比2019年增长30.9%、达1384亿。

离岛免税政策对海南旅游总收入的拉动作用明显。2021年10家免税店销售免税商品5349万件、销售收入505亿。

2021年,在海南10家免税店购物的人数达968万人次,人均购物5.53件、人均消费5220元,商品平均单价944元。

到访游客中只有八分之一购物,人均5件商品,每件将近1000元。

海南离岛免税蛋糕的分食者即将出现!

2020年6月,王府井拿下国内第8张免税牌照;2021年1月与海南天然橡胶集团合资成立“海垦公司”;截至2021年末,王府井免税业务团队拥有180名员工,初步确认首批将引入130余个品牌。

中免盈利能力

2018年2月27日,中国国旅旗下全资子公司“中免公司”以15亿对价收购“日上上海”51%的股权,海免公司51%股权为无偿划拨。

2019年1月,国旅总社被剥离给控股股东。2020年6月29日,中国旅游(601888.SH)正式更名为“中国中免”。短短几个交易日,股价从更名前的126.58元“摸高”到218.16元。

1)免税商品销售增长迟滞

转型前的2017年,中国国旅279亿营收中,旅游服务、商品销售收入分别为122.8亿、156.2亿,旅游服务收入占44%。

2018年,旅游服务收入122.9亿,与2017年持平,但在营收中的占比降至26.4%。

2019年,旅游业务被剥离前的6亿收入被确认,占上市公司总营收的1.3%。

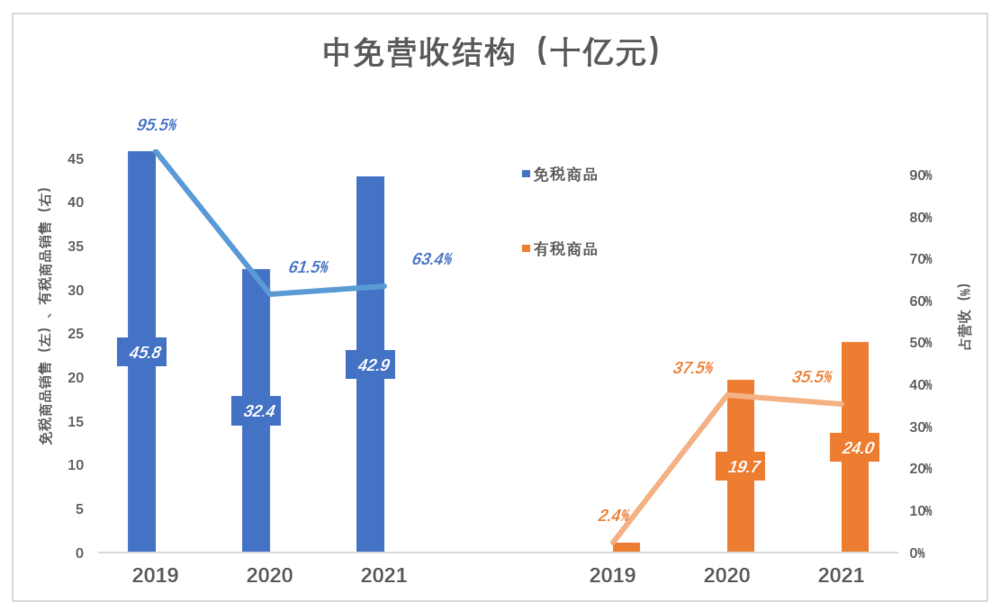

转型后,中免营收分为“免税商品销售”和“有税商品销售”,前者占比迅速扩大。

2019年免税商品销售收入458亿、占总营收的95.5%;有税商品销售收入11.5亿,占比总营收的2.4%。

2020年初受疫情冲击,下半年恢复较好,财年销售收入降至324亿、占营收的61.5%;

2021年免税商品销售收入429亿,比2019年下降6.3%;有税商品销售收入突破240亿,较2019年增长1988%。

2021年,中免商品销售收入669.4亿亿,较2019年增加约200亿。其中,免税商品销售额减少28.8亿,有税商品销售增加228.5亿。

“分食者”还在路上,中免的“招牌业务”已然增长乏力,以至有税商品销售成为营收增长的驱动力。

2)毛利润率下降

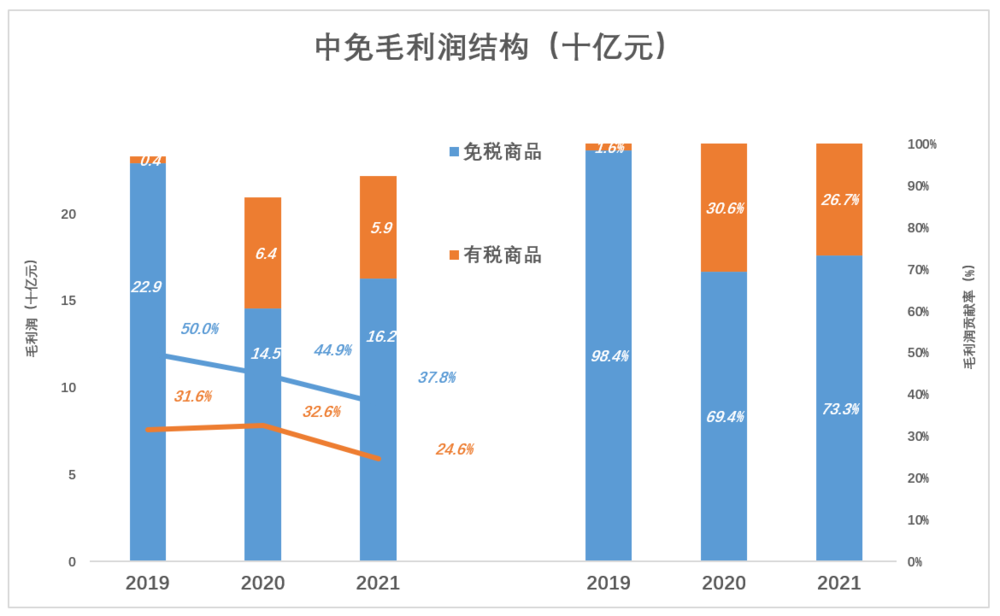

免税商品毛利润下降明显:

2019年免税商品毛利润率高达50%,2021年降到37.8%,相当于每年下降6个百分点。有税商品毛利润率远低于免税商品,并且也从2019年的31.6%降至2021年的24.6%。

2019年,免税商品毛利润为229亿,贡献率达98.4%;

2020年受疫情冲击,免税商品毛利润降至145亿。有税商品贡献64亿毛利润,贡献率从1.6%暴增到30.6%;

2021年,免税、有税商品毛利润分别为162亿、59亿,基本维持“三七开”格局。

2021年免税商品毛利润较疫情前的2019年下降29.1%;有税商品毛利利润较疫情中的2020年下降8.1%。

免税业务是中免的招牌且毛利润率远高于有税商品,而且疫情在总体上利好海南离岛免税(因为无法出国购物)。在这样的背景下,免税商品营收、毛利润金额、毛利润率都在下降,说明免税业务天花板只有500亿左右。

假如营业面积、客流不变,免税商品销售占比越大总体收益越高。

3)销售费用暴跌之迷

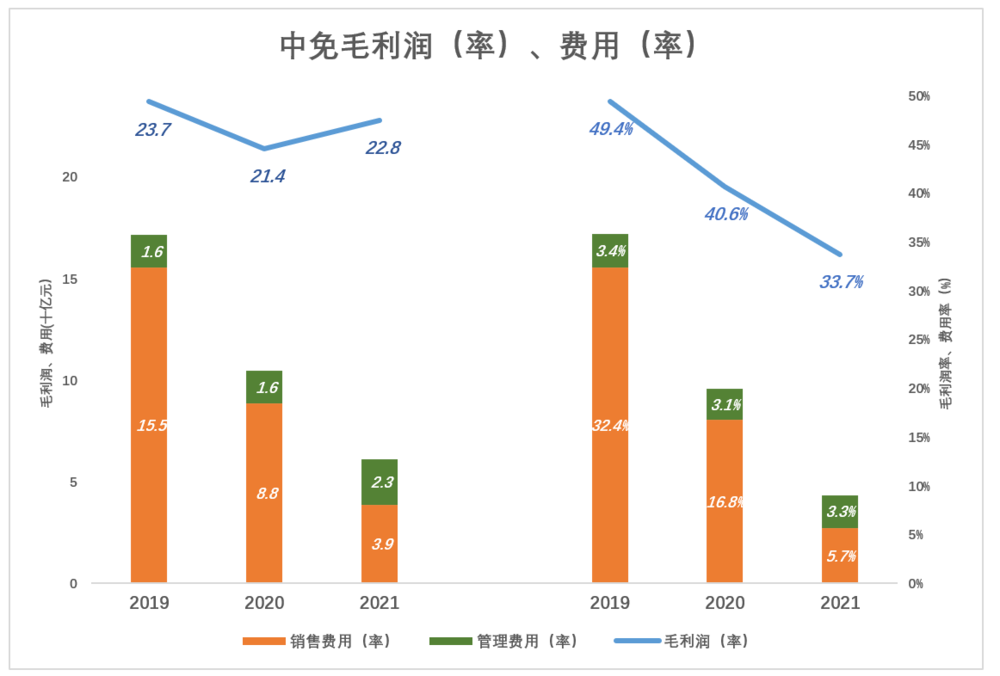

下图中蓝色折线代表毛利润(率)、彩色堆叠柱代表费用(率),只有蓝色淹没彩色主能取得经营利润。

2019年中免毛利润237亿、毛利润率49.4%。2021年毛利润228亿、毛利润率降至33.7%,同期王府井(600859.SH)毛利润42.14%。

2019年、2020年,中免管理费用分别为16.28亿、16.37亿,几乎没有变化。2021年管理费用增至22.5亿、占营收的3.3%,薪酬、折旧、办公费用都有所提高。

中免销售费用降幅令人震惊:

2019年155亿、2020年88亿、2021年39亿;2019年销售费用率高达32.4%、2021年销售费用率仅为5.7%。

2020年的原因是“机场租金大幅降低”,2021年是“因新冠疫情影响,与出租方达成减让协议”。

首先,中免将经营场地租金列为管理费用不合理,毛利润被“拔高”。

这里讲一个通俗易懂的判断方法:必须花、不花没法开张的钱是成本,可花可不花的钱是费用。饭馆要租房、买食材、雇厨师/服务员,否则无法经营,相关支出都是成本。“满减/返券”、派发“小广告”、团建……少搞或不搞也能开张,相关支出可纳入销售费用、管理费用。

中免不租场地显然无法经营,不计租金计算毛利润存在瑕疵。

其次,场地租金减免不可持续,疫情过后相关支出将趋于正常。

中免不计房租算出来的毛利润率低于王府井。计入房租,毛利润率至少降低10个百分点。

4)库存商品

存货周转天数是反应零售企业运营能力的核心指标。

2021年末,中免库存商品账面余额达205.6亿(较年初增加49.3亿)。库存商品年均值181亿,相当于财年商品销售成本的40.4%。也就是说,2021年中免存货周转次数仅为2.5次/年,存货周转天数高达145.4天!(2020年为143.5天)

没有比较就没有伤害,2021年京东营收9516亿、存货周转天数30.3天,中免营收677亿、存货周转天数145天。中免市值约为京东的60%,运营能力有天壤之别。

长远来看,中免零售业务难以维持30%的增速和20%以上的毛利润率。营收500亿的免税业务估值1000亿,营收240亿的有税业务估值500亿,1500亿是中免合理估值的上限。

*以上分析仅供参考,不构成任何投资建议