首发!印象城、天街、大悦城的“招商法则”大揭秘

撰写丨熊舒苗

主编丨付庆荣

商业地产圈,全国连锁化发展、招商营运水平高的行业“前浪”,从来都是“后浪”竞相学习的对象。

紧追轻资产风口,破商场招商之困局,时下的后浪们更迫切地想在前辈们的身上“抄作业”、“走捷径”。

为此,赢商云智库特别推出“ 连锁购物中心产品线业态研究 ”栏目,聚焦高能玩家的代表性商业产品线,透过业态占比、调改数据的分析及典型案例剖析,挖掘其差异化打法、招调逻辑,以解行业“燃眉之急”。

此为上篇:以印象城、龙湖天街、大悦城、凯德MALL/凯德广场、爱琴海购物公园为研究对象。

本文数据说明:

“业态/品类占比”数据采集范围:基于赢商线上线下渠道获取的全国5000+项目门店数据,部分项目线上采集、季度更新(可能存在数据非全量情况)

“开关店”数据采集范围:统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州、南昌、南宁、佛山24个城市,商业面积5万㎡及以上的已开业购物中心(下同)

“开关店占比差值”=开店数量占比-关店数量占比。比值>0,表示品牌门店发展呈现扩张状态(开店数>关店数);比值=0,表示品牌门店发展持平(开店数=关店数);比值<0,表示品牌门店发展呈现收缩状态(开店数<关店数)

数据采集时间:2021年1月-12月

01

印象城:“吃”得好,客流粘性强且持续向上

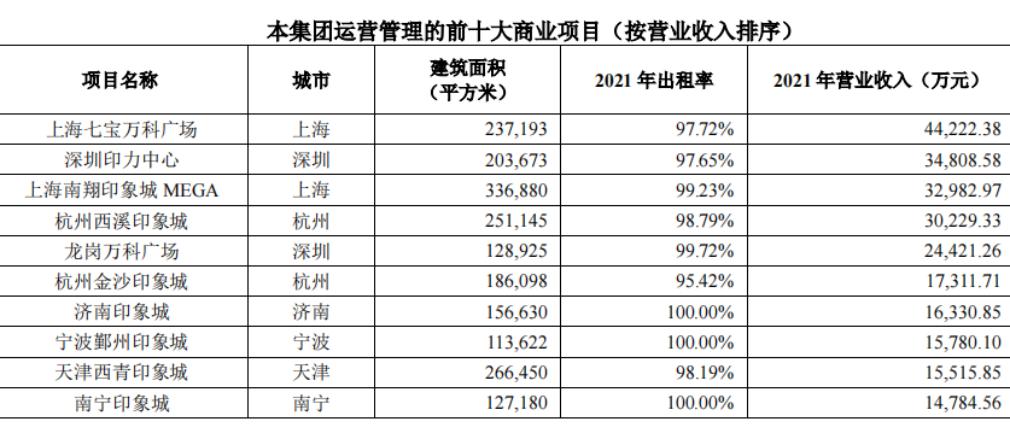

2021年,印力管理的商业项目营业收入52.3亿元,同比增长23.9%,同店同比收入增长12.1%,整体出租率95.3%。万科集团营收排名前十的商业项目中,有6个为印象城。

◎图片来源:万科2021年报

印象城, 定位于时尚、潮流的中高端家庭型、区域型购物中心 。以上海松江印象城、杭州奥体印象城为代表的“新一代印象城”,一站式满足区域消费者生活、社交、体验等多元需求。

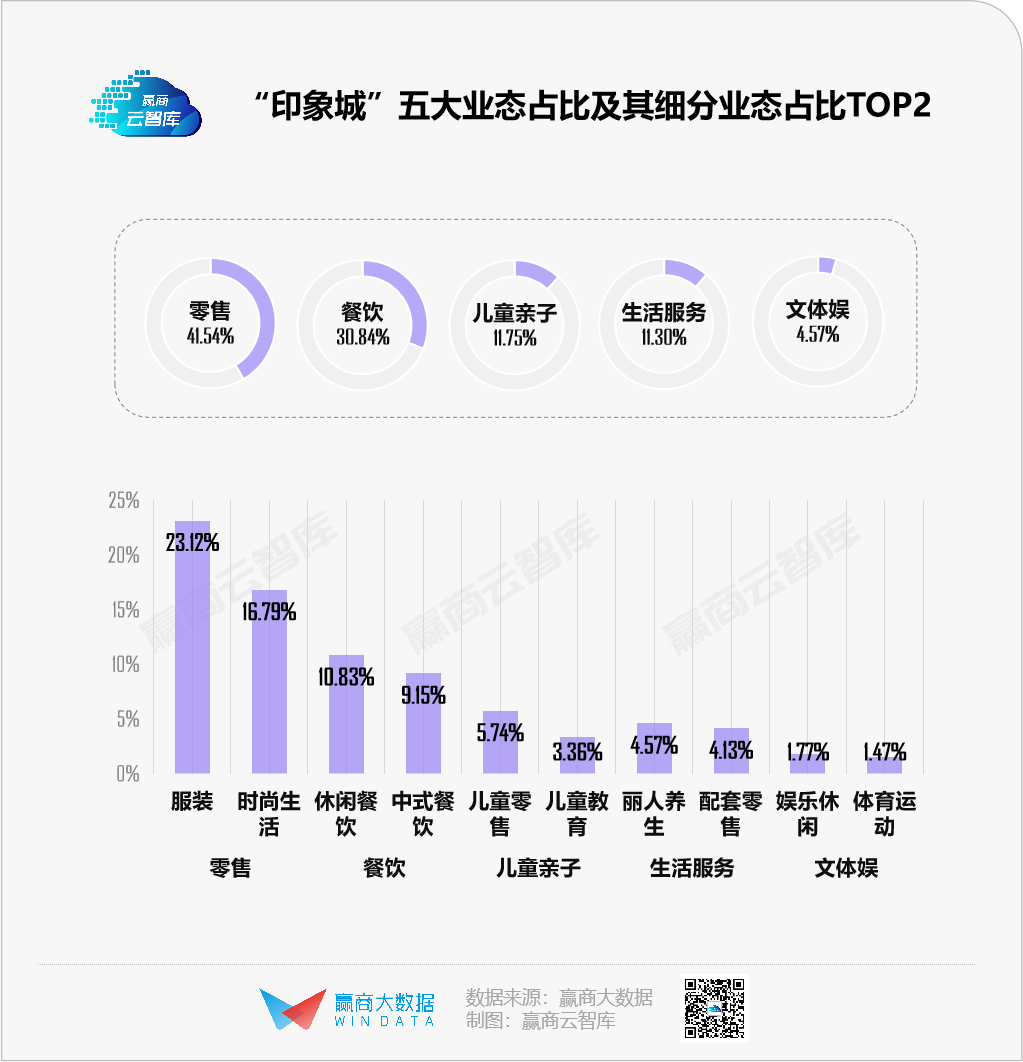

业态组合:零售约占4成,餐饮/生活服务为样本中最高

印象城系列Mall 零售业态占比仅在四成左右 ,为样本产品线Mall中最低;而餐饮占比则达到三成,生活服务占比11.3%,二者均为样本产品线Mall中最高。 通过吸纳多元餐饮及生活体验业态,实现引流,打造差异化 。

细分业态方面,印象城系列较重视 中式餐饮 ,打造城市美食聚集地; 超市、丽人养生 占比亦相对高,瞄准家庭客群需求。

印象城系列mall细分品类TOP10中,中式简(快)餐、饮品、烘焙甜品、日式料理独占四席, 通过丰富的餐饮增强客群黏性,已成印象城客流表现持续优异的底层密码之一 。

2021年9月30日印力汇德隆杭州奥体印象城开业,首日客流量突破18.6万人次,总销售额达3960万元。

商场共引入超300家的全业态品牌,其中包括:

☞以“独特性+最优质”的招商标准,引进山姆会员商店杭州旗舰店、Meland Club杭州首店浙江首家形象旗舰店、双巨幕杜比+球幕CGV等强势主力店。

☞100+餐饮品牌,如酒吞、尚一汤、好利来、寿司沼津港、点都德、南京大牌档、上房火锅、家府潮汕、新旺茶餐厅、一绪、陈记烧鹅、御牛道、厚贞等,堪称航空母舰级配置。

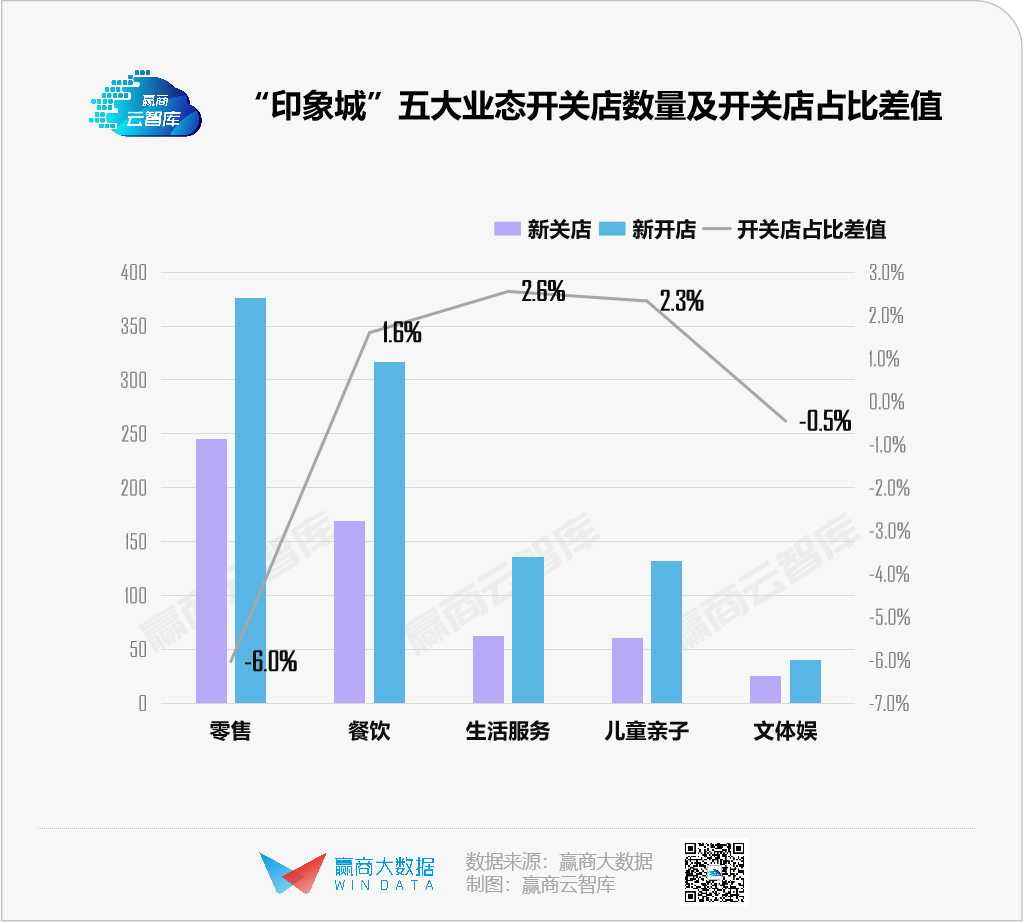

业态调改:零售呈现下行,餐饮/生活服务/儿童亲子调入力度加大

2021年,印象城系列mall各业态整体开关店比1.78,其中莘庄维璟印象城大幅调改焕新,新开店品牌达200多家。

五大业态中,零售开关店占比差值为负,呈现下行;餐饮、生活服务、儿童亲子开关店占比差值为正,调入力度加大。

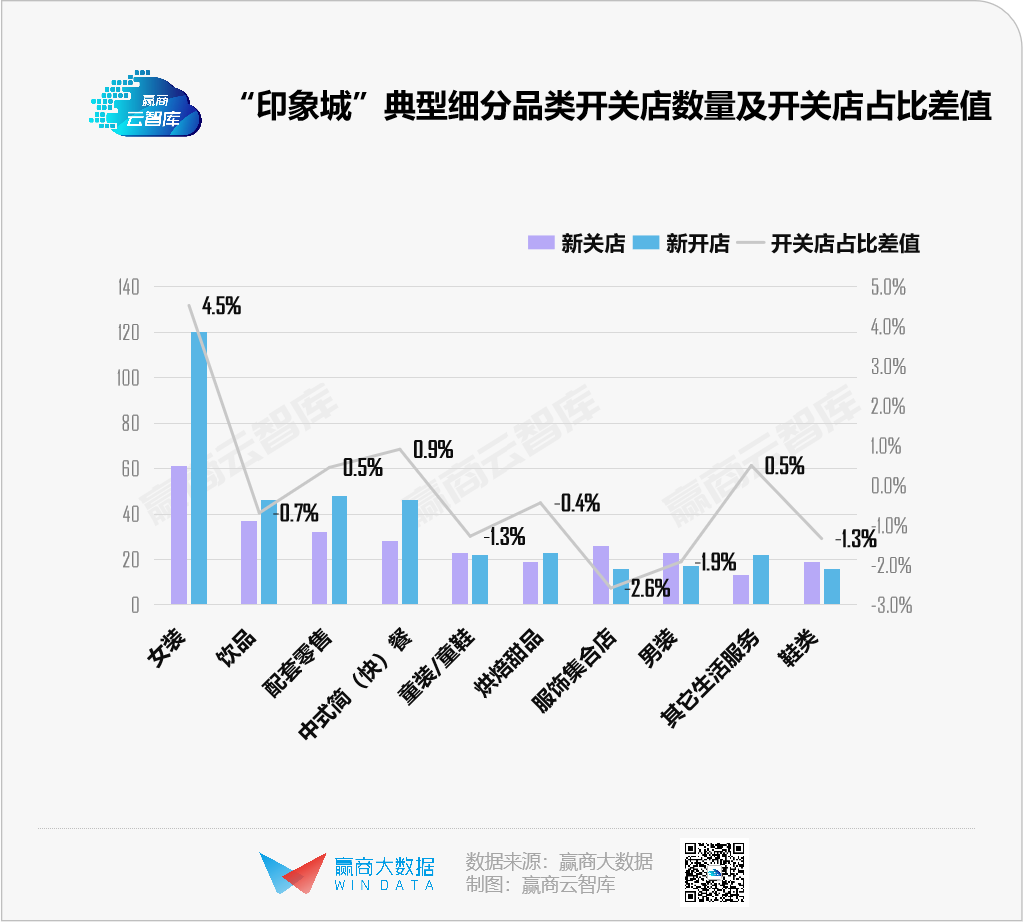

零售

新开大批女装;传统服饰集合店、男装、运动装、鞋类均收缩;美妆护理、家居亦不受青睐;潮流数码关注度走高。

餐饮

偏爱中式简(快)餐、日式料理、特色火锅等;中式正餐、韩式料理、饮品遭洗牌。

儿童亲子/生活服务/文体娱

收缩童装/童鞋,以及酒吧、VR体验馆等娱乐体验;加码新型儿童游乐园、科技教育、密室逃脱、餐吧等。

2021年,杭州金沙印象城客流同比增长47.8%,销售同比提升76.0%。其创新调改重点放在4F,打造两大街区,改造后坪效达到1500元/㎡/天。

☞造“古着”街区,引入新兴服饰集合店品牌,如少女心爆棚的Twins Vintage、古董服饰礼多中古Ledo Vintage、集多种小众原创服饰的 KiKi Vintage等品牌。

☞开出“第一回合”电玩城,引入了第一回合、贰麻酒馆、红跑车、西町村屋等知名品牌,涵盖时尚网红餐饮、潮流电子等多元业态。

02

龙湖天街:中产家庭游逛、遛娃全场景“基地”

2021年,龙湖“天街”总租金收入77.57亿元,同比上涨40.8%,整体出租率97.3%。单项目看, 重庆时代天街(I期+II期+III期)、重庆北城天街、北京长楹天街 分别以7.75亿元、5.49亿元、5.21亿元,霸榜集团租金收入前三。

◎ 2021年“龙湖天街”部分商场租金收入(不含税)

作为龙湖集团旗下的区域型购物中心, “天街”系列面向中等收入新兴家庭,是集购物、餐饮、休闲、娱乐等多业态的一站式商业综合体 。

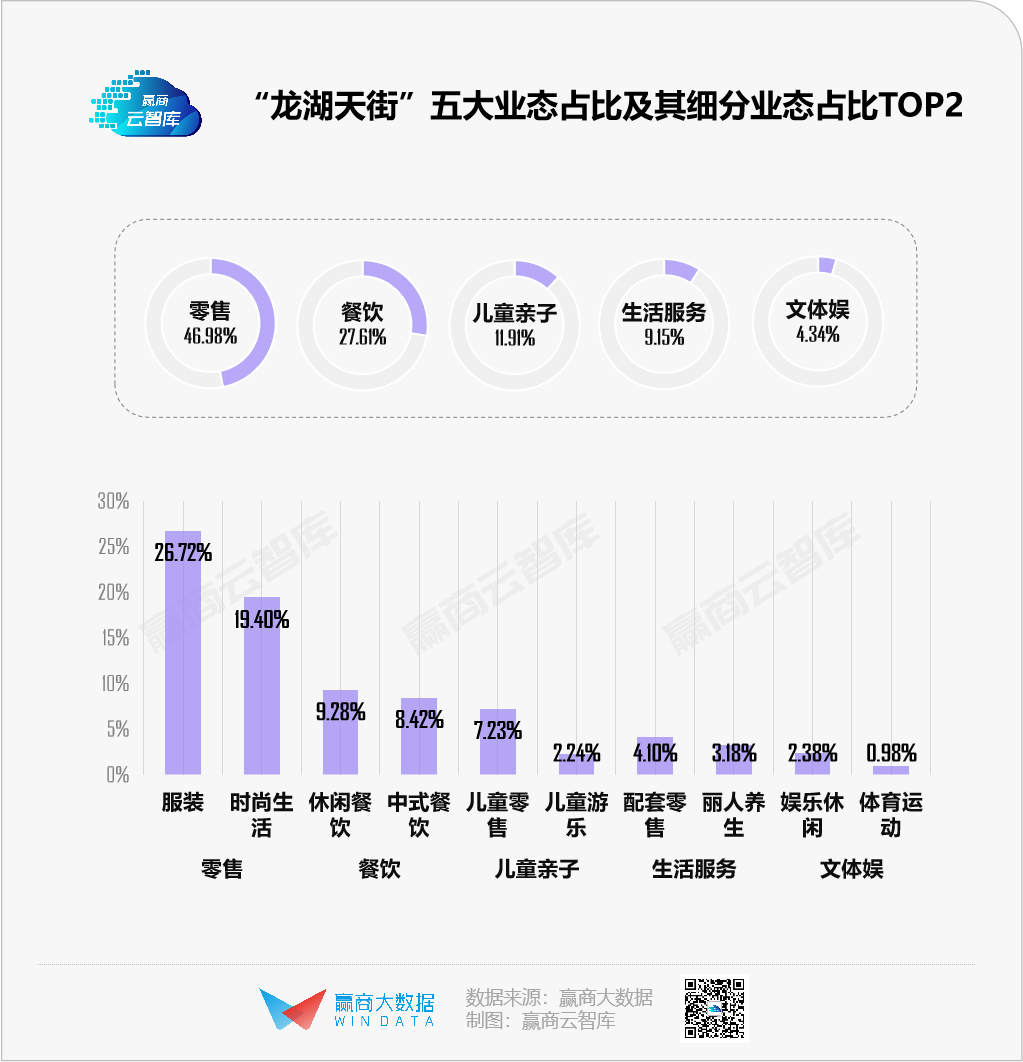

业态组合:零售、儿童亲子占比高于样本平均线,有意加码中餐

龙湖天街系列Mal l 零售、儿童亲子、生活服务 业态占比高于样本产品线Mall平均水平; 餐饮、文体娱 占比相对较低。

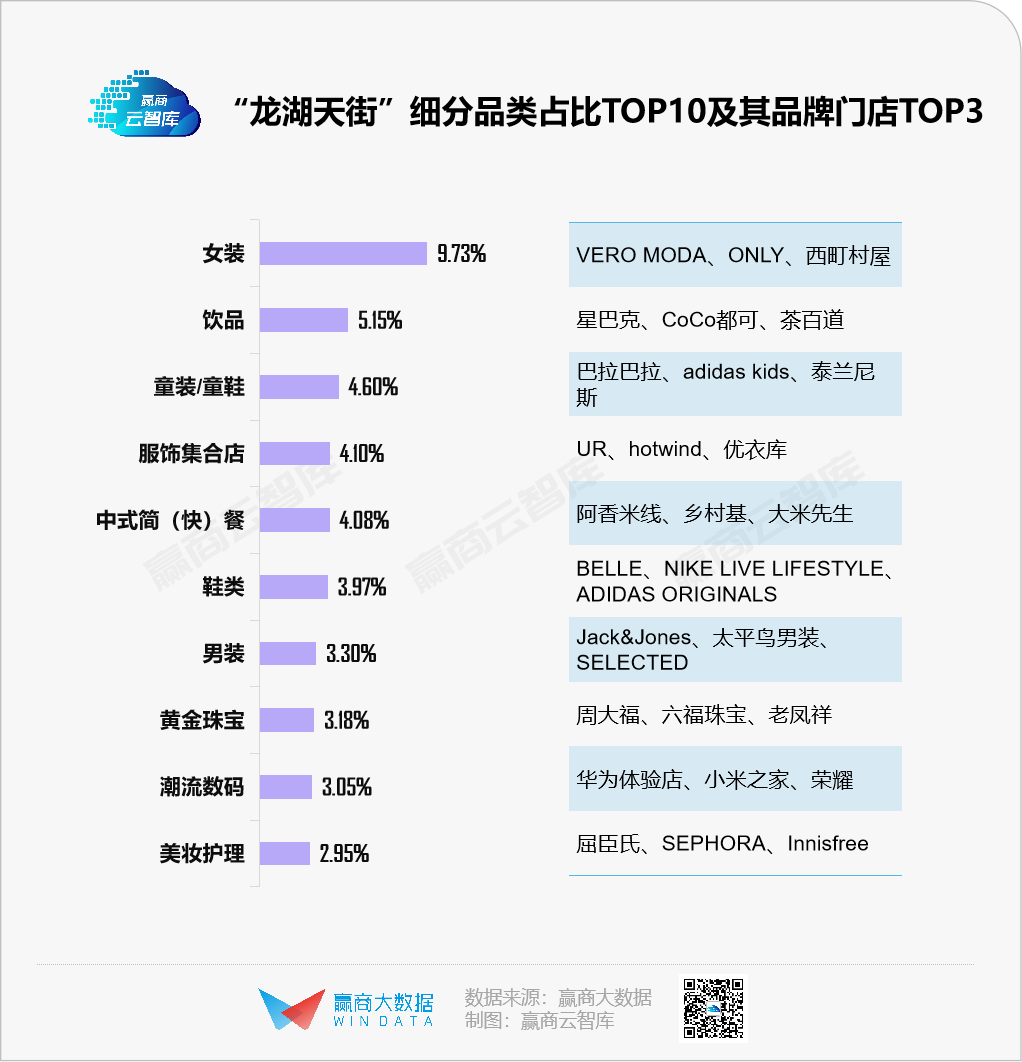

细分来看,天街系青睐引进 服装、儿童零售、儿童游乐、丽人养生、娱乐休闲 等业态,一站式满足中产家庭群体的购物、遛娃、休闲生活等场景需求。

值得注意的是, 2021年新开业天街系项目中,餐饮、儿童亲子占比均有所提升,其余业态则稍显下降。 其中,中式餐饮、儿童零售的加码最为明显,说明其 正在强化餐饮业态竞争力、持续提升儿童零售地位 。

龙湖天街占比较高的品类中,服装类占5个,时尚生活类占3个,这些零售品类承租能力强,对销售额贡献高;而餐饮则以高频的饮品、刚需的中式简(快)餐为重点。

武汉江宸天街2021年6月19日亮相,开业两天总客流量47.5万人,总销售额达3555万元,汇集了国内外近290家品牌,整体招商率达98%,品牌同步开业率突破98%。

☞零售汇集SEPHORA、TOMMY HILFIGER、DKNY、LACOSTE、AIGLE、NAUTICA、VETEMENTS、Champion、MLB、XLARGE、中国李宁等众多品牌形象店及旗舰店,打造社交潮流集散地;

☞引入众多华中或武汉首进的知名品牌:龙小湖世界、万象影城、BravoYH Plus、十点书店、生如夏花泰式海鲜火锅、鼎豐放题日料、鱼小妖意境餐厅等,涵盖多元体验业态。

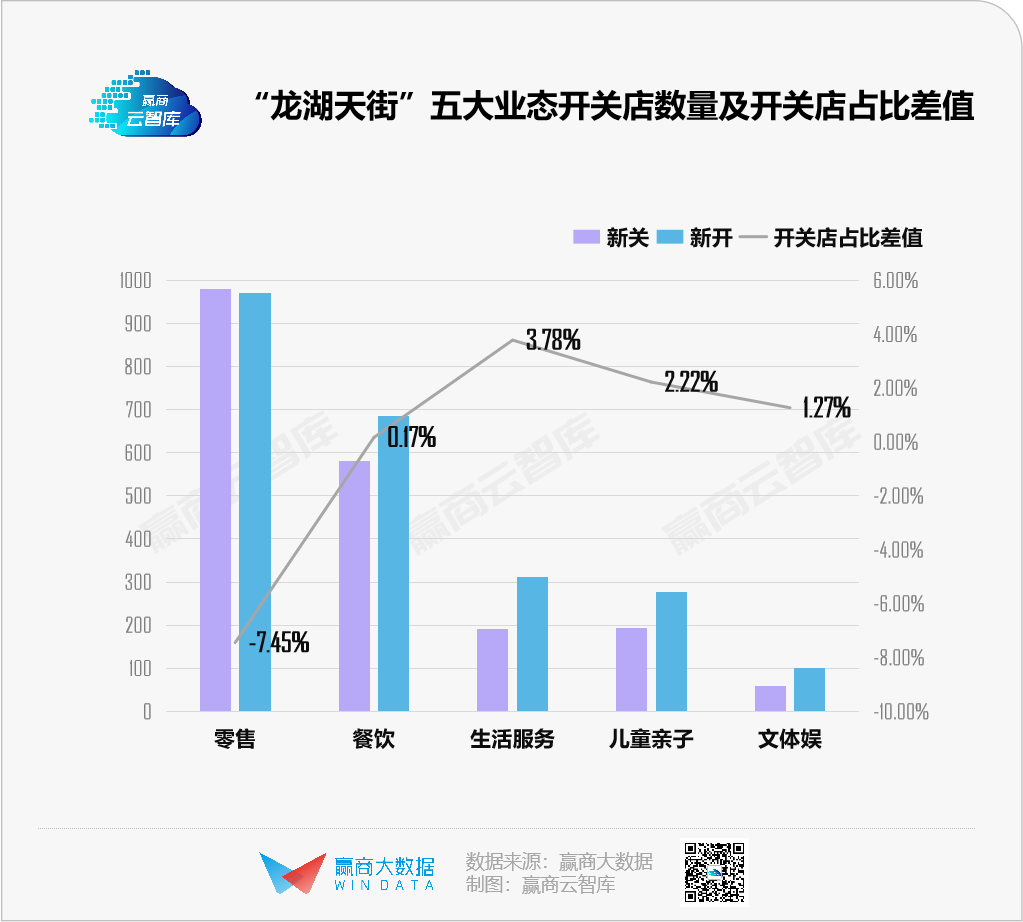

业态调改:零售业态明显下行,大打“体验牌”

2021年,龙湖天街各业态整体开关店比1.17;龙湖重庆时代天街、龙湖北京长楹天街均有大幅调改。五大业态中,零售业态明显下行;其余各业态开关店占比差值为正,可见龙湖正 大力打响“体验”牌 。

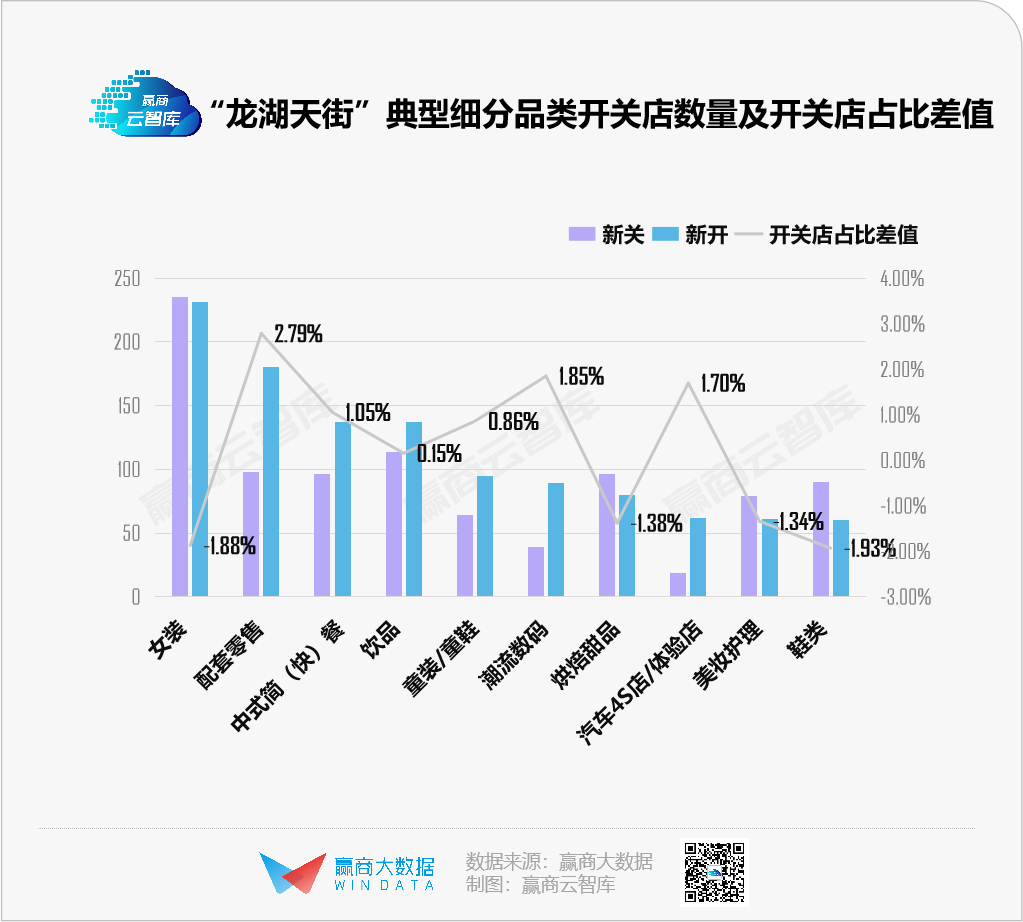

零售

缩减鞋类、女装、服饰集合店、男装等服装品类;美妆护理、家居亦趋于收缩;潮流数码、汽车4S店、童装/童鞋、特体装受欢迎。

餐饮

烘焙甜品、川式火锅下行,加码中式简(快)餐、日式料理、酒吧等。

儿童亲子/生活服务/文体娱

加码各式儿童游乐、VR体验馆,以及美容spa、瑜伽馆等。

龙湖北京长楹天街2021全年450+品牌升级调整,日均客流恢复至疫情前,出租率回升至100%。

疫情之后,调改思路主要围绕客群提质、品牌升级、业态补充、冷区去化四方面展开:

☞新增米其林、黑珍珠等口碑餐饮,如萃华楼、苏帮袁、雁舍、蔡澜等,补位泰国菜、湘菜、淮扬菜等异域菜系,满足周边高品质消费者社交、商务、尝鲜需求。

☞牢牢守住亲子客群,增加儿童时装QIMOO、体验式亲子餐厅Meland café等;教培方面填补了缺失业态,如飞灵街舞、汉翔书法、中音阶梯等,打造儿童素质教育全新空间。

☞东区3层末端,焕新定位为“轻舞飞扬”,集潮流服饰、密室逃脱、撸猫馆、VR体验、电玩、体验式餐厅等为一体,为年轻人提供娱乐体验。

☞新添加了欢乐口腔等小型医疗业态,以及G·Steps街舞社、Super Monkey等运动业态,引领阳光健康的生活方式。

03

大悦城

“时尚力”爆棚,紧追年轻潮流与“她经济”

2021年大悦城内地9个商场租金收入录得27.66亿元,同比增长16.2%。

其中,北京朝阳大悦城和北京西单大悦城一如既往吸金,分别收租6.74亿元和6.7亿元。

大悦城城市综合体以“年轻、时尚、潮流、品位”为品牌内涵,定位“18-35岁新兴中产阶级客群”,赋予产品青年文化属性。

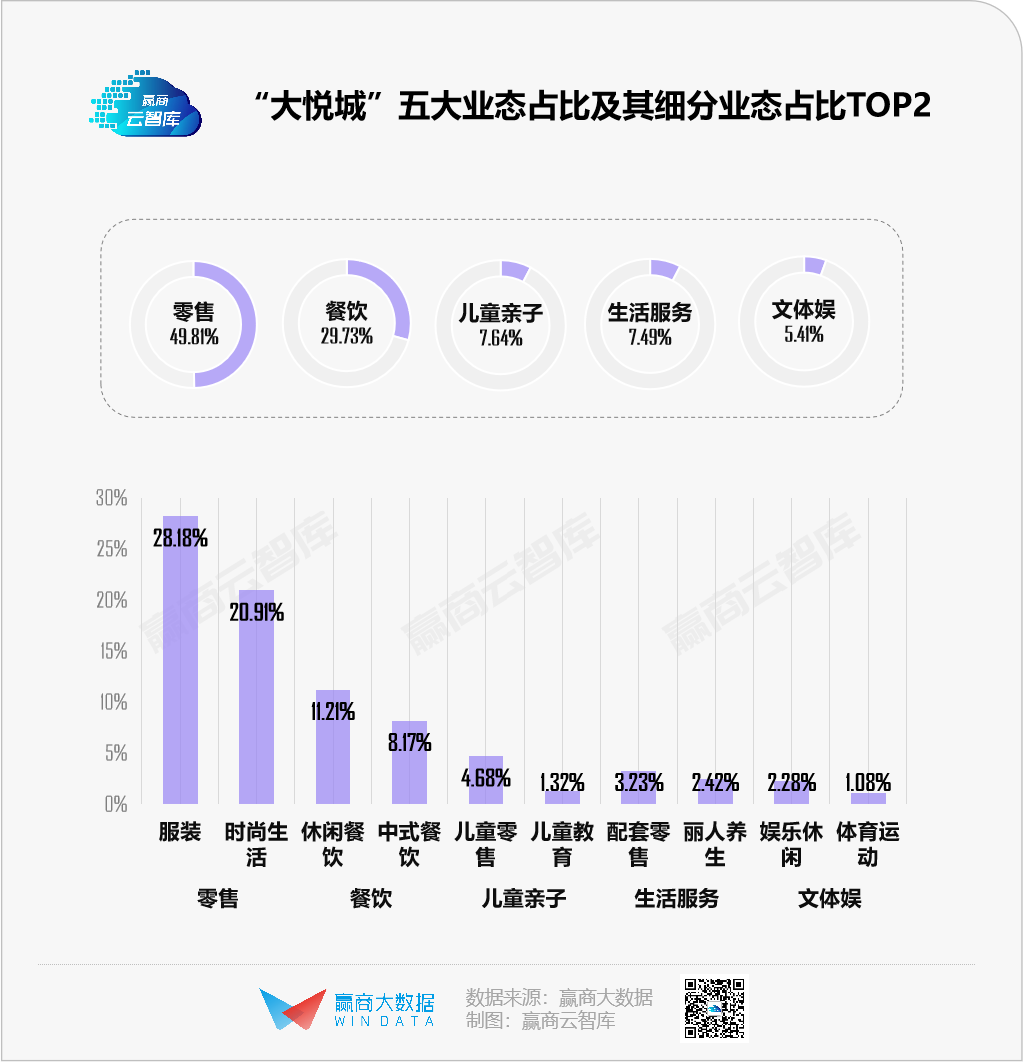

业态组合:服装、时尚生活、休闲餐饮占比高,少儿童亲子业态

整体上看,大悦城系列Mall零售、餐饮、文体娱业态占比均高于样本产品线Mall平均水平;而儿童亲子、生活服务均为最低。

具体到各细分业态,大悦城系 服装、时尚生活、休闲餐饮占比较突出 ,一方面紧扣年轻、潮流项目定位,同时也是其强招商营运能力的体现。

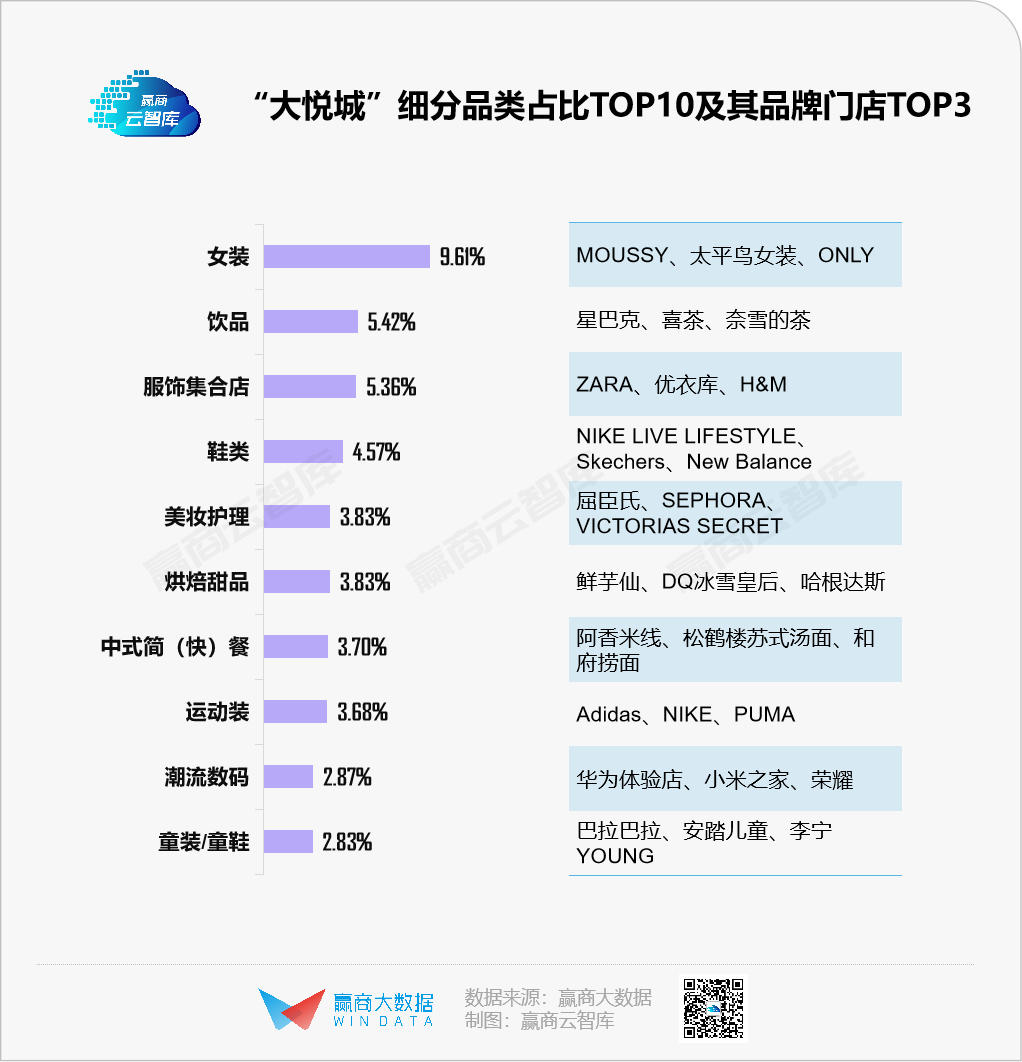

由细分品类占比TOP10可见,大悦城系 注重满足年轻客群购物、社交需求 ,与“她经济”相关的女装、美妆,以及下午茶场景的饮品、烘焙甜品等占比较高。

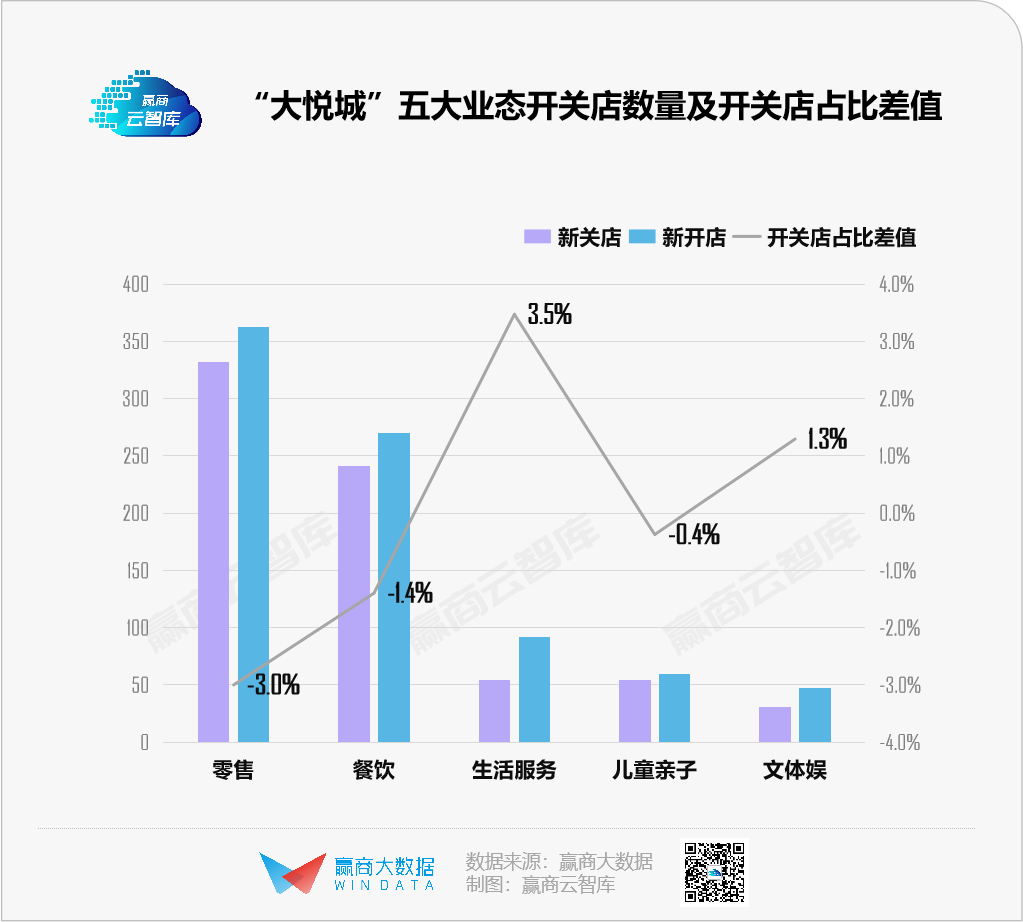

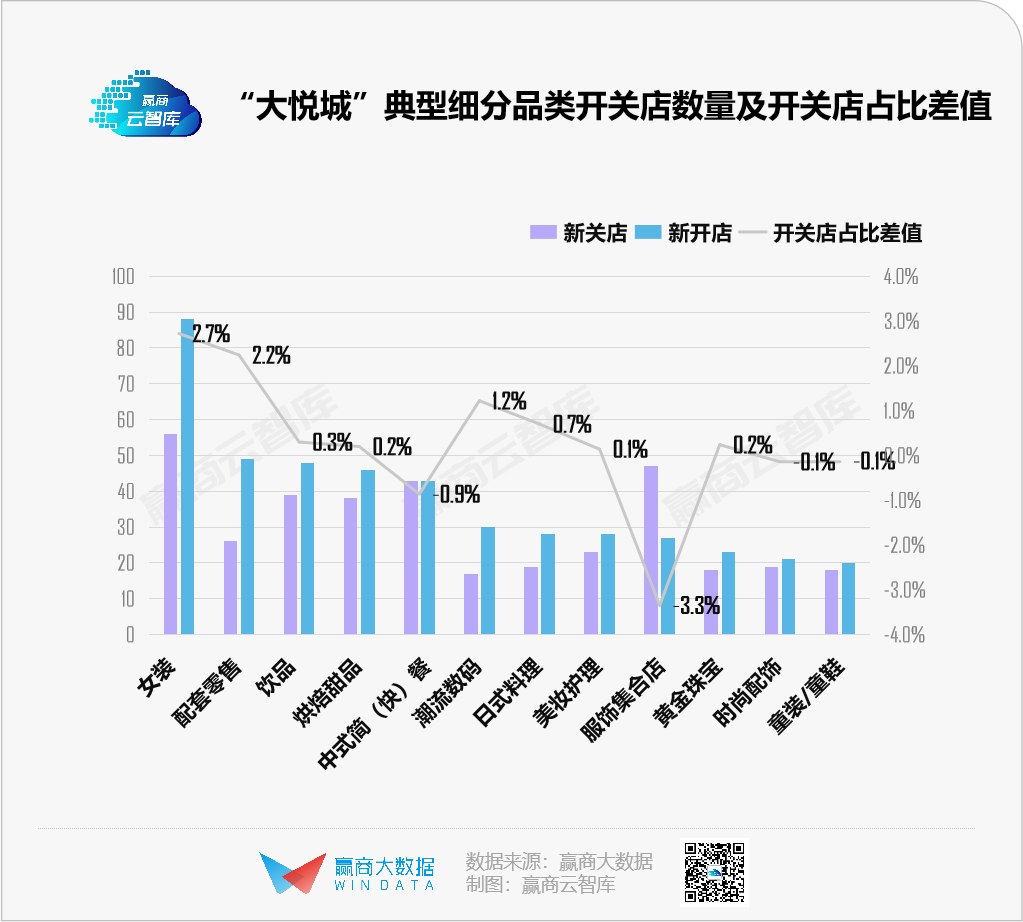

业态调改:零售/餐饮拓店力度不足,生活服务/文体娱势头较强

2021年,大悦城各业态整体开关店比1.17,五大业态新开店数量均大于新关店,招商趋势向好,品牌商拓店需求旺盛。

其中,零售、餐饮业态开关店占比差值均为负,拓店力度相对不足;生活服务、文体娱势头较强,说明大悦城对这两类体验业态关注度有所提升。

零售

女装抢眼,是新开店最多的品类;服饰集合店、男装、鞋类比例明显收缩;美妆护理、潮流数码、配套零售、家电厨卫、汽车4S店等上行。

餐饮

加码饮品、烘焙甜品、日式料理、川菜;中式简(快)餐呈现下行。

儿童亲子/生活服务/文体娱

儿童运动馆、美发、健身会所,相对受关注;美容spa、母婴童用品等,不断缩减。

成都大悦城于2021年迎来6周年升级调改,全年调整品牌超120家,为大悦城系调整幅度最大的项目。

☞营造精品化氛围,1F引进CHANEL、DIOR、LANCOME、GIVENCHY、POLA等高化品牌精品店,并引入SPA房高端护肤体验;更新了20余家女装品牌。

☞针对商务人群宴请需求,引入温野菜、大渔铁板烧、杨记隆府、眉州东坡等正餐品牌,并在下沉广场引入COMMUNE、蓝蛙(城西首店)、La Meat良木缘(良木缘定制店)等餐酒业态品牌,组成公园沉浸餐饮组团,形成全时段多元化场景。

04

凯德MALL/广场

偏爱刚需餐饮、生活服务,服务周边社区

凯德中国信托2021财年各项核心数据同比大幅提升,其中净物业收入2.504亿新元,同比增长85.2%,创该信托自2006年上市以来历年最高。

凯德广场·雨花亭 2021年完成第一阶段AEI(资产提升计划),月租金收入增加超40%; 凯德MALL·望京 计划今年三季度完成AEI,预计改造后租金收益翻一番。

凯德MALL/凯德广场,是凯德集团旗下 多元购物中心品牌,定位于“家庭型生活消费目的地”,提供多种生活方式品牌,满足消费者在购物、餐饮、休闲娱乐及生活服务等方面的需求 。

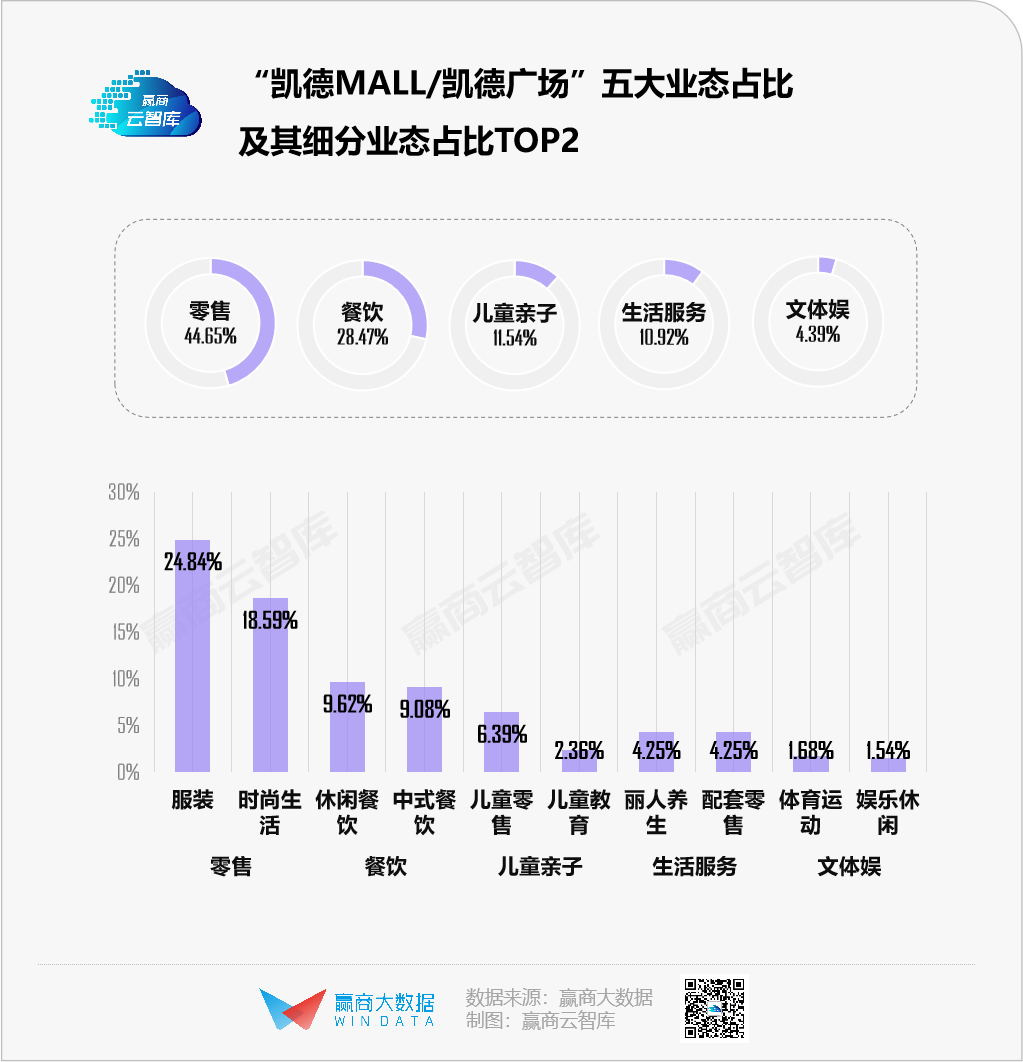

业态组合:瞄准周边社区、家庭群体,儿童亲子、生活服务占比较高

凯德MALL/凯德广场系列的零售、餐饮、文体娱业态占比与样本产品线MALL相比无明显差异,而 儿童亲子、生活服务占比相对较高 ,表明其更偏向于服务周边社区、家庭群体。据赢商大数据监测,凯德MALL/凯德广场系列已开业购物中心近7成布局于区域型商圈。

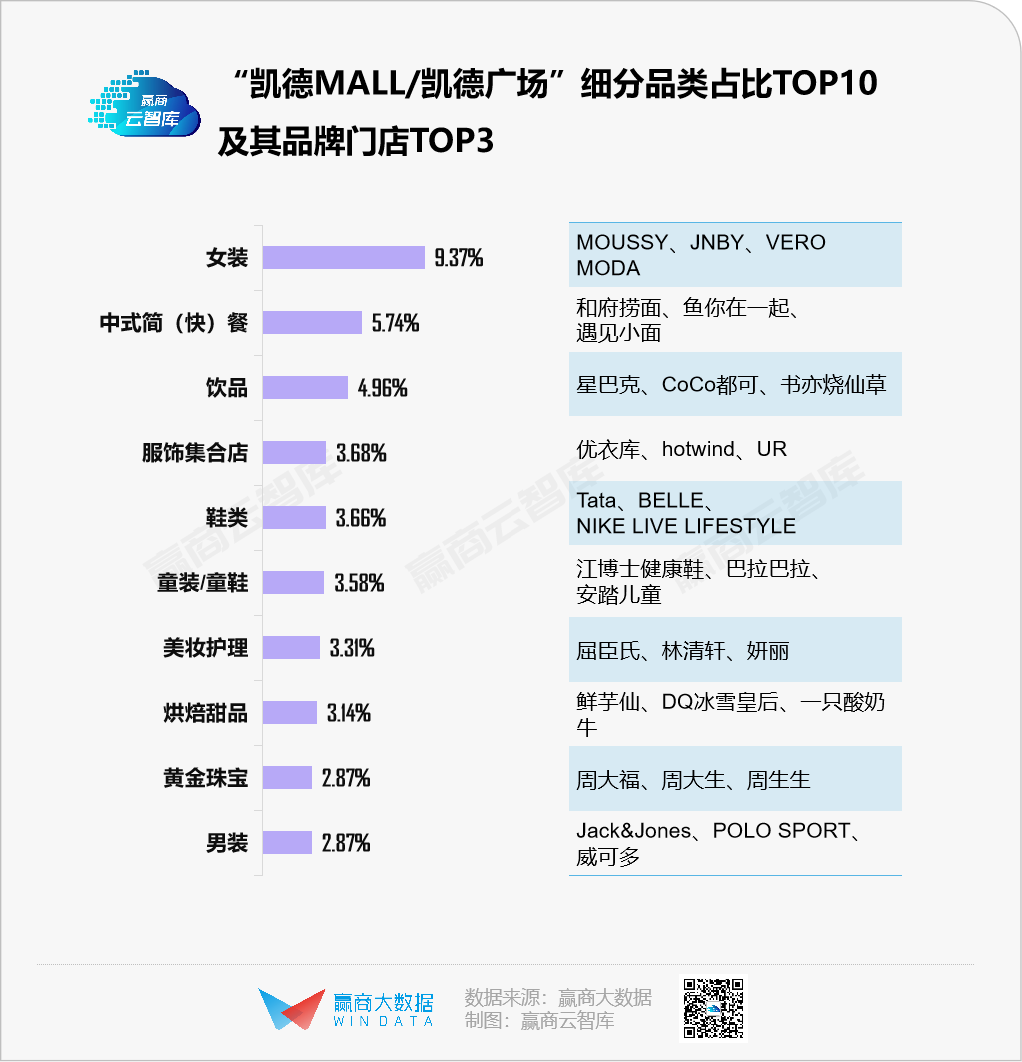

凯德MALL/凯德广场细分品类占比TOP10中,女装、男装、童装/童鞋等6个主要零售细分品类均在列, 美妆护理 占比较突出;

餐饮方面,饮品占比相对低,而 中式简(快)餐 为样本产品线MALL中最高,趋于满足日常生活需求,为周边居民提供常逛常新的消费场所。

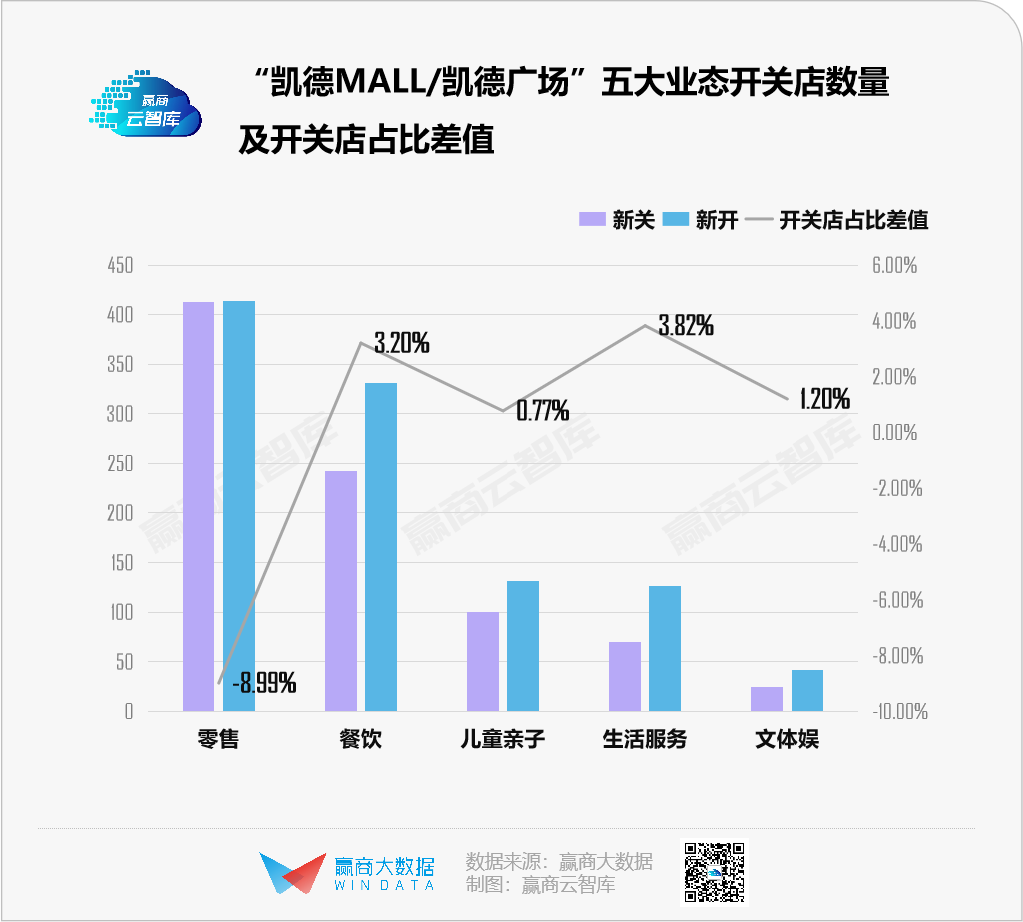

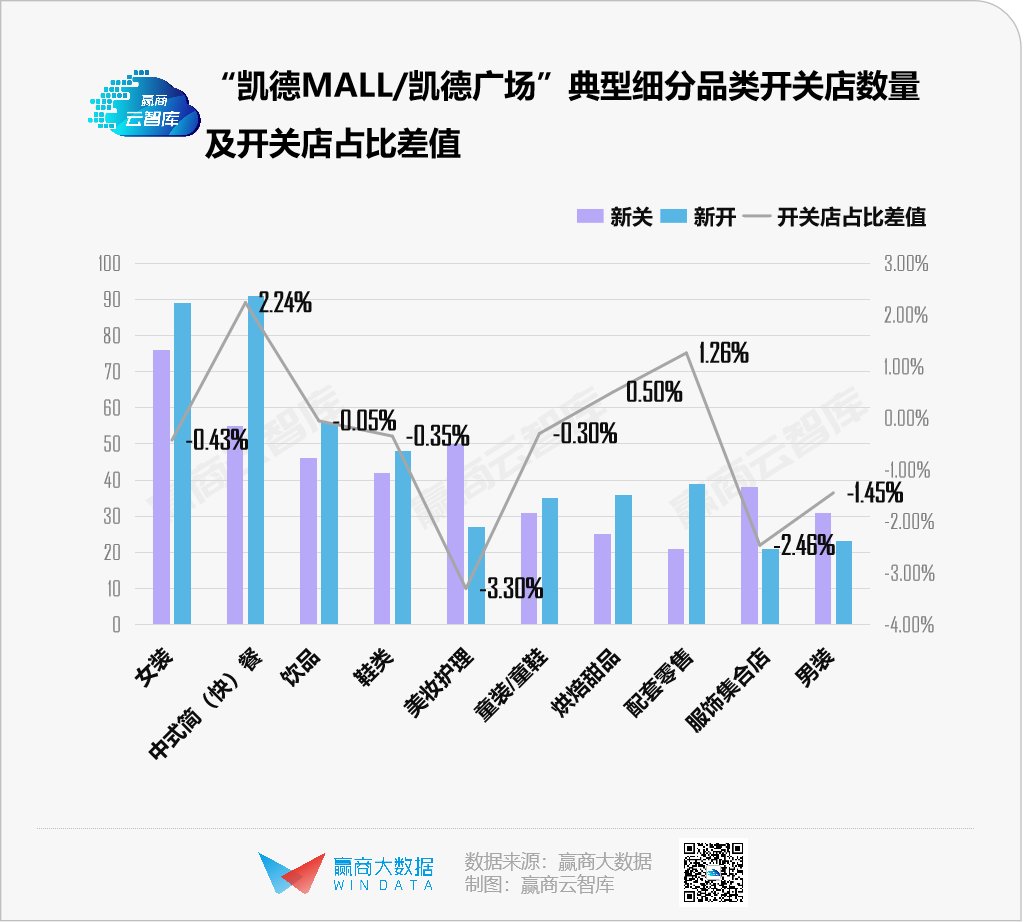

业态调改:零售缩水,餐饮、生活服务最突出

2021年,凯德MALL/凯德广场各业态整体开关店比1.90;旗下项目均有不同程度品牌调整。除零售业态,其余业态均明显上行, 餐饮、生活服务表现最突出 。

零售

美妆护理、服饰集合店、家居加速洗牌;运动装、汽车4S店小幅上行;

餐饮

中式简(快)餐热度高;积极引进烘焙甜品、日式料理;

儿童亲子/生活服务/文体娱

儿童游乐园、才艺培训、儿童理发等儿童体验品类均呈现增长态势,热衷美容美发、宠物馆等各式生活服务,健身会所、瑜伽馆亦有不少新店。

广州凯德广场·云尚持续引入特色餐饮、时尚零售品牌,不断带来消费体验新鲜感,打造国际化、潮流时尚、健康精致的生活态度。

☞餐饮:2021年8月,与B站热门IP联名的美食街区“MADE BY BILIBILI 次元食空”入驻了超30家全新美食品牌,如池奈日式咖喱蛋包饭广州首店、陈添记鱼皮、九龙冰室新概念店等。

其他楼层也新引进了蔡澜港式点心、椰宴、凑凑火锅、摩打食堂、榕意、等白云区首店。

☞零售:荟聚周生生旗下全新品牌“MINTYGREEN”广州首店、谢瑞麟旗下时尚品牌TSL TOSI广州白云首店、周大福、SEPHORA丝芙兰、TOP TOY、POPMART、蔚来空间等。

☞还引进了意施精准塑形普拉提、HIMO KIDS海马体儿童、腾讯视频好时光等生活服务及娱乐体验,满足顾客的多元化需求。

◎凯德广场·云尚B站热门IP联名美食街区

05

爱琴海购物公园

发力特色体验,强化“微度假”标签

2021年爱琴海陆续开出10座爱琴海购物公园,其中7个项目于12月亮相。截止2021年12月31日,爱琴海在经营项目已超30座。

由爱琴海集团呈现的爱琴海购物公园,是 以公园场景定义的新型购物空间,契合都市家庭人群对于情感、文化、生态场景的新需求,重构商业空间,连接优质生活方式、品牌与消费者,提供全新的假日生活体验 。

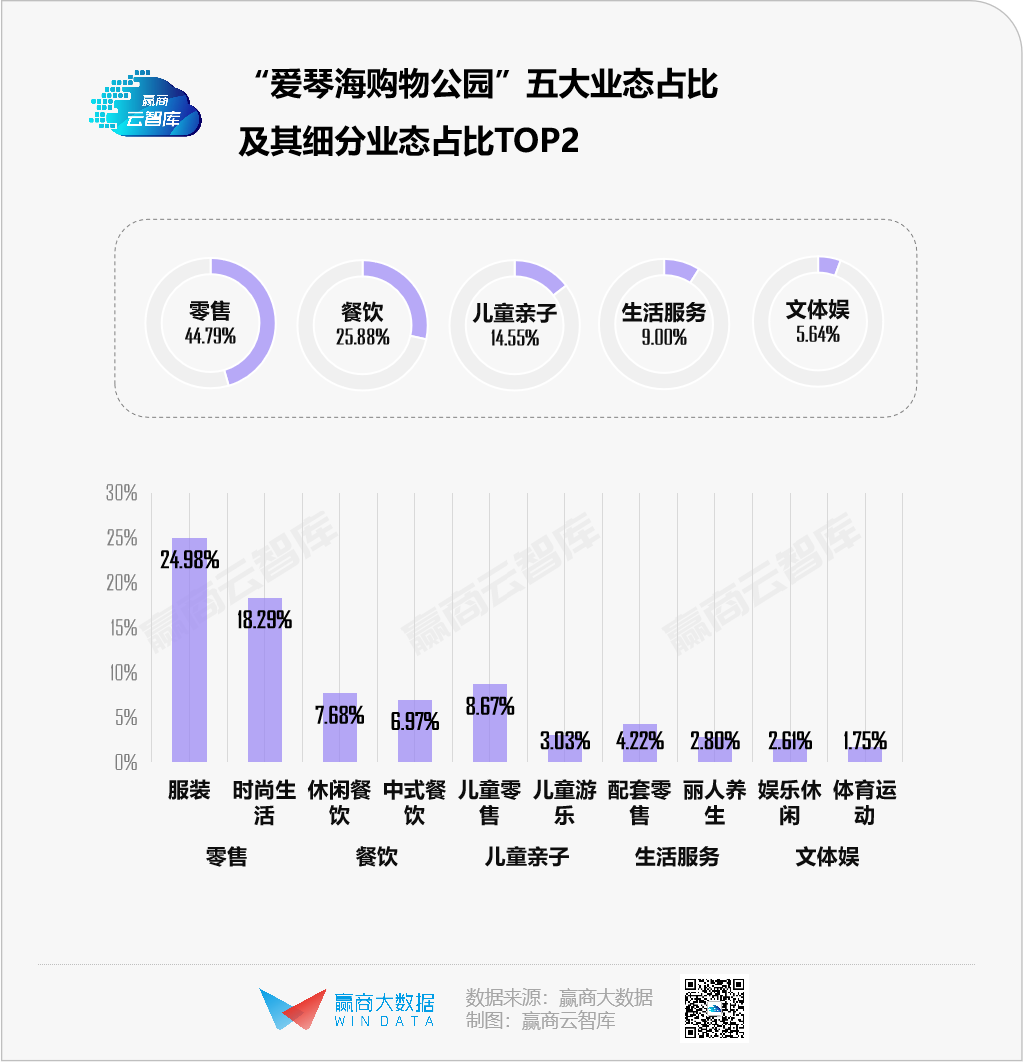

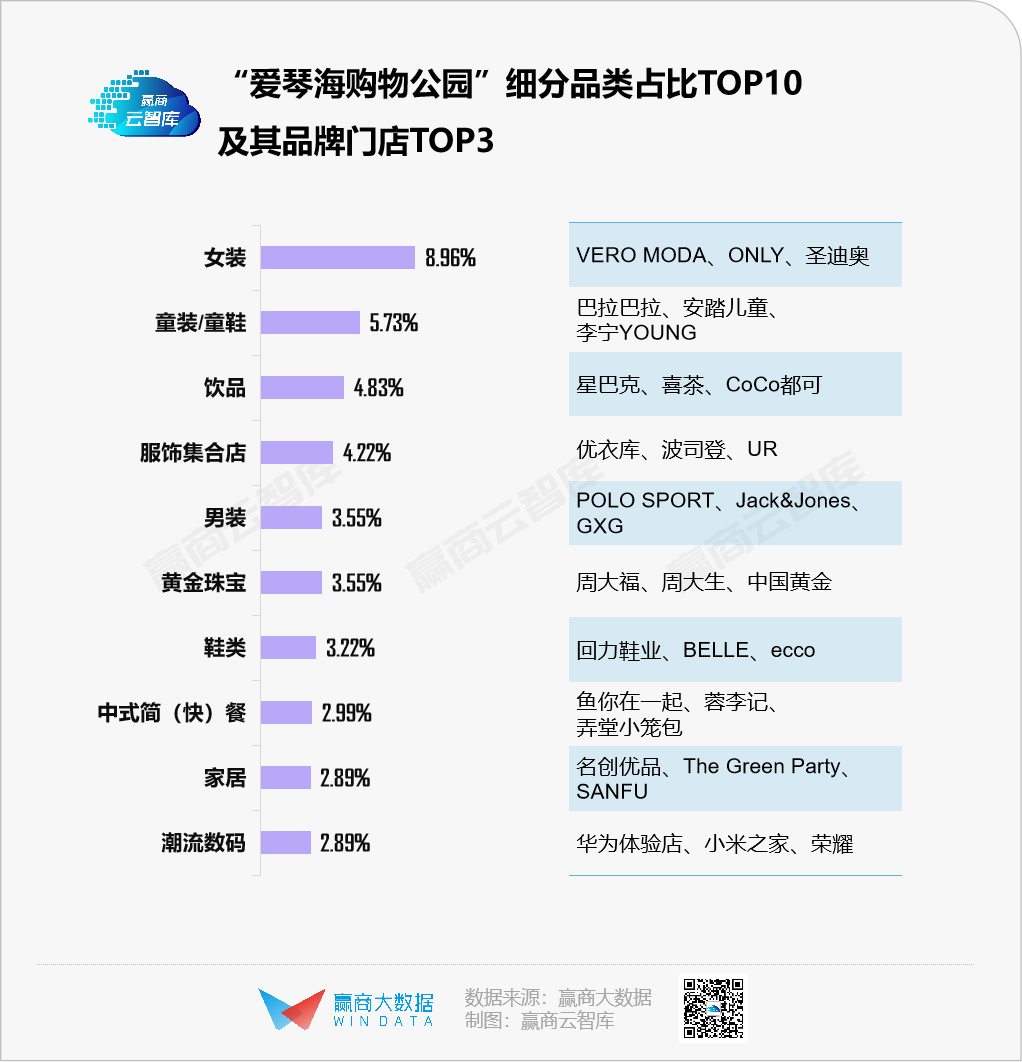

业态组合:儿童亲子、文体娱业态占比样本MALL最高

爱琴海购物公园系列的 儿童亲子、文体娱业态 占比均为样本产品线MALL中最高,餐饮为最低,而零售、生活服务亦相对低,打造都市“微度假”场景。

细分业态中, 儿童零售、儿童游乐、娱乐休闲、体育运动 占比均高于其余样本产品线MALL;休闲餐饮、中式餐饮占比相对较低,但火锅、复合餐饮、餐吧受欢迎。可以看出,爱琴海购物公园 着重打“亲子”牌、“游乐”牌,积极发展特色体验业态 。

爱琴海购物公园细分品类占比TOP10中, 零售独占8席 ,其中 童装、男装、黄金珠宝 均为样本产品线MALL中最高,女装相对低。

此外,超市、百货,以及汽车4S店等占比较高,而IP主题店、箱包皮具、时尚配饰等新潮时尚品类占比相对低,说明其更 侧重于发展零售大品类,对于小众细分领域涉足较少 。

爱琴海集团在慈溪地区打造的第二个大型商业项目,慈溪高新区爱琴海购物公园围绕“都市微度假”的全新概念进行空间设计及业态规划,2021年7月3日开业首日客流超20万,销售额981万元。

☞已进驻开业近100家知名品牌,涵盖超市、餐饮、零售、潮玩、教育、休闲运动以及娱乐体验等不同业态组合。

☞商场2层规划为儿童家庭娱乐综合区,商场3层打造慈溪首个24小时夜场经济街区。

☞重磅打造两大特色主题IP:面积超过1万㎡的沃德·喜马拉雅冰雪世界位于5层,全天24小时飘雪设计,营造冰雪沉浸式体验;4万㎡的开心农场则将农业种植、体育运动、游玩娱乐等结合,为消费者提供田果采摘、烧烤露营、网红花海打卡等休闲方式。

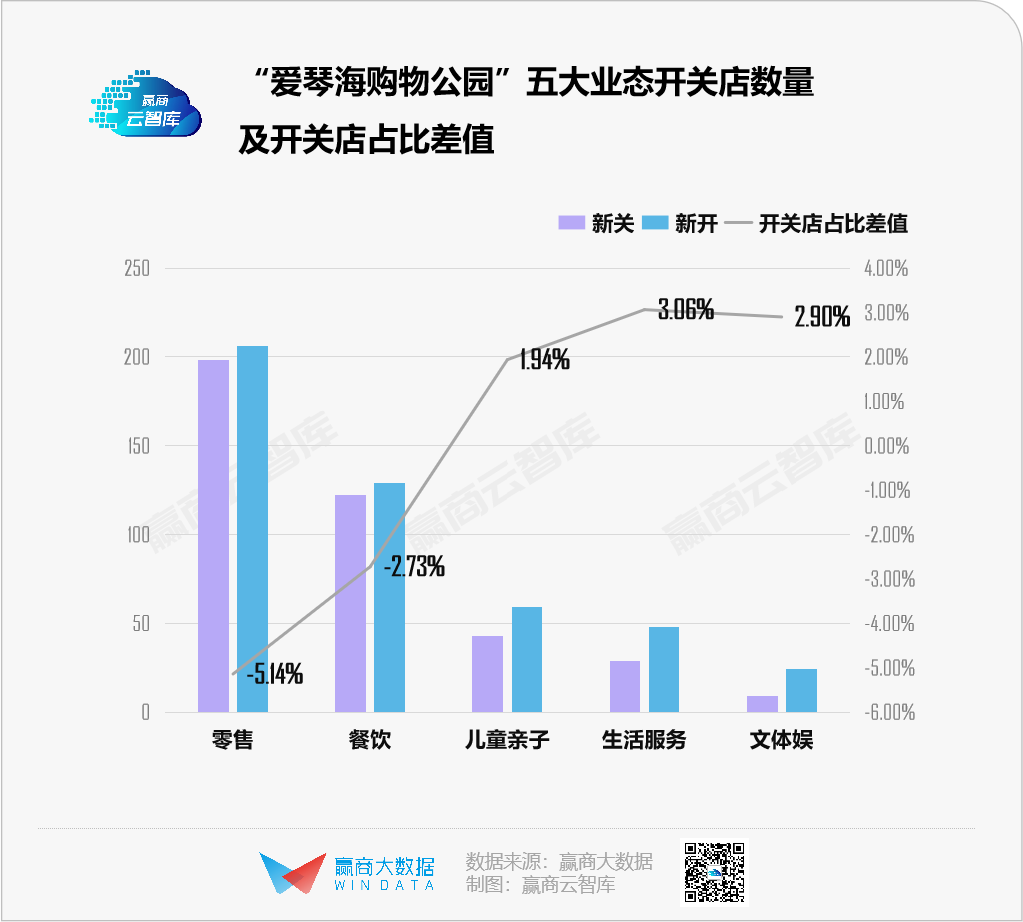

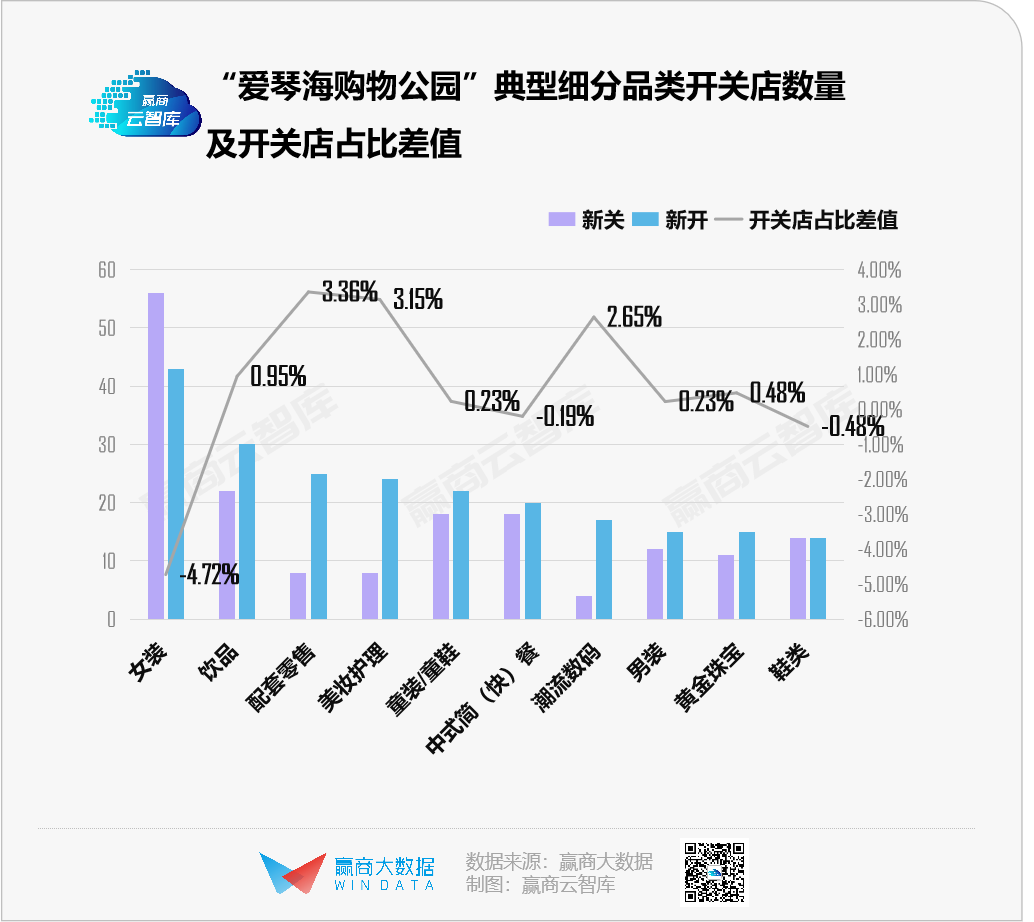

业态调改:零售、餐饮业拓展力度弱,儿童亲子、生活服务、文体娱上扬

2021年,爱琴海购物公园各业态整体开关店比1.16。零售、餐饮业态拓展力度稍弱;儿童亲子、生活服务、文体娱呈上扬态势, 不断发力体验类业态 。

零售

美妆护理、童装/童鞋、潮流数码,发展强劲;女装、服饰集合店、运动装等不断收缩。

餐饮

日式料理、饮品相对表现较好;西餐、烘焙甜品、火锅关注度走低。

儿童亲子/生活服务/文体娱

儿童游乐园、VR体验馆、球馆、密室逃脱、射箭馆等百花齐放。

2019年9月开业的昆明瑞鼎城爱琴海购物公园,持续深耕体验业态,打造独家创新内容的新消费场景。如:

2021年新引进“今日攀岩馆”,与卡通尼联手将“水上乐园”升级呈现,梦星球亲子V乐园(维京海盗主题园)等。

以上,不难看出,在中档、大众化相似定位之下,各产品线有相似之处,如:零售业态占比均在4成以上,但趋于下行 (开关店占比差值<0) ,表明行业正发生深刻变化—— 零售业态仍处于重要地位,但收缩态势较明显;大打体验牌,以突出线下独有的、无法被线上渠道所取代的优势 。

当然,由于锁定的具体客群不同,各产品线的业态打法呈现出不同的特征,从而营造出多元的消费场景,反映行业仍然充满多样性与活力。

那么, 万象城、恒隆广场、来福士广场 等定位高档的产品线们又有怎样的特征?在“ 连锁购物中心产品线业态研究(下篇) ”中,赢商云智库继续揭晓!

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)

时间地点:2022年7月13-14日丨广州南丰朗豪酒店

商务洽谈/媒体合作/咨询热线:020-37128283