西方快时尚品牌退场中国:「灵魂流水线」上的能力迁移

分析师)Valerie Lin

微信公众号)yuanqicapital

核心内容

1、电商发展进程的滞后性与中西方线上消费文化差异使西方传统快时尚品牌面对社交零售渠道增量“后知后觉”。

2、快时尚品牌催生“灵魂制造产业”,IP工业化使艺术家成为位于产业链上游的“供应商”。

3、西方快时尚巨头高端产品线及生活方式品牌在中国尚有成长空间,H&M在新兴市场寻找增量。

继H&M于6月24日关闭其位于上海的淮海中路旗舰店后,ZARA母公司Inditex旗下Bershka、Pull&Bear、Stradivarius发布天猫旗舰店闭店公告。早在2021年1月,Inditex已宣布将关闭上述三个子品牌在华所有实体门店。

2021年第二季度,或受中国消费者抵制、天猫疑似闭店等影响,H&M在华市场销量分别大跌23%和16%。

事实上,地缘政治因素或仅是该快时尚巨头在华市场衰退的催化剂。早在新冠疫情爆发之前,公司销售额增速已于2019年7、8月份开始放缓,从6月份12%的销售增长率下滑至6%。品牌“上新过度”加剧了该品牌的库存压力,这迫使H&M推行降价促销策略。

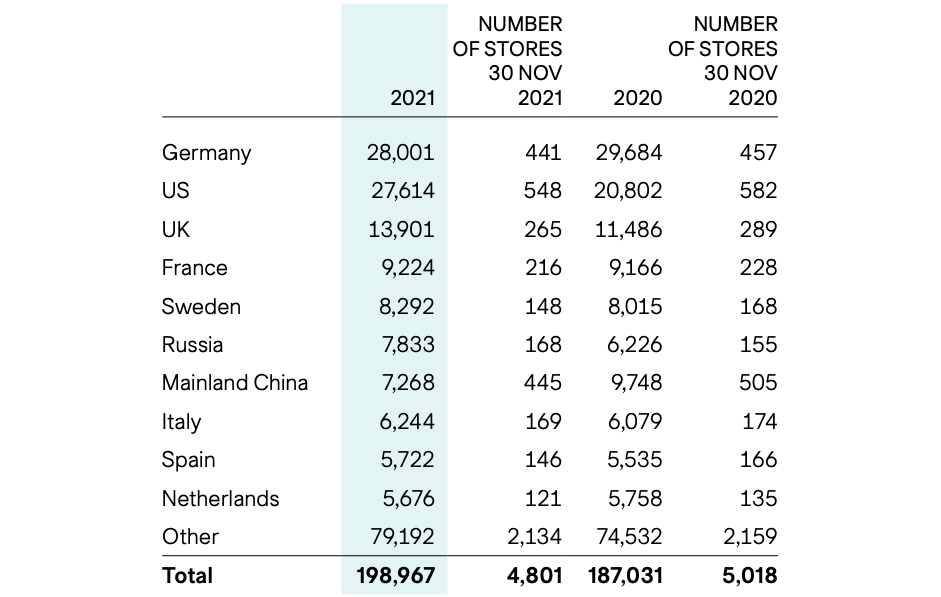

上新“过度”的原因在于品牌对消费者吸引力的下降。时至今日,清理积压库存仍被企业视为工作重点。于2020年1月任职集团CEO的Helena Helmersson在落实缩减门店数量策略之后,致力于减少折扣销售。1月28日,公司发布截至2021年11月30日的2021财报。报告数据显示,公司库存已从382.09亿瑞典克朗下降至373.06亿瑞典克朗。据悉,公司将进一步降低库存,其目标是将其缩减至年销售额的12%至14%,约合238亿至278亿瑞典克朗。

众所周知,快时尚商业模式之所以能够颠覆过去以传统零售商主导的鞋服市场,关键因素之一在于敏捷性,这包括其对时尚潮流精准快速的捕获能力。由此,高周转、低库存成为快时尚品牌的竞争壁垒。H&M面临库存积压困境,或意味着其作为快时尚品牌在潮流敏锐度方面已经丧失优势。

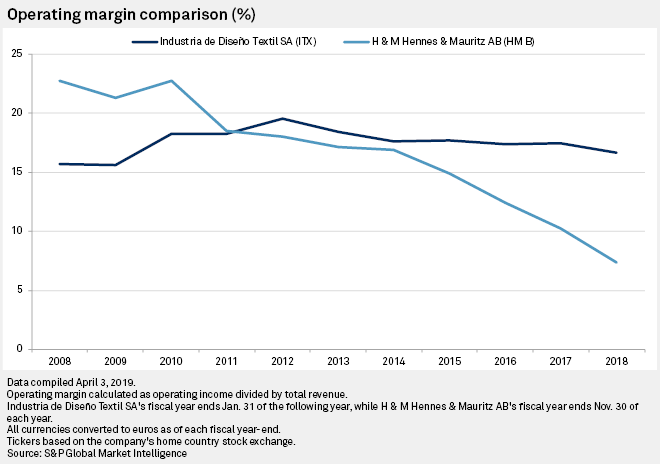

这或进一步削弱了该品牌的议价权。尽管瑞典快时尚巨头H&M不断蚕食西班牙快时尚竞争对手Inditex,营业利润率(Operating Margin),即企业支付原材料、运输和工资等费用后剩余的利润,能够解释后者如何连续多年领先于前者。

早在 2008 年,H&M利润率高达22.7%,远远超出Inditex的15.7%。然而,后者在2011年迎头赶上,除了2021年的15.4%和2020年的7.4%,这一数字在此后八年中保留在16.7%到19.5%之间。相比之下,H&M不断丧失议价权,其利润率在2018年已滑落至 7.4%,2020年更是跌至1.7%,该数字在2021年回复至7.7%。Helmersson表示,到2024年,H&M或将营业利润率提升至10%以上。

2008年-2018年Inditex以及H&M营业利润率(来源:S&P Global)

就全球市场而言,Inditex销售额已于2021年超过新馆疫情爆发前水平,并且利润猛增。根据Inditex于3月发布的2021年财报,Inditex收入同比增长36%至277亿欧元,净利润为32.4亿欧元,同比增长率高达193%。

如果H&M的衰退能够归咎于其远远逊色于Inditex的运营能力,那么业绩亮眼的Inditex旗下三大品牌为何在中国市场节节败退?H&M与Inditex相继闭店可能意味着,中国时尚赛道不再仅仅关乎两大快时尚巨头之间的竞争——中国时尚界正在谱写西方快时尚巨头以外的故事。

为什么H&M与Inditex不再契合中国市场时代需求,谁在瓜分西方传统快时尚在华市场?

复刻商业模式:中国快时尚品牌能力已超过西方品牌

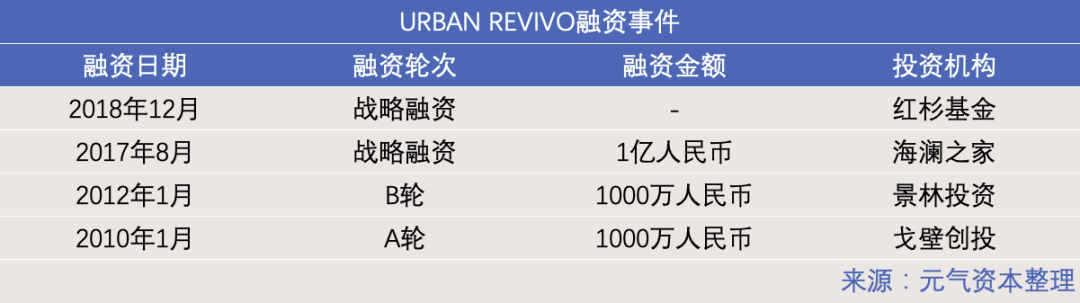

天猫近期公布的618榜单显示,本土快时尚品牌Urban Revivo已经超越UNIQLO成为该平台女装赛道最大赢家。女装品牌销量前三名分别为Urban Revivo,UNIQLO和MO&Co.,COS排名第七,而ZARA位列十二。

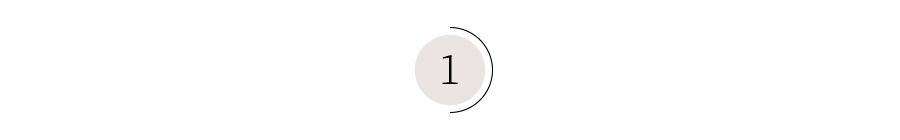

Urban Revivo历年融资事件(来源:元气资本)

本土品牌Urban Revivo和MO&Co.跻身前三意义重大。西方主要市场常年由H&M与Inditex旗下Zara割据,这一局面近年来被后来居上的实时时尚品牌SHEIN所颠覆。与之相对的是,除了H&M与Inditex,中国消费者对在西方市场举步维艰的日本快时尚品牌UNIQLO青睐有加。2022年,至少在女装赛道,Urban Revivo终于将UNIQLO挤下神坛。

值得注意的是,与UNIQLO品类布局不同,Urban Revivo在箱包配饰板块不乏努力。在天猫618店铺销量排行榜中,Urban Revivo在箱包赛道跻身前十,成为该品类TOP 20榜单中唯一一个快时尚女装品牌。

2022年各品类天猫618店铺销量排行榜单TOP 20(来源:天猫)

新馆疫情爆发前夕,在2019年天猫双11品牌成交金额排行榜TOP 10中,ZARA位列第九,MO&Co.紧随其后,而如今表现出众的Urban Revivo彼时无论在女装还是箱包鞋配品类中,都踪影难寻。

2019年各品类天猫双11店铺成交金额排行榜单TOP 10(来源:天猫)

以H&M与Inditex为代表的西方快时尚巨头制胜之道并非在于独特的审美或者文化意涵,而是在于商业模式。审美作为快时尚品牌“设计抄袭”这一标准化工业化流程的一部分,降低了中国企业复刻其商业模式的门槛。

此外,植根于中国使得本土消费品牌受益于中国卓越的供应链能力,而“本土生产本土消费”(Local for Local)则缩短了本土品牌较西方品牌的货物运输距离,从而降低了供应链成本。

据悉,为了确保对时尚潮流的捕捉能力,Urban Revivo设计开发团队超500人,并在伦敦建立了设计中心。此外,该品牌每年推出新款数量逾万个,产品生产周期通常约30至40天,快速反应订单能够将这一数字压缩至约10至15天。元气资本此前提到,“ZARA每年推出SKU多达到12000…与传统时装零售商长达近一年的生产周期不同,Zara每隔几周便推出新款式,H&M,Gap和Uniqlo等品牌在接下来的十年里追随它的脚步… ASOS、Boohoo、Fashion Nova 等D2C品牌将产品从设计到上架的周期缩短至2到3周…而实时时尚品牌SHEIN进一步将这一数字从3周缩短至3天(通常为5-7天)”。

这意味着,从设计到制造,相较于以Urban Revivo为首的中国本土快时尚品牌,西方快时尚品牌在敏捷性方面——快时尚商业模式的关键,已经毫无优势可言。

进入后疫情时代,在供应链不确定性方面的压倒性优势或是本土快时尚品牌表现出众的原因之一——本土品牌并非在供应链韧性方面远远超出海外品牌,而是受益于中国市场此前较全球其他地区更为稳定的疫情管控效果。

在2022年中国最新一轮的疫情爆发过程中,Urban Revivo与MO&Co.又受益于地理位置优势——二者总部与主要仓库均位于广州,这使得它们能够在总部位于江浙沪的女装品牌身处供应链困境时仍然得以实现稳步增长。

社交零售的崛起:从消费品牌到消费爆款,从快时尚到精品店

除了本土快时尚品牌,中国传统女装零售商的成功转型也使西方快时尚品牌受到挤兑。早在2019年,太平鸟PB已在天猫双十一女装榜单中位居第六,公司旗下子品牌乐町紧随其后。

今年以来,太平鸟业绩受国内多地疫情冲击而明显下滑。公司第一季度扣非归母净利润1.1 亿元,同比下降40.24%;由于收到政府补助,其归母净利润1.9亿元,同比仅下降6.44%;同时,公司实现营收24.6亿元,同比下降7.74%。尽管如此,在最近一期618榜单中,太平鸟PB与乐町仍然位居前十。

正如H&M,Zara以及SHEIN通过“设计偷窃”以最低的成本拥有时尚属性,太平鸟频繁被品牌及艺术创作者指责抄袭。事实上,中国传统女装零售商不仅在审美、设计、生产方面实现了革新,还在数字化营销渠道方面超越了西方快时尚品牌。

西方主要市场远远落后于中国市场的电商渗透率以及线上消费行为文化差异或决定了其传统快时尚品牌在华市场数字化营销能力方面的力不从心。eMarketer于年初发布的全球各国电商渗透率数据显示,中国电商市场规模达3万亿美元,消费市场46.3%的零售额在线上发生;英国与韩国线上订单将分别占全国零售总额的36.3%和32.2%;美国电商渗透率仅为16.1%。

全球各国电商渗透率Top 10(来源:eMarketer)

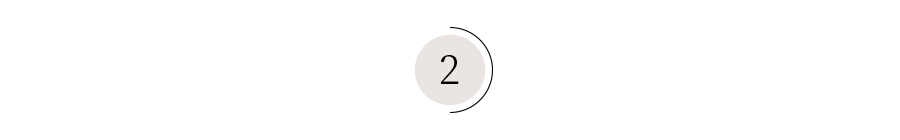

事实上,根据NASDAQ,在疫情带来的出行限制推动下,美国零售市场于2020年第二季度实现的约16%电商渗透率已较前一年同期猛增44.5%。2030年,这一数字被认为将达到34.43%——仍然远远落后于中国零售市场目前数值。

1999年12月-2020年5月美国电商渗透率以及2020年-2030年美国电商渗透率预测(来源:NASDAQ)

截至目前,太平鸟线上渠道收入占比达31.8%。与之相对的是,2021年,Index实现线上营收在2020年、2021年分别实现14%和77%的同比增长率之后,仍然仅为25.5%。这一数字预计到2024年将达到30%。

除了以天猫为首的传统电商零售渠道,太平鸟在新兴零售渠道——以抖音、小红书为代表的社交零售渠道的积极布局,在极大程度上提升了公司销售效率。根据太平鸟2021年中期报告,公司在B站、抖音、小红书等年轻一代聚集的新型流量平台上创建内容并精准营销。2021年上半年,抖音为公司贡献了3亿元营收,占线上零售总额的18%。

2021年上半年,太平鸟在抖音等社交电商新兴渠道“创造了单月GMV破亿的现象级业绩”(来源:NASDAQ)

Inditex 年报数据显示,2021 年,Inditex旗下品牌拥有APP活跃用户总计1.46 亿,以及社交媒体关注者总计2.28亿,同时另有62 亿人次访问品牌PC端平台。与中国市场诸如天猫等B2C集中式电商平台主导线上消费行为不同,海外消费者购买品牌产品仍然常常前往品牌官方APP或官方网站达成交易。这一文化差异也是中国跨境电商致力于打造“独立站”的原因之一。

电商发展的滞后性以及中西方消费习惯差异使得理解诸如小红书、抖音等中国年轻一代高效“触点”成为海外快时尚品牌本土化运营的重大挑战。即使西方品牌在中国社交零售渠道开启积极布局,文化差异带来的“后知后觉”决定了这一行动必然缺乏前瞻性。

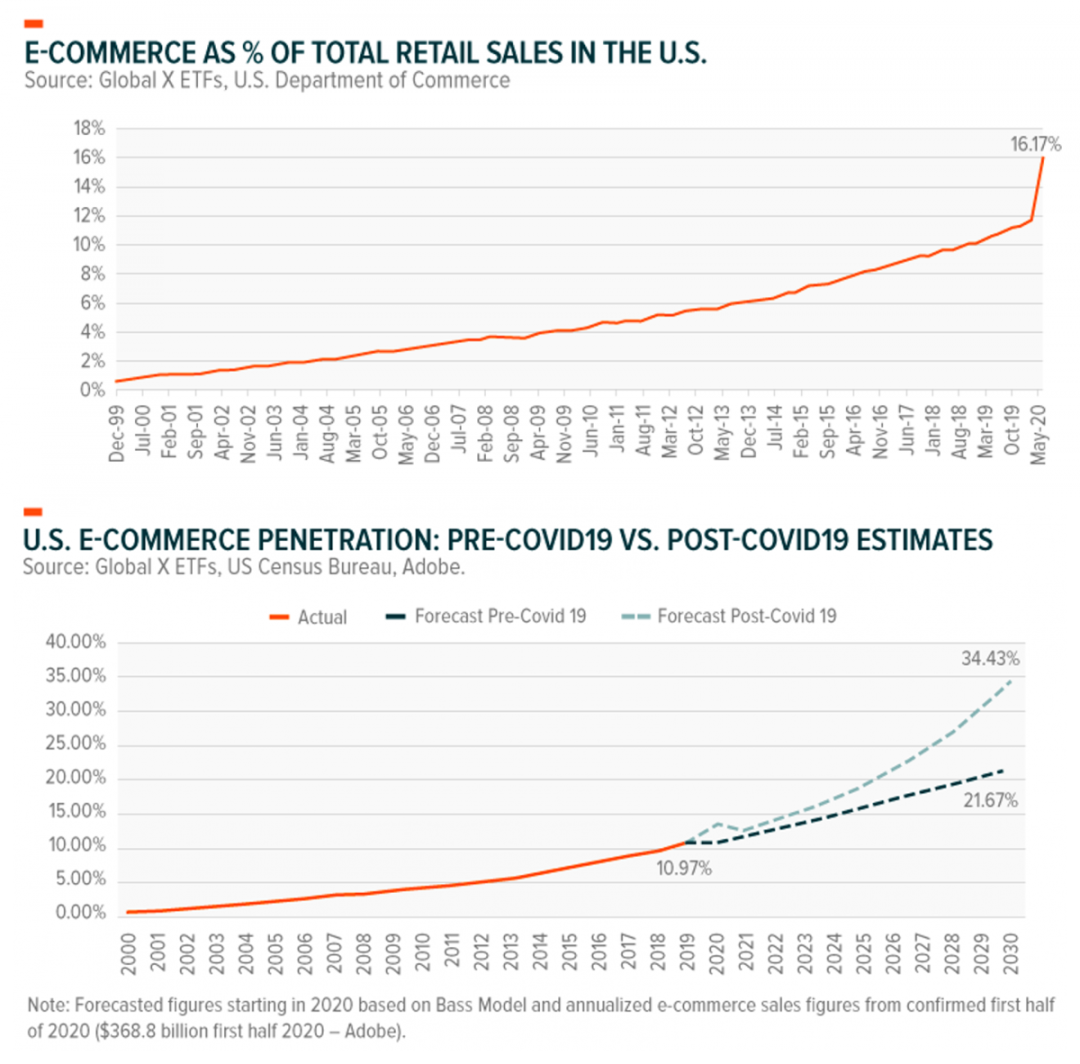

根据Euromonitor数据,2011年至2020年,中国女装行业集中度常年保持在低位,并且上升幅度极小。行业CR10从2011年的8.9%上升至2020年的10%,CR5从2011年的5.7%小幅上升至2020年的6.3%。为什么中国本土头部品牌销量持续攀升,而行业整体集中度却未见明显提升?

2011年-2020年中国女装行业集中度(来源:Euromonitor,首创证券)

除了西方快时尚头部品牌在华市场份额可能呈现下滑,社交零售的兴起或许也正是市场分散的原因之一。小微零售商、上游制造商能够通过抖音售卖爆款——越来越多的年轻消费者为特定产品,比如爆款,支付费用,而非品牌本身;同时,规模较小、具有文化意涵的初生品牌往往通过小红书抢占用户心智。

事实上,素以“敏捷性”著称的西方快时尚品牌不仅在中国本土化营销渠道上不知所措,在本土化产品研发方面也显得“木知木觉”。在H&M与Inditex基本照搬西方模式的同时,Urban Reviv于2021年推出丹宁无性别系列,Oversized宽大廓形深得95后消费者喜爱。同时,根据太平鸟2021年中期报告,公司首次尝试入局街头潮流赛道,推出意大利街头滑板街头品牌COPPOLELLA中国业务。报告期内,该品牌实现营业收入3783万元,同比增长174倍。此外,除了天猫等传统电商平台,COPPOLELLA重点布局抖音、得物等社交电商渠道,打造爆款——“小恐龙卫裤”被称为“CP神裤”。

西方快时尚品牌绝非在绝对意义上的审美标准方面落后于中国本土品牌,只是不再契合中国年轻一代迭代速度极快的审美需求。定位轻龄的Monki,Bershka、Stradivarius和Pull&Bear对中国年轻一代制造的“浪潮”无动于衷。

值得一提的是,尽管西方快时尚品牌在中国市场对青年潮流文化缺乏敏锐性,但是其在海外市场却对社会文化需求的响应却极为敏锐。与中国由“潮流”主导女装市场需求不同,在西方市场,环境社会责任之于中端及高端消费品牌至关重要。迫于“觉醒资本主义”社会浪潮压力,Index不得不在环保上做出巨大努力。2021年,公司可再生能源的使用占比高达91%,基于更可持续的原材料的Join Life产品占总量的47%。

创意阶层的诞生:文化意涵的融合与剥离

事实上,在中国市场挤兑Monki、Bershka、Stradivarius和Pull&Bear的,除了以Urban Revivo为首的中国本土快时尚品牌,以太平鸟为代表的实现成功转型的中国传统零售商,以及抖音孵化的产品力较强但品牌力较弱的小型生产商及零售商和小红书孵化的品牌力极强的新晋品牌,还包括诸如基于街头时尚的KNOWIN潮流实验室以及基于设计师品牌的LOOKNOW等定位更为高端的时尚品牌集合店。

本土新晋品牌的兴起,以及设计师品牌集合店的扩张,意味着“文化意涵”或已成为年轻一代消费行为的重要决定因素。安福路等文化社区商业价值的迅速攀升便印证了这一点。

理论上来看,工业社会基于功利主义的价值观决定了一切商业形态“效率至上”,这体现在连锁企业的规模经济中,体现在“人力资源”的分工细化中。与之相匹配的是象征“资本”的摩天高楼。

正如Daniel Aaron Silver和Terry Nichols Clark在《场景:空间品质如何塑造社会生活》中所述,“城市神话是为投机和统治而设计的物质景观……洛杉矶从沙漠中崛起是大型公共工程的产物,但是城市建设本来就被无政府的‘市场力量’所左右,国家、社会和公共领导人很少干预”。

然而,文化社区的炙手可热与功利主义的背道而驰。本文作者认为,当人们抛弃“效率”与“便捷”,或漫无目的地“闲逛”,或为用餐氛围、产品品牌文化支付高昂溢价,基于功利主义的经济秩序被打乱,创意阶层由此诞生。

越来越多的年轻一代在消费行为中寻找“意义”。这种意义之于西方主流消费者主要是消费品牌与近年来较为激进的政治主张——“觉醒资本主义”的适配度,而之于中国年轻一代消费者则主要是具有美学价值的文化意涵。

在工业化进程较为落后的国家及地区,品质优良的标准化工业产品稀缺,消费者对具有人文意义的非标产品嗤之以鼻。在功能卓越的工业产品供给过剩的发达国家及地区,“人文”变得稀缺,而稀缺性常常伴随着高价值。

在东亚发达国家,消费者愿意为具有文化意涵的商品支付费用。而在西方发达国家,不少消费者认为具有温度的“人文”与规模化生产的“商品”是一组水火不容的矛盾概念,这种对“资本主义”更为激进的抵制态度使他们转向跳蚤市场,手工艺品市场,或者常常颇具异域风情的古董市场。

如前文所述,快时尚将“美”量化、标准化、部件化、资本化,其美学价值是规模化“设计窃取”的工业产物。快时尚没有灵魂。

如果H&M,Zara等初生代快时尚巨头拥有“机械之心”,那么SHEIN则将“仿生技术”发挥到极致。初生代快时尚通过窃取秀场设计将“潮流”纳入“流水线”从而保证“仿制美”的稳定产出,而SHEIN则依赖算法、而非设计师,捕获消费者关注的潮流元素并进行排列组合。如果初生代快时尚是依赖人力流水作业的福特,那么SHEIN更像引入机械臂生产制造的特斯拉,只是二者的制成品不是工业产品汽车,而是看似与功利主义毫无关联的“潮流”。

如果潮流能够“仿生”,那么为什么灵魂不能?

事实上,为了弥补“灵魂缺失”的缺陷,快时尚品牌不仅将潮流纳入流水线,还催生出“灵魂制造产业”—— IP的工业化使艺术家成为位于产业链上游的“供应商”,其为下游品牌提供的“原材料”便是较受雇于快时尚工厂流水作业的“设计工人”更具本真性的文化意涵。

设计师品牌是“灵”与“肉”俱全的完整体,拥有这种“原生性”的代价相对高昂。快时尚始祖掀起的“解构”浪潮颠覆了时尚产业——正如产业链的分工细化能够降本增效,IP的产业化意味着文化意涵的剥离,这种拆解的意义在于其在极大程度上降低了消费者拥有文化意涵的经济门槛。

不过,文化可获取性也伴随着这样一种结果,即对于涉及规模化生产的大型时尚企业,IP的产业化决定了文化意涵已经成为功利主义的一部分——大众消费者为文化意涵支付费用旨在逃离功利主义,最终他们在为功利主义本身支付费用。

2019年,继LOEWE推出印有小飞象Dumbo的迪士尼胶囊系列后,太平鸟联名Dumbo;2020年,GXG联名炙手可热的涂鸦艺术家Keith Haring。据悉,H&M每季产品研发能够与多达几十个IP进行合作。

除了IP联名,与设计师品牌联名也能为快时尚品牌注入温度。此外,联名带来的文化意涵能够重塑自带文化意涵的品牌人格。自Louis Vuitton联名村上隆开始,传统奢侈品牌便常通过和与其品牌人格相去甚远的IP进行联名以制造文化冲突,这种“维和”能够打破传统奢侈品牌略显“古板”、过于严肃的刻板印象。2020年, Gucci户外时尚品牌The North Face;在李宁于同年联名日本赛博朋克艺术家空山基之前,空山基曾加持Dior 2019早秋系列。

从Angel Chen x adidas Originals,Pronounce x HM,Fengchen Wang x UGG,到Maison Margiela x Seesaw Coffee,中国年轻一代对本土文化与日俱增的热情使中国设计师逐渐KOL化,这推动了海外品牌频频联名中国本土品牌及设计师。

值得一提的是,并非所有IP联名都是工业行为。2019年,Alexander Wang与麦当劳的联名旨在制造令人错愕的化学反应。

在当下中国市场,消费者对街头时尚集合店和设计师品牌及集合店呈现出的空前热情或意味着,越来越多的年轻一代愿意为灵肉俱全的原生态产品支付高昂费用。

经济奇迹缩短品牌生命周期:Inditex退居欧洲,H&M失守成熟市场

为什么Inditex被迫关闭Bershka、Pull&Bear、Stradivarius等定位更为轻龄的子品牌,而Zara、Massimo Dutti、Oysho以及Zara Home门店在中国市场得以保留?与之类似的是,H&M在闭店之前,其与Bershka、Pull&Bear、Stradivarius定位类同的子品牌Monki已于4月1日关闭天猫旗舰店并正式推出中国市场。同时,素有高街版Celine称谓的H&M旗下高端线COS却予以保留。

如上所述,定位轻龄的中国时装市场愈发拥挤,停滞不前的Monki,Bershka,Pull&Bear和Stradivarius对于年轻一代失去了吸引力。尽管Zara在中国市场得以留存,但是其在商业模式及潮流方面的优势已经被后疫情时代的市场格局大幅削弱。该品牌在天猫平台的疫情前后销量排名大幅滑落,线下门店选址日益下沉。

COS和Massimo Dutti等快时尚高端产品线契合中国“白领”人群日益攀升的“品质”需求,近年来工作人士对Sandro,Maje呈现的热情与之类同;基于“悦己”概念的Oysho在女性力量觉醒的社会背景下契合时代精神,尽管中国本土内衣品牌的涌现加剧了行业竞争,但是这并没有阻止该品牌于2021年拓展北京门店。

Zara Home得益于后疫情时代中国年轻一代对居家场景下的生活方式消费需求。事实上,H&M集团旗下子品牌ARKET便定位于“生活方式品牌”。该品牌于2021年进入韩国和中国大陆市场,并计划于2022年下半年在法国开设首店。

传统快时尚品牌节节败退,高端产品线以及生活方式品牌或已成为H&M与Index在华市场的布局重心。不过,在中国市场因掉队而被迫出局的轻龄快时尚品牌,在全球范围内并未停止征程。2021 年,Pull&Bear在英国爱丁堡、意大利佛罗伦萨、荷兰莱钦丹以及土耳其埃斯米纳(Esmirna)开设新店;Bershka在西班牙马德里、法国巴黎及马赛、意大利罗马以及埃及开罗开设新店;Stradivarius则在希腊Rethymno、荷兰鹿特丹、阿拉伯联合酋长国Sharjah-Al Zahia、西班牙Seville以及英国爱丁堡开设新店。

与之相对的是,H&M在全球成熟市场大规模减少门店。2021年,集团总计关闭217家门店。其中,欧非地区闭店数量高达144家,这一数字在亚太地区为50家。同时,H&M正在新兴市场积极布局,寻找增量。2022年,H&M品牌将在厄瓜多尔、科索沃和北马其顿,以及哥斯达黎加、危地马拉和柬埔寨六大新兴市场开设门店,同时,公司将线上业务拓展至白俄罗斯、哥伦比亚、哈萨克斯坦、秘鲁和乌克兰。

2021年H&M全球各市场净营收及门店数量变化(来源:H&M)

2021年H&M闭店数据国家明细(来源:H&M)

中国实现的GDP高增长或与中国消费需求迭代速度相关。经济奇迹在极大程度上拉伸了代际差异,由此大大加速了文化及审美迭代速度。这一加速的结果便是品牌生命周期的缩短。

在此背景下,国际品牌已经需要至少在营销渠道及产品研发方面“追赶”中国本土品牌,而不再是“引领”。西方快时尚频频退出中国市场,正是品牌无法符合时代需求而彻底“掉队”的结果。企业必须奋力追赶日新月异的消费需求变迁,才能得以生存。

参考资料:

WWD. 2021. Inditex Said to Shut All Bershka, Pull&Bear, Stradivarius China Stores – WWD. [online] Available at: <https://wwd.com/business-news/retail/inditex-said-to-shut-all-bershka-pullbear-stradivarius-china-stores-1234691301/> [Accessed 4 July 2022].

SSE. 2021. Peacebird 2021 interim report. [online] Available at: <http://www.sse.com.cn/disclosure/listedinfo/announcement/c/new/2021-08-31/603877_20210831_2_Nskrfh2b.pdf> [Accessed 4 July 2022].

Inditex.com. 2022. Inditex FY21. [online] Available at: <https://www.inditex.com/documents/10279/681367/Press+Release+-+FY21+Inditex+Results.pdf/cb935306-4f7c-ce21-d4c4-ec1504ef980b> [Accessed 4 July 2022].

SSE. 2022. Peacebird 2021 Annual. [online] Available at: <http://www.sse.com.cn/disclosure/listedinfo/announcement/c/new/2022-03-30/603877_20220330_1_2oPftsem.pdf> [Accessed 5 July 2022].

SSE. 2022. Peacebird 22Q1. [online] Available at: <http://www.sse.com.cn/disclosure/listedinfo/announcement/c/new/2022-04-29/603877_20220429_1_FGXSB89I.pdf> [Accessed 5 July 2022].

eMarketer. 2022. The countries where ecommerce is most popular. [online] Available at: <https://www.emarketer.com/content/countries-retail-ecommerce> [Accessed 5 July 2022].

NASDAQ. 2020. E-commerce: Entering the Next Wave of Growth. [online] Available at: <https://www.nasdaq.com/articles/e-commerce%3A-entering-the-next-wave-of-growth-2020-10-26> [Accessed 5 July 2022].

H&M. 2022. H&M Group 2021 Annual Report. [online] Available at: <https://hmgroup.com/wp-content/uploads/2022/03/HM-Group-Annual-and-Sustainability-Report-2021.pdf> [Accessed 6 July 2022].

本文由公众号元气资本(ID:yuanqicapital)原创撰写,文中观点仅供参考,不构成投资建议。