网红防晒品牌蕉下:业绩持续亏损,轻研发重营销,资产负债率增长迅猛

作者:张照

今年以来,随着疫情的缓解,加之户外出行的推动,露营不断“出圈”,成为当下旅游业的新风口。

在户外露营热潮下,一家靠卖防晒伞起家的蕉下控股有限公司(以下简称“蕉下控股”)4月8日在港交所递交招股书,欲冲刺“中国城市户外第一股”。

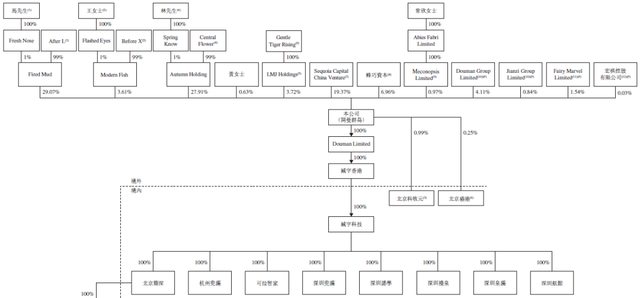

据招股书描述,蕉下控股创始于2013年,是中国领先的优质城市户外品牌,同时也是中国第一大防晒服饰品牌,线上零售市场份额达到12.9%,线上零售额远超第二大品牌5倍。截至IPO前,蕉下控股实控人马龙和林泽及各自的配偶王女士和黄女士通过各自的控股主体和受托人共同持有公司64.94%的股份。

尽管,蕉下控股在防晒服饰领域中已经做到行业第一,但是仍然难逃公司业绩持续亏损的境地。据招股书显示,公司营收逐年快速增长,从2019年的3.85亿元至2021年的24.1亿元,但净利润却连续3年亏损,2019年至2021年分别净亏损2320.7万元、7.7万元、54.73亿元。

经时代数据深入研究发现,这家公司除业绩持续亏损外,还存在轻研发重营销、经营活动现金流为负、资产负债率快速增长等诸多问题。

对此,时代数据6月16日给蕉下控股发去了采访函。

同时,时代数据6月22日致电蕉下控股,表明采访意图,对方表示待查询邮件后进行回复,但截至发稿并未收到官方对采访问题的回应。

业绩持续亏损,销售成本大幅增加

据招股书显示,蕉下控股主营城市户外产品,包含服装、伞具、帽子及其他配饰和产品。但是,公司业绩持续亏损,2019年至2021年公司净利润分别为-2320.7万元、-7.7万元、-54.73亿元。

对此,蕉下控股在招股书中显示,业绩亏损主要是由于按照国际财务报告准则计算在经营利润的基础上多减去了股份支付薪酬费用、可转换可赎回优先股公允价值变动等;若按照非国际财务报告准则经调整净利润应为1968万元、3941.2万元、1.36亿元。

同时,蕉下控股的销售成本也大幅增加,2021年销售成本达到9.86亿元,较2020年的3.38亿元大幅增加近两倍。对此,公司表示,其销售成本主要为销货成本,即向合约制造商购买各类产品成品所需成本。

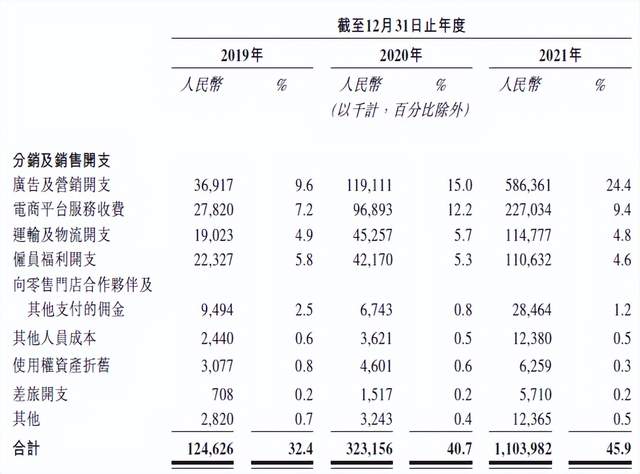

轻研发重营销,研发开支不足分销及销售开支一成

此外,分销及销售开支是蕉下控股最大的一项经营支出,主要包括广告及营销开支、电商平台服务费、运输及物流开支等。2019年至2021年公司分销及销售开支分别为1.25亿元、3.23亿 元、11.04亿元,分别占总收入的32.4%、40.7%、45.9%;其中广告及营销开支增长迅猛,从3691.7万元增长至5.86亿元,占总收入比从9.6%增至24.4%。

相比之下,公司的研发开支远不及分销及销售开支,2019年至2021年公司研发开支分别为1990万元、3590万元、7160万元,已不足分销及销售开支的一成。同时,截至2021年期末,公司共有研发人员197人;而同期的销售与营销人员达到826人,占比高达58.6%。

委外加工存隐患

据招股书披露,蕉下控股产品主要采用OEM模式外包生产,与主要合约制造商保持长期业务关系,高效生产服装、伞具、帽子、其他配饰及鞋履等各类产品。

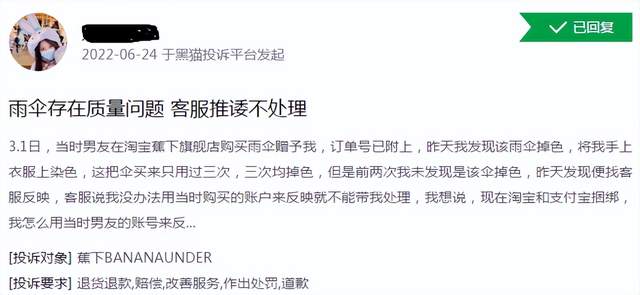

虽然,委外加工能令公司确保满足市场需求的供应,但这种形式存在最大的弊端就是品控管理的缺失,较易出现产品质量方面的问题。尽管,蕉下控股也在招股书中强调称,已“制定产品的生产程序和质量标准”、并“可指定合约制造商使用的原材料”。

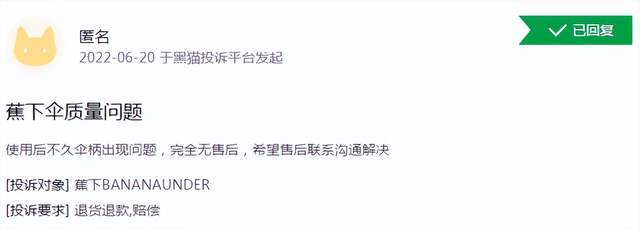

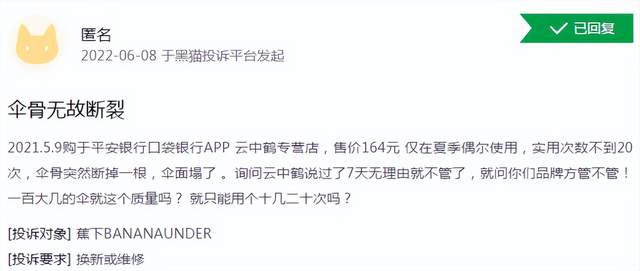

但是蕉下控股产品质量问题依然存在。有消费者在第三方投诉平台黑猫投诉反馈称,所购蕉下雨伞存在掉色、伞柄影响使用、伞骨无故断裂等情况。

存货快速增长暗存风险

据招股书显示,蕉下控股存货快速增长,2019年至2021年期末存货分别为6614.5万元、8261.8万元、2.52亿元,其中待售商品占据绝大部分。

截至2022年2月28日,蕉下控股期末存货继续增至3.97亿元。对此,公司表示,如果不能有效管理存货或与第三方制造商及供应商协商有利的信用条款,可能会面临更高的存货跌价风险。

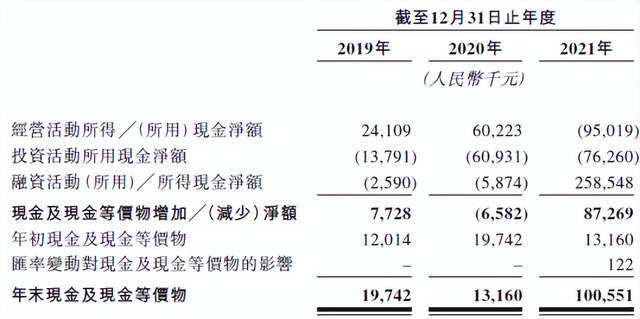

经营活动现金流由正转负

按理来说,随着公司业务量的增长,公司的经营活动现金流应该较为充裕。据招股书显示,蕉下控股2021年的经营活动现金流为-9501.9万元。

对此,蕉下控股在招股书中表示,经营活动现金流出现净流出主要是由于除所得税前亏损54.55亿元及已缴所得税540万元;同时,公司强调,若未来经营活动现金流继续净流出,公司可能没有足够的运营资金来拨付公司运营成本,从而可能严重影响公司业绩。

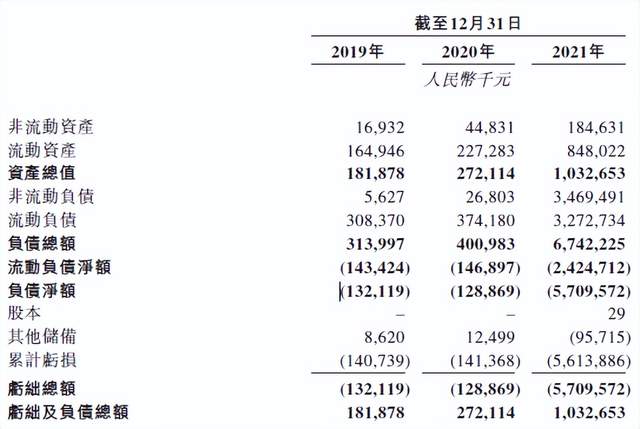

资产负债率快速增长,短期偿债压力巨大

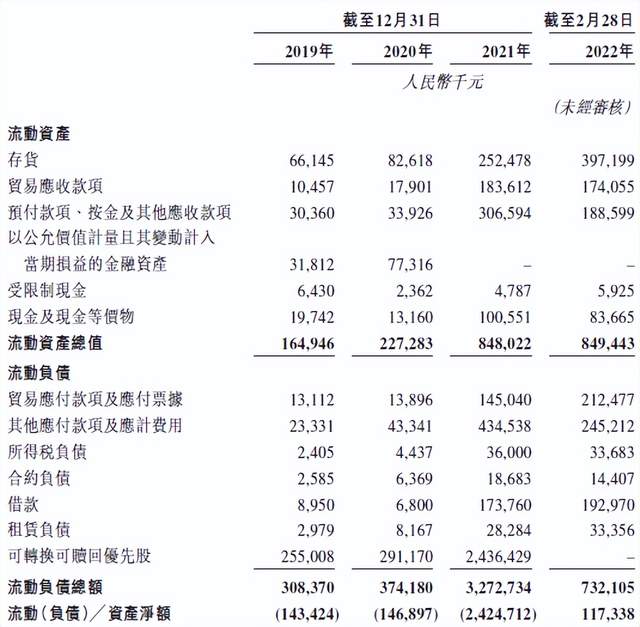

据招股书描述,蕉下控股2019年期末、2020年期末、2021年期末的总资产分别为1.82亿元、2.72亿元、10.33亿元,总负债分别为3.14亿元、4.01亿元、67.42亿元,以此计算的资产负债率由172.53%快速增长至652.66%。

招股书显示,公司总负债的大幅增加是2021年将57.89亿元的可转换可赎回优先股计入负债,其中24.36亿元计入流动负债、33.53亿元计入非流动负债。

因此,除可转换可赎回优先股外的负债为9.53亿元,但以此计算的资产负债率依然高达92.56%;其中除可转换可赎回优先股外的流动负债为8.37亿元,以此计算的流动负债率达到87.83%,以此计算的流动比率为1.01,以此计算的速度比率为0.71。而公司2021年期末的现金及现金等价物仅为1.01亿元,公司短期偿债压力巨大。