盒马的收缩可能才刚刚开始

作者|兰滨胜

关于盒马这家公司,我们在过去其实已经研究过很多次,就像逛海澜之家一样,每次都会有新的感觉。在盒马创立前,侯毅和张勇曾暗地里达成过一个共识:未来生鲜行业一定会出现大型的独角兽企业。但随着社团团购“老三团”同程生活、食享会和十荟团悄然倒下,首创前置仓模式的每日优鲜也于近日出局,生鲜零售似乎成了疑难杂症聚集地——方法论越讲越玄幻,该不行的业务还是不行。

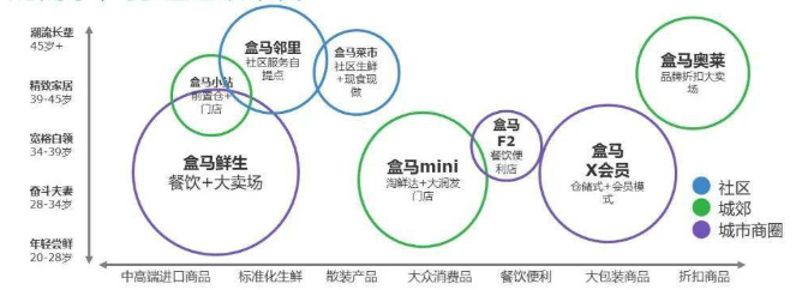

自2016年在上海金桥开启第一家门店,盒马距今为止已经走过了整整6年。起初的盒马,大店局限在一线城市核心商圈,逐渐向二三线城市慢慢延展:包括但不局限于盒马Mini生鲜小店、前置仓模式的盒马小站、餐饮小业态盒马F2以及盒马菜市等。到了2019年,盒马X会员店、购物中心形式的盒马里、早餐店形式的pick'n go、盒马集市、盒马邻里、生鲜奥莱等多种业态也接连出现。

盒马的多业态与适用场景图源Runwise

盒马在下一盘大棋,5年内集齐10多个业态,几乎覆盖了所有的零售商业模式。曾经也有分析师为其站台,认为盒马最终可能不只是沉淀几个业态。但好景不长,仅一两年后,如今跑通且活得还不错的业态,似乎仅剩下盒马鲜生、盒马X会员店、盒马邻里和生鲜奥莱,业界简称“3+1”模式。

今年的侯毅一反常态,不再“嘴炮”抨击同行,开始在内部强调“盒马要进入艰苦创业的阶段”,独立于阿里、自负盈亏的盒马要学会勒紧裤腰带生存,但今年行业形势整体遇冷,对于仍然需要高投入的生鲜零售,很多人开始失去耐心。据路透社7月报道,盒马正寻求以约60亿美元的估值融资,拟从外部投资者筹集4亿至5亿美元的资金,这和今年1月传出的100亿美元估值预期相比缩水4成,但1个多月过去了,这笔融资仍旧悬而未决。

前端没有绝对的新意、后端议价能力下降,是目前生鲜电商普遍面临的困境,盒马也不例外。它对标的公司之一美国生鲜电商巨头Instacart,最近过得也不太顺遂,在不到四个月内第二次大幅下调了估值,从一开始的390亿美元降至150亿美元,如果再把最近两年美联储的量化宽松政策纳入考量因素,它实际的估值可能会更低。

回到国内生鲜零售市场,跑通模式、扩张规模、品牌塑造是过去盒马的核心方向,盈利并不作为首要考虑目标,但大人们,现在时代变了。如今的消费互联网或者说新零售也好,底层逻辑已经发生变动,跑马圈地的模式已经被证明是高压的玩法,过去的规模壁垒摇身一变成了成本壁垒,这让很多玩家摸不清方向,纷纷调头苛求自身的精细化运营,从卷竞争对手,变成卷自己,在这种情况下,效果未知但焦虑却开枝散叶。

01

每日优鲜给盒马上了一课

在炎热的7月,每日优鲜关停了占整体营收85%的“极速达”业务,某种程度上宣告了“生鲜电商第一股”的仓皇谢幕,作为前置仓模式的首创者,这套模式的可行性现被市场打上了一个大大的问号。部分行业人士认为,每日优鲜的“暴雷”产生的冲击波将在整个行业不断扩散,由相似性从近到远逐渐减弱。

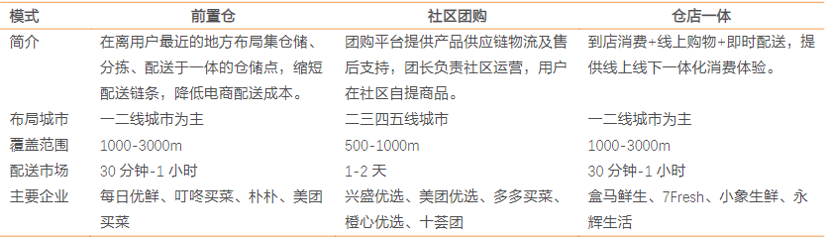

包括和每日优鲜在同一细分赛道竞争的叮咚买菜、朴朴超市以及美团买菜。后两者主要为500-800平米的大仓模式,整体来看履约成本会被一定程度摊薄,美团介入则让前置大仓多了层价值滤镜,反观前者的处境,就更加困难,不仅商业模式上压力倍增,“叮咚买菜该何去何从?”成了市场声音对它的灵魂拷问。

单从盒马的店仓一体模式出发,离战火中心会远一些,但对于盒马来说,每日优鲜所带来的警示,远不止于表面上的模式问题。毕竟早在3年前,侯毅就曾直言前置仓是个伪命题,当初他否定前置仓的理由主要有三点:客单价上不去、损耗率下不来、毛利率难保证。现如今,前置仓模式的大玩家率先倒下,给留在场上的玩家上了一课:要先把盈利模型跑通再扩张,而不是反过来。

问题是生鲜零售这么多年都没跑出一个成功的盈利模型,除了海外主打供应链效率的Sysco,这或许跟这个赛道本身特性有关:前置仓的困境主要表现在履约费用,东北证券曾在一份研报中讲过这个问题,前置仓模式的履约费用是传统中心仓电商的3倍、平台型电商的2倍、社区团购的6倍,但和高昂的履约费用不匹配的,是生鲜品类的低毛利和高损耗问题。

但这也意味着,对于主打“线上+线下”相结合的盒马来说,挑战的难度就会更大一些。因为前置小仓面积一般在300平米左右,经相关分析师认为,这意味着这种模式在一线城市的前期投入并不会太大,大概在50万元左右,从设施建设上来说非常轻,所以也解释了为什么玩家能迅速铺开规模。

反观盒马,据新眸调研,以盒马鲜生店为例,它包括零售、餐饮、仓储等多块区域,以盒马鲜生南京弘阳广场店为例,商铺租金大致为200元/月/㎡,按盒马鲜生3000-5000平米的需求面积,每月仅房租成本就在60-100万元左右。另据华夏时报分析,生鲜的存放以及餐饮区的正常运营,需要采购大量的餐饮设备和冷柜,再加上店内装修、悬挂链、输送线的安装费用,开一家盒马鲜生的成本高达3000万元。

除了门店成本,盒马近年还加快自建供应链的步伐,新眸此前在《盒马为什么死磕供应链》中提到,盒马位于武汉、成都的两座总投资额近20亿元的供应链运营中心全面投入使用,并且还不断向上游延伸,打造像酒水、烘焙等为代表的自有品牌,甚至亲自下场养虾。但深钻供应链带来的长期价值,很难解燃眉之急;而且,线上订单的自建配送体系投入高、模式重,高企的成本迎上疫情当头走高的订单量和走低的客单价,利润也难言覆盖成本。

02

撤城、关店、优化

“做企业不赚钱总归觉得是一种耻辱。”去年底侯毅一改此前“亏损是一种投资”的口径,将战略重心重新锚定为盈利和效率,面对生鲜行业近乎无解的盈利困境,从成本侧收缩一般就成了退而求其次的办法,所以我们能看到,今年的盒马开始广泛提起了精细化运营。

今年春节后,盒马迎来了史无前例的关店力度:3月,盒马鲜生在4个城市出现5家门店同时关闭,除南京的两家店外,青岛、成都、广州各有一家店关闭。再往前推,去年11月和今年4月,盒马邻里也出现两次业务收缩,陆续撤出广州、深圳、北京、成都、武汉等多个城市,截止目前,盒马邻里的自提站点仅在上海、杭州、南京三座城市密集分布。

据盒马官网公布的相关数据,盒马目前在北京、上海、深圳等28个城市,总共拥有各类门店达329家,其中,上海是门店分布最集中的城市,数量达73家。但2020年底盒马门店数量的数据是246家,2021年底盒马门店数量突破了300家,如今大半年过去,对比之下,盒马开店的速度明显放缓。

业务收缩下,裁员也难以回避。3月份据36Kr报道,盒马裁员比例整体达到20%,其中市场运营等是裁撤的主要岗位,另外,盒马P8以上员工降薪高达30%,不过,据一位接近盒马的消息人士表示,下降的30%薪资有可能是换成了盒马期权。到了5月,盒马又开启了新一轮裁员,主要集中在各地方区域的采购、运营部门。

此次盒马并非按照整体比例裁员,而是对具体业务部门和岗位进行优化调整。据一位内部员工透露,5月中旬,公司约谈区域的采购、运营业务团队,其中标品采购和3R采购两个团队基本全部裁撤,只留少部分管理岗位人员调去上海总部,生鲜采购部门也有所调整、合并,这些被裁业务,将集中到集团总部,进行统一规划管理,原因就是“控成本、盈利压力,以及强调分公司廉政”。

据脉脉上盒马内部员工透露,上个月盒马通过员工系统全员推送一则消息,取消晚餐和夜宵补贴,21点后打车也不再免费。当然,这不仅仅是盒马的焦虑,在整个集团层面,多个业务板块在今年均进行了不同程度的人员缩减和调整,根据阿里近日发布的季度财报中,披露了6月底的员工人数:24.57万人,对比上季度的数据,3个月,阿里正式员工减少了近万人。

以前的日子不好过,但现在的日子更难过。在侯毅看来,眼下国内超市行业有两个巨大的蓝海市场:一个是“往上走”,做品牌,以山姆、Costco、盒马为代表,围绕中高端消费者布局;另一个是“向下走”,做老百姓想要的极致性价比,类似欧洲廉价超市Aldi模式。精简后的盒马“3+1”模式正好与之对应:盒马鲜生和盒马X会员店“往上走”,盒马邻里和生鲜奥莱“向下走”。

03

往上探顶,向下碰壁

虽然生鲜零售是个大熔炉,但我们也不必过于苛责,很多事都不是用嘴就能解决的,掌舵人面临的处境要比我们看到的复杂得多。一个真实的情况是,盒马依然是近几年“新物种”里一个好的投资标的,因为目前为止,它是新零售最早宣布盈利的玩家,尽管只是单店盈利。

只不过,宁波门店的盈利主要源于运营侧和供应链等成本的收窄:首先是门店面积在2000-3000平米,低于其他标准型门店,小型店甚至不配置盒马标志性的悬挂链系统,其次,三江购物本身的供应链配给,降低了线上订单的履约成本,从而挤压出利润。但成本的压低总有限度,一定程度上,这反映出目前盒马鲜生门店的盈利模式,还没有到很清晰的地步。

盒马X会员店生鲜区图源新眸现场拍摄

配合盒马鲜生一同打进中高端消费市场的,还有盒马X会员店。以南京盒马X会员店为例,该店位于南京市栖霞区招商花园城,占地面积约为1.8万平方米,但店内核心商品冰鲜、活鲜、食品等,基本上只是生鲜店的加量、加大版本,独特性也相对欠缺,对标山姆、Costco的爆品麻薯、瑞士卷和烤鸡,价格也相差不大。

而且,因为体量的原因,会员店扩张的天花板也比较低,针对家庭购物的中高端客群,决定了会员店只能开在一线城市,顾客到店频率大约是2周1到2次,最高不超过1个月8次。一个有意思的现象是,在淘宝搜索盒马X会员店,会发现付费会员制背后还有一条会员租用产业链:1元可租用店主的会员二维码用来入店,如果需要付款,再付5元手续费即可。选择销量最高的店铺查看,借用次数和付款次数在不到1个月内,已经分别高达9万多次和700多次。这种较为奇特的租会员业态,是下沉市场单次消费需求的表现。

往上的空间收窄,向下的空间难以打通,相比其他业态纵向对比,盒马邻里要轻很多,但如果放在社区团购中进行横向对比,门店及员工成本仍要高出一截。据新眸了解到,盒马邻里和盒马鲜生共享同一供应链体系,尚且不与采取价格战的竞对比较,单是对于社区生鲜消费来说,价格更为亲民,同时也意味着盒马邻里在一、二线城市的社区才有生存空间。

相比之下,奥莱店的价值在于可以降低鲜生门店的损耗,进而提高毛利,提升门店的盈利能力。奥莱店会将鲜生门店中的临期商品、运输中产生轻微磕碰的产品、当日没有售罄的日日鲜产品,在保证品质的前提下,以优惠价格售出。尽管从形式上看,生鲜奥莱是一个符合下沉市场需求的业态,但它从设计之初,就已经和门店的位置形成了强绑定。

回到一开始的论点,无论是从大环境,还是从内部业态的盈利状况来看,盒马都已经离大举扩张越来越远,但同时也意味着,盒马的真正收缩可能才刚刚开始,但这并不是一件坏事,毕竟,从现在看来,能在生鲜零售市场中活下来,就已经赢了一大半。