港股年内最大IPO遇上台风“马鞍”,中国中免暗盘破发,千亿免税茅飞不动了

作者:周嘉宝

港股今年以来的最大IPO——中国旅游集团中免股份有限公司(以下简称“中国中免”)将于8月25日正式在港交所挂牌上市。

cdf三亚海棠湾免税店 图片来源:时代财经

根据此前信息,中国中免H股境外上市的发行价为每股158.00港元,计划发售约1.03亿股H股,其中90%为国际发售,10%为公开发售,另有15%超额配股权。8月24日,中国中免(01880)公布招股结果,每股定价158.00港元,每手100股,一手中签率100%,可见市场反应平淡。

按发行价计算,中国中免此次赴港上市募资金额将达162.74亿港元,是2022年至今港股规模最大的一场IPO,此前为天齐锂业创造的134亿港元融资纪录。

不过,自中国中免境外招股消息传出,就有投资者担心港股的低价发行或会稀释A股股东利益,而158港元/股(约合人民币137元/股)的发行价远低于中国中免A股最新股价,也让投资者们担忧更甚。

截至8月24日收盘,中国中免A股报收189.8元/股,日跌幅1.65%。Wind终端显示,近20日,中国中免股价跌去11.65%,目前市值为3705.8亿元。另据富途牛牛显示,8月24日,中国中免H股暗盘交易遭遇破发,一度较发行价跌去超过7%,最终收盘跌4.81%,报收150.4港元,不计手续费,每手亏约760港元。

图片来源:富途牛牛app

值得注意的是,8月24日晚间,香港交易所宣布,由于天文台发出八号台风信号,其盘后交易于今日(8月24日)晚上七时四十分终止。若明日(8月25日)07:00前警告未取消,港股交易也将受影响。

消费回流,中国免税龙头引9家基石投资者

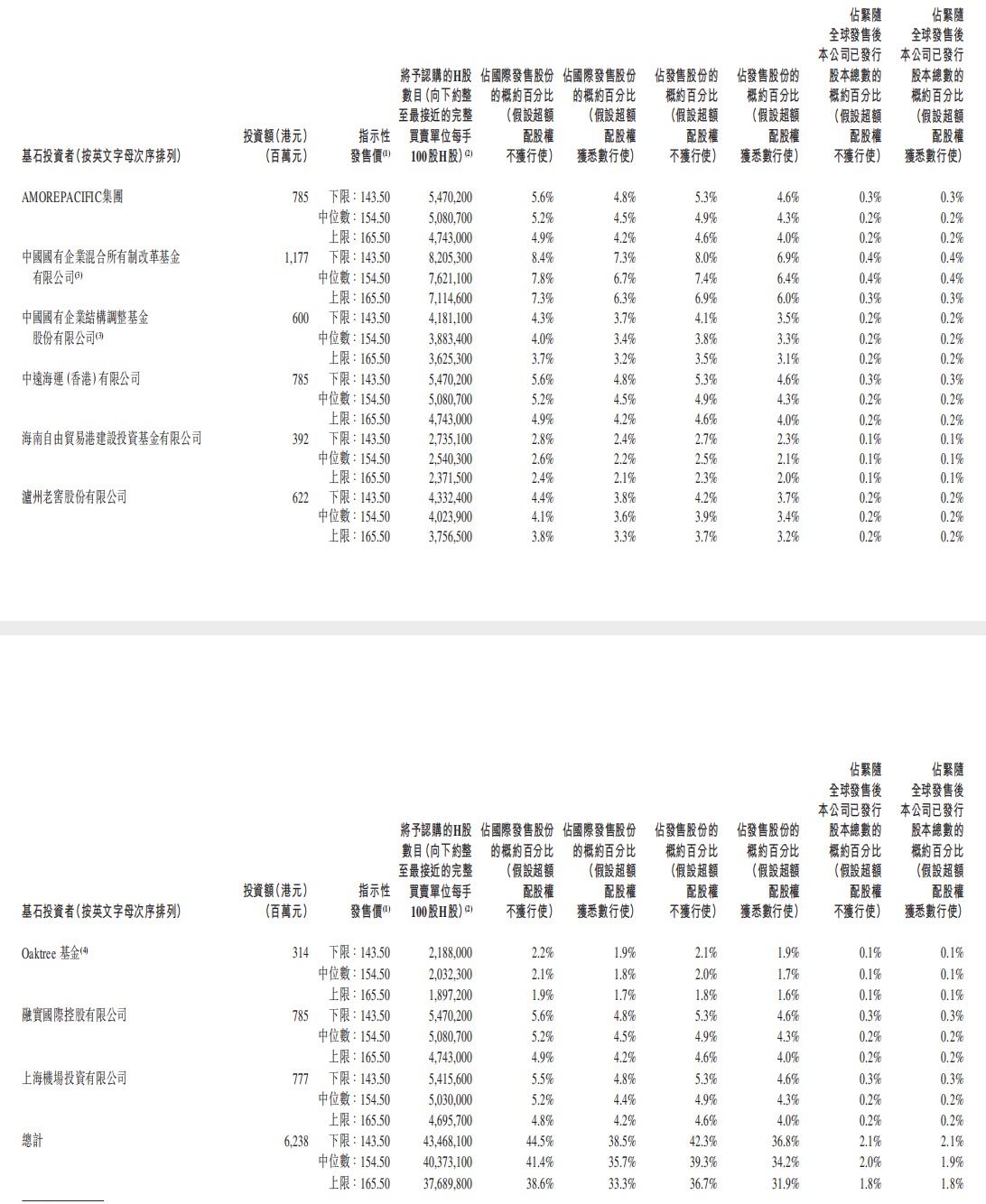

根据招股文件,中国中免H股上市共引入9家基石投资者,总投资额达62.38亿港元。

这9家基石投资者分别为中国国有企业混合所有制改革基金有限公司、爱茉莉太平洋集团、中远海运(香港)有限公司、国家开发投资集团、上海机场投资有限公司、中国结构改革基金有限公司、海南自由贸易港建设投资基金有限公司、橡树资本。

图片来源:中国中免招股书

基石投资者的加入引起了大众关注。在全球旅游零售市场萎缩的大背景下,投资一个中国免税渠道商,与其说是看中了传统的免税模式,不如说是盯准了中国免税新政的红利与中国不容小觑的消费力。

根据穆迪戴维特报告,2011年-2019年,全球免税市场迎来稳定增长,该类商品销售额从460亿美元增加到820亿美元,也形成了Dufry、乐天和新罗三大传统免税主体三足鼎立的格局。

到了2020年,这一情况发生转折。全球新冠疫情爆发对国际旅游市场冲击巨大;另一方面,2020年7月中国海南离岛免税新政正式实施,将海南离岛免税额度从3万元/人/年提升至10万元/人/年,让海外旅游消费迅速回流。

此前,韩国关税厅数据显示,2018年韩国免税品销售额约1204亿元,排名世界第一,而中国人在韩免税消费额占韩国总销售规模的73%。浙商证券研报中也提及,2018年中国居民免税消费贡献虽占全球总量的41%,达2195亿元。国人的免税消费外流比例高达82%。

不过,随着这一波消费回流,海南离岛免税消费快速崛起。据海南省商务厅、财政厅,2019年海南离岛免税销售额仅136.1亿元,到了2021年海南10家离岛免税店总销售额就高达601.73亿元,同比2020年增长84%。

中国中免就是最大的受益者之一,其营收从2019年的480.13亿元迅速增至2021年的676.76亿元。2020年期间,中国中免还收购了海南免税品有限公司51%的股权,开始筹建海口新海港免税城。

到了2021年,仅中国中免的海南离岛免税业务就占全年营收近70%,高达470.58亿元,占当年海南省离岛免税总销售额的78%。同年,为进一步进军海外市场布局,中国中免斥资1.26亿元收购港中旅资产公司100%股权,获得外汇免税点牌照。穆迪戴维特报告指出,中国中免当年已成为全球最大的旅游免税运营商。

投资免税龙头,泸州老窖照茅台画瓢

在9名基石投资者中,国内本土白酒制造企业泸州老窖颇受关注,其投资金额为6.22亿港元。

从财务投资的角度,香颂资本董事沈萌认为,“消费品牌财务投资中免,只是以业务合作伙伴的身份,未必是真正看好免税业务。免税业务说到底还是一种零售流通业务,量再大,收益率仍在行业区间范围内,不是什么高成长高收益的投资标的”。

泸州老窖在回应投资中免H股时也明确表示,投资是为了深度绑定中国中免,因为中免作为重要渠道商,也是其拓展海外市场的依托平台。此前,泸州老窖在2022年经营计划中提到,公司要加快空白市场布局,海外就是其中一个重要机会。

事实上,免税渠道一直以来都是本土中高端酒企的重要外销渠道。根据Generation Research,2021年旅游零售市场中总销售额酒水占比为8.8%,虽然较香化、时尚品牌份额较少,但仍然是销售不可忽视的重要品类部分。

本土酒企借免税渠道出海也并非新事。早在2005年,贵州茅台与全球免税渠道经营商法国卡慕公司合作,入驻30多个国家、60多个国际机场的300多家免税店。2017年茅台集团与中免集团就携手拓展海外市场进行过交流。

此外,中国白酒通过免税渠道出海,一定程度上也得到了政策的支持。2020年3月,国家发改委等23个部门联合印发的《关于促进消费扩容提质加快形成强大国内市场的实施意见》中提到,“在免税店设立一定面积的国产商品销售区,引导相关企业开发专供免税渠道的优质特色国产商品,将免税店打造成为扶持国货精品、展示自主品牌、传播民族传统文化的重要平台”。

但值得关注的是,中高端白酒作为中国本土特色的酒类,内需销售虽一直强劲,但在国际市场并不吃香,作为国内白酒出口规模较大的企业,2021年贵州茅台的海外销售额为26.2亿元,海外收入占比仅2.47%。

不过,在资深零售专家王国平看来,渠道商投资的目的不仅是多一个销售渠道这么简单,入股是为了在渠道内获得更多权重,这体现在商品权重、陈列、销售等各个方面,“供应商入股渠道,渠道商会给予股东型投资者更大的支持力度,享受渠道增长带来的收益”。

打价格战,海南免税竞争进入白热化

一方面,资本市场对中国中免反应不一,另一方面,其发展前景也受到挑战。

招股书显示,中国中免整体毛利率已连年下滑,从2019年的51.1%下滑至2021年的32.9%;其中免税商品的毛利率从51.2%下滑至37%。2022年第一季度的整体毛利率也从去年同期的39.4%下降至34.3%。

对此,中国中免解释称,一方面是销售成本的增加,包括关税等相关税项增加,另一方面是折扣与促销。尤其是在2022年第一季度,为了应对疫情客流减少和临时关店,折扣和促销力度进一步加大。

沈萌对时代财经说,免税品业务的竞争门槛,主要在于牌照和货源,当牌照和货源都不再具有优势时,最后就只能通过加大营销力度来保证业务收入。

时代财经发现,近年来中国免税品市场的限制有所放宽。除了中免外,2020年至今已有三个实体获授免税牌照,还有多家企业正在申请中国免税牌照。此外,国际旅游零售营运商均借机布局中国免税市场。

竞争格局的变化在海南离岛免税市场表现得尤为显著。2021年,瑞士免税巨头Dufry与海南控股合作的全球精品免税城在海口开业,会员系统实现全面对接。同年,海南旅投免税品有限公司则与另一巨头韩国新罗合作。

此外,海南免税经营主体数量也有所增加,数据显示,2020年中海南省商务厅公布的海南离岛免税经营主体仅中国中免1家,离岛免税店4家。到了2021年底,海南离岛免税经营主体已经增至5家,离岛免税店则增至10家。

中国中免的大部分营收来源正是依靠离岛免税。2021年,中国中免在海南的5间离岛店营收占据2021年公司总营收的69.5%,高达470.58亿元。2022年第一季度这一占比更是达到72.1%。

“未来,整个海南市场的竞争一定会越来越激烈。”王国平认为,由于海南旅投、海南发展等后来者刚进入市场没有太大的优势,价格战是首选策略,中国中免只能跟上,“对于中免来说,免税渠道常见的产品和品牌,毛利率会进一步下降。”

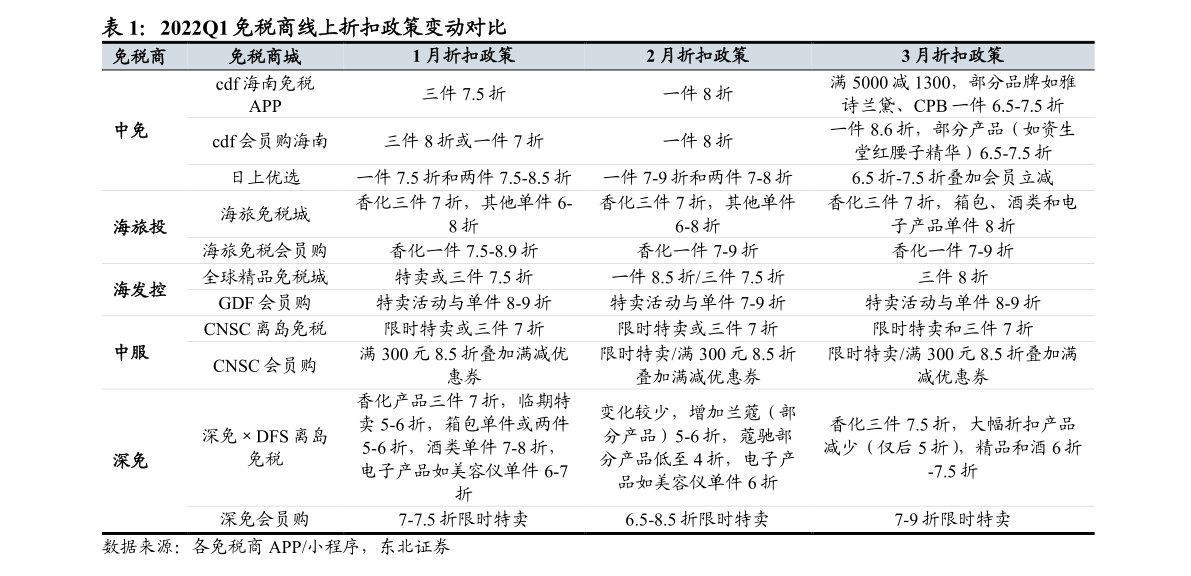

免税渠道的竞争或从产品售价上能窥得一二。时代财经注意到,海南市场免税经营主体折扣差异并不大,但大部分品牌的免税到手价远低于国内专柜零售价,部分产品价格仅为专柜价的5折。

而不同免税经营主体价格也不一。例如,在中国中免旗下cdf海南免税APP,两支100ml雅诗兰黛小棕瓶精华售价为1227.85元,而同一款产品海旅免税小程序售价1284.52元,另外还赠送6支15ml小样;一款肌肤之钥CPB隔离在cdf海南免税APP售价296元,而在海旅免税售价为284元。

图片来源:东北证券研报

多家上市公司入局免税业务,烧钱大战难以避免

如果说价格战引起的毛利下降已经成为中免迫在眉睫的问题,那么,随着越来越多的上市公司争取免税牌照,入局免税领域,则是中免更值得忧心的问题。

作为免税龙头,中国中免一直依靠近乎垄断的免税牌照维持行业地位,不过,时代财经了解到,除了越来越拥挤的海南免税市场,更多企业也对旅游零售市场虎视眈眈。王府井就是其中之一,王府井不仅收购海南奥特莱斯旅业100%股权,今年8月王府井还在投资者互动平台表示,公司在积极争取落地北京口岸免税项目。

图片来源:浙商证券研报

此外,百联股份、武商集团、大商股份、欧亚集团、南宁百货、友阿股份、中百集团、步步高、东百集团、海印股份等均表示已向相关部门递交免税商品经营资质申请。

“理论上讲,新批的牌照都会冲击中免的市场。除了海南市场的竞争,王府井的市内牌照是被认为潜在颠覆中免的强劲对手。中免的口岸、机场店都远离市区,王府井的店存在改造可能,又都位于市区,所以这次中免准备新增不少市内免税店。”王国平认为,激烈的竞争让中国中免着急着巩固国内渠道,并选择赴港融资。

根据招股书,中国中免对国内市场的投入的确占比不小。此次赴港募资约48.8%的资金计划用于巩固国内渠道,包括投资主要机场的约8间免税店、约20间其他口岸免税店、约20间有税旅游零售项目内免税店等。

但是受疫情影响,中国中免的最新业绩情况并不理想。招股书中透露,2022年第二季度,中国中免收入、毛利及经营利润低于2021年同期,并且收入、毛利及经营利润的下降幅度比第一季度的下降幅度更严重。原因依然是门店关闭、上海的物流及运营中断、折扣及促销活动加深以及整体消费减少。

尽管疫情与竞争环境给中国中免带来了一定的不确定性,但王国平认为,中免相比其他免税经营主体仍有较大优势,“中国中免的供应链支撑能力明显优于其他渠道商,自采渠道能够保证更低的成本价和更高毛利的独有产品,而其他供应链话语权不大的渠道后来者,只能牺牲利润来做市场”。

不过,他同时指出:“免税的盘还可以做得更大,真正大的竞争还没开始,烧钱大战也难以避免。”根据弗若斯特沙利文,中国的免税市场仍处于快速发展阶段,预计到2023年中国免税销售规模同比增长71%至1385亿元。