地产美元债众生相:有人砸锅卖铁,有人直接躺平

作者:曾树佳

行业正处于黎明前的黑暗中,雅居乐的陈卓林,在偿债的道路上摸索了许久,眼下似乎看到了些许光亮,可以稍微松一口气了。

8月25日,雅居乐表示,其已存入资金,偿还即将到期的7.196亿港元及6000万美元贷款余额。在此三天前,它刚宣布,将部分回购、注销将于2022年8月到期的4亿美元优先票据。

如人饮水,冷暖自知。过去很长一段时间内,作为“华南五虎”之一的雅居乐,不断出售资产,一番忍痛瘦身之后,终于换来了流动性问题的缓解。

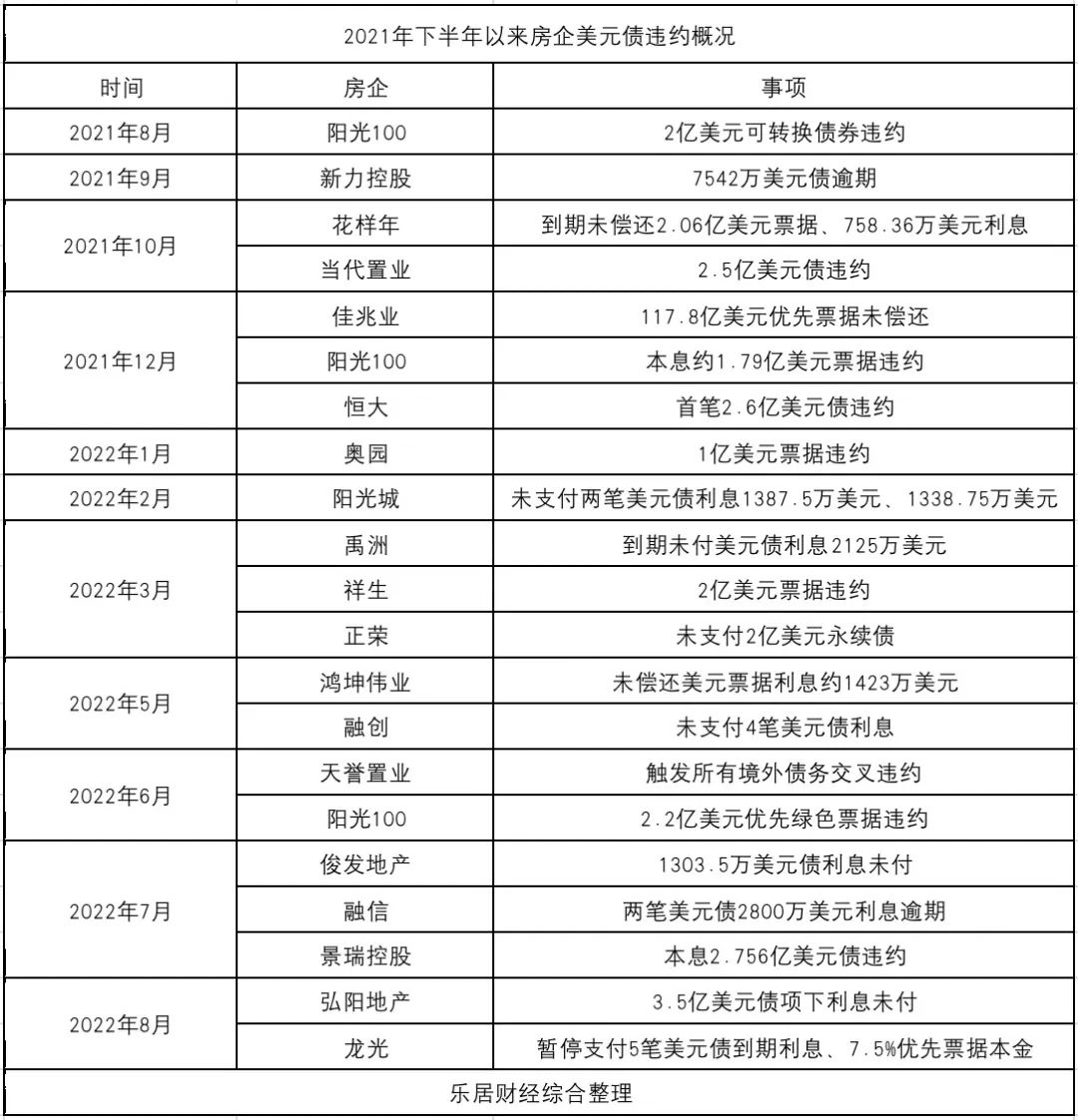

站在高筑的债台之上,应对到期美元债,是一项重点工作。以往挥舞杠杆的年代,美元债是大多数房企狂奔的有力武器;如今行业下行,却成为了拖累房企的沉重包袱。尤其是今年以来,房企美元债违约事项更为频繁,成为了压倒骆驼的一根稻草。

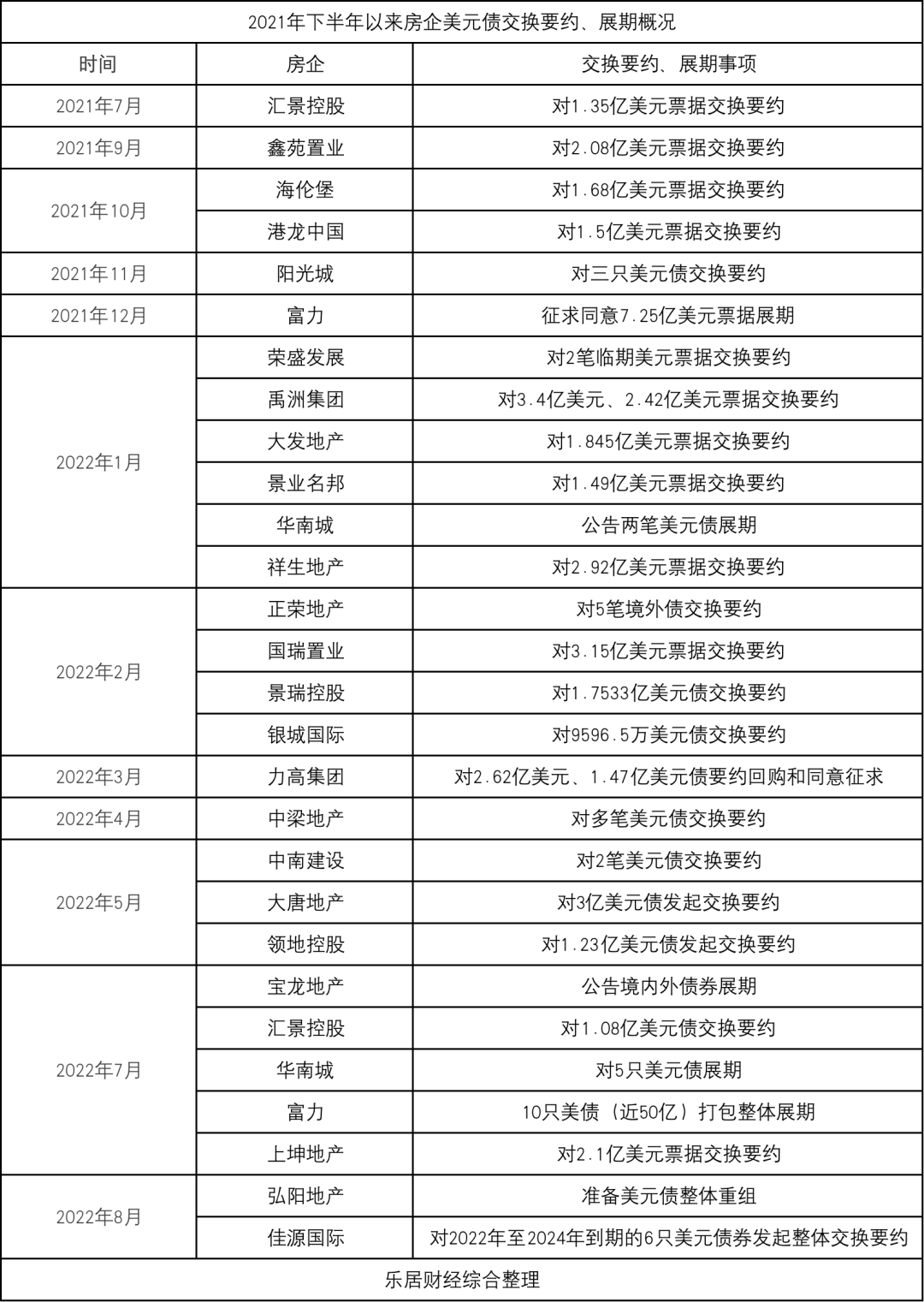

面对这种情况,有的房企在想尽办法,对境外债务进行交换要约、展期,雅居乐、富力、建业等,便是此类的代表;但也有房企对到期债务浅尝辄止,甚至干脆躺平。

在“躺平”的那些地产老板看来,眼下保交楼、按时结算员工和供应商款项是头等大事,不还美元债,只是斩断了境外融资出路。加之,美债的投资者,本就应该承担风险。

但若总赖着境外债不还,多多少少还是会留下“后遗症”。不仅会影响企业自身信用,还将会殃及后续发债的中资企业,最直接的体现便是融资成本大幅提高。

坚守信用底线

眼见巨额的境外债,房企大多为此发愁。但重压之下,有人正在“砸锅卖铁”,想尽办法化债。

建业便属于此类。胡葆森已经70多岁了,在他看来,“借债还钱天经地义,没有可以标榜并值得大肆宣传……作为企业来说,不能把延期不还钱,作为容忍自己的一种行为。只要企业不倒下,今后建业还是会坚持还债。”

7月最后一天,建业地产将8月到期2732.5万美元债进行回购并注销;紧接着8月8日,建业地产又全数偿还2022年到期的5亿美元6.875%优先票据。

据了解,还债资金来源于建业不动产盘活,以及胡葆森出让股权后所获资金的股东借款。而8月该笔美元债如期偿还后,意味着建业地产已经顺利清偿2022年全部美元债。

实际上,早在去年11月8日,胡葆森为了按时偿4亿美元债,就求助过当地政府。在政府帮助下,建业得以按时偿债,还做到提前一周把钱打在账户上。

跟胡葆森一样,不希望企业逃债、躺平的还有佳源实控人沈天晴。8月26日,沈老板对投资人说,“企业是我的生命,企业如果不好了,我的命也没有了。在这种情况下,希望企业能活下去。”

4月30日,佳源国际一笔美元债票息到期未付,引发评级下调。它最终于30天宽限期内兑付了该笔票息。

原以为进入三季度,房地产市场能回暖,但没想到依旧如寒冬,消费者对房企的信任度仍在下降。销售未有起色,还债自然不可能那么顺利。

无可奈何下,8月24日,佳源国际宣布对包括2022年至2024年到期的6只美元债券发起整体交换要约,并对2025年到期的美元可转债进行同意征求,以主动管理和优化债务到期结构及融资成本,同时计划出台债务优化整体管理方案。

除了胡葆森、沈天晴,阳光城老板林腾蛟此前押上身家担保还债的举动,也常常被人津津乐道。去年11月,为寻求境内外债务展期,除了阳光城母公司阳光集团的担保外,林腾蛟还加上了个人担保,表达了还债的决心。

今年2月,阳光城仍宣称,受到评级下调的影响,公司多笔公开市场债务,仍将触发提前还款条件,涉及的债务金额约79亿元。其中包含一笔2726.25万美元的境外债券利息,未能如期还上。

但它笔锋一转,仍强调竭尽全力,沟通豁免提前到期条款,并通过各种方式获取资金,用来偿还债务,避免交叉违约。

这种爱惜羽毛的发声与行动,确实在一定程度上,支撑着阳光城勉力迈步,才等到了后来中国华融驰援阳光集团的“微光”。

在现金流困顿的时候,能打动债权人,实现债务展期的,本来就只有展示坚决的偿付意愿,以及有诚意的债务管理方案。房企要让投资者、债权人看到,自身只是暂时的流动性问题,而非资不抵债,未来有反转走出困境的可能。

一般在债券实际违约前,房企都会与投资人进行交换要约。即债务企业以现金偿付、展期、债券置换、票面利率改变等条件中的一项或多项组合,来交换债权人手中债券,避免债务违约。

在目前的环境下,融资的窗口尚未真正打开,因此化债之路,注定漫长。积极应对债务危机的房企,有些还开启了美元债的二次展期、集中展期的举措。

比如7月底,华南城再次寻求境外美元债展期,规模总额为15.7亿美元,约合人民币106亿元。其中包含5笔债券,囊括华南城所有存续美元债。有了深圳特区建发集团为其做股东背书,华南城债务危机的化解路途,走得顺畅了不少。

富力也在月内,罕见地打包10只美债整体展期,近50亿的美元债,整体展期3到4年不等。文件里面,写满了关于修改利率、增加有关指定资产处置、修改“违约事件”条款等条件。

在此之前,李思廉已折价出售了不少项目。作价10亿元出手大英山项目、22.8亿出售伦敦物业、8.4亿将英国另一项目转让给远东发展等,皆是此类。这一切,都是为了换取现金流空间。

现已有部分果断变现的出险房企,开始逐渐偿还上了美元债,或者有了整体的偿债方案。

据乐居财经统计,8月份以来,同样频频出售资产缓解流动性的雅居乐,已经偿还了三笔超26亿元的债务。

另有消息称,世茂集团已于8月19日,将一份境外债务初步重组方案,给到了债权人小组的财务顾问。该方案主要内容为46.5亿元银团贷款,计划分摊3-6年摊销,公、私债券延展39-93个月。

自弃的身影

有些房企砸锅卖铁也要偿还美元债,有些房企则在偿债路上频出奇招,甚至干脆躺平。

6月底,阳光100发布公告称,其无法偿还2.2亿美元,利率为13%的优先绿色票据,已构成违约事件。在此之前,它已发生了多次债券违约,易小迪多年来佛系的经营思路,最终仍没能逃脱暴雷的命运。

去年,当名下一笔2亿美元债券,发生兑付违约时,阳光100还在公告中颇有底气地提到,公司已在违约发生前,筹措到所需资金,并给出预计的支付时间,安抚投资者。

但后来,多米诺骨牌被推倒,阳光100交叉违约事项逐渐频繁,关于偿债的“筹措”“支付”字眼,再也没有出现过,也鲜有展期的举动。再加上发不出年报等原因,它自3月底已停牌至今,在股市上彻底沉寂。

不只是易小迪,曾被称为资本运作高手的余斌,也遇到了麻烦。

年中,他旗下的广州老牌房企天誉置业,有一笔未偿还本金为3.4亿港元的抵押借款,因债权人在宽限期之后,不同意这笔贷款展期,致使天誉置业无法按时归还本息。

导火索一旦燃烧起来,后续的情况就令余斌有些招架不住了。由于发生交叉违约,天誉置业10笔公司债券将于6月28日起停牌;而境外债务的违约,则直接促使它丧失了应对债务的勇气。

天誉置业宣布,为保障所有债权人的公平合理利益,正在探索公司债务重组,并申请委任“低度干预”的临时清盘人,提出清盘呈请。看来,余斌是要放弃这个借壳、注入地产业务的上市平台了。

若要论从一开始就躺平的地产商,则不得不提花样年和新力控股。

去年,花样年在“躺平”上开了一个不好的头。而前不久,花样年公布了初步的美元债债务重组方案,又震惊了全行业,甚至引发了高息美元债市场走弱的连锁反应。

据透露,其境外美元债的本金最高兑付4成 ,剩下的部分“债转股”,这份初步债务重组计划目前还未得到债权人同意。

要知道,一般房企的债务展期都只是延期支付,或者削减利息,但本金一般都会全额兑付。然而花样年的美元债债务重组方案,等于让境外美元债债权人遭受了非常大的损失。

在IPG中国首席经济学家柏文喜看来,此举会造成境外信用债市场对于中国市场信用状态的重新评估,以及在未来的进一步分化,信用债市场会加速向优质企业和头部企业集中,而一般企业发行信用债的综合成本与难度将会大大增加。

比花样年“躺平”还彻底的是新力。自去年9月,其股价闪崩、股票停牌以来,实控人张园林就隐身了,没有在公开场合露过面,公司层面也缺乏具体的自救措施,仅有部分项目被接手的消息。

不久后,新力公开宣布,其达10.05亿美元的境外债务可能违约,其中包括2021年到期的2.5亿美元债、2022年到期的2.5亿美元债以及2.1亿美元债,它自称将“探讨可行的补救解决方案”。但后续,它再也没有公布过偿债进展。

但始终不面对债权人,也不是办法。8月29日,新力公告称,接到私募基金(为其他境外融资安排中的一项)清盘呈请,拟延迟刊发中期业绩。

此外,也有一些房企,虽然提出了美元债解决方案,但出现了通过条款设置,骗取同意票从而达到债务展期目的的情况。这样的做法,并非长久之计。较低的偿债意愿,或许会让投资人看不到债务解决的终点。

境外债冷暖

地产美元债,经历了如梦如幻的十年。

2011年前后,境外货币政策宽松,人民币汇率单边升值。彼时,国内企业开始加速发展美元债,以便在满足融资需求的同时,获得负债外币化套利的机会,一举两得。

期间,债券的发行主体,既包括中石油、中石化、中海油、招商银行、中国银行等能源、银行公司,也涌现出了佳兆业、万达、绿地、融创等房企的身影。

此后的几年里,美元债的发行进入了快速增长期,房企、城投渐成主力。适逢供给侧改革、融资环境较宽,地产商通过这条融资渠道,挥舞着杠杆。

但狂欢过后,山雨欲来。

2018年,在打击高杠杆、严控金融风险的背景下,美元债成本上行、再融资压力陡增,全年发行规模回落。年内,各行业债券违约潮也此起彼伏,违约债券支数和违约金额,均是2015年历史高点的2倍以上。

警钟敲响之后,房企并没有迎来缓冲期。2019年中,发改委发布文件,强调城投和房企境外发债,仅限于归还一年内到期的中长期外债。融资用途的调控、限制,又给了地产行业当头一棒。

如今,放眼望去,房地产境外债融资功能已基本丧失,尽管有诸如卓越、远洋,利用备用信用证等信用保护工具,发行美元债,但这个别的案例,并未带来一级市场的复苏。

上半年,房地产境外债发行规模为580亿元,同比大幅下滑 72%;截至年中,房地产境外债余额,还有1.24万亿元。因此,7至8月也被定义为又一个偿债高峰。

美元债违约,带来的影响不可小觑。柏文喜对乐居财经表示,在公开市场违约的话,就会直接导致企业无法再在资本市场公开融资,使得企业资金面进一步恶化。

其次,直接违约且并未实现展期的,则会迫使债权人按照美元债发行时的约定条款,启动维权措施,包括财产保全、追诉、清盘等。

柏文喜续指,由于发行美元债的内房股企业,主要资产和业务都在境内,而发行美元债的主体一般是境外公司,债权人即使在境外诉讼或司法裁决中获胜,跨境执行发行人的境内资产,也需要处于不同司法制度下的内地法院配合,再加上国内当前以“保交楼”为优先事项,境外债权人的权益,实际上很难在司法层面得到必要的保护。

因此,境外债权人大概率上会以诉促谈,力争达成对于自身最为有利的和解措施。

尽管市面上一片“展期”之声,看似大多的投资人与房企能达成共识,但背后仍存在一场又一场的博弈。有业内人士产生了担忧,若个别房企赖掉了美元债,产生的后果,将会由所有后续发债的中资企业承担,最直接的体现便是融资成本大幅提高。