SHEIN上半年GMV增至160亿美金,即将与拼多多正面硬刚

文|董洁 编辑|乔芊 杨轩

出品|36氪未来消费

微信ID|lslb168

拼多多大张旗鼓进军美国之时,快时尚巨头SHEIN的脚步也并未停歇。

36氪未来消费独家获悉,2022年上半年,SHEIN的销售额突破了160亿美金,同比增速超50%,伴随旺季的到来,SHEIN有望提前完成300亿美金的年度销售目标,这比原计划提前了一年的时间。

可供对比的数据是,ZARA母公司Inditex集团上半年销售额仅同比增长7%至128.2亿欧元(合128亿美元),其中核心品牌Zara销售额同比增长7%为88.95亿欧元(合89亿美元),两项数据上SHEIN都远超这家历史悠久的快时尚巨头。

过去三年,SHEIN的业绩呈爆发式增长。2020年其GMV首超100亿美元,增速达250%;2021年,这一数字更是达到200亿美元。

SHEIN、H&M、Zara过去4年在美国市场的销售额变化来源:Euromonitor International, Apparel and Footwear Edition 2022

2022年第二季度SHEIN在美国移动端680万次的安装量再度超过亚马逊,环比增长13%,尽管前者二季度的MAU是SHEIN的三倍,但二者的差距正不断缩小。一位知情人士透露,SHEIN二季度的DAU已经超过了3000万(峰值3200万),增速达15%。

36氪未来消费就以上消息欲向SHEIN求证,未取得联系。

面对全球通胀压力,SHEIN将今年的核心目标定为两个:提升客单价以及优化利润率。多位知情人士告诉36氪未来消费,截至上半年SHEIN全球市场的平均客单价为75美元,过去3年这一数字则分别是50、60和70。

具体到不同市场,中东用户的客单价最高为130美元左右,美国75美元,拉美45-50美元。不过从GMV占比看,美国和欧洲仍然是SHEIN最大的两个市场,占比均在30%,其次则是中东的17%。

客单价提升来源于两方面,一是不断拓展的品类,除核心品类女装(占GMV的6成左右)外,鞋、箱包、化妆品、居家用品等品类过去一年的销售额占比不断提升,这也使得SHEIN的全站连带率(每个包裹的平均商品件数)从去年同期的6.9-7涨至7.5-7.8。

据不完全统计,SHEIN现在拥有的自营品牌已经超过10个,包括但不限于男装、童装、鞋类、家居、家纺、美妆、配饰等诸多品类。目前,SHIEN主品牌的单价在10-15美元,高端女装MOTF的主打单件价格则为20-40美元。由于发展势头不错,SHEIN上半年已将美妆品牌SHEGLAM独立。

SHEIN独立站首页截图

不过,客单价的提升并未明显改善SHEIN的利润率。据行业调研,去年SHEIN的净利润率大概在6%,今年上半年则同比略降,主要原因在占成本大头的采购成本上半年升至35%左右(由于增长高预期,使得库存积压比去年严重),但物流成本和市场费用都同比都有所减少,前者占GMV比重在20%上下,后者则为8%。

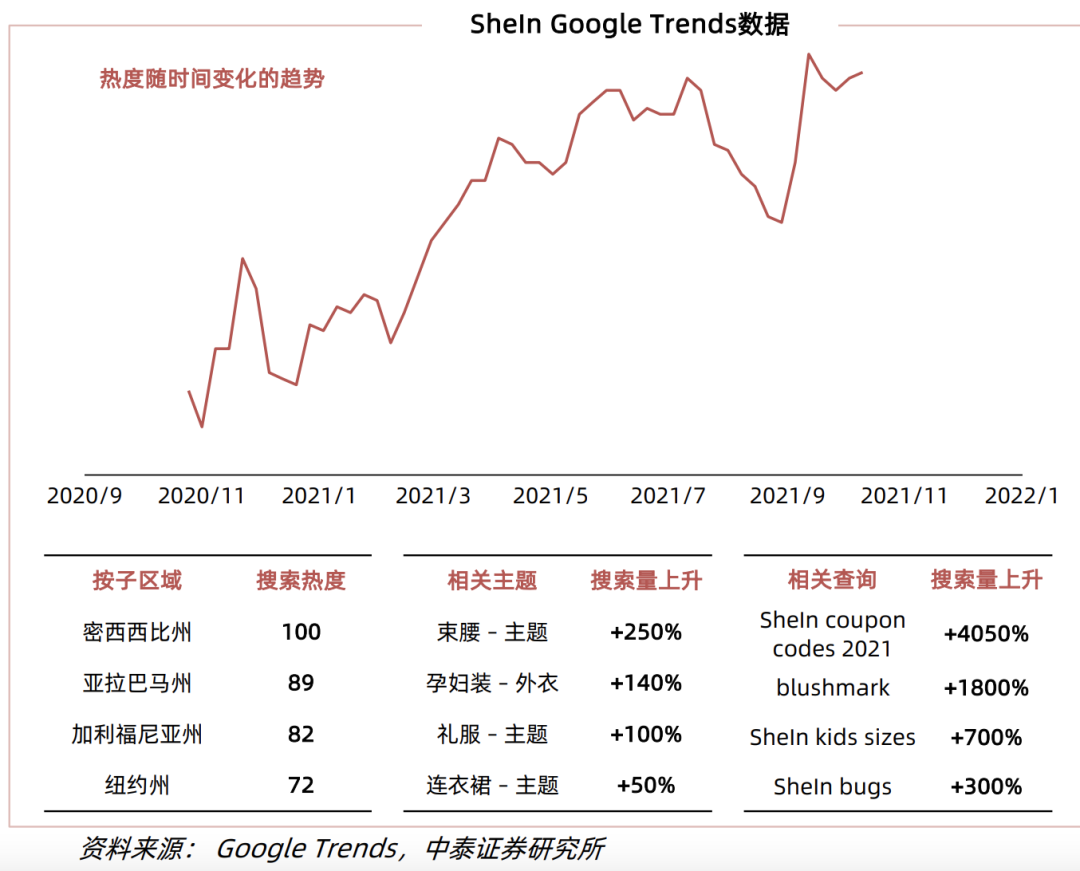

SheIn Google Trends数据

除了库存积压,采购成本未能改善的原因还在于SHEIN对核心供应商的利益维护。由于采用“小单快反”模式,SHEIN 的供应商常年面临高强度的考核,包括产能、良品率、交货周期以及加急订单的处理速度等等,鉴于上述几个维度,SHEIN也将供应商分为SABCD五个等级(排名 D 级——低于 60 分末位的 30% 供应商将淘汰)。

有内部人士就告诉36氪未来消费,“压低采购成本很容易导致供应链端的反弹,对于头部的S、A级供应商还是要保证他们的利润”,而更外部的原因则在于竞争对手的压力。

自被传出要进军美国市场后,不少SHEIN的供应商都遭到了拼多多的挖角,开出的条件包括更短的结款周期、更充足的交货周期等等。有SHEIN的供应商就告诉36氪,拼多多在招募时有几个明确的要求:有跨境电商平台经验、独立站经验以及北美市场经验的优先,这一切都针对SHEIN。

多位知情人士透露,截至目前,SHEIN的供应商在3000家左右,其中S、A级的供应商占到了10-15%。上述人士也表示,面对压力,下半年SHEIN可能会继续优化供应商的数量,并提升头部供应商的利润比例。

而就在9月1日,被报道多日的拼多多海外业务“Temu”正式上线开启测试售卖(9月16号开放售卖),两家千亿美金市值的公司即将迎来正面对决。

据悉,拼多多海外业务200多人的团队中,有近150人是从SHEIN等跨境平台以2-3倍薪资挖来的。虽然被挖角的中高层并不多,但SHEIN内部人士普遍认为,如果拼多多在美国市场能够迅速起量,业务规模扩大带来的人员短缺将很快蔓延,到时SHEIN面临的挖角会更加剧烈。

拼多多海外业务Temu app首页截图

供给端,拼多多采用了0佣金的方式招募全品类商家,但卖家无定价权,主要由拼多多定价销售,然后以供货价与卖家结算。这与亚马逊等平台上的第三方卖家经营模式完全不同,也区别于SHEIN自营品牌的模式。

行业人士猜测,为了快速打开市场,拼多多前期大概率会采用疯狂买量的做法。以美国市场为例,SHEIN上半年在Facebook渠道的获客成本在35美元左右,拼多多可能需要2-3倍的价格(甚至更高)才能将用户拉到自己平台。

尽管美国市场已是一片红海,但拼多多过往多次新业务尝试的成功还是让外界颇为期待。上半年,拼多多营收超550亿元,净利润更是超过了150亿元,这也让其有足够的底气试水海外。

反观SHEIN,自营之外其从去年试水的三方平台业务并不顺利,深圳大卖傲基在SHEIN仅上线几个月后便撤出。伴随越来越多对手的涌入,这家千亿美金市值的巨头的安稳日子似乎到头了。