万物云上市,物管三巨头“会师”

文/乐居财经 李兰

万物云上市在即,物管股“头马”之争又将拉开阵势。

9月19日,万物云发布公告称,拟全球发售1.17亿股股份,发售价47.1港元-52.7港元,募集资金约54.9亿港元-61.5亿港元。

招股书显示,根据全球发售将予提呈发售的万物云H股股份总数将为1.167亿股 (假设超额配股权未获行使),相当于紧随全球发售完成后万物云已发行股份总数约10%,假设超额配股权获悉数行使则为1.342亿股万物云H股股份,相当于紧随全球发售完成及超额配股权获悉数行使后万物云已发行股份总数约11.33%。

倘全球发售进行,基于其发售股份数目及预期发售价范围,万物云的市值将介乎约490亿元-548.6亿元(对应549港元-614.87港元),市盈率约28.6-32倍。

值得注意的是,2021年8月,阳光城以持有的阳光智博100%股份与万物云换股,获取万物云4.8%的股份。市场当时预计,万物云估值约为1000亿元。

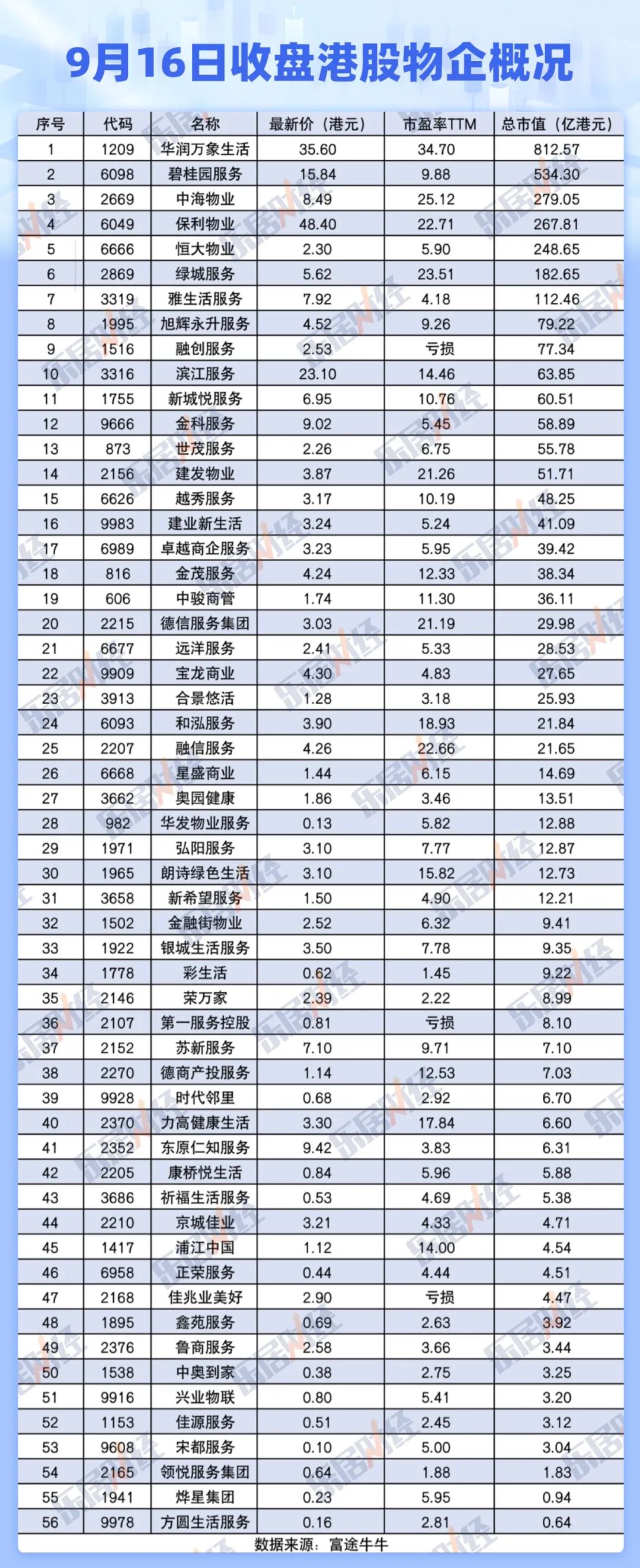

据乐居财经统计,截至2022年9月16日,56家上市物企平均市盈率仅约9.2倍,而在物业股巅峰时期,上市物企平均市盈率高达55.31倍,最高市盈率曾一度达到226.96倍。

其中,华润万象生活已从去年7月份高达113.8倍的市盈率,回落至34倍左右;碧桂园服务的市盈率彼时也在60倍以上,如今均已回调至约不到10倍;以当下万物云的市盈率估值水平,或将处于上市物企前列。

对于如何看待万物云上市时点以及估值是否会跟预期有所差异的提问,在万科召开的2022年中期业绩推介会上,万科董事会主席郁亮曾表示,分拆物业上市不是卖猪仔,不在意短期市场估值。

“对于万物云上市短期市场的估值并不是万科最在意的,更在于说它通过资本市场能够获得怎么样的力量,然后再支持它的进一步发展,这才是万科最关心的。”郁亮说。

郁亮也对高估值充满警惕与恐惧,认为过高的估值有可能会对员工心态等造成一个不切实际的预期,估值相对理性的话,反而更有利于员工业务的成长与拥有更好的心态。

据悉,万物云IPO拥有着超豪华的金主阵容,包括淡马锡、瑞银资管、中国城通控股以及旗下的中国国有企业混合所有制改革基金、润晖投资、HHLR基金及YHG投资、Athos资本等,合计带来约2.8亿美金的基石投资金。

有业内人士预测,万物云此时逆势上市,在强大的基石投资者助阵下,其拥有一个可观的收涨或不成问题。

资料显示,9月15日,摩根士丹利发研报称,物管股目前正处于历史低谷,明年预测市盈率7.9倍,2021至2024年的盈利年复合增长率为16%。物管股的股价短期内可能会继续受压,因为盈利仍在调整中,住房市场下行的连带影响仍是需要关注的关键因素,但长期仍看好物管行业。