速收藏! 太古汇/太古里、恒隆广场、万象城、SKP、IFS、K11“招调宝典”来了

撰写丨熊舒苗 主编丨付庆荣

内文图片丨项目官方渠道

商业地产圈,全国连锁化发展、招商营运水平高的行业“前浪”,从来都是“后浪”竞相学习的对象。

紧追轻资产风口,破招商之困局,时下的后浪们使出浑身解数想在前辈们的身上“抄作业”、“找捷径”。

为此,赢商云智库特别推出“连锁购物中心产品线业态研究”栏目,聚焦高能玩家的代表性商业产品线,透过业态占比、调改数据的分析及典型案例剖析,挖掘其差异化打法、招调逻辑,以解行业“燃眉之急”。

此为第二篇:以太古汇/太古里、万象城、恒隆广场、SKP、IFS、K11为研究对象。(点击查看第一篇☞:首发!印象城、天街、大悦城的“招商法则”大揭秘)

本文数据说明:

“业态/品类占比”数据采集范围:基于赢商线上线下渠道获取的全国5000+项目门店数据,部分项目线上采集、季度更新(可能存在数据非全量情况)

“开关店”数据采集范围:统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州、南昌、南宁、佛山24个城市,商业面积5万㎡及以上的已开业购物中心(下同)

“开关店占比差值”=开店数量占比-关店数量占比。比值>0,表示品牌门店发展呈现扩张状态(开店数>关店数);比值=0,表示品牌门店发展持平(开店数=关店数);比值<0,表示品牌门店发展呈现收缩状态(开店数<关店数)

数据采集时间:2021年1月-12月

01 太古汇/太古里:奢侈品高能玩家,潮流服饰集合店集结地

2021年,除刚开业的上海前滩太古里外,太古地产旗下所有零售物业均拥有95%以上的出租率,中国内地的整体销售额上升13%。

2022上半年,太古地产内地出租率保持在91%以上,整体零售销售额同比下跌1%,内地零售物业租金收入总额则增加3%至15.86亿港元,此增长主要得益于三里屯太古里西区正式营运带来的收入贡献,以及今年疫情前第一季度中国内地零售市场的强劲表现。

稳健的业绩表现,是太古地产精细化运营的直观体现。目前,其在内地市场已落成的物业组合有7个。 其中,“ 太古汇 ”定位顶奢购物中心,属于盒子式Mall;“ 太古里 ”定位部分顶奢加潮流的开放型、低密度街区形态购物中心。

业态组合:零售占比约7成,以国际潮牌引领时尚

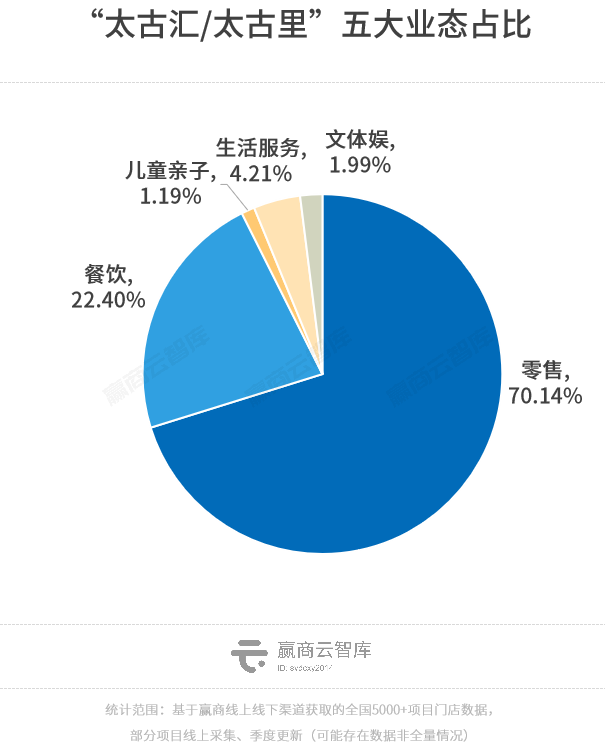

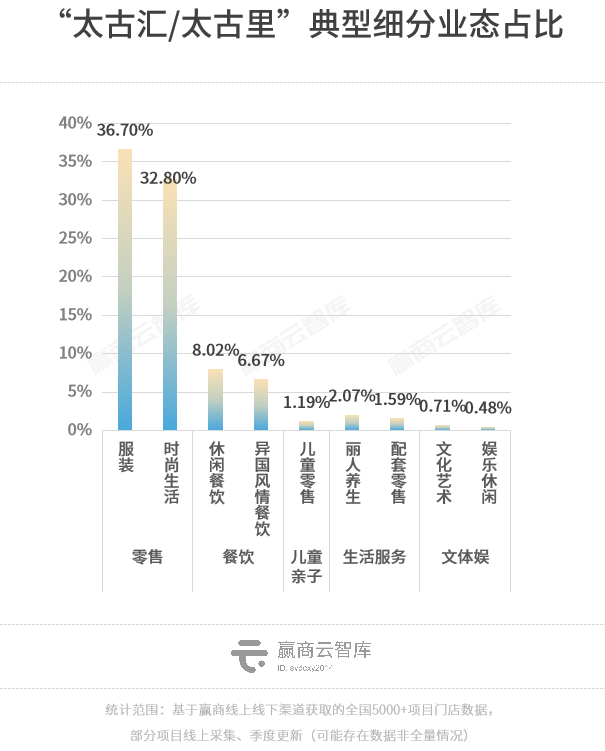

“太古汇/太古里”系列Mall主攻 零售业态,占比约7成 ,其中服装占比高于时尚生活;餐饮占比约22%,生活服务不足5%,儿童亲子、文体娱占比不足2%。

太古汇、太古里侧重点有差异: 太古汇偏重时尚生活 ,主要为奢侈品、美妆品类,儿童零售、生活服务亦有一定比例; 太古里偏重服装、餐饮 。

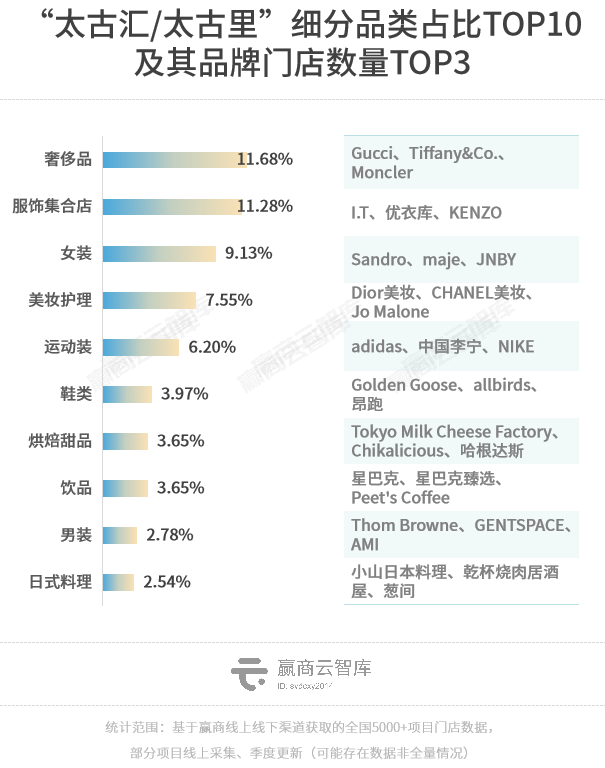

“太古汇/太古里”系列 奢侈品整体占比超11% ,仅次于IFS、SKP;服饰集合店为本篇样本产品线中最高,尤其 偏爱国际潮牌、香港潮牌 ;美妆优势亦明显,网罗国际一线大牌,堪称 “高化收割机” 。

//

2021年9月开业的上海前滩太古里,汇聚约250家零售商铺,涵盖高端零售、时尚潮流、餐饮娱乐、生活健康、文化艺术等业态,超50个品牌首进浦东,超20个品牌为前滩太古里定制概念店。

奢侈品云集,是前滩太古里的一大亮点。Hermès、Dior、Gucci、LOUIS VUITTON、Zegna、LOEWE、PRADA、BALENCIAGA、Giorgio Armani等一众高奢品牌带来了全新的门店设计,如Zegna开出首个“杰尼亚绿洲花园”,宝诗龙(Boucheron)打造上海首个冬季花园店。

引进了一批特色品牌门店。如中国内地第一间 MOViE MOViE 电影院、上海最大的茑屋书店、星巴克全球首家环保实验店“向绿工坊”、潮流宠物品牌“電力宠物公司”等。

自开业至今年3月上海疫情大爆发前,前滩太古里的零售销售额及客流表现皆为惹眼。在上海解封首日,其便迎来客流高峰,且整个上半年引进了大批首店品牌,包括:ZIMMERMANN中国首家精品店、AMBUSH中国首店、Aveda艾梵达中国内地首店等高能级首店品牌。

预计,下半年会有英国潮牌A-COLD-WALL、日本潮牌BAPE的咖啡馆等上海首店品牌亮相。

业态调改:趋于调入,加码奢侈品、高端户外服饰

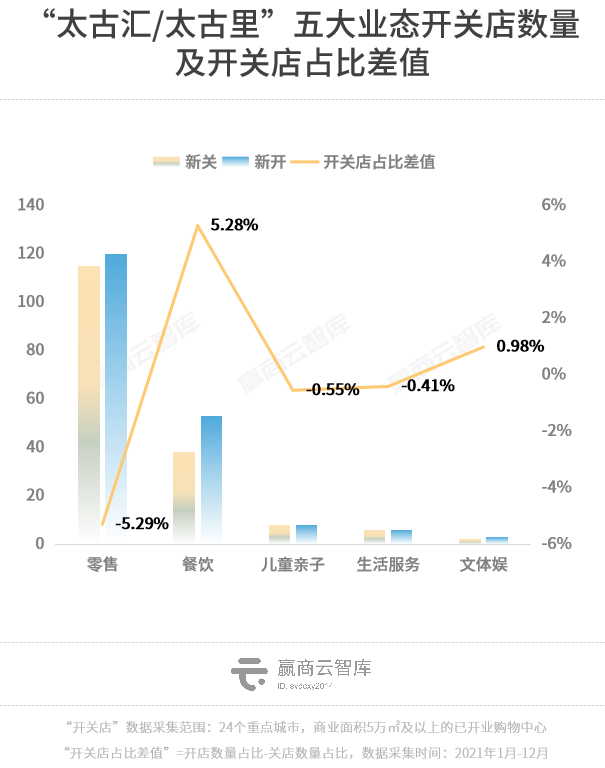

2021年,“太古汇/太古里”系列Mall各业态整体开关店比1.13,趋于调入。其中,北京三里屯太古里、成都远洋太古里调整幅度较大,品牌调整门店数均在100家左右。

五大业态中,零售开关店比差值为负,有所下行; 餐饮相反,关注度提升 。具体看, 零售上行品类如运动装、奢侈品、美妆 ,黄金珠宝、家居则有所收缩;餐饮中则以 日式料理上行最为明显 。

具体看,“太古汇/太古里”系列mall调整动作可圈可点:

//

近几年,北京三里屯太古里有意网罗更多奢侈品、设计师时装及生活方式品牌,持续向高端化转型。一系列调整后,三里屯太古里的销售额也由2020年的下跌18%,转为2021年的增长27%。典型动作如:

2021年,位于南区的苹果旗舰店旧址新开丝芙兰和Polo Ralph Lauren旗舰店,H&M旗下中高端品牌Arket中国首店也进驻南区;

在定位奢侈品的北区,新引进Bottega Veneta限时店、GUCCI、亚历山大·麦昆、法国时装品牌Maison Kitsune、设计师品牌Marni、法国知名皮具品牌MOYNAT。

2022年上半年,北京三里屯太古里的首店表现较弱,但下半年目前已开出GENTLE MONSTER全球最大旗舰店、时尚户外品牌Penfield北京首店、英国轻奢腕表及珠宝品牌LolaRose罗拉玫瑰北京首店、COACH数字化艺术时尚旗舰店等。

2021年在成都远洋太古里,始祖鸟、柏芮朵、Denham、 diptyque、盟可睐、Thom Browne等开出新店或升级版旗舰店。

2022年,该商场继续吸纳Maison Margiela Café全球首店、adidas Originals全球首家定制旗舰店等10家首店,持续引领西南商业提质。

2021年,广州太古汇销售额增长最多,为33%。这年,其陆续引进了宝珀、娇韵诗、肌肤之钥、法儿曼、斐登、gaga等高档、中高档品牌。

自开业以来,上海兴业太古汇不断根据市场消费需求进行调整,潮奢氛围愈加浓厚:

2021年开始引进dunhill、Ermenegildo Zegna 杰尼亚、Salvatore Ferragamo、Shanghai Tang 上海滩等奢侈品牌;

今年继续开启新一轮提档,如:潮牌UNDEFEATED最大线下实体店已于8月开业,奢侈品牌GIVENCHY、LOEWE、全球知名的高端功能性服饰品牌和生活方式品牌Canada Goose、加拿大高端户外时装品牌MOOSE KNUCKLES等也将次第亮相。

02万象城:掘金“她”经济,青睐女装/奢侈品/美妆

2022上半年,华润万象生活在营购物中心零售额596.7亿元,同比上升6.6%;来自购物中心的商业运营及物业管理服务收入为11.7亿元,增速高达25.7%,占总收入的22.2%。

华润万象生活旗下品牌包括高端购物中心「万象城」、区域商业中心「万象汇」以及“漫步式城市创作空间”「万象天地」等。

截至2021年6月底,已开业的万象城、万象天地和万象汇多达48个。 依计划,到2025年,华润万象生活在管项目将达到150个。其中, 万象城项目数量在25-30个 ,万象汇50-60个,特色项目、万象天地在10-15个。

定位高品质风尚标杆的“万象城(The Mixc)”,位于一二线城市的核心或潜力地段,以满足追求品位和风尚的消费人群需求。

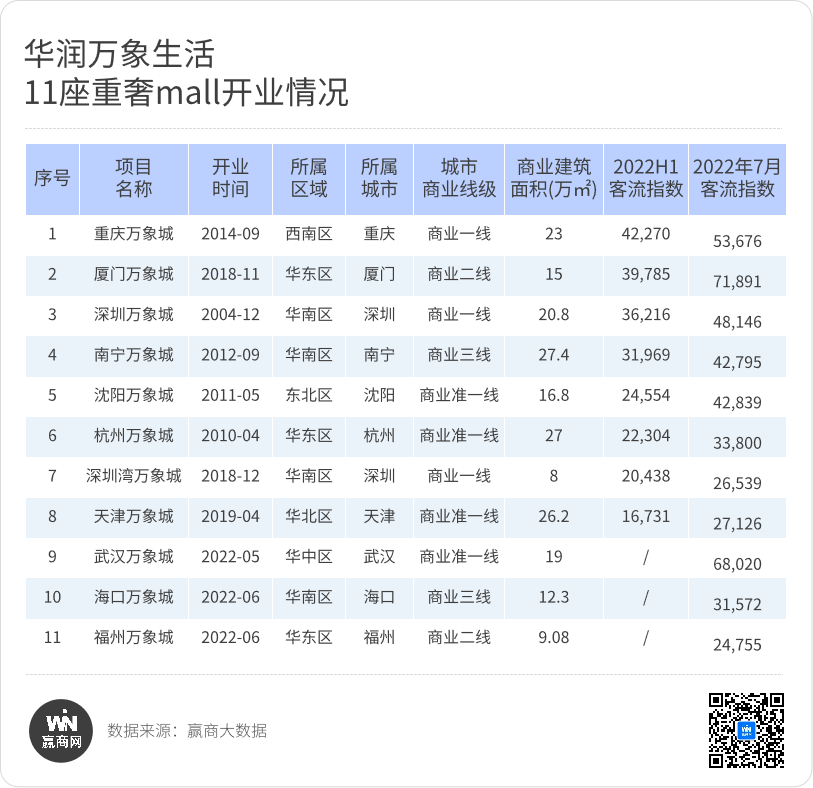

至今年6月底,已开出的“重奢型”万象城共有11座,规模超过200万㎡。另据可获取的最新数据口径,2021上半年,华润重奢购物中心零售额平均增长88.5%。

说明:城市商业线级是赢商大数据综合城市发展基础水平、商业发展规模、商业档次、商业人气及商业未来潜力等因素,对城市商业发展程度评估的等级性划分,共划分为六个等级。

业态组合:零售占比最高近8成,女装占比达12%

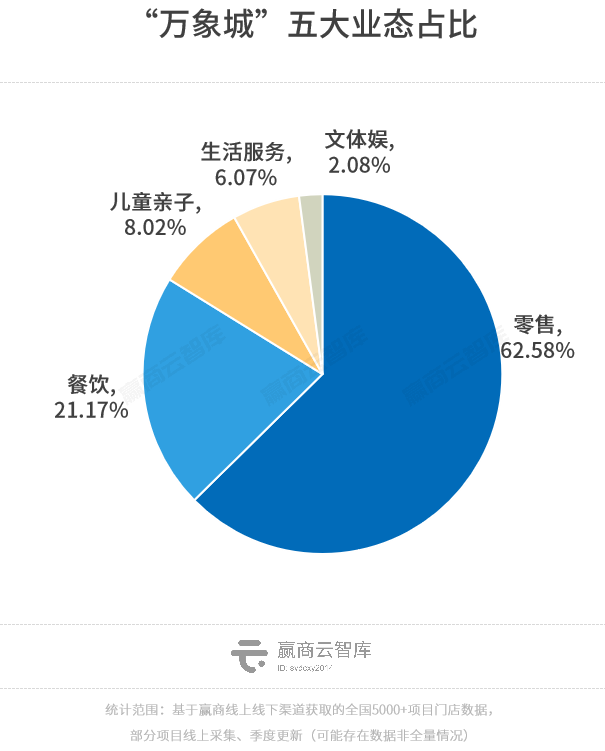

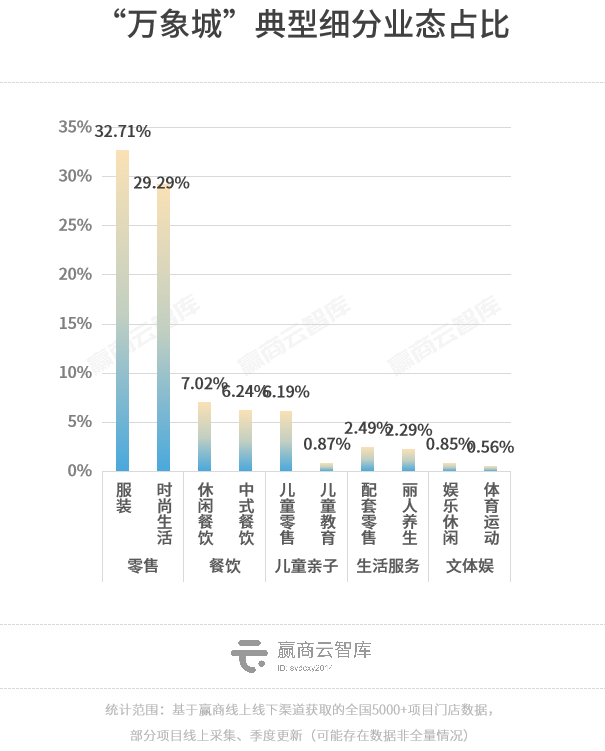

万象城系列Mall业态组合比例与恒隆广场系列相近, 零售业态整体占比约6成 。其中,沈阳万象城零售占比近8成,深圳万象城超7成,无锡万象城则不足50%。

餐饮占比相对不高 ,为21.07%,休闲餐饮、中式餐饮、异国风情餐饮占比在5%~7%。 儿童业态占比亦较高,达8.02%,为本篇样本中第二,主要为儿童零售。

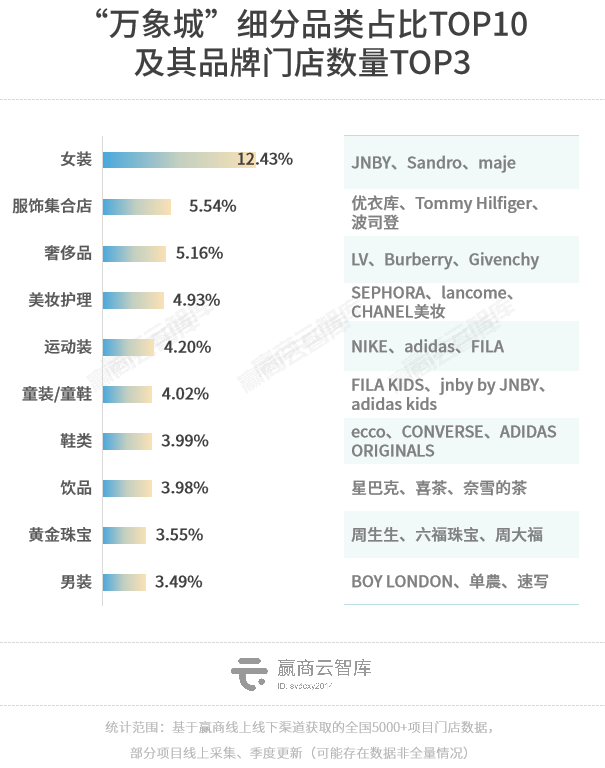

细分业态方面,服装为零售重点,占比略高于时尚生活,其中 女装、男装占比均突出 ,女装在本篇样本产品线中仅次于SKP;时尚生活较丰富,黄金珠宝、家居、家电厨卫、潮流数码等占比均在本篇样本产品线平均水平以上, 奢侈品占比5.16%低于港资产品线 (若仅计算重奢mall,奢侈品占比则在9.45%) 。

//

2022年6月开业的福州万象城,引进近250家品牌,其中40%以上为城市首店,超50%为城市高标店。

三大主力店Olé精品超市、万象影城及覔书店,焕新城市高端消费体验;

女装品牌丰富,引入CARVEN、Sandro、maje、self-portrait、ba&sh、IRO等国际轻奢品牌;

时尚生活齐聚DIOR、LANCOME、LA MER、HR、GUERLAIN等25家国际一线美妆精品店;

30家餐饮城市首店,包括Sushi Man、闽和南、大头椰、WANG STEAK等多家知名品牌。

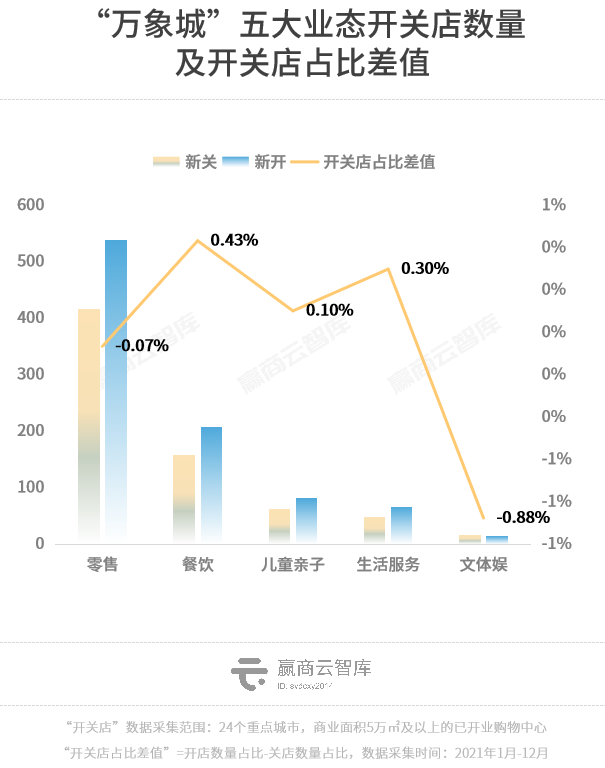

业态调改:趋于调入,严控各业态调整比例

2021年,万象城系列Mall各业态整体开关店比1.29,呈现上行。其中合肥万象城、重庆万象城、天津万象城调铺数量均超过100家。

五大业态开关店比差值较小,表现稳定;品牌调整数量与业态整体占比基本一致,展现这家商管龙头严谨的招商风格和强大的运营力。

各业态细分品类方面:零售业态, 大幅引进奢侈品、美妆护理、黄金珠宝、汽车店 ,调出部分鞋类、服饰集合店、箱包皮具等;餐饮业态偏好日式料理;生活服务业态,热衷调入丽人养生。

//

2021年,深圳万象城年销售额超130亿元。据统计,近三年(2019年中-2022年中),深圳万象城挪位、升级、新进的品牌超300家,其中全新引入品牌超150家,每年调整占比超30%。大致遵循以下几点核心逻辑:

纵向提升品牌层级与矩阵。持续放大重奢品类优势,顶级奢侈品均升级双层/三层旗舰店(20余家)。从店铺概念和级次、空间设计、产品和服务等维度打造稀缺性。

横向提升业态丰富度。除了顶级奢侈品外,深圳万象城还增加并完善了小众高端奢侈品、潮奢及设计师品牌、高端化妆品(40余家)、高端腕表(20余家)、家用家居、社交餐饮等业态,消费生态更加多元且完善。

(详情可点击链接查看赢商网此前报道:进阶“南中国商业旗舰”,深圳万象城的答卷来了!)

2021年,合肥万象城全年新进驻品牌达60家,其中首进安徽品牌23家(截止2021年12月31日已开业品牌),包括如一鸡鲍鱼、PLUTO、T9、HEFANG、KKV、HIMOMASTER 海马体大师店、蔚来汽车 NIO HOUSE等品牌城市首店。该项目2021全年吸纳客流超1850万,同比增长115%。

03恒隆广场:女装 /奢侈品为“门面担当”,加码儿童业态

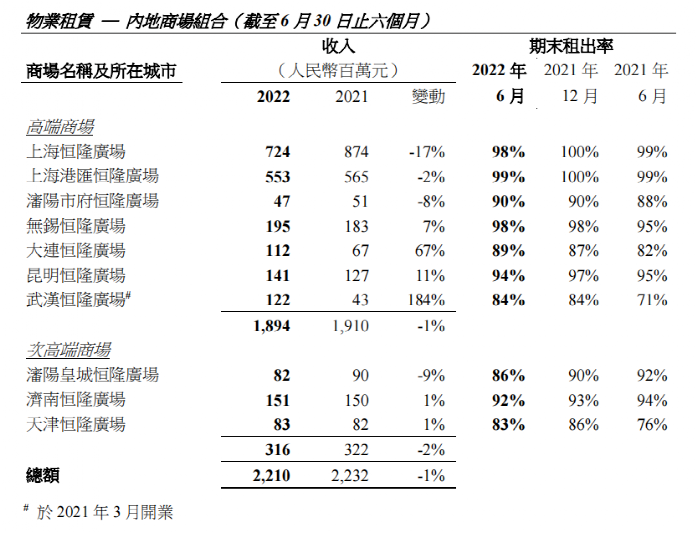

7月28日,恒隆地产发布2022半年报,期内中国内地商场的组合收入下跌1%。因防疫措施收紧,次高端商场收入同比减少2%,高端商场收入亦跌了1%。

武汉恒隆广场、大连恒隆广场、昆明恒隆广场为期内业绩亮点,三个商场发挥了抵消上海疫情负面影响的主要作用。整体来看,恒隆内地商场表现稳健,在疫情波动之下保持韧劲。

恒隆地产旗下内地商场均以“恒隆广场”命名,选址集中在“人口庞大城市的最佳地段”,与顶尖的建筑师行合作,定位为世界级商业综合项目。

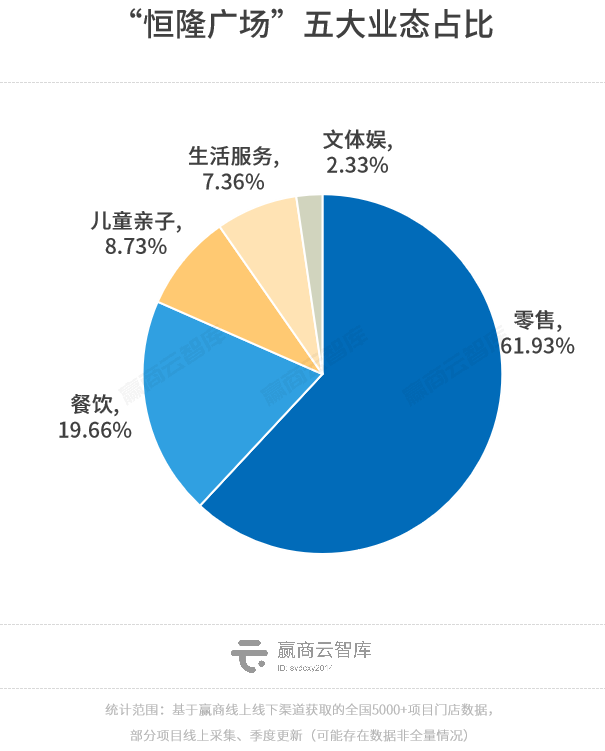

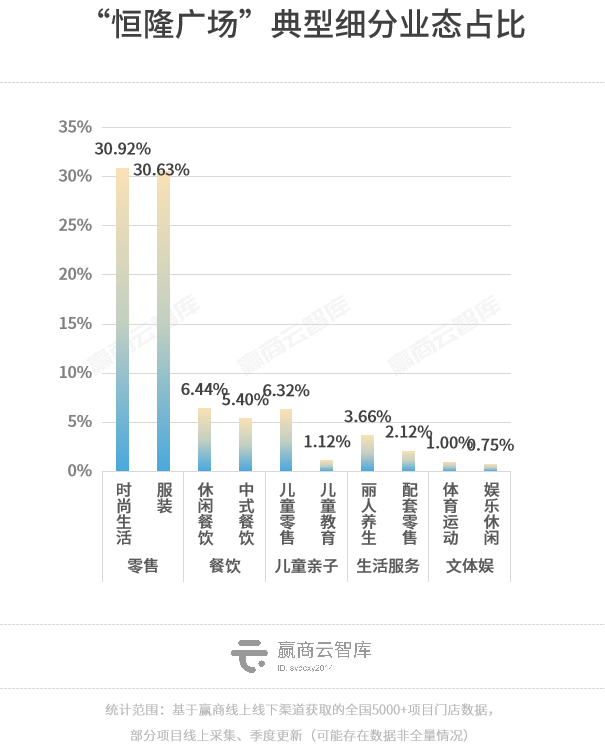

业态组合:零售占比约6成,突出儿童业态特色

恒隆广场系列Mall零售业态占比约6成,但不同项目间差异较大。 最高的为上海恒隆广场,零售占比近8成 ;而天津、无锡、武汉、大连的恒隆广场零售占比不足6成。

儿童业态占比突出,达8.73% ,为本篇样本产品线中最高。在零售整体竞争剧烈的情况下,恒隆广场积极强化儿童亲子业态特色“曲线救国”。

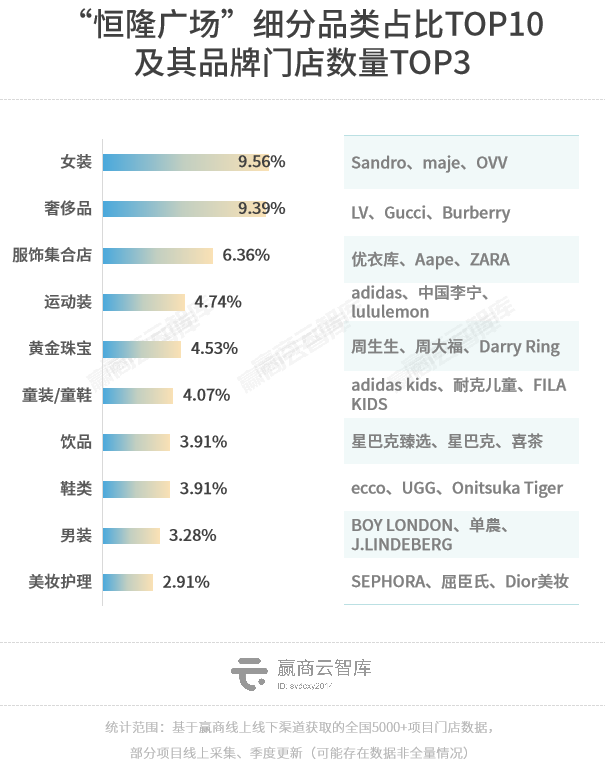

细分业态方面,时尚生活、服装各占30%左右,其中 女装、奢侈品占比均高于9%,为恒隆广场两大“门面担当” ;另,休闲餐饮、儿童零售占比相对较高,其中童装/童鞋占比在本篇样本产品线中居于首位。

//

2021年3月开业的武汉恒隆广场,吸引超过250个国际国内优质品牌进入武汉市场,包括110家武汉首店、独家及旗舰店。

奢侈品占比约15%,在恒隆广场系列中仅次于上海恒隆广场。L1与L2云集超过50家国际时尚品牌、珠宝与腕表等,集合了LVMH、开云与历峰三大名品集团的旗下品牌。今年7月13日开业的武汉首家爱马仕专卖店,首日销售3000万元,刷新了爱马仕门店开业首日销售纪录。

儿童亲子业态占比达10%,品类丰富,如NOKNOK亲子餐厅、meland儿童乐园、儿童摄影馆NICOKIDS、卡雷拉轨道赛车、高端童装买手店rolling kids、英国高端童装品牌FF&DD武汉首店等;拥有200多平方米的超大独立母婴室,设施齐全,更有专职服务人员,圈粉亲子客群。

业态调改:趋于调入,生活服务上行

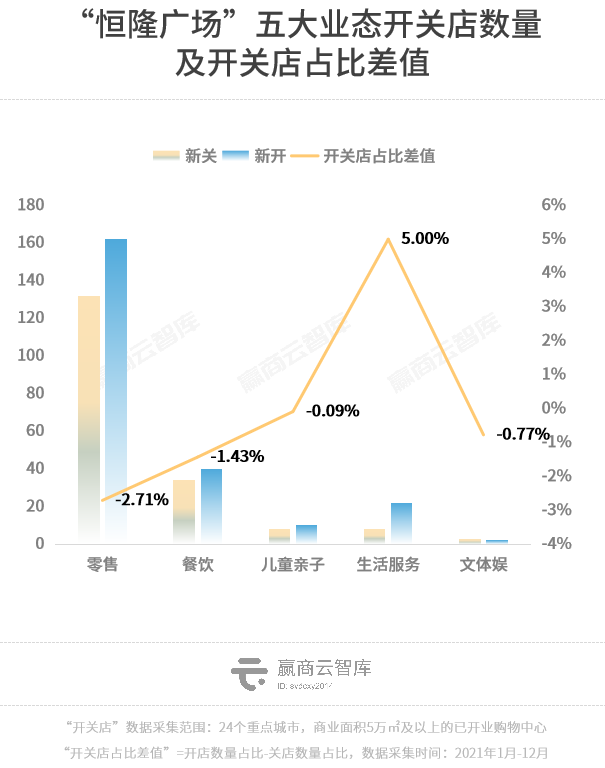

2021年,恒隆广场系列mall各业态整体开关店比1.27,发展向好。其中上海港汇恒隆广场品牌调整数量较大,超过150家。

五大业态中:

零售、餐饮开关店比差值为负,加码女装、奢侈品、黄金珠宝、家电厨卫、异国风情餐饮,洗牌美妆、家居、休闲餐饮组合。

生活服务明显上行,开关店占比差值为5%,新引进多家丽人养生品牌。

//

上海港汇恒隆广场,2021年商场销售额同比增长近60%,客流增长约10%。

2021年,持续探索“GATEWAY TO INSPIRATION” 理念,引进超20家新品牌,涵盖皮具、腕表、彩妆等多个品类,包括Tod's全国首家概念店、Salvatore Ferragamo全国首家新概念店、Charlotte Tilbury内地首店等。

今年虽历时2个多月“停摆”,品牌调整并未止步。据赢商网实地探访,今年7月F3层的女装品牌EDITION、F4层的儿童户外服装品牌REIMA开业,同时还有古洋食坊、JNBY、昂跑、HART MARX、L’ARTISAN PARFUMEUR、莱德拉瑞士手工巧克力、T9tea、阿嬷手作等品牌围挡上新。

天津恒隆广场,2021年超过60家新店进驻,注重引进高颜值、重体验又会“玩”的品牌。如:

针对都市白领,引入印象主题、PPATAVINITY、MARRTUMM等女装,seas小颜日式正骨、teeny tiny、新宿屋等丽人品牌;

针对Z世代潮人,引入茶饮品牌乐乐茶、沉浸式剧本杀体验馆作幺探案馆、天津首家UDX潮奢集合店、Aquascutum、Daniel Hetcher、TREK&TRAVEL等。

04SKP:高端零售集大成者,奢侈品最全的“店王 ”

SKP 定位高级奢华、流行时尚,是全球最具标志性的时尚奢侈品百货之一。

2021年,北京SKP销售额239亿元,连续11年问鼎全国“店王”。西安SKP于2018年5月开业,2021年实现了80亿+的销售额,同比增长近40%。

业态组合:

高端零售组合最能打,一线奢侈品覆盖面广且全

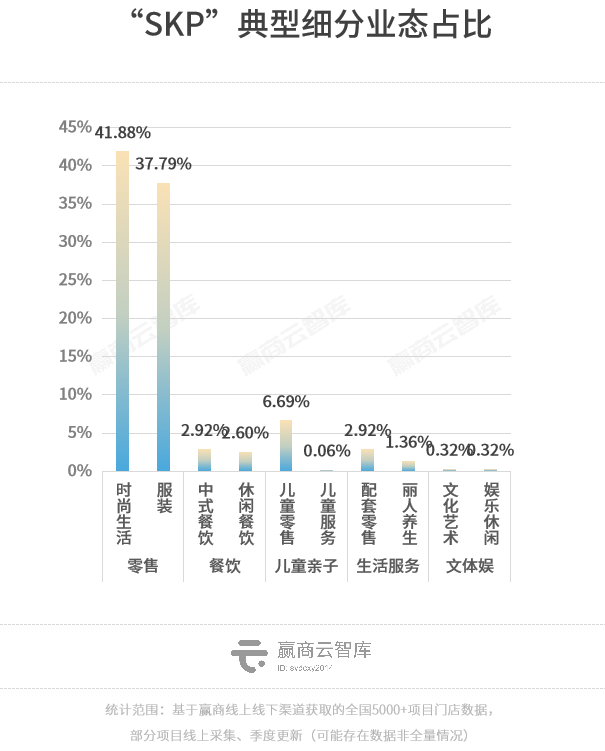

SKP系列商场主攻 零售业态,占比近8成 ,为本篇样本中最高,其中时尚生活占比略高于服装; 餐饮、文体娱最低,前者不足10%、后者不足1% ;儿童亲子以儿童零售为主。

(统计范围:不含北京SKP-S、西安SKP-S,下同)

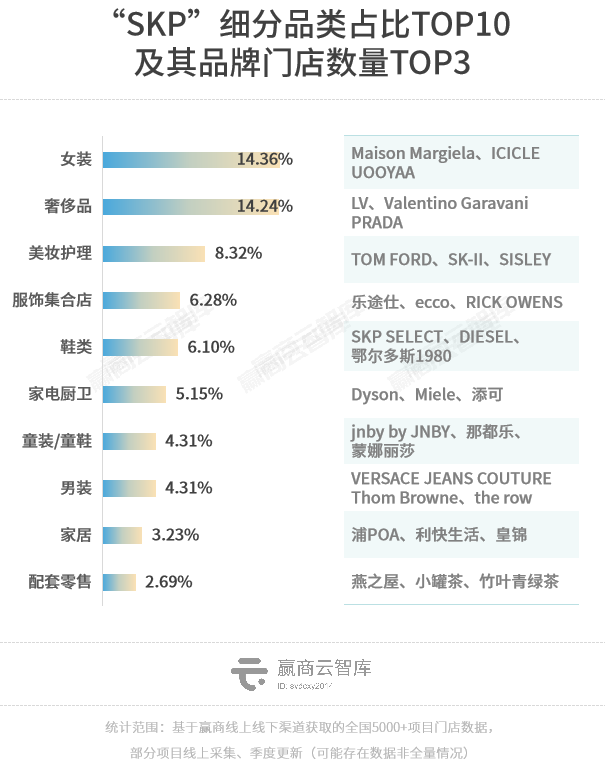

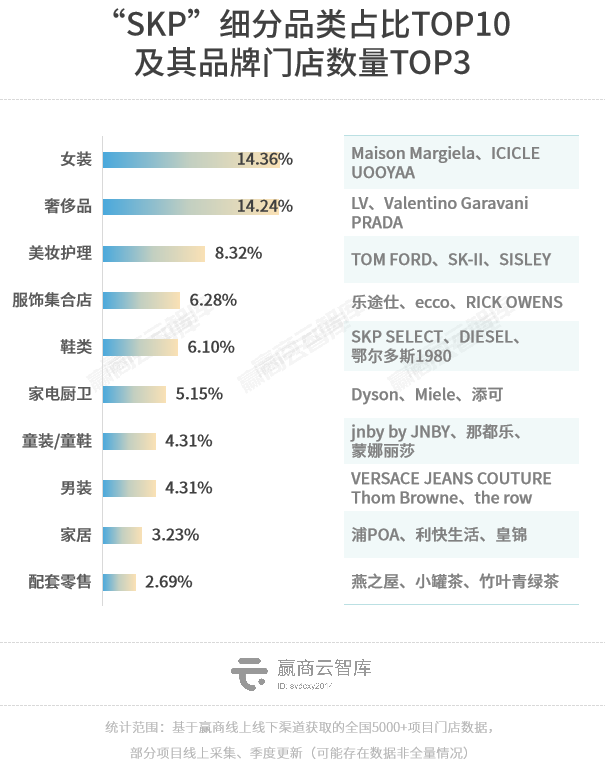

细分品类中,服装中的 女装、服饰集合店、鞋类、男装 等占比均较高;时尚生活中的 奢侈品占比较高,仅次于IFS,但奢侈品牌覆盖数量多于IFS ,且美妆护理、家电厨卫、家居等品类亦有丰富选择。

//

北京SKP 10万平方米的空间体量内,囊括了近1000个品牌,一线奢侈品覆盖广泛且齐全。

今年10月,成都SKP也将开业。据报道,成都SKP将一次性引入1000余个品牌,其中一线品牌覆盖率达98%,目前LOUIS VUITTON、GUCCI、PRADA双层店铺已经进场围挡,均位于主入口两侧。

业态调改:以大量新店化解空置率危机

//

囿于物业条件的限制,已开业10余年的北京SKP很难再从建筑外观、设计动线等方面给予空间突破,精益求精、应时而变地优化产品组合为上上策。

吸纳国际高端零售品牌首店:据《商业地产观察》不完全统计,2021年北京SKP共吸纳了超15家重量级首店:HELLY HANSEN中国首店、Gianvito Rossi大陆首店、THE GINZA御银座全国首柜、Christian Louboutin美妆中国首店等。

将大量品牌专柜、开放专卖区呈现为独立门店:2021年,五层区域焕新升级——运动品牌统一迎来终端形象店迭代,始祖鸟Arc’teryx开出全球首家Show Room概念店;14个高奢品牌重装升级亮相,Gucci、Burberry、Moncler、Dior等皆开设独立门店。

家居集合区、家电个护区焕新:家居集合区网罗世界各地超80个品牌,以全新思路打造DESIGN HOUSE空间,按照不同流派美学演绎精致摩登居家氛围;家电个护区重装亮相,入驻了DR.ARRIVO、FOREO、YAMAN、Panasonic、MUHLE等诸多时尚质感国际品牌。

积极扶持本土优质零售品牌:引进国内轻奢珠宝设计师品牌HEFANG、主打自然文艺气息的中国原创女装品牌EIN、周生生与香港原创珠宝品牌EMPHASIS艾斐诗。

深耕高端细分领域:2021年引进专业裤装B-THREE、日系专注有机棉面料的服饰品牌45R、丹麦百年国宝级品牌GEORG JENSEN等。

在受疫情冲击最为严重之时,北京SKP的空置率也曾达到罕见的4%,关店率接近13%。但大量新店进入,很快缓解了此危机。2021年四个季度踩盘中,北京SKP的新开关店比分别为0.55、0.48、1.5、1.4。

05IFS:高奢市场“顶流”,奢侈品占比达18%

2022年,九龙仓集团半年报显示,集团在中国内地投资物业组合出现近年来首次倒退。尽管如此, 成都IFS和长沙IFS的商场6月出租率分别稳企于94%及98% 。

成都IFS自2014年开业后一直表现不俗,销售额不断上扬,连续8年实现双位数增长,于2021年达到100亿元;开业3年的长沙IFS则在2021年实现了超过90亿元销售额。

“ 国际金融中心(IFS) ”是九龙仓集团在内地打造的主要商业地产产品线,定位大型高档城市级商业综合体。成都、长沙、重庆三座已开业IFS,均位处城市繁华商圈核心位置,成为当地潮流地标。

业态组合:

零售占比超7成,奢侈品占比达18%

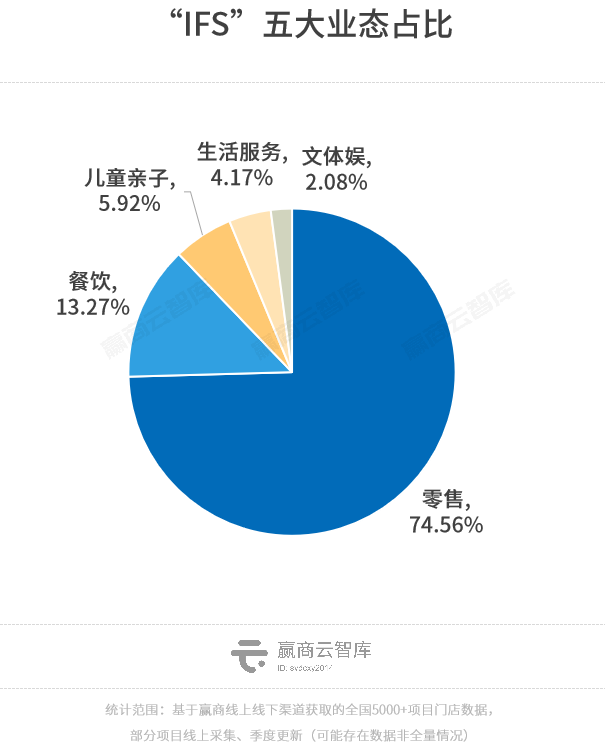

IFS系列Mall 零售业态占比近75%,仅次于SKP ;餐饮占比约13%,略高于SKP。

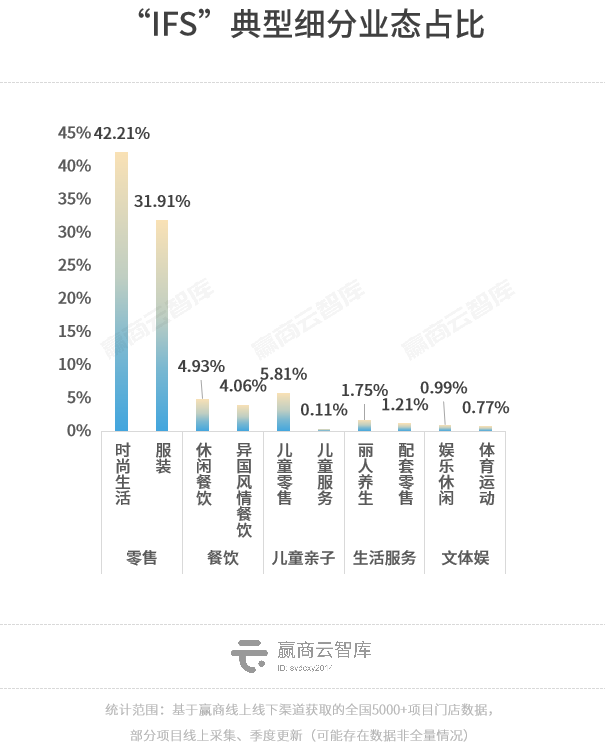

细分业态方面,服装、时尚生活占主导;余下细分业态占比均低于6%,儿童零售约占5.81%。可见,IFS招商极为严苛, 几乎都是选择承租能力较强的业态商家 。

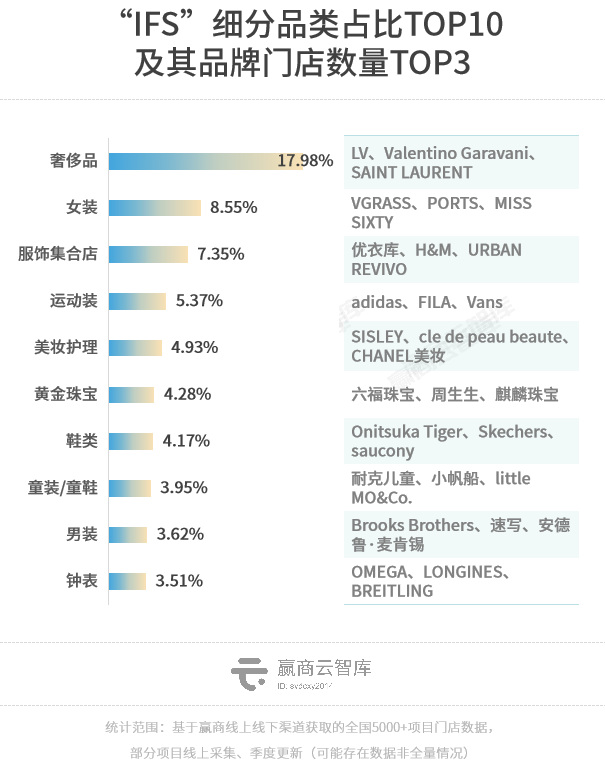

从细分品类TOP10来看更为明显, 奢侈品占比高达17.98% ,为本篇样本产品线mall中最高,傲视同侪。九龙仓从海港城开始经营商场,经过数十年的发展,不但积累了大量的时尚品牌资源,自身也对时尚零售具有极高的敏锐性与嗅觉,是与LVMH、开云等奢侈品集团合作最紧密的商业地产商之一。

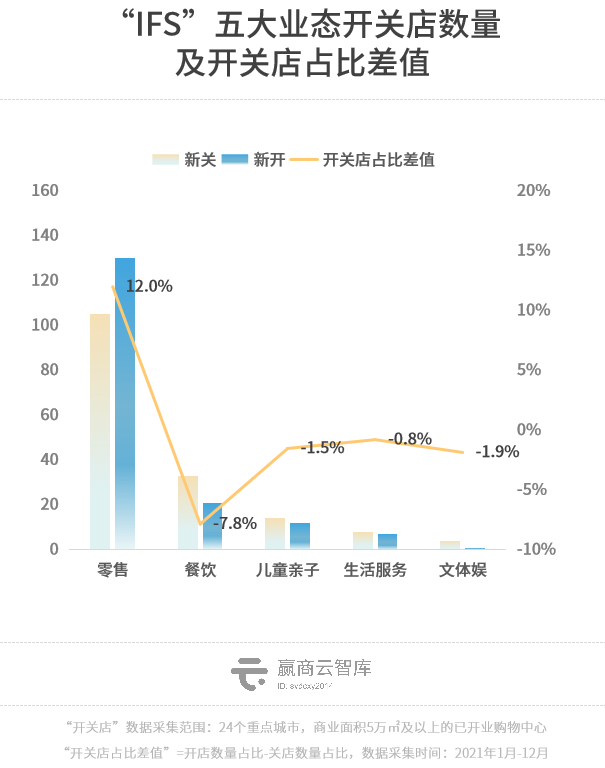

业态调改:零售明显上行,餐饮收缩

2021年,IFS系列Mall各业态整体开关店比1.04,其中成都IFS品牌调整数量较大,超过150家。

IFS系列Mall五大业态中:

零售开关店占比差值为正,仍被大幅引进 。新开多家女装、运动装、奢侈钟表门店,清退部分创新乏力的服饰集合店。2021年,疫情之下奢侈消费回流,高端商场客流表现优异,零售业态承租意愿提升。

其余业态均呈现收缩,餐饮尤甚。 关店餐饮品类主要为与高端调性匹配度低的中档简快餐、休闲餐饮 。

//

成都IFS每年都会有一定的焕新动作,从国际大牌到新潮业态品牌,以此来保证项目稀缺性与新鲜感。

2021年,成都IFS新开门店包括OMEGA旗舰店、Delvaux全新精品店、DJULA中国区西南首店、西南首家COVA CAFé、MOSCHINO BABY KID TEEN国内首店、PHILIPP PLEIN、新锐首饰配饰设计品牌THEYKNOW全国首个宝石空间、乐高授权专卖店、TOP TOY等,还有TORY BURCH、CLUB MONACO、FENDI、MCM等精品店重装启幕。

今年上半年,该商场继续引入BALMAIN西南首家精品店、GRAFF格拉夫珠宝店、Christian Louboutin路铂廷美妆、意式百年巧克力品牌Venchi、DESCENTE、Sam Edelman西南旗舰店、韩国潮牌chuu成都首店、林晓同设计师珠宝精品店等。

06 K11:个性爆棚,小众、精致、艺术标签吸睛

2021年财年,分布于上海、武汉、广州、沈阳、天津五座城市的4座K11商场、2座K11 Select销售额同比上升65%。

2022财年上半年,K11在香港和 中国内地 零售额 较上年同期上涨21%和 39% ,远高于整体市场水平(不到10%)。与此同时,K11在香港/ 内地出租率 维持在97%/ 92% 的高水平。

“ K11 ”是新世界集团新掌舵者郑志刚 (Adrian) 于2008年创立的商业品牌,把艺术.人文.自然三大核心元素融合,为“购物艺术中心”。

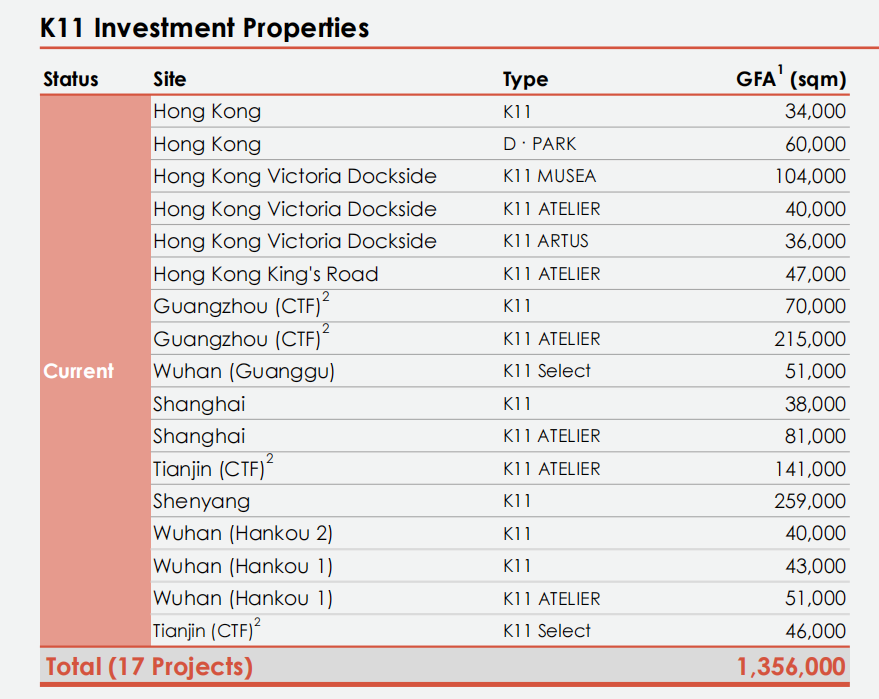

历经近10年发展,截至2022年6月,K11在内地共有6个项目,包括4个K11——上海K11、广州K11、沈阳K11和武汉K11,以及2个K11 Select——武汉K11 Select、天津K11 Select。

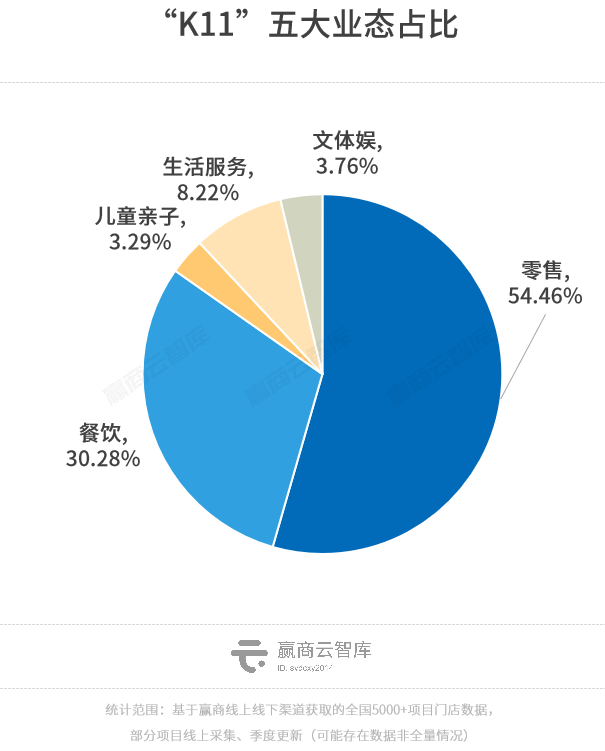

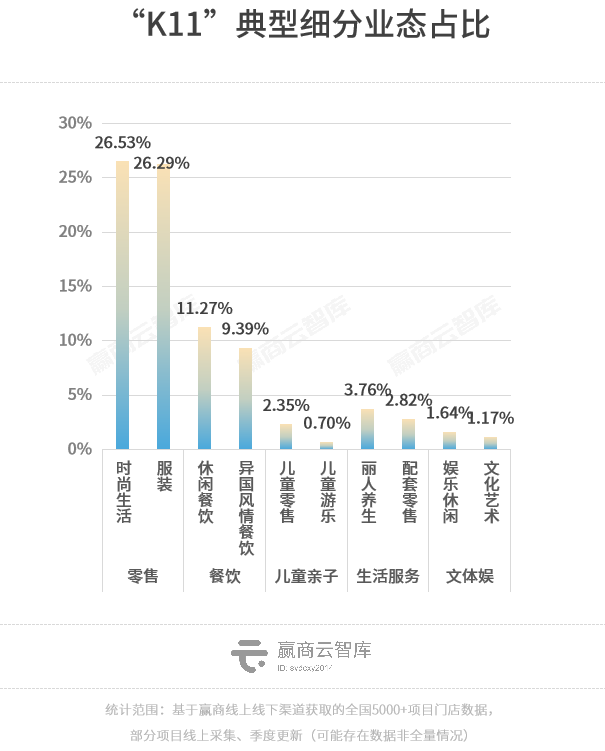

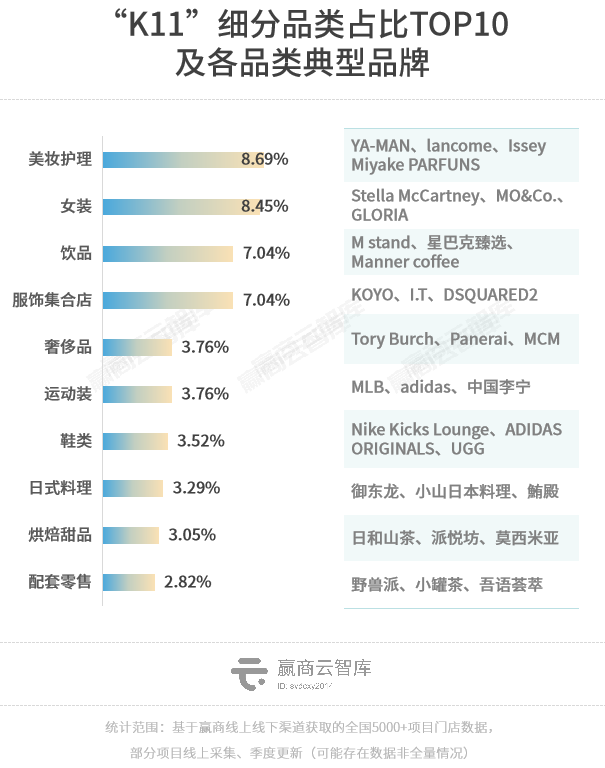

业态组合:大打差异化牌,美妆、异国餐饮、文化艺术品牌占比高

K11系列Mall差异化特征明显, 餐饮、生活服务、文体娱占比均为本篇样本产品线中最高 。其中餐饮业态占比达30.28%,休闲餐饮、异国风情餐饮、中式餐饮占比均突出,且较多小众精致型餐饮。

零售业态占54.46%,为本篇样本产品线中最低 ,以时尚生活与服装为主;儿童亲子占比亦为最低,仅3.29%。

(统计范围:不含K11 Select,下同)

细分品类中, 美妆护理占比高达8.69%,在本篇样本产品线中最高 ,不断加码高化品牌;偏好饮品、烘焙甜品、川菜、粤菜、中式简快餐、日式料理、西式正餐,贴近粤港澳大湾区饮食文化, 强调国际化、精致性 ; 文化艺术 作为K11一大特色,占比亦明显高于其余产品线。

此外,各项目招商相对独立, 重复品牌少,竭力追求独特、小众 。

//

武汉K11开业一年多以来,甄选出国际美妆、黄金珠表、运动潮牌、高端餐饮等多个业态、逾120家优质品牌形成超级矩阵,提供丰富多元的品类选择。其中包括:

Chanel、Lancôme、Estée Lauder、Giorgio Armani、Atelier Cologne、Nars、Marionnaud等近20家全球极具代表性的美妆品牌;

星巴克臻选咖啡·酒坊、18号酒馆、%Arabica、HEYTEA喜茶、茶颜悦色、MANNER等备受青年喜爱的潮流酒饮、咖啡、茶饮;

周大福「礼」主题体验店、STUDIOUS等;以及Ermenegildo Zegna、Golden Goose、N°21等为一众高颜值时尚品牌旗舰店。

业态调改:开启高端进阶,强化奢侈品、高化矩阵

//

近一年,广州K11调整动作较大。自去年7月以来,开启往高端化进阶的升级路径。第一轮品牌升级中,吸引了CELINE、GUCCI、Qeelin、I.T等国际前沿大牌开设限时店。

今年6月,广州K11 B1层率先完成升级,打造Beauty Ally全新主题区,汇集了全球一线美妆品牌,从顶尖护肤品牌LA MER、CHANEL 到TOM FORD、YSL Beauty、BOBBI BROWN、Atelier Cologne以及护肤美妆品牌LANCOME、ESTEE LAUDER、WHOO等。

今年9月,广州K11将在维持正常营业的状态下,通过局部围蔽、无感式工程完成首层及二层的业态升级。完成升级后,广州K11将引进更多重磅国际一线品牌、海内外设计师品牌及潮流品牌、珠宝腕表品牌等,提升品牌量级。

在本系列第一篇中,中档、大众化定位的产品线,零售业态占比均在4成以上;而本文中,站在金字塔尖的高端产品线, 零售业态占比多在6成以上 ,吸金力倍增。透过各家财报也可看出,疫情之下,高端商场呈现出了更强的韧性。

为保持这种强抗风险韧性,高端产品线正在加快调改步伐,或加码“潮奢”,贴紧年轻群体;或焕新奢品组合,以惊喜形象博取新关注;或发掘细分小众品牌,掘金圈层文化。

往后看,高端商场竞争趋于激烈。谁能笑得最好,还看后劲。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)