万物云IPO首日开盘破发 但万科管理层不会着急

万众期待的万物云终于来了。9月29日,这个来自房地产龙头万科集团的物管平台,敲响了港交所上市的铜锣。

但事实证明,热门单股的表现,也很难摆脱市场大环境的影响。截至9点半开盘,该股报45.9港元,下跌6.99%。

万物云的无奈破发早有迹可循。9月28日上市前日,万物云暗盘收盘就报45.3港元,跌去近8.21%。按每手100股计算,投资者每手约亏损405港元(不计手续费)。

而在9月29日的集合竞价阶段,万物云则报45.6港元,下挫3.75港元,跌幅也有7.6%。

首日开盘不佳,但这并未影响万科董事会主席郁亮的心情。在当日的上市仪式上,郁亮就坦言:"万科并不在意万物云分拆上市时的估值高低,更在意它未来的长期表现,时间会证明万物云的价值。"

他还提到万科最早期在人民币特种股票(B股)上市时,正好碰上市场最高点,投资者进场后一度被套牢超过7年,"那七年的压力和煎熬,让万科记忆深刻。"郁亮强调此次万物云上市,获得了不少长线价值投资人的支持。

郁亮的讲话与其之前数次公开表态态度吻合。郁亮在不久前8月下旬曾表示,分拆万物云不是"卖猪仔",而是希望通过上市获得更大发展空间,"万科最在意的并非万物云上市的短期市场估值。"他曾说。

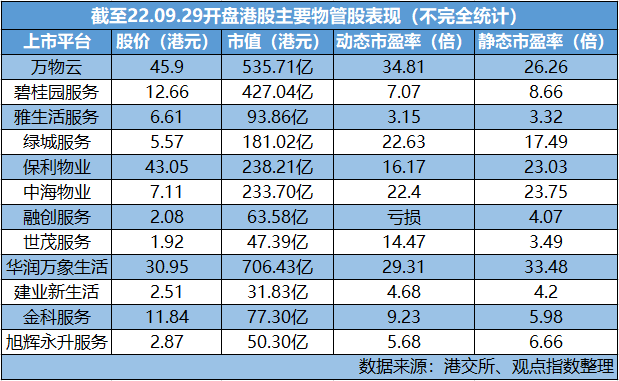

事实上,即使开盘破发,万物云也是目前港股物业板块市值第二高的股票。排在万物云前面的是华润万象生活。

但值得注意的是,万物云无论是总股本还是港股股本均比其他主流物管股要小。此次IPO,万物云仅拿出了11.67亿总股本中约10%完成发行。现时,万物云的香港流通股仅1.17亿股。

与之对比,华润万象生活的港股股本共22.83亿股,而碧桂园服务的港股股本达33.73亿股。

这并不意味着万物云能在短时间内完成反转。只因目前港股物管股正出于估值低潮期,而在2020年至2021年上半年高峰期,目前市值仅427.04亿港元的碧桂园服务曾拥有超过2800亿港元估值。

而目前万物云超过30的动态市盈率被认为是稍稍偏高的,相信未来一段时间内仍有下跌的空间。目前,港股物管板块平均市盈率在10倍左右。

在早前招股阶段,由于市场反响不算热烈,万物云最终定价确定为49.35港元,属中位数偏下水平。

同时,该股出现了公开认购不足的情况。最终迫使万物云启动重新分配程序,将214万股未认购股份重新分配至国际发售。在国际发售方面,万物云获得了基石投资者的托底支持。

资料显示,万物云IPO吸引的投资者阵容包括中国诚通以及旗下国企混改基金、瑞银资管UBS AM Singapore、HHLR Fund, L.P.、YHG Investment, L.P.、CEPHEI、淡马锡、Athos Asia Event Driven Master Fund,几乎均为长线、主权等类型投资者。

不过万物云目前的优势在于其管理面积和营业收入均属于行业前列。

截至2022年6月末数据,万物云在社区空间居住消费服务方面的合约建面约9.3亿平方米,在管建面7亿平方米,商企和城市空间服务方面,合约建面1.6亿平方米,在管建面1.4亿平方米。

同期,万物云实现总收入142.43亿元。其中,社区空间居住消费服务收入79.95亿元,商企和城市空间综合服务收入50.93亿元, AIoT及BPaaS解决方案服务收入11.56亿元。