万物云上市破发,谁在赚钱?

9月29日9时,万物云股票在香港联交所主板正式挂牌交易,发行价49.35港元/股,盘中触及45.45港元/股低点,较发行价缩水近8%,开盘破发。

万物云IPO仪式上,万科董事会主席郁亮回顾了早年万科B股上市时投资者高位进场被套牢的往事——1993年,万科发行B股,正好碰上市场最高点,七年之后B股股价才回到当初的发行价,一大批投资者被套在其中。

“那七年的压力和煎熬,让我们记忆深刻。因此我们并不在意万物云分拆上市时的估值高低,更在意它未来的长期表现。”郁亮表示,时间会证明万物云价值。

万物云赴港敲钟,图源:万物有云

1991年,万科在深交所上市,为A股首家房地产公司。31年后,万科首次分拆旗下板块上市,被市场人士称为“赶了个晚集”。

挑战首先来自市场环境。9月以来,A股、港股下挫。截至9月29日午间收盘,沪指失守3100关口;港股主要股指均位于近10年低位区间。

物业股估值承压,是万物云上市的另一阻力。中物研协统计数据显示,截至今年8月末,59家上市物企的平均市盈率首次跌破10倍,仅剩8倍。摩根士丹利9月15日发表的研究报告指出,物管股的股价短期内可能会继续受压,预测明年市盈率为7.9倍。

市场遇冷,万物云此时“逆行”,备受关注。

万物云成立于1990年,是最早成立的物业公司之一;2021年实现营收约237亿元,在管面积逾8亿平方米,位居行业前三。

作为行业头部,万物云的上市将推动现有的物管资本市场格局发生变化。按49.35港元/股的发行价计算,万物云市值约575.98亿港元,为今年港股最大规模的新发IPO,跻身港股物管板块市值前3,改写规模座次。

于万科而言,万物云上市意义重大。一方面,万物云是“试金石”,万科借此投石问路试探市场反馈。另一方面,万物云上市具有样板意义,万科其它业务板块能以万物云为模板,开启分拆上市大潮。

正如万科管理层人士所言,万物云上市是一个新的起点。“空间科技第一股”的崭新叙事,能否突破估值纷扰引领行业,都是万物云的新挑战。

估值较高点缩水近半

“虽然去年物管行业的市场估值远高于现在,但对万物云而言,上市无论哪一个时点都是一个新的起点,而不是终点。”2022年万科中期业绩会上,董事会秘书朱旭表示,万科并不追求行业估值的顶点上市,而是希望获得市场理性的估值,让所有参与IPO的股东在万物云后期的发展中共同分享价值的增长。

郁亮亦强调,万科拆分物业板块上市不是“卖猪仔”,而是通过上市获得更多发展空间,怎么获得更多力量进一步发展。

万物云在上市前夕,万物云董事长兼总经理朱保全在社交媒体上写道:“差市场结交真朋友”。如今的市场,正是考验万物云基本面的关键时刻。

9月19日,万物云发布全球发售公告,预计发行价在47.1-52.7港元/股之间。中信建投证券认为,全球发售完成后(假设不行使超额配股权),万物云对应的市值在549.7亿港元至615.1亿港元之间。假设万物云2022年实现归母净利润增速达30%,考虑汇率波动因素后,发售价对应的2022年PE估值为22.4倍至25.1倍。

此次招股,万物云的基石投资者集结国内外多家明星投资机构,包括淡马锡、瑞银资管、中国诚通控股以及旗下的中国国有企业混合所有制改革基金、润晖投资、HHLR基金及YHG投资、Athos资本等,类型涵盖国资、外资、私人,基石投资金额约为2.8亿美元,约占全球发售后发行股本的3.58%。

与基石投资者的捧场相比,香港散户认购略显冷清。

万物云披露的配发结果显示,其在香港公开发售的股份接获4681份有效申请,累计认购953.13万股,相当于可供认购香港发售股份总数1167.14万股的约0.82倍,未获得足额认购。

汇生国际融资总裁黄立冲认为,认购不足一方面和市场低迷有关,恒生指数今年以来已跌去近1/4;也因为万科云估值偏贵,“目前大多数物业公司的平均PE在8倍,过高的PE无疑会透支未来的上涨空间。”

根据万科9月28日的公告,万物云最终发售价格定为每股49.35港元,市值约为575.98亿港元,PE在33倍左右。这个体量,在港股上市的物企中排名第二,仅次于华润万象生活。

“物管股不应该支持这么高的估值。”黄立冲进一步表示,剔除炒作因素和市场低迷因素,切头切尾25%,取中间的50%计算,10-12倍的PE才是正常水平,“PE去到30倍,30年才赚得回来,年化只有3个点。”

万物云虽已锁定规模第二座次,但与曾经的千亿目标相较,已相去甚远。

凭借弱周期属性、轻资产运作、现金流稳定等优势,物管股在过去几年一直备受投资者追捧。据中指研究院统计,截至2020年底,港股上市物企总市值达5636亿港元,较2020年年初增长1203%,平均市盈率高达35倍,远高于港股平均市盈率的10.3倍。

据媒体统计,按照2021年9月的估值水平,万科云当时每股交易成本高达99.77元,对应估值跃升至1139亿港元,比现在的市值高出近一倍。

资本热潮褪去,物管股走向价值回归,万物云的挑战才刚刚开始。

科技成色待考

万科管理层人士曾多次强调,万物云选择在这个时候分拆上市,是考虑到今天它已成为一个城市服务商,而不是一个传统物业服务商。

从公司名称、主营业务、营收结构来看,万物云的确与传统意义上的物企存在不少差异。

2020年10月31日,万物云由“万科物业发展股份有限公司”更名为“万物云空间科技服务股份有限公司”。新名字增加科技属性,打开资本市场的想象空间。

朱保全曾表示,万物云的发展历史阶段分为更名前和更名后。万物云用前三十年完成作为物业公司的布局,未来十年的核心战略,是蝶城与产业互联,“2020-2022年期间,万物云在科技、内容、边界、浓度方面都做了升级,2022年会结合资本策略,用3-5年打造蝶城模式,用5-7年实现产业互联。”

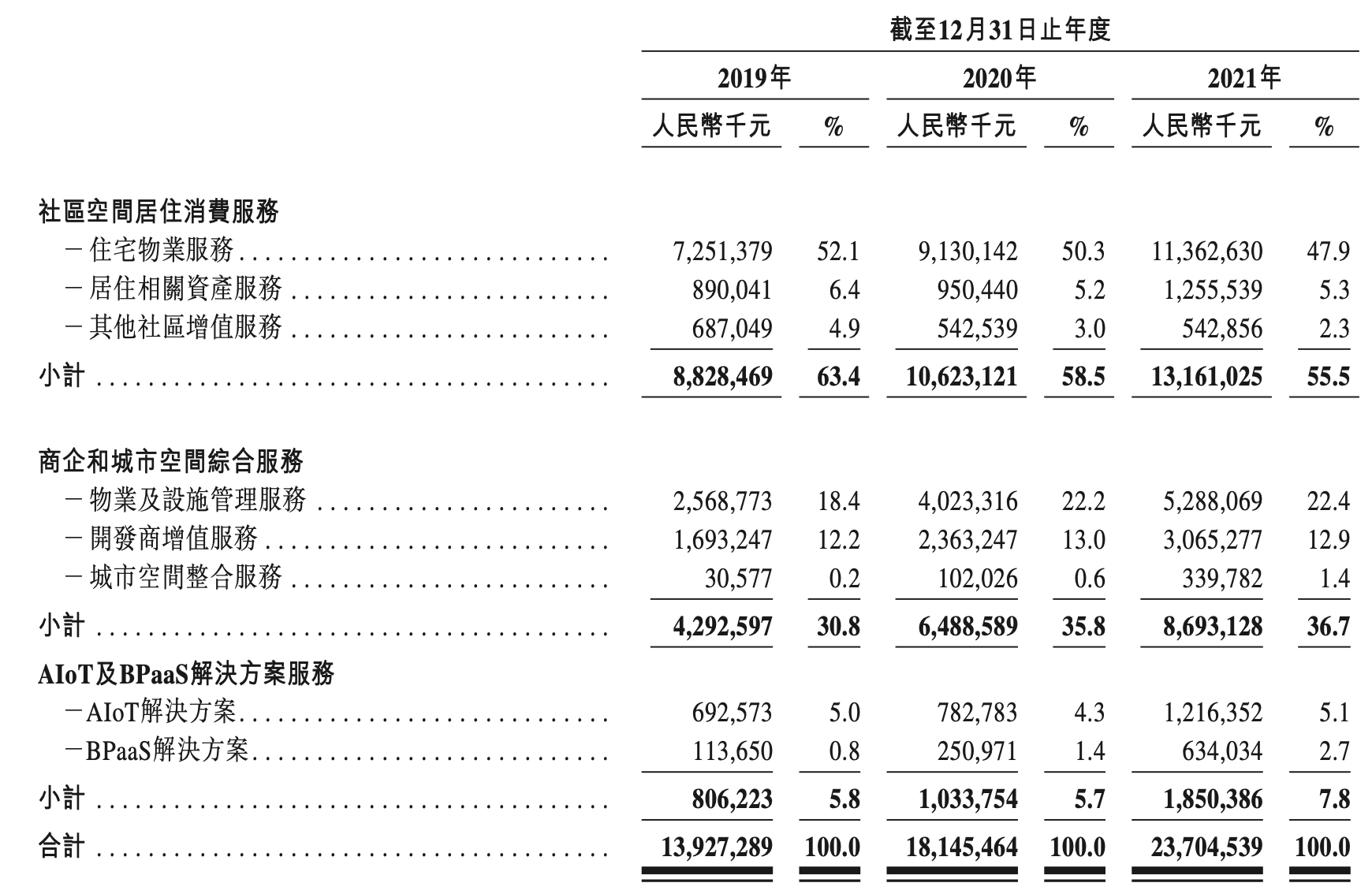

主营业务方面,招股书显示,万物云主营业务包括社区空间居住消费服务、商企和城市空间综合服务、AIoT及BPaaS解决方案服务三大板块。

图源:万物云招股书

截至2022年6月30日,万物云累计在管面积达约8.4亿平方米,其中社区空间居住消费服务在管建筑面积约7亿平方米,商企和城市空间服务在管建筑面积约1.4亿平方米。

这一在管面积在龙头房企旗下物业公司中,仅次于碧桂园服务的8.432亿平方米,是龙湖智创生活(截至2021年12月28日)在管面积的3倍。如果只看商企部分的在管面积1.4亿平方米,万物云又是目前商管物业龙头卓越商企服务的2倍。

数据来源:企业公告,Wind,时代周报记者制表

在居住、商写领域构建了扎实基本盘的万物云,是否如郁亮所说,已经转型成为一个城市服务商?

从营收结构来看,万物云距离“城市服务商”的定位仍有一定差距,科技成色几何有待检验。

图源:万物云招股书

招股书显示,2021年,万物云实现营收237.05亿元。其中,社区空间居住消费服务收入131.61亿元,占比55.5%;商企和城市空间综合服务收入86.93亿元,占比36.7%;AloT及BPaaS解决方案服务收入18.50亿元,占比约7.8%。

值得注意的是,商企和城市空间综合服务中的城市空间整合服务收入3.40亿元,仅占整体营收的1.4%,AloT及BPaaS解决方案服务收入占比亦不足一成。显而易见的是,万物云营收的重要来源仍然是传统的物业服务。

“万物云本质上还是一家物业公司。”中国物业管理协会副秘书长、中物研协总经理杨熙表示,从营收角度看,万物云在科技上的AloT、BPaaS收入占比相对比较低,“但万科的创新能力、品牌意识比较强,能够不断推新、转化。”

如何提高科技含量,优化运营效率,提高盈利能力,是万物云上市后面临的挑战。

目前来看,万物云计划加大研发投入以增强科技成色。

朱保全在万物云上市当天撰文称,此次IPO融资,万物云将把其中大部分资金用于蝶城战略中智慧物业建设,以回馈客户。通过空间里数字化基础设施的搭建与连接,重塑空间效率,让服务历久弥新。

按照规划,万物云上市募集所得的56亿港元,约25%用于投入AIoT及BPaaS解决方案的开发,约20%用于孵化万物云生态系统。过去三年,万物云在科技研发上已投入约8.28亿元。

“当前,万物云在人均管理规模和单城市浓度上远领先于行业平均水平。从公布战略方向看,提升规模效益仍是方向。技术应用为基础,有选择开展街道战略,模式探索对行业有重要意义。这些举措是否能真正实现规模效应,提升毛利率,还需要时间去观察。” 克而瑞物管研究中心向时代周报记者分析指出。

谁在赚钱?

万物云募资56亿港元,仅次于在港股二次上市的中免集团和天齐锂业,成为年内港股最大新发IPO。这场资本盛宴,谁在赚钱?

上市前,万物云的股东和早期入场的资本已经切走一大块蛋糕。

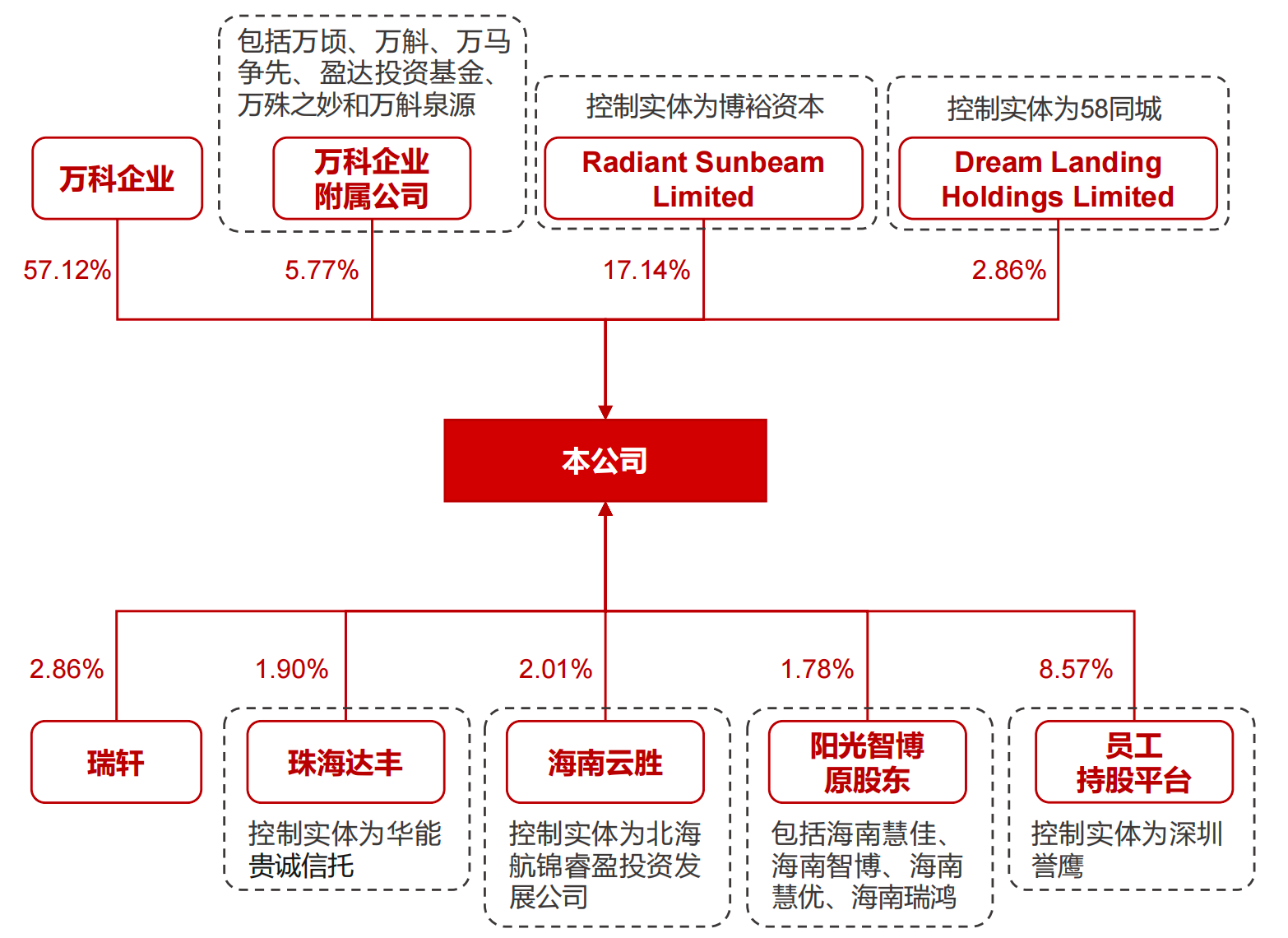

招股书显示,截至2021年底,万科直接持有万物云6亿股内资股,占比57.12%,另通过全资附属公司万倾、万斛、万马争先、盈达投资基金、万殊之妙、万斛泉源持有6060.2万股内资股,占比5.77%,实际控制约62.89%股权,共同构成万物云的控股股东。

此外,万物云的股东成员还包括Radiant Sunbeam Limited(控制实体为博裕资本)、Dream Landing Holdings Limited(控制实体为58同城)、员工持股平台(即睿达第一有限公司、睿达第二有限公司、睿达第三有限公司、睿达第四有限公司、睿达第五有限公司)、阳光智博原股东(包括海南慧佳、海南智博、海南慧优、海南瑞鸿)、瑞轩、珠海达丰、海南云胜,分别持股17.14%、2.86%、8.57%、1.78%、2.86%、1.90%、2.01%。

万物云上市前股权架构,图源:浙商证券

上市前夕,万物云曾进行被业内称为“突击式”的巨额分红,直接获益者便是股东们。

招股书显示,2019-2021年,万物云分别派息2.47亿元、3.18亿元、35.37亿元。同期,万物云的利润分别是10.40亿元、15.19亿元、17.14亿元。3年总派息41.02亿元,3年总利润42.73亿元,这意味着万物云过去3年的利润几乎全部用于派息。

巨额分红主要流向大股东即万科。仅在2021年,万科及附属公司就从万物云获得22.24亿元分红。

入场较早的博裕资本和58同城,也已通过股权腾挪分到更大的蛋糕。

2017年2月,万物云引入两家战略投资者——博裕资本和58同城,二者先后以15亿元、3亿元的对价认购万物云25%股权、5%股权。

2021年11月,万科公告拟拆分万物云在港交所上市,博裕资本和58同城旋即减持套现。

2017年11月26日,博裕资本转让万物云6.66%股份予瑞轩、睿达第三有限公司、珠海达丰,交易对价为29.94亿元、19.96亿元、19.96亿元,合计69.86亿元。同年12月31日,58同城向海南云胜转让1995.8万股股权,每股对价约99.76元,总对价约19.91亿元。

不到5年时间,博裕资本以15亿元换回69.86亿元回报和万物云17.14%股权,58同城则以3亿元换回19.91亿元回报和万物云2.86%股权。

后来者还有机会分一杯羹吗?

“破发是很正常的。”黄立冲表示,万物云定价中等偏下,体现出对估值的执着,“似乎不大考虑投资者会不会赚钱。”

杨熙则看好万物云的长期价值。“万物云本身的资产是不错的,是全能型、均好性比较强的物企,母公司万科也比较稳健。”

杨熙续称,正是因为万物云没有达到所谓的千亿估值,说明还有一定的空间。另外,流通的股票中散户占比小,“机构投资者不会马上就抛,相对来说筹码比较集中,也有助于市值的稳定。”

地产分析师严跃进告诉时代周报记者,这几年物业企业上市的案例增多,但是何为优秀的物业公司,或者说是否单纯以股价为标准做评价,市场争议较大。此次万物云的上市过程中,投资者也希望类似企业真正树立标杆,为行业探索发挥积极的作用。

9月26日,时代周报记者就上市前为何巨额分红、如何提高AloT及BPaaS解决方案服务收入比例、如何进行市值维护等问题致函万物云,截至发稿未获回复