华润万象生活“掏空”祥生活

文/乐居财经 邓鑫妮

华润万象生活频频在收并购市场刷脸,继年初的两笔收购落地后,再次以大手笔的股权交易引起外界关注。

9月28日晚间,华润万象生活宣布收购祥生活旗下资产,其中包括诸暨祥笙全部股权和浙江祥生2%股权。

对价约10.37亿元,撇去2.07亿元的拟转移债务,股权方面的实际收购价为8.3亿元。

出售的几乎是祥生活全部的资产,除此之外,卖方还要保证相关业务的继续进行。

和祥生活一样命运的物企并不少,资本变脸,推高的估值倒下,割到韭菜的物管股要么变现离场要么市值跳水,没搭上顺风车的企业,更多回归原来的经营,也有少部分支起摊子叫卖。

过会却不上市,在递表物企中已经屡见不鲜。分别有中南服务、中梁百悦智佳和祥生活,其中中南服务和祥生活均被华润万象生活揽入囊中,中梁百悦智佳则投入了碧桂园服务的怀抱。

还有一家众安智慧生活,在二次递表过会后,迟迟没有招股,最终选择第三次冲击港交所。

市盈率7.9倍

相比年初的两笔收购,眼下这起交易的金额和收购市盈率都略低。

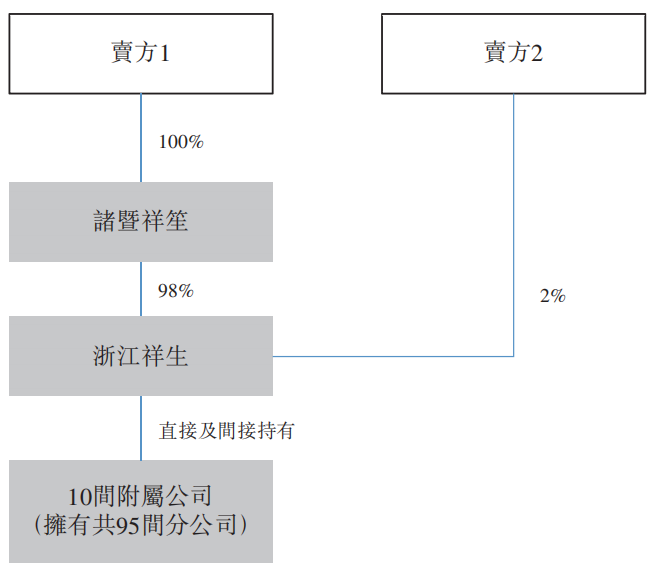

卖方有两位,分别是卖方一Shinsun Lifestyle Services Hong Kong Limited和卖方二Goldenfinger Hong Kong Limited,二者均由创始人陈国祥最终实益拥有。

卖方一100%持股诸暨祥笙,往下穿透间接持有浙江祥生98%股份,同时,卖方二持有浙江祥生2%股份。

因此,华润万象生活的收购行为相当于将诸暨祥笙和浙江祥生两家公司的全部股份收入囊中,前两者下辖的10间附属公司(累计共95间分公司)才是华润万象生活的目的。

需出售的资产2021年净利润约1.05亿元,若按照完整价格10.37亿元,收购市盈率约为9.9倍,剔除2.07亿元拟转移债务,8.3亿元的收购价,换算下来的的收购PE则为7.9倍。

相较而言,这个收购溢价并不算高。截至目前,华润万象生活市盈率(TTM)超过29倍,10.58亿元收购禹洲物业市盈率约13.9倍,24.85亿元收购中南服务市盈率约14倍。

此外,还有2.07亿元的拟转移债务需支付,债务为卖方一及其关联方应付予浙江祥生的款项,收购完成后,将由华润万象生活方支付给浙江祥生。

目标集团的业务中规中矩,主要提供物业管理服务、业主增值服务、非业主增值服务及车位销售代理服务业务,并在浙江省、安徽省及江苏省等多个地区分别拥有逾2350万平方米的在管面积,以及1480万方的合约面积和110万方的在途面积。

华润万象生活上半年收购禹洲物业、四川九州、中南服务三个标的,在住宅业态大展身手,与此同时,非住业态尤其是擅长的商业运营及管理增长放缓,营收占比被挤压。

祥生活绝大部分的项目业态是住宅,华润万象生活收拢股权,商管营收比重会进一步缩减。

截至2022年中期,华润万象生活商业运营及物业管理服务合计营收约19.24亿元,在同期总收入占比36.5%,较2021年同期40.4%的占比减少3.9个百分点。

商管营收占比下滑,盈利能力也有所式微。2022年上半年,其商业运营及物业管理服务的整体毛利率约为50.3%,较上一年同期的53.2%下滑2.9个百分点。

“掏空”祥生活

去年11月,祥生活“踩线”通过港交所聆讯,是目前为数不多首轮递表就过会的物企。

这笔交易完成,意味着祥生活的上市之路宣告终止,不仅如此物管业务短时间也不能再捡起来。

一方面,华润万象生活收购了祥生活全部核心资产;另一方面为避免同业竞争,不得继续从事相关业务。

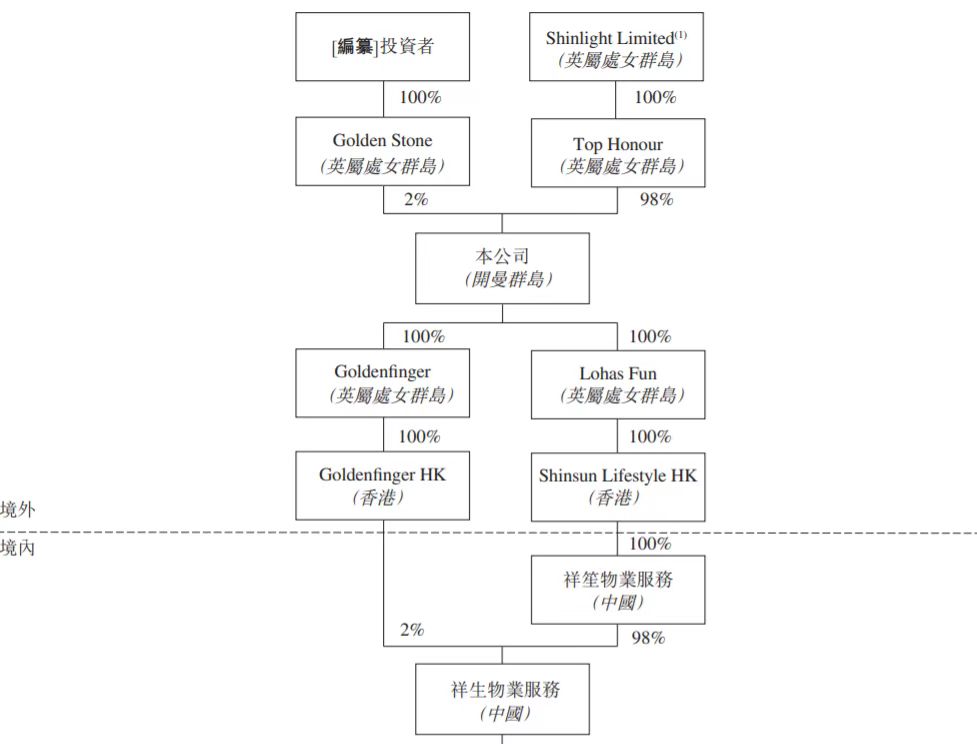

据祥生活招股书内容,祥生活间接持有Shinsun Lifestyle Services Hong Kong Limited和Goldenfinger Hong Kong Limited的全部股份,而这也是其全部资产。

出售完成,祥生活将只剩下推向资本市场的壳公司。

而且据双方约定,为避免同业竞争,目标项目实际交付三年内,卖方不对外提供物管服务,且不设立任何物管公司和机构。

祥生集团的流动性危机显现,处在物管股冷风区的祥生活按下了上市暂停键。

“基于对近期市场动态的持续关注,经公司管理层综合考量,决策暂缓发行流程,并自主选择发行窗口。”

彼时祥生活考虑到估值承压,选择暂缓上市,然而市场的态度并未转变,再等来的却是出售消息。

资本的风向不再青睐物管股,原本捧高的位置也在一次次寒气中遇冷回缩。

截至9月28日,上市物企年内最大跌幅已经超过90%,为正荣服务;60家上市物企中58家股价下跌,股价腰斩的物企共计24家。

过会物企“畅销”

华润万象生活今年的三起大型收购,都瞄准了递表或已经过会的物企。

收并购市场的趋势如此。

手有余粮,心里不慌。在这个时间点,华润万象生活还能拿出10亿元做收并购,不仅是因为手中还留有近129亿元的现金,还有就是资本市场对其的估值的期待。

目前,华润万象生活的总市值仍保持在630多亿元的水平,市值和市盈率分别排在上市物企第一和第二的位置。

换言之,它还有挥霍的资本。况且,递表物企都在资本面前亮相,过会的也已经通过考核,大浪淘沙的物管市场资本已经帮忙选出了“种子选手”。

不仅是华润万象生活,曾经活跃在收购市场的碧桂园服务,也在过去一年拿下了递表的富力物业、中梁百悦智佳,更是直接拿下已经上市的嘉宝服务,并收购了彩生活的核心资产。

几家欢喜几家愁,物企递表后再出售,则多少有些无奈。

据乐居财经《物业k线》不完全统计,截至目前已有7家物企在递表或过会后选择出售。最大的一笔是富力物业,碧桂园服务百亿拿下全部股权。

已经上市的物企出售,如今看来也屡见不鲜。

金科服务首次卖股22%,几天前又表示将被二股东博裕要约收购;早前,彩生活将其万象美、开元国际物业等核心资产出售给碧桂园服务;第一家因收购退市的嘉宝服务,距今也已经一年多时间。

此外,恒大物业、第一服务和佳源服务也都走到了出售那一步,不过交易在临行前终止,暂时保全了股份。