信用评级频频遭撤销,内地房企与评级机构的“冲突”

10月以来,再有多间大型房企信用评级遭到撤销。

先是穆迪宣布决定将融创中国、中国恒大集团、景瑞控股和佳兆业集团4家“Ca”家族评级公司“踢出”场外,数日后新城发展、新城控股的“BB”长期外币和本币发行人违约评级也未能保住。

而到下旬,则再有红星美凯龙“B-”长期发行人信用评级富力地产的“Caa2”公司家族评级分别被标普和穆迪撤下。

“由于缺乏足够信息来支持维持评级……”或“出于商业原因……”或“系应公司要求……”,原因无一例外,几乎都是内房企业主动有意为之。

房地产市场从去年至今的调整,对一众开发商们来说,并不是一段美好时光。

对部分专业金融服务机构来说,也不是个好消息,它们正流失一大批长期客户。特别是以普华永道、德勤、安永和毕马威为表代的"四大会计师事务所",以及标准普尔、惠誉、穆迪组成的“三大国际信用评级机构”。

它们与众多中国房地产企业在过去十数年保持着合作关系,却在短时间内口碑反转。冲突的关键点在于,评级机构的专业服务从某种意义上与内房企业寻求债务危机“软着陆”的目标形成冲突。

商业壁垒

信用评级,这个由亨利·瓦纳姆·普尔先生建立于1860年的生意,最初服务于在美国南北战争时期因蓬勃的铁路建设而崛起的债券市场。标准普尔的前身,普尔出版公司当时率先开始提供金融信息和债券评级服务。后普尔出版公司与标准统计公司于1941年合并,成为专业的金融分析机构。

穆迪的历史则最早可以追溯到1900年,其创始人约翰·穆迪于1909年出版的《铁路投资分析》一书中,开创性地采用资信评级符号来识别分辨不同公司发行的不同债券,首次为美国证券市场带来资信评级概念。

1913年,约翰·穆迪带领公司从铁路债券领域进军公用事业和工业债券,同时创立了利用公开资料进行第三方独立,且无须受评方授权的信用评级先河。同年,惠誉公司创立。

惠誉的前身同样是一家出版公司,但它在1924年开始转型信用评级,使用从AAA到D级的评级系统对工业证券进行评级。

到上世纪60年代,经济全球化和跨国公司的迅速发展推动了资本的跨境流动,当时已在美国信用评级市场建立起垄断地位的标普、惠誉、穆迪,决定进军全球市场。

这一时期,伴随着欧元区成立之后债券市场的急速扩张,标普、惠誉、穆迪在欧洲站稳脚跟,同时又因美国政府的官方背书,而无形中构筑了坚固的业务壁垒。

资料显示,1975年,上述三家公司受美国证券交易委员会(SEC)认可而被认定为“全国认定的评定组织”,即“NRSRO”。

上世纪90年代,标普、惠誉、穆迪开始将目光聚焦在经济发展潜力巨大的亚洲市场,并通过设立分支机构、以技术合作或参股的方式逐步建立网络。

其中,标准普尔最早在1993年开始在中国市场开展业务,通过跨境信用评级帮助中国企业在国际资本市场发行债券。惠誉和穆迪则分别在在2000年和2001年宣布正式进入中国市场,并陆续在北京成立办事处开展业务。

质疑声中

“信用评级是对发行人按时足额偿还债务之可能性的专业意见。”这是标准普尔所给出的对于信用评级是何物的定义,用更简单的话语理解,信用评级是被评人违约风险的指示器,以帮助投资者作出更明智的投资选择。

标普、惠誉、穆迪在国际信用评级市场的权威性无可置疑。但也正是这种几乎说一不二的气概,使它们深陷漩涡当中。

“我们生活在两个‘超级大国’的世界里,一个是美国,一个是穆迪公司。美国可以用炸弹摧毁一个国家,穆迪可以凭借信用降级毁灭一个国家。有时候,两者的力量,说不上谁更大。”米尔顿·弗里德曼如是说。

由于使用有误导性的评级方法助长次贷规模,后又在市场出险动荡的时候大规模下调相关债券的评级最终触发涟漪效应,三大国际评级机构在2008年金融危机期间的表现备受争议。

“穆迪投资者服务机构对高风险投资产品的评级,(一定程度上)导致了金融危机的发生。”美国证券交易委员会(SEC)事后一度对三家评级机构提起诉讼。

而在自2009年起的欧洲主权债务危机时期,三大评级机构先后对相关国家主权信用评级的连续下调,后来被不少分析人士认为对于问题的解决没有帮助。

了解到这一层历史背景,再回望内房企业今天的状况——似乎历史将要重演?

资料显示,按照穆迪信用评级,穆迪的长期评级分九级:Aaa、Aa、A、Baa、Ba、B、Caa、Ca和C。

其中,Baa级及以上为投资级别,以下则为投机级别。而C级为最低等级评级,指示该标的“不能用来做真正的投资。” Ca则表示标的具高度投机性,是“经常违约,或有其它明显的缺点。”

而惠誉的评级标准与标普基本相若,从AAA、AA、A、BBB、BB、B、CCC 、CC到SD/RD。

标准内BBB级及以上为投资级别,BB级或以下为投机级别。B级指发债人仍有能力偿还债务,但受外部商业环境影响的风险极大。CCC级指发债人目前有可能违约。C等级表示发债人现时违约的可能性高,RD指示发债人已现限制性违约,SD为选择性违约。

过去评级机构对上市企业主体或其旗下债券的评级调整,间隔通常在数月甚至半年以上,但在2021年内,内房企业经受了有史以来最严厉且急速的评级调整。

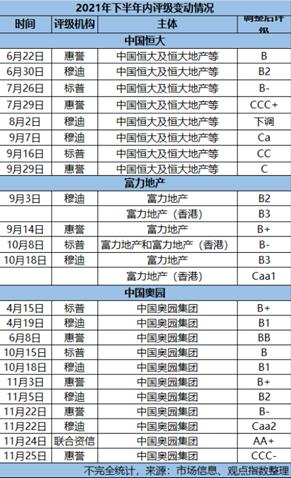

以中国恒大集团、富力集团和中国奥园集团,三家早早进入出险房企行列的广东企业为例,穆迪、标准普尔、惠誉在内的三大国际评级机构2021年内均对它们的评级或展望进行了连珠炮式的评级调整。

尤其在2021年下半年,中国恒大、中国奥园被集中下调了8次,富力地产为4次。据市场统计,三大国际评级机构2021年下半年以来,面向地产行业企业的评级调整已达到数百次之多,这是过去不可想象的数量。

很少有企业吃得消这样急速的评级下调。国际评级机构下调评级对内房企业的境外再融资能力产生了极具破坏性的影响。

另一方面,2015年国内放开中资企业到香港发行美元债券,是内房企业那段时间借助“高杠杆、高负债、高周转”模式,进行规模发展的基础。但如今,随着政策与外部环境的突变,内房们在境外进行融资的时代大抵已宣告落幕。

内房与三大国际评级机构中断合作的背后,是这些企业与香港资本市场脱钩的缩影之一。与之同时发生的,是内房不再聘请最为专业、严格的普华永道(PwC)、德勤(DTT)、毕马威(KPMG)、安永(EY)担任核数师。

当在境外借贷的需求不再,那么与国际评级机构的合作是否已成为累赘?于是,各个房地产开发商纷纷取消与标普、惠誉、穆迪的合作,也成为一种下意识的自我保护行动。

今年以来,标普、惠誉和穆迪至少撤销了约70家开发商的评级,其中不乏身为示范性房企的旭辉控股和新城发展。而按照2021年销售TOP50榜单房企统计,就有23家选择断开与三大国际评级机构的联系。

其中,与三家机构完全取消合作的包括中国恒大、阳光城、中梁控股、中国奥园、佳兆业集团、合景泰富和海伦堡。仅保留一间合作的有融创中国、世茂集团、融信中国、正荣地产、荣盛发展、富力地产、禹洲集团、中骏集团。

批评者普遍认为评级机构无视市场信心恢复,部分声音甚至提出“中国房企原罪论”,认为三大评级机构的评级调整大部分动机,来自于房地产行业的长期低迷和不明朗的前景,却忽视了具体企业的表现,尤其对于那些亟需鼓励的出险房企来说。

今年4月初,穆迪宣布将建业地产及其附属公司的发行人评级,从B1下调至B3。随后,建业地产以“深感失望”作为评价,并提出“穆迪没有充分了解公司的再融资及还款计划,以及积极开拓新融资管道的举措,公司正在申请撤销评级,及不会对穆迪进一步的资料作出回应。”

而今年3月份,出于延迟披露2021年度业绩报告的原因,标普曾一度中断对宝龙地产的评级。5月26日,标普恢复并确认了宝龙地产的长期发行人信用评级为“B”,展望“负面”。

一个月后,标普将宝龙地产的主体评级下调至由“B”下调至“CCC+”,并将评级列入负面信用观察名单。随后宝龙地产迅速申请,撤销了标普对其进行的发行人信用评级,数日后,该公司完成了10亿元人民币境内债务的展期。