王健林再冲IPO,能上岸吗?

编辑:大江

万达IPO之路,可谓是一波三折。

10月24日,据港交所披露信息,珠海万达商业管理集团股份有限公司(下称“万达商管”)递交的上市申请材料处于失效状态,这也是万达商管第二次递表失败。

隔天,万达商管就再接再厉提交了新材料。10月25日当晚,万达商管再次在港交所递交招股书,更新了2022年上半年的经营情况,不改在香港主板IPO上市的决心。

来源:港交所

此前,万达商管分别于2021年10月21日、2022年4月22日递表,第三次递表由中信证券、摩根大通和瑞信担任联席保荐人。

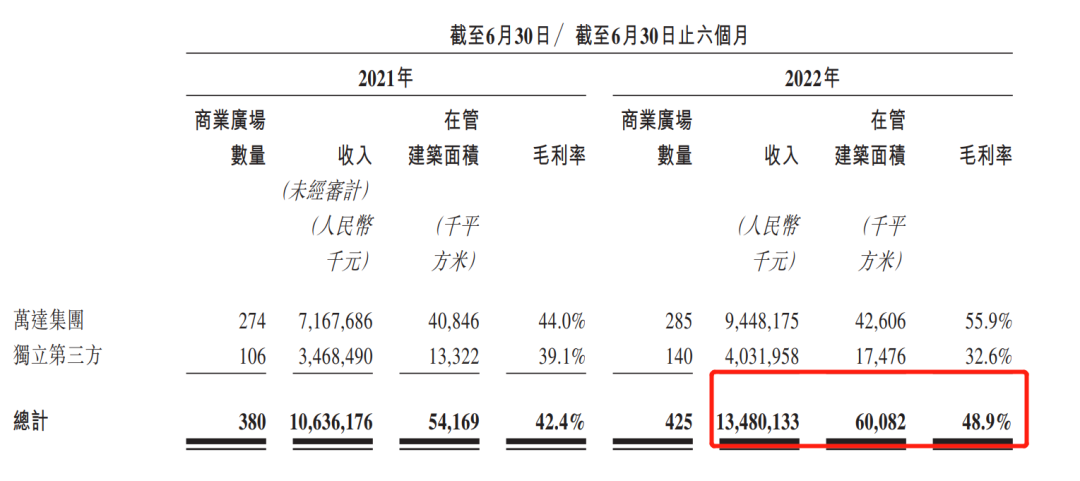

根据万达商管最新招股书显示,今年上半年,万达商管实现收入134.8亿元,毛利65.95亿元,溢利40.47亿元。其中,委托管理模式收入100.23亿元,占比74.4%,租赁运营模式收入33.47亿元,占比25.6%。

来源:珠海万达商管招股书

从2014年12月H股上市,到2016年9月私有化退市启动A股IPO,再到2021年4月撤回A股IPO申请重返H股上市,显然,万达商管的上市之路,并不平坦!

尽管IPO不顺,但蛰伏已久的王健林又“杀”回来了。今年4月,王健林家族以1050亿元身家杀回胡润全球房地产企业家榜,万达今年也是动作频频,一顿“买买买”操作似要抄底市场。

已走出“至暗时刻”的万达和王健林,能否赢下上市“关键时刻”?

在管建筑面积达6010万㎡

自持285个商业项目、轻资产项目140个

从最新招股书能发现万达商管不少有趣的数据。

万达商管是中国最大的商业运营服务提供商。截至2022年6月30日,万达商管管理有425个商业广场,在管建筑面积也由2021年底的约5900万㎡上升到2022年6月30日的6010万㎡。

自2015年开始往轻资产转型,2019年完全剥离房地产业务,“轻装上阵”的万达商管轻资产运营效果也非常明显。今年上半年新增的8个在管商业广场项目,均为第三方项目。

目前,万达集团自持商业广场数量为285个,独立第三方项目则为140个,占比达到了32.9%,在管面积也由2021年底的1644.8万㎡上升到2022年6月30日的1747.6万㎡。

未来万达商管的开业项目也将以轻资产项目为主,根据招股书显示,万达商管196个储备项目中,有175个独立第三方项目,占比高达89.3%。

来源:珠海万达商管招股书

万达也透露了商业项目的线下流量数据。万达广场的年客流量达到了439220万,年车流量达到了35100万,会员数量为9370万。

来源:珠海万达商管招股书

此外,近几年尽管受到疫情影响,万达广场的整体出租率也有较佳的表现,2019年、2020年、2021年三年的平均出租率高达98.6%。

不过,可以明显看到,尽管近三年万达广场总收入和毛利率随着规模扩张是在上涨,但是独立第三方项目的毛利率则是在逐年下降。

来源:珠海万达商管招股书

万达商管也明确表示是因为运营模式调整的原因。自持项目以委托管理模式管理,自去年5月就开始对运营管理服务收费,而独立第三方项目则采用租赁运营模式管理,会产生可变租金形式的销售成本。

2023年迎来“关键年”

王健林高调“买买买”为上市铺路

去年,万达商管结束了长达6年的A股排队之旅,改回港股,可见万达上市的决心。

而万达商管这么急于上市,很大原因在于,万达和王健林依然很缺钱。

一方面在房地产三道红线的重压下,各大以房地产为主业的房企并不好过,甚至有不少房企已暴雷,通过分拆商管物业上市,在资本市场融资获取更多资金来源,以分担企业压力。

另一方面,通过分拆物业上市也能减少物业板块对于集团的资金依赖,实现独立运作,融到的钱也能投资,进一步扩大企业规模。

此外,即将到期的债券和与投资者的对赌协议,也意味着万达商管必须承压上市。

2023年显然是万达和王健林的关键一年。

来源:摄图网 已获授权

一是万达有不少债券将在2023年行权或到期,据WIND数据,万达明年将有3只公司债、3只中期票据迎来行权日,4只中期票据到期,另外,万达商业地产(香港) 6.875% N20230723也将于明年到期。

今年7月,万达就已于公开市场回购了本金规模3050万美金的2023年到期的美元债。

二是大连万达商业、珠海万赢与投资者签订三年对赌协议,承诺2021年、2022年和2023年实际净利润将分别不低于51.9亿元、74.3亿元及94.6亿元,否则将以零对价向投资者转让相关股份或支付现金,以补偿投资者。

此外,万达商管还承诺要在2023年上市,如在2023年底前未能完成上市工作,万达商管有义务向Pre-IPO投资者回购股份。

但王健林也不是坐以待毙的风格,今年一改往日低调作风,成了行业里的“白衣骑士”。

1月接手辽宁葫芦岛兴隆大家庭商业集团烂尾的项目;2月官宣接管了忻州田森汇项目;3月又与鑫苑签下战略合作协议;同月还拟接盘赣州的巨亿广场。

4月1日又与建业达成合作,7亿拿下建业多个项目运营权;同月又在青岛拿下两宗地块。

此后又接盘了北京蓝色港湾项目、五棵松卓展购物中心,7月又接手了合肥知名烂尾项目万泓中心。

9月与奥克斯地产达成合作,接管了长沙、青岛、杭州、成都5家奥克斯广场;10月24日与海尔智家达成战略合作,双方将整合资源优势,聚焦ShoppingMall打造覆盖美妆、美食、健身等各类人群的智慧生活场景店。

一通“买买买”,为上市铺路。

商业老手王健林显然深知“鸡蛋不要放在一个篮子里”的道理,万达旗下有万达酒店、万达电影、万达宝贝王等业态。今年初,万达商管成立了“珠海万达智碳新能源科技”,往新能源汽车行业发展;今年4月还申请注册自有品牌“万茶”。哪里有市场能赚到钱,哪里就能见到万达的身影。

事实上,市场也在猜测,万达还能拆分什么主体上市。

资本对物管上市态度存疑

明年万达商管能否承压上市?

针对万达商管上市这件事,独角Mall也咨询了资本界的朋友。

其认为,地产在下行周期,地产行业都需要资金来源,分拆物业等主体上市属于常见做法。IPO延后可以理解,毕竟疫情已经持续三年,现在财务状况估计不是特别好,如果疫情缓和,财务数据反弹,也说明市场已经触底,以后会越来越好,也就能立刻上市。

但目前的大环境显然对上市企业带来了巨大压力,资本对物管上市的态度也似乎不甚看好,就在上个月,从万科“独立”出来的万物云上市即破发。

2014年万达商业在港股上市时也曾遭遇上市即破发,这也成为此后王健林决意让万达商业港股退市的重要导火索。

但对于现在的万达和王健林而言,能否在明年的关键节点成功上市或许才是最重要的。

来源:摄图网 已获授权