羽绒服变贵了,还是我太穷了?

文|陈卓

编辑|顾彦

最近,素有“羽绒服界爱马仕”之称的加拿大鹅日子不太好过。

据其最新发布的2023财年二季度业绩报告,截至2022年10月2日,加拿大鹅第二财季营收2.77亿加元(约合14.78亿人民币),但归母净利润只有330万加元(约合1761.38万人民币),同比骤降了66.7%。

亚太地区成为了销售“黑洞”。实际上,加拿大鹅的营收在本地、美国、欧洲、中东和非洲均保持了两位数以上的增长,但只有亚太地区销售受挫,营收同比下降4.2%,这也是该区域连续两个季度收入下降。

国内高端羽绒服的代表品牌波司登,近期也一度陷入舆论危机。

不久前,波司登因双11“先涨后降”引发争议。起因是今年双11预售期间,有消费者表示波司登羽绒服券后仅比平时便宜0.28元,质疑其涨价后打折,消息很快登上热搜。但随后波司登与相关监管部门先后回应:服装价格会随着活动力度变化,不超过吊牌价都是合理的。

随后,波司登股价下跌也引起关注。公开资料显示,2021年11月8日,波司登股价最高达到6.25港元,市值约680亿港元;而截至2022年11月25日收盘,波司登股价已跌至3.44港元,市值不到375亿港元。近一年左右,波司登股价累计下跌近45%,市值蒸发超过300亿港元。

这些事件背后,网友们七嘴八舌的评论或许道出了一些真相:“一个月工资都买不起一件羽绒服”,“波司登羽绒服真的越来越贵了”,“反正我不是在鹅门口排队的人 ”,“不买一件四位数的羽绒服就没资格过冬吗”……

动辄几千上万的“高端羽绒服”,卖不动了?

羽绒服为何变贵了

羽绒服正越来越贵。

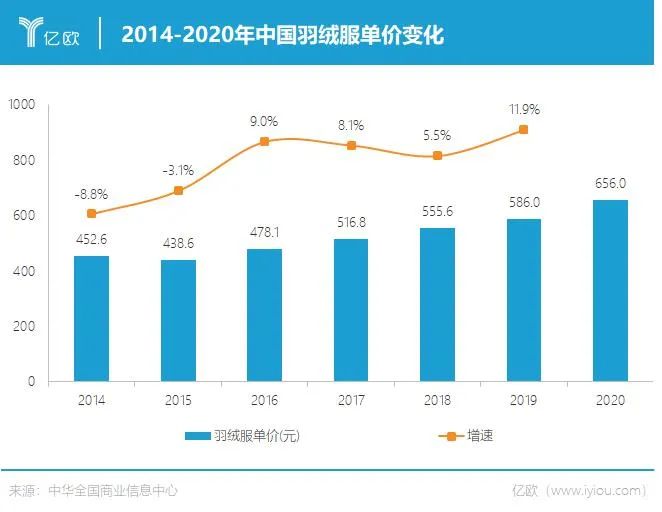

据中华全国商业信息中心数据,2014-2020年,我国羽绒服平均单价已经由452.6元涨到656元;大型防寒服的成交价突破1000元,其中2000元以上的占比已经接近70%。

是什么推高了羽绒服的市场价格?

最直接的原因是,近年来羽绒服的生产成本确实有一定程度的走高。

羽绒服的“灵魂”自然在羽绒。鸭鸭羽绒服品牌总监胡诗琦告诉亿欧,羽绒原料作为羽绒服的重要组成部分,很大程度决定了羽绒服的成本与品质。

今年4月1日,GB/T 14272-2021《羽绒服装》的新国标开始实施,将羽绒服中标识的“含绒量”修改为“绒子含量”,明确绒子含量明示值不低于50%的才算是羽绒服。

公开资料显示,从2016年开始,羽绒价格就一直保持着持续上涨的态势。据公开报道,2021年国标90白鸭绒的价格涨幅超过40%,飙升至约39万元/吨;而以保暖效果更好、含绒量更高的95白鹅绒,更是在2021年底达到了72.2万元/吨的高价。

原料价格上涨自然导致成本提高。“比起去年,今年一件羽绒服的生产成本起码高了10%。”一位商家向媒体透露。

除此之外,当前的羽绒行业上下游缺乏信任关系及严格的品质把控意识,也导致羽绒服厂商难以通过建立长期有效的合作关系,把控原料价格和质量。

胡诗琦透露,为了解决这一痛点,鸭鸭在今年4月专门启动了原料指定采购项目,通过原料库进行羽绒指定采购,统一上下游羽绒品质标准及检测规范。

“我们确实感受到来自生产端的压力。大家对羽绒服市场看好,羽绒供不应求。前年大涨,今年微涨,这是基本业内形态。原料集采项目的开展将原料采购环节前置,能够缓解羽绒季节性涨价的压力。”胡诗琦表示。

另一方面,头部品牌的高端化战略也推高了羽绒服价格。

越来越多的品牌选择高端路线。波司登已推出多款万元级别的羽绒服,比如登峰系列;李宁、安踏等运动服饰品牌纷纷发力羽绒服市场,打造高端产品线;猿辅导投资的新品牌天空人SKYPEOPLE在北京三里屯落地的线下门店,价格也普遍在3000元到7000元之间。

作为国内羽绒服市场的头号玩家,波司登的举措无疑牵动着市场神经。

公开资料显示,2017年,波司登确立了做“全球热销的羽绒服专家”的品牌战略定位,开始聚焦1000-5000元之间的中高端羽绒服市场。近年来,波司登不仅引入了国际化设计师团队、与知名设计师合作联名系列,还高调亮相伦敦时装周、举办冰上大秀等,将品牌引向高端化、年轻化、时尚化。

高端化带来了波司登单价的走高。

国信证券研报显示,2017年波司登品牌1000元以下的产品占比为47.5%,到了2018年这一占比已经下降至12.5%。波司登财报也显示,截至2022年3月31日,波司登品牌羽绒服的线上销售中,单价超过1800元的羽绒服占比已由上年同期的31.8%提升至46.9%。

高端化战略下的波司登,也交出了一份亮眼的成绩单。财报显示,2022财年波司登营收同比增长20%至162.13亿元,过去五年年均复合增长率达到18.9%;归属上市公司股东净利润同比增长20.58%至20.62亿元,创下历史新高,过去五年年均复合增长率为39.4%。

波司登上周披露的2023财年中期业绩数据显示,截至2022年9月30日,波司登实现营业收入61.8亿元,同比上升14.1%;净利润同比上升15%,至7.34亿元。

量价之间如何平衡

变高端了就能大路坦荡?

可近年来高端羽绒服品牌翻车的事件不在少数。

加拿大鹅就曾被曝出质量问题,其关联公司在2021年6月接到过行政处罚,原因是其广告中宣称的“均含有Hutterite羽绒,这是优良且最保暖的加拿大羽绒”与事实不符,对商品或服务进行虚假宣传,欺骗和误导消费者。

高端化运作的一些“代价”,也开始在波司登的业绩数据中慢慢浮现。

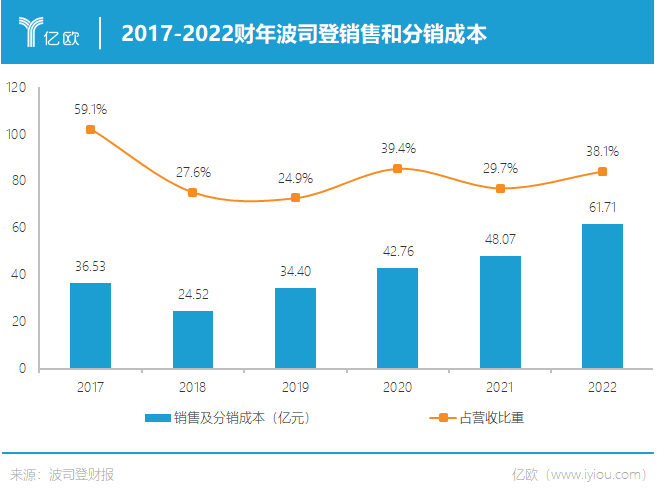

为了维持“高端人设”,近年来波司登在营销中没少花钱。2022财年,波司登销售分销开支(含广告和宣传费用、使用权资产折旧费、或有租金以及销售雇员开支)已经成为集团最大支出,同比增加28.4%达到61.71亿元,占集团总营收的38.1%。

此前的2020财年和2021财年,波司登销售分销开支分别为42.76亿元和48.07亿元,占集团总营收分别为39.4%和29.7%。整体来看,波司登每年花在营销上的费用要占总营收的近4成。

波司登内部其实已经意识到价格往上走带来的销售压力。

在今年6月的一次业绩说明会上,波司登执行董事、集团高级副总裁兼品牌事业部总裁芮劲松就提到,这几年,波司登产品价格在“拼命往上走”,这会给部分消费者在购买波司登羽绒服上带来压力。

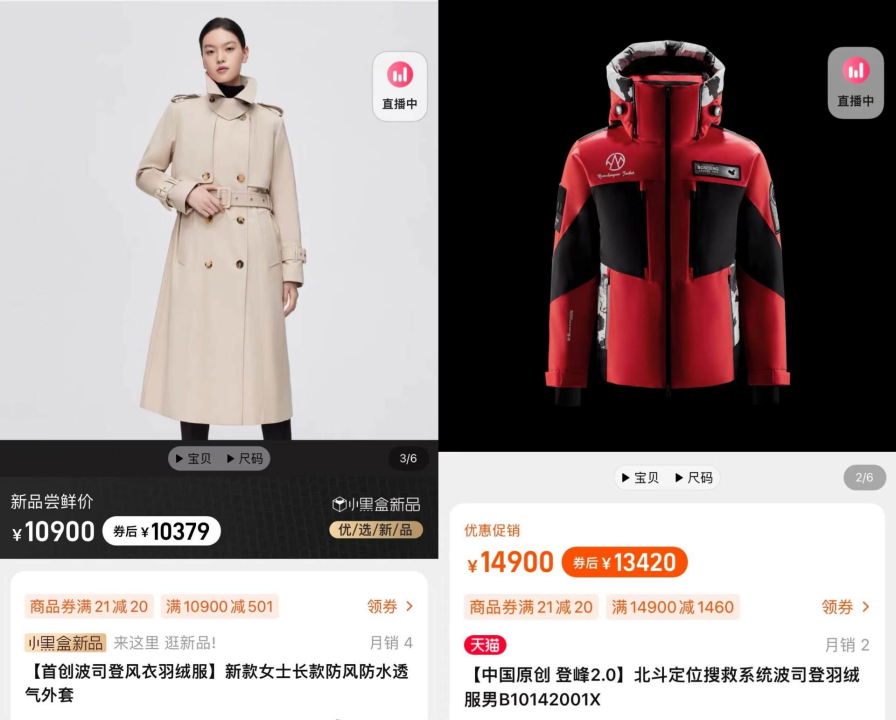

可以看到,在天猫波司登官方旗舰店,单价万元以上的羽绒服月销基本都不超过5件。

图源:波司登天猫旗舰店

但在平衡市场规模和行业潜力后,波司登还是选择坚持高端化。

芮劲松也在上述业绩会上表示,3000元的风衣羽绒服和6000元的高定羽绒服依然有人愿意买单,在持续提升品牌力的同时,波司登的产品价格还将继续上探,尤其是类似于风衣羽绒服等创新产品。

在11月25日的最新财报业绩说明会上,波司登首席财务官兼副总裁朱高峰也对波司登各阶段三年战略规划作出了详细说明。

他表示,在波司登品牌转型的第一个三年战略阶段中,公司羽绒服产品价格的增长大于量的增长。公司用了3-4年的时间,把原来均价低于1000元的羽绒服品类,提升到了1700-1800元的水平。

进入第二阶段,波司登更加关注量和价之间的平衡关系。比如今年双11期间,在服装品类整体销售不佳的情况下,波司登能够实现增长,是因为今年在策略上增加了一些中等价位的产品线,包括新一代轻薄羽绒服和冬季羽绒服等。

“整体看,未来两年波司登价格还会稳中有升,但是会找到量和价之间的平衡。”朱高峰解释。

平价羽绒服也很香

不久前有媒体发起过一项调查:“买羽绒服时,你能接受的最高价位是多少?”

结果显示,在参加投票的761名网友中,42%以上认为500元以下的羽绒服才是普通人的最佳选择,27.9%能够接受500-1000元的价位,仅有7.8%愿意花2000元以上购买一件羽绒服。

商指针数据显示,今年双11热销的羽绒服品牌均价也大多在500元以下。

虽然波司登以60.2万件销量位于羽绒服品类第一,但定位性价比的老牌国货品牌鸭鸭、波司登旗下中低端品牌雪中飞以及雅鹿也分别以59万件、58万件和30.7万件的销量紧随其后。能看到的是,这些品牌的均价不足350元,只有波司登均价的1/3左右。

另外,主打轻薄黑科技的优衣库均价354元,以32.6万件销量位居第四;运动品牌也是羽绒服界的另一扛把子,李宁、安踏、阿迪达斯、斐乐都入驻销量TOP10;潮流服饰品牌森马今年双11也取得不错销量,以23万件销量跑到第六位。

中低端品牌羽绒服销量上升,背后有着多重推动因素。

一方面,性价比路线仍旧是当前中国消费市场的主流。尤其是近两年受疫情等因素影响,消费者们比以往更紧张自己的钱袋子。

亿欧新消费事业部分析师曹玥认为,其实高端化品牌战略本身没有错,品牌定位对应的是不同的消费人群,只是中国市场上这部分消费群体还不足以支持高品牌定位增长的野心。

一家服装品牌内部人士也告诉亿欧,通常一个品牌的定位是根据用户画像做矩阵式布局,高端和中低端的存在都具有合理性,只是主要看产品卖给谁。

另一方面,一批主打性价比的品牌也开始重视产品的年轻化,重新激活品牌价值从而获得更多年轻人的青睐。

比如鸭鸭在2020年完成了股份重组之后,一直保持着天猫、抖音、唯品会、拼多多、线下门店等多渠道运营的节奏,并构建起数字化供应链。今年双11,鸭鸭线上全渠道销售额超10亿元,跻身抖音全品类品牌总榜TOP5、服饰品牌榜单TOP1。

胡诗琦告诉亿欧:“为了契合新消费市场消费趋势,近年来鸭鸭通过一系列IP运营、设计师联名、大秀活动等来促成品牌的新生。今年双11,鸭鸭还官宣当红小花赵露思和健身达人刘畊宏作为新的品牌代言人,希望拉近与消费者的距离。”

短视频的红利,也让这些品牌有机会重新走到消费者面前。

比如今年上半年入驻快手的雅鹿,据悉在入驻快手3个月内,品牌自播和达人带货GMV就达到近4000万。近年来,雅鹿一直致力于数字化转型战略,搭建微商城、小程序、淘宝品牌号上的云店等线上平台,支持门店和导购的业务开展。

尾声

中国羽绒服市场的空间依然很大。

根据中国服装协会数据,2021年国内羽绒服市场规模为1562亿元,2016-2021年的年均增速为12.7%,高于整体服装市场。公开资料显示,相较日本、欧美等发达国家30%-70%的羽绒服普及率,中国作为人口基数大、冬季寒冷地区广布的国家,羽绒服普及率尚不足10%。

这意味着,随着人均收入水平的提升以及消费者对高价羽绒服的接受度提升,羽绒服市场仍然是一个消费蓝海。

但现阶段,“高端”还不能完全定义中国羽绒服市场,动辄几千、上万元的羽绒服依然只是小部分人的消费狂欢,更多的国民需要的是一款性价比高、又符合消费预期的羽绒服来抵御寒冬、温暖自己。

今年冬天,你打算花多少钱买一件羽绒服呢?

参考资料:

1、《万元波司登,成就百亿女富豪?》,节点财经

2、《越卖越贵的波司登:高端化不易 多元化难觅》,红星资本局

3、《波司登市值蒸发250亿!双十一假打折,股价真打折》,时代财经

4、《羽绒服市场格局剧变:小商户亏本甩卖,大品牌销量破亿》,时代周报