lululemon打折越来越多了

作者/以偿

作为一家早期几乎不作促销的运动品牌,lululemon的折扣产品越来越多了,优惠活动的频率也逐渐增加了。

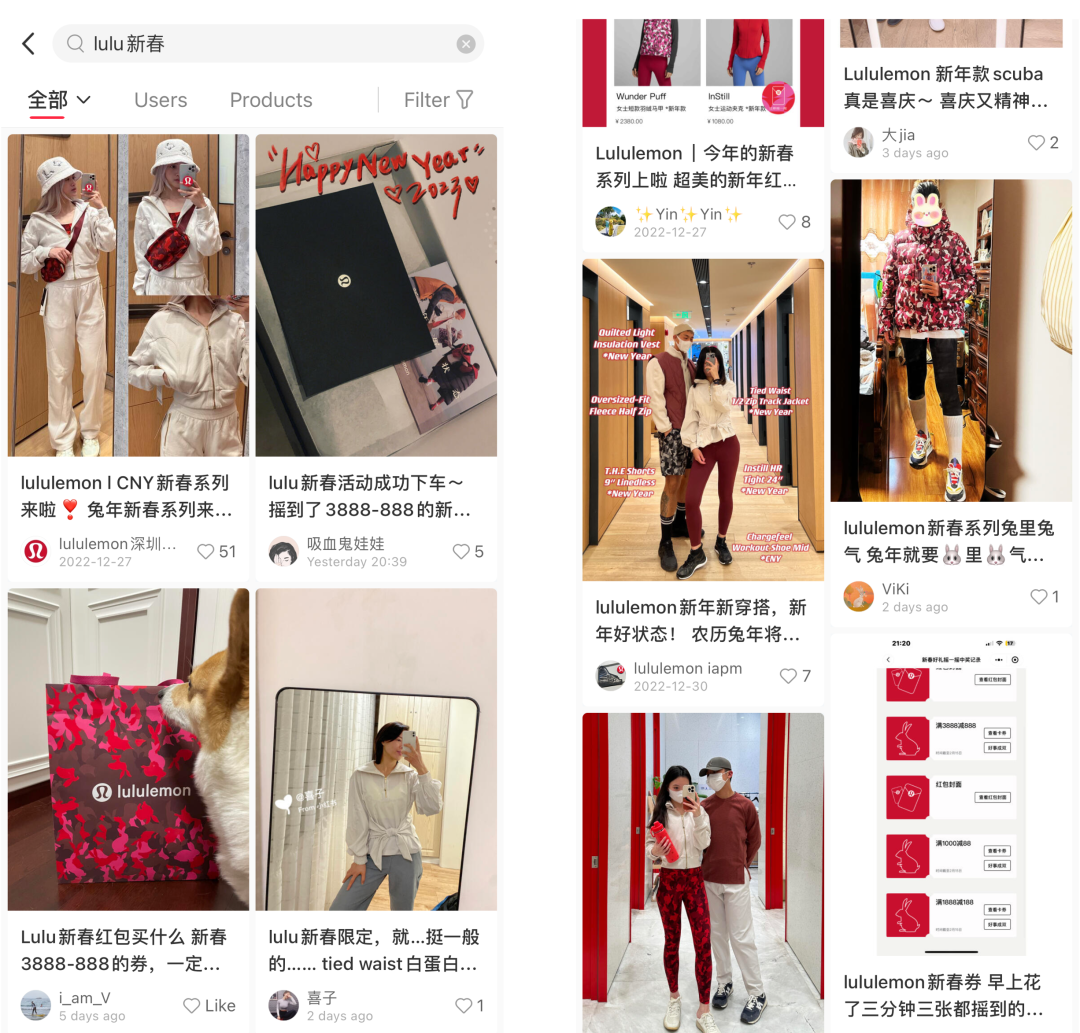

杰弗瑞分析师报告显示,lululemon在去年11月平均折扣同比上涨约470个基点。中国市场,双十二促销余热尚未退去,lululemon紧接推出新春满减优惠,以刺激零售额增长。

种种刺激消费的动作都在指向一个主要目的——去库存。

lululemon门店

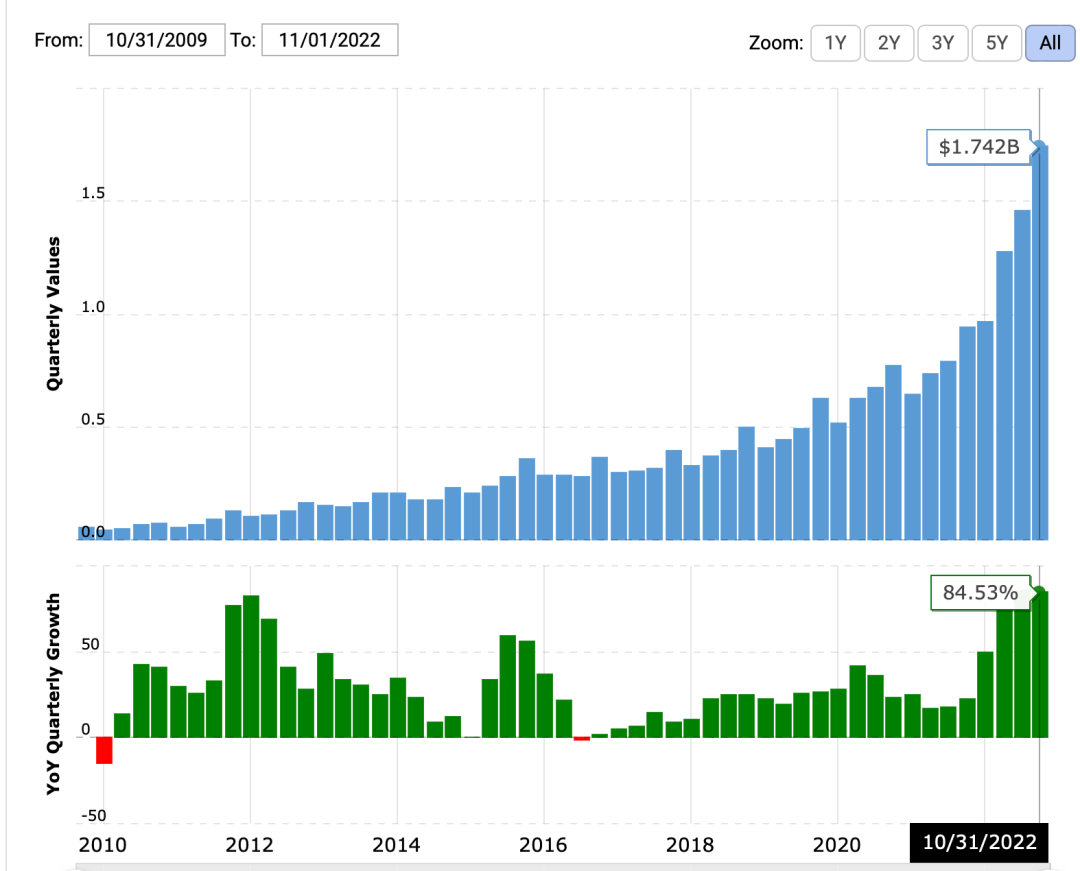

在最新公布的第三季度财报中,lululemon的总营收虽依旧亮眼,同比增长28%。但值得关注的是,其库存规模达17.42亿美元,与单季度营收额接近齐平,较去年同期激增85%,远高于销售增长的28%。

资本市场似乎也对库存高企的结果力不从心,自财报公布后,lululemon股价出现跳水下降15%,创过去三年来的最大跌幅。

lululemon第三季度财报放出后,股价大跌

库存积压和零售化加速,究竟是lululemon货订多了,还是担心卖不动了?

前者是管理层的解释,库存提高是作为疫情供应链断供的反应,同时准备接下来的销售旺季。

后者是资本市场的担忧。疫情之后经济下行,北美市场消费者率先展露购买欲下降的信号,消费降级,正在回归理性。

不像奢侈品行业,品牌的溢价和产品收集能够持续保值,运动服以实用性为主导,性价比开始受更多消费者关注。

lululemon成都远洋太古里店

种种挑战下,中国市场作为lululemon国际市场增长的重要引擎,零售增长成为了品牌对中国区门店的新要求。而门店布局新一线、二线城市,下沉市场成为开店的一大趋势。

截至第三财季,lululemon在中国市场拥有门店105家,比去年新增34家。预计到2026财年,中国门店数将增至220家。

Sweaty Betty

但即便在带来重要增长的中国市场,一些同类产品的出现也在消散lululemon的光环。

国产品牌当中从主打女性的MAIA ACTIVE、NEIWAI ACTIVE,再到头部品牌李宁等都在抢滩瑜伽服市场;海外品牌也正摩拳擦掌,包括澳洲的LORNA JANE,以及诞生于英国且刚刚进入国内的Sweaty Betty等。

和耐克、阿迪这些巨头一样,lululemon当下也在尝试破解「新增长」的难解之题。

无论是近两年刚刚启动的鞋类产品线,还是正在尝试加码的男性服饰,都或将是lululemon对于第二增长线的期待。比如自2019财年起,男性业务营收占比逐年增长,从19.9%增至22年的23.7%,其业务增幅表现出较女性业务更高的增长速度。

Vuori,aritzia ,Alphalete

只是在拓宽产品业务的同时,也将面临更多细分领域的竞争对手。

「男版lululemon」Vuori专注男士功能训练服饰,同样来自北美的瑜珈服品牌Alo Yoga、aritzia,还有在硬核训练圈层流行的Gymshark、Alphalete、Nobull等都已拥有粘性颇高的社群用户。

健身运动服饰的市场竞争,已接近白热化,尤其是当我们在谈论更多「下一个lululemon」的时候。

频繁的打折促销

增长的库存压力

在lululemon大手笔的优惠下,仅过了1周,女孩们从「再也不买」纷纷转向「真香」。

75折、最高满减888元...经历了双十一、双十二的年度折扣之后,lululemon在开年推出了力度最大的一次满减新春活动,不少老客户也收到了「VIP亲友福利券」。

小红书上关于lululemon新春活动的分享

不难发现,近期lululemon的折扣来的越来越多了,力度也越来越大了。加大力度促销优惠的背后,承载了高涨的库存压力。

尤其在第三季度财报公布后,lululemon作为运动服饰界优等生的发展,也不免让市场担心。

截止10月底的第三季度,lululemon销售额达18.57亿美元同比增长28%。但这一涨幅与库存增量85%相比,并不是一件可喜的事。

lululemon库存达历史新高

关于库存预期,品牌CFO Meghan Frank表示,库存增长将在第四季度的品牌旺季有所放缓,但预计增幅仍在60%。

由于库存的堆积,lululemon的毛利率也收到牵连,同比下降1.3%至55.9%,已经低于市场的预期;而净利润的2.55亿美元,更是远低于18亿美元的市场预期。

但在中国,lululemon依旧保持快速的增长,中国内地市场营收三年复合增长率接近70%。

自上个财年后,lululemon净增门店49家,其中有19家位于中国市场。预计到2026财年,中国门店数将增至220家,中国将成为lululemon第二大市场。

lululemon东平路店,大陆首个独栋沿街门店

加速门店布局下沉市场,从社群活动「做品牌」,到不断拓店「求增长」。

工作接近4年的某门店产品教育家告诉GymSquare:“门店开的更多了,也有了主题店的细分,但密集的门店也稀释了用户,加上疫情的影响,老客户的积极性有所下降,进店的运动小白客户比之前更多了。

lululemon正在紧盯中国门店零售的增长。

截止至lululemon进驻东莞,品牌在中国大陆已有门店92家,其中有25家和15家位于二线和三线城市。

而即便零售转化压力空前,很多精力依然投入在社群和品牌塑造上。GymSquare了解到,大部分门店的社群课程报名依旧保持一定速度。即使是疫情期间,门店的社群活动也并没有暂停。

但lululemon的火热,似乎也只有在中国市场暂时延续。

反观此次全球市场的库存积压,lululemon是真的订货订多了,还是产品卖不动了?

当积压的库存

碰上更理性的消费者

针对库存高企,CEO Calvin McDonald解释,由于疫情影响,全球供应链被迫停歇,导致去年库存不足,今年库存的激增仍在预期内,也是为了第四季度的消费旺季作准备。

去年lululemon在疫情中的运动服饰行业,可谓异军突起。在行业疲软时,其优异的销售表现也给了lululemon扩大库存的信心。

对于消库存,除了每年一度的「超级品牌日」,lululemon一直以来都依靠We made too much以及奥莱的官方渠道出售折价产品。

lululemon x 天猫 超级品牌日

而CEO Calvin也承诺并不会出现大规模降价,甚至还有对10%产品提价的信心。

提前备货是管理层的答复,而产品卖不动了才是资本市场所担忧的。

即便是双十二,似乎也并不能帮lululemon消化多数堆积的库存。根据知淘数据,在近30天的销售中,仅在5天,lululemon官方旗舰店的动销率*高于0.3。(动销率=商品累积销售数÷ 商品库存数)

要知道,在经济稳定的疫情前,中产消费者依旧能够为品牌溢价、收集欲望买单。拥有三位数或是各色系、各系列的lululemon收集爱好者,并不稀奇。

但疫情过后,生活中的消耗品都有着消费降级的趋势,运动休闲服饰也在其中。

优衣库运动系列

消费者购物时更加理性,实用性与性价比成为首要考量因素。

“许多教练疫情期间缺乏稳定的收入保值,相对应的消费的积极性也收到限制;有着稳定训练习惯的消费者,因为缺少健身场馆,也更加理性购置新衣,”lululemon某门店店员表示。

就像优衣库,经济越下行,生意越好,不仅是因为便宜,更是基础实用。

在ZARA,H&M正在经历闭店大浪,优衣库在中国市场仍保持1.2%营收增长。

在2022财年,优衣库母公司「迅销集团」营收同比增长7.9%;归母净利润同比增长60.9%,折合人民币133亿元,比2021年安踏与李宁的净利润加起来还多。

运动并非奢侈,运动服装也一样。就跟不同预算的人有不一样的运动习惯一样,运动服装并非以贵为美。

Nike、Adidas依旧是大众初试健身的首选服饰品牌,相比于800元的lululemon瑜伽裤,Nike和adidas瑜伽裤的300+均价显得更加新手友好。

Lorna Jane

而说起运动内衣,即使是lululemon老粉,有着相似的价格,也不禁为Lorna Jane运动内衣打起广告;而Gymshark和Alphalete不仅平价,还有着更好包裹和突出身材的优点。

让老粉犹豫的不仅是扎紧的裤腰,还有不稳定的品控。

从官方公布以次充好的整改,到社交媒体对千元瑜伽裤破洞、脱线的吐槽,以及不到位的裁剪、售后服务,都成为老粉心头的伤疤。

品牌溢价与收集欲带来的冲动正在被消费降级的理性所熄灭,积攒的库存碰上理性消费的势头,尖子生lululemon也遇见了难题。

lululemon

会步耐克、阿迪达斯后尘吗

疫情之后,运动健身服饰业迎来了不少动荡。

传统运动服饰Nike、Adidas在解决供应链暂停引发的断供后,又不得不面对激增的库存和连续数季度的销售额大跌。而Puma、Converse以及Vans等海外街头新潮运动服饰品牌表现也不及之前。

逆势而起的是以国潮创新注目的安踏、李宁,通过不及lululemon一半的价格吸引下沉市场,同时还有更多的国产品牌也在迅猛发展。

疫情一并流行的还有运动休闲风,lululemon凭借瑜伽裤这一细分品类,经过22年就已经位居运动服饰行业的第二席位。

安德玛

值得一提的是,上一个打破Nike、adidas争霸格局的是Under Armour安德玛。

刚入中国占据一二线城市的核心商圈,从不打折的安德玛,并没有将高冷延续,最后也不得不用折扣打入中国市场。

而过于硬核的品牌形象,以及难以扭转的男性消费特征,让在安德玛吸引女性用户遇到了不小阻力。

依靠瑜伽服饰类目大火起家的lululemon,在中国,男装业务可以成为新增长突破口,但也有着相同的挑战。

lululemon男装

从2022年第二季度起,lululemon更加关注鞋履和男士系列,希望通过拓宽产品线,延续品牌增长。

在4月发布的lululemon全新增长计划中,将男装产品线列为重要增长点,lululemon更是做出了对男士业务营收翻倍的计划。

通过第三季度财报,可以看出,lululemon男装系列仍是潜力股。男士产品系列同比增长28.3%,增幅高于女装的22.3%,近三年男装符合增长率高达28%。

但从品类来看,lululemon有64.5%的营收自女装业务,男装业务基数仍较薄弱。

若想塑造品牌新的增长引擎,除了开拓「瑜伽裤」之外的新单品,lululemon现在可能更需要扩大包括男性在内的消费者人群,以及探索进入下沉市场的机会。