54个食品饮料项目、25起亿元级投融资,1月什么赛道值得看?

作者/尹图图

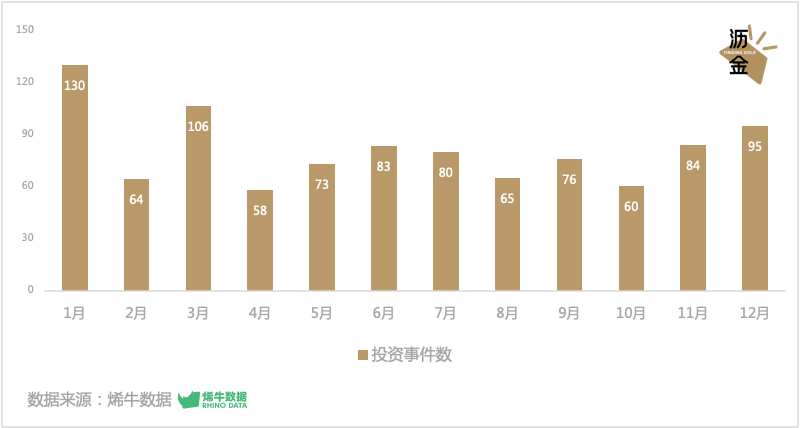

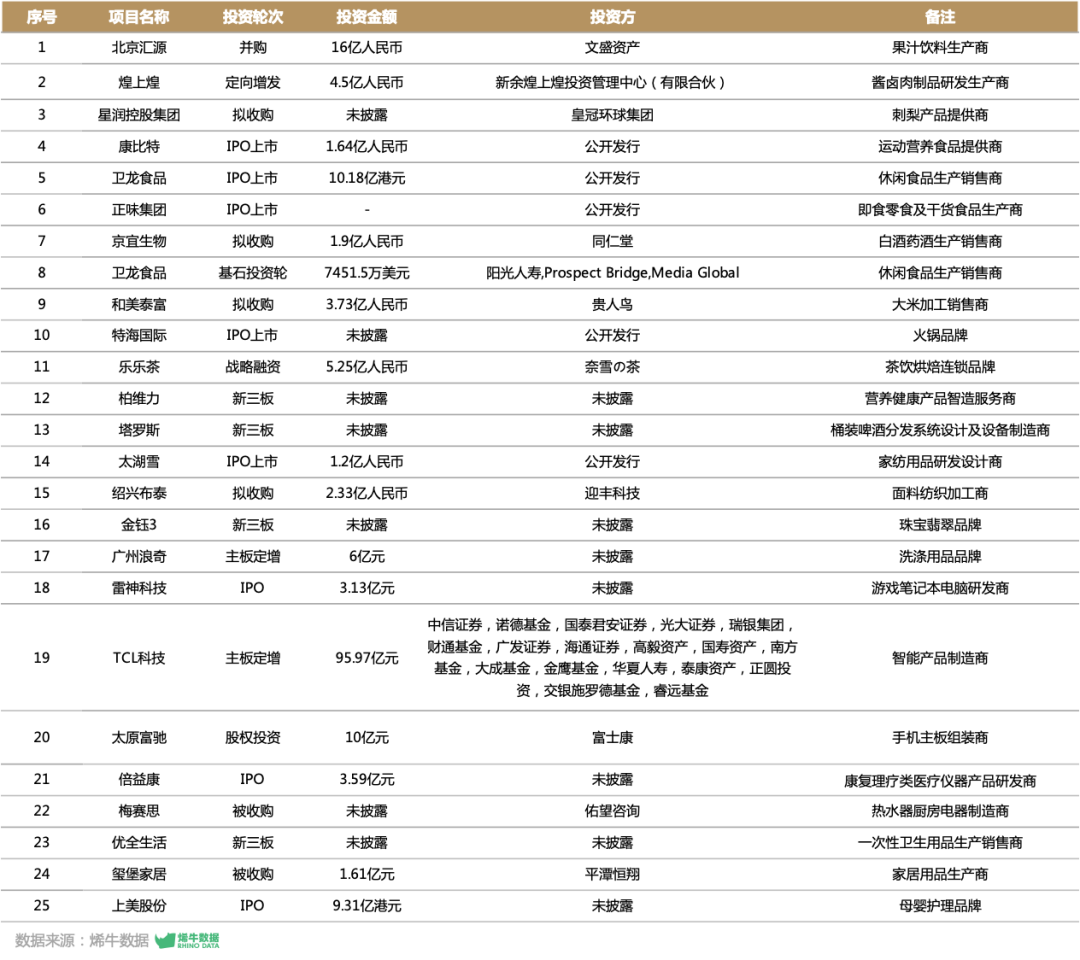

冬尽今宵促,年开明日长。十二月,沥金消费研究部对多个数据库进行搜集、检索,整理了相关的消费投融资数据。岁月向晚,山河逢冬,但投资市场却在本月储备了不少暖意。据不完全统计,本月共发生投融资事件94起,较上月数据出现一定提升;纵观2022全年,12月投资事件数量亦能位列前三。

01 行业整体概况

据不完全统计,12月共发生投融资事件94起,融资金额为205.68亿元。其中,人民币交易总额(含港币)199.72亿人民币;美金交易总额为0.86亿美元(本数据仅统计中国境内人民币及美元投资额,当日汇率比为1:6.8686)。与11月份相比,12月份消费领域的融资事件数量与人民币融资金额均出现一定幅度上涨。

2022每月投融资事件数

在融资事件数量上,相比11月份的84起,12月份消费领域环比增长11.9%;在总融资金额上,相较11月份的191.72亿元,12月份消费领域上涨幅度为7.28%,达到205.68亿元。

值得关注的是,本月有一笔超高额融资事件:「TCL科技」通过主板定增方式,纳入了多家战略投资者,其中不乏中信证券、诺德基金、国泰君安证券、光大证券等知名投资机构,投资金额达95.97亿人民币。除去该笔交易额,12月的融资金额表现基本与11月持平。

02 从投资机构看

据统计数据显示,12月份消费领域共有104个机构参与投资(不含未披露机构),与11月份基本一致。本月投资机构相比往月明显活跃,有两家资本机构表现尤为突出,分别为柳进资本(5次)与星凌资本(4次)。

其中,柳进资本与星凌资本携手共同投资卤味食品品牌「馋心尖」、辣卤海鲜品牌经营商「海货郎」、新中式茶品牌「吞岩」、中高端精选水果品牌「食间絮语」;此外,柳进资本独立完成了对汉堡餐饮品牌「楚郑」的投资。投资轮次均集中在天使轮与Pre-A轮,两家机构频频布局国内休闲食品各细分赛道,对卤味市场尤为关注。

此外,金鼎资本出手3次,彬复资本、起点创投、瓜子股份、Planet Angel分别出手2起,均为本月较为活跃的投资机构。

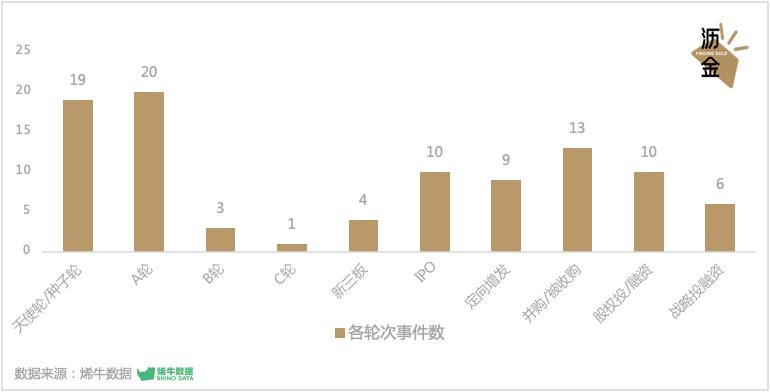

03 从融资轮次看

本月新消费品牌融资主要集中在天使轮、A轮与股权投融资,其中天使轮及种子轮融资事件达20起,A轮(含Pre-A及A+轮)融资达20起,占比达41.67%。早期轮次融资数量基本与往月持平,超六成集中在食品饮料领域,连锁餐饮为本月更受关注的小额投资项目。

12月消费领域融资轮次分布图

此外,选择在本月上市的企业数量相当可观,IPO事件达10起,5家企业登陆新三板。作为本月金额规模最大的一笔IPO,国货美妆与母婴护理品牌「上美股份」在香港交易所敲钟上市,成为“港股国货美妆第一股”。

过去7年间,全球美妆市场增长率仅为2.2%,但中国化妆品市场规模年复合增长率高达12%。尽管国内外疫情的不确定性对各行各业都造成了一定的冲击,但美妆行业的表现始终强劲,美妆全产业链也在近年迎来IPO热潮。

于2021年创业板上市的“薇若娜”母公司「贝泰妮」目前的股价在140元/股左右,较其发行价47.33元/股,一年之内翻番近三倍。于2017年上市的国货美妆「珀莱雅」搭乘着直播电商的“顺风车”,颇受消费者青睐,目前市值已达约450亿元,5年间市值翻了约10倍,均展示了国货美妆在资本市场的旺盛生命力。

从起航时期的韩束,到孵化一叶子和红色小象两大核心品牌,上美股份不断在化妆品大类中细分赛道,逐步确立了护肤、母婴、洗护三大战略布局。据弗若斯特沙利文报告,2021年,上美股份是唯一拥有两个品牌年零售额均超过15亿元的国货化妆品公司。

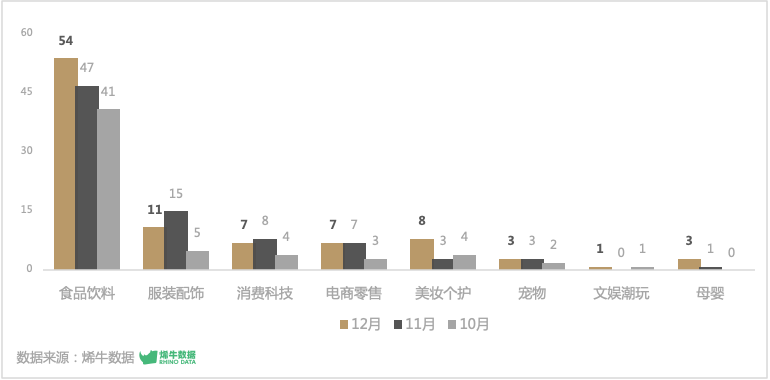

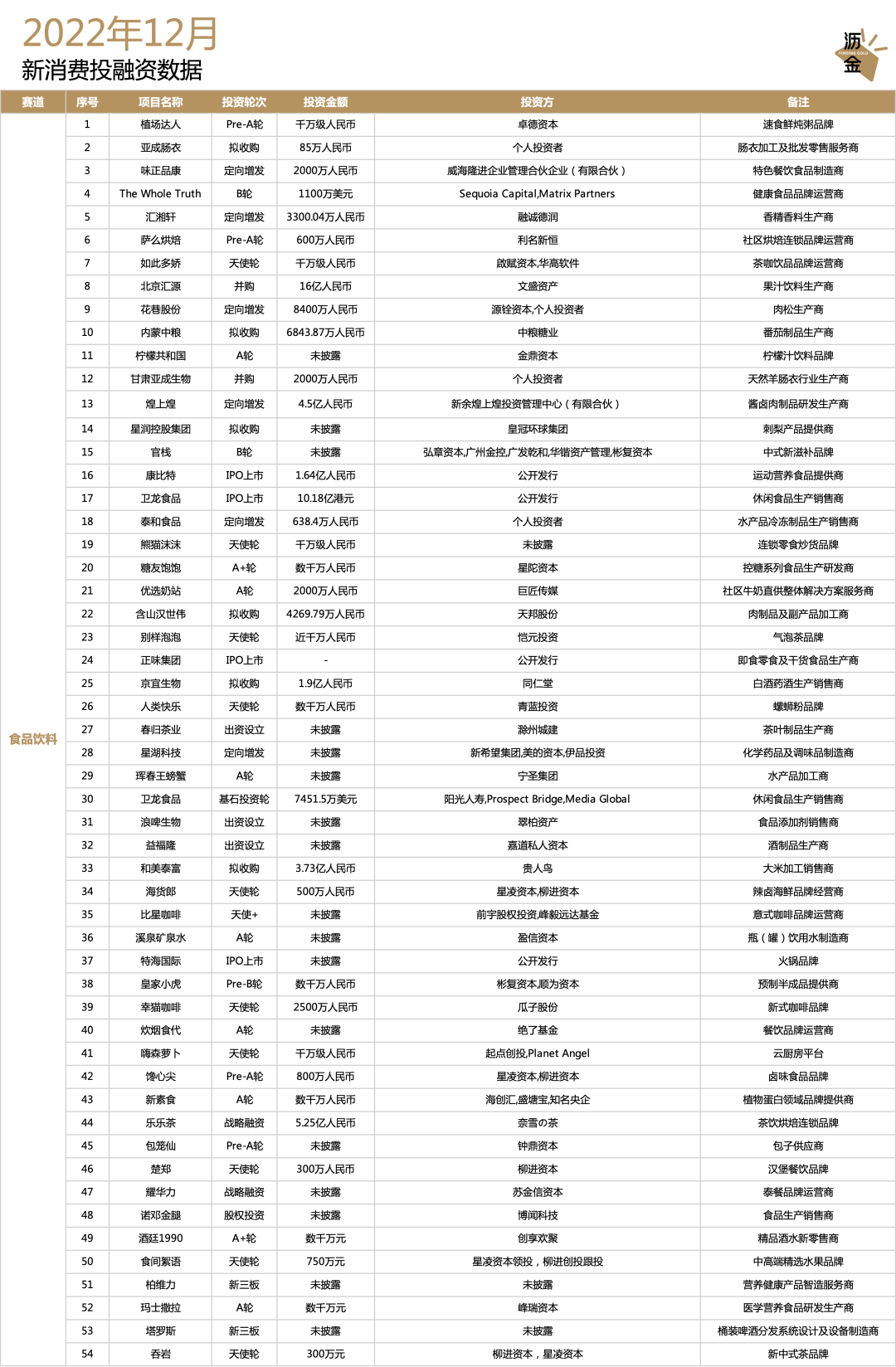

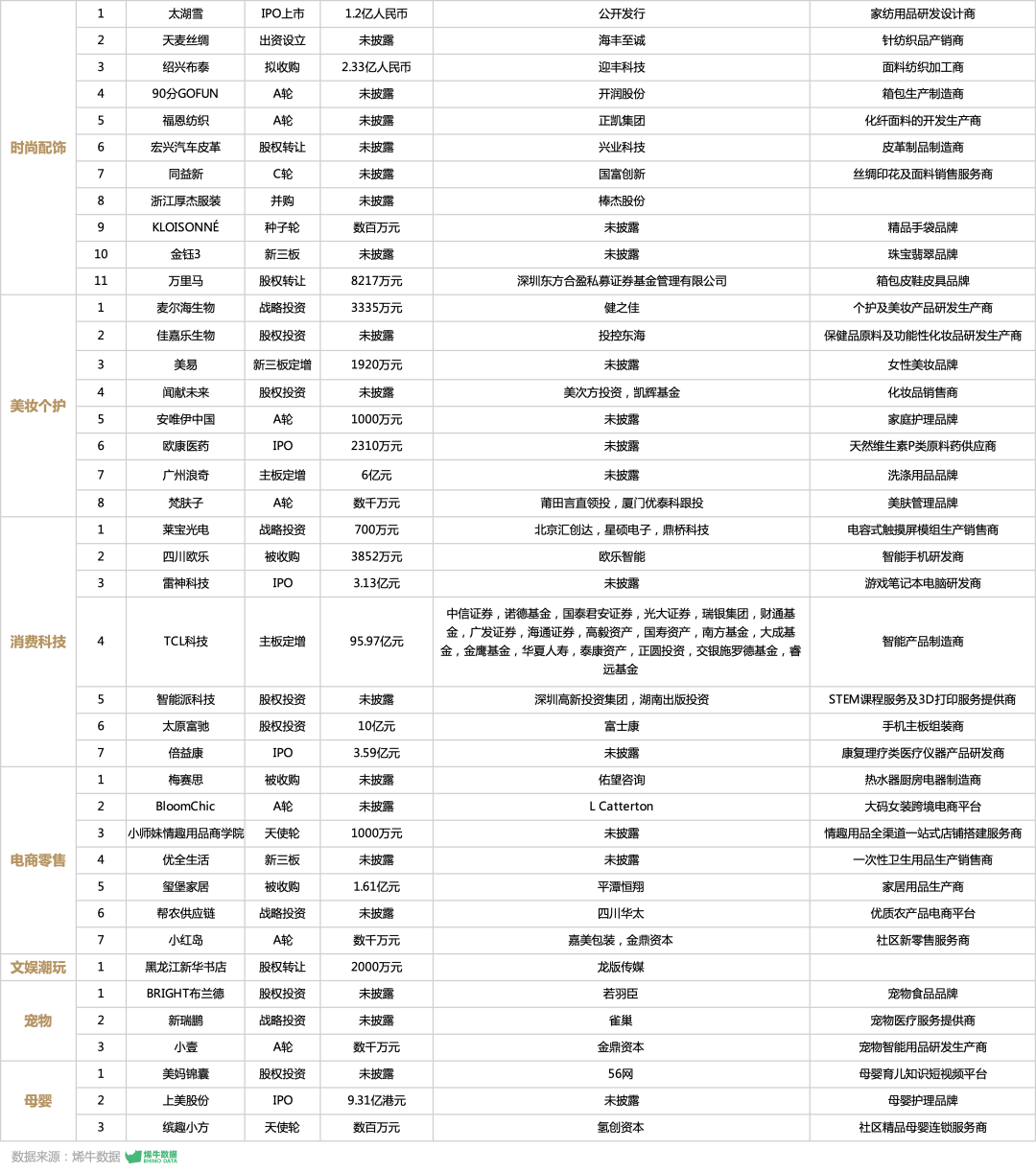

04 从融资领域分布看

本月主流赛道为食品饮料与服装配饰,占比分别达57.89%(54起)和11.58%(11起)。结合上月融资数据来看,美妆个护赛道为12月份融资情况变化最大的领域。

12月消费投融资细分领域分布图

纵观食品饮料赛道,随着卤味零食所蕴含的市场潜力不断爆发,近几个月,卤味品牌的身影频频出现。根据美团餐饮数据观发布的《2022卤味品类发展报告》显示,2018至2021年中国卤制品的复合增长率为12.3%,2022年卤味行业规模将达到3691亿元,预计2023年将达到4051亿元。

近三月卤味类品牌投融资实况

12月,卤味食品品牌「馋心尖」获得了来自星凌资本和柳进创投的800万元Pre-A投资,这是馋心尖在2022年获得的第二笔融资。年初1月,馋心尖获得了来自道合鼎盛和铭君创投的300万元天使轮融资。此外,传统卤味巨头「煌上煌」也在本月募资4.5亿,用于企业肉鸭屠宰及副产物项目、酱卤食品加工项目及食品加工及冷链项目。

11月,卤味连锁品牌「舞爪」与肉类食品品牌「苏麻苏辣」相继完成A+轮融资。10月,成都卤味品牌「火号」完成数千万元A轮融资。随着佐餐卤味第一股「紫燕百味鸡」于9月在上交所上市,资本频频加持卤味品牌,也使得卤味市场竞争愈发激烈。

卤制品大多以鲜货产品为主,对冷链运输、存储环境等标准化操作流程有较高要求,如周黑鸭、绝味、煌上煌、紫燕百味鸡等头部企业具备领先的运营能力,在连锁经营模式下,头部品牌市占率仍有较大提升空间。

在另一方面,打造差异化、聚焦超级大单品、创造消费新场景的品牌迅速崛起。在卤味市场已有等传统巨头绝味、周黑鸭等的情况下,王小卤、舞爪、火号等新兴品牌凭借虎皮凤爪、兔头等超级大单品一战成名,离不开对细分场景的渗透与重塑与差异化的产品定位。

卤制品市场规模超千亿,且过去几年一直是休闲食品里增速最快的品类,随着行业成熟度不断提高,各个细分品类均具备诞生大品牌的机会。

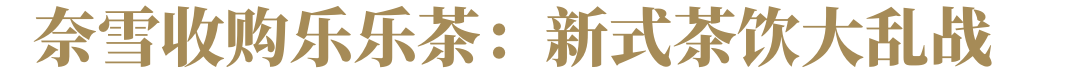

12月也见证了今年新茶饮行业最大的一笔投资:「奈雪の茶」与「乐乐茶」签署了总对价为5.25亿元的投资协议,自此,奈雪的茶获得了乐乐茶43.64%的股份,成为乐乐茶的第一大股东,也标志着喜茶、奈雪的茶和乐乐茶三家高端茶饮“三足鼎立”的时代宣告终结。

值得关注的是,奈雪的“VC”之路已经走了很久。从9月至11月,连续三月,奈雪先后投资了咖啡品牌商「AOKKA」、零蔗糖糕点品牌「鹤所」与新锐鲜果咖啡连锁品牌「怪物困了」。从茶饮到烘焙、鲜果、咖啡、中式糕点,奈雪的“副业”搞了不少,也足以见其在多品牌布局上的野心。

9月-12月奈雪の茶投资项目一览

2022年,疫情承压之下,国内消费降级现象愈发显著。而高端茶饮们也开始纷纷“放低身价”。

6月,喜茶宣布下压产品价格至30元以下,同时开放加盟商,期冀加速下沉到二三线城市,争取增量市场的更多消费者。

而奈雪则宣布迎来“9元时代”,新品推出的“轻松系列”售价仅为个位数。但奈雪始终坚持直营模式,选择与“另一个自己”乐乐茶“联姻”,以期实现更高的市场占有率。

品牌之间的“抱团取暖”,能够让企业能够在产品研发、供应链等方面进行资源互补,形成协同效应。但布局在一线及新一线城市的高端茶饮规模已经趋于饱和,大众市场也有其所青睐的“蜜雪冰城”们,奈雪能够拓展的市场空间似乎想象力有限。

但无论如何,奈雪与乐乐茶的年末“大动作”势必会对中小玩家构成冲击,茶饮行业也将会在2023年迎来新一轮洗牌。

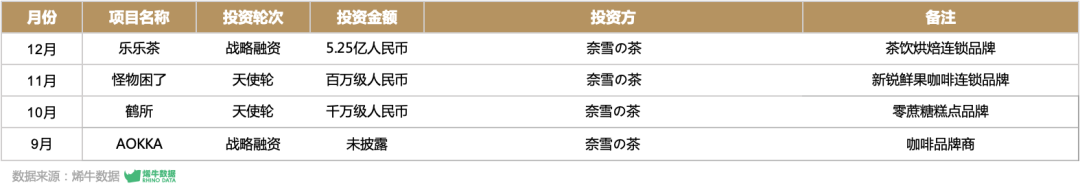

05 从单笔融资金额看

本月共有20起过亿元投融资(含IPO),主要集中在食品饮料、消费科技于电商零售领域。其中,休闲食品生产销售商「卫龙食品」在本月成功冲刺港股IPO,并与分众传媒旗下Media Global Management Limited、阳光人寿保险及Prospect Bridge订立7451.5万美元基石投资协议,成为名副其实的“辣条一哥”。

此外,12月也见证了不少优秀餐饮食品企业的资本化之路。海底捞海外业务子公司「特海国际」在港交所介绍上市,即食零食及干货食品生产商「正味集团」通过港交所上市聆讯并披露了聆讯后招股书。随着国家防疫“新10条”的推出,各界对餐饮业的复苏充满期待,以港股上市为契机,亦可助企业拥有更多的战略灵活性,期冀借力资本市场实现跨越式的发展。

融资金额过亿的交易公司统计

*种子轮/天使轮

螺蛳粉品牌人类快乐/天使轮/数千万人民币

成立时间:2022年

商业模式:人类快乐是一个螺蛳粉品牌,自2022年2月起盘,仅用四个月时间,便取得抖音618螺蛳粉销量榜TOP2、天猫618螺蛳粉热卖榜TOP3的成绩。目前,人类快乐已推出招牌螺蛳粉、茄汁炸蛋粉、焖卤烧皮粉、爆酸椒椒粉等5款预包装速食米粉,以及焖卤鸭掌、烧皮、凤爪3款预包装卤味。

融资情况:完成数千万元天使轮融资,独家投资方为广西本土创投机构青蓝投资旗下基金。

融资用途:本轮融资将用于加速构建产品壁垒,投入产品研发、供应链打造和渠道开拓。

新式咖啡品牌幸猫咖啡/天使轮/2500万人民币

成立时间:2020年

商业模式:幸猫咖啡属于典型的新式咖啡品牌,拥有现磨咖啡、饮品和烘焙产品。即将推出厚椰乳拿铁、柿子拿铁、桂花拿铁、米拿铁等招牌拿铁咖啡,柚见红岩·柚子柠檬气泡饮、天空之境·椰青蓝桔气泡饮等特调气泡系列;烘焙系列将推出蔓越莓软欧包、德式香肠软欧包、巧克力软欧包等软欧面包。

融资情况:完成5000万元天使轮融资,投资方为瓜子股份。

融资用途:主要用于开设门店、供应链以及团队搭建。

幽灵厨房平台嗨森萝卜/天使轮/千万级人民币

成立时间:2022年

商业模式:嗨森萝卜将自身定位于食品科技创新与出海平台,面向中餐品牌提供云厨房、供应链、市场分析以及IP出海等端到端服务。其打造的幽灵厨房采用的是“云厨房-技术-供应链”模式,将食品企业系统轻量化为食品销售点,通过结合人工智能与动态供应链以降低劳动力成本,同时建立标准化和高质量的品牌体系。

融资情况:获得千万元天使轮融资,起点创投领投,Planet Angel等机构跟投。

融资用途:未公布。

*明星创始人/热门行业

社区新零售服务商小红岛/A轮/数千万人民币

成立时间:2019年

商业模式:小红岛是一家社区新零售服务商,定位社区年轻家庭的消费需求,具有深厚的供应链资源及数字化能力,更进一步定位为服务于18到22岁的互联网+新零售便利超市。会员全场商品享受成本价,相当于市场6-7折,支持送货到家,0元起送,一小时达。

融资情况:完成数千万A轮融资,由金鼎资本投资。

融资用途:本轮融资将主要用于门店拓展、供应链及品牌建设、团队扩充等方面。

医学营养食品研发生产商玛士撒拉/A轮/数千万人民币

成立时间:2012年

商业模式:玛士撒拉是一家医学营养食品研发生产商,公司定位于中国医学营养的开拓者,业务集研发、生产、销售于一体,致力于研发出一系列符合中国人群特点的医学营养产品。目前公司已推出了四大系列医学营养产品,第一类为特医食品;第二类为营养强化食品;第三类为面向糖尿病人群的DGI食品;第四类为面向广大减肥健身爱好者的控能食品。

融资情况:完成数千万元A轮融资,由峰瑞资本(FREESFUND)独家投资。

融资用途:本轮融资主要用于专业人才的吸纳、产品的极致开发、供应链体系的优化、市场的拓展和品牌形象的塑造。

大码女装跨境电商平台BloomChic/A轮/未披露

成立时间:2020年

商业模式:BloomChic是一家大码女装跨境电商平台,致力于以实惠的价格为大码女性提供尺码丰富且时尚、合身和舒适的服装,并已成为一个在消费者心中能与大码人群产生共鸣、品牌人格高度包容、且致力于为女性赋权的品牌。

融资情况:获得LVMH集团旗下基金L Catterton投资,具体金额尚未透露。作为全球最大的消费投资基金,L Catterton还投资了韩国潮流眼镜品牌Gentle Monster、丹麦时尚品牌GANNI和德国时尚鞋履品牌Birkenstock。

融资用途:未公布。