蕉下可能重蹈完美日记的“惨状”?

作者|金水

蕉下上市在即,从其招股书及相关信息看来,似乎预示着一个户外赛道的大牛股将一触即发。

2019年至2021年,蕉下营收年复合增长率达150.1%,增长十分迅速,目前,蕉下已经拥有172项专利和56项专利申请中专利,且使用轻资产模式运营,投入少、收入大。

但是,仔细研究,就会发现,蕉下隐忧太多。

蕉下直到2022年上半年才扭亏为盈,刚刚盈利就着急上市,很难不让业内人猜测有圈钱“嫌疑”;其营销费用占比过高,曾有人计算,消费者每花100元购买蕉下的产品,有近一半支出在为营销买单。

蕉下看似专利众多,但产品与竞品的同质化严重,缺乏特色。而且,蕉下所谓的轻资产运营,其实就是品控问题无解的代工模式,且与代工厂无独家签约,竞争壁垒有限。

01 复刻完美日记“套路”

蕉下的创办者是理工男,马龙与林泽,但产品的取名却非常文艺。蕉下,源自“芭蕉叶下”,其意思是芭蕉叶宽而大,就像一把小黑伞,能够使人们在户外也不愁防晒,正好诠释了蕉下的城市户外防晒产品。

直男做品牌,也能获女人芳心。蕉下曾凭借双层小黑伞、胶囊伞、防晒衣等多个出圈单品走红。据灼识咨询数据显示,以2021年总零售额及线上零售额计,蕉下均为中国第一大防晒服饰品牌,分別拥有5.0%及12.9%的市场份额。

防晒产品,只是蕉下的起点。2021年之后,蕉下扩展经营品类,不仅包括服装、雨伞、帽子等产品,而且包括帆布鞋、马丁靴、内衣内裤、保暖服装及配饰等。即,围绕户外场景,建立了功能鞋和服装的产品矩阵。

从数据看,蕉下旗下的产品,销售都不错。2022年上半年,蕉下服装品类的收入同比增长155.8%。帽子、其他配饰(主要包括口罩、袖套、墨镜、手套、披肩及围巾)和其他产品(主要包括鞋履)收入分别为4.97亿元、6.03亿元和5673万元,同比增速分别为65.2%、127.5%和213.4%。

蕉下已拥有24款年销售额超过300万元的经典产品,已经拥有172项专利和56项专利申请中专利。2022年5月,蕉下申请了护眼口罩、立体护颈口罩、全脸防晒口罩等多项专利。

具体营收方面,据招股书,2019年至2021年,蕉下的收入由2019年的3.8亿元人民币增至24.1亿元人民币,年复合增长率达150.1%,业绩增长迅速。2022年上半年,蕉下依然保持业绩快速增长,实现总营收超22.1亿元,同比增长81.3%。

蕉下之所以发展如此迅速,从某种意义上看,与完美日记崛起路径非常相似。

蕉下将海外流行的DTC模式实践在了蕉下身上。DTC是DirectToCustomer的缩写,意为“直面消费者”。完美日记是国内第一个把DTC模式写入招股书的新消费品牌,两者的相似性,似乎刻在了基因里。

与完美日记一样,蕉下也是通过强势的“种草+营销+主播/明星带货”的方式出圈。它不仅吸引超600KOL(意见领袖)在小红书、微博等各大平台种草、引流,而且,这600KOL中,超过199个KOL拥有超百万关注者,这为蕉下带来45亿浏览量。以小红书为例,全站共有4万多篇与“蕉下”相关联笔记。

蕉下还聘请演员赵露思为代言人,与杨幂、迪丽热巴、唐嫣等一众当红女明星合作,并在李佳琦等头部主播的直播间砸下重金。2021年5月10日至6月10日的一个月内,李佳琦3次为蕉下带货,销售额约2880万元。

DTC全渠道营销、爆品思维、社交媒体内容营销,蕉下与完美日记在营销打法上可谓高度重合。甚至有人说,蕉下是摸着完美日记过河,用完美日记的打法,将蕉下的产品再做了一遍。

那么,依此逻辑,蕉下也会将完美日记的隐忧,一个不少地都呈现一次。这些隐忧,每一个都是致命级的。完美日记至今还陷在这些隐忧里,2022年三季度,完美日记等彩妆业务收入较去年同期大降48%,已经陷入口碑塌陷的状态。

02 隐忧,一个不少

目前看来,蕉下的一系列的隐忧尚且没有带来较大影响,但是,纵观完美日记的发展经历,可以预见,这些隐忧迟早会爆发,甚至影响其未来上市后的股价走势。

其一、营销投入的陷阱

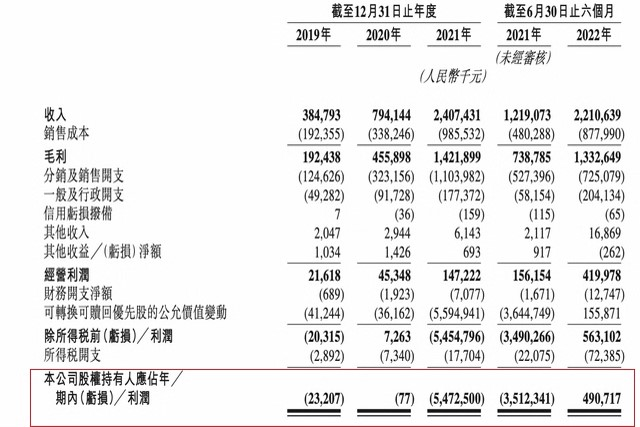

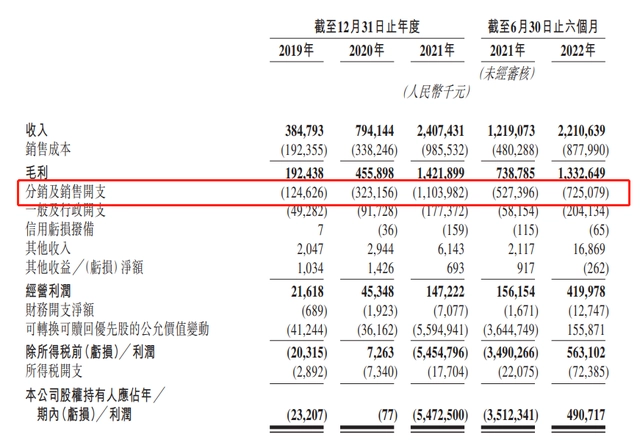

与完美日记一样,蕉下十分重视营销。从2019-2021年,蕉下的分销及销售开支持续猛增,分别为1.25亿元、3.23亿元、11.04亿元,占总收入的比重分别为32.4%、40.7%和45.9%。有人形象地比喻,消费者每花100元购买蕉下的产品,就有近一半支出在为营销买单。

图源:蕉下招股书

营销投入,尤其花费在KOL上的营销投入,是一个巨大的“陷阱”。因为这方面的投入,品牌方必须越投入越多,一旦减少投入,KOL就会反噬,不但不推荐该品牌、而且炒作品牌的各种负面消息。

完美日记口碑塌陷,一个重要原因就是营销预算减少,KOL从完美日记方获得的收入减少,不满与日俱增,从而不断炒作完美日记负面消息。

蕉下不可能持续不断提高营销投入,尤其上市后,为了满足资本市场对盈利的期望,缩减成本是必选项,占比最大的营销成本则首当其冲。最终,由KOL建立起来的品牌形象,极有可能将受损害。

其二、缺乏核心竞争力

蕉下的产品品种虽多,但与竞品的差异化很小。其推出的黑科技伞具,主打具有UPF50+的防晒效果,看似创新,其实是大众化产品,黑柠檬、W.P.C、天堂、一杰、羽雄等品牌均有此类产品。蕉下火爆全网的防晒衣,与ohsunny、蕉内等品牌同类产品,区别也不大。

这与蕉下轻视研发的做法有关。2019-2021年,蕉下的研发开支为1990万,3590万及7160万,分别占总收入的5.3%、4.6%、3.0%。2022年上半年研发开支为6320万元,占总收入比例仅有2.9%。可见,蕉下的研发投入占比越来越少。

另据数据显示,尽管蕉下拥有191项专利,但这些专利当中还是以外观设计居多,达到140项,占比高达总数的73.3%,而有关真正涉及防晒技术的发明专利仅为6项,占比仅为3.14%。

蕉下的防晒技术壁垒不高,虽暂时火爆,但缺乏核心竞争力。这样的故事,是无法打动投资者的,资本市场很难为此买单。这对即将上市的蕉下,十分不利。

其三、埋雷的代工模式

蕉下的产品采用代工模式生产,截至2021年,蕉下与166家合约制造商达成合作,这些代工企业的合作也并非独家,而是一年一签,不具备独家性。

这种代工模式,原材料、人工等成本都会由代工厂商主导,没有自身生产线的蕉下,在产品议价中,极有可能逐渐趋于劣势,最终产品价格会被代工成本挟制。

更为关键的是,国内的消费品赛道,代工模式很难做好品控。不稳定的品控,严重影响消费者体验,从而影响复购率。目前,蕉下的复购率挺高,蕉下2019年、2020年和2021年天猫旗舰店的复购率分别为18.2%、32.9%及46.5%,连续三年实现强复购率。但是,一旦蕉下出现品质问题,复购率就可能快速下降。

同样依靠代工模式的完美日记的惨淡结局,已是前车之鉴。一份逸仙电商C端客户数据的调研显示,在“首次购买用户次年至少复购一次占比”这一项上,2019年完美日记增速为30.8%,而2020年的增速则仅有2.6%。完美日记如今的惨状,可能就是蕉下的未来。

03 未来,股价或跌

完美日记的惨状,乃至蕉下的隐忧,都来自于对线上的依赖。

沦为线上平台的打工仔,已经成为很多DTC品牌的悲惨结局。目前已走下坡路的“淘品牌”三只松鼠就是活生生的例子。

将三只松鼠2018年与2020年的相关数据比较,即可发现2020年营收较2018年增加了近40%,但这两年的净利却基本相当。原因在于,2020年花在电商平台的推广费及平台服务费,是2018年的2.4倍。即,三只松鼠多卖了40%的货,却没多赚到一分钱,其利润全部交给电商平台了。

2021年,蕉下的电商平台服务收费由0.28亿元大幅增长710.71%至2.27亿,未来,这部分费用还将继续增长。因此,蕉下未来极有可能面临与三只松鼠相似的结局。

蕉下不是没有努力过。为摆脱对线上依赖,蕉下早已尝试发展线下。2019-2021年,蕉下线下门店从无到有,增至66家,其分销商数量,也从2019年的96家增至2021年的982家。

线下门店虽多,销售效果却非常糟糕。据蕉下招股书,线下零售门店及其他收入占比,从2019年的8.1%降至2021年的2.7%,分销商收入从2019年的17.6%降至2021年的16.4%。

此外,蕉下2019年“线上店铺+电商平台”收入占比74.3%,到了2021年这一数据进一步增长至80.9%。目前,蕉下对线上营收的依赖性,不但没有减轻,反而进一步加重。

照此发展下去,蕉下只能越来越依靠线上,未来不仅仅沦为平台的打工仔,沦为KOL的打工仔,陷入营销投入的陷阱;而且,其代工模式迟早会导致其品控出现问题,进而像完美日记一样口碑持续恶化。更严重的是,营销投入增多,又使得蕉下没有多余资金用来研发,从而快速走向没落。

在目前尚且处于高速发展的时期,抓紧上市,确保未来不依靠产品利润,而依靠资本市场来“圈钱”,也就成为了蕉下的最优选择了。

2022年上半年,蕉下扭亏为盈,净利润达到4.9亿。趁着这阵风,其上市的动作也就更为频繁。2022年10月,蕉下向港交所再次递交更新的招股书,将包含盈利这重大消息的2022年上半年业绩概览纳入其中。而且,为获得投资者的认可,强调其广告营销开支占比下降到11.9%,开始摆脱头轻脚重的经营方式。

那么,蕉下若能够顺利上市,其在资本市场的表现如何呢?

蕉下与完美日记有着这么多相似度,完美日记在资本市场的结局,或许预示着蕉下的结局。

2022年4月,完美日记的母公司逸仙电商,在美上市才一年半,股价就跌破了1美元,且持续时间达三个月之久,严重违反纽交所“股价超过30个连续交易日低于1美元”的合规标准,遭退市警告。

后来,逸仙电商的股价勉强突破1美元,虽没进入退市程序,但2022年以来,股价始终在1美元左右徘徊。超过2美元的交易日,经初略统计,只有短短一天。投资者已对逸仙电商丧失信心了。

更为关键的是,蕉下等户外行业,很大程度上受益于此场疫情。但目前已经放开,消费者可选择的活动更多,据财通证券零售首席分析师于健的观点,该行业将从爆发式发展进入稳健发展态势,增速将可能大幅下降。

崛起于疫情期间的蕉下,如何面对行业整体发展放缓的态势,是个大考,它的高速增长的态势或具有不可持续性。

目前看来,留给蕉下上市的最佳窗口期,不长了;蕉下上市后的表现,大概率也会很悲观。