借壳上市、退市回A、重返港交所,万达商管漂流8年欲卷土归来

撰文:龚丽欣

“地球是一个圆,走到最后,终将回归原点。”

过去那些年,经历了借壳上市、退市回A、重返港交所……漂流近八年时间的万达商管,如今欲在中环卷土归来。

不过,八年以前中国商业地产正处于快速发展、机遇无限的蓝海市场,今时今日,在宏观经济增速放缓、居民消费动力减弱等大背景下,商业地产处处艰难。

放眼未来,随着中国城市化进程不断加速、居民生活条件日渐向好,商业地产无疑还是个长坡厚雪的赛道,生机无限。

机遇与挑战并存,为了适应新的商业生态,万达也做出了调整和变革。

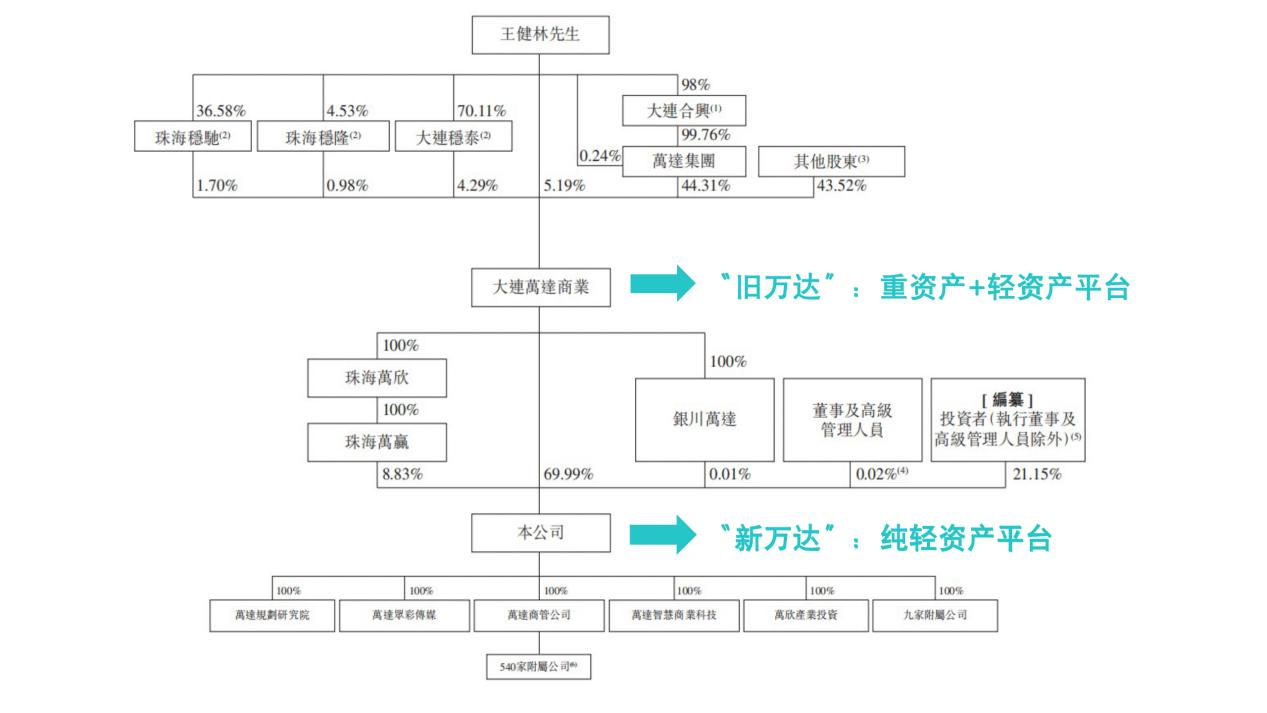

据了解,万达通过一系列架构重组,成功剥离重资产业务,打造出纯轻资产商业运营平台——珠海万达商管,作为重新冲击香港资本市场的主体。

归来的万达,早已不是从前的万达,具体的变化有哪些?企业怎么讲好上市故事?或许,数据矩阵最能直观呈现变化。

中环漂流

辗转近八年时间,王健林和他的万达终于归来。

万达商业与港交所的故事要从2014年说起,其于当年12月23日借壳恒力商业地产,成功上市。

当时上市平台装入了大量重资产住宅、商业项目,被市场冠以当年港交所最大IPO的称号。

但那个年代,以规模为导向的内地房企已不能获得资本市场青睐,万达商业在上市当天面临破发的境地,而后股价、市值始终低位徘徊。

因不满价值被低估,上市不足一年,王健林便有了回归A股上市的心思。

2016年3月,该公司从港交所退市,一头扎进了回A的排队进程。

但回A同样不易,伴随着2010年“国十条”的出台,中国房地产行业进入新一轮调控状态,自此以后,几乎没有房企能够通过IPO方式登陆内地资本市场,A股增发、再融资等动作也一度被暂停。

为了成功上市,王健林对万达商业做出了多番调整,比如剥离住宅业务、转型轻资产、更名万达商管等等。

回A路漫漫,2021年万达商管宣布撤回A股IPO申请,并于同年10月递交港股上市材料,以新万达的身份重返中环。

数据来源:公开报道、观点指数整理

不过,新万达与旧万达的架构和模式方面均发生了较大转变。

架构方面,万达通过一些列调整动作,成功分离了重轻资产。据了解,万达于2021年3月23日成立了下属平台珠海万达商管,同年3至5月,接连向母公司大连万达商业转让24家附属公司,及5家向非商业广场项目提供管理服务的附属公司。

经过上述转让,重资产项目及其他非商管业务全部转移至母公司,珠海万达商管则作为纯轻资产平台商管平台,奔赴港交所。

数据来源:招股书、观点指数整理

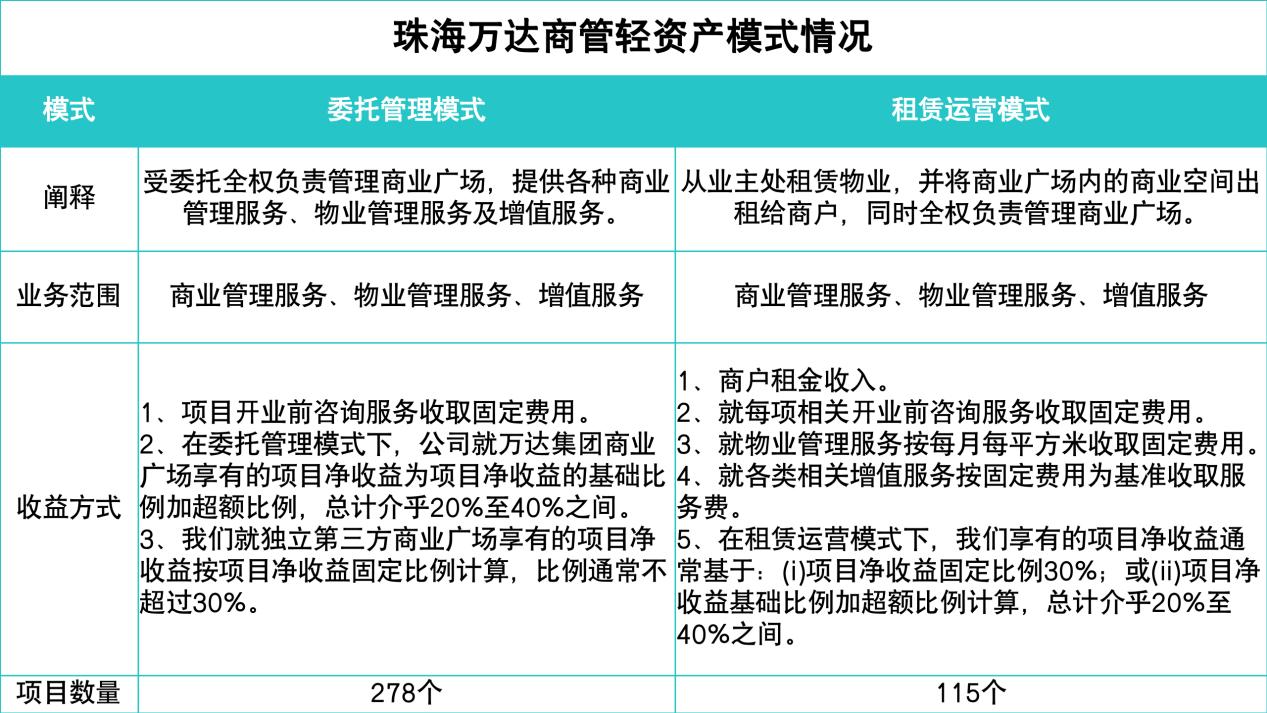

模式方面,宣布全面转型轻资产过后,珠海万达商管以委托管理模式、租赁运营模式来发展业务。

而在委托管理模式下,珠海万达商管主要获取咨询费用、物业管理费用,以及项目净收益分成;租赁运营模式下,收益层面增加了租赁收入这一项。

招股书数据显示,截至2022年6月30日,珠海万达商管拥有278个委托管理项目,115个租赁运营项目。

数据来源:招股书、观点指数整理

架构调整、模式转变,以全新形象面对资本市场,珠海万达商管雄心勃勃。2022年4月22日,该公司递交第二份招股书;同年10月25日,递交了第三份招股书。

轻资产A面

当房地产行业从增量时代向存量时代发生转变,运营和服务能力成为下半场站稳脚跟的“金字招牌”,轻资产属性也从这一刻开始成为香饽饽。

此前,有分析人士认为:“以轻资产模式运营商业地产,打破了过往投资、运营相结合的模式,存在大量优势。”

的确,轻资产模式下,投资和运营分离,专业的人干专业的事,能够分离风险。同时,去重就轻之下,企业可以用更少资金撬动更大市场,进行标准化拓展与复制,将品牌溢价最大化。

万达自2015年开始试水轻资产,至2021年宣布全面转型轻资产……在市场看来,万达显然是最早洞察行业趋势,率先发起轻资产转型的“先行者”。

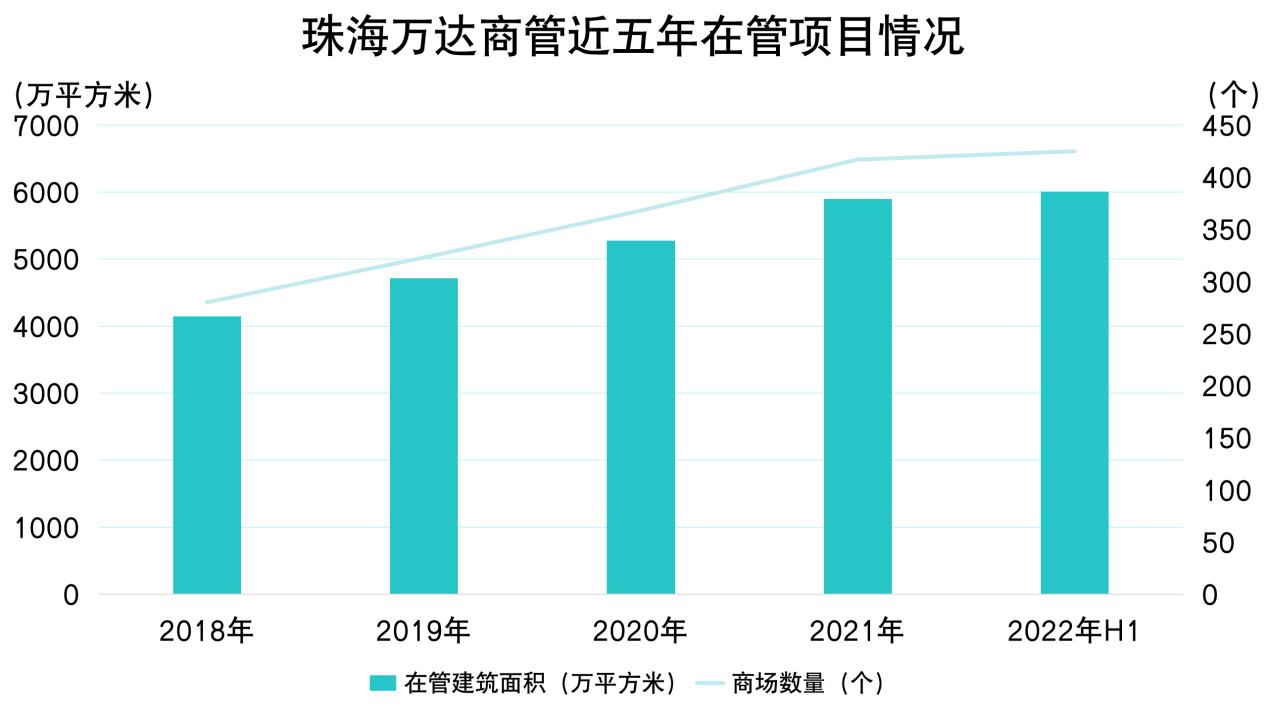

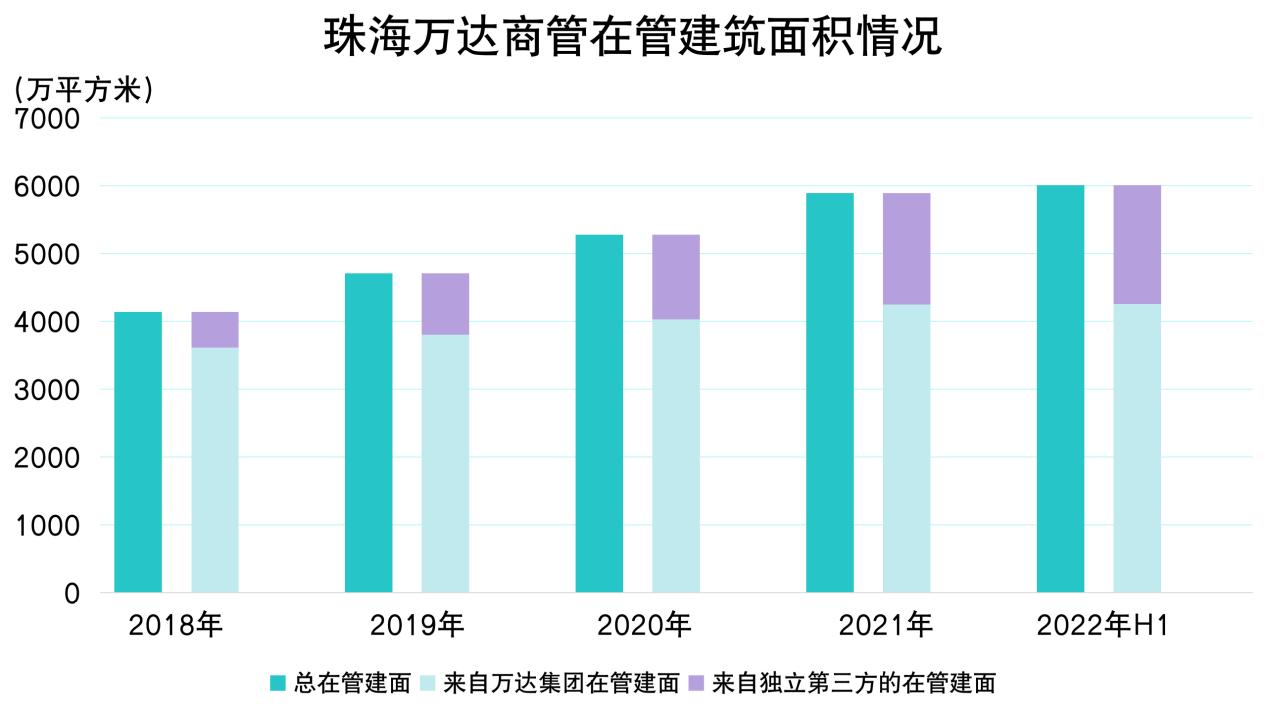

首先,借力轻资产,珠海万达商管的规模实现了迅速扩张。招股书数据显示,2018年,珠海万达商管管理的商场数量为280个,至2021年,这一数值上升至417个,四年复合增长率达到14.20%,至2022年中期,该公司管理商场数量达到425个。

在管项目建筑面积也从2018年的4144.2万平方米上涨至2022年中期的6008.2万平方米,涨幅接近45%。

数据来源:招股书、观点指数整理

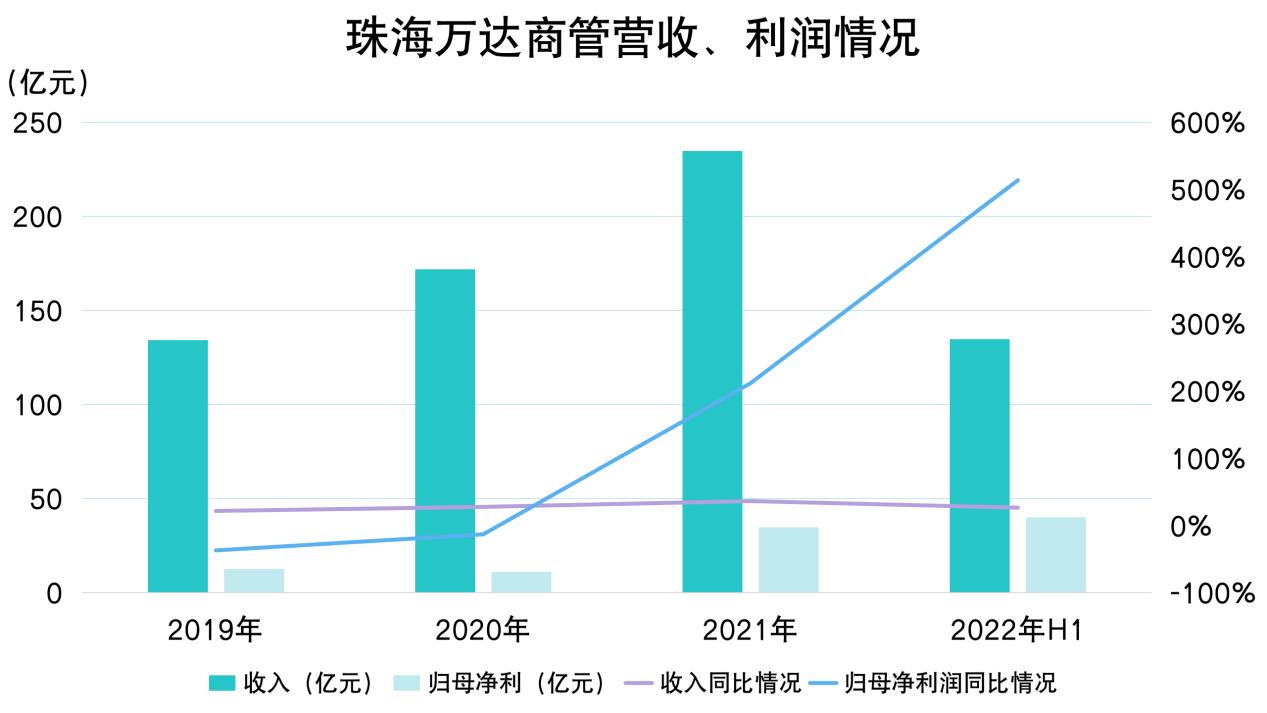

业绩方面,该公司收入增幅受轻资产助力,得到大幅跃升,净利润也从原本的负增长转向正增长。

数据显示,2019年,珠海万达商管实现营业收入134.37亿元,同比增长21.9%,2021年受全面轻资产影响,收入上涨36.55%至234.81亿元。

此外,2019-2020年,该公司归母净利润均呈现负增长态势,分别为下降36.8%、下降12.91%,2021年这一数值录得34.73亿元,同比增长212.04%。

数据来源:招股书、观点指数整理

净利润的转变主要源于成本下降,在轻资产模式下,万达不再需要承担高额的开发、建设成本,单位投入能够带来的利润也更高。

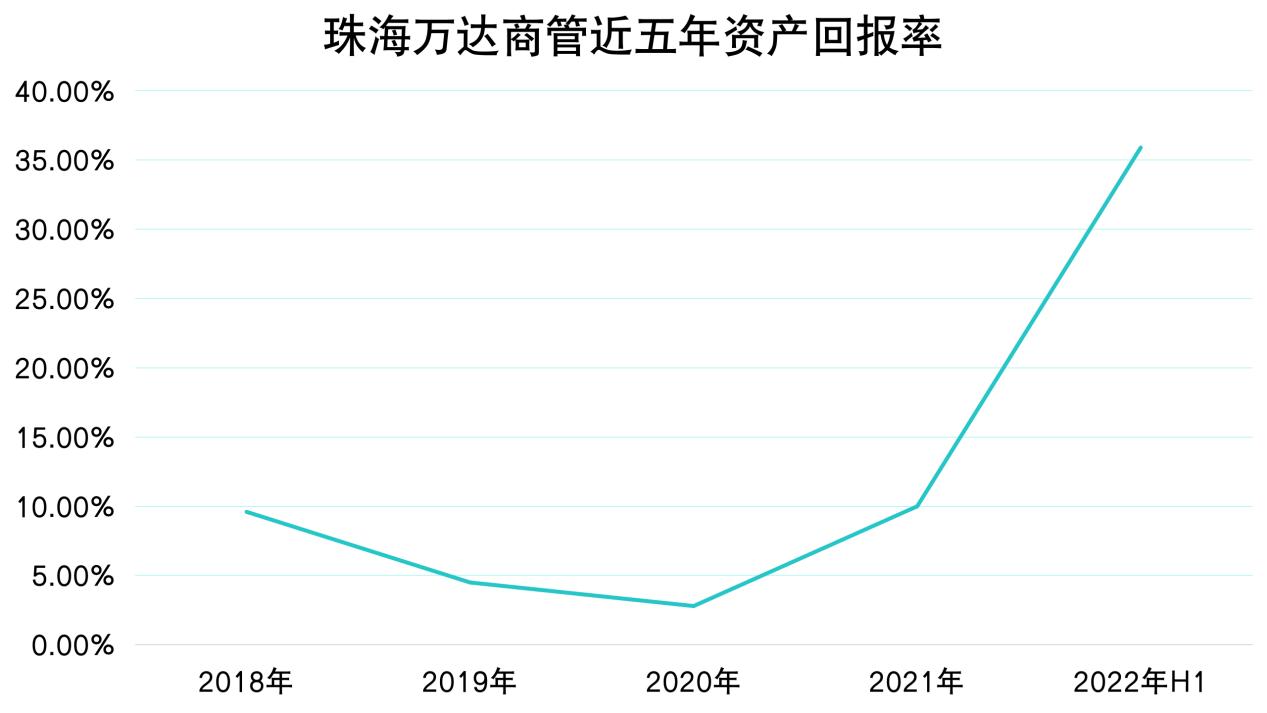

这一点从该公司的资产回报率亦可窥探一二——据了解,2021年以前,珠海万达商管资产回报率不足10%,但2022年中期这一数值达到35.90%。

数据来源:招股书、观点指数整理

行业大势与万达的榜样作用,带动了轻资产转型的潮流,越来越多商业地产商加速布局轻资产业态,其中包括龙湖、万科、大悦城、华润、宝龙、新城等等。

不过,各家的轻资产模式亦略有不同,比如新城、宝龙等通过授予品牌使用权进行品牌输出;大悦城也通过提供管理团队的方式,进行管理输出;当然也有通过租赁项目,进而改造、出租、运营的传统租赁运营……

数据来源:公开报道、观点指数整理

轻资产B面

但事物都有两面性,轻资产模式为万达带来了更好的规模和效益,不过也存在需要克服的问题。

首先,依赖母公司这一点可以从在管建筑面积、收入情况观察。

如在管建面,目前珠海万达商管七成以上建筑面积来自母公司万达集团提供,2018年、2019年、2020年、2021年及2022年中期,来自母公司提供的在管建筑面积分别占比87.31%、80.79%、76.43%、72.1%和70.91%,有逐年下降之势,但还需改善。

2022年中期,该公司总在管建筑面积达到6008.2万平方米,其中来自母公司提供的建筑面积达到4250.7万平方米。

数据来源:招股书、观点指数整理

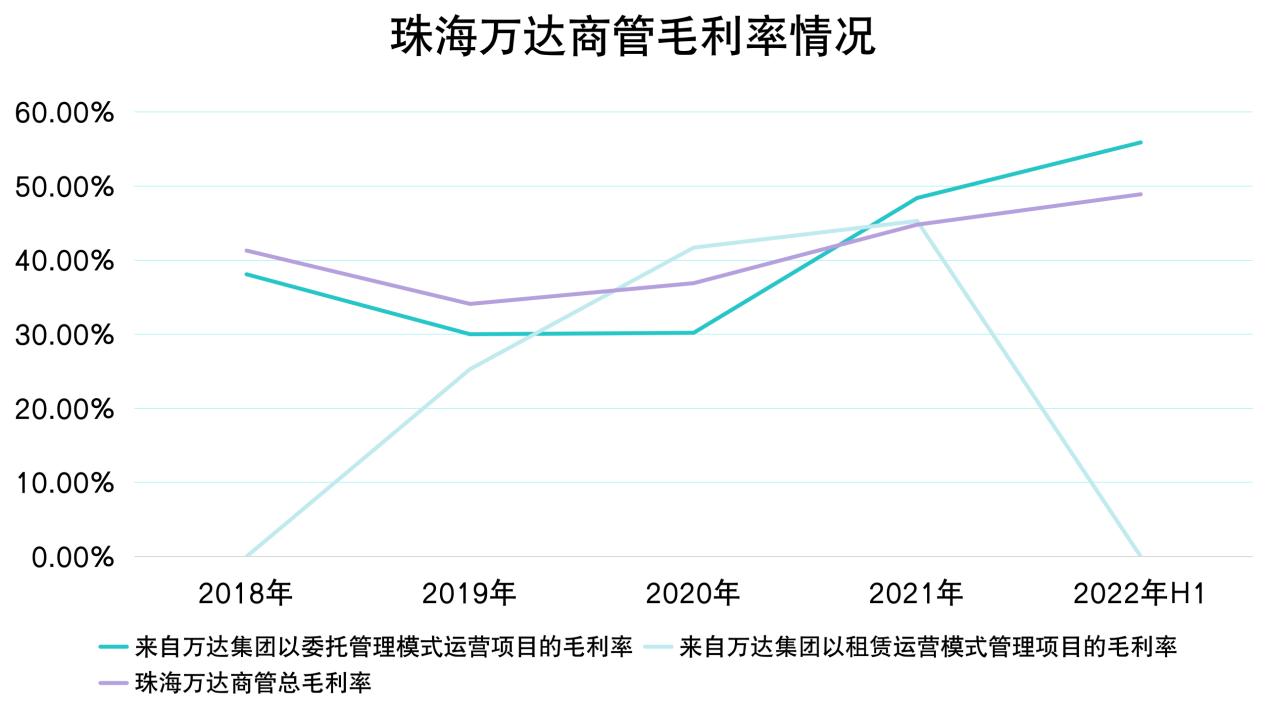

除此之外,上市前夕,珠海万达商管与母公司进行了一系列股权交易,将重资产模式转至母公司旗下。此次交易过后,万达旗下重资产商业仍旧交由珠海万达商管运营管理,但运营模式从此前的租赁运营模式变更为委托管理模式。

在此情况下,母公司开始给珠海万达支付商业管理费,而之前多年,母公司除了一笔开业前咨询费外,不支付其他费用。

得益于母公司付费模式的转变,同年珠海万达商管来自万达集团、以委托管理模式运营的项目毛利率上升18.2个百分点至48.40%。过往几年,这一数值基本在30%左右徘徊。

同期,珠海万达商管来自委托管理模式的收入飙升到了164.82亿元,2020年只有88.38亿元,2019年则为106.24亿元。

数据来源:招股书、观点指数整理

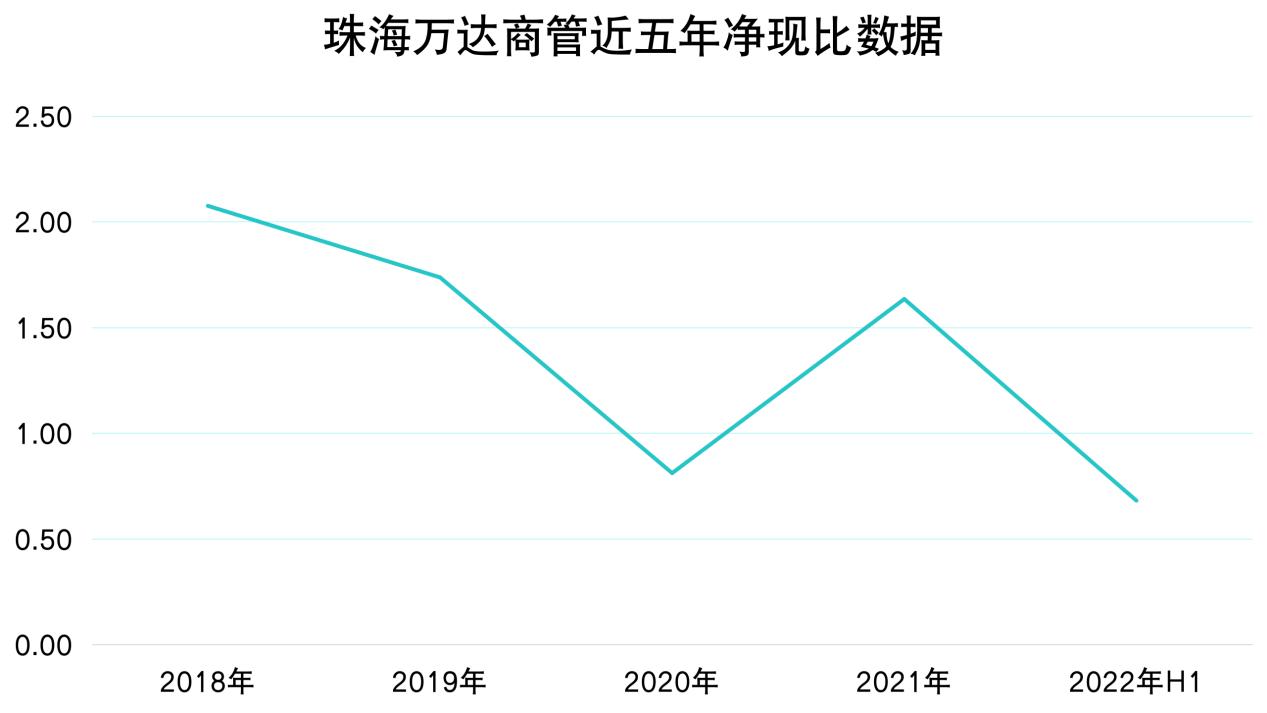

其次,珠海万达商管盈利质量方面,可以净现比为线索进行探究。

净现比是经营现金流量净额与净利润的比率,通常用来说明企业盈利质量水平。一般情况下,比率越大,企业盈利质量越高。

数据显示,2018年至2021年,珠海万达商管的净现比数据分别为2.08、1.74、0.81和1.64,2021年数据有所回升,但2022年中期意外回落至0.68的水平。

数据来源:招股书、观点指数整理

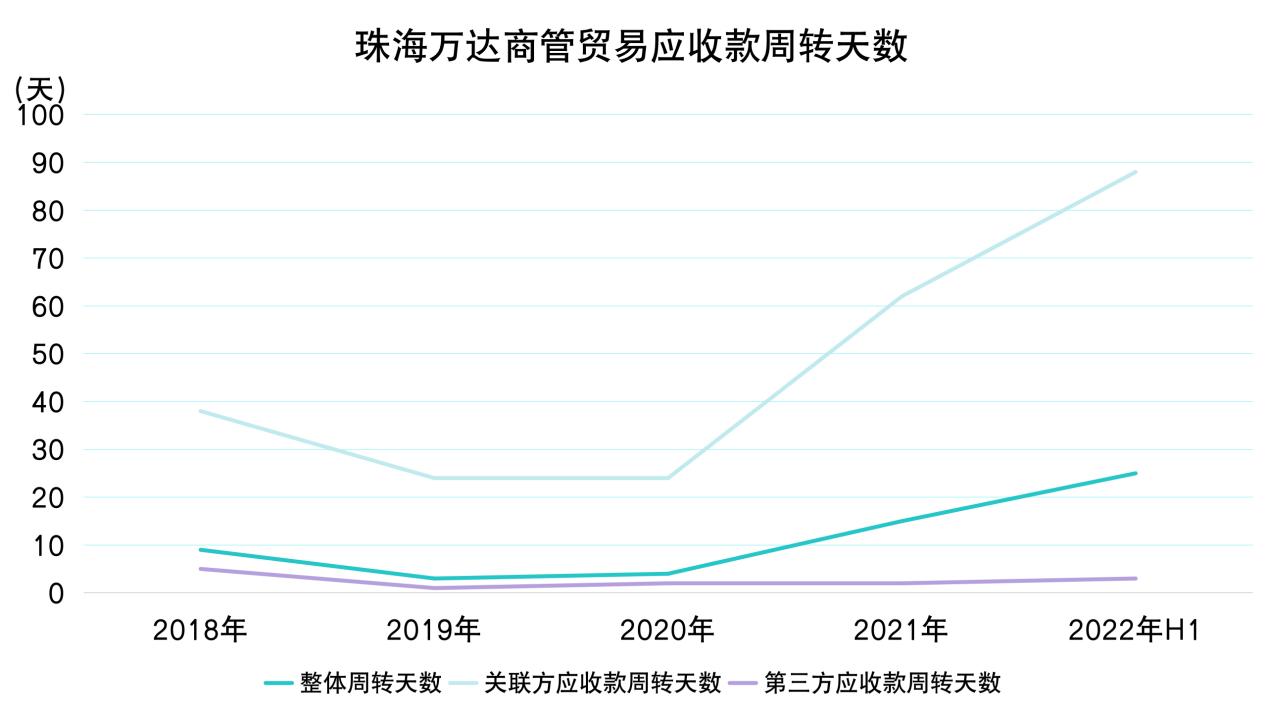

净现比呈现波动态势,说明珠海万达商管净利润中可能存在未实现的现金流入,这些资金通常是以应收账款的形式存在。

招股书数据显示,目前珠海万达商管的贸易应收账款方面,2022年中期为19.35亿元。其中,来自关联方的应收款达到17.96亿元,来自第三方的款项为1.66亿元。

数据来源:招股书、观点指数整理

可见,轻资产转型之下,珠海万达商管获得了规模和效益的空前优势,但要讲好轻资产故事,仍然需要解决很多问题。

解决的方法,可能是加快扩张第三方项目。

实际上,递交招股书以来,万达愈发活跃,王健林也在全国各地考察和挖掘项目。

据观点新媒体不完全统计,2022年开年以来,珠海万达商管签约轻资产项目超过30个。其中,1月拿下辽宁葫芦岛兴隆大家庭商业集团烂尾项目;3月与鑫苑集团签约合作,接管其多个商业项目;4月,以7亿元代价获得建业旗下所有商业项目20年经营权……

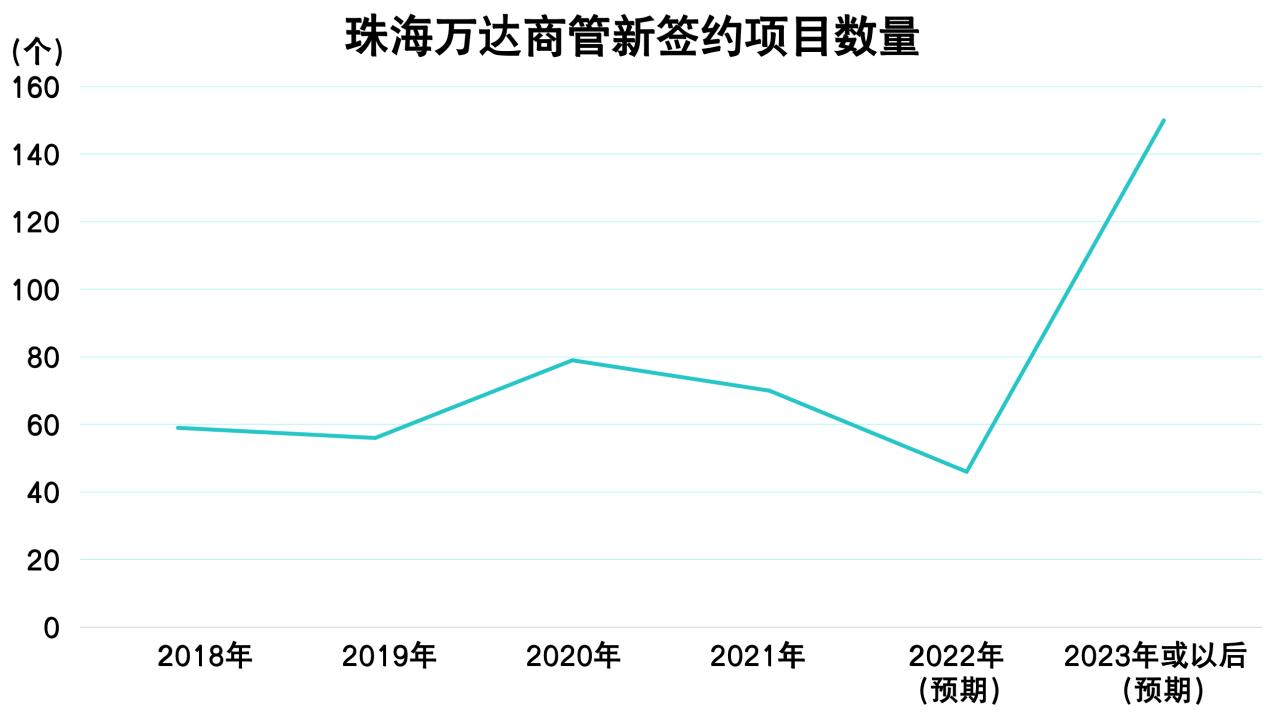

从更具体数据来看,2020年新签约项目达到79个,2021年新签约项目70个。

招股书显示,截至2022年6月30日,珠海万达商管有196个储备项目,包括175个独立第三方项目。预计2022年新签约项目46个,2023年或以后预期新签项目150个。

数据来源:招股书、观点指数整理

对珠海万达商管而言,以轻资产模式加速签约第三方项目不仅能够进一步扩大规模,更能调整公司在管项目结构,减轻“母公司依赖”这一现象。

上市的未来

不过,对于当前万达而言,最大的变数或许源于上市估值。

目前珠海万达商管经过了三次递交招股书,而此前承诺需要在2023年12月31日前成功上市。

至于困扰当下不少房企的债务表现方面,万达则稍显游刃有余。

DM查债通数据显示,2023年内,大连万达商业共计有5笔境内债券到期,另有4笔债券行权到期,涉及资金154.63亿元。另外,该公司2023年还有一笔4亿美元的离岸债券到期,折合人民币约27.13亿元。

计算来看,2023年内,该公司到期境内外债务共计181.76亿元。

数据来源:公开报道、观点指数整理

观察大连万达商业2022年中期财报得知,报告期末货币资金达到341.94亿元,其中非受限制的资金为315.53亿元。

从流动资产看,该公司交易型金融资产达到341.43亿元,其中,341.13亿元为债务工具投资,相对较容易变现。

此外,其他应收款项当中,20.65亿元为来自万达地产的股权收购款,6.74亿元为来自PAGAC的保证金,而PAGAC为珠海万达商管的基石投资人之一。

大连万达商业在财报中明确,上述27.39亿元资金收回风险较小,也就是说,上述应收款项更容易回收,以应对后续资金需求。

同时,该公司还拥有一年内到期非流动资产0.06亿元,为债权投资产品;且其他流动资产当中,理财产品达到230.55亿元,均属于容易变现的资产。

计算来看,上述资金共计914.66亿元。

数据来源:企业财报、观点指数整理

为了保证公司的流动性,2023年开年以来,万达还通过多重方式筹集资金。其中,1月12日将万达酒店65.04%的股份质押给淡马锡作为贷款担保,由此,淡马锡旗下公司向Wanda Culture Holding Co. Limited提供贷款。

除了上述抵押融资,前不久,万达集团完成发行一笔2年期的美元债券。该笔债权的发行规模为4亿美元,起息日为2023年1月20日,到期日为2025年1月20日,债券利率为11.0%。

而近期,有消息称,大连万达集团正在和境内的一家金融机构洽谈一笔境外贷款;大连万达商业拟发行Reg S、3年期、以美元计价的高级无抵押债券。

与此同时,受行业形势变化影响,物业、商管公司上市估值存在不确定性。

此前申港证券发布报告称,物企资本市场表现急转直下,物业板块市盈率(TTM)2021年初达到顶峰67.01倍,后迅速降温,2021年末物业服务板块市盈率(TTM)仅为19.81倍,较2020年末(50.76倍)降幅达60.97%。

从目前已经上市的商管平台来看,华润万象生活依旧是当前PE最高公司,但市盈率亦较上市之初下降六成,宝龙商业、中骏商管、星盛商业等降幅更甚。

数据来源:公开报道、观点指数整理

加之前不久龙头物管万物云上市遭遇破发,种种迹象都说明,当前轻资产物管、商管平台上市估值压力犹在。

显然,在中环漂流了八年时间,如今归来的万达或许早已卸下包袱,但还是需要小心谨慎。