数据中心与4.75亿融资租赁 远洋新业务的资金考量

文|龚丽欣

作为新基建七大触角之一,数据中心近年来不断成为房企投资的新宠。

不过,数据中心往往存在占地面广、周期长、年折旧额高等特点,也因此对企业的资金要求非常高。

在现金为王的年代,企业只能不断创新融资渠道,减少资金沉淀,缩短现金流的周期。

2月27日,远洋集团发布公告称,该公司非全资附属公司广东瑞和、南方云泰以其拥有的部分运营设备作为租赁标的物,与诚通融资租赁开展售后回租业务,融资额约为4.75亿元,租赁期限为5年。

在远洋集团看来,此举不仅能够扩大集团的融资渠道,更能进一步优化集团的现金流,且能够继续租赁使用数据中心相关资产,保证项目正常经营。

通常来说,银行贷款、融资租赁都是数据中心项目常见的融资方式,当然,运营企业也可以通过发行REITs等方式进行资产证券化,实现进一步融资。

相比之下,融资租赁的筹资速度较快、资金使用不受限制,但是整体的资金成本却比其他方式要高得多,通常适用于流动资金需求较大的企业。

为何远洋集团选择采用返还式租赁的方式进行融资?企业端的资金压力如何?数据中心运营方面又存在那些难点?

4.75亿融资租赁

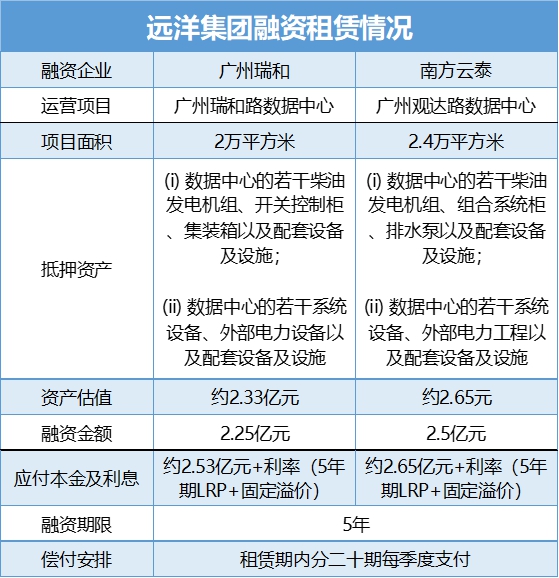

2月27日,远洋集团发布公告称,在2月24日,公司非全资附属公司广东瑞和、南方云泰与诚通融资租赁订立相关协议。据此,诚通融资租赁分别向广东瑞和、南方云泰购买租赁标的物,并将标的物返租给两家公司。

资料显示,广东瑞和成立于2016年12月23日,主要从事经营互联网数据中心业务,从其注册地点来看,该公司或为广州瑞和路数据中心的运营方。

而南方云泰则成立2015年12月2日,其注册地点亦位于广州市黄埔区中新广州知识城亿创街1号406房,该公司则为广州观达路数据中心的运营方。

此外,公告明确,广东瑞和、南方云泰此次出售的资产均为数据中心的若干柴油发电机组、外部电力设备等,资产估值共计4.95亿元,而诚通融资租赁的购买价格4.75亿元,较估值折价约4%。

也就是说,远洋集团本次的融资金额共计4.75亿元,融资期限为5年。

实际上,售后返租的融资租赁模式,类似于典当业务或者银行的抵押贷款,也类似于分期付款购买商品,远洋通过将资产抵押给融资租赁公司,从而获得相应的融资金额,同时,通过租金的方式,按季度将融资利息及本金分批次偿还。

上述出售完成后,广东瑞和、南方云泰再向诚通融资租赁返租上述资产,租期为五年,而本次租赁付款共计5.35亿元,于租赁期内分二十期每季度支付。

如此一来,远洋无需一次性偿付本金和利息,能够减少流动性压力。

数据来源:企业公告、观点指数整理

据了解,融资租赁在实体企业当中较为常见,比如电气设备、医疗设备、航空飞行器、机械加工设备等。

分析人士还强调,返还式租赁下,企业对相关设备仍拥有使用权,但没有所有权,承租企业通过回租,可以在改善财务状况、盘活存量资产的同时,不影响对资产的使用,等于将物化资本转变为货币资本。

远洋集团同意上述观点,该公司认为,此举不仅能够扩大集团的融资渠道,更能进一步优化集团的现金流,且能够继续租赁使用数据中心相关资产,保证项目正常经营。

与此同时,融资双方通常会约定回购条款,当本金、利息支付完成之后,企业一般拥有优先回购权。

回到远洋本次交易,该公司在公告中同样明确,待承租人根据相关售后回租协议的条款向诚通融资租赁支付所有租赁付款及其他应付款项后,承租人有权以人民币1元的象征式代价回购相关售后回租协议项下的相关租赁资产。

IDC投资潮

一笔融资,让远洋集团在数据中心方面的投资计划再度回归大众视野。

简单来说,数据中心(IDC,internet data centre),即在一定建筑空间内放置电机、空调等设备,以维持计算机系统(包括服务器、存储和网络设备等)安全稳定持续运行的特殊基础设施。

作为一种高度专业化的物业类型,IDC主要通过向金融、运营商、互联网等行业客户租售机柜、提供运维服务获取租金回报。

而远洋数据的前身为创始于2011年的云泰数通,国内领先的IDC基础设施运营服务商。2017年12月,远洋资本宣布战略性并购云泰数通,并于次年正式发布数字地产平台--远洋数据。

由此,远洋集团正式进入数字地产领域。

紧随其后,远洋集团不断通过增资、认购股份的方式扩大其在云泰数通的控制权,于2021年12月29日的一次认购之后,该公司持有云泰数通母公司远洋云泰数据的股权增长至50.9%,进一步巩固控制地位。

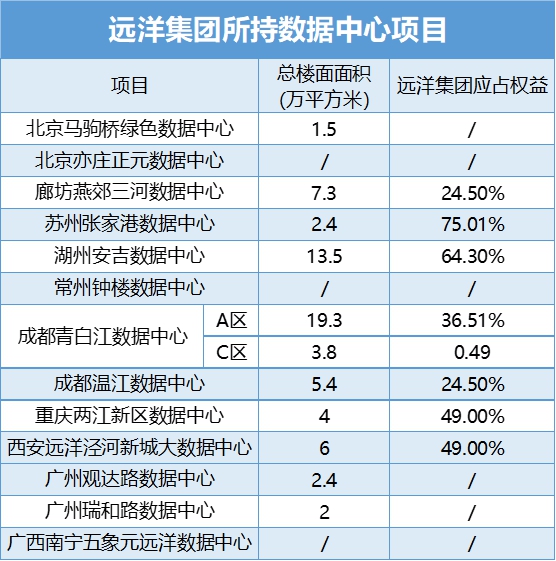

据了解,收购之初,云泰数通仅在北京、广州及常州经营四个数据中心,其中包括最早投入运行的北京马驹桥绿色数据中心。

收购完成后的几年,远洋集团不断通过收并购、与当地政府或当地城投联合建设等方式,扩充其数据中心业务。据不完全统计,截至目前,远洋集团共计拥有13座数据中心。

数据来源:企业财报、企业官网、观点指数整理

实际上,自2021年“十四五”规划明确数字经济发展路线图后,数字经济发展正式提速,而作为数字产业底层支撑的数据中心也迎来了发展的黄金时期。2022年2月,“东数西算”工程全面启动,进一步催生了数据中心的投资热潮。

此前,凯德投资(中国)首席执行官潘子翔在接受观点新媒体采访时就曾强调,凯德非常关注数据中心领域,未来物流、数据中心等新经济领域都会继续追加投资。

据了解,凯德投资于2020年10月设立了第一只数据中心基金,并于2021年5月设立了第二只数据中心基金,于2021年斥资36.6亿元收购中航信托上海闵行数据中心园区,这是其在中国的首个数据中心项目。

前不久前,该公司又宣布设立了中国数据中心发展基金--凯德中国数据中心合作伙伴(CDCP)。同时,CDCP已承诺在大北京投资两个超大规模数据中心开发项目。

不止是凯德,黑石自2005年便已开始陆续收购数据中心,截至目前,其投资业务不减反增;而丰树则在2017年开始加码数据中心业务,前不久再度掷出29.1亿美元收购总部位于佛罗里达州坦帕市的Sila Realty Trust Inc.全部32处物业数据中心组合。

除此之外,包括宝能、ESR等涉房企业,阿里巴巴、腾讯等互联网巨头,乃至英特尔、Meta、亚马逊等全球科技企业,均纷纷加码数据中心这一“新战场”。

资金考量

从2018年新基建概念首次提出,到2022年“东数西算”工程正式启动,过去几年,在政策助推以及5G发展带来互联网渗透背景下,数据中心迎来了新一轮的投资热潮。

第三方数据显示,2017-2021年我国数据中心市场规模从512.8亿元增长至1500.2亿元,年均复合增长率为30.8%。

不过,数据中心往往存在占地面广、周期长、年折旧额高等特点,也因此对企业的资金要求非常高。新赛道的布局不易,企业只能不断寻求多种方式来筹集资金,以支撑项目的持续运行。

以远洋集团为例,除了前述提到的融资租赁方式外,该公司还通过ABS的方式进行融资。

此前于2020年7月,远洋集团联合远洋资本成功发行全国首单IDC新型基础设施ABS,彼时该ABS的储架规模为32亿元,首期产品规模11.06亿元,产品期限最长为9年。

其中,优先级01档的发行成本仅为3.50%,各档加权平均票面利率为4.03%,成本并不算高。

此外,该公司还通过发行双创公司债的方式为数据中心项目筹集资金。据了解,远洋资本接连发行“20远资 01”、“21 远资 01”两笔债权,前者募集资金共计使用10亿元,全部用于浙江湖州安吉数据中心项目的股权投资当中,后者募资金额8亿元,其中2.6亿元亦用于投资IDC项目。

上述两笔债权的票面利率均为5.3%,较此前的ABS成本更高一些。

实际上,从当前市场情况来看,银行贷款、融资租赁、发债是国内IDC企业常用的融资方式,不过对比来看,融资租赁的成本要比其他方式高得多。

“融资租赁不需要一次大量偿还资金,只需定期支付租金即可,所以财务风险小,但融资租赁的成本通常比银行借款利息和债券利息要高,一般会高出30%左右”,分析人士强调。

从远洋此次的融资情况来看,公告提到,该公司根据售后回租安排所需支付的总额为租赁本金金额5.35亿元加租赁利息之和,而租赁利息是指以当时未偿还租赁本金金额,按照五年期LPR加以固定溢价厘定。

粗略来看,即便将租赁利息忽略不计,本次租赁所需支付的总额亦达到5.35亿元,较租赁资产的估值溢价8.08%,较此轮融资金额溢价12.63%,如果计算每年的租赁利息,其成本无疑要比发债等方式更高一些。

远洋集团此番寻钱,为何选择发债成本更高的融资租赁呢?

去年以来,远洋资本频频被传流动性压力等问题,即便是年末融资放宽,目前远洋资本仍未成功发行新债,至于远洋集团,已成功发行了3.2亿美元的绿色票据,但也仅限用于偿还到期负债。

发债融资受阻,私募股权基金等其他融资方式亦较难实现,此前,凯德、黑石、鼎晖投资等,均曾通过这种方式来筹集资金,但远洋资本自去年爆雷之后,便鲜少涉足其中。

至于基础设施公募REITs,目前新交所有3只REITs拥有大量数据中心业务,包括吉宝数据中心房地产投资信托、丰树工业信托以及腾飞房产投资信托。

但国内的情况暂无数据中心领域的产品上市,即便是2020年4月,我国正式启动基础设施公募REITs试点工作,其中便包含了5G领域的铁塔、数据中心等多重领域,但直至目前,已上市公募REITs产品当中,暂无数据中心领域的产品。

分析人士提到:“由于项目成熟度、土地产权等问题,国内未有IDC方面的REITs项目成功上市。”

以远洋集团所持的13个项目为例,北京马驹桥绿色数据中心于2015年投产,常州钟楼数据中心项目2016年投产,两个项目运营相对成熟,其余投产时间均不超过两三年,难以进入成熟阶段。

而本次涉足融资租赁的两个项目,一个于2018年投产,一个2020年投产。

上述人士提到,国内第三方IDC企业整体仍处于发展的中前期,多数运营项目较新,还需要几年的时间才能进入稳定运营的阶段。而且国内IDC企业大多通过租赁的方式运营项目,也因此,难以形成运营成熟的重资产打包上市。

无论是从项目本身运营成熟度,还是从市场环境、企业融资状况来看,售后回租的融资租赁模式或许是远洋数据中心当前导入资金的最优解。