Keep一年三闯港交所:三年连亏,IPO之旅一波三折

文| 程孟瑶

2022年2月25日、9月6日,2023年3月28日。一年多的时间,三闯港交所,互联网健身行业“顶流”Keep就差把“想上市”打在自家APP开屏上了。

“因为业绩太差。”在第二次递表失败后,海豚社创始人李成东曾直言,Keep赴港IPO失败的原因,就是其业务数据本身太差。他还表示,即便过会了,利润亏损下,Keep也还需要面对投资人是否“认过”这一关。如果没有投资人来支撑股价,如果没达到募资要求,Keep上市意义也不大。

“自律给我自由。”Keep的这句slogan击中了无数减肥、健身人士的心巴。在创始人王宁的计划里,Keep最早2021年就能完成上市,最晚也就是2022年。2021年上半年,当时已经拿到7轮美元融资的Keep的确传出赴美IPO消息,但最终暂缓,回到现实,2022年才首次递表,而且选择相对容易的港交所。投资人看不到盈利,让其IPO之旅一波三折。

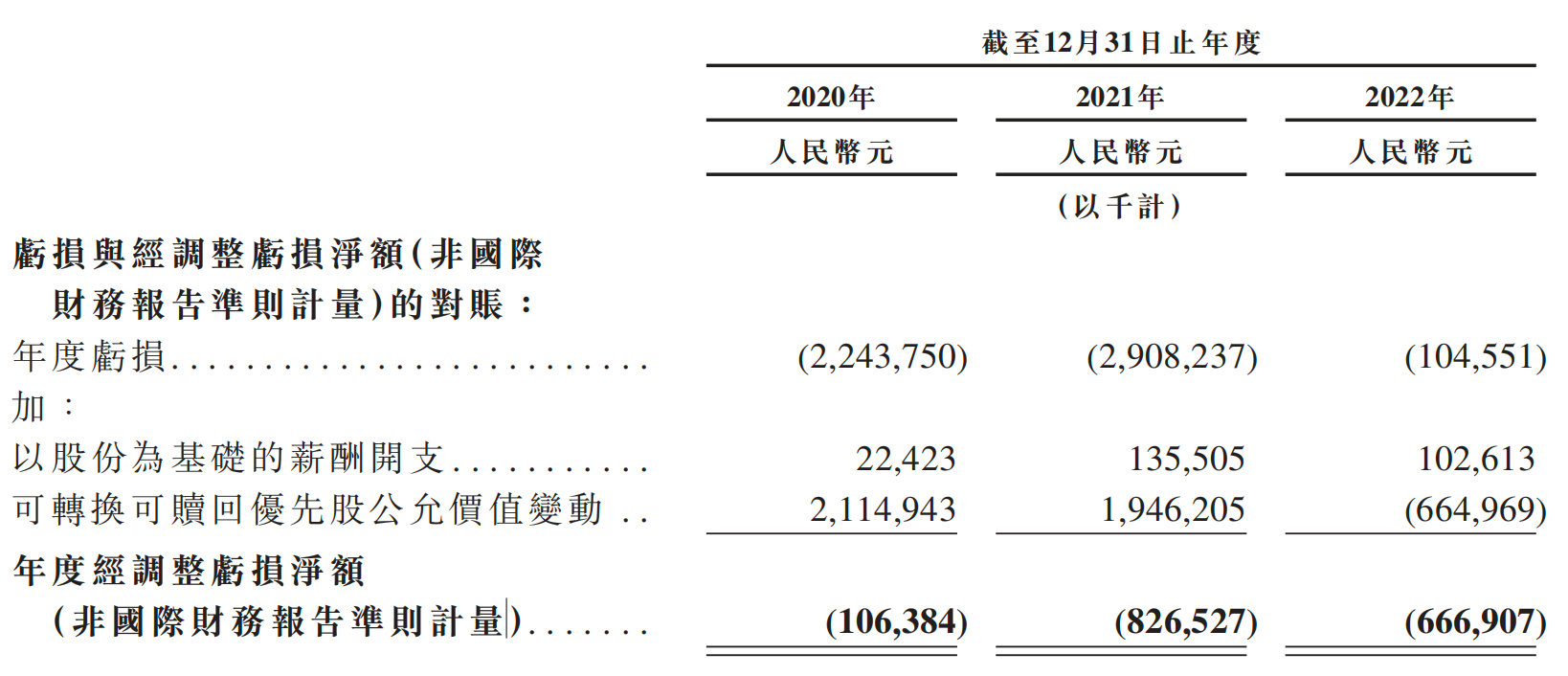

最新版招股书显示,2020-2022年,Keep分别亏损22.44亿元、29.08亿元、1.05亿元,经调整后净亏损为1.06亿元、8.27亿元、6.67亿元。不仅亏损,变动也是如过山车。

业绩亏损是因为Keep不努力吗?卖课程、卖运动装备、卖健身餐、开线下健身房,做网络社区,Keep几乎把健身相关的业务都做了。签约易烊千玺代言,不断推出IP联名虚拟活动,近3年其在营销上的支出高达19.04亿元,占到同期49.38亿营业收入的38.55%,近4成营收用于推广营销。

Keep努力了,但离收获总差一点点。2022年Keep营收达22.1亿元,同比增长36.6%,调整后净亏损为6.67亿元,亏损同比收窄19.3%。

而颇具话题的是,在Keep这一报告期的业绩中,“卖奖牌”似乎成为了其新的增长点。在运动APP里,咕咚、悦跑圈、薄荷健康、NIKE+、即刻运动等等都有推出过“奖牌”模式,但把运动奖牌玩出圈的,Keep当属第一家。

一、明星资本加持 7年融资6.5亿美元

Keep的诞生,充满了励志色彩。2014年,快要大学毕业的王宁照着百度贴吧里的减肥知识,在3个月减掉50多斤,受此启发,毕业后他创办了一家名为北京卡路里科技有限公司专注运动健身。

2015年2月,定位“移动健身教练”的Keep移动应用第一个版本上线。仅仅上线105天,Keep的用户数就突破100万,这比王宁的预计早了260天。等到上线一年时,Keep的用户已经突破千万,是王宁预期的10倍。2017年Keep用户数破亿。

可观的用户增长以及庞大的用户数据,成为Keep最大的资本。2015年,Keep首次拿到了贝塔斯曼的投资,紧跟着的7年里,Keep更是在资本的加持下快速成长。

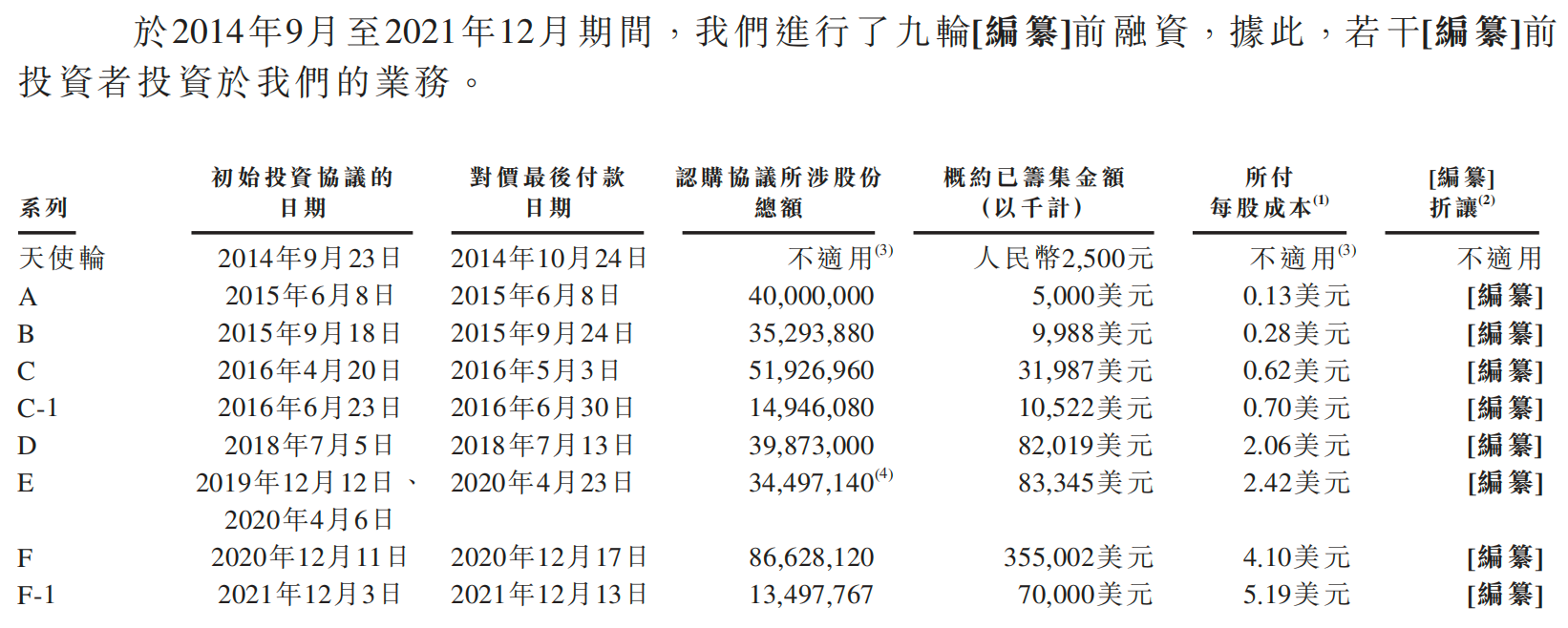

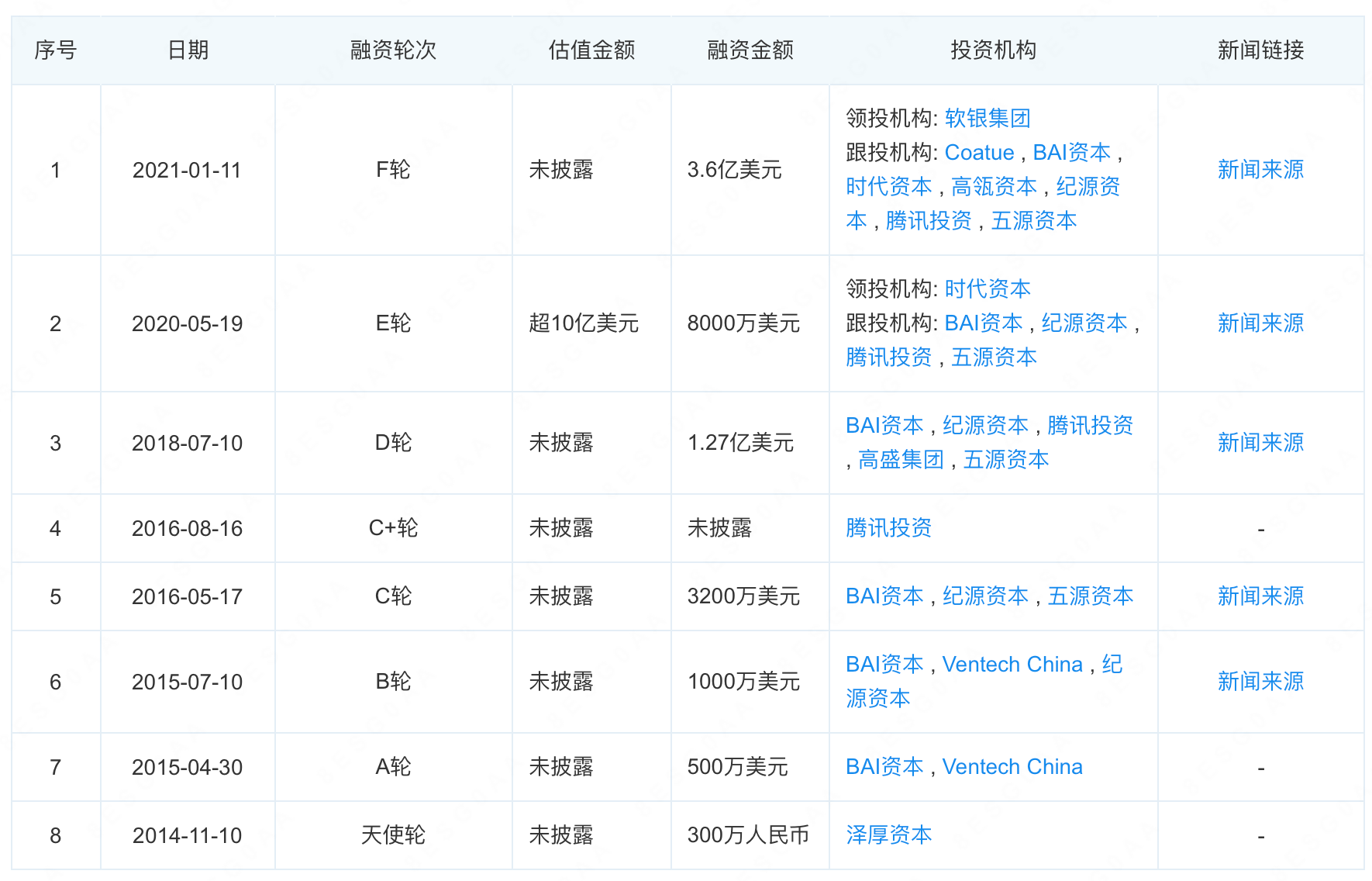

截至2021年12月,Keep已累计完成9轮融资,总募资规模超6.5亿美元,其中不乏软银、高瓴、高盛、腾讯、GGV纪源资本、五源资本、贝塔斯曼等明星机构。

这些明星机构里,贝塔斯曼6次参投,GGV纪源资本5次参投,腾讯4次参投,五源资本3次参投,都印证着资本对Keep的看好。2020年12月,由软银集团领投的3.6亿美元F轮融资后,Keep的估值达到20亿美元,比上一轮融资时的估值翻了一番。

二、营业收入稳定增长 三年创收近50亿

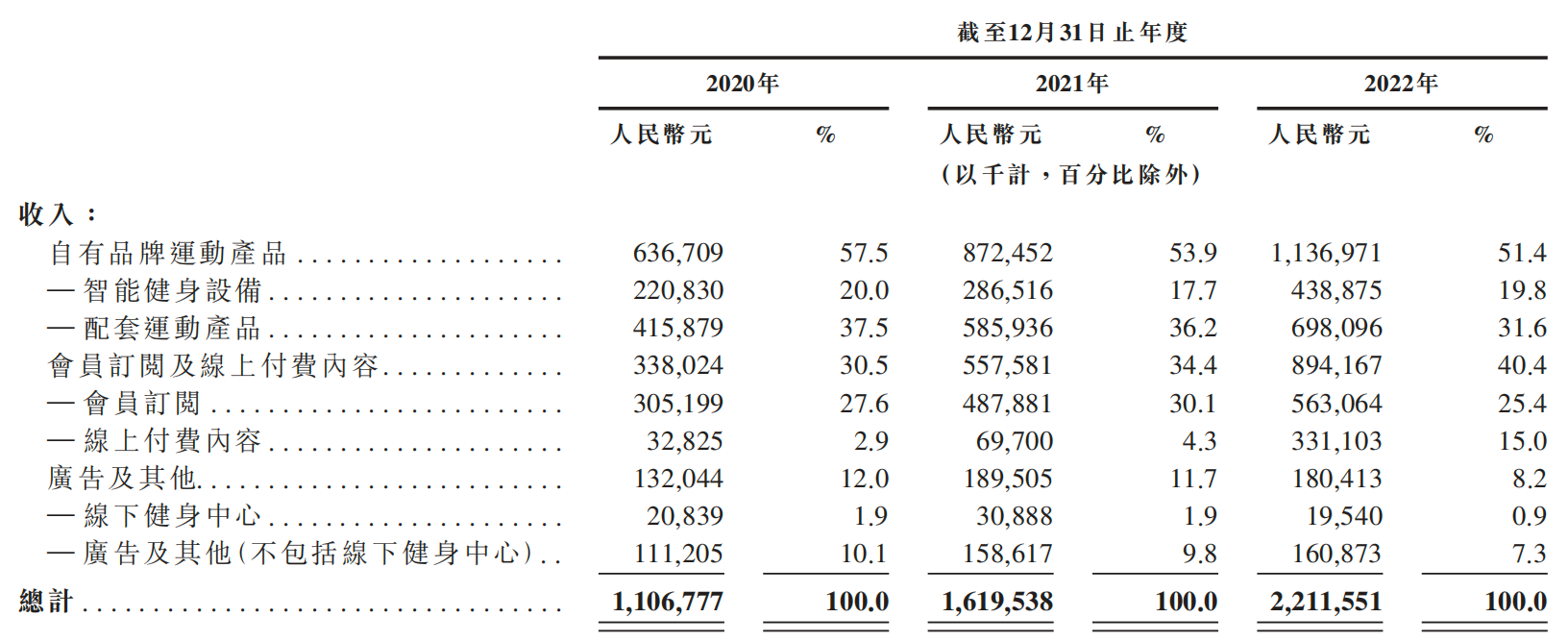

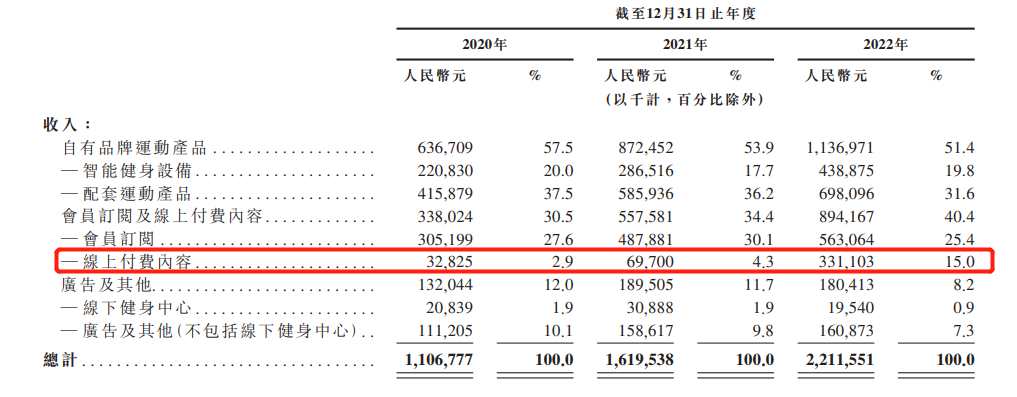

用户以超预期快速增长,Keep同时也在不断思考如何实现商业变现。Keep的业务构成主要分三个部分:自有品牌运动产品、会员订阅及在线付费内容、广告及其他。2020年-2022年,Keep实现营业收入11.07亿元、16.20亿元、22.12亿元,累计49.38亿元。2021年和2022年同比分别增长46.3%和36.6%。

自有品牌运动产品一直是Keep最大收入来源,2020年-2022年,来自自有品牌运动产品的收入分别为6.37亿元、8.72亿元、11.37亿元,2022年同比增长30.3%。但报告期内,贡献占比呈现下降趋势。

值得关注的是其会员订阅以及线上付费内容,报告期内分别产生 3.38亿元、5.58亿元、8.94亿元收入,在业绩贡献上持续发力。2022年同比增长60.2%,占总营收比重攀升至40.4%。

2020年,Keep三大业务对营收贡献分别为57.5%、30.5%、12.0%;到2022年,这一结构变更为51.4%、40.4%、8.2%。

会员订阅及在线付费内容主要包括会员订阅、单点式购买。和市面上绝大多数APP一样,Keep的用户可按月、按季或按年订阅会员,且可选择自动续订。收费方面,Keep按月度、季度及年度订阅费分别为25元-40元、68元-98元、248-328元。单点式付费课程费用通常在28元-512元之间,订阅会员可享受一定折扣。

Keep表示,会员可以获取所有订阅会员专属的特权内容及功能,包括人工智能辅助的个性化课程。不过社交平台上,关于“Keep会员值不值得买”的讨论从未断过。

广告业务方面,2020年-2022年Keep分别与36家、78家、75家广告客户合作,包括汽车、奢侈品牌、快速消费品和其他健身相关行业的广告主。

三、靠卖奖牌拉动线上付费 高成本拖累公司毛利率

在Keep 这一报告期的营业收入中,虽然招股书中没有单独列出,但“卖奖牌收入”颇具话题。网络上,关于Keep靠“卖奖牌”创收5亿元的报导非常密集。

所谓“卖奖牌”就是通过举办虚拟赛事,并与一些知名IP,比如三丽鸥、库洛米、海绵宝宝等联名,做一些形状打破常规,又颜值在线的奖牌,作为参赛完成纪念进行售卖。

至于完赛标准,参与者可自行选择挑战的跑步距离,报名成功后完成所选目标即可获得奖牌,门槛相对来说较低。

Keep的奖牌分为虚拟奖牌和实体奖牌,两种奖牌价格上也有差异。一般来说,虚拟奖牌的价格在19-39元左右,实体奖牌在价格在39-50元左右。Keep也对应推出价格在十几元到上百元之间的“奖牌套餐”。

不过对于5亿的营收,Keep曾回应媒体表示:不准确,但肯定了这块业务的增长超预期。而这一点,从其2020年-2022年在虚拟体育赛事上投入的增加得到佐证。

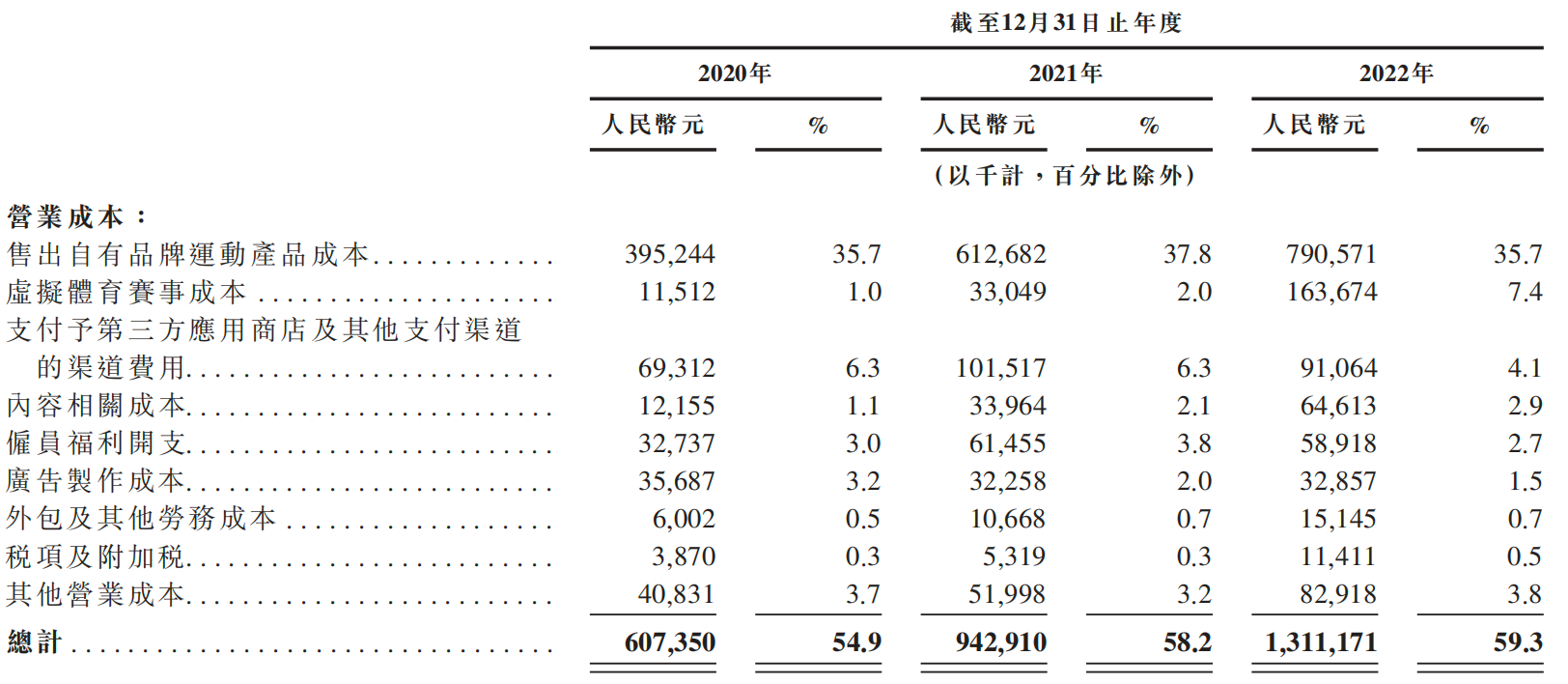

2020年-2022年,Keep在虚拟体育赛事上的成本支出分别为1151.2万元、3304.9万元、1.64亿元,2021年和2022年分别增长187%和395%。

而从时间轴上看,2021年下半年,Keep开始推出联名赛事,因12月与三丽鸥大耳狗的合作而出圈。2022年“乘胜追击”推出更多联名赛事,除了活动费用,版权支出随之增加,这也与其在虚拟体育赛事上投入猛增呼应。

有媒体报导,2022年Keep一共做了150场赛事,换言之,Keep推出了150种活动奖励。而且一场活动往往会推出多款奖牌,若需要集齐这些奖牌,参赛者也要支付相应的购买金额。除了奖牌,其线上跑奖品中还包括戒指、手链、奖杯、盲盒等,总之是在吸引非核心跑者这件事上不遗余力。

Keep也坦言虚拟体育赛事的收入贡献不断增长,但因为奖牌成本太高,导致该项业务毛利率不高,拖累了公司整体毛利率。2020年-2022年,Keep的综合毛利率分别为45.1%、41.8%、40.7%,近三年整体毛利率持续下滑。

好在赚足的“流量”也换来一定转化。由于虚拟体育赛事属于在线业务,Keep的线上付费收入随之水涨船高。据Keep官方信息显示,2021年12月与三丽鸥大耳狗的这场线上慢跑活动,一共吸引了40多万付费用户。

2020年-2022年,其线上付费内收入分别为3282.5万元、6970万元、3.31亿元,占当期总营收的比分为为2.9%、4.3%、15%,增长明显,尤其2022年该项收入同比大增近四倍,增幅断层领跑。

四、营销支出居高不下 三年流出19.04亿元

对于任何一款APP来说,用户活跃度和留存率才是最基本的核心指标,也是变现的根基。根据灼识咨询报告,于2022年,按月活跃用户及用户完成的锻炼次数计算,Keep是中国最大的在线健身平台。

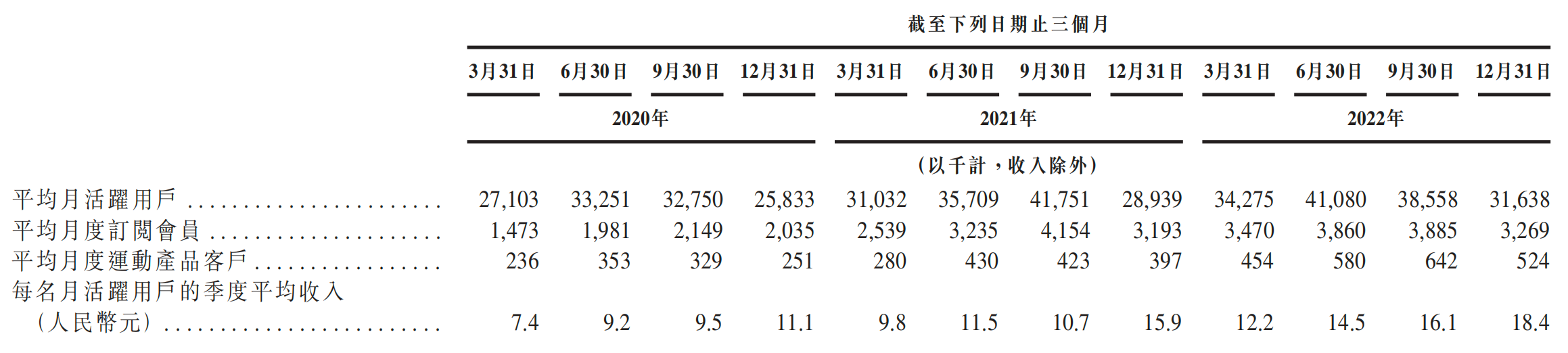

招股书显示,在会员订阅板块,2020-2022年,Keep平均月度订阅会员数分别为191万、328万、362万,订阅会员数一直在增加,但月会员留存率持续下跌,分别为73.3%、71.7%、65.3%。每名订阅会员的月均锻炼次数分别为10.9次、7.2 次、7.8 次。

用户活跃度方面,Keep平均月活跃用户分别为2970万、3440万、3640万;每名月活跃用户的月均锻炼次数分别为 5.0 次、4.1 次、4.8 次,给Keep带来的收入分别为37.2元、47.1元、60.8元。

Keep表示,2021年每名月活跃用户和订阅会员的月均锻炼次数减少,是由于其扩大用户群,吸引的新用户首次开始使用其平台时参与度较低且锻炼习惯较不成熟所致。Keep也推出了包括更多虚拟体育赛事在内的多项新举措来提高用户的热情。

“自律给我自由。”终究是一句口号,“自律”和“自由”也是抽象的表述。用户三分钟热情之下,Keep需要更多“商法”来提升用户活跃度和和留存率。

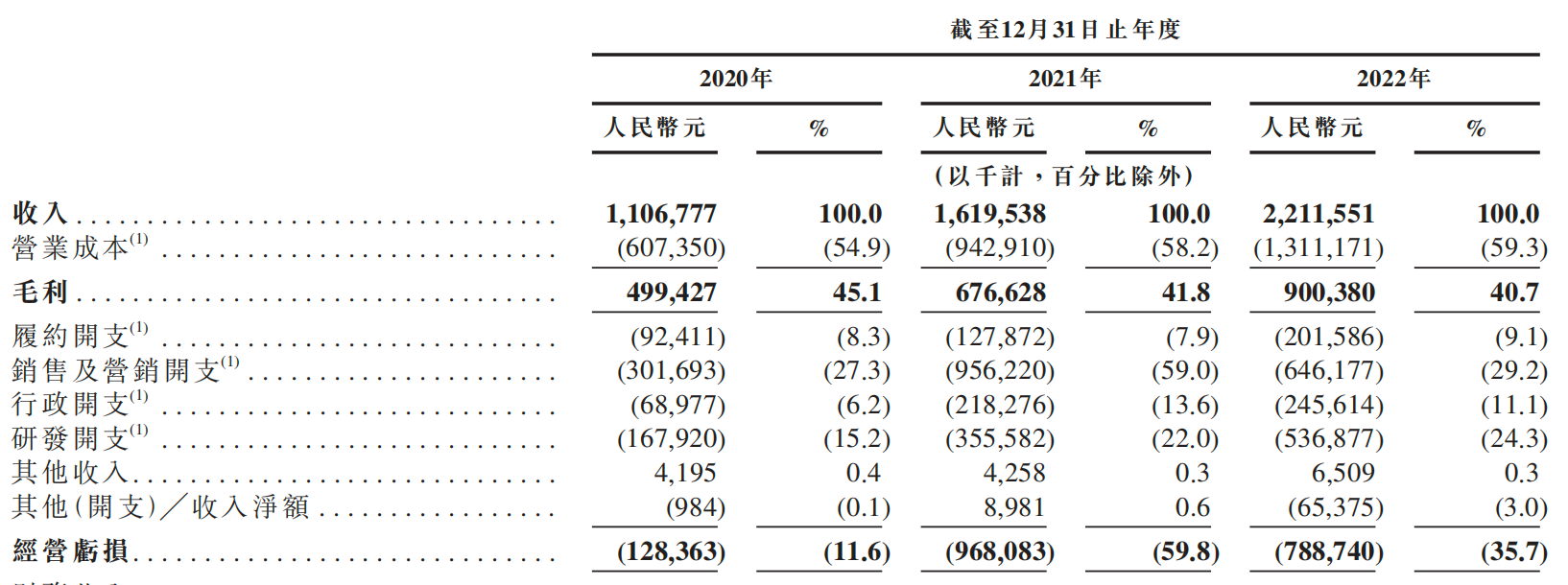

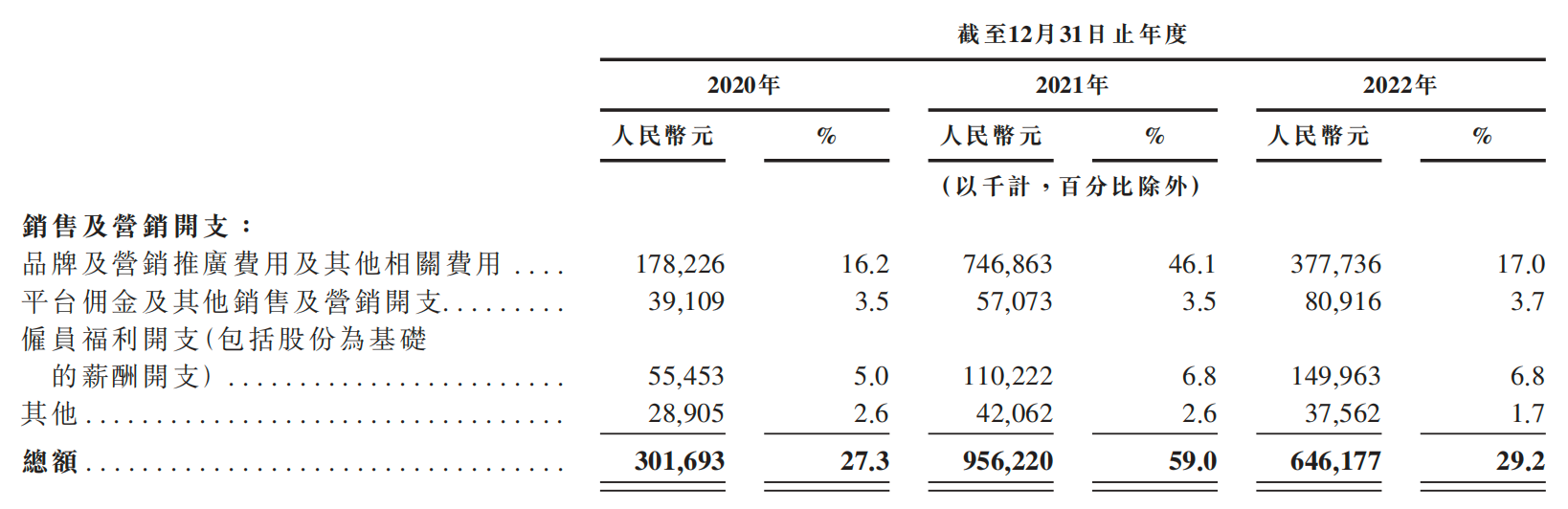

2020年-2022年,Keep销售及营销开支分别为3.02亿元、9.56亿元、6.46亿元,合计19.22亿元,接近同期其营收总额的4成。2021年其营销支出占到当期营收的59%,Keep似乎也意识到了这一点,2022年Keep有意减少了品牌及营销推广开支及其他相关开支来压缩整体营销支出。

报告期内,Keep用于品牌及营销推广费用及其他相关的费用分别为1.78亿元、7.46亿元、3.78亿元。2022年同比减少了3.68亿元。

品牌及营销推广帮助Keep占领用户心智、扩大了用户群并增强变现能力,拉动订阅会员由2020年的1900万名增至2022年的3600万。但高昂的销售及营销支出也成为Keep最大支出项,是造成其亏损的主要原因之一。

2020年-2022年,Keep毛利分别为4.99亿元、6.77亿元、9亿元,2021年和2022年同比分别增长35.5%和33.1%。同期,Keep经营亏损分别为1.28亿元、9.68亿元、7.89亿元;净亏损22.44亿元、29.08亿元、1.05亿元。

Keep表示,产生亏损净额原因是其处于高速发展阶段并通过品牌投资以及创新、优质在线健身内容和产品供应将战略重点放在扩大用户群上。

2020-2022年,Keep经调整后净亏损为1.06亿元、8.27亿元、6.67亿元,其中优先股的公允价值变动产生的收益分别为21.15亿元、19.46亿元、-6.65亿元。优先股公允值变化上看,Keep似乎为扭亏做好准备。