物美系「多点DMALL」IPO再递表,超30亿美元估值有几成虚?

作者 | 金诺 编辑 | 鹤翔

出品 | 零售商业财经 ID:Retail-Finance

据港交所6月23日披露,多点数智有限公司(下称“多点Dmall”)向港交所递表,这是继多点在去年12月递表未果后,二度冲刺港股IPO。

图源:多点招股书

对比最新招股书,原招股书中存在的问题经过半年时间仍未得到有效改善。多点Dmall依然面临着持续亏损、高度依赖物美两大发展难题。

截至2023年第一季度,多点Dmall三年多累计亏损超40亿元。迫于此前多轮融资的投资者回本压力以及巨额亏损下的现金流漏洞,物美即便“流血”也要为上市奋力一搏。

凭借着这份基本上“换汤不换药”的招股书成绩,物美这次IPO二进宫胜算究竟几何?

01 绕不开的盈利难题

成立于2015年的多点Dmall,作为一站式端到端的数字零售SaaS平台,背靠物美系8年却至今仍未盈利。

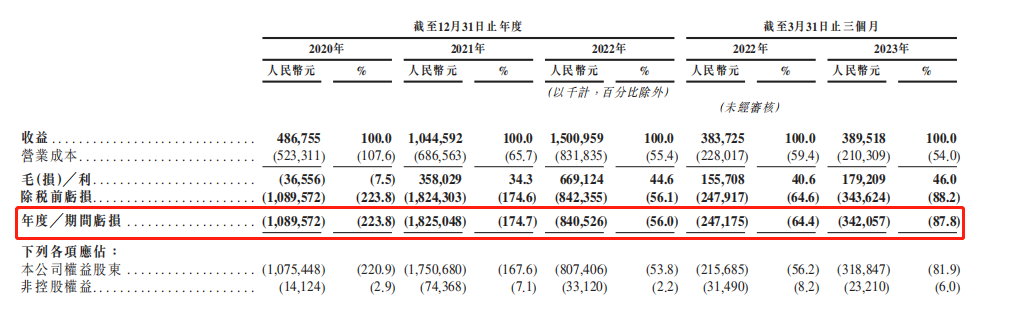

招股书显示,2020年至2023年一季度,多点Dmall分别实现营收约为4.9亿元、10.5亿元、15亿元和3.9亿元,三年多累计营收34.3亿元;分别亏损约为10.90亿元、18.25亿元、8.40亿元和3.42亿元,报告期共计亏损近41亿元。

整体来看,多点Dmall近几年营收有所增长,在2021年同比增速甚至达到了114.6%,但亏损窟窿依旧难填。

图源:多点招股书

令人好奇的是,为何多点不赚钱?

按照弗若斯特沙利文的资料,多点Dmall作为一家为本地零售业提供SAAS解决方案的公司,根据商品交易总额计算,称得上“中国内地最大的零售云解决方案服务商”。

图源:多点招股书

对比前后两份招股书的数据变化,有关“市场占有率”(按照商品交易总额统计)的口径范围从亚洲缩小到了中国内地。仅仅过了半年,多点Dmall的中国市场占有率明显“退步”,从14.8%缩小至13.9%。

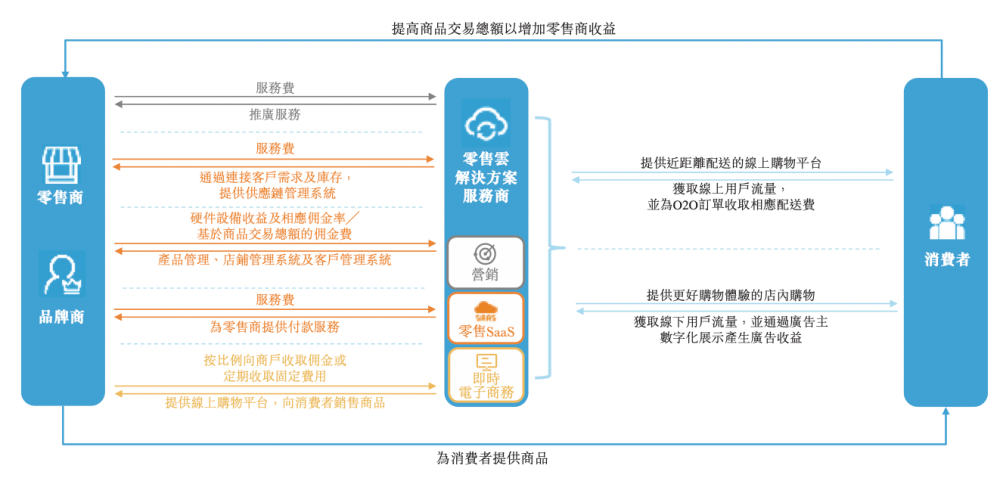

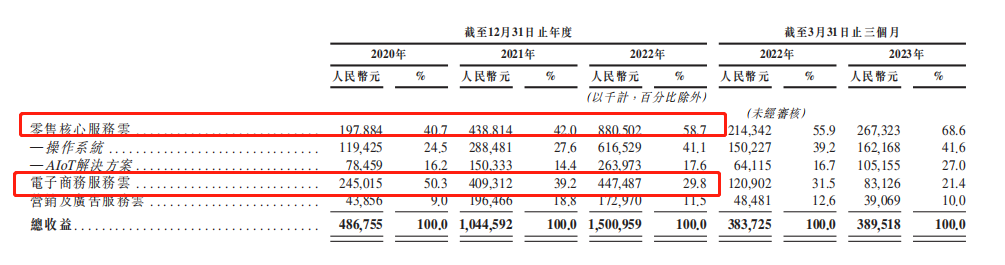

现阶段,多点Dmall的营收由三部分业务组成:零售核心服务云、电商服务云、营销广告。

在服务云业务中,多点Dmall按平台处理的商品交易总额百分比向零售商及品牌商收费,以及就O2O配送服务向客户收取服务费。营销及广告服务云业务则主要指广告客户在多点移动应用程序投放广告,公司向广告客户收取营销及广告费用、收取定向营销分析咨询费。

图源:多点招股书

多点Dmall最主要的收入来源是零售核心服务云,占总营收的比重从2020年的40.7%一路上涨至2023年Q1的68.6%。

从营收结构上来看,物美占多点Dmall近7成营收的零售服务云收入,即多点Dmall营收大部分由物美系相关的线下零售实体所贡献。

某种程度上,拥有线下零售先天优势的多点Dmall仅需要在数字化下功夫即可,但它的盈利能力却依然堪忧。

图源:多点招股书

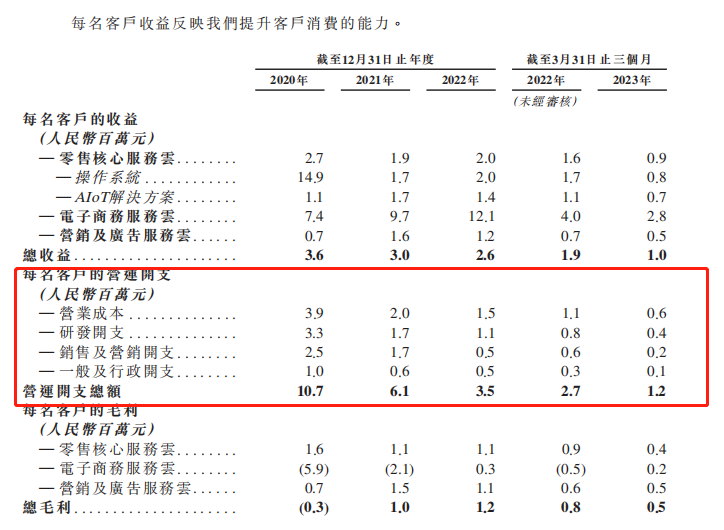

招股书数据显示,相较于每名客户的收益,每名客户的营运开支严重超标。

多点Dmall不得不降本增效,将每名客户的运营开支从2020年的1.07亿元降至2022年的2700万。可随着营收开支的减少,每名客户的收益也逐年缩水,总收益则从2020年的3600万降至2022年的1900万,以上数据直观体现了多点Dmall客户消费能力的显著下滑。

图源:多点官网

多点Dmall对此解释称,2022全年不利的市场环境导致部分广告客户减少支出,致使净收益留存率下降。这正是多点不赚钱的原因之一。

号称用数智化助力商户高效降本的多点Dmall,其自身的运营成本却居高不下,“烧钱”前进的同时无法实现实质性的降本增效,颇为讽刺。

在2020年到2023年Q1季度期间,多点Dmall经营性现金流的净额分别为-4.81亿元、-12.75亿元、-2.06亿元和-1.33亿元。现金流均为负值,说明多点Dmall需不断依赖外部“输血”才能勉强维持资金链的正常运转。

02 高度依赖物美,八年仍未独立

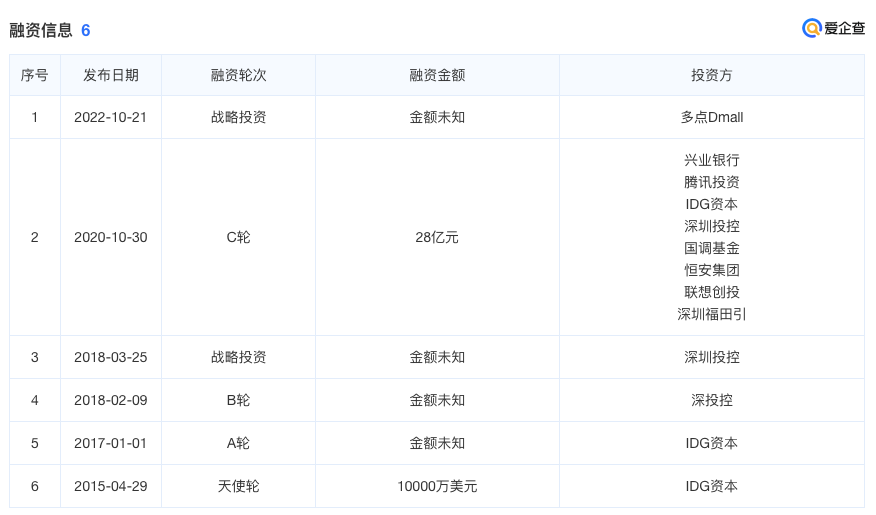

爱企查显示,多点Dmall共经历了从A轮到C+轮的六轮融资,总融资金额超7亿美元,吸引了IDG、腾讯、兴业银行等投资者,估值超30亿美元。而对于参与此前多轮融资的投资方来说,数年的等待就是为了多点Dmall能早日上市并完成套现离场。

图源:爱企查

相较于众多白手起家,靠自己摸爬滚打的企业,多点Dmall与物美集团的合作从创立之初便已建立,物美是其最大的客户和关系匪浅的关联实体。

虽然多点Dmall一直试图与物美撇清关系,将自己描述为一家独立公司,如同多点Dmall合伙人刘桂海公开发言:“物美是一个很好的试验场,但多点并非物美的电商部门,而是要做一个为传统零售赋能的大平台。”

但事实是,多点无法摆脱物美的标签。无论是创始人,还是多点营收的主要客户来源,在多点Dmall最新披露的招股书中搜索“物美”字样,出现频率竟高达362次。

作为物美系之一的多点Dmall,其诞生年份正好与物美商业在港股退市为同一年——2015年。而且物美也通过强制性绑定的方式,让物美消费者不得不使用多点Dmall。

根据内部员工透露,在多点Dmall刚推出的时候,每个零售门店的物美员工都身负推广重担,需要完成指引消费者下载多点APP的指标。

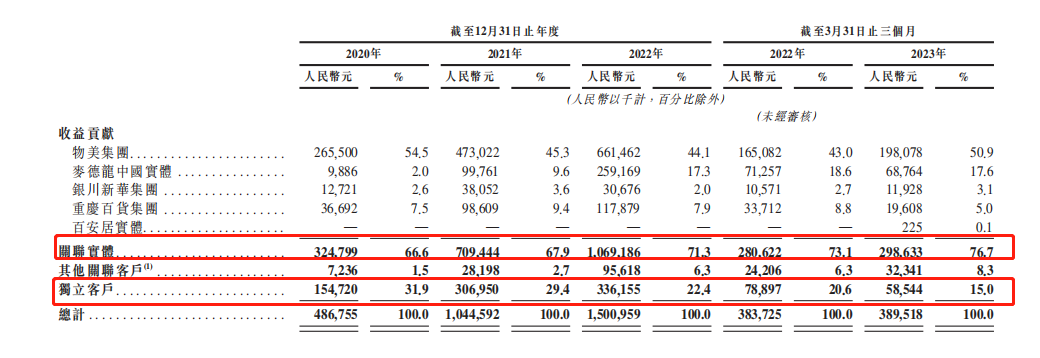

值得一提的是,物美系为多点Dmall做出了绝大部分的营收贡献。招股书显示,2020年、2021年、2022年,物美集团分别为多点Dmall贡献2.66亿元、4.73亿元、6.62亿元的营收,分别占到多点Dmall同期总营收的54.5%、45.3%、44.1%。

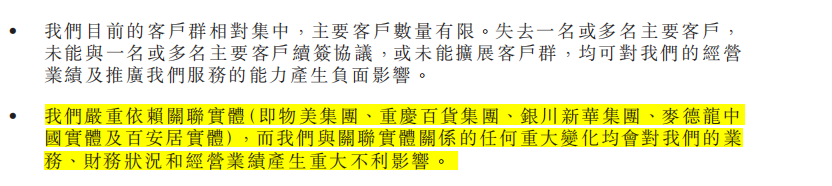

对此,多点Dmall直言“非常依赖”关联实体。这其中的关联实体即物美集团、重庆百货集团、银川新华集团、麦德龙中国和百安居实体,这些关联实体对其营收贡献占比在六七成左右,并且该比例逐年增加。

由此可见,成立八年的多点Dmall从未真正独立。

背靠物美,即便客户数量从原先的数十家涨到了458家,多点Dmall自身的独立客户收入占比却从2020年的31.9%下降至2023年Q1的15%。

图源:多点招股书

从15%的独立客户收入占比数据可以大致判断,物美系直接占据了多点Dmall四分之三的业务收入,只剩下四分之一的客户是其独立客源,甚至这四分之一也极有可能被掺了水或者是与物美系有着间接关系。

图源:多点招股书

“依赖”常常与危机相伴。在招股书中,多点Dmall也表明,若这些关联实体关系发生任何重大变化,则必然会对其业务、财务状况和经营业绩产生重大不利影响。“物美系”本为多点发展之初开疆拓土最有利的资源与抓手,如今却变成了多点Dmall冲击IPO的风险点。

03 IPO之路坎坷,数据安全遭质疑

早在2021年3月,多点就被爆出冲击美股IPO的消息,物美旗下“物美科技”也在同一月向港交所递交招股书。

只不过,物美科技赴港计划此后被搁浅,多点Dmall的赴美之路也受中概股退市风波的不利影响而中断。多点Dmall由此调转船头,将目标对准了港股,在2022年末递表港交所无下文的半年后,又再次对港股IPO发起冲刺。

由于物美集团在2016年退市,物美科技递表失效遭搁浅,于是多点DMALL便成了“全村的希望”。

但高度绑定、严重依赖物美的模式,让多点Dmall在尚未跨越盈利线的同时,必须超越其依赖的关联实体(线下零售额)的衰退速度,近两年净收益留存率和独立客户比例下滑验证了这一结论。

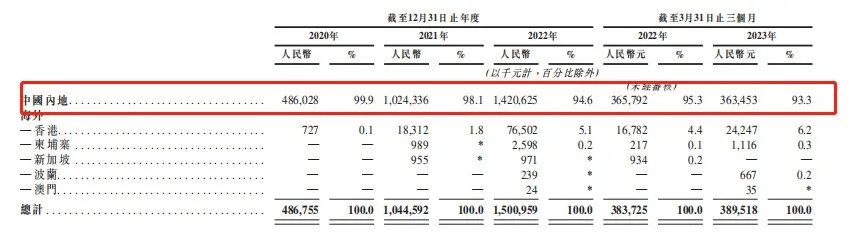

即便多点将业务拓展至海外市场,押宝其变成第二增长曲线。但细看业务,所谓的进军欧洲市场,就是让物美收购股份的麦德龙集团(波兰门店)用多点Dmall 的系统。

图源:多点招股书

说到底,海外业务仍是“旧瓶装新酒”继续高度依靠物美的连襟关系,且目前海外市场的业务占比也相对较小,2023年Q1季度增长至6.6%的比例,业务模式的天花板肉眼可见。

图源:多点招股书

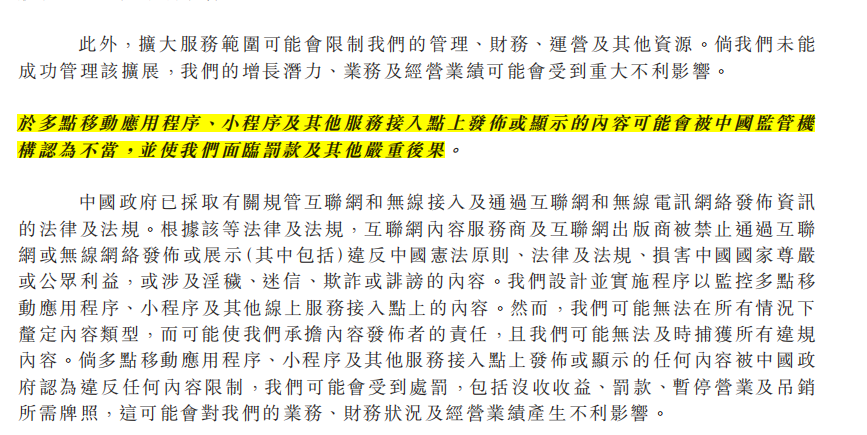

除了高度依赖物美的风险之外,APP数据安全性以及广告真实性涉及的法律风险也对多点Dmall冲刺IPO产生了不小阻碍。

招股书中明确表示,公司有责任和义务去监督多点移动应用程序、小程序及其他服务所展现的广告内容,确保内容真实准确,但又在随后自相矛盾,承认“无法保证该等广告或产品中包含的所有内容均按照广告法律法规要求真实及准确”。

图源:多点招股书

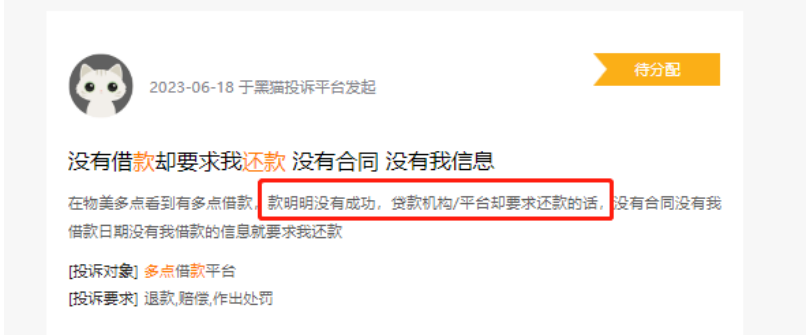

据「零售商业财经」观察,除了常见的商品促销内容之外,多点APP上还展示了网贷、小微贷款的广告信息。

在黑猫投诉平台,关于多点APP“虚假宣传”的投诉内容不在少数。如下图所示,一名多点APP的用户反馈,自己明明没有借款成功,甚至连合同信息都没有,却要求用户还款,希望对多点做出处罚。

图源:黑猫投诉平台

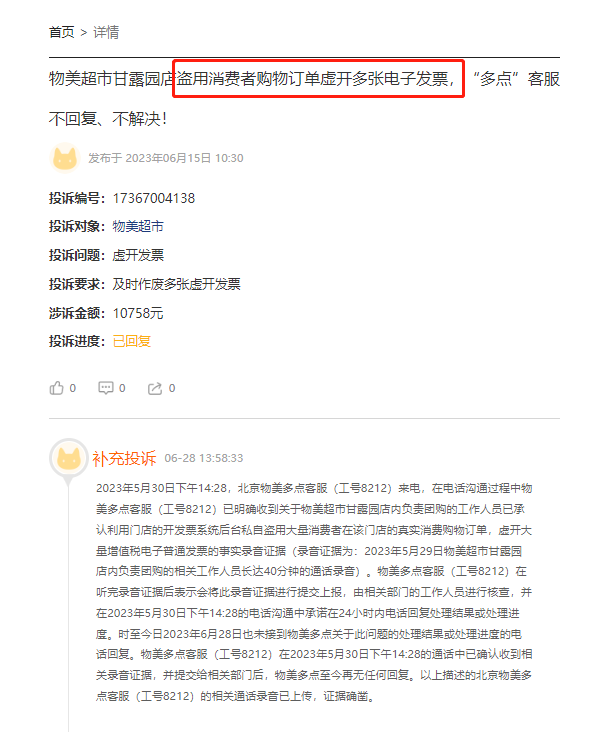

甚至还有一则投诉称,物美超市内存在盗用消费者购物订单虚开电子发票的情况。用户在投诉中详细展示了投诉反馈详情,并称工作人员已承认通过系统后台盗用顾客订单信息的事实,但多点客服对此却没有任何回复和解决方案。

图源:黑猫投诉平台

此类涉及到广告真实性、客户数据安全性等问题,无疑成为了多点Dmall的潜在舆论风险,可能会招致监管部门处罚甚至更严重的后果。

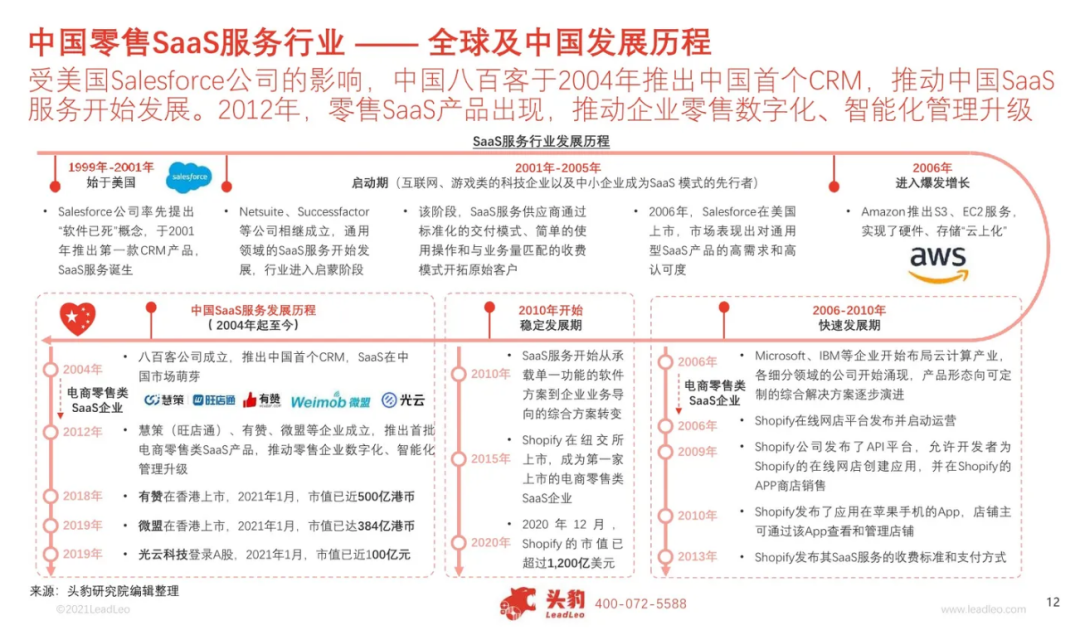

此外,多点DMALL的竞争对手除了有赞、聚水潭等SAAS服务商外,还要面对互联网电商零售与品牌,如京东、天猫等高度数字化的企业也是多点潜在的竞争对手,它们拥有着覆盖面更广、更多元的客户资源。

图源:头豹研究院报告

面对激烈的行业竞争,多点Dmall必须不断投入更多成本或营销补贴,但已经持续亏损的它能否还能耗得起?背靠巨人“输血”,却八年都无法“止血”,即使是赌上全村希望的多点Dmall,上市征途仍不明朗。