营收首次突破500亿美元,耐克到天花板了吗?

作者|丛文蕾

设计|高 洁

监制|张 娅

耐克的2023财年喜忧参半。

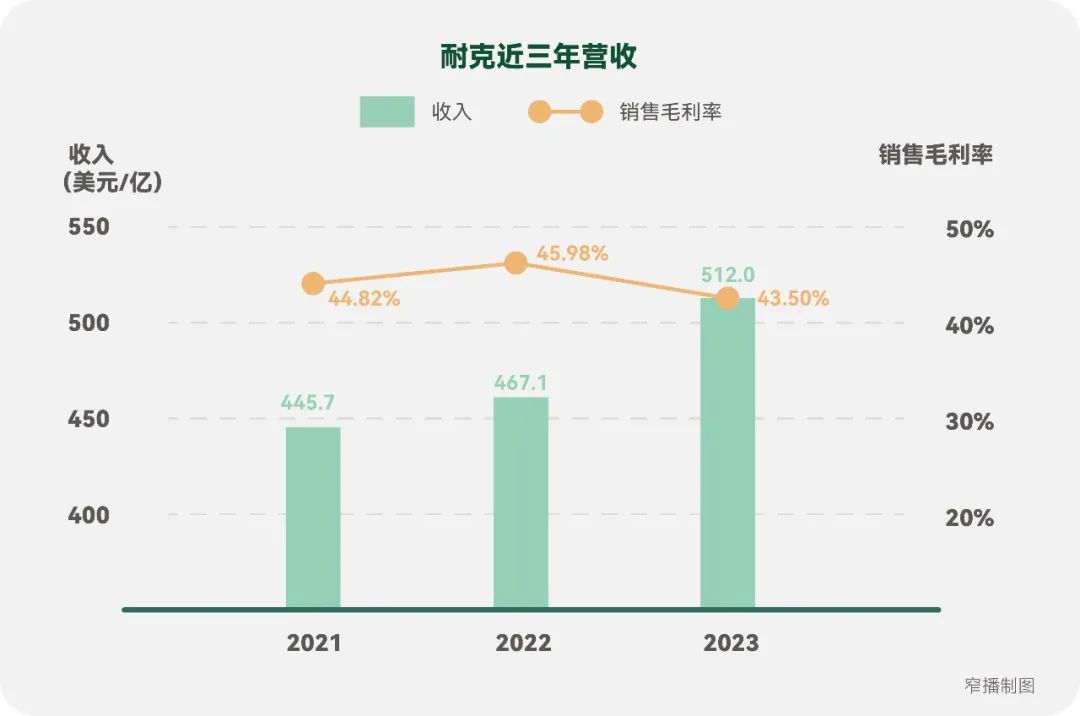

北京时间6月30日,耐克发布了2023财年第四季度及全年财报。2023财年(自然年2022年6月1日至2023年5月31日),耐克总营收在汇率不变基础上同比增长16%,达512亿美元(约合 3713.27亿元人民币),这是公司首次突破500亿营收。但其净利润却从2022财年的60.46亿美元下滑至50.70亿美元,同比下降16%。

分地区来看,耐克北美市场依旧贡献最大,全年收入216.08亿美元,同比增长18%;其次是欧洲、中东和非洲(EMEA)地区,增长 21%至134.18亿美元;大中华区增长4%至72.48亿美元,规模已经恢复至疫情前水平;而亚太和拉美(APLA)地区增长了17%至64.31亿美元。

不过,在不剔除汇率影响下,2023财年耐克大中华区营收同比下降了4%。但情况正在好转。在截至5月31日的第四财季,其大中华区营收在汇率不变的情况下同比增长25%,即使不剔除汇率影响也有15.95%的增长。这是大中华区连续三季度实现营收正增长。

大中华区仍然是耐克的利润高地。2023财年,耐克大中华区的息税前利润率仍高达31.50%,远高于北美的25.24%,欧洲、中东及非洲区的26.32% 以及亚太和拉美区的 30.04%。

耐克在中国面临的市场环境越来越复杂——本土头部体育品牌的产品力、影响力不断提高;国人运动偏好趋于多元,消费分层,无论是lululemon、安德玛、始祖鸟还是众多细分市场的国内外品牌,都在抢占话语权;震荡中的阿迪达斯也针对中国市场推出了一系列本土化策略,并希望在2024年恢复全球范围内盈利。

不过,耐克发展至今已逾50年,手中掌握大量明星产品、顶级IP资源。在过去几年国内外的几次风波和疫情冲击下,这些都成为了耐克的市场稳定器。

作为最早提出DTC的头部公司之一,其渠道策略也在发生微妙变化。这家公司还在中国探索新的叙事方式。「在中国市场取胜的关键就是拥抱伟大的创新并以当地相关的方式与中国消费者建立联系。」CEO唐若修 (John Donahoe)3月接受CNBC采访时指出。

这家运动巨头最新的挑战在于全球消费疲软。耐克在美东时间6月29日盘前交易中股价下跌,多位分析师降低其股价预期。耐克的多家经销商也下调了财年指引,其中Foot Locker还在最近的财报电话会议上警告运动服的需求正在减弱。

穿越过消费周期的耐克依旧保持乐观。公司预计在2024财年营收将实现中个位数增长,公司毛利率同比扩大140至160个基点。当然,他们也承认,2024财年首要任务是推动产品全价健康成长,同时释放速度、灵活性和运营模式的效率。

01 利润下降背后

净利润下降的同时,耐克的毛利率近三年也出现首次下滑。2023财年,这个数据下降 250个基点至43.5%。耐克财报解释称,产品投入成本上升、货运和物流成本上升、降价幅度加大以及净外币汇率持续不利的变化削薄了公司毛利。

受供应链停摆、线下渠道发展受限等多重不利因素影响,去库存几乎是过去一年包括耐克在内的全球运动服装品牌的共同课题。

阿迪达斯到2022年底的库存约60亿欧元(约合475亿元人民币);安踏2022年的存货金额为84.90亿元人民币,李宁这一数字是24.28亿元人民币。而耐克在2023财年第二季度(截至2022年11月30日)的存货规模达到了93亿美元(约合674亿元人民币)。(注:因各公司财年计算时间不同,本文按照自然年时间计算比较)。

耐克去库存的压力,在经销商身上也显露无疑。以在中国拥有最多耐克门店的经销商滔博为例,2023财年(2022年3月1日至2023年2月28日)存货金额达到62.47亿元。由此,滔博营收同比下滑约 15.1%,毛利率也由上一财年的43.4%降至41.7%。

对于现阶段的耐克来说,甩掉不必要的累赘为下一阶段蓄力是重点。在2023财年第三季度财报发布的电话会议上,耐克首席财务官Matthew Friend就曾表示,战略管理过剩库存是本年的首要任务。

截至2023财年末,耐克的库存价值为85亿美元,与去年同期持平;库存周转天数为106天,同比减少4天。财年第四季度,大中华区库存金额较去年同期下降高个位数。公司宣布库存已恢复健康水平。

清库存之外,耐克在数字化和营销上的投入值得关注。

2023财年,耐克销售和管理费用同比增长了11%,达到164亿美元。财报称这主要源于运营管理费用的增加和需求创造费用的上升。

从2017年启动CDO(Consumer Direct Offense )到2020年的 CDA (Consumer Direct Acceleration),数字化和直营一直是耐克「直面消费者」的核心。其中的指向,不只是更高的收入和毛利率,还意味着更柔性的产品和更黏性的用户。

尽管耐克未透露本财年对数字化业务的具体投资金额,但信息商业科技媒体InfotechLead认为,耐克2023财年第三季度的123.9亿美元营收的其中一项去处就是作为公司的IT预算资金。

而直营成本的提高和更高的战略技术企业投资,外加薪酬费用,最终让耐克2023财年的运营管理费用同比增加12%,至123亿美元。

此外,耐克2023财年需求创造类目投入同比增长5%至41亿美元。在全球运动鞋服市场疲软大背景下,耐克更需要激发消费者热情。

02 攻防

相对于全球运动鞋服市场增长放缓,国内运动鞋服市场具有潜力。欧睿国际预计,2022年国内运动服饰市场规模已达到3627亿元人民币,同比增长2.2%。预计2027年该指标有望突破5500亿元人民币,2022-2027年复合增长率约为8.7%,远高于同期整体服装行业增速。

然而,耐克在大中华区的生意却变得难做了。分品类来看,2023财年耐克仅有鞋类产品营收增速回正,为54.35亿美元,同比轻微上涨 0.19亿美元;而服饰和装备分别下滑14%、24%至16.66亿美元和1.47亿美元。

鞋类产品所指向的专业运动是耐克一直强调的标签,但现在也是中国本土运动品牌的着力点。以跑鞋为例,在高端市场,耐克过去的劲敌是亚瑟士、阿迪达斯等跨国品牌,如今李宁和特步的高端系列也成为这一市场的新玩家。在中端价格带,耐克更是面临诸多新老品牌的夹击。

作为回击,2023财年,耐克陆续推出竞速跑鞋 Vaporfly 3、越野跑鞋 pegasus trial 4、缓震级慢跑鞋 Invincible 3。唐若修表示,耐克将在下一季度正式推出ReactX Infinity 4跑鞋。「这只是我们重振跑鞋产品线的一个开始,随着明年夏天巴黎奥运会的到来,我们将推出更多的产品。」

在篮球领域,耐克有更高的护城河。科技和产品矩阵之外,耐克拥有最丰富的球星资源。

2023年NBA全明星赛上,与耐克及旗下Jordan 品牌签约的球星合计就达到了18人。在中国,耐克也拥有如易建联、郭艾伦等球星资源。不过,中国品牌正在此形成包抄,比如李宁长期赞助CBA,安踏最新传出与欧文签约的消息等。

作为耐克手中最大的球星IP、亦是耐克的第二大增长曲线,Jordan 品牌2023财年销售额同比增长29%,为公司贡献了65.89亿美元的收入,占比达12.67%。

2023年是「乔丹年」(23号是乔丹本人在NBA职业生涯中最著名的球衣号码),Jordan 品牌会集中发力——高频率地发布经典复刻款,明星、品牌联名款产品,计划在中国开出30家新店,主要集中在一线市场。Jordan品牌全球第三家、中国首家旗舰概念店也将于北京三里屯开业。

对于运动品牌来说,明星系列不仅代表着溢价和忠实拥趸,也能强化品牌的高端化认知,和竞争对手拉开差距,和殿堂级球星的合作尤其如此。

实际上,耐克还在2023财年电话会上释放出要把科比签名系列以子品牌的形式运营的信号。一些分析认为,耐克主品牌尽管依旧延续涨势,但增长较往年有所放缓,耐克希望找到新的增长曲线。

去年3月,科比遗孀瓦妮莎·布莱恩特宣布与耐克重新续约。消息一出,众多粉丝就开始期待科比系列的回归。

今年5月发布的复刻版NikeKobe 4 Protro「Mambacita」市场发售价为180美元,现得物上该鞋款40码以上的交易价格均超2000元人民币,最高达4189元人民币。按照唐若修的说法,今年的「科比日」(8月24日),科比系列球鞋将重回大众视野。

巩固传统优势领域的同时,耐克近两年加大了对女性市场的投入。

2023财年,女性业务为耐克贡献了86.06亿美元的营收,增长幅度为4%。可以对比的是,耐克男性业务的同财年营收有207.33亿美元,增幅达10%;lululemon女性系列产品在2022财年(截至2023年1月29日)的净收入同比增长26%,达52.6亿美元。

不过,聚焦到中国市场,耐克当前最重要的任务还是重新讲好中国故事。今年5月收官的2022-2023耐克中国高中篮球联赛(耐高)决赛成为出圈的热门话题,侧面反应出美国运动巨头在这方面的积累。但从长期来看,耐克还有很多关隘待过。

03 寻找渠道最优解

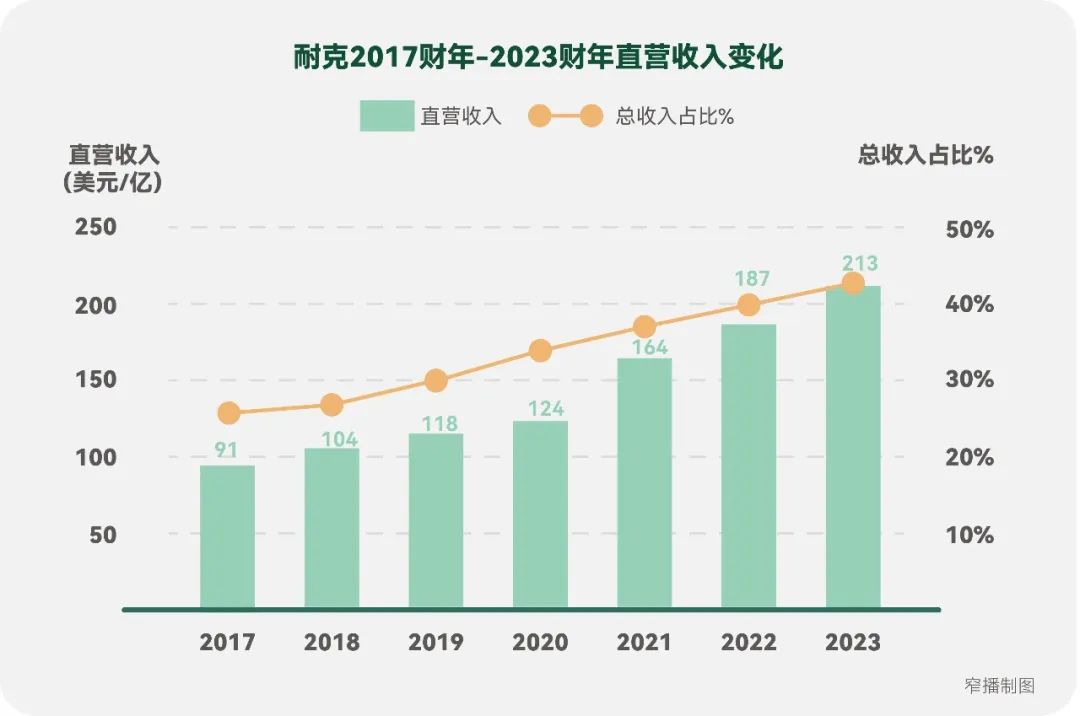

2023财年,耐克直营收入达213亿美元,在汇率不变基础上同比增长20%,其中耐克品牌数字业务同比增长24%,自营门店增长14%;批发业务收入为274亿美元,在汇率不变基础上同比增长14%。

在截至2022年11月30日的第二财季,耐克批发收入在前几个季度基本持平后该季度增长了19%。今年6月,鞋履连锁零售商Designe Shoe Warehouse(DSW)和梅西百货都宣布将于10月份重新开始销售一系列耐克产品。这些引发了外界对耐克直营战略后退的质疑。

2020年,耐克停止了与9家零售商的批发合作。2021年10月,耐克又终止与DSW、Urban Outfitters和梅西百货等7家线下零售商的合作关系。梅西百货在2023财年一季度财报电话会上证实,自2021年12月以来,梅西百货尚未收到耐克的发货,但现在将恢复销售其服装,包括大码女装、高大男装、儿童服装、箱包和其他装备。

不过,耐克并不认为这是对DTC策略的否定。相反,他们预计耐克2024财年中个位数的收入增长由直营业务领导。

耐克今年5月一则人事调整也表达了对DTC的重视。耐克原消费者和市场总裁海蒂·奥尼尔(Heidi O’Neill)被任命为公司消费者、产品和品牌部总裁。她在耐克担任过包括耐克直销总裁,监督耐克的零售和数字业务发展。

2017年6月启动DTC战略时,DTC业务占耐克总营收的26%左右,而到现在DTC业务在总营收中占比已经超过40%。但在DTC转型早期阶段,耐克DTC年营收增幅可超过20%,近两年却仅为10%以上。

边际效应递减外加库存压力,耐克重提自营+批发的「全渠道」战略。在本财年电话会问答环节上,唐若修肯定了经销商的重要作用,表示在过去几年公司已经谈下一些大型多品牌合作伙伴。这与其1月末在接受CNBC采访时被问及耐克直接面向消费者计划的答案不谋而合。「他们(迪克、Foot Locker等大型零售经销商)非常重要。因此,我们加强与这些合作伙伴的战略关系。」

在当前的渠道战略下,耐克对于经销商的期待不再只是销售渠道,还需要他们一同与耐克完成创新零售概念布局,担任货品优化组合、旗舰店打造、耐克品牌形象塑造等多方面职责。

以中国为例,耐克落地了四大零售概念店(House of Innovation、Nike Rise、Nike Live 和 Nike Unite),把直营门店服务范围精细化到城市、邻里、社群和「她经济」。在这个过程中,与滔博合作在三里屯开业的Rise旗舰店,是耐克在中国首次通过战略合作伙伴落地新的概念店。耐克西南首家数字化潮店Nike Style则是和劲浪体育一同打造。

随着一线市场开店量趋于饱和,以及二、三线城市的人口回流,耐克还在借助经销商进入低线市场。此外,滔搏在最新年报中提到,他们在为上海尚贤坊Jordan 品牌店员提供培训,内容包括品牌知识、零售课程、社群运营等。

这意味着与过往不一样的经销商关系。光源证券的研报显示,早在2017年耐克就有意挑选「差异化」零售商,与其深度合作成为「战略零售伙伴」,将全球3万家零售合作商的数量缩减至40个。当时耐克口中的「差异化」零售商必备条件是有能力在自己商场中为耐克建立独立空间,并配置由耐克特别训练过的店员。

如今的要求更高更细。多纳霍在2023财年财报电话会上把合作伙伴分成三类互补群体,每个群体服务、满足不同需求。具体而言,公司通过与大型多品牌合作伙伴的合作,借其足够的规模投资于零售体验和互联数字会员以推动长期增长;加强对体育和生活方式社区认证者的承诺,社区投资者能确保品牌的准入及与当地消费者地深入联系;公司还与客户合作去触达不同细分市场和不同价格的消费。

同样是在这次电话会上,6月份参观了耐克在上海和北京的门店的唐若修表示,「我对整个市场的全新发展感到震撼。耐克大中华区团队正打通数字生态和自营及合作伙伴门店,构建全面连接、无缝的消费者体验。」

数字化被耐克视为是未来 3-5年的重要增长引擎。它能够针对会员的消费偏好,指导产品创造、生产线规划和消费体验,从而提高其会员群的参与度、忠诚度和购买。

在中国,过去一年,耐克完成了包括Nike App、Nike.com、SNKRS App、Nike微信小程序、NTC微信小程序在内的自有数字平台全面升级,打造「耐克运动市场」,还迭代了天猫耐克会员进阶计划。

去年10月底,耐克又在首批 41家中国战略合作伙伴门店中落地了全球首个「互联会员解决方案」,实现在战略合作伙伴门店中的耐克会员的实时识别与成交。全球范围内,耐克已经与其经销商迪克、JD体育公司、Zalando达成共享会员数据合作。

从这个意义上,数字化和与之联结的直营与经销商网络,形成了耐克在渠道上的新探索。而这一切仍有待市场验证。正如唐若修所说,「消费者希望在任何时候以他们想要的方式获得他们想要的东西。他们利用不同的购物场合、使用不同的渠道。消费者想要优质的、无缝购物体验。这就是推动公司市场战略的初衷。」