上半年营收增长利润下行,中国中免的免税故事

近日,免税巨头中国中免披露了2023上半年的业绩简报,其实现营业收入358.58亿元,同比增长29.68%,但营业利润仍处下行状态,录得49.47亿元,同比下降6.60%。目前来看,受惠于市场回暖,中国中免的业绩有所回升。

受免税业务的发展模式影响,中国中免的业绩增长与政策风向、旅游市场关联紧密,对应的风险也较高。此前疫情影响下,其业务发展受到较大冲击,其中最显著的是毛利率的下滑。

市场竞争方面,虽然在国内免税市场上,中国中免依然具备较强的业务优势。但不可忽视的是,随着获取免税牌照的企业增多,中国中免在市场上也将迎来更多的竞争对手。同时,未来海南封关对其业务的发展也是一个大的挑战。

免税毛利率待提升

7月,中国旅游集团中免股份有限公司发布2023年半年度业绩快报。期内,中国中免实现营业收入358.58亿元,同比增长29.68%。营业利润49.47亿元,同比下降6.60%,归属于上市公司股东的净利润38.64亿元,同比下降1.87%。

较大的亮点在于免税业务毛利率稳步提升,2023年上半年较去年下半年环比提升 7.81 个百分点,其中二季度较一季度环比提升3.67 个百分点。

据公告披露,中国中免营收实现增长的主要原因是国内旅游市场逐步恢复向好,带动销售收入尤其是线下销售持续增长。

该业绩预告公布后,中国中免触及涨停,涨幅高达7.2%,成交额超34亿元。不过这种涨势并未延续,后续两天其股价涨幅分别为-1.44%、0.24%,市场对其估值还是持审慎态度。

观点指数认为,除了宏观市场上消费板块行情不佳外,还与中国中免的主营业务及发展模式有关。资料显示,中国中免主要从事以免税为主的旅游零售业务,包括烟酒、香化、精品、服饰、电子产品等免税商品的批发、零售等业务,为 A+H上市公司。

从模式来看,虽然免税行业有较强的进入壁垒,但销售高度依赖于政策和旅游产业。这也意味着中国中免主营业务发展受政策、市场等不可控因素影响较大,业绩存在较大不确定性。

如在2020-2022三年疫情期间,国内出入境旅游人数大幅下滑,这给中免的免税业务造成较大冲击,特别是机场免税、出入境免税等业务线。自2006年公开数据以来至2019年,中国中免的免税商品销售收入维持了13年的增长,2020年免税商品销售收入则出现下滑。

数据来源:企业公告,观点指数整理

在此背景下,中国中免加大了海南离岛免税业务的发展力度,以吸纳出境游回流的海外消费。依托于国内庞大的客流购买力,创造了可观的业绩,2021年的免税业务收入较2020年有所增长。

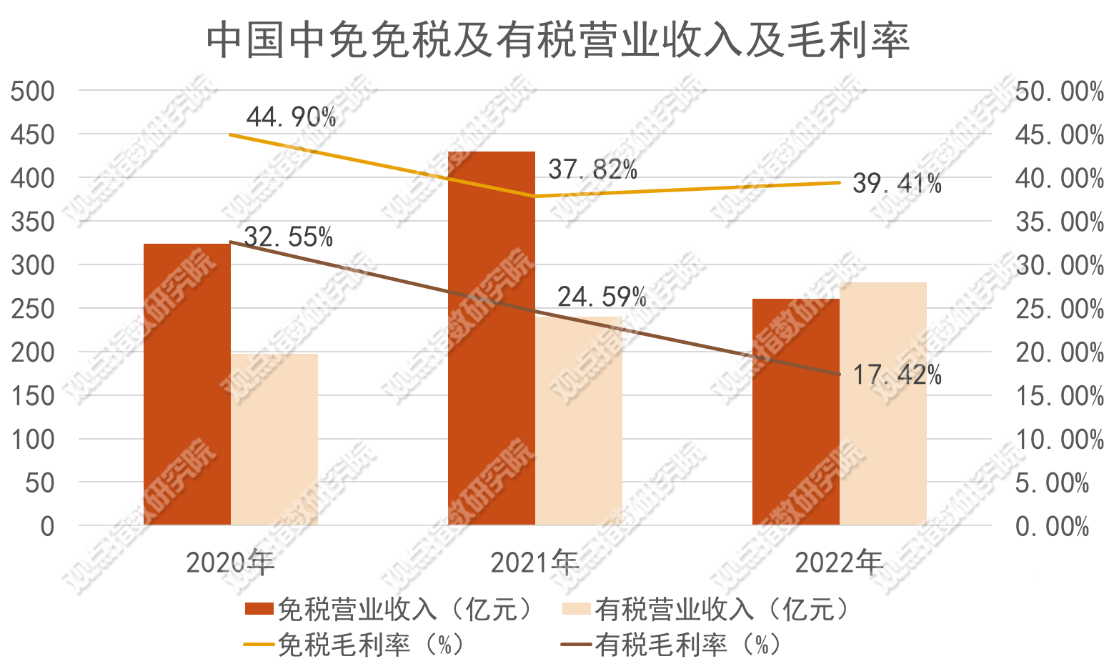

此外,其还加快发展有税业务,中国中免的有税商品是免税商品补交税款之后,通过线上的方式在国内销售。从数据来看,有税业务近三年呈现增长趋势,并于2022年超过免税业务收入,达到279.74亿元。

数据来源:企业公告,观点指数整理

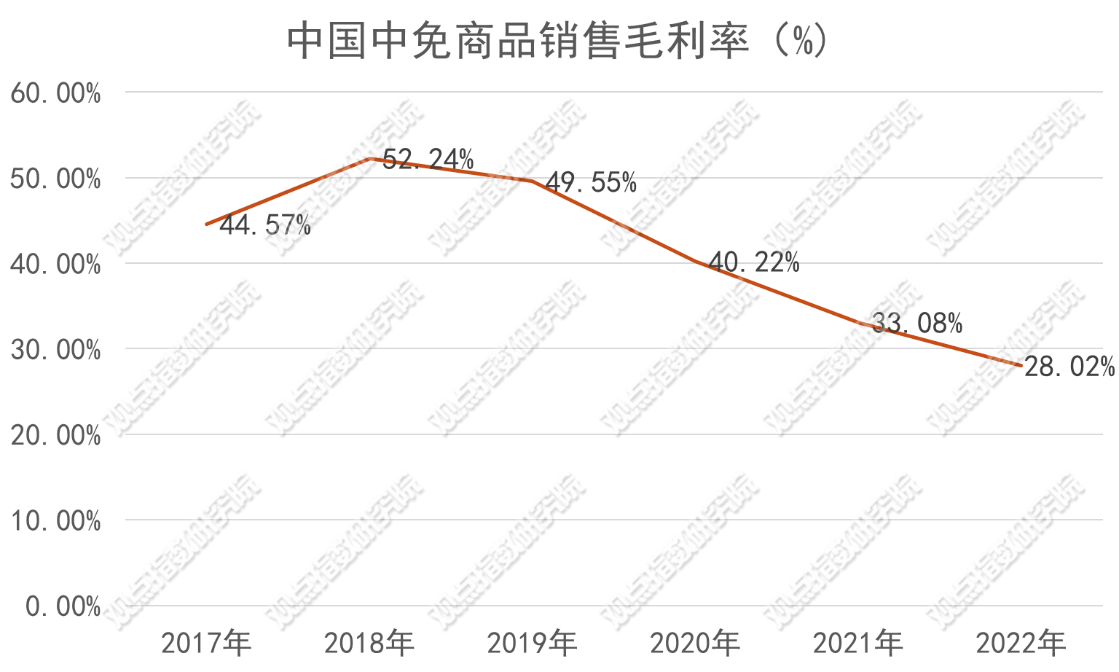

与此同时,中国中免的整体业务毛利率也出现下滑。财务数据显示,近3年中国中免的商品销售毛利率呈现逐年下降的状态,2022年底最新的毛利率已下降至28.02%的水平。

观点指数认为,原因有二,一是有税业务收入占比增长、叠加毛利率下降带来的影响。自2019年起,有税业务收入呈现逐年增长的状态,2019年为132.92亿元,而2022年已达到231.01亿元,增幅较大。

而由于业务模式的区别,有税业务的毛利率比免税要低很多,大概在20%-30%左右的水平,2022年的最新毛利率为 17.42%。而免税业务的毛利率最高能接近45%,2022年最新毛利率为39.41%。

二是免税业务本身毛利率也有所下降,由于机场口岸免税业务难以开展,加之为了应对市场竞争,其进行了相应的降价促销活动。

去年以海旅投、海发控为首的竞争对手相继开展折扣、低价促销,中国中免也不例外。这使得其利润有所减少,也导致免税业务毛利率有所下降,从疫情前的50%下降至2022年末的39.4%。

海南主场优势与挑战

在中国中免的免税业务版图中,海南无疑占据了重要的地位。自2018年海南自贸港试验区宣布建立以来,中国免税行业市场规模全球占比持续增长。

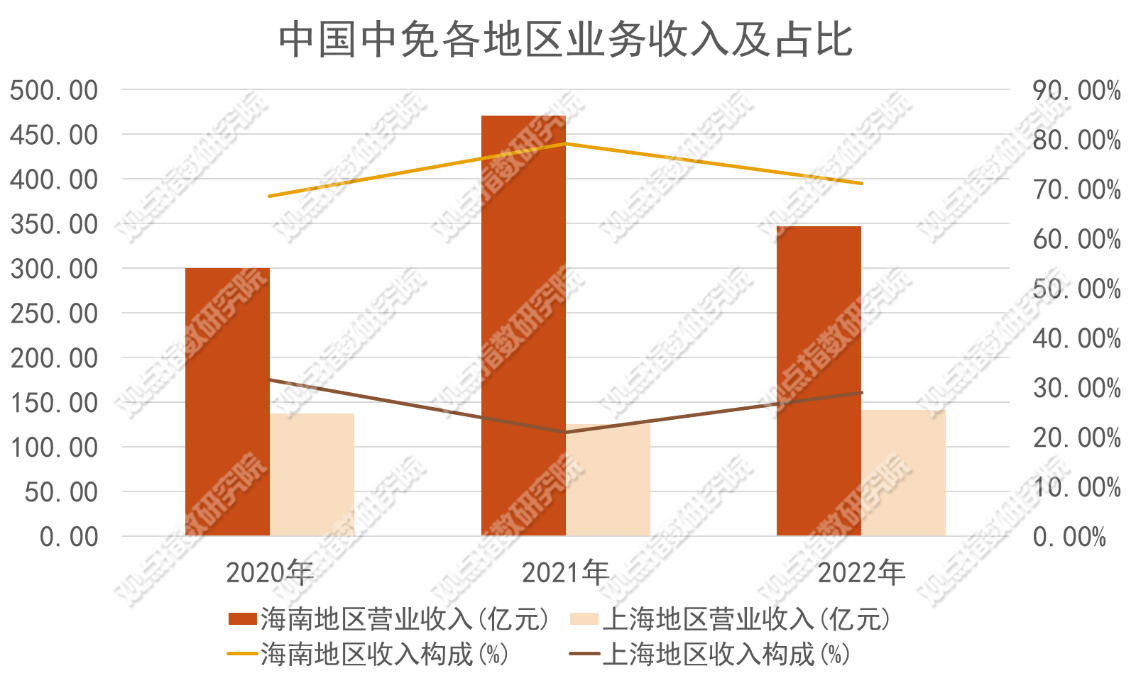

从中国中免近年地区收入情况来看,海南地区始终占据重要的地位,收入占比一直稳定在7成左右,2022年海南地区的收入录得347.05亿元;与之相对的是上海地区,录得141.45亿元,占比接近3成。这也意味着中国中免业务收入增长,与海南商业市场的发展具有强关联性。

数据来源:企业公告,观点指数整理

而据海南省商务厅最新的免税消费数据显示,今年上半年海南离岛免税市场活跃,离岛免税店总销售额323.96亿元,同比增长31%。中国中免免税业务应该能从中受益。

在目前海南的免税市场份额上,观点指数认为,中国中免具备较强的业务竞争优势,主要体现在拥有的在营门店数量最多,离岛免税及机场免税业务较为突出。

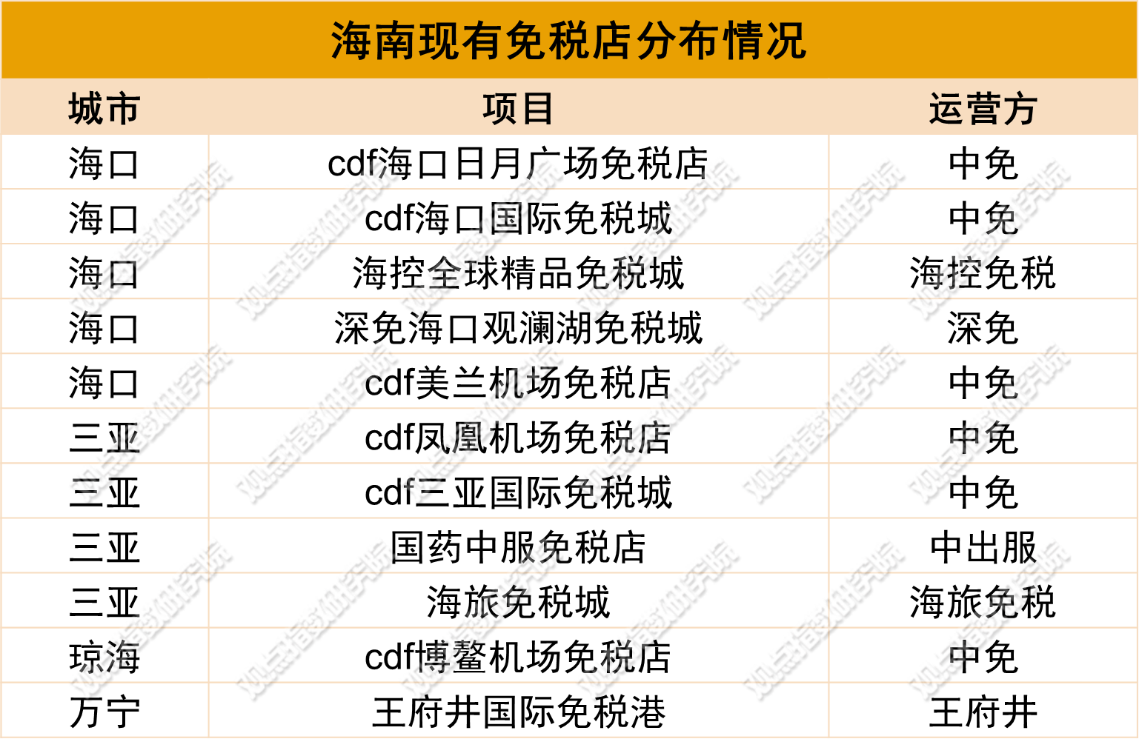

据观点指数统计,截止目前,海南共有11个在营免税店,主要分布在海口、三亚、琼海和万宁4个城市。其中以海口和三亚最多,分别为5个和4个,其余2个城市则各有1个,而其中超过5成的免税店由中国中免持有运营。

来源:公开资料,观点指数整理

观点指数认为,具体战略布局上,中国中免目前已实现机场、城市CBD、国际商务论坛三大消费场景的覆盖,而以上场景是游客、商务客群聚集的主要场所,这能为其免税业务的商品销售提供较稳定的保障。

其中,中国中免最具竞争力的项目应该是2022年开业的cdf海口国际免税城,是全球最大的单体免税店,同时也是海南目前最大体量的免税项目。该项目引入800多个国际国内大牌,其中有25个海南免税店首进品牌,以及78个海南离岛免税中免集团独家品牌,1-3月日均进店客流最高达到3万人次。

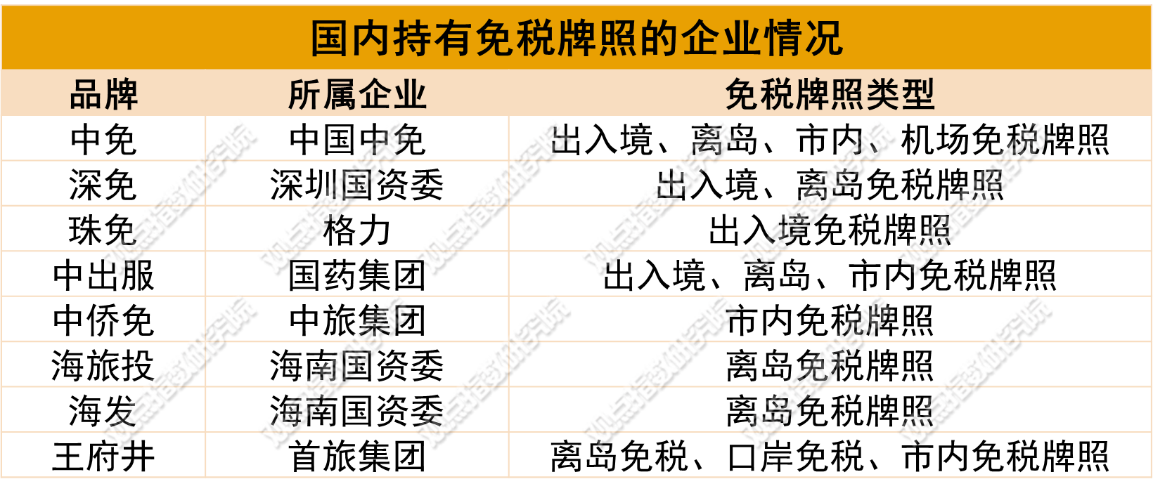

但值得注意的是,虽然中国中免在海南免税市场有较强的优势,但也需要面临竞争对手的挑战。免税业务的开展首先需要获得相关资质,据观点指数统计,目前国内共有8家企业拥有免税牌照资质,虽然中国中免手握最多免税牌照,为全国免税牌照最多最全的企业,但也有部分免税牌照为其他企业获得。

来源:公开资料,观点指数整理

以王府井为例,自2020年获得免税牌照后,去年5月接管了海南万宁首创奥莱项目,并将该项目正式更名为王府井悦舞小镇。资料显示,依托悦舞小镇,王府井首家离岛免税旗舰店王府井国际免税港已于今年1月开业,总经营面积10.25万平方米,采取免税+有税的运营模式。

为了应对竞争对手挑战,中国中免选择与太古地产合作。双方在三亚海棠湾国家海岸中心地带,打造一座以零售为主导的优质度假型商业项目,各占50%股权。观点指数认为,如项目顺利落地,将增强中国中免在海南行业市场的竞争力。

虽然其有免税资质,但对于顶奢商业品牌的引入不如太古、恒隆等运营商,通过合作打造免税+高奢的项目,能让其更有底气面对与王府井等竞争对手的挑战。

此外,值得注意的是,海南目前正在进行封关的准备,按最新规划会在2025年底前启动封关运作,封关后品牌方可自行开设免进口关税的直营店,流转税成本较封关前大幅下降。

这对中国中免而言无疑也是个大的挑战,因为离岛免税变成落地免税,意味着海南岛内都是零关税,品牌方的销售无需依托于特许经营的免税城,这将在一定程度上削弱中国中免在该领域的影响力。

针对该变化,中国中免表示会密切关注后续具体政策,继续整合资源优势,推进海南区域一体化运营,在扩充丰富商品品类、提升消费者购物体验方面提升竞争力,巩固海南离岛免税的优势地位,不过依然存在较多不确定性。