惊喜!一二线城市购物中心空置率终于降了……

空置率,是衡量购物中心商铺供需关系的一项重要指标。本系列,以独家、硬核数据,呈现不同城市、商场间商铺供需之现状,为招商人士参考指南。此篇为,2023上半年典型城市空置率报告。

撰写丨付庆荣 徐娜

商业韧性,见于重塑变迁中。

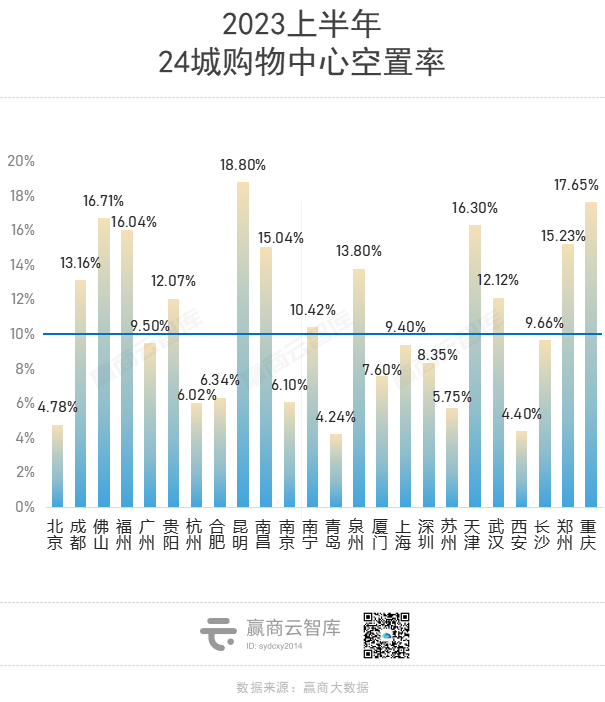

2023上半年,全国重点24城平均空置率10.81%,相比2022年、2021年同期,分别下降了2.8%、2.3%,创近三年新低。

其中,出租率超95%的购物中心占比超三成,40.91%购物中心空置率超10%。假日经济、文旅消费热潮之下,商场们各显其能,花样揽客。

分城市线级来看,2023上半年,一线城市整体优异,平均空置率为8.00%,远低于二线城市。

北京、青岛、西安的购物中心出租率领跑,空置率低于5%;苏州复原力抢眼,得益于“省内经济一哥”强吸引力,存量商业出租率上升、新项目高开业率入市。其中,首开龙湖苏州胥江天街招商率、开业率分别达99%、98%。

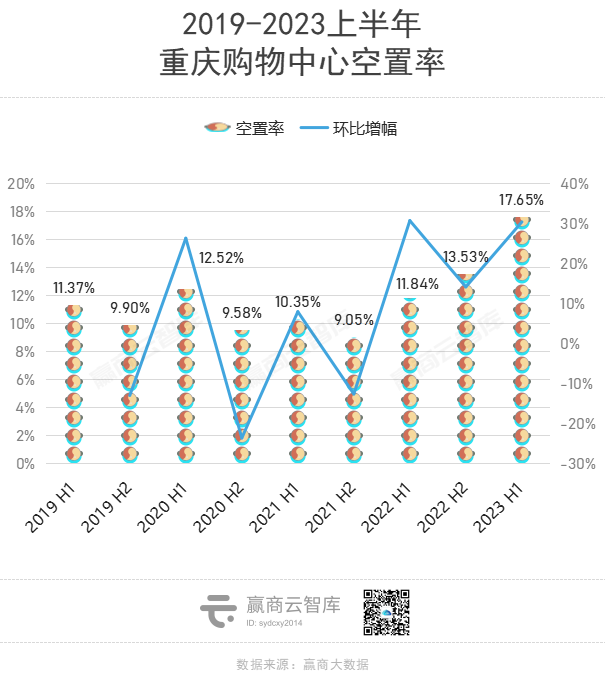

此外,2023上半年有12城购物中心空置率超过10%,占样本城市的一半。昆明、重庆、佛山购物中心空置率超16%,24城中出租率最低。2020-2023年同期,这三城购物中心空置率亦超过10%,经营持续承压,市场信心亟需提振。

数据说明

数据来源:赢商大数据

统计时间:2019年1月1日-2023年6月30日

统计范围:北京、上海、广州、深圳、天津、南京、苏州、杭州、合肥、福州、厦门、南昌、青岛、郑州、武汉、长沙、佛山、南宁、重庆、成都、昆明、西安、泉州、贵阳24个城市,商业面积5万㎡及以上已开业购物中心

“出租率”、“空置率”释义:根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

“品牌门店开关店比”=开店数/关店数 比值>1,表示品牌门店发展呈现扩张状态(开店数>关店数)比值=1,表示品牌门店发展持平(开店数=关店数)比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

典型9城空置率解读

▽

一、一线之城活力回归:北京空置率最低,广州复原力最高

2023上半年,赢商大数据重点监测9城中,北京、上海、广州、深圳四大一线城市购物中心空置率均呈下降态势。其中,北京、广州降幅最大,双双环比下跌30%左右,达2020年以来最低值。

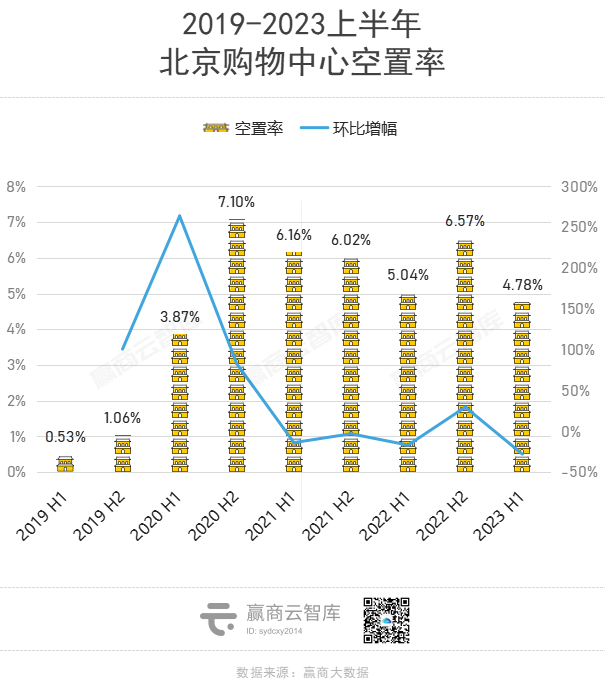

北京:数值全国最低,区域商圈空置率2.11%

商业市场强劲回暖,2023上半年北京购物中心空置率环比下降27.26%,至4.78%,为一线城市中最低值。其中,市级商圈购物中心空置率为6.56%,区域商圈购物中心空置率为2.11%。

市级商圈正进行大范围调改升级,空置率相对较高。西单商场开启第三次全面改造,西单大悦城局部调整,三里屯太古里“奢侈化”。

供给端看,上半年北京有9个购物中心入市,总体量87万㎡,开业数量、体量远超往年同期,位居全国第一。重磅项目集中开业,以高出租率、高话题度提振市场,如北京京西大悦城开业率93%、北京西长安中骏世界城99%,DT51亮相即成热门打卡地。

需求端看,文旅市场强势复苏,叠加持续发力国际消费中心城市建设、消费季系列活动、“京彩·绿色”消费券等利好因素,2023上半年北京全市零售消费市场活跃,社会消费品零售总额由降转升,至7005.4亿元。其中,百货店和购物中心实现零售额294.5亿元,同比增长18.3%。

势头迅猛的北京,下半年新增项目扎推入市、西单商圈等市级商圈启动大范围改造,或将短期拉高空置率。

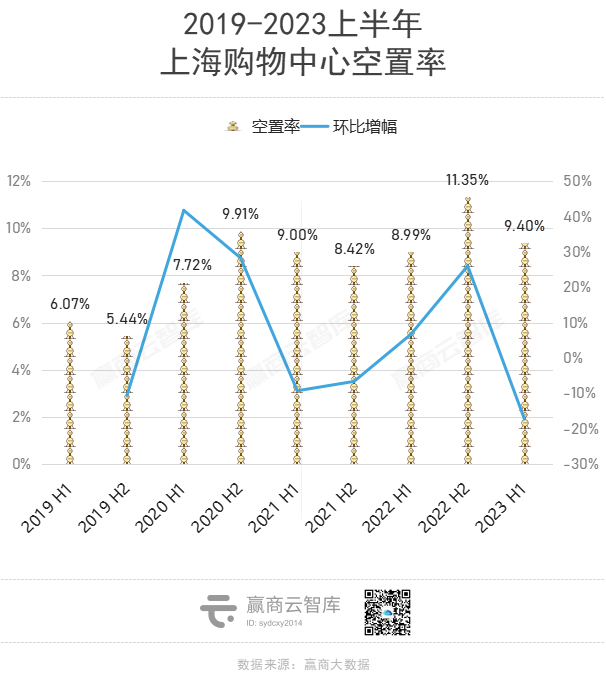

上海:空置率区域分布“冷热不均”,大势继续向好

年初至今,上海经济回暖态势明显。上半年全市社会消费品零售总额9377.56亿元,同比增长23.5%,居一线城市首位。

期内,上海购物中心空置率环比下降17.11%至9.40%。其中,市级商圈购物中心空置率为9.03%,区域商圈购物中心空置率为10.19%。区域与项目“冷热不均”,亟待全面复苏。

供给端看,2023上半年上海有7个购物中心入市,总体量超25万㎡,超七成项目集中在二季度开业。除上海鑫耀·光环Live外,均为5万㎡以下的小体量项目。

新项目创新商业概念,市场关注度走高。1万㎡的ZX创趣场(国内首座聚焦次元文化的商业体)开业以来日均客流超2万人,最高日销售额超200万元;蟠龙天地保留千年江南古镇格局,带来近20家上海首店,超60家区域首店,开业即火。

存量项目紧跟热点优化租户结构,高折扣活动带动业绩增长。上海新世界城“二次元做主角”的Fun肆街区亮相,成z世代“人广约会盛地”;五一期间,青浦百联奥莱凭大力折扣,销售额创开业17年以来最高纪录。

需求端看,在第四届“五五购物节”1300余项促消费活动促使下,上海全市2个月内线下消费日均71.3亿元,同比增长16.2%。

新mall扎堆,消费强复苏,2023上半年上海购物中心品牌调整数量2283家,开关店比1.04,开店数略高于关店数,全国首店同比飙升208%,至77家,商业价值愈发能打。

展望下半年,在暑期消费季、金秋购物旅游季、拥抱进博首发季等一系列促消费主题活动带动下,预计项目客流与消费者信心持续回升,出租率会有更为积极的表现。

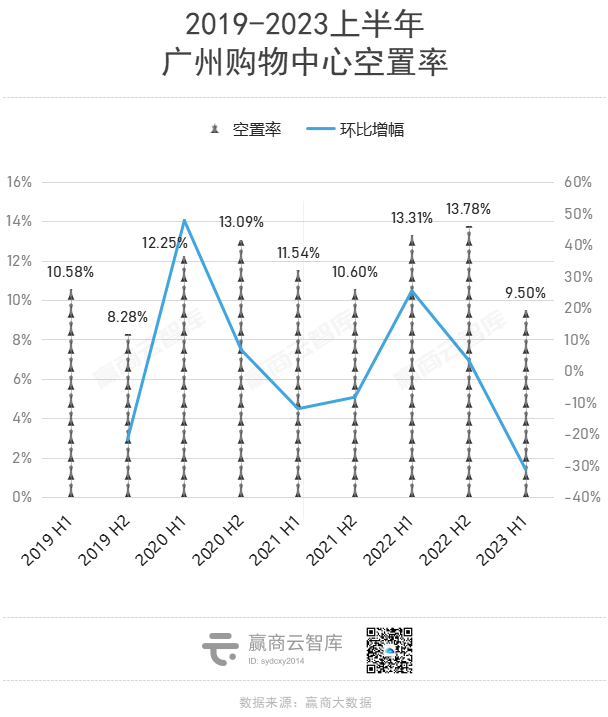

广州:空置率三年首次低于10%,复原力一线最强

2023上半年,广州购物中心空置率环比下降31.06%至9.50%,三年来首次低于10%,恢复至疫前水平。其中,市级商圈购物中心空置率为10.41%,区域商圈购物中心空置率为8.44%。

从供给端看,2023上半年广州商业增量压力较小。半数购物中心出租率95%以上,约三成购物中心空置率超过10%,整体供需情况良好。广州标杆项目通过调改、具有稀缺性的营销活动保持竞争力:

广州天环Parc Central大幅调改美妆香氛矩阵,引入LA MER全新品牌概念店、VALENTINO BEAUTY、来自法国高级香氛品牌Diptyque等多家“风很大”的广州首店,LVMH集团旗下美妆点位重整;

广州PO PARK东方宝泰举办“一万种咖啡节”广州首站、首个国际性大型街舞赛事广东独家站“World Dance Colosseum世界街舞大赛广东赛区”,引发打卡热潮。

从需求端看,在人口流入全国第一、第133届广交会疫后首次全面恢复线下举办、《广州市促进消费提档升级若干措施》实施等利好背景下,广州经济呈现“V型反弹式”复苏,零售市场需求强劲。

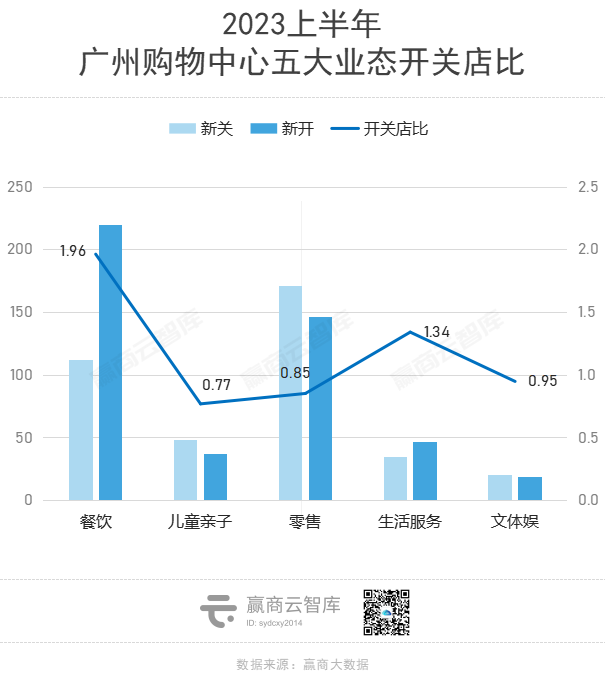

据赢商大数据监测,2023上半年广州购物中心品牌调整数量850余家,开关店比1.22,为一线城市中最高值。其中,餐饮业态最为活跃。

下半年,随着夜间消费节启动、“一刻钟便民生活圈”消费补贴发放等举措出台,将进一步推动广州零售物业市场复苏。

深圳:空置率环比微升,新入市项目开业率待提升

2023上半年,深圳全市社会消费品零售总额为5000.02亿元,同比增长11.5%。与超1.6万亿的经济总量相比,消费领域仍有挖掘潜力。

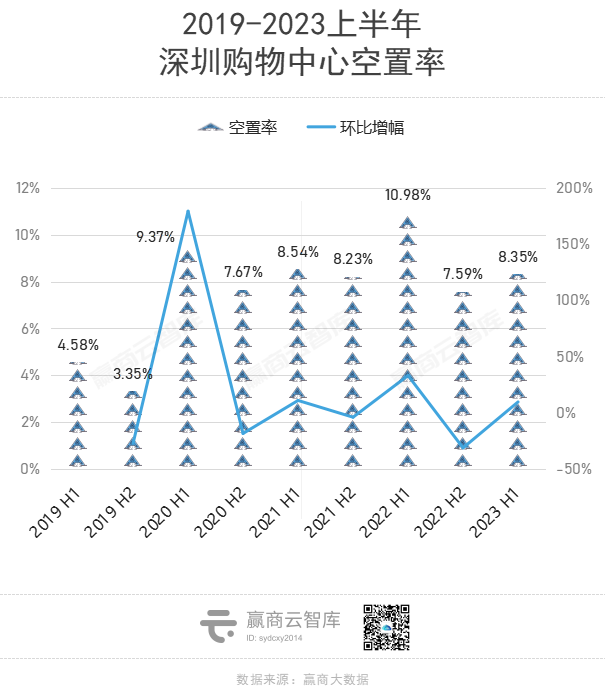

上半年,深圳购物中心空置率为8.35%,虽环比略有增长但延续着去年底向好趋势,同比下降24.01%。其中,市级商圈购物中心空置率为8.38%,区域商圈购物中心空置率为8.27%。

从供给端看,2023上半年深圳有5个购物中心入市,带来超24万㎡新增供应。新入市项目开业率较低,轻微抬高全市空置水平。

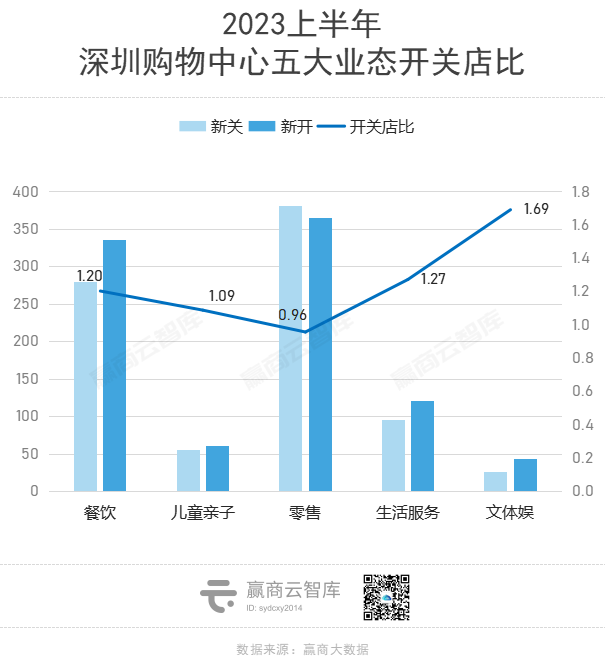

从需求端看,据赢商大数据监测,2023上半年深圳购物中心品牌调整数量1760多家,其中,新关店800余家,新开店900余家,开关店比1.11,仅次于广州。

2023下半年,随着港人“北上热潮”继续推高,存量项目进一步优化租户结构、创新营销活动,如米其林特色餐厅队伍扩大、设计师品牌首店加码……叠加着多渠道发放消费券及补贴,品牌拓店预期改善,深圳全市出租率或将有所改观。

二、二线之城分化加剧:杭州一枝独秀,成渝“暂时”掉队

从一线切换到二线城市,会发现空置率“齐刷刷”向好之势,开始出现分化,几家欢喜几家愁。

杭州:进入“亚运时间”,空置率二线城市最佳

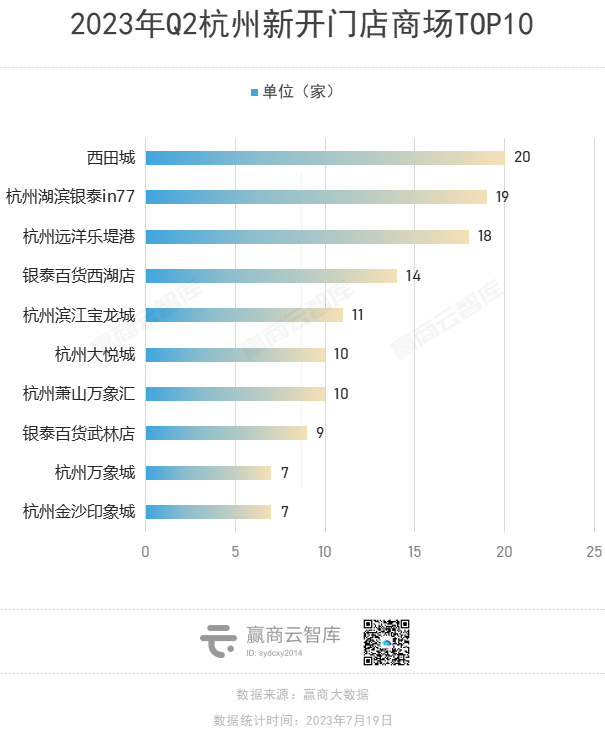

进入“亚运时间”,杭州商业躁动不已。据赢商大数据不完全统计,今年二季度杭州重点商场新开品牌门店180家(不包含新开业商业项目),同比上涨128%,其中重点首店近30家。

華人靑年首家线下店开进湖滨银泰in77-B区,儿童服饰品牌swift全国首店入驻萧山万象汇,Lancaster兰嘉丝汀全国首店在杭州武林银泰开业……

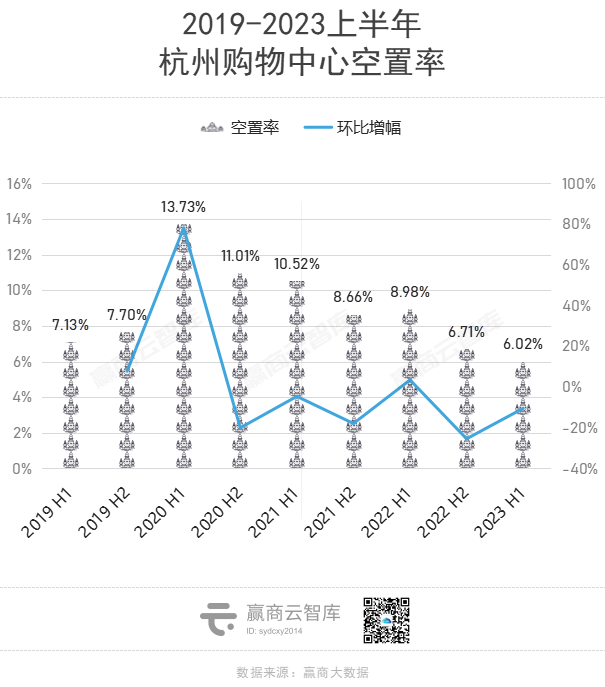

热门品类、人气品牌,扎堆而来。今年上半年杭州购物中心整体空置率,继续下行。据赢商大数据,自2020上半年达到峰值,往后6个半年度,杭州空置率整体逐步下跌。

具体看,今年上半年,杭州空置率仅有6.02%,是二线网红城市的佼佼者。期间杭州新开6个商场,体量多在10万㎡以下,仅有港龙悠乐城体量超20万㎡。较高开业率,是它们稳住杭州空置率的关键所在。

以龙湖商业接管的国芳天街为例,开业率超80%,开业三日客流量突破46万+、销售额(不含超市)突破1303万元。

存量项目端,多个尖子生玩家焕新升级,新店入驻速度加快。今年Q1,杭州新开品牌门店数前五的商场为:杭州万象城(8家)、银泰百货杭州滨江店(7家)、杭州湖滨银泰in77(6家)、杭州滨江宝龙城(6家)、杭州萧山华润万象汇(6家)。

至Q2,随着4-5月消费强势复苏,杭州多数商场新店数量继续上涨,杭州西田城成为黑马,位列第一。杭州湖滨银泰in77,、杭州远洋乐堤港、银泰百货西湖店数据同样亮眼。

可预期的是,“亚运时间”临近,杭州的城市能级、影响力、核心竞争力都将大跃升,商业力日趋强势。虽下半年入市项目不少,但诸多利好因素叠加,空置率在一段时间内或继续维持低位状态。

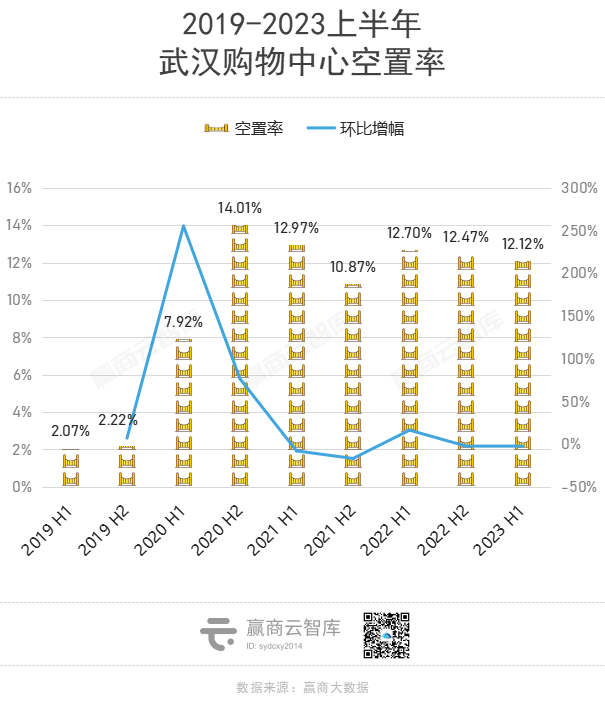

武汉:空置率环比三连跌,新mall入市成绩亮眼

疫情放开,节假日密集,上半年的武汉不缺客流,消费市场有力回温。官方数据显示,武汉上半年社会消费品零售总额3468.78亿元,比上年同期增长9.0%,增速比一季度加快1.1个百分点。

营商环境向好,武汉购物中心空置率稳中有降,环比出现三连跌。据赢商大数据统计,上半年武汉空置率为12.12%,虽依旧维持在12%左右的中位线,但已见改善。

在赢商网实地走访的近30个项目中,近1/3项目空置率超15%,有的甚至超过20%。这些相对高空置率的项目,是武汉空置率绝对值居高的重要原因。

从类型看,它们主要分为两种:一类是经营确实出现了一定问题,需要大幅调改的项目,一如M+购物中心;一类则是成熟项目例行年度调改,换挡升级,上半年刚好是个重要节点。

另有超1/3项目空置率处在10%以下,它们多为成熟商圈的明星mall,运营多年,租户稳定,客群黏性强。此外,上半年亮相的新mall招商情况良好,一定程度上也为武汉空置率转好添了一把力。

以武汉越秀IFC国金天地为例,引进了超过40%片区独家品牌,开业客流破30万,销售额近1200万元,焕新新消费需求,传递了行业信心。

往后看,下半年武汉有SKP、龙湖滨江天街、方圆荟等多个重磅项目集中入市,它们会如何影响空置率变化,虽无定论,但能确定的是,批量新mall的入市,会一定程度上扭转目前武汉首店下滑的成绩单。

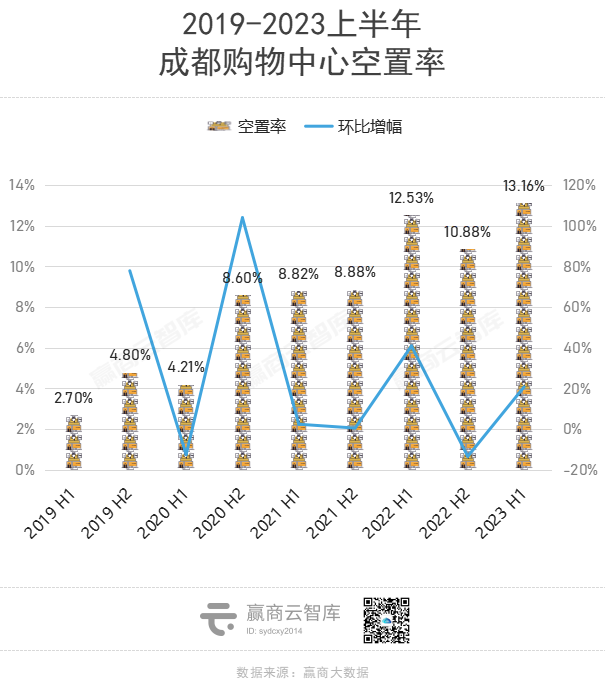

成都:商业处在深度调整期,空置转好还需时日

步步为营,成都大运会正式启幕,体育消费热力十足。上半年,成都市实现社会消费品零售总额4960.2亿元,同比增长8.8%,分别高于全国、全省0.6个、1.2个百分点。

旺盛的消费场景之下,意外的是,成都购物中心空置率却还在增长,已增至13.16%,环比增幅超20%。

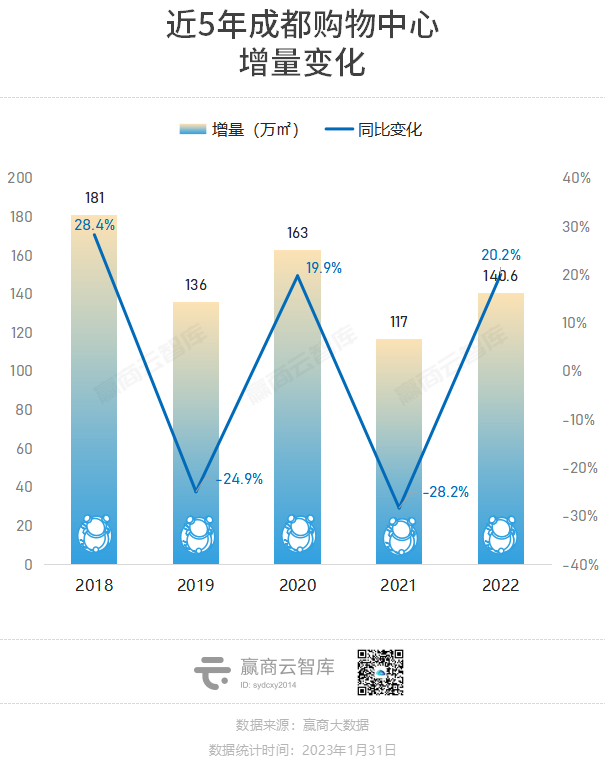

成都空置率居高不下,一方面是近年不断走高的新mall供应量。2022年,成都有15个商业项目(商业建筑面积≥3万㎡)入市,新增供应140.6万㎡,SKP、招商大魔方皆为个中王者项目。今年上半年,成都天府和悦广场二期、成都高新万达广场、成都麓坊中心B馆入市,进一步推高城市商业存量。

另一方面,则是近年来成都多个老百货闭店,它们留下的物业在短短时间内很难快速转身,满铺新生。这也就意味着,成都的空置率在往后一段时间内,会继续高位承压。

此外,来自外界的明显感知,成都的首店经济、开关店数据亦出现一定程度降温。据赢商大数据监测,今年一季度成都30个5万㎡以上购物中心开关店比0.65,低于去年同期(0.80),新开门店速度有所放缓。

但,转机正在出现。继续上扬的消费数据、政策端的多项利好,成都之于项目、品牌的吸引力依旧强势。据成都2023年政府工作报告,今年要改造提升文殊坊等8条特色步行街,建成大型商业综合体7个,新引进首店500家以上,打造示范性和特色消费场景16个。

重庆:空置率环比四连升,核心商圈去化压力大

上半年,多个节假日加持,重庆线下购物中心找回了熙熙攘攘之景。赢商大数据监测的165个3万方以上购物中心,今年一季度场日均客流17427人次,同比增长24%。

可热闹之下,上半年重庆购物中心空置率却未能好转,环比四连升至17.65%。8大核心区域中,解放碑商圈的空置率遥遥领先,超过20%。

作为重庆的老牌商圈,解放碑商圈目前正处于存量焕新的攻关阶段,部分项目进行开业以来最大规模调改。重庆首个现代商业综合体——大都会东方广场——今年初启动升级改造“蝴蝶计划”,打造解放碑经典且特具重庆辨识度的商务地标,全新定位商场业态及档次,目前已启动全球招商。

PARK108国泰优活城市广场,今年启动品牌焕新升级,以系列品牌矩阵焕新呈现为着力点,打造重庆中心城区的年轻力街区。而解放碑协信星光广场,2020年7月启动5周年焕新升级工作,对近70%品牌铺位进行了调改。

另在新增供应上,上半年重庆新开了国内最大体量重奢定位万象城——重庆万象城北区、重庆方圆LIVE、北碚吾悦广场,下半年有超8个新mall计划入市,这在一定程度上会让目前高企的空置率继续承压。

可幸的是,这些优质新项目的出现,带来了众多国际大牌、新锐潮流品牌首店,提振着品牌在重庆拓店的信心与节奏,活跃着重庆的消费力市场,为空置率的长远改善打下了基础。

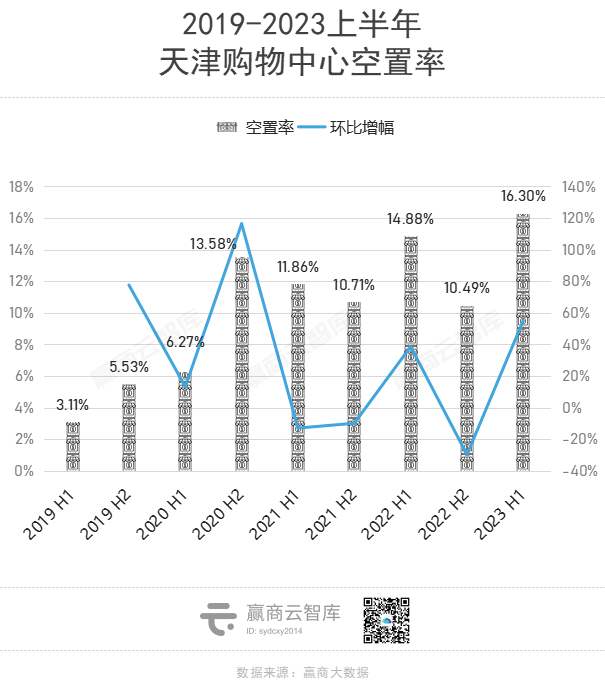

天津:空置率历史新峰值,政府祭出组合拳拉动消费

在赢商大数据监测的9大重点城市中,天津今年上半年空置率环比增幅最大,为55.39%。绝对值为16.3%,仅次于重庆,为9城第二。

剧增的空置率背后,有疫情负面效应的长尾影响。去年4季度,因疫情影响、客流受限,天津购物中心品牌退租加剧,市场需求低迷,至年底空置率已攀至历史峰值。

当年,大批新mall入市,以及部分存量项目主动或被动进入调整期,也在一定程度推高了空置率的绝对值。万达商管接管项目——天津新开河万达广场、由天津原第一热电厂改造而来的天津金茂汇均于去年4季度末入市。今年上半年,和平印象城、天津梅江环宇城在二季度亮相。

往后看,下半年天津有6个商业项目拟开业,新增体量59.2万㎡。此外,一批存量mall,把握消费复苏、商业回暖好时机,纷纷开始启动新一轮大调改。多重因素叠加,天津的空置率短时间大幅好转的概率不高。

考虑于此,天津政府祭出促销费的“组合拳”政策,以拉升商业快速进入正循环轨道。持续开展“天津消费年”活动,叠加各类节假日及购物节,刺激消费市场活力;举办重点商业项目招商推介会,推进重点在建商业项目与国外知名品牌商进行招商对接。

通过了《天津市人民代表大会常务委员会关于促进和保障国际消费中心城市建设的决定》,立法护航国际消费中心城市建设,明确积极引进中高端国际消费品牌、促进名品名店景津发展首店经济。

三、结语

非正常影响项远去,商业秩序回归正轨,属于城市们的真正活力、真实魅力又回来了。

可经历疫情洗牌后,城市间商业实力对比却出现了些新变化。展现在空置率这一指标上,分化加剧。一线城市,北京、上海、广州,各有所长,深圳稍显掉队。二线之间,杭州一枝独秀,武汉稳居腰部;成渝“暂时”掉队;天津、昆明前景依旧不明朗。

这些发生的分化,有共性原因,也有城市之别。但无论如何变化,可确定的一个明显信号是:一二线城市购物中心空置率,还将往下走。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)

2023赢商网百强榜

商务合作/媒体合作/咨询热线:020-37128283