亿级项目占比24%,谁在7月吸金?

文|Sober

6月短暂的“辉煌”过后,新消费投融资市场再度陷入“低谷”,或是说,这已经是一种常态。

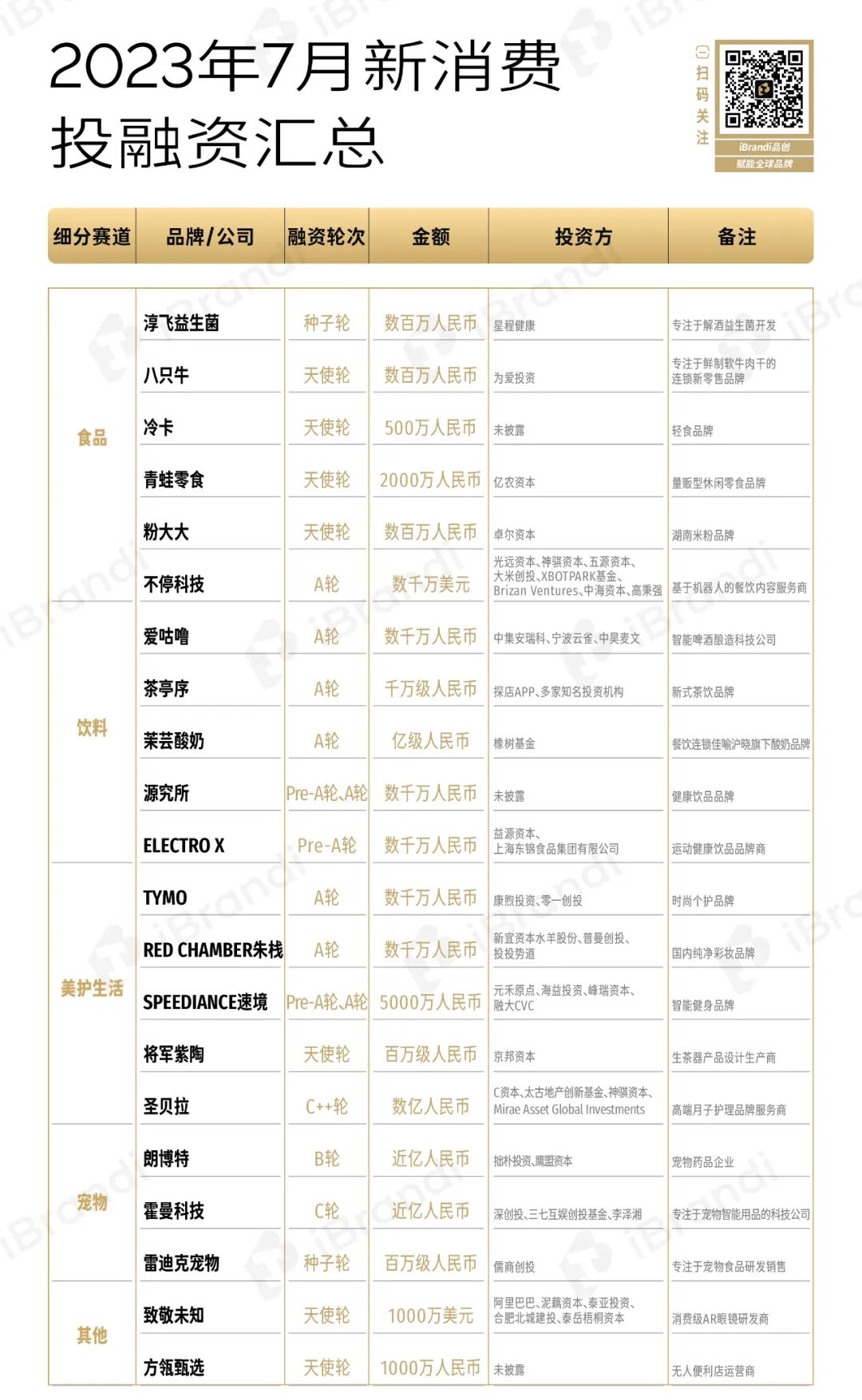

据iBrandi品创不完全统计,2023年7月新消费市场共发生21起投融资项目,融资金额约为11.41亿,7月投融资市场,没有未披露项目。

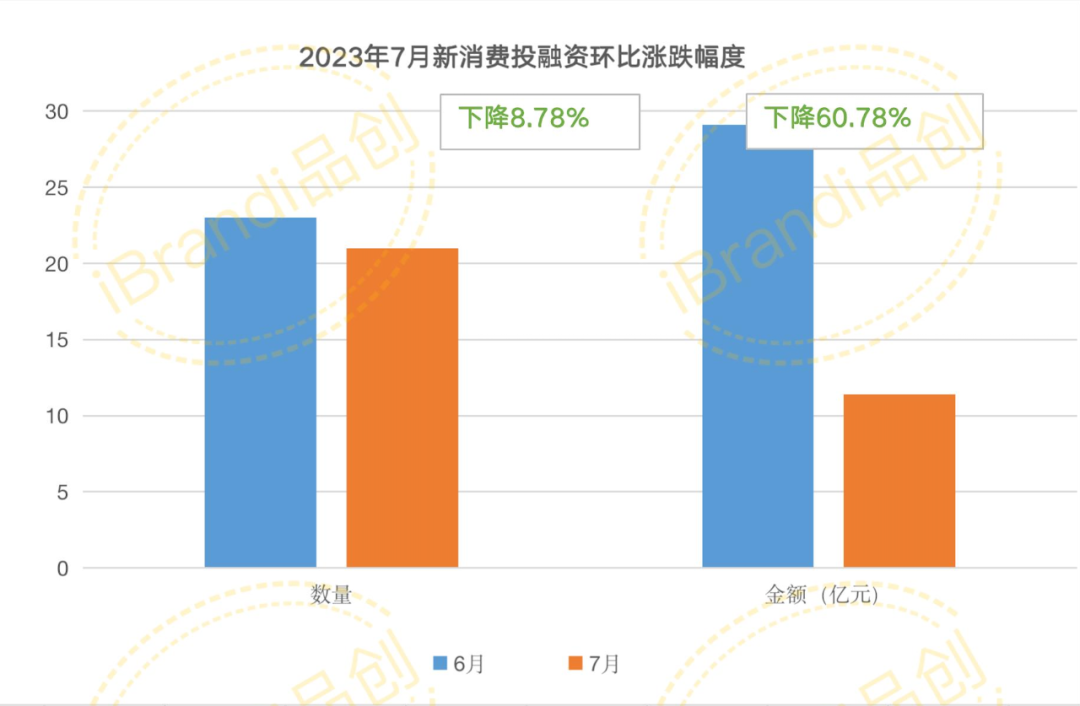

环比6月,7月在数量上下降8.78%,金额方面,没有了大额投融资加持,7月金额环比下降60.78%。

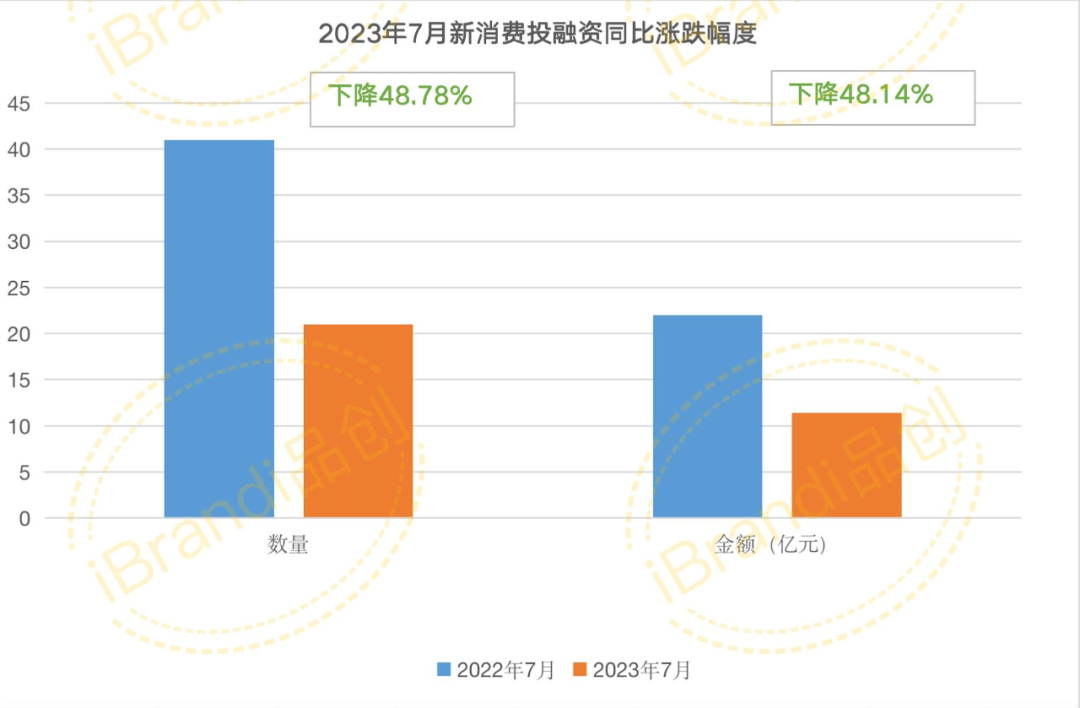

至于同比2022年7月的情况,虽然彼时的新消费投融资市场已经到了“遇冷”阶段,但去年7月仍发生了41起超22亿元融资。今年7月仅有21起,数量、金额同比“腰斩”,数量同比下降48.78%,金额同比下降48.14%。

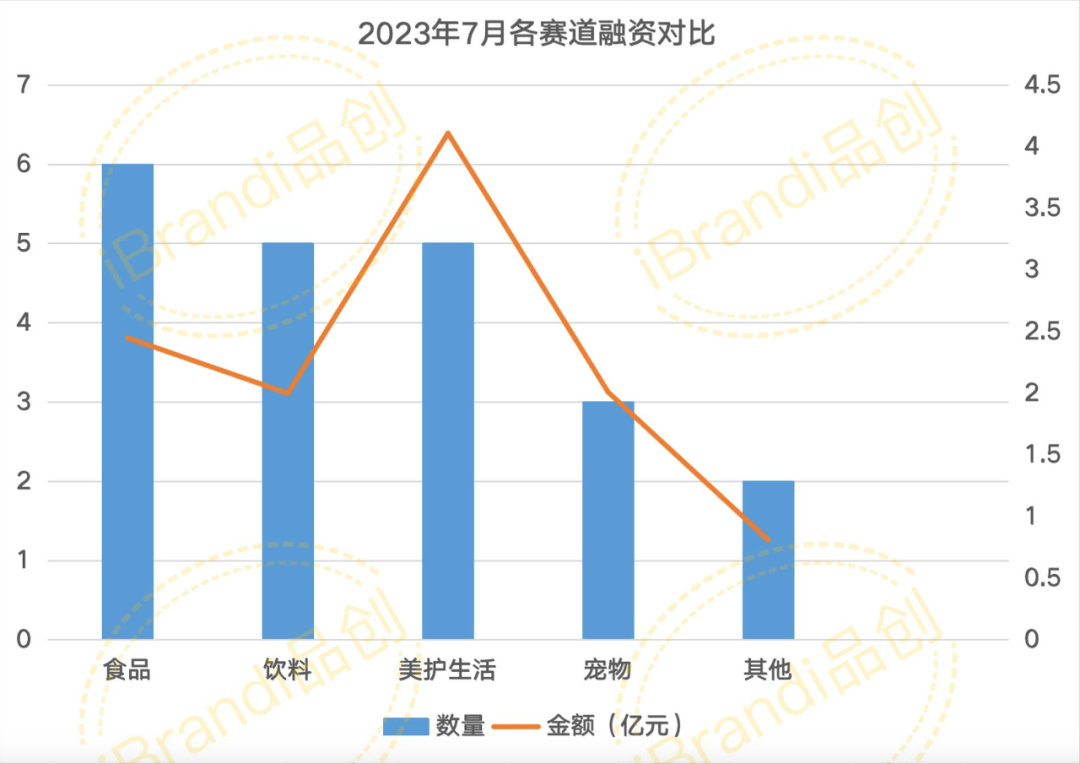

融资类目方面,在7月的21起投融资项目中,食品饮料共完成11起融资,其中食品6起,饮品5起。此外,美护生活赛道也发生5起投融资项目,宠物赛道完成3起。

金额方面,得益于月末「圣贝拉」的超亿人民币C++轮融资,美护生活赛道7月荣登金额TOP1。

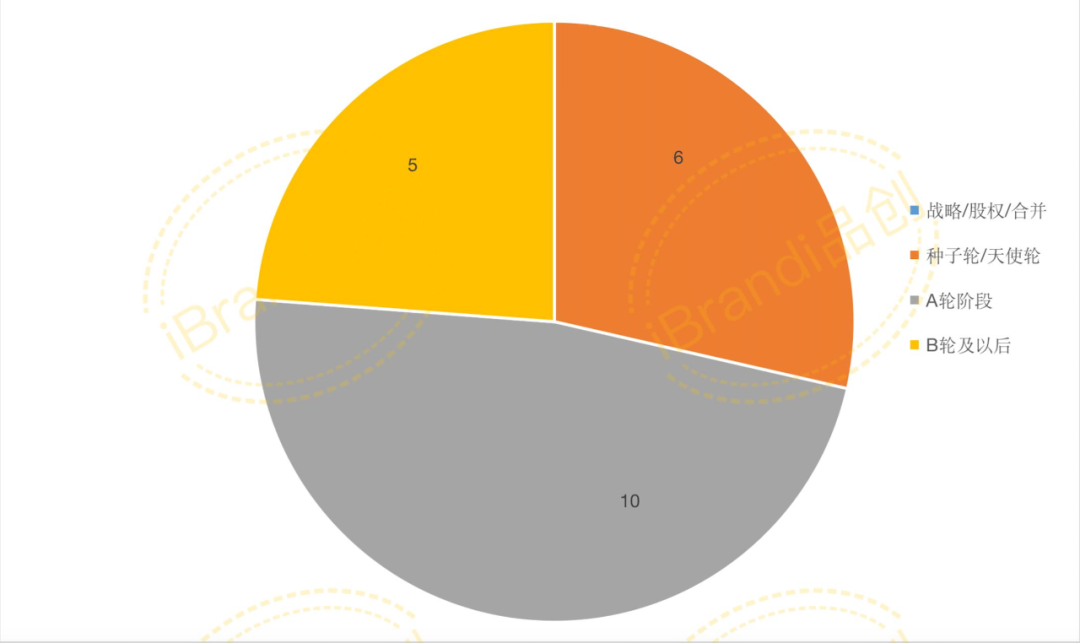

轮次来看,A轮阶段占据半数,完成10起,种子轮/天使轮、B轮及以后分别完成6起与5起。

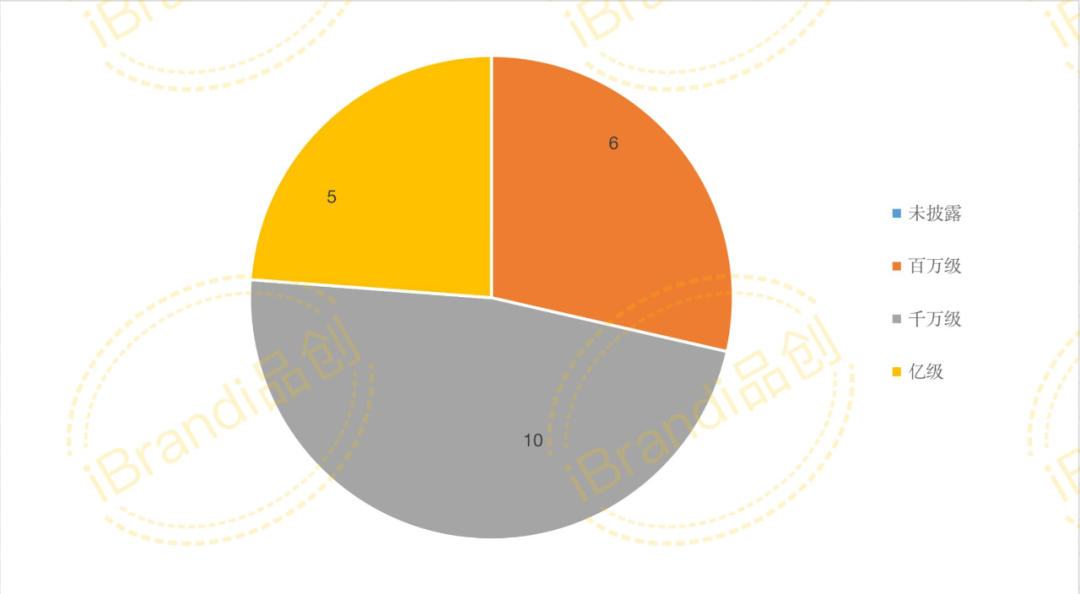

金额方面,在无未披露情况下,10起为千万级融资,6起为百万级别融资。

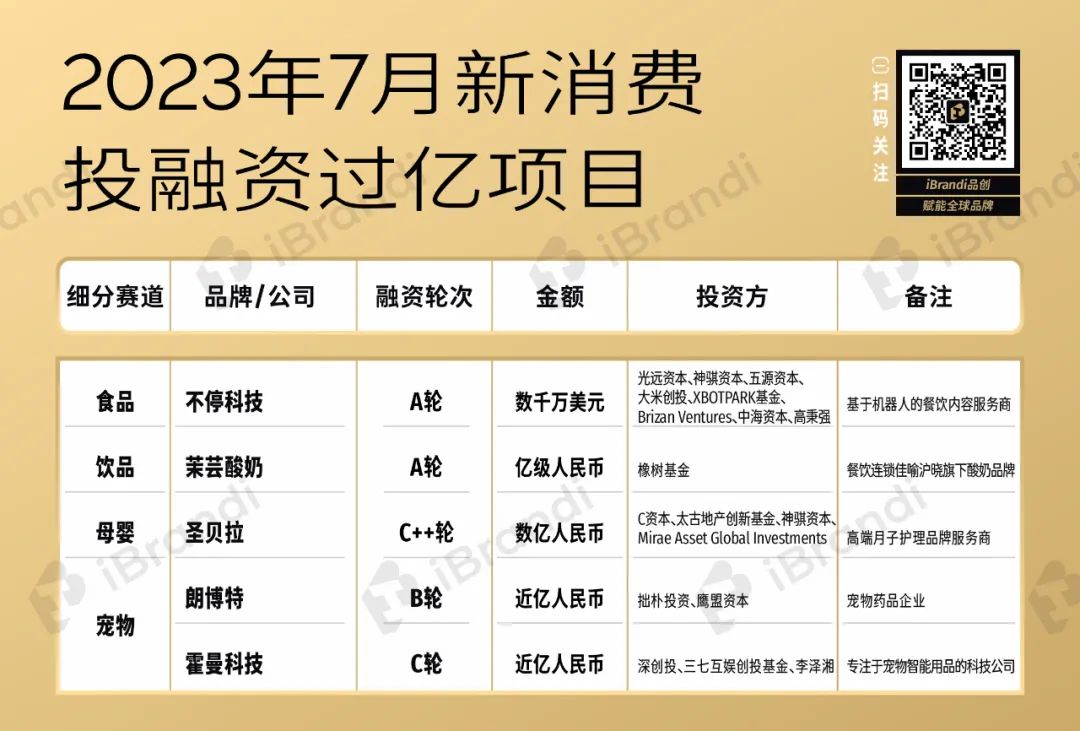

亿级融资发生了5起,其中两起发生在宠物赛道,分别为宠物药品企业「朗博特」与专注于宠物智能用品的科技公司「霍曼科技」。食品、饮料、母婴赛道各1起。

具体到本月投融资市场,相较于食品饮料,宠物赛道的表现似乎更加亮眼。虽然仅完成3起融资,但融资金额都达到亿级规模,而所处的细分赛道,同样来自“钱”景无限的宠物医药和宠物智能赛道。

成立于2017年的「朗博特」是一个宠物药品企业,天眼查显示,成立至今,其已经完成4轮融资。

据公开资料显示,发展至今,「朗博特」已获得6张新兽药证书和两张仿制药批文,包括复方甘草酸苷片、复方氨基酸注射液、头孢泊肟酯片、非泼罗尼溶液剂等创新宠物药,以及复方制霉菌素软膏和非泼罗尼滴剂等仿制药。

这里的“仿制药”是指“进口替代”,对于市场份额占比高、且价格高昂的进口药品,「朗博特」会研发疗效一致、价格适中的“进口替代”仿制药品。同时,一些“人无我有”的创新药品,以及更具备针对性的临床药品,也是其产品研发的一部分。

在iBrandi品创看来,当养毛孩子这件事逐渐趋于精细化,那么除了宠物食品外,包括营养品,以及更加具备专业属性的宠物医疗,同样会是一个刚需市场。

据中商产业研究院发布的《2023年中国宠物行业市场前景及投资研究报告》显示,从宠物市场消费结构来看,宠物食品在宠物行业内占主导地位,是行业爆发受益最大的子行业,占比50.7%。

但值得关注的是,随着宠物行业需求的不断延伸及开拓,宠物商品及服务的种类日益丰富,已发展成覆盖宠物生老病死、衣食住行的完整产业链。宠物医疗、宠物用品、宠物服务占比分别为29.1%、13.3%、6.8%。

事实上,除了在宠物消费结构中占比50.7%的宠物食品外,位列第二的,就是消费结构占比近30%的宠物医疗。

综合目前国内宠物市场发展来看,前两年,随着新消费浪潮,成长出一批国产主粮、国产宠物营养品等企业,随后,关于“小宠”这一细分市场也逐渐被看见并被充分挖掘。而如今,关于宠物医疗这条赛道,似乎到了爆发的时刻。

尤其是,2022年中国宠物医疗行业白皮书指出,我国宠物药品企业起步较晚,大部分企业规模较小,宠物医药产值在整个兽药产值不足20%,与国外相比具备一定差距。

因此,当养宠逐渐成为日常,具有陪伴属性,甚至成为当代人的精神寄托,那么与宠物健康息息相关的赛道,同样也会潜力无限。

如果说包括宠物药品在内的宠物医疗赛道是为了保证宠物在生病时有所保证,那么宠物智能用品这条赛道,则是为了在日常生活中就把毛孩子们照顾得更好,争取避免生病。尤其是,随着独居家庭与年轻人养宠数量增多,宠物用品智能化的需求无疑也会更加强烈。

专注于宠物智能用品的科技公司「霍曼科技」同样在7月份完成了近亿人民币C轮融资。

据公开资料显示,「霍曼科技」成立于2015年,截止2022年,「霍曼科技」的线上销售总额已突破2亿元,并成为天猫、京东、抖音等主要电商平台上的核心宠物品牌。

品牌旗下主要产品为智能喂食器、智能饮水机、宠物烘干箱等产品,智能猫厕所也将在今年面市。

头豹在《2022年中国宠物智能用品行业概览》中指出,宠物智能用品渗透率已经由2019年的40.3%,上涨至2021年的52.9%,消费者对于宠物智能用品的接受度在不断提高。预计2026年,宠物智能用品市场规模可增长至98.1亿元。

而据iBrandi品创的投融资数据追踪,2023年1-7月,宠物智能用品赛道,也有5家相关企业获得融资。

只不过,这个即将成为新晋的百亿市场,对于入局的品牌,挑战同样不小。智能用品的背后,技术创新与供应链能力是品牌运转的必要支撑。毕竟曾融资三轮的宠物智能科技公司「Unipal有陪」已经倒在了今年618前夜,并向我们证实,性价比可以吸引消费者,但产品的质量与性能才是最终答卷。

至于常常占据投融资C位的食品饮料赛道,本月则是“多面开花”。

食品赛道,关于益生菌又有了新故事,这次是与解酒药相结合。专注于解酒益生菌开发的的「淳飞益生菌」完成了数百万人民币种子轮融资,定位中高端解酒市场。此外,专注于鲜制软牛肉干的连锁新零售「八只牛」、轻食「冷卡」、湖南米粉「粉大大」、量贩型休闲零食「青蛙零食」这些早期项目,均完成了天使轮融资。

饮品方面,酸奶的热潮还在继续,旗下拥有「茉芸酸奶」的餐饮连锁佳喻沪晓在7月完成了亿级人民币A轮融资。「源究所」、「ELECTRO X」这两个健康饮品品牌也在7月获得了资本青睐,而新茶饮仅完成「茶亭序」这一起融资,咖啡赛道,7月则无人问津。

7月最后的亮点,来自于母婴赛道。7月底,「圣贝拉」完成数亿人民币C++轮融资。

「圣贝拉」为贝康国际旗下高奢母婴护理品牌,此外,其旗下还有轻奢母婴护理品牌「贝小拉」。

艾媒咨询数据显示,2021年中国月子中心行业市场规模达204.2亿元,预计2022年可突破223.0亿元。

事实上,在“她经济”的崛起为月子中心发展提供了重要支撑。艾媒咨询调研数据显示,93.5%的受访者认为产后有必要“坐月子”,且65.8%的受访者会为自己或爱人选择专业的月子中心作为产后修养的主要方式。

虽然现阶段月子中心的门店数量仍然保持9%-10%的幅度增长,但月子中心暂未形成品牌化、规模化效应,知名品牌不多,并且品牌的集中度也不高,这是月子中心企业的发展机遇。

虽然当下,生育率较低是风险之一,但是对于客单价较高,面向高净值人群的品牌来讲,或许营收并非难事,更大的挑战或许是服务质量与品牌化。

1、该融资数据由「iBrandi品创」不完全统计,由于新消费涉及面较广,故可能存在统计遗漏情况;

2、融资时间以媒体披露时间计算;

3、数据来源:36氪、IT桔子等互联网信息及品牌投稿,由iBrandi品创整理制图,图片及数据引用需写明来源。

4、对于向市场公开金额的融资,计算中用实际数字。对于没有公开的金额融资,部分融资额数据为估算值,计算方法如下:模糊金额处理:数十万=50万;数百万=300万;数千万=3000万;亿元及以上=10000万;千万级=1000万;百万级=100万;1 USD≈7.12CNY(以当日统计时间为准)。