太古地产2023上半年收入72.97亿港元,内地商场销售额大幅增长

8月10日,太古地产有限公司发布了2023年中期业绩。据悉,太古地产2023年上半年收入72.97亿港元,同比增长6%;公司股东应占基本溢利39.01亿港元,同比下降6%;来自营运的现金42.21亿元,同比增长7%;基本每股盈利0.67港元,同比下降6%。

2023年上半年,集团在香港和美国的投资物业分别录得物业估值亏损净额20.28亿港元及8100万港元,而中国内地的投资物业则录得物业估值收益净额4.61亿港元。

2023年上半年,来自物业投资的经常性基本溢利上升,主要反映香港和中国内地零售物业租金收入上升,但部分被香港办公楼租金收入减少所抵销。随着所有旅游限制和防疫限制措施解除,加上其在营销和会员奖赏计划方面投放的资源,香港的零售物业组合显着复苏。尽管办公楼市场疲弱(反映需求抑压和供应量增加),但该集团的香港办公楼组合仍表现坚稳,租用率保持稳定。在中国内地,防疫限制措施解除后人流显着改善,该集团许多购物商场的零售销售额大幅超越疫情前水平。

2022年3月,太古地产曾宣布,计划在未来十年投资1000亿港元于香港和中国内地的发展项目以及包括东南亚在内的住宅买卖项目。公司目标投放300亿港元在香港、500亿港元在中国内地以及200亿港元于住宅买卖项目(包括东南亚)。

截至2023年8月4日,已承诺的投资计划总额约为390亿港元(中国内地170亿港元,香港110亿港元,住宅物业买卖项目110亿港元),已落实的重点项目包括一个位于西安以零售为主导的综合发展项目、位于香港柴湾内地段第178号及皇后大道东269号的住宅项目、一个位于三亚以零售为主导的发展项目、位于香港船坞里8号及英皇道1067号作办公楼及其他商业用途的项目以及一个位于曼谷的住宅发展项目。尚未落实的项目包括更多在中国内地一线及新兴一线城市以零售为主导的综合发展项目,包括广州、上海和北京,并计划将中国内地的总楼面面积增加一倍、进一步扩充香港的太古广场和太古坊,以及更多在香港、中国内地、迈阿密和东南亚的住宅物业买卖项目。

截至2023年6月30日,集团应占物业组合的总楼面面积约3450万平方呎。集团应占总楼面面积中约有3060万平方呎为投资物业及酒店,包括已落成投资物业及酒店约2470万平方呎及发展中或持作未来发展的投资物业约590万平方呎。

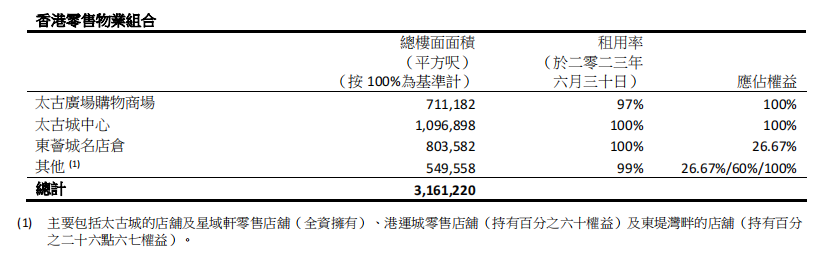

在零售物业组合方面,2023年上半年,来自集团香港零售物业的应占租金收入总额合共13.24港元。于2023年6月30日,集团香港零售物业的估值为548.32亿港元,其中集团应占权益为459.03亿港元。

对于内地零售物业,太古地产表示,2023年上半年集团中国内地投资物业组合的租金收入总额为22.38亿港元,较2022年同期上升26%,反映疫情后零售销售复苏及于2023年2月底增持成都远洋太古里股权所带来额外的租金收入。

在中国内地,随着防疫限制措施解除,人流显着改善,集团许多购物商场的零售销售额大幅超越疫情前水平。2023年上半年集团中国内地应占零售销售额(不包括汽车零售商的销售) 上升41%。2023年上半年集团中国内地零售物业租金收入总额上升30%至20.42亿港元。撇除租金支援和人民币币值变动,租金收入总额上升37%。

具体来看,北京三里屯太古里租用率97%,零售销售额同比上升29%;成都远洋太古里租用率96%,零售销售额同比上升27%;广州太古汇租用率100%,零售销售额同比上升16%;北京颐堤港租用率100%,零售销售额同比上升34%;上海兴业太古汇租用率96%,零售销售额同比上升72%;上海前滩太古里租用率95%,零售销售额同比上升169%。而中国内地2023年上半年的整体零售销售额较2022年同期上升8%。

展望中国内地零售市场,太古地产预料市场对零售楼面的整体需求稳定,并在2023年下半年稳步复苏。预计在广州和成都,奢侈品牌零售商对零售楼面的需求殷切,上海的奢侈时装、化妆品和时尚生活品牌零售商及餐饮行业商户对零售楼面的需求将会稳定,而北京的零售销售及市场对零售楼面的需求将会稳步恢复。

太古地产称,中国内地仍是其未来发展的核心市场,集团看好发展前景,并准备按照港币一千亿元投资计划推展业务,目标是把内地的总楼面面积增加一倍。太古地产将继续在北京、上海及广州等一线城市作出投资,同时太古地产在新市场,例如西安和三亚大型零售项目正如火如荼。在成功收购成都远洋太古里余下50%权益后,太古地产将会在广州、上海、深圳寻求零售业务发展机遇。