推出跨界联名活动,Manner能拯救薇诺娜吗?

作者 | 谢芸子

编辑 | 郑怀舟

“酱香咖啡”火爆出圈后,9月11日,另一连锁咖啡品牌Manner推出了“云南之光-酒香桂花拿铁”。

只不过,这一次的联名品牌不是酒企,而是国产护肤品牌薇诺娜。

据Manner coffee官方介绍,该款355ml的酒香桂花拿铁售价20元,不含酒精,全国限定上新日期在9月11日至9月17日,买即送薇诺娜追光礼盒,全国共15万份,送完为止。

36氪根据Mannercoffee公众号截图

有Manner门店员工告诉36氪,酒香桂花拿铁不限制每人的购买次数,随杯赠送联名礼盒,且礼盒赠送时间仅在“三天内”。也有门店员工透露,联名礼盒随单赠送,无论下单几杯,每单只赠送一份礼盒。

当日下午,多家Manner门店已出现酒香桂花拿铁售罄的现象。

实际上,这不是Manner与美妆品牌的第一次跨界联名。去年6月,Manner与HR赫莲娜共同发起了“一杯青回”主题联名活动。相比薇诺娜,国际大牌的“自降身价”对消费者的号召力似乎更强。

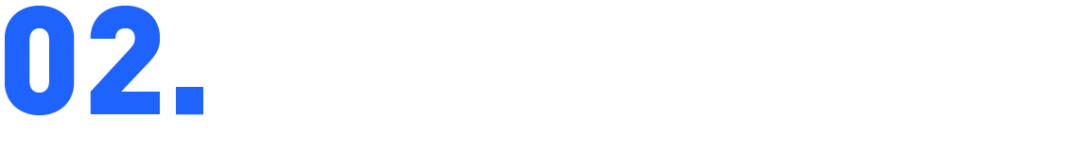

反观薇诺娜母公司贝泰妮,或受该事件利好,9月11日收盘报价每股102.04元,微涨0.45%,总市值432.24亿元。近一个月内,已有多家券商机构给予其买入评级。

不过拉长时间看,这一“药妆龙头企业”的股价年内已跌超30%,与287.95每股的最高位相比,贝泰妮的股价与市值已跌超60%。

可以肯定的是,贝泰妮遭遇的发展瓶颈,并非跨界联名就能解决。

业绩失速,库存激增

消费分级下,国产美妆似乎还未迎来预想中的复苏。

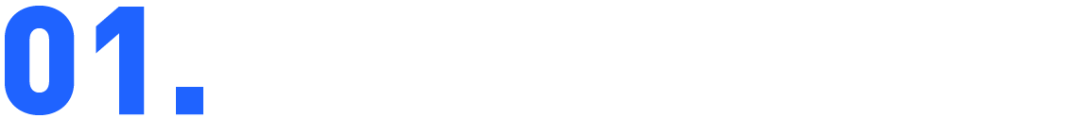

8月29日,贝泰妮发布2023年上半年财报,当期营收为23.68亿元,同比增长15.52%;归母净利润4.50亿元,同比增长13.91%。与2022年同期相比,贝泰妮的营收与归母净利润增速明显放缓。

在财报中,贝泰妮将上半年的营收表现欠佳归咎于疫情。

2023年一季度,贝泰妮营收及归母净利润分别为8.63亿元、1.58亿元,分别增长了6.78%、8.41%,较2022年同期放缓了52.54个百分点、77.33个百分点。且贝泰妮还强调,在二季度,其业绩已有明显改善,当期收入达到15.05亿元,环比增长74.39%;归母净利润2.92亿元,环比增长84.81%。

但从贝泰妮往期财报数据看,增速放缓早已有之。

仅对比半年报数据,2021年中报至2023年中报,贝泰妮营业收入增速分别为49.94%、45.19%、15.52%,归母净利润增速分别为65.28%、49.06%、13.91%,皆呈现连年下降趋势。

36氪根据财报数据制图

最为关键的是,贝泰妮的“本命品牌”、主打敏感肌护肤的薇诺娜,增速也大不如前。

2023年上半年,薇诺娜营收仅20.50亿元,同比增长了12.13%,较2022年上半年放缓了33.27个百分点。

业内普遍的感知是,线上起家的薇诺娜,受电商大促整体销量不佳的影响更深。

在疫情过后的2023年,“3·8妇女节”成为首个电商大促的节点,薇诺娜的优惠力度更是堪比2022年的“双十一”,效果却大打折扣。

据首创证券统计的2023年天猫“3.8焕新周”的美妆品牌销售数据,薇诺娜官方旗舰店大促7天的交易金额仅0.67亿元,同比下降48%。3月,薇诺娜品牌天猫淘宝平台成交额进一步下降,万联证券数据也显示,其品牌成交额为2.46亿元,同比2022年下降18%。

从贝泰妮财报数据能更明显看出端倪。2023年上半年,贝泰妮在淘宝天猫等阿里系平台的营收同比下降3.41%。其在阿里系平台的营收占主营业务营收的比例,也已从去年同期的40.02%降至如今的33.45%。

疫情影响下,薇诺娜的线下拓展也不尽如人意。2022年11月,薇诺娜才在上海开出首家精品门店。在此前“未来消费”的报道中,OTC渠道,玉泽、雅漾也开始占据薇诺娜的市场份额。

高基数下,薇诺娜的增速放缓成为必然,渠道的不顺也在一定程度影响了贝泰妮的盈利与库存水平。

需要提及的是,2023年上半年,贝泰妮的销售费用进一步上涨至10.97亿元,2022年同期的这一数据为9.31亿。不过,贝泰妮的销售净利率,则由2022年上半年的19.23%降至18.61%。

此外,2020年至2022年及2023年上半年,贝泰妮的存货周转天数分别为130.10天、133.72天、164.21天及205.22天。

尽管在贝泰妮的回复中,存货周转天数的连年上升,主要由于销售规模及SKU增长所致的备货增加。与之对比,2020年至2022年及2023年上半年,珀莱雅的存货周转天数分别为102.86天、106.19天、103.91天及117.73天,始终低于贝泰妮并保持平稳态势。

赛道变拥挤,资本用脚投票

对于当下的贝泰妮集团,发展线下、寻找除薇诺娜以外的第二增长曲线,是最主要的目标。

在《每日经济新闻》7月的采访中,贝泰妮创始人、董事长郭振宇曾直言不讳。“过去十年,是国内电商发展的黄金时代。只要搭上电商这班车,就等于坐在电梯里向上走,无非我们跳得更高一些。”

渠道层面,薇诺娜专柜、抖音平台的增速已实现一定效应。自2022年起,薇诺娜专柜服务平台的增速已达到21.58%,抖音系平台的同比增速也达到了86.23%。

分品牌看,贝泰妮的子品牌矩阵已逐步形成。其中,聚焦婴幼儿护肤的薇诺娜宝贝在今年上半年实现1.01亿元的营收,已成为集团的第二大营收板块。近期,贝泰妮又推出了祛痘品牌“贝芙汀”,受到市场关注。

不过,艾媒咨询首席分析师张毅补充道,除薇诺娜外,贝泰妮其他子品牌的增速仍与市场预期有差距。申万宏源证券研究所大消费研究总监王立平则表示,“贝泰妮转型的大方向是正确的,市场仍需要给到其足够的时间。”

但在业绩失速下,投资者“用脚投票”。

36氪根据wind数据统计,2023年1月至9月,贝泰妮第二大股东天津红杉聚业股权投资合伙企业已减持9次,累计减持631.43万股。自去年4月起,包括红杉聚业在内的多个股东就开始在二级市场撤退。

36氪根据wind截图

祸不单行,贝泰妮也出现了高管变动。

据美妆行业媒体“青眼”报道,今年3月,贝泰妮“二号员工”、联合创始人之一董俊姿离职。据悉,董俊姿曾是贝泰妮分管电商业务的重要领导者,带领和见证了其线上业绩一路狂奔,并为此作出了重大贡献。

而在董俊姿离职的同时,贝泰妮的另一“元老”张梅继任。据悉,张梅是薇诺娜天猫旗舰店的001号客服,对电商的熟悉程度很深。当然,贝泰妮能否在其带领下造成行之有效的全渠道改革,还需观望。

近年来,中国市场的敏感肌赛道正变得愈发拥挤。

公开资料显示,2020年,中国皮肤学级(敏感肌)护肤品市场规模191.5亿元,2022年预计超过290亿元,近3年复合增长率达27.0%。其中,国内线上市场增速更为迅猛,连续2年增长率超过40%,2021年市场规模为104.7亿元,占总市场规模的四成以上。

在这样的背景下,贝泰妮于2021年成功上市,薇诺娜也顺利成为国产药妆的第一大品牌。此后,珀莱雅旗下同样针对敏感肌的“元力系列”、华熙生物的“米蓓尔”逐渐崛起,相应挤压了薇诺娜的市场份额。

“当然,贝泰妮有自己的优势。”

王立平补充道,贝泰妮崛起的一大原因在于“医研共创”,且多年来深耕云南特色中草药,在科研方面的优势有目共睹。

财报显示,2023年上半年,贝泰妮研发费用同比增长33.58%,其应用核心技术实现的销售收入,已超过公司主营业务收入比例的95%。此外,贝泰妮新中央工厂已竣工并投产。

张毅认为,当前的国产护肤赛道,仍处于较好的发展阶段,在上一轮的国潮复兴下,选择国产美妆的消费者越来越多。“但贝泰妮仍需解决电商红利消失,多品牌发力、寻找第二增长曲线的关键问题。”