CCFA×美团发布《2023新茶饮研究报告》

文章来源:中国连锁经营协会(微信号:CCFA2013)

9月20日,中国连锁经营协会(以下简称CCFA)新茶饮委员会联合美团新餐饮研究院,在上海共同发布了《2023新茶饮研究报告》。该报告为CCFA第四年发布的年度报告,旨在描述新茶饮年度发展状况,全景式展现行业的生态格局、消费需求、产品创新、模式迭代、社会责任、发展前景等多维度的发展脉络。

本年度报告以美团平台上的交易数据为大数据基础,深入分析了新茶饮在外卖平台上表现;强调新茶饮在营销创新、研发茶饮机智能设备、解决就业、拉动茶园产业升级等方面做出的贡献;本年度报告还讨论了“新茶饮品牌出海”、“谁是下一个万店品牌”“企业社会责任与ESG报告”等热点话题。报告全文3万字,数据信息图表近50张,从行业大盘、供需律动、可持续发展三大板块体察新茶饮行业的温度、探测新茶饮行业的深度,展望新茶饮行业的新度,并从全产业链协同发展的广度立体观察新茶饮行业的发展趋势。

发布会上,CCFA常务副秘书长王洪涛分享了协会研究新茶饮的历史及报告亮点,CCFA餐饮部主任孙工贺介绍了报告的主要内容。CCFA王洪涛秘书长和美团外卖直营业务部总经理薛冰共同发布该报告,CCFA新茶饮委员会成员单位等十余家连锁茶饮品牌现场一起见证了此次报告的发布。

0 1

市场大盘

市场规模:

全国新茶饮2023年市场规模预计1498亿元,连锁化率整体稳定

2018-2025年中国新茶饮消费市场规模

数据来源:中国连锁经营协会

《报告》显示,全年新茶饮消费市场规模有望达到1498亿元,恢复3年复合增长率近20%的水平。至2025年,国内消费市场规模预计进一步扩张至2015亿元。

门店数量方面,据不完全统计,2023年8月31日在业的新茶饮门店总数约51.5万家,比2020年年底37.8万家,增长超36%。从美团、大众点评及美团外卖平台收录饮品门店数量占比上看,2023年6月,新茶饮门店在饮品总门店数中占比57.7%,较2022年底下降了2.2个百分点。

连锁化率方面,因为投资门槛低、标准化程度高,可复制性强,饮品是所有餐饮品类中连锁化率最高的品类,2022年连锁化率为44%,其中,新茶饮2022年连锁化率高达55.2%。在多个城市核心商圈的抽样调查中,新茶饮的连锁化率超过80%。

从新茶饮不同规模体量的品牌门店数量变化看,小规模单店数量过去3年持续减少,多转为加盟品牌,中大规模连锁门店数量过去3年增速减缓,但整体仍在稳态增长。

近3年美团收录不同城市线新茶饮门店分布数据显示,从一线城市到下沉市场,小规模新茶饮门店(单店及连锁10家以下)均出现明显的逐年萎缩趋势,小散型门店持续减少。

城市热力:

广州是唯一的“新茶饮万店城市”,东莞、广州、深圳、昆明、长沙位居新茶饮密度TOP5

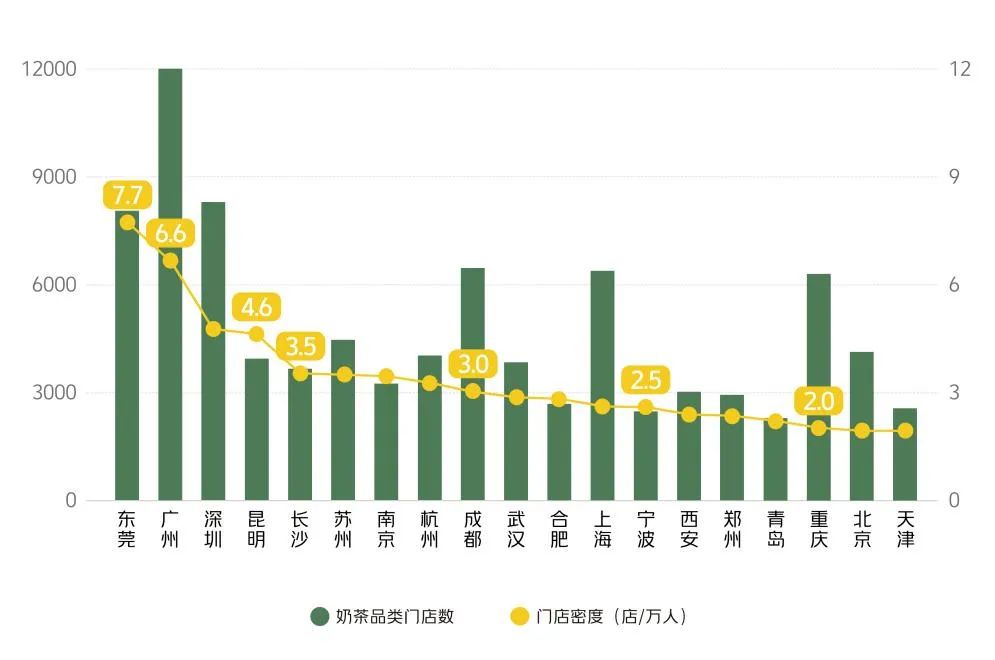

一线与新一线城市美团收录新茶饮品类门店数及门店密度分布

数据来源:美团、各地统计公报

聚焦到20个一线及新一线城市来看,广州、深圳、东莞、成都、上海、重庆6个城市的新茶饮门店在6000家以上,其中,广州新茶饮门店数超过12000家,是唯一“新茶饮万店城市”。

从一线及新一线城市的新茶饮门店密度来看,除了北京和天津,18个城市的万人新茶饮门店拥有量都在2家以上,京、津密度也接近该数值。

其中,新茶饮门店密度TOP3城市集中在广东省,分别是东莞(7.7店/万人)、广州(6.6店/万人)和深圳(4.7店/万人)。昆明(4.6家/万人)、长沙(3.5家/万人)新茶饮门店密度紧随其后,位居TOP4、TOP5。

报告从各城市的资源禀赋、商业地理、消费习惯、人口流动等多个细颗粒维度深度分析了以上城市新茶饮生态的成因及发展走势。

市场分层:

一线与五线下沉城市订单量增速高于其他城市线

2023上半年美团外卖各城市线新茶饮品类订单指数及增速

数据来源:美团外卖

从2023年上半年新茶饮在不同城市线的外卖订单量表现来看,新一线城市外卖订单量占比最高;一线城市新茶饮外卖订单量在所有城市线中增速(38%)最高。密集且仍在不断扩大的人口基本盘、年轻人居多的人口结构、旺盛的消费需求、成熟的外卖消费习惯和供给配套等因素叠加,支撑一线、新一线城市的新茶饮外卖持续增长。此外,四线(30%)及五线城市(36%)新茶饮外卖订单量增速高于新一线至三线主体市场(28%),下沉市场新茶饮空间逐步打开。

在不同价格带、不同城市线新茶饮品牌的交叠竞争之下,新茶饮市场呈现出“无边界”格局,较高端的品牌推出中低价格的产品,下沉品牌也向“五环内”进军,整个市场呈现出全面竞争的景象,市场机会不再简单指向下沉市场或者高线市场,而是不同城市线都既有竞争热点,也有机会空间。

下沉市场众多城市新茶饮发展潜力足

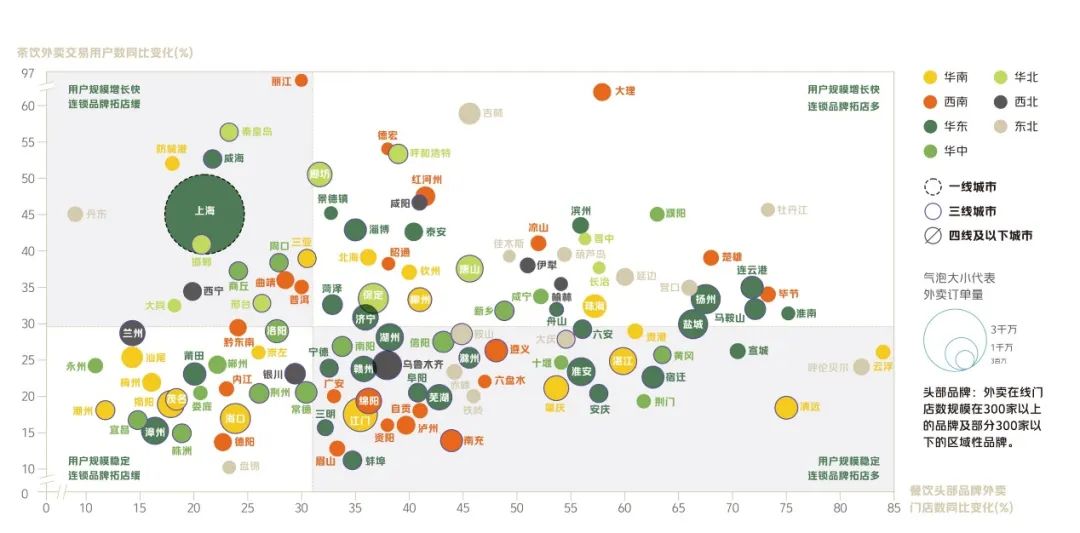

2023上半年下沉市场典型城市新茶饮外卖用户规模增速及头部品牌外卖门店增速四象限图

数据来源:美团外卖

人口和收入水平是消费市场表现的底层逻辑。从2023年上半年160个典型城市新茶饮外卖订单量、新茶饮外卖用户规模增速和头部连锁品牌外卖门店增速情况来看,不同用户基础和消费能力的城市,不同地理物候和资源禀赋的城市,新茶饮品类的发展潜力差异较大。

其中,中心城市周边下沉市场最值得关注。近水楼台先得月,距离区域中心城市较近的下沉城市,在中心城市的辐射下,新茶饮市场开拓更便捷。如贵州的毕节、武汉的黄冈、广东的清远,过去连锁品牌门店基数较小,近半年来门店处于高速扩张储备期。

从用户规模角度,云南的丽江、大理,河北的秦皇岛等旅游型城市的新茶饮消费,得益于上半年旅行消费恢复,游客增加不仅带来线下点单暴涨,逛累了回酒店后来一杯,排队就餐前点一杯,也为外卖带来了增量订单与异地新用户。

0 2

供需律动

气温时令:

夏季高温带来茶饮增量,秋一杯峰值营销效果好

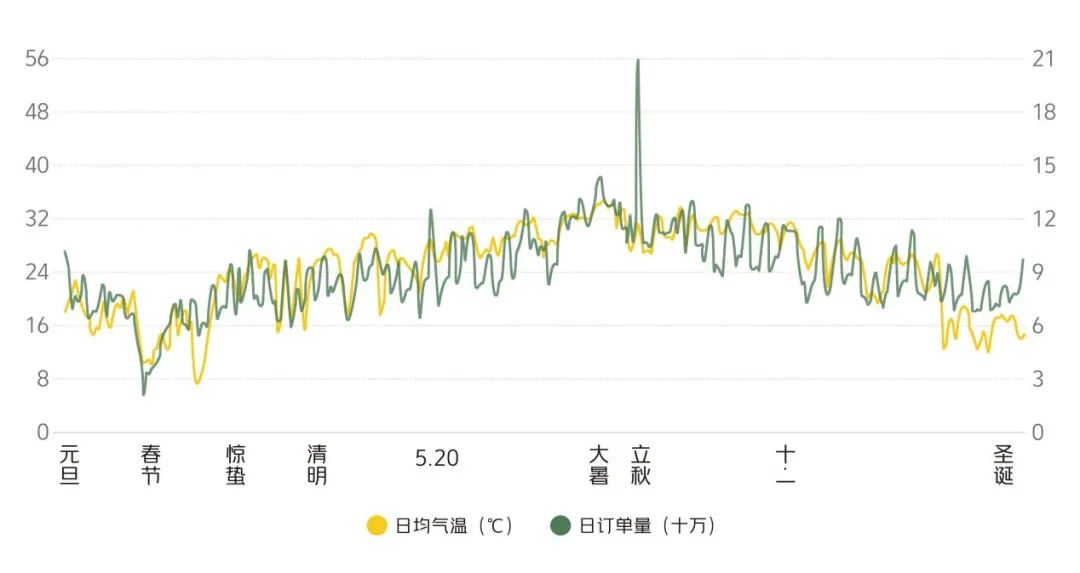

季节轮转和气温变化对餐饮消费选择有着直接的影响。新茶饮外卖订单波动与气温有强相关关系。其中,炎热夏季和寒冷冬季对新茶饮订单的影响较为显著。夏季高温带来茶饮增量,秋一杯峰值营销效果好。

2022年广东省日均气温及美团外卖新茶饮品类日订单量

数据来源:美团外卖

气温影响方面,以广东省为例,随着春节假期结束,新茶饮门店陆续开始营业。3月初,市场同步“惊蛰”,新茶饮外卖订单量稳步启动。清明前后,订单量和气温波动节奏一致,至5.20迎来季度营销小高峰;进入7月高温天后,订单量明显水涨船高;立秋日,则随“秋一杯”冲击全年日订单峰值。

十一国庆节过后,新茶饮明显随气温下探而同步向下波动;12月天气转冷,但冬季暖茶订单开始起量补足,订单走势明显高于气温。

节日效应方面,“秋天第一杯奶茶”已经连续3年火爆,和中秋吃月饼、冬至吃饺子一样,成为人们在立秋必备仪式感。

从城市维度看,深圳的立秋奶茶订单量位居全国第一,其次是广州、成都、上海和北京,Top5城市的平均订单量增幅达55%。

此外,除了一、二线城市,三线城市及更广阔的下沉市场消费者也加入到“秋奶”的消费行列中来,从订单量大盘来看,三线及以下城市的奶茶订单量占比达到45%。

以外卖平台灵活的营销工具和即时配送网络为能力支撑,茶饮品牌的门店突破了消费空间和时间的限制,无论城市乡镇,无论是下午茶还是夜宵,有外卖的地方就有消费。

消费场景:

新茶饮打开“搭子经济”,全时段消费特征明显

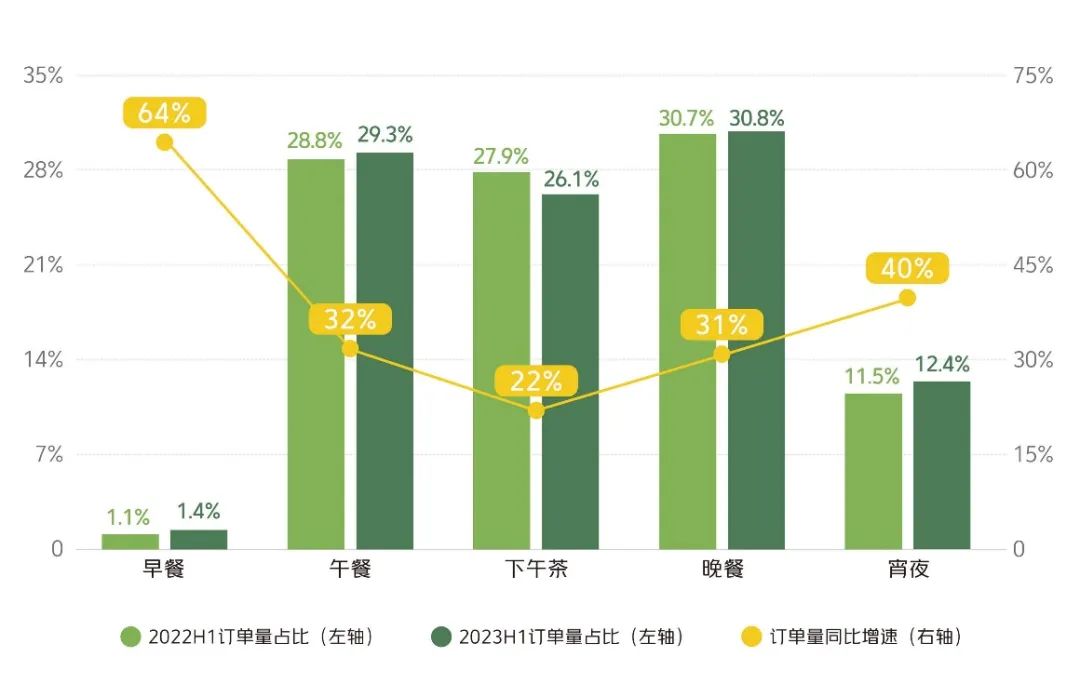

2023上半年美团外卖新茶饮品类各时段订单量占比及增速

数据来源:美团外卖

美团外卖数据显示,新茶饮订单主要集中在午餐、下午茶、晚餐时段,其中晚餐时段订单占比最高、午餐次之,且两个时间的订单量占比都超过了下午茶时段。

这和传统认为“喝奶茶”主要集中在下午茶时段,是“独立饮用”的消费逻辑有所不同,新茶饮已逐步成为了佐餐选择。

美团外卖新茶饮重度用户下单其他品类TOP10榜

数据来源:美团外卖

在餐饮企业选址拓店过程中,一些炸物小吃新兴品牌会锚定蜜雪冰城等新茶饮大连锁开店,降低选址失败风险,并共享错品经营流量。同样,线上场景也存在跨品类最佳拍档,以响应用户“干湿搭配,浓淡相宜”的饮食习惯。报告通过对美团外卖新茶饮重度用户下单其他品类的交叉分析发现,汉堡、米饭快餐、米粉米线、炸物小吃、烧烤是前五名。

从用户需求出发,给人们的餐饮搭配习惯提供选择的便利,既能赢得用户好感,也能给品牌带来直接的订单增量。此外,在营销宣传、联名选择、产品组合上,容易搭在一起的产品也是很好的切入点。如蜜雪冰城卖炸串,就是新茶饮+小吃的生态矩阵探索。

产品上新:

新茶饮3月上新数量明显增多,新品价格带集中在13~20元

新茶饮产品总数持续增长,上新能力成为核心能力。因为客群整体较为年轻、竞争强度逐年走高,上新能力成为新茶饮品牌吸引顾客,保持和同行差异化的必备能力。如果竞争是一场马拉松,产品上新能力已经成为拉开新茶饮品牌奔跑身位的核心能力之一。

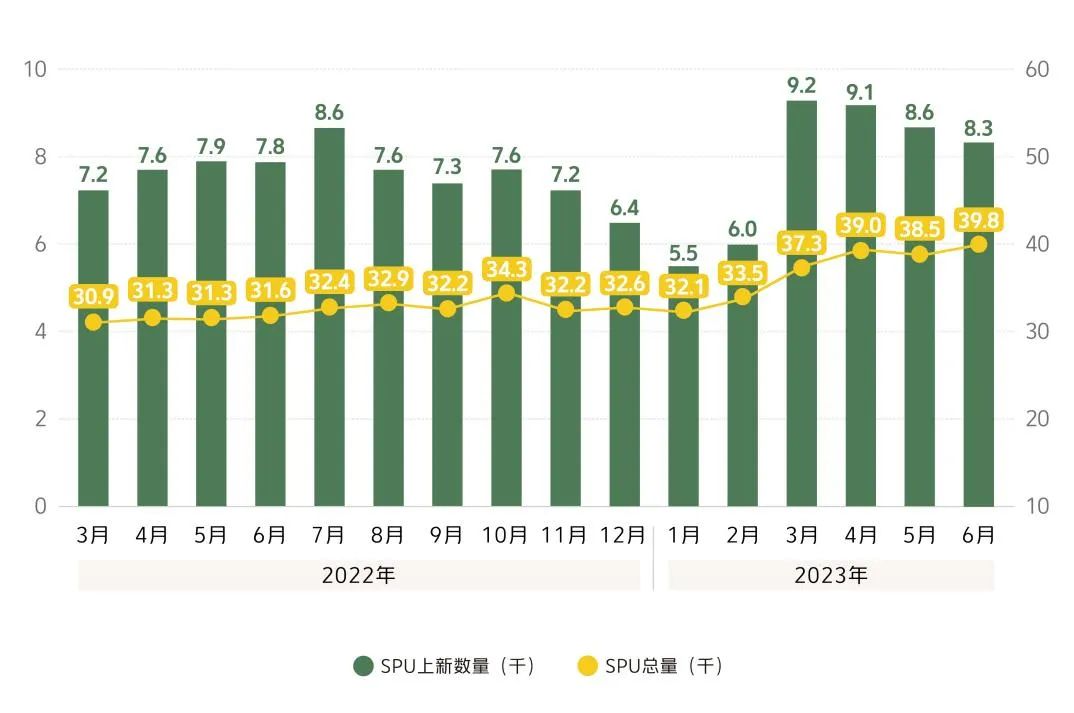

美团外卖新茶饮头部品牌上新数量及总量增长情况

数据来源:美团外卖

美团外卖新茶饮上新数据显示,新茶饮产品总数持续增长,从时间线上看,新茶饮头部品牌自每年3月以来即开始加大上新力度,上新数量明显增多,尽早为五一、入夏、立秋等新茶饮旺季营销做好产品准备。

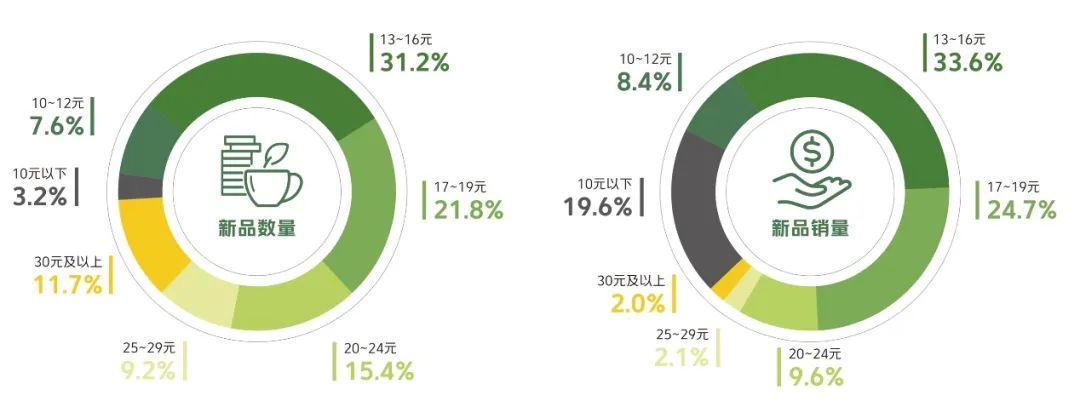

2023年3-6月美团外卖新茶饮头部品牌新品数量/销量价格带分布

数据来源:美团外卖

从美团外卖3~6月头部品牌上新数量分布情况来看,13元至20元以下区间的新品数量过半(53%);结合销量来看,新茶饮销量最高的实付外卖价格段也落在这里(58.3%)。可以看出,消费者对价格愈加敏感,高性价比产品将逐渐成为市场的主流。

“追香”热度显著升温,花香、果香热门产品层出不穷

中华饮食讲究“色香味俱全”,新茶饮对“色”与“味”的演绎已十分饱满,美团数据显示,新茶饮“追香”热度显著升温,花香、果香热门产品层出不穷。

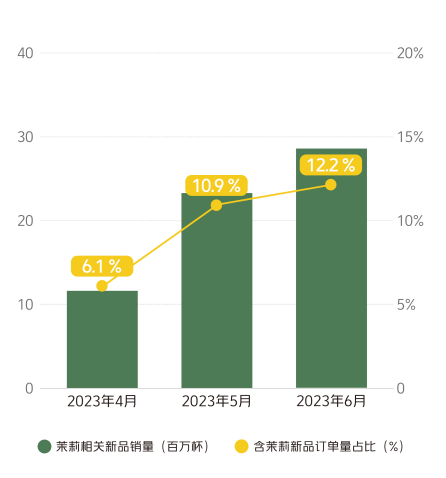

2023年4-6月美团外卖新茶饮品类“茉莉”新品销售杯数及订单量占比

数据来源:美团外卖

花香方面,“茉莉花香”成为主流产品。2023年4月,“茉莉”相关新品在美团外卖上销量接近1200万杯,含“茉莉”相关新品的订单占当月新茶饮总订单量的6.1%;至6月“茉莉”相关新品销量则超过2800万杯,占当月新茶饮总订单量也攀升至12.2%。

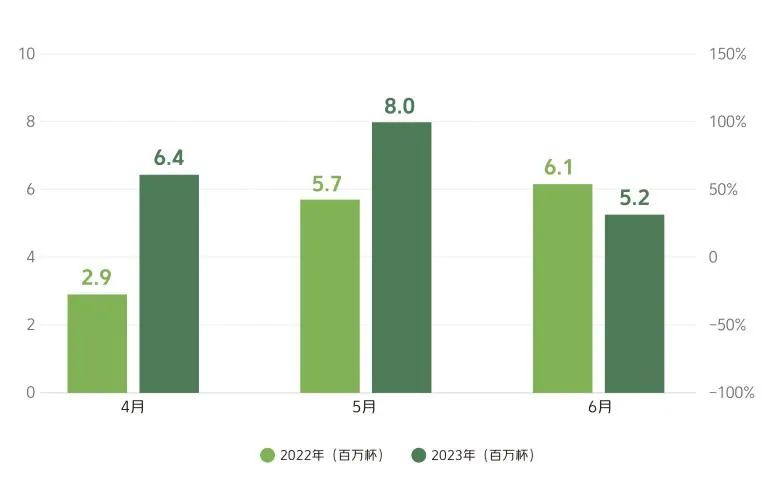

美团外卖新茶饮品类“桑葚”新品春夏销售杯数及增速

数据来源:美团外卖

美团外卖新茶饮品类“杨梅”新品2023年4-6月销售量指数

数据来源:美团外卖

果香方面,桑葚晋级基本款,杨梅热度节节高。美团外卖数据显示,“桑葚”新品在近两年的4~5月销售杯数显著上扬。2023年4月销量超过600万杯,同比增长122.2%,5月销量则逼近800万杯,同比增长40.1%。自4月起,含“杨梅”饮品的销售指数记即逐月上升,一直到6月达到一年中的峰值。从高销杨梅产品词云可以看出,爆汁杨梅、芝士杨梅、冰镇杨梅瑞纳冰、杨梅啵啵冰、杨梅爆多肉等是其中的高销产品。

0 3

社会贡献

良性加盟:

新茶饮进入“万店时代”,帮加盟商赚钱是关键

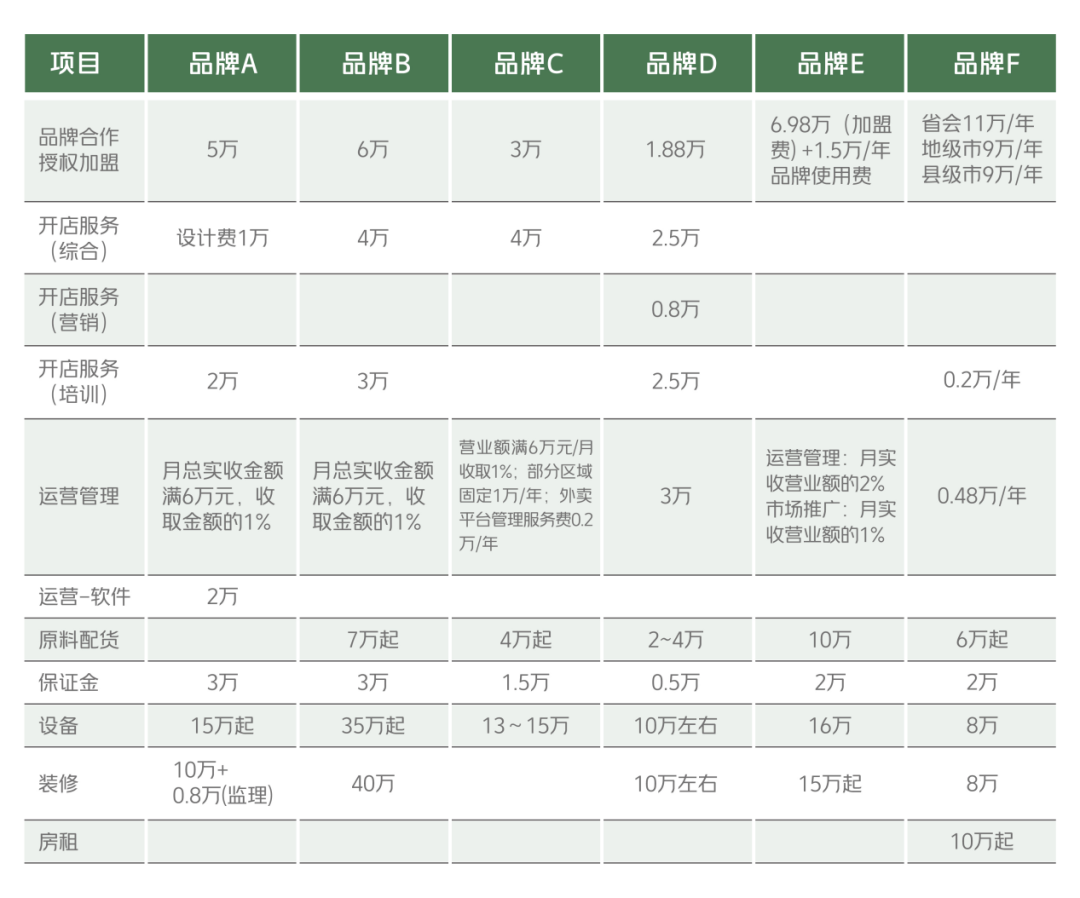

部分典型新茶饮品牌加盟成本表

数据来源:据新茶饮品牌公开资料整理

新茶饮已走入“万店时代”,2020年6月,蜜雪冰城在全球的门店达1万家,如今,这个数字已迅速飙升至3.4万家;成立于2008年的茶百道,全国门店目前已超7000家;2010年创立于浙江台州的茶饮品牌古茗,截至8月底门店数8343家;成立于2013年的沪上阿姨全国门店6740家。“谁是下一个新茶饮万店品牌”,成为2023年一个热点话题。

新茶饮连锁快速发展的背后,是连锁加盟的良性发展。2022年以来,喜茶、乐乐茶、奈雪的茶等直营品牌陆续开放加盟,以扩大品牌的购买便利,有效触达更多用户,完成三四五线市场的渠道布局。

而要吸引加盟商,帮加盟商赚钱是关键。开放加盟的新茶饮品牌都有其清晰的加盟开店投入成本表,以供加盟商根据具体情况测算、选择。为了保证加盟店的开店成功率,新茶饮品牌在加盟商选择、运营辅导、数字化让成熟加盟商多开店等方面的经营力度均在逐步强化。

品牌方要成功率以扩大规模,加盟商要运营效率以扩大收益,双方以开好店、多开店为共同利益纽带,开始了“双向奔赴”。

ESG建设:

新茶饮积极践行三产联动、就业拉动、低碳环保、社会公益

新茶饮企业在不断打磨产品与品牌,实现高质量增长的同时,也在积极践行ESG建设,在三产联动、就业拉动、低碳环保、社会公益均做出了成果丰硕的探索。

如蜜雪冰城、沪上阿姨等品牌先后发布了社会责任报告、ESG报告,展示了在茶叶、水果采收方面对乡村振兴的助力;在食品安全、包装减塑、节能减排方面的努力,以及乡村助学、关爱儿童等方面的责任感。

一杯新茶饮背后,是万亩茶园,是丰收的果园,是风吹草低见牛羊的牧场,是万千个从业者的生计。发展10多年以来,新茶饮行业已成就千亿级市场、容纳数百万就业。如以单店解决6到9人就业计算,纳入统计口径的新茶饮门店解决300万人以上的就业,这还不包括供应方、物流方、外卖配送等相关领域创造的就业机会。

茶饮出海:

新茶饮集体出海拓展增量市场,传播中国茶文化

随着新茶饮在国内迈入“万店时代”,行业进入存量破局和品牌溢价发展阶段,新茶饮品牌们开始将角逐的战场转向国外,在海外市场开辟第二战场,寻求新的增长点。

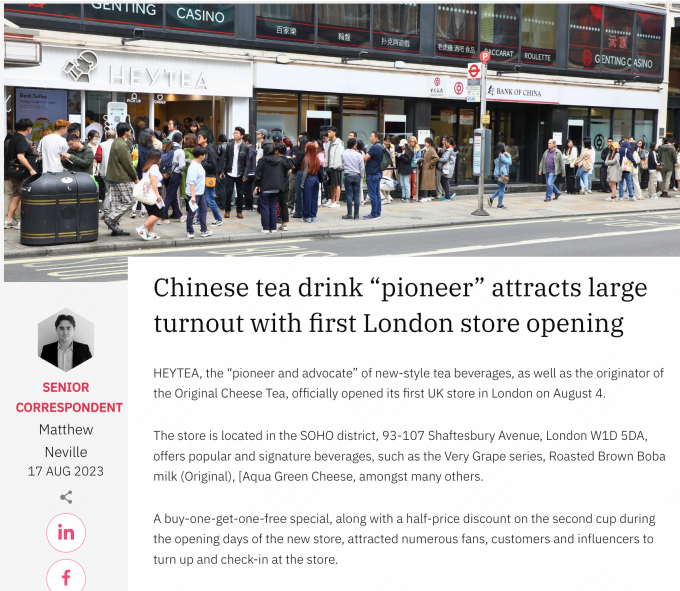

2018年,喜茶、奈雪的茶等头部品牌扬帆东南亚,首店均落在新加坡。2022年6月,蜜雪冰城海外门店突破1000家,2023年6月,喜茶英国伦敦SOHO店开业,中国新茶饮品牌的脚步已经遍及全球。

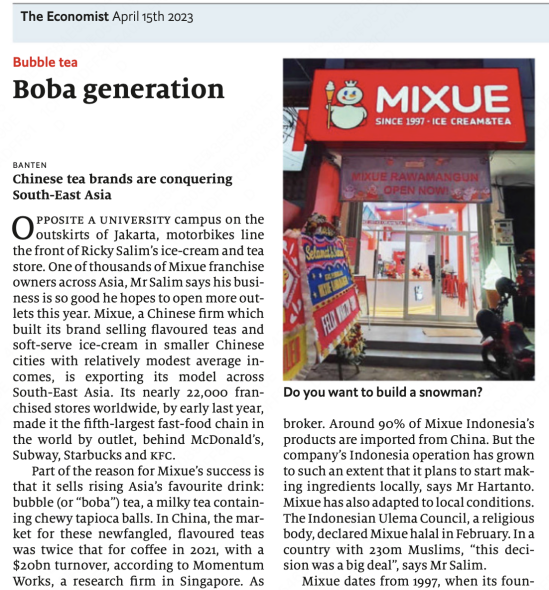

《经济学人》《英国日报》报道中国新茶饮海外繁荣景象

东南亚市场是众多新茶饮品牌出海的第一站,也成为当地消费市场一道靓丽的风景线。《经济学人》杂志报道中展示了在印度尼西亚各地的购物中心、大街小巷以及大大小小的商店中,随处可见蜜雪冰城的亮红色标志和雪人标志。周末,蜜雪冰城门店里往往挤满了带孩子去吃冰淇淋的家长。而在工作日,蜜雪冰城的顾客主要是学生和上班族。蜜雪冰城既能够给他们提供物美价廉的冰淇淋,也能让他们寻到一处舒适的工作场所。

中国源源流长,积淀丰厚的茶文化也在新茶饮品牌的出海进程中,以年轻时尚的新面貌被更加广阔的国际市场重新认识,成为现象级的新生活方式。

报告还通过多方面的剖析,让社会各界较为立体地看到,“新茶饮”之“新”是由新食材、新口味融合生成的产品之新;是由新命名、新营销互动而来的品牌之新;是研发+供应链+数字化+冷链物流+仓配履约的一体化商业创新;更是三、二、一产联动协同、彼此增益的供给侧创新。

报告呼吁,新茶饮的繁荣发展,需要全产业链的凝心聚力,也需要在政府、媒体、平台、社会各界关爱之下整个创新生态的有力支撑。

报告寄语,未来中国新茶饮必将继续扬帆远航,为全球消费者提供超越现有认知的新产品、新服务、新体验,并在与时俱进中,开创新的传奇。