安踏,加入瑜伽服混战

作者 | 归去来

编辑 | 唐飞

眼看着lululemon靠瑜伽服饰冲上千亿市值,国内运动鞋服巨头安踏也坐不住了。

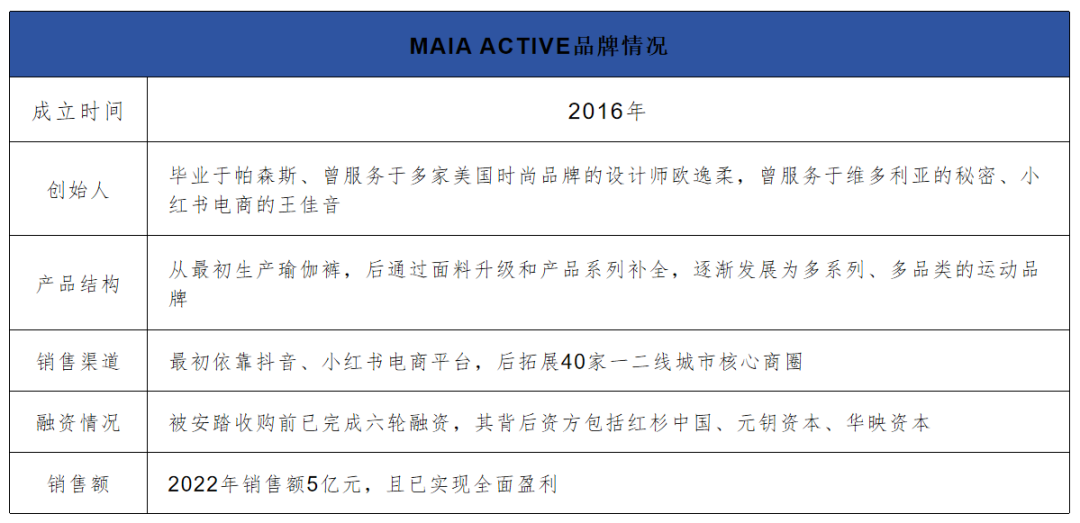

日前,安踏体育发布公告称,集团通过一家间接全资拥有的附属公司,与MAIA ACTIVE玛伊娅服饰(上海)有限公司的若干股东分别订立若干买卖协议,有条件地购入玛伊娅服饰75.13%的股本权益。

创立于2016年MAIA ACTIVE,是一家专为亚洲女性设计的运动服饰品牌,以瑜伽裤起家后,把品类拓展到女性运动卫衣、夹克等品类。虽然名气不如lululemon大,但无疑,安踏看中的是MAIA ACTIVE背后的女性运动服饰市场。

安踏集团表示:“MAIA ACTIVE业务在女性消费者中,尤其是在瑜伽运动品类方面已形成一定的市场影响力,建立了消费者心智,并具备未来增长潜力。收购事项对集团旗下女性业务板块是一个很好的补充,将增强满足消费者多元化需求的能力,进一步强化集团的品牌组合。”

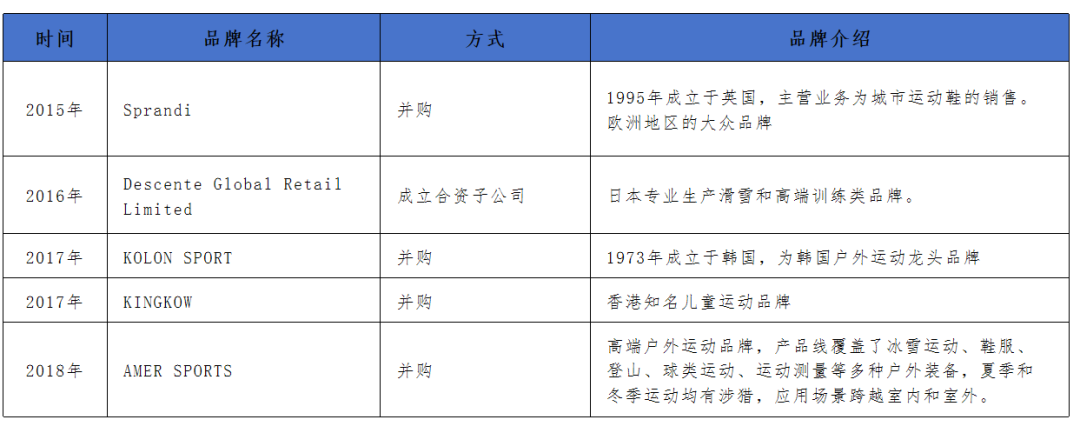

资料显示,这并非安踏首次动用资金“买买买”。早在2009年,安踏就已斥资3.32亿元收购FILA(斐乐)中国区业务。2017年,安踏收购韩国高端户外品牌KOLON SPORT(可隆)。2019年,安踏联合多家资本完成对Amer Sports(亚玛芬体育)的收购。

几年时间过去,这些被安踏并购的企业在业绩上均取得一定增长。2022年,FILA品牌收益达215.2亿元,已经成为安踏集团旗下的“王牌”。同年双十一,KOLON SPORT卖出了比同期多一倍的业绩。刚刚过去的9月,市场传闻Amer Sports秘密在美国提交IPO文件,估值达100亿美元。

在FILA等品牌出现高增长的同时,安踏主品牌却在“拖后腿”,这让市场担忧安踏靠收购拉动增长的模式将出现“断档”,据安踏半年报显示,今年上半年,安踏主品牌的营收增速从上年同期的26.3%下滑至6.1%。

此时的安踏,可能比以往更加迫切地寻找“下一个FILA”。本次并购MAIA ACTIVE,能否复制下一个“FILA”?

借助并购,补齐自身短板

2008年北京奥运会掀起体育热潮,体育用品公司可谓借势“躺赚”。其中安踏在2009年实现营收58.75亿元,相较于2007年上市之初的31.82亿元,涨幅高达84%。

但因行业产能快速扩张、产品同质化严重、研发能力薄弱、品牌建设滞后,供应链尚不完善等问题,行业很快陷入高库存危机中。

以2012上半年为例,李宁、安踏、361o、特步、匹克等42家上市服装企业存货总量高达483亿元。仅李宁、安踏、361o。、特步、匹克和动向这6家国内运动品牌的总库存达37.21亿元,库存周转天数最高的一家企业甚至高达10843天。

同时,随着国内居民收入的提高,对健康意识的提升以及尝试小众体育运动人群增多,C端对体育鞋服的需求逐渐呈现出细分化、高端化、多样化、时尚化的态势。

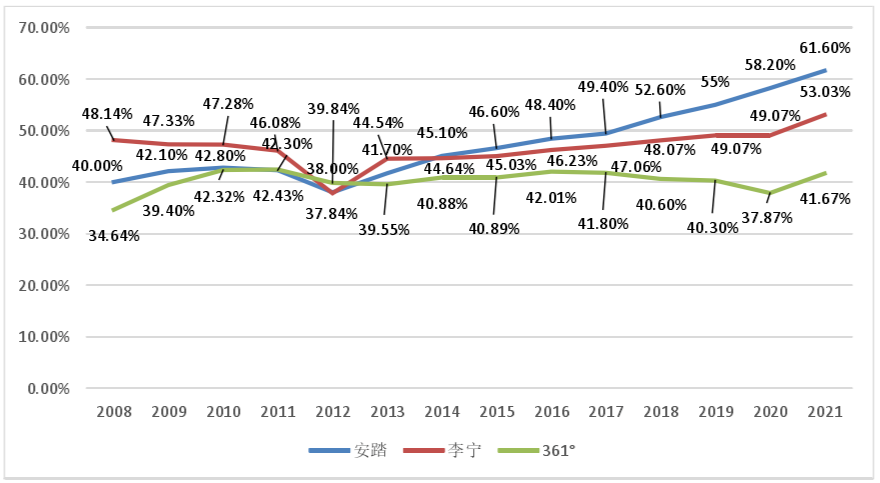

但安踏品牌成立之初,并未打出“时尚”“个性”等标签,而是以“结实耐穿”“便宜实惠”为主要卖点,渠道也下沉至二三线城市,主攻追求高性价比的消费人群。反映到安踏财报上就是,其在2008年至2013年,产品毛利率一直稳定在40%左右。

上述问题的共同存在,让安踏营收自2008年以后不仅一路下滑,2012年进入到负增长时代。

为寻求转型,安踏除提出“零售导向策略”,对销售渠道进行改革外。还进行了大手笔的投资和并购,如今外界熟知的Sprandi、DESCENTE和KOLON SPORT皆在这一时期收入囊中。

数据来源:公开信息整理

从安踏并购(或合资)路线来看,一是并购对象均为横向并购,其目的希望借助这些品牌帮助安踏丰富自身品类。比如说,Sprandi帮助安踏丰富时尚运动品类,DESCENTE和KOLON SPORT填补户外运动品牌空缺,KINGKOW补充儿童时尚运动领域,Amer Sports提升安踏国际户外运动领域国际竞争力。

二是加强对高端品牌的并购,弥补自身在高端品牌上的短板。其中,

FILA、DESCENTE、KOLON SPORT以及Amer Sports旗下的运动品牌,均在其创立国家乃至全球都享有良好口碑,FILA和DESCENTE甚至有近百年历史,有着稳定的消费群体。

数据来源:公开信息整理

为避免这些并购的品牌和安踏主品牌形象产生混乱,进而对消费构成冲突,安踏在保留原品牌形象的同时,更多的是和这些品牌共享人力、营销、销售全渠道、生产研发资源等,而非“全权管理”。

这种策略除带动上文所述并购品牌的增长外,也帮助安踏的毛利率从2015年的46.6%提升至2021年的61.6%,远高于李宁和361o同期的53.01%和41.67%。

数据来源:各公司财报

安踏的市占率也从2012年时的7.2%提升至2022年的16.2%,成为国内市场仅次于耐克的第二大运动品牌。

图源:智研咨询

靠MAIA ACTIVE硬刚lululemon?

在国产瑜伽服品牌里,MAIA ACTIVE称得上的头部瑜伽服品牌。

2019年,MAIA ACTIVE凭借”腰精裤”“云感裤”等明星产品,在当年的天猫瑜伽裤品类中做到了第一名。据了解,其明星单品“腰精裤”在2020年、2021年连续两年获天猫618女性健身裤第一名,在2021年就累计销售超过25万条。根据久谦中台统计数据,MAIA在线上主要平台的市场份额仅次于lululemon。

图源:公开信息整理

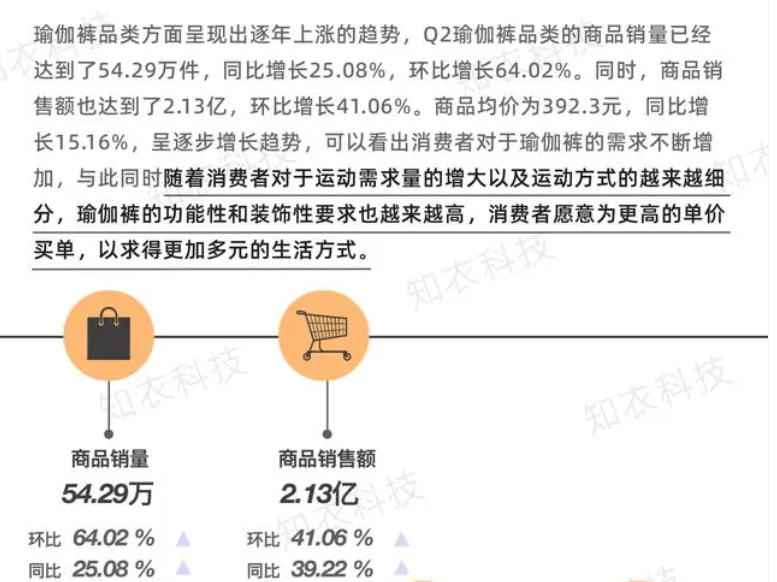

而近几年经过抖音、小红书等社交平台的推广,瑜伽裤的穿着场景已经从室内渗透到户外,瑜伽裤市场正迎来高速发展。

知衣科技相关数据显示,今年Q2,瑜伽裤商品销量和销售额分别为54.29万件和2.13亿元,分别同比增长25.08%和39.22%。QY Research数据显示,当前中国瑜伽裤市场规模已超16亿美元,且在未来两年将保持10%的年增长率扩张。这或许是安踏将目光放在MAIA ACTIVE身上的重要原因之一。

图源:《运动服饰品类机会洞察(瑜伽裤)》

除看重瑜伽裤未来市场前景外,早在2021年7月,安踏就在未来五年战略目标中提出将深度发力女子运动品类,以女性热爱的运动为核心,研发和设计兼具科技和颜值的新运动美学女子品类,2025年安踏女子品类流水规模目标接近200 亿元。

但事实上,安踏旗下尚未拥有未拥女性业务的子品牌。因此,本轮安踏对MAIA ACTIVE的收购,和当年FILA、DESCENTE、KOLON SPORT以及Amer Sports等品牌相同,均是为补齐自身短板。

眼下MAIA ACTIVE和lululemon存在较大差距。公开数据显示,2022年MAIA ACTIVE销售额为5亿元。lululemon 2023年第二季度财报显示,该季度lululemon营收22亿美元,中国市场收入2.64亿美元(约19.2亿元人民币)。也就是说,lululemon一个季度的营收差不多是MAIA ACTIVE全年销售额的4倍。

随着收购事宜的完成,安踏有望和MAIA ACTIVE实现优势互补、资源整合。

在线下渠道,据极海品牌数据显示,lululemon五成左右的门店集中在北京、上海、深圳,1/3的门店位于新一线城市,同时七成以上的门店开在购物中心。考虑到截至今年6月30日,安踏现有门店数量已突破6941家,且安踏过去数年,频繁依靠体育赛事以及明星代言的营销打法相对成熟。若安踏将渠道资源、营销资源输出给MAIA ACTIVE,则有望帮助MAIA ACTIVE走上新的台阶。

在线上,MAIA ACTIVE和lululemon打法有所类似。即不邀请品牌代言人,依靠抖音、小红书等社交媒体平台种草,电商平台承接流量转化,二者竞争相对焦灼。

当然不管MAIA ACTIVE还是lululemon,在渠道上均需面对线下门店处在核心商圈带来的高门店运营成本,以及在当前电商平台流量红利退潮下,投放成本的日益上涨。

如何复制下一个“FILA”?

但安踏想要将MAIA ACTIVE复制成一个“FILA”,仍需解决多重问题。

一是和“lululemon平替们”如何竞争,进而找准品牌的核心定位。目前包括阿迪、耐克等国际品牌和李宁、361°、特步等国内品牌都已入局瑜伽裤市场。除这些运动品牌外,Lorna Jane、Alo Yoga以及新崛起的Keep、粒子狂热、暴走的萝莉等国内新兴运动服饰品牌也有自己的瑜伽裤产品。

图源:中泰证券

二是相较于安踏此前收购其他有着百年历史的运动品牌,当下的MAIA ACTIVE稍显稚嫩。这也意味着后续安踏必须要投入较多的精力给到MAIA ACTIVE,才能让MAIA ACTIVE真正“长大”,进而实现客户数量的增多和复购率的提升。

三是从此前收购其他品牌的经验来看,安踏还需处理好MAIA ACTIVE的管理问题。当年安踏并购Amer Sports品牌后,因两个团队之间磨合不畅,导致Amer Sports品牌部分专业技术人员离职,人才流失也导致品牌研发实力面临着较大的风险。

因此,本轮安踏收购MAIA ACTIVE除需注意到因短期并购给企业带来的现金流压力外,还要考虑如何加速两个团队之间的融合,进而保证核心人员的稳定。

纵观安踏的发展历程,收购FILA可谓一个重要的转折节点,正是凭借对这一时尚运动品牌有效的运营,安踏摆脱既有品牌的限制,找到了新的盈利点。

但今日不同往日,想复制FILA的传奇并不容易。如今向垂直市场和细分人群布局的思路也并无问题,只是想进一步撬动以lululemon为代表的头部品牌在国内市场的地位从而分一杯羹,更是难上加难。

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议