关于安踏、李宁、特步的新一轮「血拼」

文|太史詹姆斯

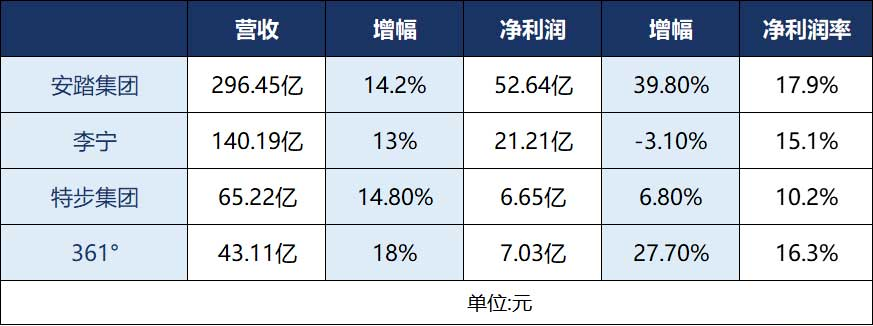

消费市场变化之下,中国运动品牌们还在感受着寒意。

10月25日发布三季度运营情况公告后,李宁港股在第二天便暴跌20.6%,李宁当前的股价已经是2021年最高点的不到四分之一。

这个事件的大背景是国产运动品牌在投资市场的整体预期下降,安踏和特步如今的市值也不到巅峰期的一半。但好消息是,安踏已经近几年股价的最低点留在了去年11月,特步和李宁在近期创下新低后也探底回升,逐渐企稳。

谁也不能否认,如今是国内消费倾向转变的重要窗口,几年前还风光无限的京东在狂飙突进的拼多多面前已经显得慌张,这种转变当然也适用于所有的国产运动品牌。

作为应对,安踏坚持用新品牌上攻,特步继续在跑步领域深耕,李宁则在“国潮风”逐渐消散后持续推进零售转型,举动连连之下,这三位国产运动品牌“三强”,能否在变化之中找准新一轮的锚定点呢?

01

品牌向上,还能行吗?

今年新上任的CEO徐阳给安踏在未来3年规划了两个看似矛盾的战略:“大众定位”和“品牌向上”。但从他过去的从业经历看,徐阳的方法论储备会让他明显倾向于后者。

徐阳之前是安踏旗下高端品牌始祖鸟的中国区总经理,擅长在一线城市的顶级商圈开设旗舰店来打造用户心智。

在10月17日的安踏投资者日活动上,徐阳提出安踏品牌进一步高端化的目标。他计划将零售业态分成竞技场级(Arena)、殿堂级(Palace)、精英级、标准级和基础级,而未来的拓店重点则是五年内的10家竞技场级店铺和1000家殿堂级店铺。

安踏投资者日

对于竞技场级专卖店的选址,徐阳的目标是上海的恒隆广场、国金中心或北京的SKP。这些地段虽然每年的租金就超过1000万元,但除了不低的单店流水,还自带广告效应,在徐阳的眼中是绝对的物超所值。

门店直营改造和提升自产比例是安踏高端化的杀招。 它在FILA、亚玛芬和始祖鸟都大幅扩充了直营门店,将迪桑特的自产比例从13%提升到了90%以上。的确,在核心环节充分把控才能造就合格的高端品牌。

另一边的李宁也一直在做高端化转型。

这个战略从2012年韩裔美国人金珍君担任李宁的执行董事开始就一直在贯彻。

李宁冲高端的子品牌是“中国李宁”和2021年横空出世的“李宁1990”。2018年,“中国李宁”登上了纽约时装周,掀起了一股“国潮风”;“李宁1990”更是邀请了爱马仕的设计师操刀。

LI-NING 1990

从战略上看,安踏和李宁都在尝试进军高端,但不同的是,安踏的主品牌还留在下沉市场,冲击高端用的都是收购来的外国品牌;而李宁则是沿用“单品牌”策略试图达成整体上行。

平心而论,李宁走的这条路明显难度更大,也的确受到了疫情的影响。

疫情前基本不打折的“中国李宁”如今在不少奥特莱斯店发起的“3件3折”活动就是李宁高端化的一种倒退。高端品牌的价格刚性是相当重要的,打折清仓是对品牌价值的极大损害。但库存高企的窘境却让李宁顾不上这些了。

02

品类一定要很多吗?

安踏的多品牌战略相当于把鸡蛋分散在不同的篮子里,相对单品牌来说是一种更加稳妥的方式。它其实是在走全球运动品牌霸主耐克原来走过却没有走通的路。

耐克原先也通过多品牌进军过小众运动。它在1994年收购了冰球品牌Bauer,2002年收购了极限运动设备品牌Hurley。但它在金融危机之后开始接连卖出这些收购来的品牌,聚焦核心,目前只剩下Nike和Converse两大品牌。

Nike保守的策略当然有助于降本增效,但却把很多小众运动的市场让给了一众精品小公司:比如专注越野的Salomon、做网球装备的Wilson、滑雪圈知名的Burton和Atomic以及现在风头正劲的Lululemon。

目前,安踏主品牌和FILA分别是国内排名第二和第五的运动品牌,而安踏现在仍正打造一系列新品牌。

安踏10月16日公告收购的“lululemon平替”MAIA ACTIVE定位在中高端女性市场,门店几乎都在一二线城市的高端商圈;安踏收购的韩国品牌可隆专注于“城市户外”的细分领域,并已经成功跻身于第一梯队;始祖鸟风靡小红书,也成了陆家嘴基金经理们的心头好。

从布局来看,安踏除了针对跑步和篮球产品外,也积极利用多品牌在网球、高尔夫、滑雪和户外等小众领域布局。

李宁虽然只有一个单品牌,但也有篮球、跑步与健身三大核心专业运动品类。

而体量小的多的特步则在倾其所有围绕“跑步”做文章。

特步在十多年前竞争对手们纷纷涌入更容易商业化的赛道时,就打定主意深耕跑步领域,靠着多年积累才有了“想跑步找特步”的用户心智。

2007年,特步刚开始赞助马拉松比赛的时候,全国性的赛事不到10场。而跑步在去年已经是中国最受欢迎的体育运动了,参与率高达61%。特步在这个风口上已经累计赞助了超过1000场的马拉松比赛和活动。

今年上半年,特步160X跑鞋也成了中国马拉松男子百强运动员的首选,穿着率高达42%。收购而来的索康尼作为特步的高端品牌也主打跑鞋,目前来看效果还不错,在去年的上海马拉松中,索康尼整体穿着率进入前三。

在“跑步”领域坚持了这么多年,对于特步来说,目前的好消息是消费市场变化的这股风可能会逐渐将跑步这项成本最低的运动带上风口。

品类越来越多,是安踏的选择,这个布局也让其如愿勇夺市场第一,但这条路的扩张也逐渐加大安踏的运营压力,而消费市场变化的急骤程度,总是一个不确定性因素,这最终影响着安踏多品类的命运走向,自然也决定了越来越聚焦的特步能否来一次“逆风翻盘”。

03

消费变化也是风口?

折扣店在今年亮眼的业绩就印证了消费市场发生的变化趋势。

中国百货商业协会数据显示,奥特莱斯行业在2021年的销售额是1000亿元,去年翻倍达到了2100亿元,而今年上半年就以1300亿元超过了2021年全年。

这种消费趋势也在深刻影响着运动品牌。

“财经十一人”统计了各家天猫旗舰店8月月销量排名前30的鞋服均价。李宁、安踏主品牌、特步主品牌的均价分别是199元、153元和130元。而三者上半年的经营利润增长率分别是-6.4%,1%和9.8%。

图源:财经十一人

简单来说,现在卖的越贵的运动品牌增长越乏力。

李宁不能顺畅地塑造高端品牌形象的结果就是,消费者越来越关注它家产品节节攀升的价格。2018年的超轻15的上新价是499元,2019年的超轻16就达到了539元,今年的超轻20则上涨到了599元。

由于到了2019年才开始自建工厂,李宁在供应链上的劣势在强调成本的下沉市场就会暴露的更充分。因为受限于成本,李宁也不能把旗下的商品价格定的太低,而已在中国建了五家自建工厂的安踏则相对从容的多。

尽管李宁集团执行董事兼联席CEO钱炜知道,专业与时尚是树干和枝叶之间的关系。但李宁并没有利用好2018年开始的“国潮”红利窗口期,进一步在专业方面夯实自己的品牌力。

李宁三季度业绩公布后的暴跌主因就是下沉市场的失陷。李宁的营收增速在上一季度和去年三季度都超过了10%,但三季度只有中单位数(4%-6%)。

具体看,李宁三季度增速大跌的原因在于批发同店销售同比下滑了超过10%。最终批发整体流水还能维持正增长靠的是大量开店,而李宁的批发门店多位于中低线城市。

李宁三季度业绩

安踏虽然在成本上比李宁有优势,但他们看起来还是不太想在下沉市场的红海里血拼。 徐阳在“大众定位”上的思路明显是基于性价比而非绝对低价的,这有点像是从高端市场弯下腰的京东。他的思路是给平价产品增添更多的品质和功能,即便价格略有上升也在所不惜。

徐阳在投资者日上举的两个例子是由售价200的T恤升级而来的300多元的安踏“空气甲”和由安踏299元运动鞋升级而来的“氧科技”鞋子。这都是在做加法。

品牌能升级当然不是坏事,但这或许和安踏出海的目标相悖。

创始人丁世忠希望做“世界的安踏”而不是“中国的耐克”,但目前从Temu、SheIn等成功出海的电商平台来看,中国品牌全球化还是不得不从“五环外”杀入。

安踏运作的FILA、迪桑特、可隆以及始祖鸟效果都不错,但这些成功经验是国外品牌中国化的,而安踏目前要做的出海则是一个相反的方式。

这条路正在“品牌向上”的安踏绕的开吗?

特步的平均价格是运动品牌三强中最低的,消费者对它的认知也是性价比产品。2018年,“阿里程序员因穿特步去相亲被拒绝”的段子就充分展露了它的品牌形象。

特步也许不像安踏和李宁那样雄心勃勃,所以在备战2008年北京奥运会的运动品牌大跃进中显得异常的佛系,但特步也因此成为了奥运会后少有的没出现负增长的品牌。

尴尬的是,2011年特步实现的营收55.4亿元成为了它此后10年的最高点。它完全错过了中国消费升级的大时代。

不过,特步从2012年开始发力下沉市场,重点布局三四线城市,这或许能够成为它在消费变化时代翻盘的重要筹码。

在这股消费市场变化的大潮面前,安踏的策略是用自己的主品牌巩固下沉市场,而特步在继续深耕“跑步”这项成本最低的运动,而李宁似乎在“国潮”的光环褪去后显得有些准备不足。

消费趋势看起来似乎对特步最有利,但不要忘了,特步之后还有361度等一众更便宜的晋江品牌在下沉市场等着呢。

-END-