山姆、Costco猛开店,会员店还在“狂奔”?

当前的一个现象,一面是传统大卖场处于水深火热,连锁大牌都相继陷入闭店潮,而另一面则是会员店的开店热。

这也让更多传统商超有了转型自救的考虑。会员店的火爆,更多的原因在于国内的消费者正在进行新一轮的消费升级,在商品上追求高质价比和消费体验。

山姆、Costco们加速开店

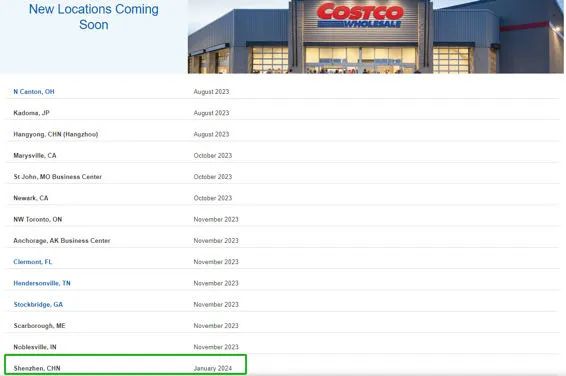

最近的一个消息,Costco开市客中国首家全生态旗舰店明年将开业。预计明年6月启动运营,开业后预计可实现年销售收入超14亿元人民币。

作为Costco开市客为中国首家全生态模式旗舰店,该店区别于此前开业的其他门店,将会员制加油站囊括其中。对此,开市客华东区总监黄政皓表示:“南京门店将是我们在中国开设的第一家原汁原味的卖场”。

目前Costco开市客在中国内地已开设5家门店,分别为上海闵行店、上海浦东店、苏州店、宁波店及杭州店,深圳店将于明年1月开业。再加上南京店,明天中旬,Costco开市客门店数将达到7家。

而它的老对手山姆开店速度更快。据悉嘉定山姆会员店已进入收尾阶段,预计今年12月开业。这样,到今年底山姆预计全国门店达47家,目前上海开业门店已有5家。

山姆持续保持了它在市场的竞争优势。目前其在全国25个城市开设了门店。从开店速度上看,山姆近年在中国每年开出约6家新店。

“目前大概有20家店在筹备中。”文安德此前表示,山姆在中国的发展势头不错,来自中国的会员反馈也非常好,因此山姆对于未来在中国的发展非常有信心。

今天会员店模式在中国加速度。山姆、麦德龙、Costco在加快步伐,盒马X会员店、FUDI、高鑫零售M会员店等也加入赛道。

根据高鑫零售发布的2024财年中期业绩报告显示,截至2023年9月30日,高鑫零售共有485家大卖场、19家中型超市以及1家M会员店。其中,M会员商店今年4月在扬州开出全国首店,截至报告期末付费会总数已达到近10万,2024下半财年,分别位于南京和常州的两家自有门店将被改建成M会员店。

高鑫零售林小海表示,三年内会新开M会员店15家以上。“对于会员店模式,我在第一年没有给团队下利润目标,只下了两个指标:一个是会员数量,一个是续卡率。实际上,我们会员店模式3年内不打算盈利。”

而会员制商超麦德龙也在不到两年的时间内,已开出了24家会员店,会员数量达到近500万,去年付费会员增速超过了50%。仍在通过不断考察和评估中国各城市的市场情况,择机扩增会员门店。

国内本土会员店代表的盒马X会员店,数量达到10家,分布于北京、上海、南京、苏州等地。盒马X会员首店于2020年10月在上海开业,3年时间近300万付费用户。

另一家fudi,2年多时间已在北京开出3家会员店,2家精选超市,积累会员数量超过18.8万人。fudi还计划在2024年新增15家门店。

不过,并非所有的传统商超转型都能成功。家乐福、卜蜂莲花开设会员店均以失败告终。难点在于会员店与传统商超运作模式上还存在较大差异。会员店更在于精简sku、精细化的商品运营,绝大多数要有差异性,而不是传统商超的标品。

但对于消费者而言,会员制也具有排他性。“会员店有时不好选择,各自商品有些差异,但品类上差异不大。所以更注重就近消费原则,效率和体验服务。”消费者反映的其实就是会员店的痛点。

会员店最终pk什么?

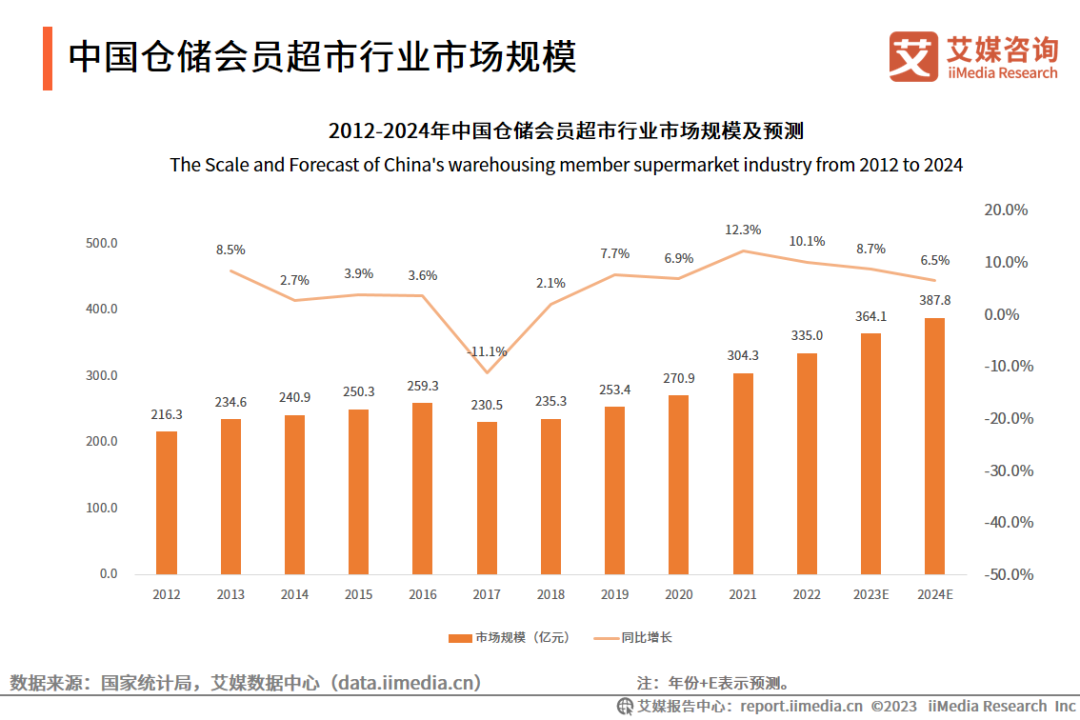

iiMedia Research(艾媒咨询)数据显示,2012-2022年中国仓储会员超市行业市场规模始终保持在200亿元以上,2022年同比增长10.1%,市场规模达335.0亿元,预计2024年将达387.8亿元,中国仓储会员超市行业在众多市场参与者的推动下有望获得持续增长。

接下来的竞争在哪里?我们认为从几个点看,会员店要保持独特竞争优势,从供应链、多业态、自有品牌以及即时消费等成核心。

供应链端仍然是第一大考。

会员店的SKU少,一般精选在4000个左右,基本上同品类的商品都只有极少的sku。5%-10%的商品种类要满足绝大部分会员需求。所以,每款商品的选择对于采购来说,都是极强的考验。国内很多会员店或商超基本都是引进为主。

而山姆的全球化采购优势十分明显。聚焦细分单品的策略,采购也绝不是简单地引入商品,更是利用会员洞察、自身的经验和与供应商合作推出新品。山姆很多爆品,都是这么产生的。

“供应链上探,是很难做到的。这需要上游多方供应商协同。但优势在于,作为独家商品,能提升会员价值,这是独一无二的。对于供应商来说,一旦成为爆品,销量也非常稳定。”咨询的一位零售供应商向我们表示。

而Costco同样是采用超低SKU+规模采购+严选模式的运营策略,只保留性价比高的2-3个商品上架。将SKU做到极致,通过大批量采购取得竞争优势。

二是、会员店业态开始多样,旗舰店、城市中心店出现。

仓储会员店的业态一定要更具企业自身特点,各大玩家之间要存在明星差异性。

比如山姆就有做旗舰店、城市中心店。今年5月,山姆上海真如店开业,超5万平方米的体量全部位于地下空间,成为全球唯一一家开在公园里的山姆会员商店。同时,它也是距离中心城区最近的一家山姆商店。

同时,对于城市中心店的布局,沃尔玛还将尝试在一二线城市将部分具备条件的沃尔玛大卖场,改造为山姆城市中心店。这也就是我们说的,会员店将开往城市中心的趋势。这个速度一旦起来,会快很多。

第三个点是,自有品牌之争,更要表现在不同品类的差异性、同品类的高品质PK。

自有品牌能很好的控制成本,从研发、设计、生产线、价格等都能够自主可控,保证了供应商品的质量,最终让将利润让给消费者。

长期来看,自有品牌的持续打造能力,特别是涉及更多品类的延伸,会成为会员店提升用户粘性的核心之一。我们认为,如果自有品牌在全商品的占比超过一半,其竞争力将非常明显。目前,山姆和Costco自有品牌占比均超过30%。而开市客自有品牌科克兰(Kirkland Signature)也是消费者的青睐之选。

而麦德龙会员店也主要聚焦4000余种SKU。未来麦德龙进口、自有和独家品牌占比将提升至50%。

还有一个关键,全场景覆盖,高密度,才能满足即时消费。

以往的会员店核心依赖线下门店,但现在全场景才是竞争筹码。

我们可以看到,山姆在进入新地区的时候,都是门店还没开业,云店先行。山姆从2018年开始大力推“极速达服务”。精选了1000个高复购、即时消费的SKU,采用的是“门店+云仓”模式。以云仓为依托的“一小时极速达”订单量占山姆电商订单量近70%,成为山姆增量的一大动力。

目前山姆会员店全中国共拥有近500个前置仓,线上营收为400亿。一家现在门店周边一般会覆盖5-6个前置仓。这也成为山姆线上增长的动力来源。

根据我们观察,目前即时消费已经成为一大主要趋势,就考验商家的云仓密度和自有或第三方即时配送的能力。

当然,会员店最终服务的对象是会员,考量的指标也在会员。会员店在接下来的2-3年的抢滩势头还会加剧,整体会员数量将在短期内激增,对于会员店商家而言,如何提高会员的复购和粘性,将是硬性指标。