李宁是时候“告别”国潮了

文丨关樾

出品丨消费最前线(xiaofeizqx)

2021年,“新疆棉”事件发生,李宁迎来高光时刻。自3月9日起近四十天内,李宁的股价累计涨幅超过70%,从最低的39.6港元最高涨至71港元,创下历史最高股价。一份来自浙商证券的数据还显示,“新疆棉”事件爆发后10天内,李宁官方旗舰店的销售同比增长超过200%,安踏体育增速超过100%。

在当时这个转折点,“旧王”让位,“新王”崛起,而绑定国潮标签、更受情怀所支持的李宁,看似比安踏更有“继位”的潜力。

但是,现在率先掉队的似乎是李宁。近来,安踏体育、李宁、特步国际、361°四大国产运动品牌均已披露三季度营运状况报告,其中安踏体育、特步国际、361°零售销售均有不俗的增速,只有李宁录得“中单位数增长”。

资本市场对李宁持悲观情绪。10月26日,李宁股价大幅低开,股价创两年新低,市值蒸发超两千亿。

李宁曾靠国潮翻盘,而今国潮还能救李宁吗?

高端失利,李宁吃瘪

相比第三季度运营情况,李宁上半年的业绩更值得参考。今年上半年,李宁营收140.19亿元,同比增长13%,归母净利润21.21亿元,同比下滑3.11%,同时,根据财报披露的渠道数据,上半年李宁电商渠道的收入仅同比增长1.7%,营收占比减少2.9个百分点至25.6%。

当时,李宁集团副总裁及CFO赵东升解释称,当下消费者的消费习惯发生了迁移,导致线上购物热度下降。可是,等到第三季度,李宁零售(直接经营)渠道也仅录得20%-30%的低段增长,且经销商从双位数增长降到了低单位数增长。

高库存是李宁业绩表现不佳的一个原因,今年上半年李宁的平均存货周转天数为57天,去年同期为55天,为了降低库存压力,李宁不得不大幅增加折扣,这导致公司毛利率下降。但这不能解释营收的颓势, 同样都是高库存,安踏、特步、361°的销售额都有较大的增长,不同的是,李宁最核心的增长驱动力正在削弱,这才是公司业绩下滑的根本缘由。

高端化及配合高端化的产品提价,即李宁近几年最核心的增长驱动力。

回顾近几年来李宁的业绩变化,从品类来看,2018年-2021年,李宁运动时尚品类占比持续增长,跑步品类占比不断减少,基本上前者是销量拉动的主力。这点从李宁的财报也可看出,2018年李宁营业收入达105.11亿元人民币,同比增长18%,此后两年业绩与日俱增,于2021年达到高点。数据显示,2021年李宁服装的营收同比增长了60.5%,占总营收达52.4%,比鞋类多出10个百分点。

但是,2022年情况逆转,运动时尚品类占比下滑,篮球及跑步品类占比上升,更确切的数据是鞋类在总营收中的占比达到52.24%,服饰则下降至41.5%。

2018年,在纽约时装周的亮相,“中国李宁”一炮而红,迅速带动了李宁服饰板块的收入,由此开启了李宁的高端化步伐;2021年,“新疆棉”事件发生,耐克、阿迪达斯在国内的销量和口碑受挫,李宁大举加快高端化,试图收割巨头空出的高端市场。这两个时间节点,和李宁的业绩巅峰是一致的,可见,高端化支撑起了李宁连续多年的快速增长。

但是 正如国产手机品牌拼命涌向高端市场、以高配置和高定价标榜高端,却始终难言成功,李宁的高端化似乎也差了点意思。

国潮红利蒙住了李宁的双眼

11月12日晚,天猫平台公布了2023年双十一购物节销售榜。在运动品牌中,排名前三的品牌分别为耐克、斐乐(FILA)、安踏,而李宁在阿迪达斯之后,排名仅第五。

从天猫的数据来看,有两点值得注意,一是,两大国产品牌的差距进一步拉开,安踏自超越阿迪达斯成为市占率第二的品牌后一路高歌猛进,FILA在安踏集团甚至已经和安踏品牌旗鼓相当,李宁却后继乏力,高增长停止。

二是,传统国际大牌的影响力似乎已经慢慢恢复;在能体现用户黏性的会员成交金额榜上,耐克、FILA和阿迪达斯挤进前三,其中耐克更是获得多个第一。对李宁来讲这无疑也是坏消息,因为耐克、阿迪本就定位中高端,价格偏高,他们的恢复意味着李宁对中高端市场的攻克并不顺利。

回顾这几年李宁的发展,本质的原因在于, 国潮爆发的红利“蒙”住了李宁的双眼,致使其走上了一条偏激的高端化路线。

2018年,纽约时装周上,李宁以“悟道”为主题进行了一场走秀,运动、复古、潮流融为一体的设计,让它不仅迅速在社交媒体走红,也由此引发了抢购热潮。自此后,我们可以清晰地看见李宁紧紧围绕着国潮对产品的设计、定位和营销进行了全方位的改造。

从品牌角度,李宁以国潮为卖点、打造差异化特征,尤其作为国潮的引领者,这无疑是升级品牌形象的最佳机遇。但是, 李宁在高端化之路上过于冒进,它一面加大营销,将国潮与品牌牢牢绑定,另一面大规模提价,强行配合李宁的“高端化”形象,前者使其陷入重营销的陷阱,后者反而暴露出李宁真实品牌力暂时撑不起高定价的事实。

这两点都对李宁的品牌造成了伤害。

以提价为例,李宁旗下主要有中高端运动潮流品牌“中国李宁”和高端运动时尚品牌“LI-NING 1990”,根据“LI-NING 1990”天猫旗舰店销售的产品来看,目前最高产品单价为10990元,而“中国李宁”最高产品单价为3599元。不单单是高端产品,近几年李宁每次推出新品,几乎都会上调售价。2018年、2019年以及2023年,李宁超轻15系列、16系列以及20系列上新价分别为499元、539元以及599元。

从李宁高端系列不佳的销量来看,大多数消费者显然认为李宁的产品还配不上其极速飞涨的价格,且因为价格上涨过快被质疑割韭菜,大大挫伤了一个良心国产品牌的形象。

一位消费者吐槽称,“以前我们疯狂抵制阿迪、耐克等外国货,全面改穿李宁,可换来的是李宁肆无忌惮的涨价,比外国品牌还狠,现在李宁的产品直接无视”。

年轻一代掌握话语权,追求民族自信、文化认同及社会认同的心理,使得消费市场上刮起了一阵国潮的风, 只是, 国潮能给品牌带来溢价,却无法成为高端定位的立足点,对于所有国产品牌来讲都是如此。

国潮,把李宁困在国内?

2018年,李宁的“纽约时装秀”一鸣惊人,引爆全民国潮消费热情,国潮消费也迅速进入了加速期。如果说国潮是李宁进行品牌高端化的最大加持,其迎合的是我国年轻人对民族自信和文化认同的追求,那反向过来思考,就会发现一个核心的问题,全球市场并不会为国潮买单,国际影响力没有获得认可的李宁又如何实现高端化?

换句话说,即使李宁成功将高端品牌的形象在国人心中立住了,这种高端化似乎也限于国内市场。更进一步讲,李宁仍旧无法打破耐克、阿迪达斯在全球运动鞋服领域的地位。

过度与国潮、情怀绑定,李宁在全球市场上反而可能会备受掣肘。

从数据来看,李宁虽然通过国际时装周活动展示了产品力,赢得不俗的反馈和口碑,可在海外市场没有引来像国内一般的消费热情。

就以2018年为例,据报道,李宁品牌纽约时装周走秀当天,秀场同款1000多双鞋子上线一分钟即告售罄,李宁公司还透露,电商平台2月7日同步上市的走秀款有8个SKU,均已售罄。而看上半年的财报,李宁来自国际市场的收入约为7364万元,和上年同期9146.8万元相比,降幅在19.5%左右。占比上,来自国际市场的收入占比不过1.6%,更是几乎可以忽略不计。

李宁在国内市场上越是增长迅猛,其在海外市场越是后退。2018-2021年间,李宁在国内的业绩迎来高光时刻,相反,2019年海外市场为李宁贡献了1.9%的收入,2020年下滑了0.4个百分点,2021年,海外收入约3.0亿(2.96亿),仅占收入的1.3%。

用中国元素引导潮流、占领全球市场,进而打造高端化形象,这自然是李宁的野心,同时也更符合国内消费者对国产品牌的期待。然而 李宁在海外市场和国内市场面临同一个问题,就是国潮在设计营销上的成功,并不能弥补其在产品力上与耐克、阿迪的差距,高端化还缺少支撑。

就技术层面,前瞻产业研究院报告显示,耐克专利总数达到了4534项,约为安踏的8倍,而李宁与安踏又相差甚远,2022年2月,安踏运动鞋领域的专利数量约为李宁的3.5倍,甚至它已经不在全球运动鞋行业专利申请数量top10行列中。

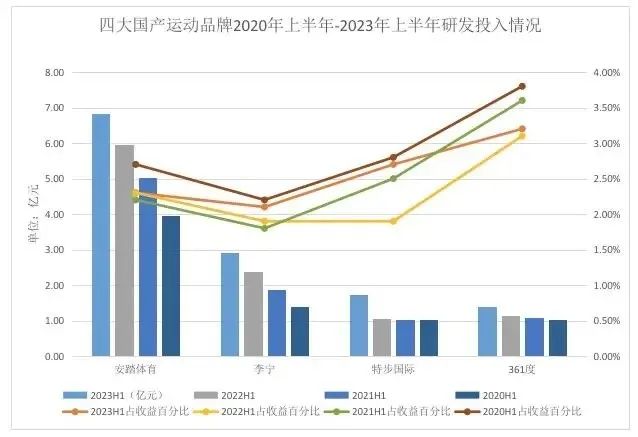

这或许和近几年李宁资源倾向营销而非研发有关。2023年上半年,李宁广告及市场推广开支为10.42亿元,同比增长6.22%,占总营收的7.4%,研发费用则相对有限,上半年仅为2.91亿元,仅占总营收的2.1%。

国潮让李宁产品一改“老旧”传统风格,更趋于时尚化、潮流化,为了维持这种时尚形象,李宁不得不加大营销力度。而研发让步于营销,影响的是李宁的专业化,在欧美市场,其消费者恰恰非常看中一个品牌的专业度,靠中国国潮打动不了他们。

一位消费者在吐槽李宁高价时表示,“李宁不能吃国潮红利,就认定自己是高端,能去欧美卖出高价,打到耐克阿迪的老巢,这才能证明自己是高端。”

这其实说出了高端化的本质,也是消费者对国产品牌的希冀。李宁离得还很远。