良品铺子降价,自愿还是被迫?

作者 | 李闻淇

编辑 | 趣解商业

良品铺 子,给外界的印象一直是高大上,价格高、形象好,品牌营销 很有格调 。但就是这样一家给予外界 “我很贵、我很潮、我很好”的休闲零食品牌,却在当下“自暴其短”, 在行业率先打出了 “降价”牌,并表示此举是为了“ 穿越周期 ” 。

11月 29日,良品铺子经历了新一轮人事调整,联合创始人杨银芬当选公司董事长、总经理。新官上任三把火,这位刚刚履行的新掌门人在 就职当天 即发布了一份让业界都震惊的 全员公开信 。信中,他明确指出 : “摆在我们面前的已经不是活得困难的问题,而是活不活得下去的问题。”

良品铺子已经到了这样的危机时刻了吗?又该用何种姿态穿越周期?

杨银芬表示,接下来,良品铺子将实施17年来最大规模降价。降价产品主要集中在成本优化但不影响品质以及得见率的300款零食上;其中,最高价格降幅为45%,平均降幅为22%。

图片来源:微博截图

此次降价消息对良品铺子(603719.SH)的股价产生了积极影响。截至12月1日收盘,良品铺子股价报收21.32元/股,较前一个交易日上涨10.01%。好势头还在延续,12月4日,良品铺子再收一个涨停。

有意思的是, 良品铺子降价事件炒的轰轰烈烈之时,三只松鼠也“坐不住了” ,其创始人、董事长章燎原在朋友圈发文回应良品铺子降价事项。 章燎 原 表示,公司早在一年前就实施了“高端性价比”战略。

图片来源:微博截图

最近一年时间内,降价策略似乎格外盛行。 如京东将低价策略作为零售业务未来三年的最重要的战略,盒马在上半年即开始了轰轰烈烈的“移山价”。更早之前,新茶饮行业的代表玩家喜茶、奈雪的茶也相继宣布降价。

让价格更亲民,似乎成了品牌们的共同选择。从这个角度来看,良品铺子能在此时站出来“革”自己的命,是积极应对之策。

不过,包括“华尔街见闻”在内的媒体,将良品铺子此举称为“降价保命”,并称此次降价直接关乎到企业的生存危机。

01.

第一把火烧向价格,

良品铺子要走亲民路线了?

在这封公开信中,杨银芬明确指出,良品铺子围绕“降价不降质”的原则,实施17年来首次最大规模降价。“一系列变革的背后,核心目的只有一个:回归良品铺子邻家形象,走向品质好、价格亲民的路线。”

据良品铺子介绍,此次降价主要针对的是线下门店,降价产品集中在成本优化,但不影响品质以及复购率高的零食上。

具体来看,“门店在售300余款产品会员价平均降价22%,最高降幅达45%。如坚果类的夏威夷果、松子、开心果、腰果等,肉类的猪肉脯、鸭脖、烤香肠等,以及复购率极高的辣条、豆干、面包蛋糕、瓜子等爆品。”

其还例举了一部分降价产品。如一袋60克的手撕肉降价后,会员价将仅售5.9元,同比直降40%;法兰蒂草莓干会员价将达到49.9元/斤,直降40%;脆冬枣的价格也从7.9元调到5.9元一袋,降幅约25%。

表面上,良品铺子确实做到了“部分产品降价45%”,但此次降价仍禁不住细究。

首先,良品铺子此次降价重点并不在线上渠道,亦不覆盖全品类产品。据良品铺子介绍:此次降价主要针对的是线下门店,降价产品集中在成本优化,但不影响品质以及复购率高的零食上。

对此,自媒体“财经故事荟”推测,“良品铺子线上与线下的同类产品在价格、口味、规格方面可能本来就存在差异,推测两渠道的货盘本就不同。并举例“在小红书上,多位网友表示在门店和线上购买了同一产品,味道却不同,比如甜薄辣豆干线下是甜辣,但线上有点咸味。”

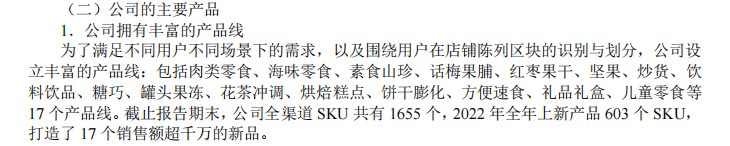

同时,良品铺子此次降价300个产品,只占总品类的18.2%左右。 其财报显示,截止2022年底,公司全渠道 SKU 共有 1655 个,2022年全年上新产品SKU就有603个。而本次只针对300款产品进行降价,包括夏威夷果、松子、开心果、腰果等坚果,猪肉脯、鸭脖、烤香肠等肉类零食,辣条、豆干、面包蛋糕、瓜子等复购率高的品类,是降价主力。

图片来源 : 企业财报 截图

至此,良品铺子需要应对的质疑至少有二:一、降价是否是真诚意;二、线上线下产品是否同质同价。

此外,杨银芬内部信中说道,“不变,我们真的有可能失去在牌桌上的资格,”此话并非危言耸听。良品铺子线上销售及净利润增长率的表现,确乎落后于同行。

据星图数据发布的2023年双11天猫休闲零食品类预售数据榜单,排名前十品牌销售额总占比达47.59%,相较去年的69.71%下降22.12个百分点。

曾在双11创下骄人成绩的良品铺子,今年却未能在今年进入前十。2021年和2022年,良品铺子曾分别排名第2和第8,占比分别为8.01%和3.6%。从此数据来看呈逐年下降趋势。

图片来源 :星图数据

在业绩表现方面,前三季度,“高端零食第一股”良品铺子和“国内休闲零食第一股”来伊份的净利润增长率为-33.43%、-93.57%;而三只松鼠前三季度净利润同比增长81.42%,盐津铺子净利润同比增81.07%。

02.

业绩失速、股东减持,

良品铺子降价原因何在?

不仅是净利润增长率同行业内对比表现不佳, 2023年以来,良品铺子的整体业绩表现也不理想。虽然依然保持盈利状态,但在营收、净利上均出现了不同程度的下滑。

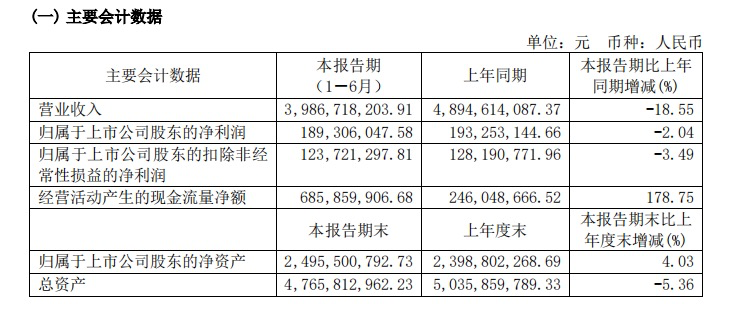

财报数据显示,2023年上半年,良品铺子营收为39.87亿元,同比下跌18.55%;净利润为1.89亿元,同比下跌2.04%。并且,报告期内,良品铺子的关店数据高达250家。

图片来源:企业财报截图

到了三季度,下滑趋势还在继续。财报显示,良品铺子第三季度营收为20.13亿元,同比下降4.53%;净利润199.84万元,同比下降97.88%;扣非净亏损为207.88万元,同比下滑102.31%。

图片来源:企业财报截图

对于净利润的下降,良品铺子给出的解释是:受市场及平台变化影响,公司线上渠道营收下降,且报告期内毛利率较同期有所下降,固定费用占比增长。但下滑的比例有些惊人,线上电商业务收入为8.52亿元,同比下滑19.4%,毛利率同比减少3.91%。综合前三季度业绩来看,良品铺子的营收降幅亦高于同业对手。

今年前三季度,良品铺子实现营收59.99亿元,同比下降14.33%。对比来看,今年前三季度,来伊份和三只松鼠分别实现营收30.02亿元、45.82亿元,同比降幅分别为7.61%和14.07%。同期,盐津铺子实现营收约30.05亿元,同比增幅高达52.54%。

业绩的下滑引起了资本市场的连锁反应。进入2023年以来,良品铺子的股价呈现下滑趋势。距离今年2月40元/股的高位已跌掉了近一半。 投资人在此种情况下的减持,更让良品铺子“雪上加霜”。

减持的股东当中,就有坚持做“时间的朋友”的高瓴资本。 公开资料显示,2021年至2022年间,高瓴资本先后三次减持良品铺子。

截至去年11月19日,“高瓴系”【珠海高瓴天达投资中心(有限合伙)、HHLPPZ(HK)Holdings Limited、宁波高瓴智远企业管理合伙企业(有限合伙)(其为一致行动人,合称“高瓴系”)】还持有2229万股,占公司总股本的5.56%。

同年11月21日,良品铺子(603719.SH)发布公告,“高瓴系”股东拟进一步减持公司股份。从良品铺子今年5月20日公告来看,第四轮减持计划完成后,“高瓴系”还持有2005万股,占公司总股本的5%。

图片来源:企业财报截图

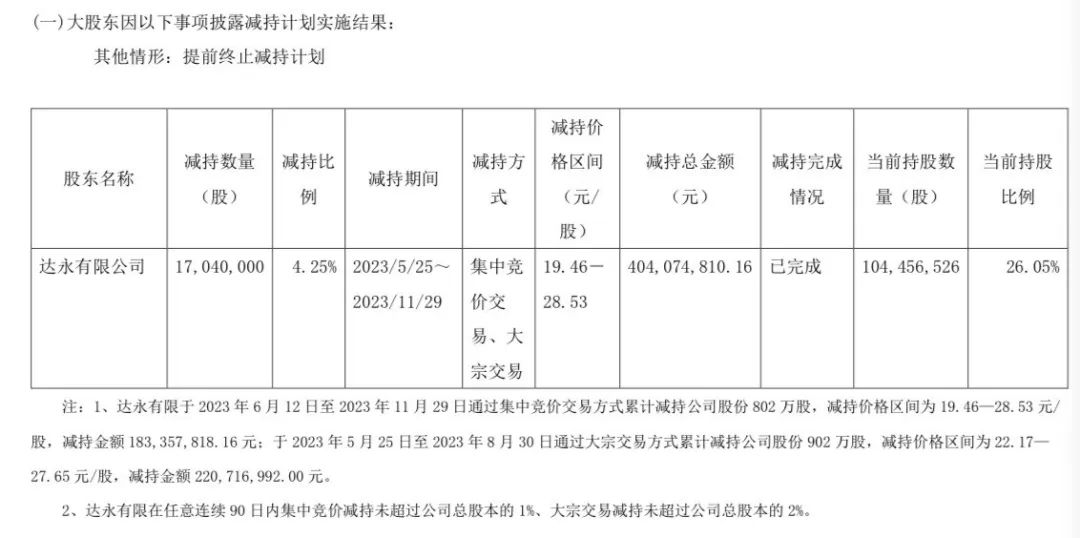

“风投女王”徐新旗下公司也在减持良品铺子。 今年6月12日至11月29日,良品铺子股东达永有限公司累计减持股份802万股;5月25日至8月30日,累计减持股份902万股;截至目前,达永有限公司持股数量约为1.04亿,持股比例为26.05%。减持前,达永有限的持股比例高达30.30%,是良品铺子最大的外部股东,而据报道,达永有限公司正是今日资本徐新旗下的公司。

图片来源:企业财报截图

这些或许都是良品铺子不得不在当下开启变革的原因。

将视线拓展到更广的市场,会发现,良品铺子确实已经到了不得不变革的时刻。首当其冲,就是中国休闲食品市场正迎来变局。中国休闲食品行业经过近20年的发展,早已经历了快速增长期和成熟期,此时,如果再沿用过去的策略,不仅不能奏效,反而有可能拖垮自己。

图片来源:艾媒咨询

正如杨新芬在内部信中所言:“消费迈入理性时代,老百姓的钱袋子捂得更紧了,不同的人群消费层次更分化、更分明,如何满足不同用户的需求,同样是摆在我们面前的考验。”这又涉及良品铺子的另一层忧虑。消费者需求的变化,同样也倒逼着企业变革。

这不仅是消费者的感知,同样也是杨新芬的认知——“消费者认为我们贵的现实问题,也表明我们的产品价格必须要更亲民。”

03.

降价后的良品铺子,

能跟上新玩法吗?

正如杨银芬所言,“消费人群、消费习惯都在发生变化。”事实上,市场的变化也极为深刻,新业态在为市场带来新活力、新动能的同时,也给了传统玩家巨大的压力。 其中,零食量贩店是极为典型的新业态。

零食很忙、赵一鸣零食等头部玩家发展迅速,在资本市场上受到热捧,在消费者端也正在持续扩大影响力。

2021年5月、2023年2月,零食很忙、赵一鸣零食分别获得2.4亿元与1.5亿元A轮融资。在资本推动下,两大品牌的门店快速扩张,今年10月数据称,已分别突破4000家和2500家。今年11月10日,零食很忙和赵一鸣零食正式合并,这个巨头在全国的门店将超过6500家。

不断涌入的大玩家还在增多。据相关数据统计,截止2023年上半年,全国量贩零食店数量或已超过1.6万家,预计2025年或将达到3万家,量贩零食市场规模将近千亿。

对此,良品铺子是有自己的感知的。 在2023年中期业绩会上,良品铺子就曾回应称,在湖南、江西等零食量贩发展较快且开店密集的市场,对良品铺子的业绩有30%左右影响,经过3-6个月经营,江西、湖南的店才缓慢回升。

意识到危险信号的良品铺子,除了革自己的命之外,也在试图通过投资的方式消解这种影响。早前,良品铺子曾投资4500万元获得了赵一鸣零食3%的股份,半年后转让所持股份,产生6000万元的投资收益,随后又自己推出了“零食顽家”。

企查查数据显示,“零食顽家”运营公司为湖北千佰味食品有限公司,后者大股东为宁波广源聚亿投资有限公司。这家成立于2021年6月的公司,法定代表人正是杨银芬。可见,为了和零食量贩店竞争,良品铺子已“派出最高指挥官”亲上战场。

图片来源:企查查截图

但从目前的形势来看,良品铺子想要打赢此局仍有不少挑战。

其一,零食顽家预计今年将开过500家店,这个开店速度尚不具备与零食量贩店头部玩家一战的能力。 公开数据显示,自6月突破3000家以来,零食很忙正以“平均每天新开6家店”的速度扩张,赵一鸣零食开店速度保持在每月200家以上,零食有鸣更是计划到2026年将门店数量扩张至1.6万家。

其二,零食量贩店的产品是由厂家直供,没有经销商加价环节,在终端市场上有更大的价格优势。而良品铺子大幅降价正是因为线下门店价格被消费者感知贵,如想零食顽家可以成功,良品铺子还需要实现全品类、全渠道产品的供应链优化,真正把成本做下来,自有品牌全线产品价格“打下来”,或许方能与低价模式一战。

其三,前有零食量贩店巨头,后有“老对手”三只松鼠社区零食店的竞争。零食赛道现在已彻底进入了品质和价格“大逃杀”的阶段,零食顽家面对的是强敌环伺的环境,这个仗确实不好打。

因此,当杨银芬在内部信中担忧“失去在牌桌上的资格时”,外界并不认为其在危言耸听。

前有堵截,后有追兵,眼下,良品铺子确实到了不得不变的时刻。