头部品牌因它降价,小工厂靠它起死回生!零食折扣店大鲶鱼游向哪里去?

文丨郑雅

“非常简单粗暴。一句话,降价,不降价就找别人!”有供应商向亿邦动力描述着良品铺子给他们开会时的场景,“多个品类已经开始招投标,还建议现有的供应商投更低的价格。”

为了应对零食量贩店给其线下门店带来的影响,良品铺子在2023年11月底宣布门店在售300余款产品会员价平均降价22%,最高降幅45%。既然零食量贩店吸引消费者的特质之一就是价格低,那良品铺子也不再“矜持”,直接降价。

良品铺子董事长、总经理杨银芬上任一个月内,“三把火”已经烧完了:实施17年来首次大规模降价、起诉赵一鸣零食、部分心智单品再次降价以挽回流失的消费者。

近两年,零食量贩渠道猛然“攻入”线下零食市场,引得两个零食巨头品牌调整公司战略,三只松鼠提出“高端性价比”战略、良品铺子实施降价策略。

零食量贩渠道也改变着品牌对渠道的布局。2022年,零食很忙已经成为盐津铺子的第一大客户;某零食量贩店品牌跻身成为甘源食品的第三大客户。

零食量贩渠道如何以“新流量洼地”的姿态搅动着线下市场的?隐藏在门店背后的工厂端,因为零食量贩渠道发生了什么变化?新兴渠道的崛起又给行业带来了哪些启示?

01

零食量贩店推动传统渠道自我进化

“一石激起千层浪”,零食量贩店业态对线下市场的强攻,平等地影响到了传统零售渠道、有自有门店的品牌商、零食品牌等多个角色。

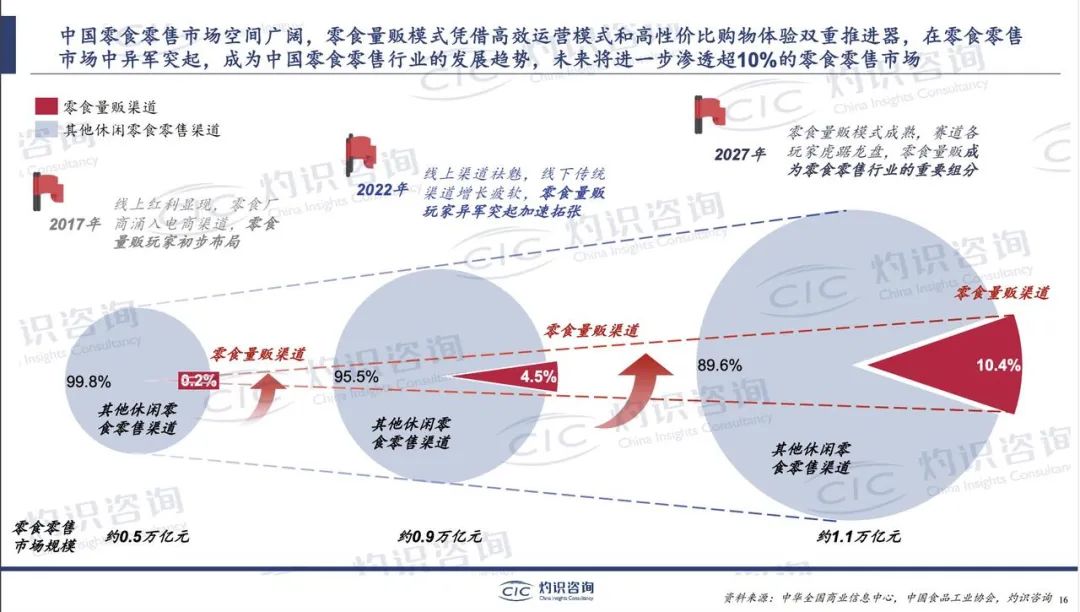

灼识咨询有关国内零食量贩行业蓝皮书里提到,零食量贩模式在2017年至2022年弯道超车的这5年里,复合增长率达到了114.6%;零食量贩的市场规模在2022年达到了407亿元,门店数超过了1.3万家。在灼识咨询预估下,这一市场的体量将在2027年达到1400亿元,容纳超3.7万家门店。

零食量贩渠道的进攻性还体现在对零食零售市场的蚕食上。主打向下沉市场提供高性价比购物体验的零食量贩渠道,在2022年占据了零食零售市场的4.5%份额。而在2027年,这一份额将增长到10.4%。

好想你、盐津铺子控股对零食很忙集团的共同投资,正是押注零食量贩渠道未来的高增长性。

但眼下,传统商超渠道、有专卖店的三只松鼠和良品铺子正在零食量贩渠道带来的危机中,寻找应对策略。

“现在有些超市会减少散称区的面积,或者主动放低散称商品的价格。”某头部零食品牌分销负责人认为,这是零食量贩渠道把超市收割“急眼了”的两种表现。

他感受到,零食量贩店渠道的火热影响了超市的价格形象,而更深一步的是,其使得全渠道内白牌红利下的价格锚点效应在减弱。

“支撑以散称为主的价格优势,实际上是与外部价格锚点进行对照的结果。比如说商超散称的售价就是一个价格锚点。零食量贩店渠道通过与优质白牌合作,寻求到了这其中的巨大价格差,甚至它对标电商业务都可以形成价格差优势。”上述分销负责人进一步解释道。

拼多多的出现给白牌商品带来巨大市场,创造了白牌红利。正是借助大量白牌商品,拼多多在消费者心中形成了稳固的“低价心智”。但当“线下版拼多多”零食量贩店出现后,电商渠道的价格优势也在减弱。

这种价格优势在行业研究报告中也多次提及。招商证券的数据显示,商超价格相比零食量贩店约高出20%-75%;便利店价格会高于零食量贩店约44%-85%;电商价格比零食量贩店高约7%-59%。

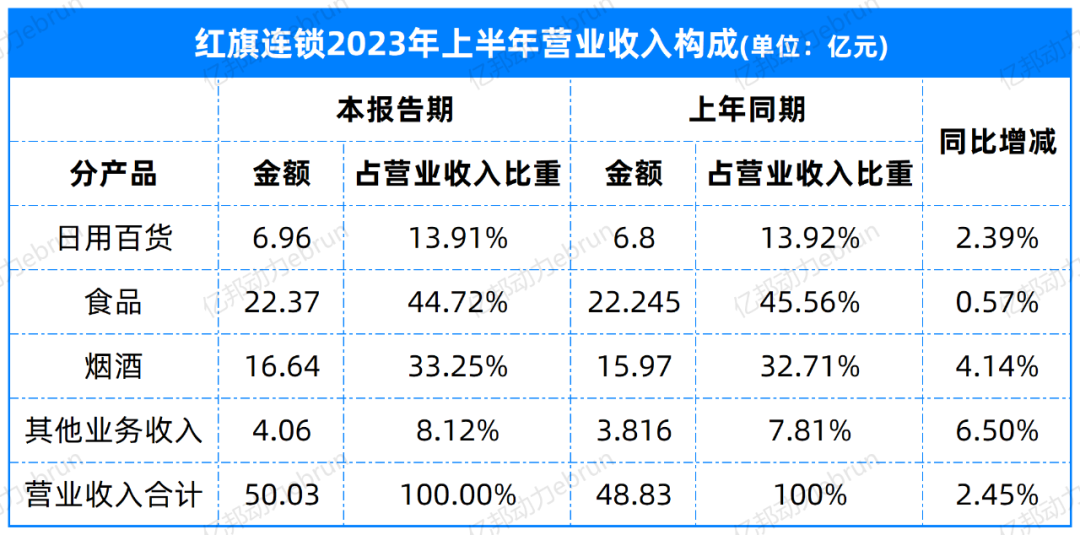

红旗连锁2023年半年报显示,按产品品类看,食品品类营收占比为44.72%,2022年同期占比为45.56%,呈下降趋势。而其余的日用百货、烟酒和其他业务在总营收中的占比为增加或持平状态。

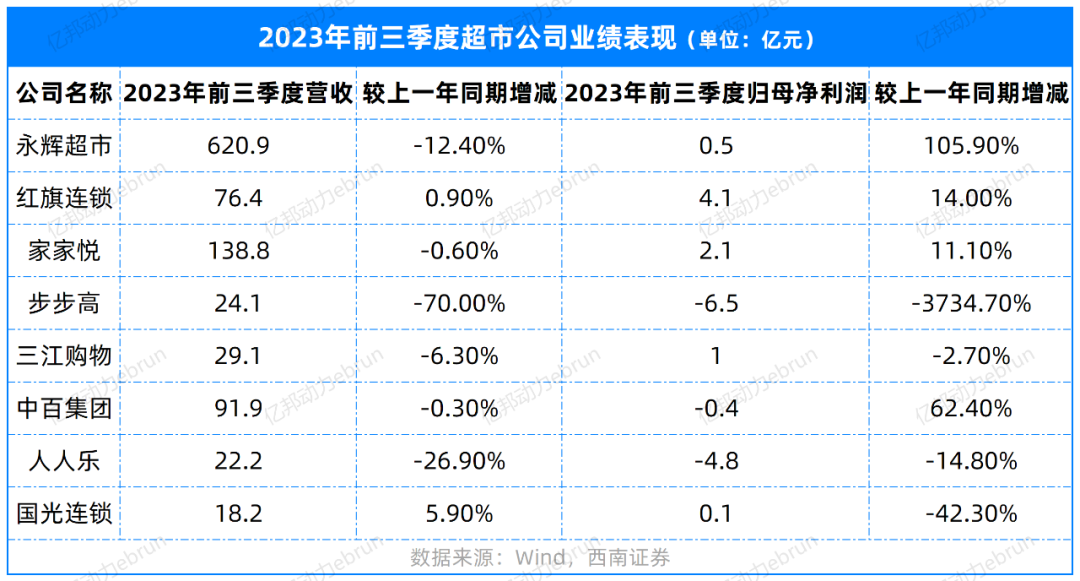

从西南证券整理的数据来看,2023年前三季度,永辉超市、家家悦、步步高、人人乐、三江购物等上市超市公司的营收均在同比下降。

面对零食量贩渠道的冲击,多家超市采取“打不过就加入”的方式,开启折扣化探索。

中百仓储超市在去年上半年开出了首家小百零食铺折扣店,迈出了试水零食折扣店的步子。紧接着7月时,家家悦集团推出新连锁零食品牌“悦记·好零食”,定位于一站式极致性价比零售集合店。2023年10月,永辉宣布在门店中新增“正品折扣店”。折扣商品池内包括食品、用品等品类,这些商品会按其原价的七折、五折、三折来进行销售。步步高超市也在同月实施门店重启计划,重启后最大的不同则是平均售价较之前下降了约15%。

强调性价比和降价的除了传统商超,还有抓住电商渠道红利而崛起的三只松鼠和良品铺子。

三只松鼠在2022年底开始实施“高端性价比”战略。三只松鼠CEO章燎原曾在朋友圈公开拆解这一战略,“于商业模式而言:是总成本领先的前提下实现高品质和差异化商品。而这一切实现的最佳路径则是自有品牌,因为只有自有品牌才能解决商品的定制与全链路的优化。”

总成本领先是迈克尔波特在上世纪80年代提出来的企业三大竞争战略的第一要素。

三只松鼠的自有品牌社区零食店自去年6月落地首批门店后,到12月初,全国门店数已超150家。

为拓展零食量贩连锁业务,良品铺子也在2022年推出新品牌零食顽家。截至10月13日,零食顽家湖北省门店数已超300家。

但这并不能够帮助良品铺子抵御头部零食量贩品牌的冲击。2023年底,良品铺子实施降价策略,对300余款产品进行会员价降价后,又从这些商品中选出心智单品再次降价。

大刀阔斧的降价背后是杨银芬的担忧,和良品铺子的危险处境。他在内部信中直言:“当下,摆在我们面前的已经不仅是活得困难的问题,而是活不活得下去的问题。”若是良品铺子不变,“我们真的有可能失去在牌桌上的资格。”

三只松鼠和良品铺子“变”的逻辑类似,都是在保证质量的基础上,通过优化供应链效率,将挤出来的利润空间以低价的形式让利给消费者。

而像盐津铺子、卫龙、劲仔食品等零食品牌参与零食量贩渠道的方式更加简单,积极入驻,并提高这类渠道在公司层面的重要性。

盐津铺子董事、副总经理杨林广在接受潇湘晨报的采访时指出:“未来3年,零食量贩店会成长为休闲零食增量最大的渠道。”在2022年,零食很忙就已经成为盐津铺子的第一大客户。

甘源食品方面也在业绩说明会上提到,2023年上半年,零食折扣渠道已成为业绩新增量的重要来源之一。从2022年全年来看,甘源食品的前五大客户中,新出现了某零食量贩店品牌。这一品牌给甘源带来的销售额达3040万元,占2022年全年销售额的2.10%。

有接近某头部零食品牌相关人士也向亿邦动力表达了对这轮渠道变革的看法,虽然对自身品牌形成了一定冲击,但他坦言:“一个零售业态走向高集中度的情况很常见。但线下零售永远没有垄断。同时也不需要看衰某一渠道,每个渠道都会自我进化。”

02

品牌入驻零食量贩店的“潜规则”:

调整包装规格

零食品牌入驻零食量贩店,首先要解决“入场券”的问题,也就是平衡不同渠道的价格体系。

“由于零食量贩店将整体利润压薄了,所以成本端面临着挑战。同时品牌也要解决电商端价格怎么和零食量贩店渠道保持一致的问题。”某上市零食品牌的子品牌负责人如是说。

为了避免零食量贩渠道与其他渠道出现明显的价格冲突,有头部零食品牌会通过零食量贩店终端价格倒推要提供哪种规格、多少成本的商品,最终生产出符合该渠道价格要求的商品。这个过程中,品牌方会降低对这类商品的盈利预期,会以保证工厂正常运转、品牌也能拿到“薄利”为盈利目标。

“调整包装规格”是多个品牌向亿邦动力提到的应对之策。

“这个应对方式基本上比较通用。如果将提供给零食量贩店的包装规格做大,商品到零食量贩店的过程中,包装、运输、人力等成本都相应的降低,也就是用损失的毛利做大规格包装。而且一些批发商也已经清楚零食量贩渠道的定价标准是不一样的,他也就不太纠结这事儿了。”上述子品牌负责人透露道,厂商在与零食量贩渠道多轮报价、多轮谈判过程中,报价会被一点一点往下压,最好的解决方式就是用不同包装来体现,“其他的在我看来没有太好的点。”

零食有鸣门店内的散称区 亿邦动力摄

“如果品牌本身的价格体系很稳定,会用子品牌入驻零食量贩店。”某新消费品牌创始人向亿邦动力表示。

但上述子品牌负责人直言,用子品牌入驻零食量贩渠道并不是在解决价格体系的问题,而是为了讨巧。在他看来,子品牌的品牌溢价与消费者心智弱于母品牌,若子品牌按照母品牌的标准在零食渠道定价,并不会被消费者接受,“当母品牌与子品牌都出售同一品类的商品时,母品牌售价10元,消费者可以接受;但子品牌也售价10元,消费者还能接受吗?就违背了消费者的主观认知。”他举例道。

此外,他还提到,零食量贩店品牌也较为注重口感,调整包装规格的同时,也会根据渠道的要求调整产品口感,“如果说只有价格没有口感,那会影响产品在渠道内的周转速度。如果没有复购,价格再低,花很多精力和时间选一个品进来,也是没有意义的。”

“我们入驻零食量贩店后还要解决的是,两种不同标准所带来的生产环节的混乱。”有头部零食品牌代工厂负责人向亿邦动力提出了他们当下面临的问题。

他解释道,工厂所代工的品牌和零食量贩店关注标准和质量的方式不一样。“首先,同样一个农产品,零食量贩店渠道并不会非常在意大小的标准化。其次,零食量贩渠道里很少会出现‘0糖0脂0卡’‘无添加’等概念。也就是说,在同一品类里,相比起差异化,他们更追求的是最低价。”上述代工厂负责人如是说。

零食有鸣门店里的袋装产品 亿邦动力摄

据他介绍,在质量方面,零食量贩渠道在到货检验环节会大致检查下包装外箱是否有破损等。部分零食量贩店内,若店员发现仓库里的货物有质量问题,则发现一个问题会被奖励50元。而代工品牌对质量的把控则非常严格。

“以我们给某头部零食品牌代工为例,首先每批货都要有检测报告和标样。其次,货到之后,品牌的检验中心会快速拿标样做一个理化检测,检测时间大概是几个小时,这几个小时之后检验没有问题了,这车货才能卸。第三,在品牌的感官中心,还会有工作人员对每批货进行试吃,检测食品气味是否有异常,还会检查称重、颜色、外观是否符合要求。”他接着说道,质量绩效是这个品牌考核供应商六大绩效中很重要的一个模块,“如果质量绩效连续两个季度拿到D,不管你是多大的供应商,都要被清退。”

产品标准的不同就导致了工人生产制作环节出现混乱,“如果同一班次的工人在同一产线上反复按不同标准进行作业,一会儿高标准、一会儿低标准,那工人自己就乱了。”对此,工厂负责人预计新一年会在流程化管理上做出区分,明确不同种货品分别对应的标准和流程;还会通过对生产线的划分,使零食店业务与代工业务分别有专门的产线来生产。

03

集结白牌工厂 靠“隐形市场”起势

“据我了解,有几家小工厂真的是靠零食量贩店起来的,甚至是起死回生。”上述代工厂负责人用“夸张”来形容零食量贩渠道对工厂端的影响。

据介绍,该工厂前几年就已经用自有品牌零星入驻零食量贩渠道,2023年上半年开始集中入驻更多的门店。2024年年初,该工厂的代工业务与零食店业务的生产量占比已经达到1比1。其中,零食店所占的生产量份额从2022年的20%增加到了如今的50%。

头部品牌的代工厂在与零食量贩渠道合作时具备天然的优势。在多年与三只松鼠、良品铺子等头部品牌合作过程中,一些代工厂具备了较高水平的生产工艺,在产品方面可以更大程度地保证质量的稳定性;其次在沟通及时性、合作顺畅度等方面,这些代工厂相较于批发商更加成熟。最重要的是,经过与头部零食品牌多年的磨合,代工厂在供应链效率和成本方面也具备优势,工厂的柔性制造能力可以承接住突然下发的大量订单需求。

代工厂的这些优势也引起了零食品牌商的紧张。有头部零食品牌相关负责人坦言,品牌方要向白牌厂家学习“如何把供应链的成本给优化下来”。他指出,大部分零食具备有品类无品牌的特点,加之白牌厂家大多以技术起家,在产品研发上占据优势。这些厂家可以为零食量贩店提供价格低、高质量的产品,进而增强了这类渠道与白牌厂家的合作意愿。“作为品牌方,如果不把供应链给做到极致,价格也不如白牌低,那就完蛋了。”

爱零食门店内的散称货架 亿邦动力摄

零食量贩店渠道在与代工厂合作时也较为直接,“零食量贩店侧知道哪些产品卖得好,他们会拿着一款产品的标样,给到几个可以生产这款产品的工厂,工厂需要根据这一标样报价,谁报的价低就用谁。”工厂负责人介绍道。

他认为,零食量贩店渠道找到了“流量密码”。零食量贩店模式中隐含着一个类似量变引起质变的“标准线”。当商品降价的“量”触及标准线之后,会带来人群、销售额的非线性增长。比如说,当商品卖5元时有100名用户;卖4元时带来200名用户,但突然有一天零食量贩店品牌发现卖3元时会有1000名用户。

“零食量贩店在没有自有品牌的情况下,可以在品控环节和商品环节非常灵活,他只需要找到所有的工厂,然后进行报价。这样就允许他们以较低的产品标准,快速地寻找到稳定供货的低价商品。”上述头部零食品牌分销负责人也表达了类似的看法。

但不同体量的工厂在面对零食量贩渠道机会时会持有不同态度。

工厂负责人指出,规模较大的工厂更多的时候是在考虑如何利益最大化。但在利益最大化这件事上来讲,零食量贩店不是一个特别好的选择,当然也是因为工厂混得好才有的选。“对于混得一般或者说规模比较小的工厂,零食量贩店就是很简单的一个机会,只要你敢把价格放低,你的工厂就能在微盈利的情况下转起来,你就能稳定地活着。未来一些小工厂很有可能把零食店业务作为主业,来取代代工业务。”

某证券食品饮料分析师在行业会议上表示:“我希望更多的上游厂家,尤其是大厂家,应该积极全面拥抱零食量贩店,深入地研究背后的人群。”他继续指出,过去的研发、供应链、销售体系,更多在围绕着偏头部的消费群体,但下沉市场的需求没能很好的被满足。而零食量贩店这种高效率渠道进一步提升了上游供应链端的效率,这可以为白牌厂家降低制造、仓储配送等成本,同时帮助商品触达到大量消费者网点数。

零食量贩店正是关注到了下沉市场中没有被满足的零食消费需求,同时集结大量白牌厂家向下沉市场的消费者提供多SKU、低价格的商品选择。以零食很忙为例,2022年全年有1.8亿人次进入零食很忙门店;同时门店零售额达到64.5亿,同比增长了139.7%。

其实,这种利用隐形市场冲击原有市场的逻辑早在拼多多上演。拼多多敏锐地发掘了“五环外人群”的消费需求,向下沉市场提供大量高性价比商品。里程碑时刻在2021年春节期间出现,拼多多日活跃用户数首次超过淘宝。2023年11月底,拼多多又迎来高光时刻:市值短暂超越阿里巴巴。到了2024年1月5日,拼多多总市值已经超阿里巴巴近88亿美元。

零食量贩店的高光时刻会何时到来?又以何种结果呈现?这是它留给行业的期待和悬念。

“我看到的重大机遇是更多下沉市场的低成本领先优势,以及低价格带研发战略。”上述分析师认为这是食品行业中弯道超车的机会所在。这一点正在被零食量贩店渠道所印证。