终于,国内首批3只消费公募REITs正式上市!

本周,国内首批3只消费类基础设施REITs正式上市交易,上市首日有不同程度涨幅,均实现平稳开局。商业地产行业期待已久的公募REITs终于落地。

*3月12日,上市首日,嘉实物美消费REIT收于2.399元/份,涨幅0.67%,成交金额2471万元;华夏金茂商业REIT收于2.685元/份,涨幅0.56%,成交金额2332万元。

*3月14日,华夏华润商业REIT收于6.905元/份,涨幅0.04%,成交金额1271万元。

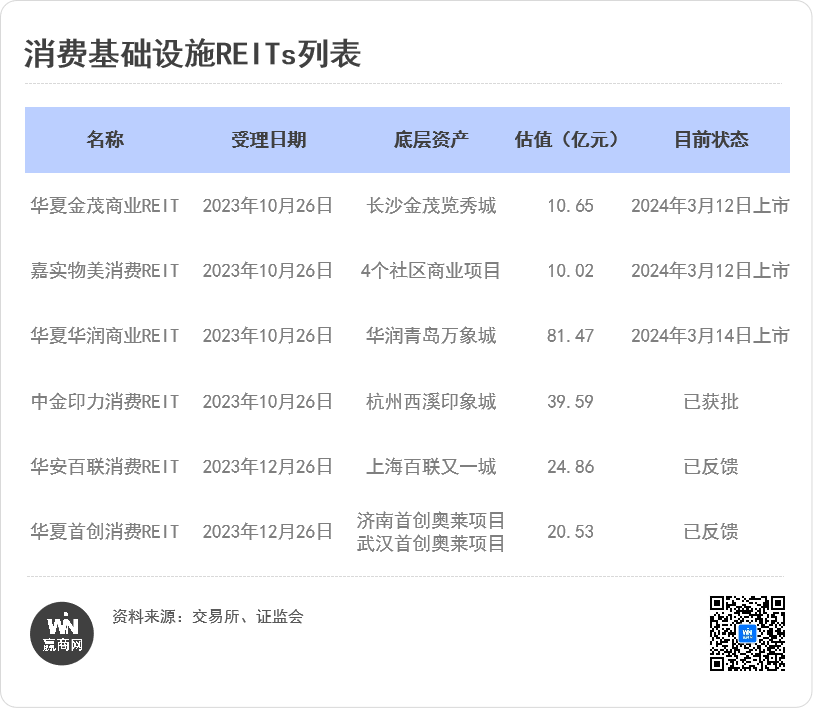

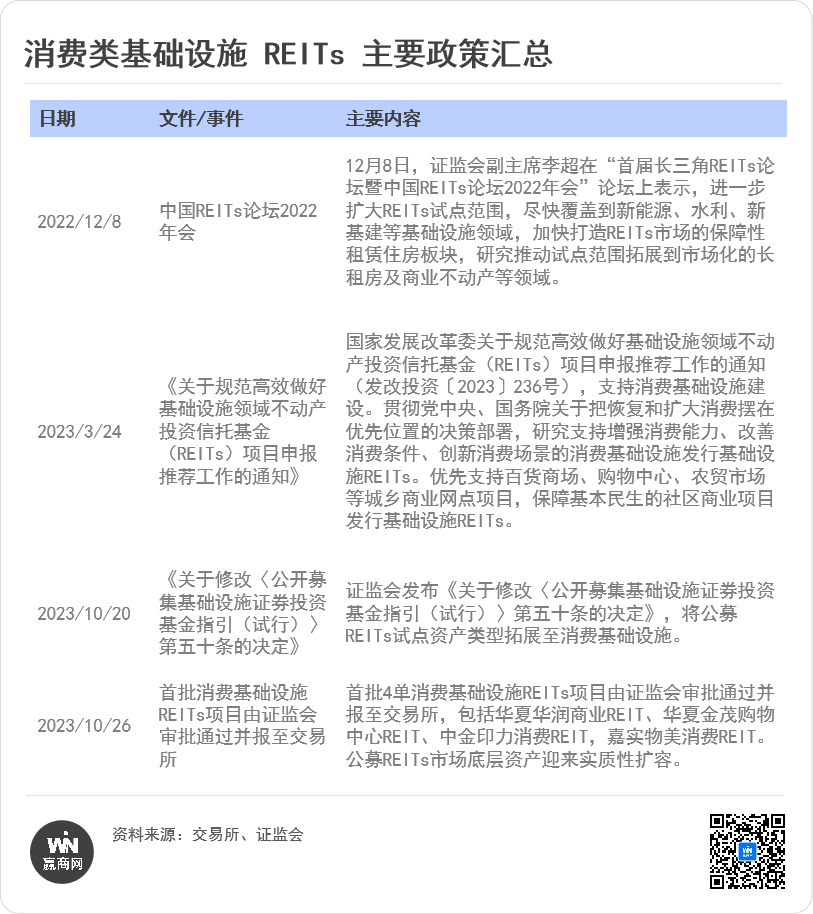

2023年,国内首批4只消费REITs先后提交申请上市,仅用了一个月时间,交易所通过了审批。此后,4只消费REITs进入募集期。

目前,消费REITs第二批也已经获得受理,华夏首创奥特莱斯REIT和华安百联消费REIT均于2月8日获得反馈。显示出监管层持续关注、支持消费基础设施融资的积极信号。

01

为什么这些资产

能够入围公募REITs?

随着商业地产市场从开发时代转入运营和资管时代,公募REITs的成熟可有效推动企业提升内功、做高收益率,走向资产管理、升值的正循环。

什么样的资产能够入围公募REITs?

在中国证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,就项目收益和规模有定量要求:运营期三年以上;底层资产未来3年每年净现金流分派率应不低于3.8%;首发项目当期目标不动产评估净值应不低于10亿元。

//长沙金茂览秀城:中国首个览秀城,金茂逐梦REITs的王牌

依托梅溪湖商圈的高人气支撑,叠加着良好的城市界面、通达的交通设施,长沙金茂览秀城自2016年开业运营以来,业绩稳中有升,客流密度及销售坪效位居当地前列。截至2023年上半年,该项目日均客流3.9万人次。

2020年以来,长沙金茂览秀城EBITDA增长显著,2022年达到4243万元,同比增长56.1%,2023年上半年则达到2996.1万元。此外,运营净收益(NOI)同步上升,2022年同比增长118.7%达3277.48万元,2023年上半年为2621万元。

于金茂而言,长沙金茂览秀城REIT上市,是一个转折点,也是一个新起点。目前金茂商业所持有的购物中心中,长沙金茂览秀城最为成熟。合理推测,未来可能通过提高现有项目的成熟程度,同时有选择性地并购其他成熟项目进行后续扩募。

//青岛万象城:全国最大非重奢万象城,占商圈整体客流35.98%

青岛万象城拥有近500个店铺,涵盖70余家国际一线品牌,超半数品牌首次进入山东或青岛,超六成店铺业绩同区域位列三甲。

以2023年10月日均客流为统计口径,2015年开业的青岛万象城(一期+二期),占整个香港中路商圈整体客流的35.98%,位于全国购物中心客流前15位之位,高人气可见一斑。

2023年上半年,青岛万象城平均出租率为98.49%,较疫情期间明显回升;月租金平均坪效为295.49元/平方米,年化增长率为17.86%,保持平稳增速。2016-2022年,购物中心的客流量年复合增长率达7.6%,2023年上半年客流量已达到2022年全年客流的63%,回升态势明显。

在商业 REITs 试点等资产证券化路径打通的预期下,华润万象生活的后续轻资产运营增长空间较大,为扩容带来更多可能。目前,华润的资产池相当充足。

//杭州西溪印象城:租户结构优势明显,高客单主力店带动销售额逆增

西溪印象城整体营收规模持续扩大,2014-2022年营收CAGR达到11.4%。在结构上,基本维持租金、物业费、其他收入7:2:1的行业平均水平。

在传统商超业态持续萎缩背景之下,山姆作为会员制商超的王者选手,持续向上的业绩表现,是西溪印象城稳定经营的关键租户。另从西溪印象城整体业态占比来看,零售业态是绝对主力,以占比54.3%的面积贡献了超过60%的租金收入,符合头部项目的正常排兵布阵。

2023H1,西溪印象城租金收入中的固定部分达87.1%、提成部分达12.9%,这种以固定租金为主导、以提成租金为补充的计租方式使得项目收入兼具抗周期性和成长性。

经过十年运营调整,西溪印象城目前加权平均剩余租赁年限约3.7年,其中非主力店部分2.8年,贡献租金37.4%的租约将于2024年到期,项目租金仍存在上升潜力。

目前印力持有的已开业消费基础设施项目57个,另持有2个在建消费基础设施项目,总建筑面积合计超590万平方米,覆盖各类产品线,且区域分布以一线及省会、强二线城市为主,以及资产成熟度高,持有消费基础设施项目中50个已经运营满三年,运营情况良好,具备较强的扩募潜力。

//上海百联又一城:“稀缺”的9层mall,调改成效大

扎根五角场商圈17年,百联又一城向上生长的背后,是这个市级商圈蓬勃的商业生命力。因为城市能级之外,商圈能级是购物中心租金坪效的决定因子,优势有三:位处上海东北,与市中心距离刚刚好;地形非常特殊,五角环岛商业动态竞争;杨浦产业转型,注入真正消费动力。

横向对比过往6年的数据,不断转型调改的百联又一城联销模式面积占比整体在缩减,留出的新位置,引入更多餐饮、体验类业态,以顺应消费趋势之变。

2015-2019年,百联又一城整体销售额在14亿元左右,2020-2022年受疫情影响销售额有所下滑。据2023年1-6月经营情况,2023年年化销售额在12亿元左右,处于恢复提升中。

位处魔都顶流商圈,百联又一城客流变化与商圈趋同,整体营收水平稳步提升,未来运营思路清晰,虽存在层高较高、开业时间较长、商圈竞争激烈等不利因素,但资产本身价值足够容易引起诸多投资人的关注。

//济南首创奥莱项目、武汉首创奥莱项目:国内第一只奥莱REIT,值得一张信任票

一个扼守江城中心,一个占位泉城新区,代表着首创奥莱的区位偏好与选址逻辑:近郊的重点新城。

区别于普通购物中心的租赁模式,奥特莱斯以联营模式为主。首创申报REITs的两个奥莱项目,收入类型主要包括联营收入、抽成收入、固定租金收入等,且近年联营租户收入贡献占比逐年上升,两个项目都在80%左右,联营发展趋势向好。

根据赢商大数据监测,疫情影响下,两个奥莱项目的客流表现遇到一定挫折,但横向比较来看,整体是波动中上升,显示出对有效客群的较强吸引力和反弹力。同时,受疫情和开业时间短的影响,首创济南项目开业率在90%左右,而开业更早的武汉项目则约保持在95%。但两个项目的销售额仍快速增长,可见奥莱模式生命力和企业较好的运营能力。

武汉首创奥莱项目

济南首创奥莱项目

由于零售业态占比极高,某种意义上,奥莱算是重奢商场的平替版。这两种类型的商场,也是目前购物中心里两个占比不高但备受行业、资本市场关注的细分业态,普遍认为具有较强的稳定性和抵御能力。

在目前的奥莱竞争中,首创在轻重并举,实现“投融营退”的良性循环方面已先拔头筹。某种意义上,如果投资者看好相对具有抗周期特点的奥莱业态,那么不妨对本次首创两个奥特莱斯项目及本单华夏首创奥特莱斯REIT投信任票。

02

尽管当前面临不确定性

REITs仍是具竞争力的投资标的

近期公募REITs扩容及常态化发行节奏明显开始提速,利好优质资产、强运营标的。

消费基础设施是构建大消费体系的重要载体,在国家促进内需的大背景,消费基础设施REITs的推出,不仅有助于REITs市场的多样性,亦有利于核心消费类核心资产加速盘活和周转,促进不动产资管领域,从高负债、高增长的粗放模式向精细化、存量化的模式转变。

美国商业地产REITs化率约4.8%,假设我国消费类REITs的可证券化率在2%-3%之间,则其市场潜在规模在7000亿元-10500亿元之间。逆周期调控和结构转型将共同为商业地产新周期注入活力。

但在当前,REITs市场面临着不确定性。

REITs在2022年表现出一定的抗跌性,明显好于股票市场。而 2023 年出现反转,REITs市场大幅下跌,明显不及股票市场表现,尤其是产权类REITs跌幅更大。

第一是市场原因,2023 年二季度REITs加速下跌,三季度反弹力度较弱,全年REITs二级市场表现较差,明显跑输主流股票指数,使得后续投资者对 RETIs信心不足,参与REITs投资的意愿降低;第二是打新效应,2022年四季度以来,REITs上市首日涨跌幅明显下滑,甚至出现破发,打新效应减弱,使得投资者参与 REITs 发行并获取打新收益的意愿下降。

但今年2月以来,公募REITs市场情绪高涨,一改去年市场低迷颓势,迎来开门红。在2月份仅有的15个交易日里,中证REITs指数单月上升12.28%,最终收于794.9点。在成交额方面,30只公募REITs成交总额为72.65亿元,环比下降13.86%;换手率方面,平均换手率为17.95%,环比上升10.33%。整体看来,REITs市场反弹强烈,产品估值迎来修复。

从本质来看,公募 REITs 区别于股、债、汇等资产,但因资本利得和分红等特性又具备股性和债性的特征。前者体现在二级市场价格的波动,后者体现在有稳定的高比例分红,在收益表现上和股市、债市的相关度呈现差异化特征,是分散投资风险、优化投资组合表现的合意标的。

长期来看,REITs仍然是最富有投资性价比和竞争力的优质标的之一,随着 REITs 市场发展更趋向成熟,投资者对 REITs 的投资信心也将逐渐恢复,REITs 的资产配置需求也将增加,优质REITs的稀缺性仍将持续存在。未来仍需加快 REITs 产品创新速度,推出更多优质资产匹配未来的长期投资需求。

从海外REITs来看,跨越多个资产类型的多元化经营REITs不是市场主流,规模占比很小,而专注在某一类型的专业化经营REITs是市场绝对主流。主要原因在于海外 REITs 管理人不是被动持有底层资产,而是通过主动管理运营实现资产增值,由于不同类型资产的运营差异很大,专注于某种类型可以发挥专业优势,提升资产管理能力和运营水平,使得REITs资产可以获得最大程度增值。

*从企业端看,拥有优质消费基础设施资产、运营能力强的商业地产企业将显著受益;

*从资产端看,底层资产权属清晰、具备稳定现金流和强抗风险能力的核心一二线资产是良好的发行公募REITs标的。

大道至简,消费基础设施REITs正式上市后,各参与方均需要加强主动管理能力,形成自己的专业优势和品牌优势,并借助于我国 REITs 市场的扩募机制,不断吸收优质资产,让REITs成为专业基础设施资产运营管理平台,也让基础设施资产的价值得到最大提升。