数读国潮:新消费下沉,谁在县城闷声发财?

作者|张菁

编辑|杜仲

来源|观潮新消费(ID:TideSight)

安徽池州的一个小县城,开起了瑞幸、库迪;茶饮店从原来的古茗、蜜雪冰城,又增加了霸王茶姬、喜茶,零食集合店赵一鸣甚至开了近十家。在这个人口不足25万的小县城里,各种新消费业态正蓬勃发展。

这样的情景不止出现在一个县城里。过去一年,不断下沉扩张的零食折扣店、新茶饮、新型快餐等业态,是整个消费市场为数不多还在高速增长的领域,万店连锁也成为新老头部加速追求的目标。

在线上红利殆尽,大城市点位也接近占满的情况下,更多的创新和增长都指向了一个庞大但容易被忽略的市场——县域消费。

怎样理解今天的县域消费市场

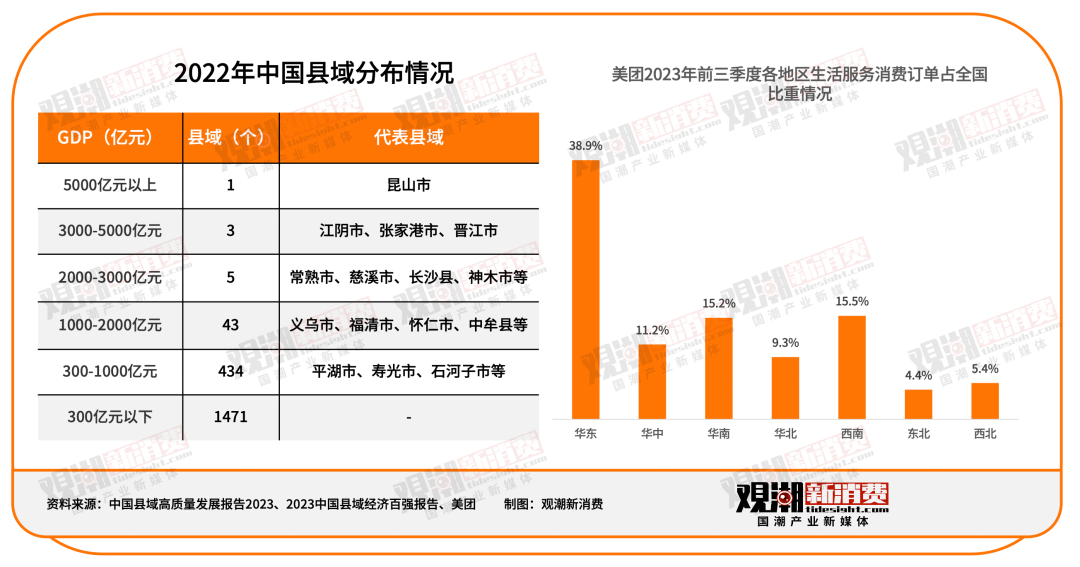

相关研究显示,2011-2020年县域GDP由24.1万亿元增至39.2万亿元,十年间县域GDP的复合增长率为5.7%。根据2020年中国人口普查数据,县域城区和县域乡镇人口共有4.5亿,占全国人口的32%。这也就意味着,县域承载着 中国1/3的人口,并贡献了将近40万亿元的GDP,潜力不可估量。

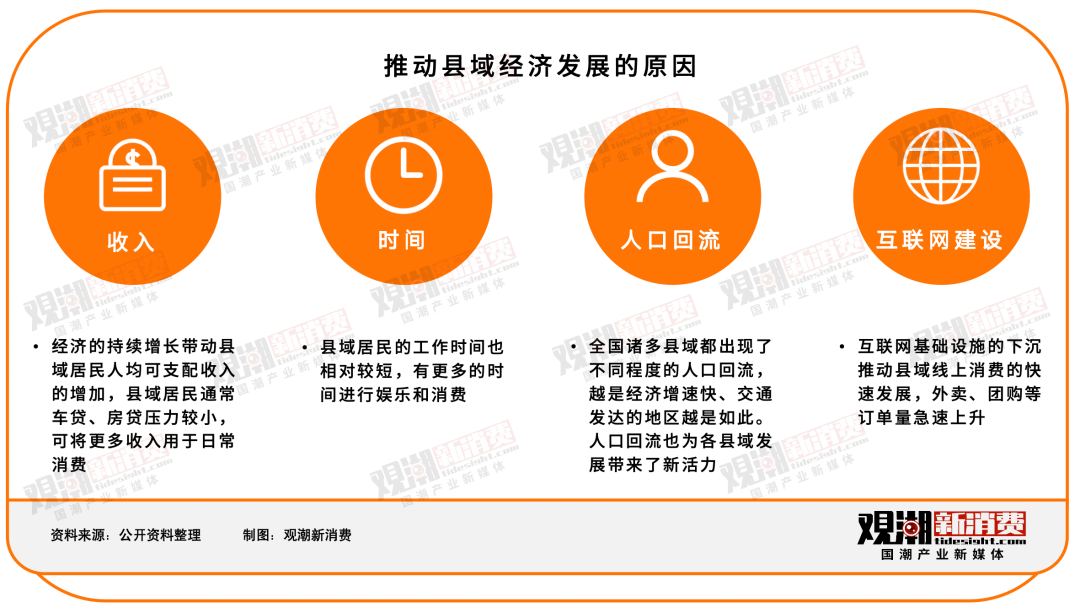

县域市场的巨大潜力与日渐崛起是多维度特征共同促成的结果。

在收入层面 ,经济的持续增长带动县域居民人均可支配收入的增加。与城市“打工人”不同的是,县域居民通常车贷、房贷压力较小,可将更多收入用于日常消费。清华大学县域消费市场调查报告显示,县域居民的房产拥有率为70%,汽车拥有率为58.5%,结合购房欠款看,有房县域消费者近六成无购房欠款。这也就意味着,他们有着充足的可支配收入。

在时间层面 ,县域居民的工作时间相对较短,有更多的时间进行娱乐和消费。黑蚁资本的调查数据显示,县域中青年的平均工作时间为7.2小时,低于2021年国家统计局公布的人均9.5小时(47.5小时/周),平均每人的线上娱乐时间(包括短视频、游戏和网购)约为2.5小时,其余时间则可用于家务、线下社交、娱乐等活动。

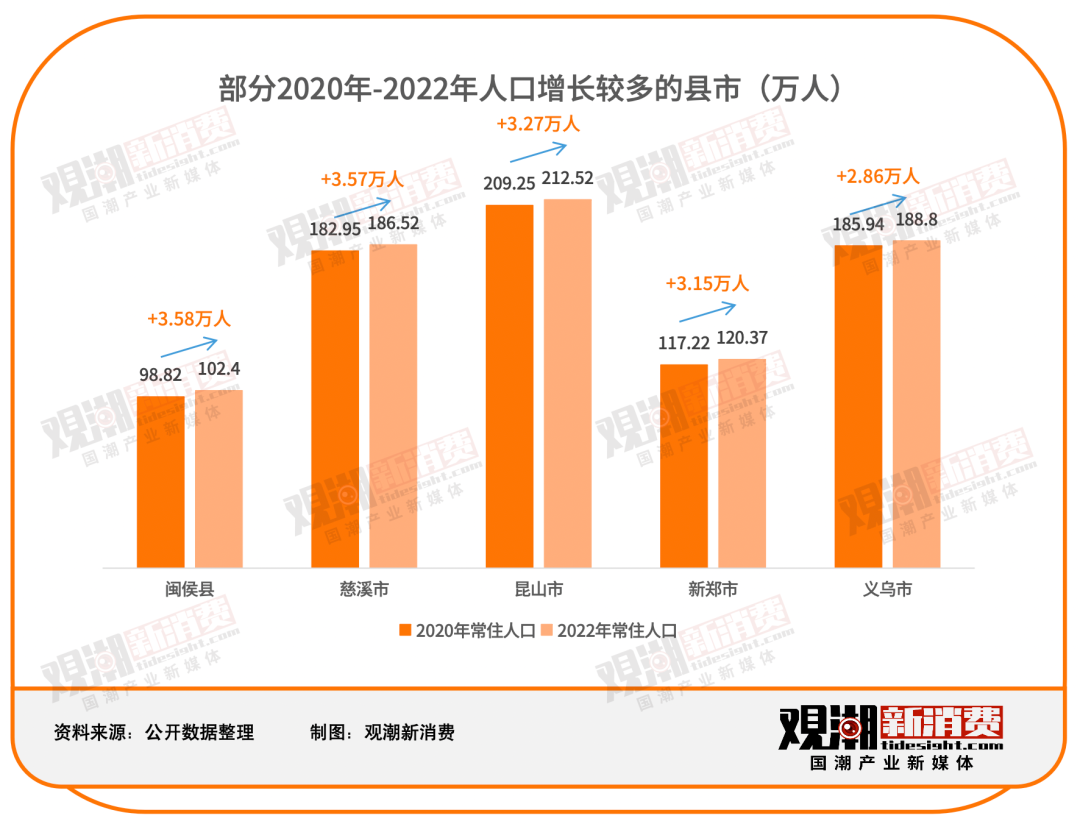

县城经济发展情况整体向好,也促使了更多人“往回走”。拿人口流失严重的东北来说,从2024年初公布的数据来看,辽宁、吉林在2023年均迎来了人口净流入,辽宁省更是扭转了自2012年以来连续11年人口净流出的局面。人口回流不仅仅存在于东北,更是全国的大趋势。数据显示 , 全国诸多县城都出现了不同程度的人口回流,越是经济增速快、交通发达的地区越是如此。

人口回流也为各县城经济的发展带来了新活力。

以安徽省为例。2023年,安徽省整体人口净流入6.92万人,其中临泉县2023年人口净流入1.5万人。根据当地媒体报道,仅2023年,临泉县返乡就业2万余人,创业1600余人,新登记市场主体2.07万余户,多数从事即时零售、社区电商、直播等新型业态,也不乏从“包邮区”转移回来的制造业。

消费业态不断更新,焕发新面貌;本地消费带活创新服务业态,为年轻人回流返乡提供商业土壤 。这种双向对流,为商业品质提升、商贸资源集聚注入了新活力。

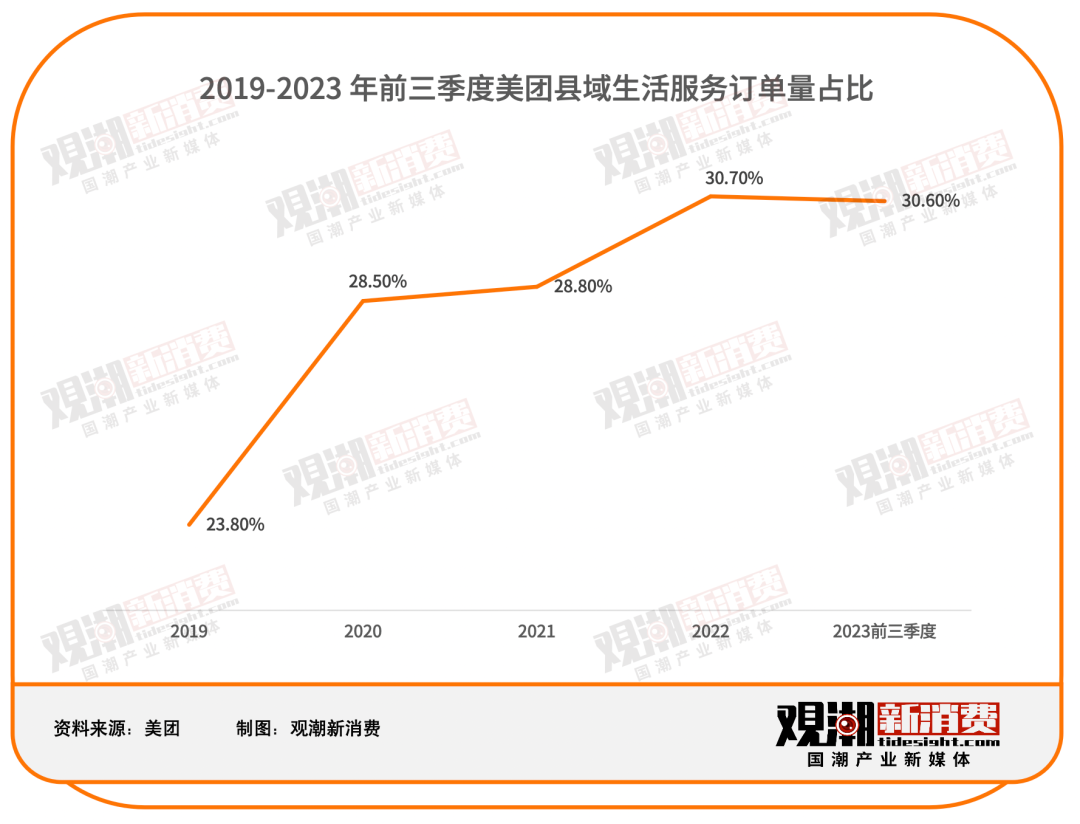

互联网基础设施的下沉也推动着县域市场线上消费的快速发展。 美团数据显示,2019至2023年前三季度县域生活服务消费订单占全国的比重持续增加,从2019年的23.8%上升至2023年的30.6%,订单量五年复合增长率超40%,高于全国增速水平。

同时 , 县城市场差异化巨大 ,地区生产总值在1000亿元以上的县城与地区生产总值10亿元以下的县城并存。从区域维度看,我国华东、西南、华南、华中地区的县域生活服务消费相对活跃。

消费的活跃程度除了与当地经济发展水平息息相关以外 , 居民生活习惯 也是不可忽略的一部分。例如西南地区省份的生活节奏较慢,夜生活丰富,尽管GDP相对较低,但也贡献了较高的订单量。根据美团数据,2023年前三季度西南地区生活服务消费订单占全国的15.5%,仅次于华东地区。

县域居民 不断增加的可支配收入、相对富裕的闲暇时间 为县域消费潜力和活力的释放奠定了基础;随着 经济的快速发展 、 人口回流 的现象愈发明显和 互联网设施的逐步完善 , 县域居民的消费习惯从简单的“吃饱穿暖”向个性化、品牌化不断推进,现已形成整体稳中有升的态 势。

面对如此庞大且富含潜力的县域市场, 在供给侧,越来越多曾经只存在于城市的连锁品牌选择下沉,从这个新市场寻找新机会。

从食品餐饮赛道,看下沉的“城市品牌”

回看几年前的县域消费市场,连锁业态不丰富,在半熟人的社会里,好吃好喝更多是靠朋友间的口口相传。彼时的县城和高线城市在消费上有很深的壁垒,唯一跟城市连接的可能是镇上仅有的一家肯德基。这家肯德基虽然客单价相对不便宜,但生意火爆,进店的多数是带着孩子来尝鲜的家庭和前来聚会的学生群体。

如今的县域消费市场,业态丰富起来,这道无形的壁垒在渐渐消融,县域居民的消费习惯也正向城市靠拢。 随着选择的增多,县域居民或许会尝试更多不同于传统品类的新鲜事物,但由于竞争加剧,县城消费者对于价格的敏感度逐步提高。也就是说,县城居民是在寻求一种“价格不变的消费升级”。这也是市场变化带来的结果。

从消费偏好来反推,在下沉市场更有可能赢得一定市场的品牌,首先需要出现在曾经鲜有出现的品类,让人们有“尝鲜”的意愿;其次是性价比和稳步扩张的能力,这就对品牌的供应链能力、品牌管理能力、加盟管理能力等提出了较高的要求。

咖啡、茶饮、量贩零食、连锁火锅等业态更容易跑出符合上述条件的全国连锁品牌。

咖啡&新茶饮

咖啡和新茶饮是近几年下沉趋势最明显、扩张速度最快的品类之一。这两个品类的下沉优势来源于三点: 新颖、好复制和线上化。

首先,咖啡和新茶饮作为近几年的明星品类,消费者的认知已经逐步形成,下沉市场对于茶咖的好奇心正等待被满足。其次,相比正餐,茶咖这样的街头小店具有好复制、好管理的特点,单店模型在一二线城市跑通之后,复制到下沉市场不是一件难事。

数字化程度极高也是咖啡店的一大特点。如果一家咖啡茶饮店外卖可以覆盖的范围是5公里,这5公里对于一二线城市来说可能只是一个商圈,但对于小县城而言可能是大半个主城区。也就是说,借助美团、饿了么等线上平台,茶咖品牌进一步扩展了门店服务半径、提高了消费者购买频次,门店坪效得到同步提高。

具备上述三大特征,咖啡茶饮品牌也成为了众多加盟商的优选。

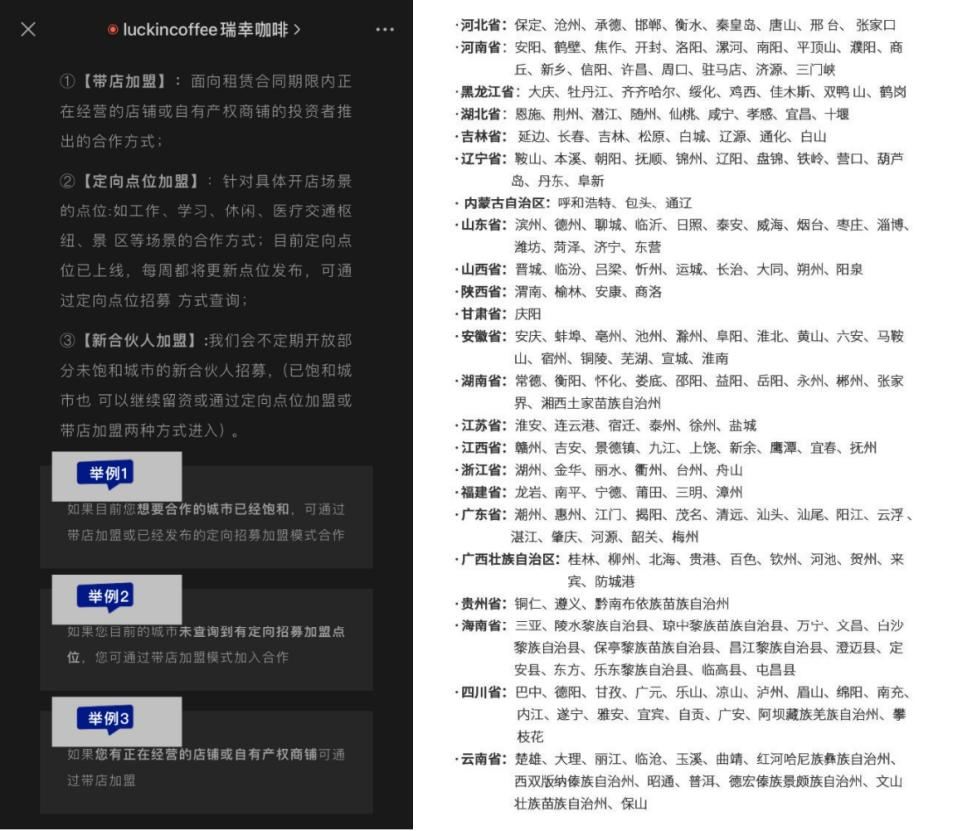

以瑞幸为例。2021年1月,为了快速开拓下沉市场,瑞幸宣布开启新零售合作伙伴招募计划。从瑞幸公布的开放带店加盟的城市可以看出,新店布局大部分都在下沉市场。

(来源:瑞幸公众号)

茶饮市场也在极速扩张。GeoQ Data品牌数据显示,2023年1月至12月初,全国县域新开连锁茶饮门店超过了9000家,整体开店率约为36%。其中,义乌市以123家店位列第一,其次是昆山市和东阳市。TOP10基本被浙江、江苏、福建的县城霸榜。

茶饮对比咖啡,由于其产品的特性,在供应链能力上要求更高。

以古茗为例。古茗招股书显示,截至2023年12月31日,其拥有门店数超9千家,其中79%的门店在二线及以下城市,乡镇门店的占比约为38%。

(来源:古茗招股书)

古茗主打鲜果茶和奶茶,为保证其产品品质,公司坚持新鲜水果产地直采,在加工环节率先引进超高压减菌技术(HPP),拥有行业内规模最大的低温仓储设施,包括总建筑面积超过20万平方米的21个仓库和4万立方米的可调温冷库。

古茗的仓库布局和门店分布相呼应,约75%的门店位于仓库150公里的范围内。目前,公司97%以上的门店可以获得两日一配的冷链配送服务,到店平均配送成本仅占GMV的约0.9%,远低于行业2%的平均水平。

零食量贩店

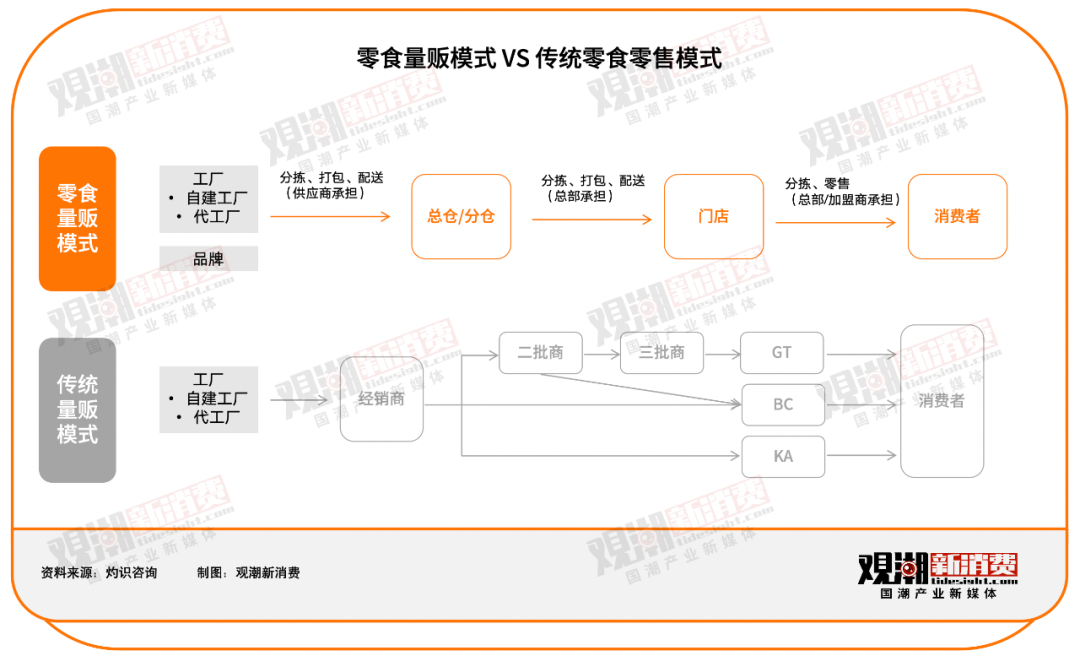

最早零食以商超渠道覆盖下沉市场,现正在经历线下零食专卖渠道转型,主要有量贩店、自营连锁店和品类店三大类别。

对比之下,零食量贩店模式的供应链中间环节被缩短,建立起与品牌方的直采渠道,从而击穿了价格,更容易受到消费者的青睐。 有数据显示,最好的门店能实现终端零售价是出厂价的1.3倍,带来约20%的门店毛利和8%-10%的供应链毛利。

对上游的品牌商,量贩零食商能保证规模化的销量;对下游的消费者,量贩零食商能提供远低于其他零售渠道的价格。这种互为支撑的模式伴随着门店的扩张形成良性循环,推动量贩零食商一路狂飙,加速开店。

目前市场的竞争格局以万辰生物系和零食很忙赵一鸣系为大。目前,已收购好想来、来优品、吖滴吖滴、陆小馋、老婆大人5家零食品牌的万辰生物在全国拥有超5000家店;赵一鸣和零食很忙合并后拥有超过7500家店。这两大零食量贩集团均以下沉市场为目标,通过加盟模式快速扩张,冲刺万店规模。

火锅

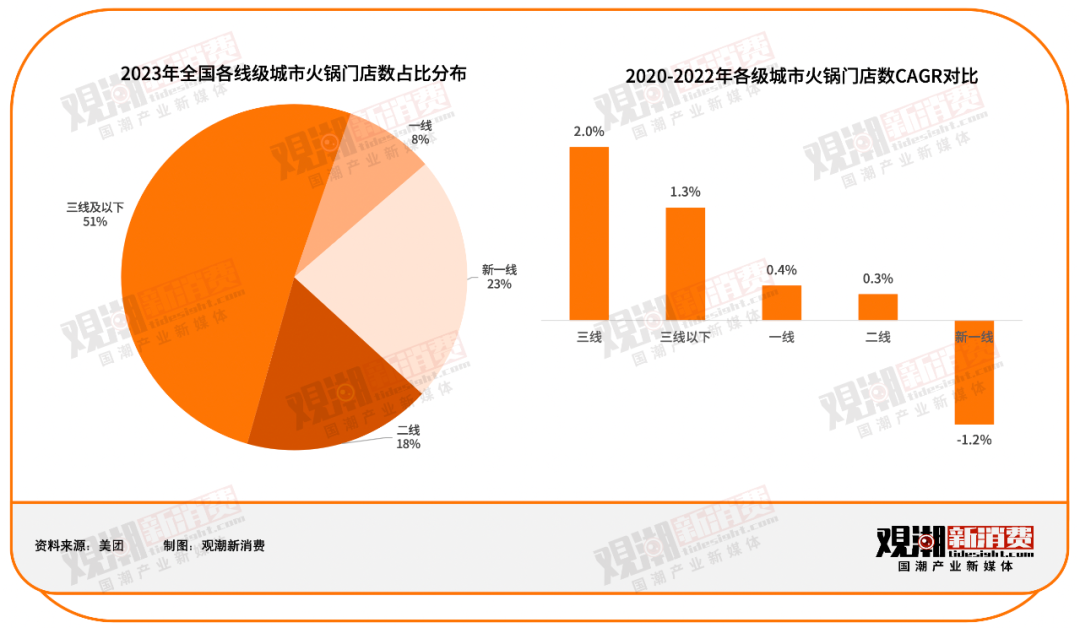

相比中式正餐,火锅在标准化上更具优势,扩张更快,连锁化率也更高。根据美团数据,2022年我国餐饮市场连锁化率约19%,火锅品类为22.3%,高于行业平均水平。从门店布局来看,三线及以下市场的火锅门店数量占总量的51%,且2020-2022年三线城市和三线以下市场门店数量CAGR分别为2.0%/1.3%, 相比之下新一线城市发展疲软,已出现下降趋势。

此种发展态势下,众多火锅品牌直指下沉市场,在县镇区域寻找新机会。2024年3月4日,稳坐火锅赛道头把交椅的海底捞发布公告称,将推行海底捞餐厅的加盟特许经营模式,同时海底捞已成立加盟事业部,制定加盟特许经营相关模式细节及商务合作流程。

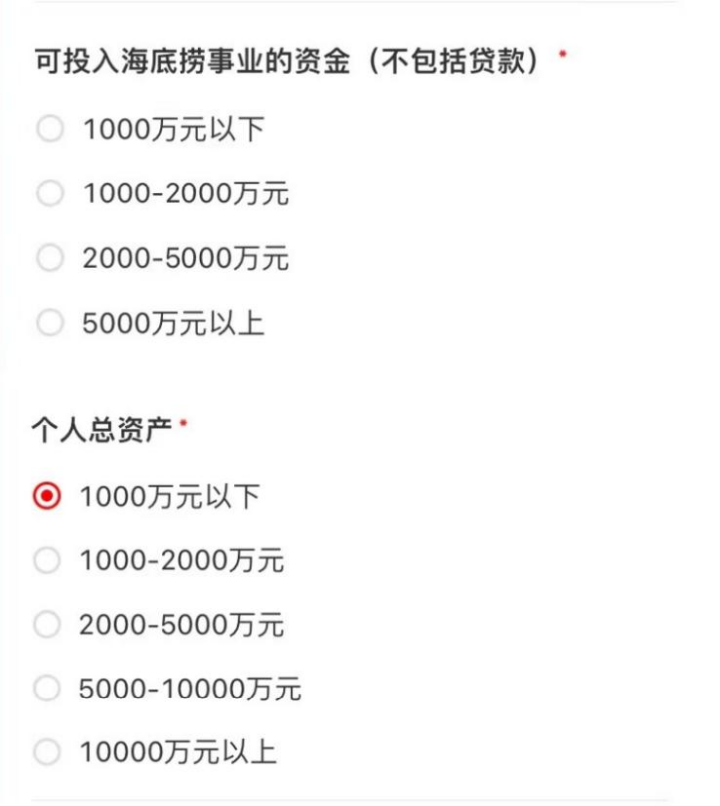

这是海底捞创立30年来首次开放加盟。值得一提的是,作为30年坚持直营的老品牌,海底捞对加盟商的要求也十分严格。加盟申请表中,海底捞对加盟商的财务实力划分了几个档位,除去贷款,能够投入海底捞事业的最低资金门槛是1000万及以下,个人总资产也是按照1000万元为一个分水岭进行划分。

(来源:海底捞小程序)

“一二线城市加密,三线以下城市布点。”这是海底捞首席战略官周兆呈未来规划的门店布局策略。作为行业领头羊,这也是海底捞释放给火锅行业的信号。

结语

县域消费正在以肉眼可见的速度升级,昔日只能在大城市买到的消费品正在加速入驻县城。随着经济不断发展,居民生活水平的持续提升,县域仍有丰富的渗透空间,县城新消费、新业态有望继续保持高速增长。

对于品牌来说,下沉是万店的必经之路。如何走好这条路,除了需要强有力的供应链能力、品牌管理能力做支撑,还需要在快速变化的市场中沉淀,做好下沉市场深度适配,让品牌迸发出更大的价值。