除了价格战,国产咖啡还有更重要的事

作者/钟蔡

2017年,新消费一词横空出世,开启一波创业热和投资潮。从餐饮零售、国货美妆,到服饰母婴,投资人在寻找新项目的路上不停奔波。

热潮之下,一个成立仅几年的新品牌都能吸引几轮投资。据IT桔子数据,2017年,国内消费品领域一级市场平均单笔融资额为1650万元,为此前一年的1.5倍。不过,这一数据在2019年攀升至2730万元后便开始下滑,到2022年时已跌至940万元。

2023年,曾是零售新贵的盒马全面启动折扣化,线下零售刮起降价风;量贩零食赛道异军突起,倒逼传统高端零食品牌们集体降价。这一年,新中产不再被消费主义收割,消费行为变得更加谨慎和理性。以名创优品、拼多多为代表的性价比消费受到热捧,一时间,仿佛所有电商公司都想成为拼多多,所有连锁零售都在学习蜜雪冰城。

从“所有赛道值得重做一遍”到回归理性,消费市场走过了热钱涌动的七年。近两年,资本市场对新消费的关注降温,领域内成功上市的企业寥寥。

尽管资本不再蜂拥而至,但作为永恒的投资主题,消费领域投资注定不会是昙花一现,热点和主题仍在不断更迭。平价消费时代,资本的风开始吹向性价比,那些一直默默发展的赛道或将迎来机遇。

从新消费到平价消费

总的来看,中国与美、日两国的消费时代变迁大体相同,基本上都会经历三个阶段。经济高速发展时期,城镇化推进,大众消费品盛行。经济发展到一定阶段,消费者认知提升,消费逐渐升级,进入到高端化、品牌化、品质化阶段。最后,当经济增速放缓,消费行为也会趋于回归理性,人们按需买单。

过去几年,一二线城市中产的崛起撑起了新消费的旺盛需求,由此诞生了一批卖出高价的新贵消费品牌。消费升级的时代情绪下,不少风险投资机构把目光从TMT转向消费领域,2018年,资本市场迎来了火锅连锁巨头海底捞、“零售 + 科技”企业美团,随后两年,拼多多、泡泡玛特以及完美日记母公司逸仙电商也纷纷上市成功。它们身后站着的不乏红杉、高瓴、今日资本等知名风投机构。

这期间,喜茶代表的现制茶饮新贵融资不断。第三方数据显示,从2012年到2018年,现制茶饮行业年度融资规模由2000万增长至10.68亿元,随后在2019年回落至6.10亿元。彼时,喜茶、奈雪的茶等30元价格带茶饮品牌融资不断时,成立超20年、扎根下沉市场的蜜雪冰城仍在默默开店。

熟悉茶饮投资的人士也指出,2020年之前的几年内,蜜雪冰城几乎没有资本关注,“没品牌、没名气,在大家眼里(蜜雪)可能就是一个草根。”直到2020年,蜜雪冰城成为首家门店破万的茶饮企业,才引起了资本的注意。2021年,尽管资本对新消费的投资退潮,蜜雪冰城仍被传出获得20亿元的天使轮投资,领投方为高瓴资本和美团龙珠,带动当年国内现制茶饮行业的融资总额也暴增至83.22亿元。

消费风向正是在疫情期间开始转变,在2023年彻底爆发。

这一年,降价风席卷了从地产、新能源、餐饮到茶饮等几乎所有的消费赛道。“深圳有楼盘开盘价回到六七年前”、造车新势力蔚小理掀起降价潮,就连海底捞的人均消费也跌破百元至99.1元,创近年新低。与此同时,以平价消费为代表的拼多多和名创优品股价则不断上涨,市值屡创新高。

这背后也是大众消费行为的变化。过去拼命挣钱、积极花钱的中产们开始关注稳定的现金流,关注资产是否能持续增长。他们将消费预算开支收缩,必选类、具有复购性质的品牌韧性更强。有调研数据显示,2023年,每月家庭开支在万元以下的新中产比例,较2022年提高了12.9个百分点。

不可否认,我们正在进入平价消费时代。

以日本为例,该国的平价消费时代始于90 年代后期,2000 年后趋势愈发明显,此后,日本顶级奢侈品、高尔夫球、滑雪等高端可选消费出现了明显收缩。

而在此期间,Doutor咖啡、优衣库、无印良品等本土平价消费品牌崛起。目前,Doutor咖啡在日本已有超千家门店,在日本街头,每走几分钟就能看到一家门店。

虽然如今的消费赛道热钱不再,但在顺为资本合伙人李锐看来,“消费是投资永恒的主题,尤其是在互联网年代,最终端的消费和流通,是拉动整个经济上行的主体。”

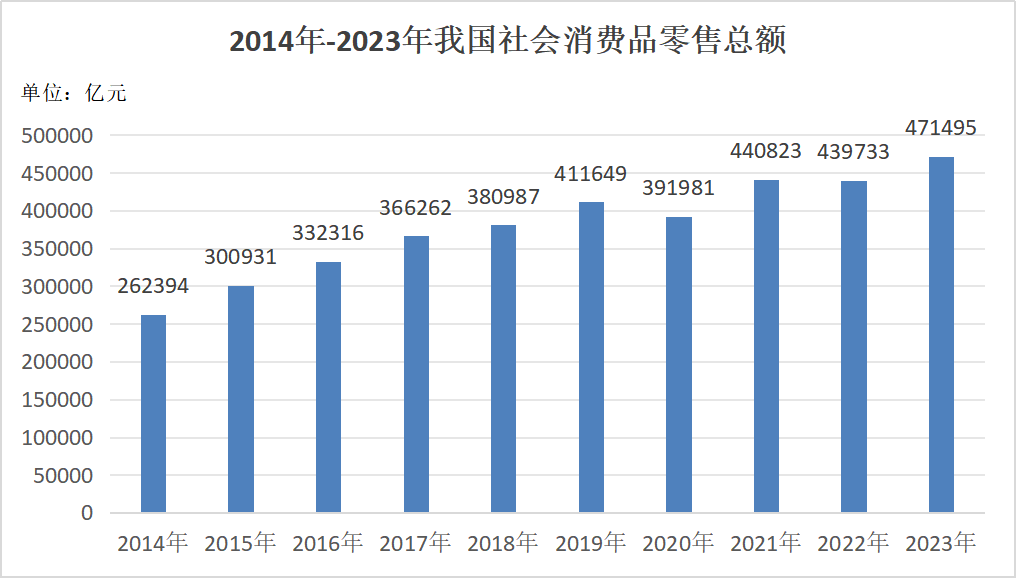

过去十年间(2014年-2023年),全国社会消费品零售总额从26.2亿元涨至47.1亿元,增长超20亿元,消费成为拉动经济增长的重要驱动力。

制图:时代财经 数据来源:国家统计局

红杉资本全球执行合伙人沈南鹏也曾指出,中国的投资“故事”大部分是围绕一句话,那就是中国的城镇化与消费经济的崛起。“与消费相关的长期增长需求,这是在投资行业的不确定性中可以看到的确定性。”

平价时代的硬赛道

“增长是充满诱惑的,它会掩盖错误。”星巴克创始人霍华德·舒尔茨曾这样说。

过去几年,资本的拔苗助长助推了部分消费品牌短期增长的迷惑性,被市场教育一番后,最终仓皇而逃。去粗取精后,消费赛道还有哪些仍值得关注的细分领域?

衣食住行是刚需。加华资本创始合伙人宋向前曾指出,每一个围绕着衣食住行的行业都有可能诞生全球的行业冠军。美团龙珠创始合伙人朱拥华则认为,有两类公司会发展比较好,一是价格低,性价比特别好;二是下沉。

也就是说,在进入经济增速放缓的平价消费时代,需要抓住80%中国人80%的基本需求。以刚需的房地产为例,即便处于调整周期,整个行业也依然保持每年10万亿元的销售规模。

站在资本的角度,消费者的刚需转化成具体的指标就是复购率——这意味着一门生意最终能做多大。换言之,营业额再高,如果没有复购,而是靠是营销带来的生意,天花板很快就看得到,这样的公司在资本眼里并没有持续持有的价值。

具体到餐饮领域,现磨咖啡成为近两年值得关注的细分赛道之一。

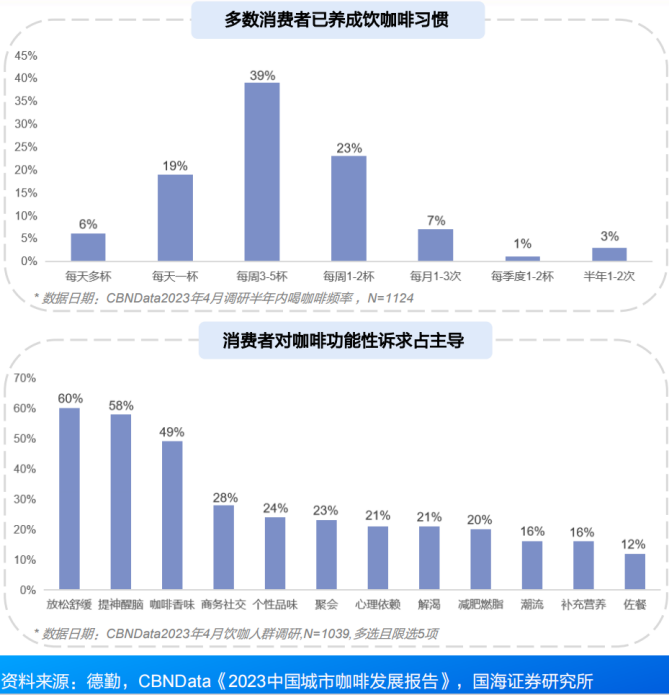

中国的咖啡市场起步较晚但发展迅猛。公开数据显示,2022年中国咖啡市场消费者规模已经突破3.8亿人,同年中国消费者总共消费了近30万吨咖啡,但在人均消费上提升空间巨大。国海证券一份研报指出,2021年中国内地人均消费杯数仅为6杯/年,而美国/德国则分别为388/867杯/年。对标相对成熟的海外国家及地区的平均水平,中国咖啡市场的渗透率仍较低。

过去,咖啡曾是小众精英热衷的消费品,随着咖啡产品渗透到大众工薪阶层,功能性现磨咖啡的需求增长明显,带来消费者的高粘性。喝咖啡逐步会成为一种习惯及生活方式,消费频次将增加,日趋理性化和日常化。反映在资本层面,据IT桔子数据,2022年咖啡赛道共发生投融资数量35起,10起金额超千万,其中9起均投资于下游咖啡产品。

另据浙商证券年初的一份研报,我国现制饮品行业整体规模在4200亿元,近几年持续保持双位数增速,远高于社零餐饮整体增速,是近几年餐饮景气度最高的细分赛道之一。其中,现磨咖啡增速最快,2017-2022年CAGR近38%。

因此,尽管现磨咖啡单店层面需求难以像成熟的茶饮市场一样迅速达到峰值,但成熟后能够形成稳定的需求和复购,作为刚需,现磨咖啡也是一个细水长流的硬赛道。

现磨咖啡方兴未艾

仍以日本为例,除了性价比消费,平价消费时代还伴随着个性化、民族品牌崛起、与他人建立社交联系等特征。如本土的Doutor咖啡,因兼具平价与社交属性,即使处于日本90年代的经济衰退期,依然保持年均13%的销售增长。

在国内,平价消费带动瑞幸咖啡、幸运咖等本土咖啡品牌迅速发展,打破星巴克等国外品牌绝对主流的地位,国内的现磨咖啡格局发生改变。

尽管瑞幸曾因财务造假陷入泥潭,但其采取的平价外卖咖啡、开小店、社群化运营拉新等模式,依然带来了超过市场预期的表现,值得同行学习。不过在早期,瑞幸也才曾喊出要对标星巴克,但最终选择了更适合本土咖啡发展的模式。

还需注意的是,瑞幸的低价模式更多依靠资本补贴下的优惠券,若没有优惠券,其多款产品价格位于20元以上,不算平价。而今年年初,瑞幸也陷入优惠缩水的争议中。随后,与瑞幸同一创始人的库迪咖啡发起价格战攻势。

目前,库迪咖啡掀起的低价促销战,已对瑞幸咖啡的经营利润造成挤压。瑞幸咖啡公布的2023年第四季度及全年财报显示,公司2023年总净收入为249亿元,同比增长87.3%,但四季度利润承压。2023年四季度,瑞幸咖啡的净利润率为4.2%,环比下降超9个百分点,门店层面的经营利润率为13.5%,而2022年同期这一指标为21.6%。

价格战的持续性不可预测,也有观点认为,库迪或许很难打败瑞幸,因为打败瑞幸的不可能是另一个瑞幸。相比之下,具有强大供应链基础,在三四线扎根已久的幸运咖或许更值得关注。2017年,蜜雪冰城延续“高质平价”的理念,创立了现磨咖啡品牌幸运咖,价格低至5-10元为主。

无论从性价比、线下布局来看,幸运咖一开始就和其他现磨咖啡的道路不同,不依靠大规模的营销推广,资本烧钱,更多是对供应链和加盟商的持续投入。根据灼识咨询的报告,以截至2023年9月30日的门店数(约2900家)和2023年前九个月的饮品出杯量计(约2亿杯),幸运咖是中国第四大现磨咖啡品牌。

中邮证券指出,近年来我国现磨咖啡门店总数不断提高,由2017年的4.2万家门店攀升至2022年13.8万家门店。其中,连锁门店数量在2022年达到4.4万家,占据总门店数32%,所占比例稳中有升,对于像幸运咖这样的连锁咖啡品牌来说仍有很大的增长空间。

下一个“蜜雪冰城”?

不过,平价消费不等于消费降级,更不是品质的下降。

事实上,随着消费者对于咖啡有了更高的要求,咖啡品牌们在卷价格的同时,对产品品质的要求也在不断提升。据悉幸运咖目前使用的主原料就包括IIAC国际金奖咖啡豆以及朝日唯品纯牛乳,并自建大型智能化烘焙工厂。

显然,消费进入质价比时代,在同等质量前提下,价格更低,更加考验供应链能力。因此,无论是像火锅龙头海底捞,还是蜜雪冰城这样的现制饮品龙头,产品的标准化、以及背后的供应链才是品牌高质量扩张的基础。

背靠蜜雪冰城强大、成熟的供应链体系,幸运咖成为当下国产现制咖啡品牌中最具潜力的一个。位于河南温县的大咖国际食品有限公司,是行业内生产品类最全、规模最大的餐饮原料制造商。

据悉,大咖国际所在园区占地550亩,并拥有数字化的智能车间,大量使用机器人操作及数字化系统。目前,包括糖奶茶咖果粮料等7大核心品类这里都能生产。也就是说,几乎门店营业所需的全部供应链产品,都可以在这里一站式配齐。

与此同时,加盟模式下,加盟商的管理和培养同样不容忽视。目前,幸运咖对新签门店予以免加盟费优惠政策。

此外,为帮助加盟商创造更多价值,幸运咖在原材料、宣传物料、提升品牌知名度上,也在不断为加盟商提供支持。比如,面向所有幸运咖门店,推出厚椰乳、纯牛乳等物料的满五赠一活动;向门店免费配发标配宣传物料;签约人气女星代言,并定制相关周边赠送给门店,通过代言和周边的加持,提高门店产品销量。

1997年,蜜雪冰城在河南郑州起步,用了23年时间,蜜雪冰城才一步一步将门店开到10000家,背后是耐心和对快速发展诱惑的清醒认知。直到产品、供应链、品牌认知度等足够成熟后,蜜雪冰城便用了不到三年时间,将门店数突破3万家。

踏入咖啡赛道,团队同样走的是长期主义的道路。随着现磨咖啡赛道不断发展,脱胎于蜜雪冰城的幸运咖,背靠强大的供应链,将有机会成为下一个现磨咖啡界的“蜜雪冰城”。